债权投资属于以摊余成本计量的金融资产,其业务管理模式为以特定日期收取合同现金流量为目的。具体是指企业购入的到期日固定、回收金额固定或可确定且企业有明确意图和能力持有至到期的国债和企业债券等各种债券投资。债权投资按照还本付息方式不同,可以分为到期一次还本分期付息、到期一次还本付息、分期还本付息三种。本节主要讨论前两种付息方式的会计核算。

1.债券的购买价格

债券的购买价格也是发行方的发行价格,可以分为三种:面值购入、溢价购入和折价购入。债券溢价和折价主要原因是金融市场利率和债券票面利率不一致。当市场利率高于票面利率,债券发行者按照票面利率支付利息,就会少付利息,在这种情况下就可能采取折价发行,折价金额相当于日后少付利息而给债券购买者的补偿。当市场利率低于票面利率,债券发行者按照票面利率支付利息,就会多付利息,在这种情况下就可能采取溢价发行,溢价金额相当于日后多付利息而给债券发行者的补偿。

2.取得债权投资的会计处理

为了对债权投资进行核算,企业需要设置“债权投资”总分类账,并设置“债券面值”“利息调整”“应计利息”等明细科目,其中“债券面值”反映债券的票面金额,“应计利息”反映到期一次还本付息债券应收而未收的利息,“利息调整”反映债券的折价、溢价、债券发行费用等。

企业取得债权投资时,按照面值借记“债权投资—债券面值”科目;实际支付价款中包含的已到付息期但尚未领取的利息(分期付息债券),借记“应收利息”科目,未到期的利息(一次还本付息债券),借记“债权投资—应计利息”科目;按实际支付的价款,贷记“银行存款”等科目;借贷相抵后的差额借记或贷记“债权投资——利息调整”科目。

M公司2020年1月1日以银行存款4820000元从深圳证券交易所购入P公司当日发行的面值为5000000元、票面利率为4.5%、期限为5年的债券,确认为债权投资,每年付息一次。M公司另外支付购买该债券的手续费38400元,假设无其他相关税费。

M公司2020年1月1日应编制的会计分录为:

M公司2020年1月1日以银行存款5120000元从深圳证券交易所购入P公司当日发行的面值为5000000元、票面利率为5%、期限为5年的债券,确认为债权投资,每年付息一次。M公司另外支付购买该债券的手续费39500元,假设无其他相关税费。

M公司2020年1月1日应编制的会计分录为:

M公司2020年1月1日以银行存款5120000元从深圳证券交易所购入P公司当日发行的面值为5000000元、票面利率为5%、期限为5年的债券,确认为债权投资,到期一次还本付息。M公司另外支付购买该债券的手续费39500元,假设无其他相关税费。

M公司2020年1月1日应编制的会计分录为:

根据企业会计准则规定,债权投资应采用实际利率法确定摊余成本和各期投资收益。

1.实际利率的计算

实际利率是指金融资产在存续期内的估计现金流量折算为该金融资产账面余额(不考虑减值)的折现率。实际利率的计算需要用到年金现值系数( P / A , r , n )和复利现值系数( P / F , r , n )等,其中, P 为现值, A 为年金值, F 为终值, r 为实际利率, n 为计算利息的期数。这一部分属于财务管理内容,此处不详细解释。

根据【例5-8】资料,计算出的实际利率为:

225000×( P / A , r ,5)+5000000×( P / F , r ,5)=4858400,采用插值法,计算出 r =5.16%。

根据【例5-9】资料,计算出的实际利率为:

250000×( P / A , r ,5)+5000000×( P / F , r ,5)=5159500,采用插值法,计算出 r =4.28%。

根据【例5-10】资料,计算出的实际利率为:

(5000000+250000×5)×( P / F , r ,5)=5159500,采用插值法,计算出 r =3.91%。

2.摊余成本

金融资产或金融负债的摊余成本,应当以该金融资产或金融负债的初始确认金额经下列调整后的结果确定:①扣除已偿还的本金;②加上或减去采用实际利率法将该初始确认金额与到期日金额之间的差额进行摊销形成的累计摊销额;③扣除累计计提的损失准备(仅适用于金融资产)。

债权投资的摊余成本可以用以下公式计算:

摊余成本=初始投资成本+应计利息-利息调整借差摊销+利息调整贷差摊销-债权投资减值损失

3.投资收益

企业应该采用实际利率确认投资利息收入。利息收入应当根据债权投资摊余成本乘以实际利率计算确定。

债权投资利息收入的确认步骤如下所示。

第一步:计算应收利息。应收利息=票面金额×票面利率

第二步:计算投资收益。投资收益=摊余成本×实际利率

第三步:计算利息调整摊销额(也称利息调整分摊数)。利息调整分摊数等于应收利息与投资收益的差额。

按照计算出来的应收利息,借记“应收利息(分期付息债券)”或“债权投资—应计利息(到期一次还本付息债券)”科目,按照计算出来的投资收益,贷记“投资收益”科目,两者的差额借记或者贷记“债权投资——利息调整”科目。

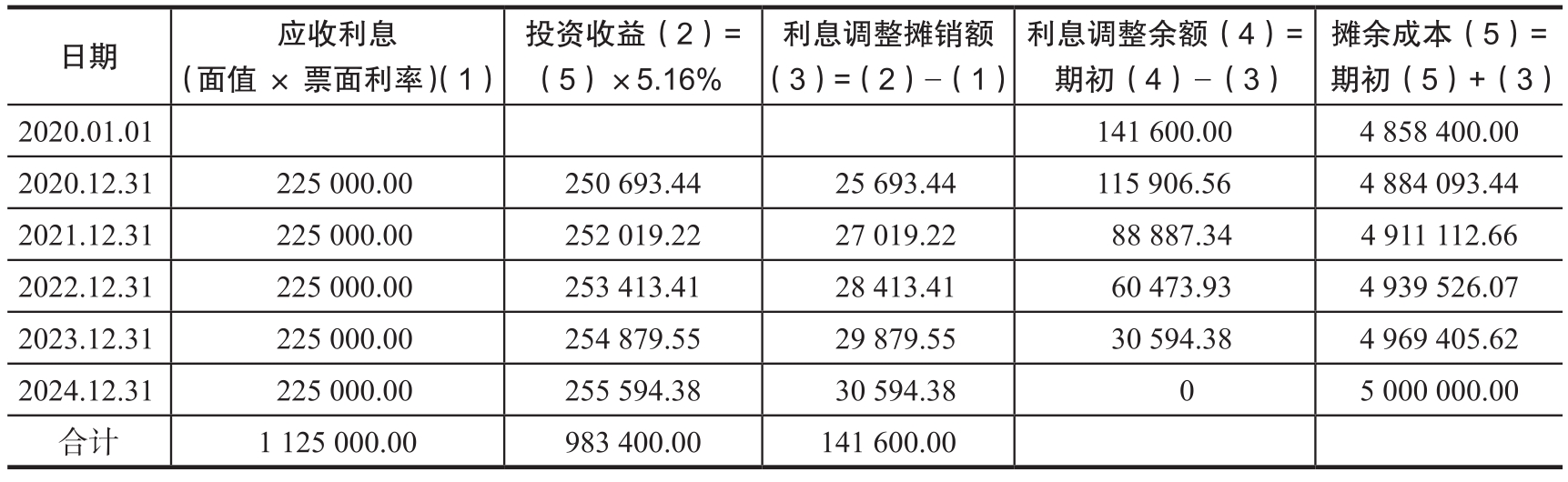

承接【例5-8】,M公司采用实际利率计算各期摊余成本和投资收益,计算过程如表5-1所示。

表5-1 M公司债权投资摊余成本和投资收益计算表 单位:元

根据计算结果编制如下会计分录:

(1)2020年12月31日。

收到利息时。

(2)2021年12月31日。

收到利息时。

后面三年的会计分录编制方法同2020年和2021年。

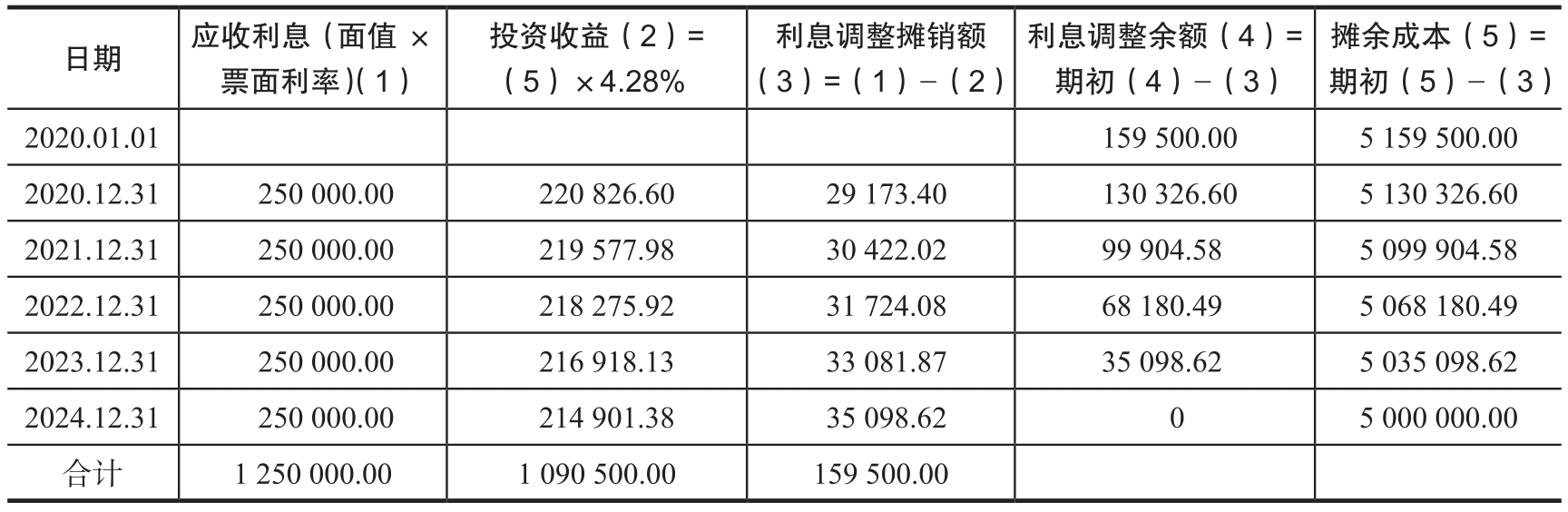

承接【例5-9】,M公司采用实际利率计算各期摊余成本和投资收益,计算过程如表5-2所示。

表5-2 M公司债权投资摊余成本和投资收益计算表 单位:元

根据计算结果编制如下会计分录:

(1)2020年12月31日。

收到利息时:

(2)2021年12月31日。

收到利息时:

后面三年的会计分录编制方法同2020年和2021年。

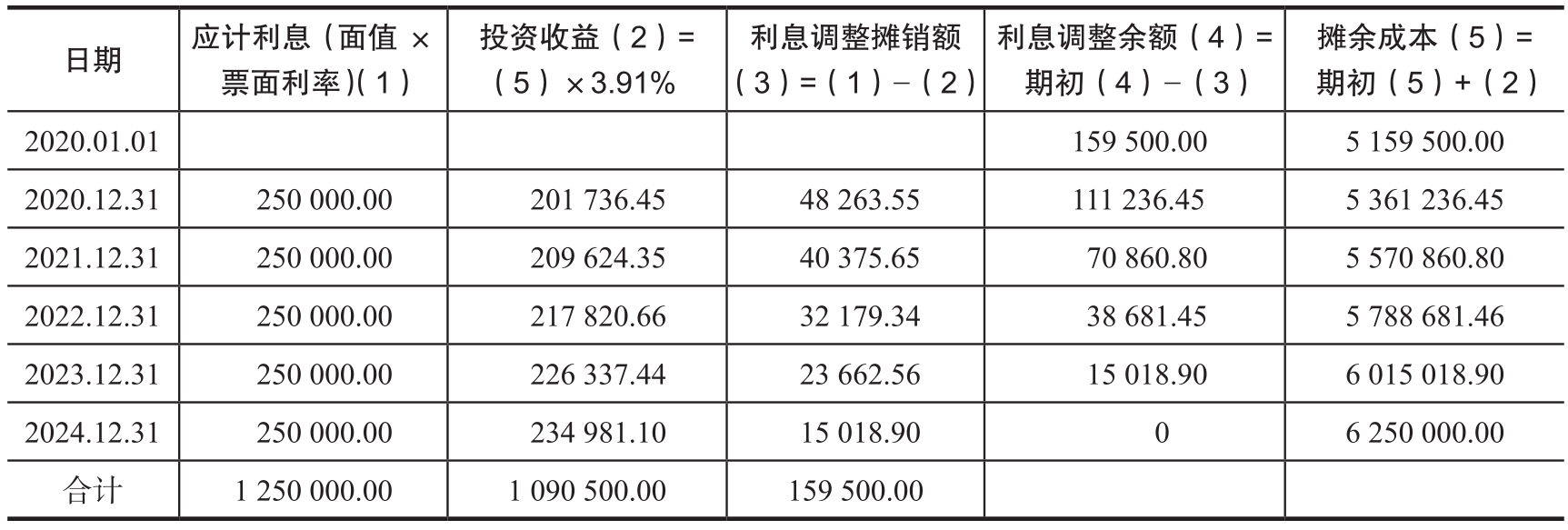

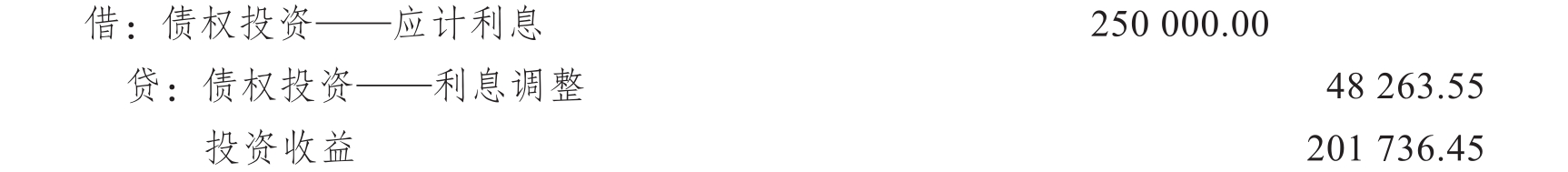

承接【例5-10】,M公司采用实际利率计算各期摊余成本和投资收益,计算过程如表5-3所示。

表5-3 M公司债权投资摊余成本和投资收益计算表 单位:元

根据计算结果编制如下会计分录:

(1)2020年12月31日。

(2)2021年12月31日。

后面三年的会计分录编制方法同2020年和2021年。

分期付息债券到期收回本金时,借记“银行存款”科目,贷记“债权投资——债券面值”科目。到期一次还本付息债券,到期收回本金和利息时,借记“银行存款”科目,贷记“债权投资——债券面值”和“债权投资——应计利息”科目。

承接【例5-8】和【例5-11】,M公司购买的P公司债券到期,收回本金。

承接【例5-10】和【例5-13】,M公司购买的P公司债券到期,收回本金和利息。

1.债权投资减值损失的计提

债权投资减值是指以预期信用损失为基础确认的价值减损。预期信用损失,是指以发生违约的风险为权重的债权投资信用损失的加权平均值。

信用损失,是指企业按照实际利率折现的、根据合同应收的所有合同现金流量与预期收取的所有现金流量之间的差额,即全部现金短缺的现值。由于预期信用损失考虑付款的金额和时间分布,因此即使企业预计可以全额收款,但如果收款时间晚于合同规定的到期期限,也会产生信用损失。

企业应当在资产负债表日对债权投资的账面价值进行检查,有客观证据表明该金融资产信用风险已经显著增加,应当计提减值准备。

金融资产已发生信用减值的证据包括下列可观察信息:

1)发行方或债务人发生重大财务困难;

2)债务人违反合同,如偿付利息或本金违约或逾期等;

3)债权人出于与债务人财务困难有关的经济或合同考虑,给予债务人在任何其他情况下都不会做出的让步;

4)债务人很可能破产或进行其他财务重组;

5)发行方或债务人财务困难导致该金融资产的活跃市场消失;

6)以大幅折扣购买一项金融资产,该折扣反映了发生信用损失的事实。

金融资产发生信用减值,有可能是多个事件的共同作用所致,未必是可单独识别的事件所致。

债权投资发生减值时,应当将该债权投资的账面价值减记至预计未来现金流量的现值,减记的金额确认为信用减值损失,借记“信用减值损失”科目,贷记“债权投资减值准备”科目。预计未来现金流量现值,应按照该债权投资初始确定的实际利率折现计算。

2.债权投资减值损失的转回

债权投资确认减值损失后,如有客观证据表明该金融资产价值得以恢复,且客观上与确认该损失后发生的事项有关,原确认的减值损失应当予以转回,计入当期损益。但是,该转回后的账面价值不应超过假定不计提减值准备情况下该债权投资在转回日的摊余成本。转回债权投资减值损失时,借记“债权投资减值准备”科目,贷记“信用减值损失”科目。

3.债权投资减值下的摊余成本和投资收益的确定

债权投资发生减值情况下,摊余成本要扣除减值准备,同时按照重新确认的摊余成本和实际利率计算投资收益。

M公司2020年1月1日以银行存款5120000元从深圳证券交易所购入P公司当日发行的面值为5000000元、票面利率为5%、期限为5年的债券,确认为债权投资,到期一次还本付息。M公司另外支付购买该债券的手续费39500元,假设无其他相关税费。

假设P公司于2022年发生严重亏损,预计2022年12月31日到2024年12月31日,只能收回债券本金5000000元,无法收回债券利息。

(1)2020年取得债券时应编制的会计分录为:

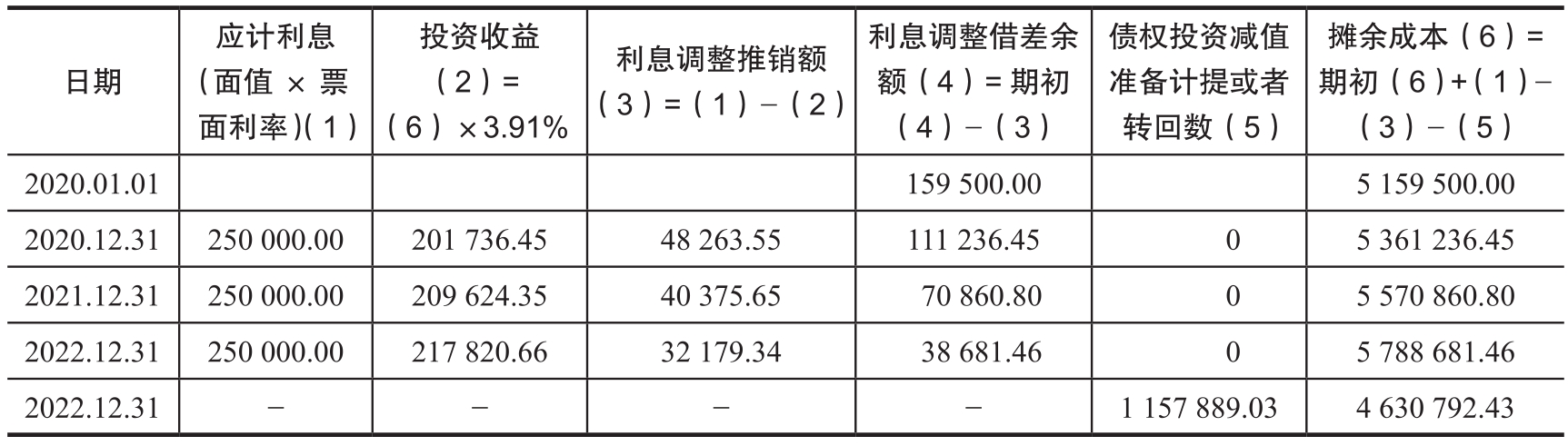

通过计算可以得出,该债券的实际利率为3.91%。2020—2022年债券摊余成本和投资收益计算如表5-4所示。

表5-4 债券摊余成本和投资收益计算表 单位:元

(2)2020年12月31日,M公司应该编制的会计分录为:

2021年和2022年投资收益的确认会计分录编制方法同2020年。

(3)2022年12月31日,确认信用减值损失。

从表5-4中可以看出,2022年债权投资确认减值前的摊余成本(即账面价值)为5788681.46元。其中:面值为5000000元,应计利息为750000元,利息调整借差余额为38681.46元。

估计未来现金流量现值=5000000÷(1+3.91%) 2 ≈4630792.43(元)

信用减值损失=5788681.46-4630792.43=1157889.03(元)

确认减值损失后,该债权投资的账面价值(即摊余成本)由以下部分构成:

面值=5000000(元)

应计利息=750000(元)

利息调整借差=38681.46(元)

减值准备=1157889.03(元)

账面价值=5000000+750000+38681.46-1157889.03=4630792.43(元)