应收票据是指企业持有的还没有到期、尚未兑现的商业汇票。商业汇票是一种由出票人签发的,委托付款人无条件支付确定金额给收款人或者持票人的票据。在我国,商业汇票的付款期限最长不超过6个月,符合条件的持有人可以持未到期的商业汇票向银行申请贴现。

商业汇票按照承兑人的不同,可以分为商业承兑汇票和银行承兑汇票。商业承兑汇票是由收款人或者付款人开出并经由付款人承兑的商业汇票。商业承兑汇票向银行贴现后,票据到期贴现银行不能从付款人处收取款项,可以向贴现人追索票款,属于带追索权票据。银行承兑汇票是由出票人签发,付款人开户银行承诺到期付款的票据。银行承兑汇票持有人向银行贴现后,票据到期后,无论付款人能否偿付票款,贴现银行都不得向贴现人追索票款,属于不带追索权的票据。

商业汇票按是否带息,分为带息商业汇票和不带息商业汇票。带息商业汇票是票据上载明利率,票据到期除收取票面金额还收取利息的票据。不带息商业汇票是指票据到期只收取票款不收取利息的票据。

1.应收票据取得

为了对应收票据进行核算,企业需要设置“应收票据”科目,并按开出、承兑商业汇票的单位进行明细核算。企业因销售商品、提供劳务开出票据时,按照商业汇票票面金额,借记本科目,贷记“主营业务收入”等科目。将应收账款改为应收票据结算时,借记本科目,贷记“应收账款”科目。

华建股份有限公司2021年11月发生如下与商业汇票有关的经济业务。

(1)2021年11月1日,向利达公司销售商品一批,价款为70000元,增值税税额为9100元,收到利达公司签发并承兑的商业承兑汇票一张,金额为79100元,期限为6个月,票据为带息票据,票面利率为6%。

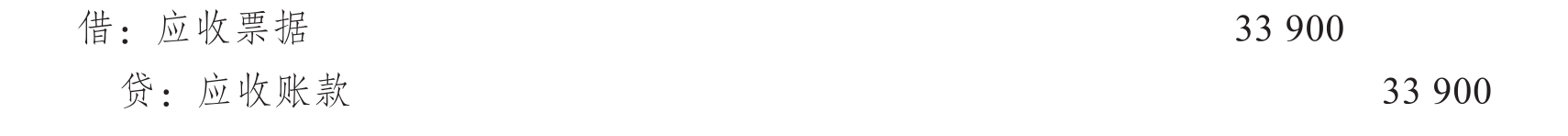

(2)原向长河公司销售商品价款为33900元,经过双方协商,改为商业汇票结算,收到商业承兑汇票一张。

2.应收票据持有期间的利息

对于带息应收票据,企业应该按照权责发生制反映利息收入。利息可以在月末或者季末计提,金额较小的也可以在到期时确认,但是对于跨期应收票据,在年末必须计提利息。

商业汇票利息的计算公式如下:

应收票据利息=票据面值×利率×期限

利率一般以年利率表示。期限是指签发日至票据到期日的时间间隔,一般有按月表示和按日表示两种表示方式。按月表示的汇票,不考虑各月份实际天数多少,以到期月份中与出票日相同的那一天为到期日,如4月20日签发的2个月期限的票据,到期日应为6月20日。月末签发的票据,不论月份大小,以到期月份的月末那一天为到期日,如5月31日签发的6个月期限的票据,到期日为11月30日。如果按月计算利息,计算利息时使用的利率要换算成月利率。

票据期限按日表示时,应从出票日起按实际经历天数计算。通常出票日和到期日,只能计算其中的一天,即“算头不算尾”或“算尾不算头”,例如,4月20日签发的30天和60天期限的票据,其到期日分别为5月20日和6月19日,按日计算利息时,要把利率换算为日利率。在实际业务中,为计算方便,通常把一年定为360天。

企业按照票据面值和利率计算出利息,应该借记“应收票据”科目,贷记“财务费用”科目。

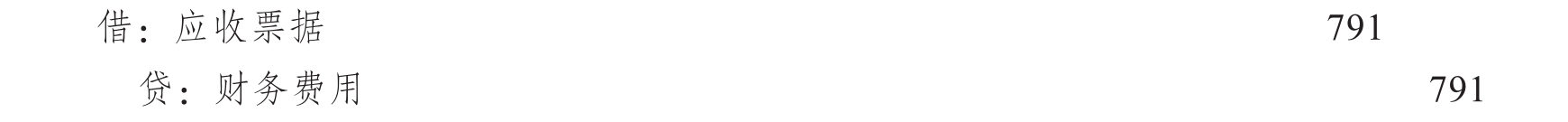

承接【例3-1】,华建股份有限公司按照相关规定年末计提利息。则:

应计提的利息=79100×6%×2÷12=791(元)

会计分录编制如下:

3.应收票据到期

不带息票据,其到期值就是票面金额,到期收回票款时,借记“银行存款”科目,贷记“应收票据”科目。带息票据,到期值是面值和利息之和,应按实际收到的金额,借记“银行存款”科目;按应收票据的账面金额,贷记“应收票据”科目;按其差额(即未计提利息部分)贷记“财务费用”科目。应收票据到期,如果付款人无力支付票款,则将应收票据尚未计提的利息记“财务费用”科目,并将应收票据到期值转入“应收账款”科目,以后不应再对已经到期的应收票据计提利息。

承接【例3-1】和【例3-2】,应收票据到期收回票款。

若票据到期无法收回票款,则:

以后期间不再计提利息。

4.应收票据贴现

票据贴现是指在应收票据到期之前,票据持有人将票据背书后提交银行,银行从票据到期值中扣除按照贴现率计算的贴现息,将余额交给持票人。

票据贴现的金额可以按照以下有关公式计算:

票据到期值=票据面值×[1+票面年利率×票据天数(或者月份)÷ 360(或者12)]

贴现息=票据到期值×贴现率×贴现天数÷360

贴现净额=票据到期值-贴现息

贴现天数是指自贴现日起至票据到期前一日止的实际天数,贴现日和票据到期日只计算其中的一天。在会计实务中,无论商业汇票的到期日按日表示还是按月表示,贴现期一般均按实际贴现天数计算。

商业承兑汇票属于带追索权的票据,票据贴现后,可能被贴现银行追索,与票据所有权有关的风险和报酬并没有转移给贴现银行,因此,不符合金融资产终止确认条件,票据贴现应视为企业向银行取得短期借款。银行承兑汇票,票据贴现后,与票据所有权有关的风险和报酬给贴现银行,符合金融资产确认条件,应该终止确认应收票据。

银行承兑汇票向银行贴现,按照实际收到的贴现净额,借记“银行存款”科目,按照应收票据的账面价值贷记“应收票据”科目,贴现净额和应收票据账面价值之间的差额借记或者贷记“财务费用”科目。

华建股份有限公司于2021年2月15日(当年2月为28天)持签发承兑日为1月31日、期限为90天、面值为400000元、利率为4.6%、到期日为5月1日的银行承兑汇票到银行申请贴现,银行规定的月贴现率为4.2‰。假定票据到期确认利息收入。

票据到期值=400000×(1+4.6%×90÷360)=404600(元)

贴现天数=75(天)

贴现息=404600×4.2‰×75÷30=4248.30(元)

贴现净额=404600-4248.30=400351.70(元)

编制会计分录:

商业承兑汇票向银行贴现,按照实际收到的贴现净额,借记“银行存款”科目,贷记“短期借款”科目。票据到期,付款人支付了票款,企业没有被追索,则借记“短期借款”科目,贷记“应收票据(账面价值)”,差额记入“财务费用”科目;若票据到期,付款人无款支付,贴现企业能够支付票款,则按票据到期值借记“应收账款”科目,按应收票据账面价值贷记“应收票据”科目,差额记入“财务费用”科目,同时,借记“短期借款”科目,按票据到期值贷记“银行存款”科目,差额记入“财务费用”科目;若票据到期时,票据付款人无法向贴现银行支付票款,而该企业也无力偿还票据款,则应把需要支付给贴现银行的票款视为逾期借款处理。

沿用【例3-4】资料,假设贴现的票据为商业承兑汇票。企业应编制如下会计分录:

票据到期,票据付款人向贴现银行足额支付了票款,则:

若票据到期,票据付款人无力向贴现银行支付票款,企业向银行支付了票款,则:

若票据到期,票据付款人无力向贴现银行支付票款,企业也无力向银行支付票款,则:

企业应设置应收票据备查簿,逐笔记录每一应收票据的种类、号数和出票日期、票面金额、票面利率、交易合同和付款人、承兑人、背书人姓名或单位名称、到期日、背书转让日、贴现日期、贴现率和贴现净额、未计提的利息,以及收款日期和收回金额、退票情况等资料。应收票据到期结清票款或退票后,应在应收票据备查簿内逐笔注销。