地方政府专项债券偿还机制是指能够保证地方政府按约定偿还专项债券的具体路径和约束机制。根据偿债机理,举债主体责任、举债方式、偿债资金来源、偿债期限、偿债资金用途以及资金管理等是专项债券偿还机制的主要构成要素,而明晰的偿还责任主体、有效的偿债来源与合理的偿债方式是降低偿债风险、建构完备的偿还机制的关键问题(苗庆红,2015)。2016年,财政部发布《财政部关于印发〈地方政府专项预算管理办法〉的通知》(财预〔2016〕155号)和《财政部关于对地方政府债务实际限额管理的通知》(财预〔2015〕225号)提出了地方政府专项债券的偿还模式,为专项债券偿还风险管理提供了规范性指引。

然而,在我国的政治经济体制背景下,特别是面临下行压力加大的经济形势,地方政府偿还专项债券的压力也在不断增加。从数据上看,2015—2021年,地方政府专项债券每年发行额分别为9692亿元、25118亿元、19961亿元、19459亿元、25882亿元、50781.17亿元(2020年1月至2021年6月),累计发行规模已高达15万亿元。从发行期限来看,2015—2017年发行的3年期、5年期专项债券已到期,其中,3年期债券发行规模分别为1515.99亿元、4280.48亿元、2920.95亿元,累计为8717.42亿元;5年期债券发行规模分别为3582.37亿元、8985.02亿元、8200.43亿元,累计为20767.82亿元。2018年与2019年专项债券还本额分别为1616亿元、5589亿元

,累计还本规模为7205亿元。根据《财政部关于印发〈地方政府专项预算管理办法〉的通知》(财预〔2016〕155号)的规定,专项债务本金通过对应的政府性基金收入、专项收入、发行专项债券等偿还。2018年与2019年专项债券再融资规模分别为1358亿元、3439亿元,累计再融资规模已达4797亿元,即再融资债券规模占还本支出的比重为66.58%。这表明,地方政府债券的还本支出高度依赖再融资债券,这虽然可以解决短期债券偿付问题,但遗留较大风险:一方面,利息负担加重形成更大的偿债风险;另一方面,在商业银行的流动性约束条件下,商业银行增持债券导致信贷供给较少,进而产生挤出效应,同时债券存量的持续增加也提高了债券风险而导致债券价值下降(毛锐等,2018)。从2020年以后,地方政府专项债券进入了集中偿付期,2021年面临还本压力22280.24亿元,这一数值占2020年GDP(1015986.2亿元)的比例为2.19%,占2020年政府性基金支出(117999亿元)的比例为18.88%,专项债券面临较大的偿付压力。其主要风险点如下:

,累计还本规模为7205亿元。根据《财政部关于印发〈地方政府专项预算管理办法〉的通知》(财预〔2016〕155号)的规定,专项债务本金通过对应的政府性基金收入、专项收入、发行专项债券等偿还。2018年与2019年专项债券再融资规模分别为1358亿元、3439亿元,累计再融资规模已达4797亿元,即再融资债券规模占还本支出的比重为66.58%。这表明,地方政府债券的还本支出高度依赖再融资债券,这虽然可以解决短期债券偿付问题,但遗留较大风险:一方面,利息负担加重形成更大的偿债风险;另一方面,在商业银行的流动性约束条件下,商业银行增持债券导致信贷供给较少,进而产生挤出效应,同时债券存量的持续增加也提高了债券风险而导致债券价值下降(毛锐等,2018)。从2020年以后,地方政府专项债券进入了集中偿付期,2021年面临还本压力22280.24亿元,这一数值占2020年GDP(1015986.2亿元)的比例为2.19%,占2020年政府性基金支出(117999亿元)的比例为18.88%,专项债券面临较大的偿付压力。其主要风险点如下:

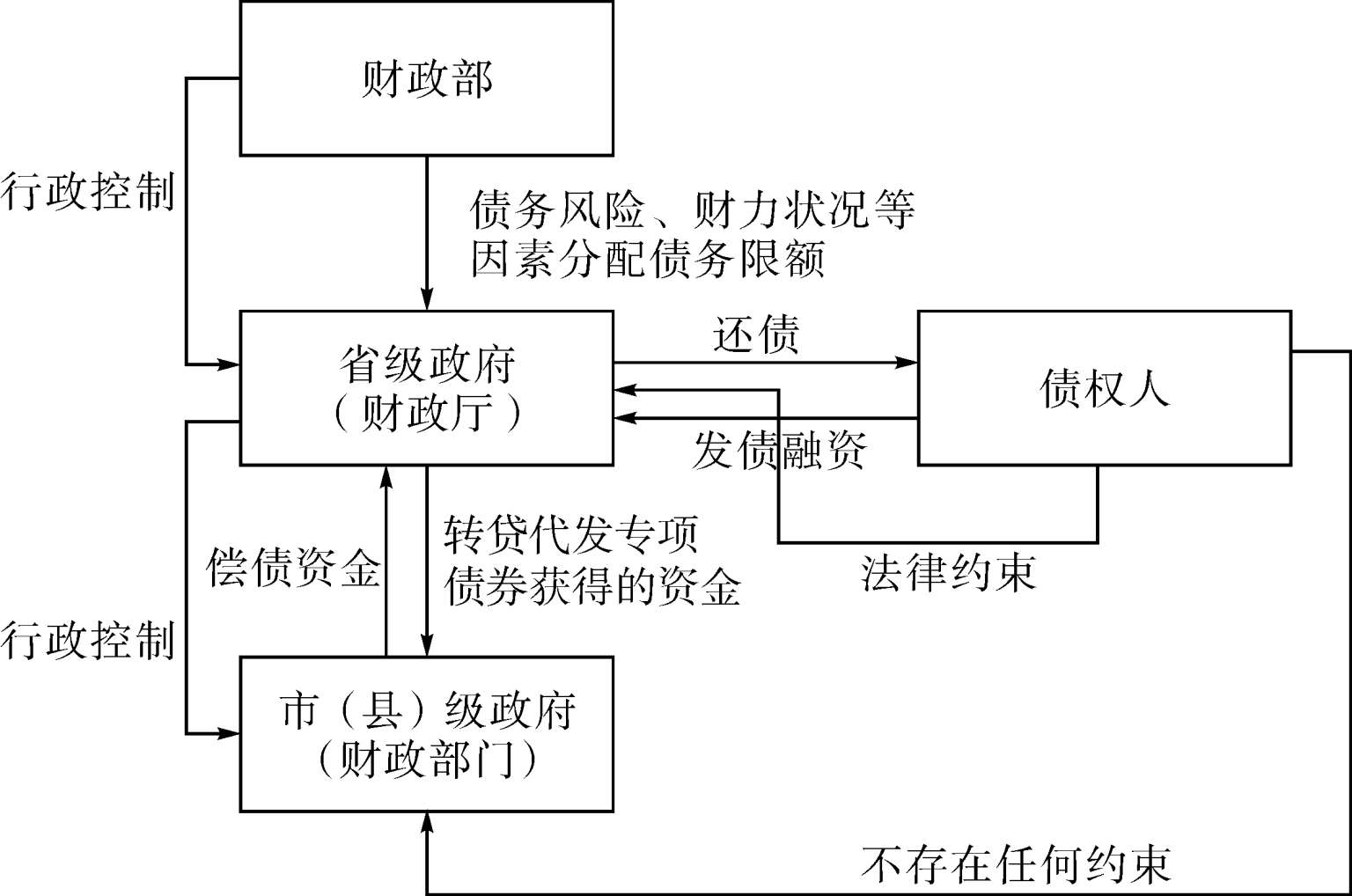

在地方政府债务的法律关系中,债务人应为特定主体,且承担向债权人交付财产、提供劳务和为或不为一定行为的义务。根据规定(财预〔2015〕225号和财预〔2016〕155号),省级政府具有举债权并为地方政府专项债券的发行主体,财政部依据债务风险、财力状况等因素向省级政府分配债务限额后,由省级政府统一发行并转贷给确需发行专项债券的市(县)级政府。从法律关系角度来看,这种发行方式将导致专项债券“借用还”主体相分离,责任主体无法明晰。如图3-1所示,省级政府代市(县)级政府发售专项债券时,专项债券的债权人只能对省本级债券发行金额形成法律约束,却对“真实债务人”市(县)级政府无法形成有效约束,即市(县)级政府虽然应当按照转贷协议约定承担的还本付息的责任,但是省级政府作为法律上的债务人,其只能对地方政府实施行政控制。这样的发行机制相当于省级政府为地方政府提供了一定的信用担保,直接导致省级政府可能需要承担地方政府的违约风险,从而使得市(县)级政府形成省级政府一定会“兜底”保障的预期。这表明,地方政府专项债券的“借用还”主体不相统一的特征,可能导致在省级以下层级政府内形成一定程度的“公共池”和道德风险问题,成为地方政府专项债券偿还的风险点。

图3-1 我国地方政府专项债券偿还机理

可持续性的资金保障是指专项债券项目具有积极的盈利前景并能够形成可靠、稳定的现金流,用以保障项目收益能够偿还债券本息。根据规定(财预〔2016〕155号),专项债券的本息主要通过对应的政府性基金收入、专项收入、发行专项债券等偿还。这表明,所有种类及专项债券的偿还是统一管理的,这种做法在中观层面上的确能够避免债务风险的发生,但是会在一定程度上导致责任主体忽视项目的微观管理;同时,相关部门在项目审批时,也缺乏对项目现金流、可持续性、盈利前景以及风险因素等进行科学可靠的量化评估(张怡亮,2019),导致单个项目收益与融资自平衡目标难以实现,偿债资金来源不具有可持续性。

偿债基金又称为减债基金,是指国家或发行公司为偿还未到期公债或公司债而设置的专项基金。地方政府专项债券偿债基金是指地方政府按照相关规定筹集相关财政资金于指定账户中,专门用于偿还地方政府的专项债券。偿债基金制度作为一种强制性债务偿还手段,能够降低政府违约率,是一种维护政府公信力的增信手段。基金制度的运行体系由多个环节构成,包含基金的资金筹集、基金账户资金的使用和保管,基金账户资金的管理和监督。根据规定(财预〔2016〕155号),省级财政部门发行专项债券募集的资金,应当缴入省级国库,通过政府性基金预算进行核算,并根据预算安排和还本计划从国库拨付资金。鉴于国库基金的收支项目复杂,而且政府性基金预算现行的收付实现制会计基础存在弊端,不适合债务收支的核算,不能准确反映债务风险。目前我国虽然有一些地方政府设立了基金制度,但仍缺乏科学的实施细则的支持。