《企业所得税法》第二十二条规定,企业的应纳税所得额乘以适用税率,减除依照该法关于税收优惠的规定减免和抵免的税额后的余额,为应纳税额。

《企业所得税法》第二十三条规定,企业取得的下列所得已在境外缴纳的所得税税额,可以从其当期应纳税额中抵免,抵免限额为该项所得依照该法规定计算的应纳税额;超过抵免限额的部分,可以在以后5个年度内,用每年度抵免限额抵免当年应抵税额后的余额进行抵补:

(1)居民企业来源于中国境外的应税所得;

(2)非居民企业在中国境内设立机构、场所,取得发生在中国境外但与该机构、场所有实际联系的应税所得。

《企业所得税法》第二十四条规定,居民企业从其直接或者间接控制的外国企业分得的来源于中国境外的股息、红利等权益性投资收益,外国企业在境外实际缴纳的所得税税额中属于该项所得负担的部分,可以作为该居民企业的可抵免境外所得税税额,在该法第二十三条规定的抵免限额内抵免。

《企业所得税法实施条例》第七十六条规定,《企业所得税法》第二十二条规定的应纳税额的计算公式为:

应纳税额=应纳税所得额×适用税率-减免税额-抵免税额

公式中的减免税额和抵免税额,是指依照《企业所得税法》和国务院的税收优惠规定减征、免征和抵免的应纳税额。

《企业所得税法实施条例》第七十七条规定,《企业所得税法》第二十三条所称已在境外缴纳的所得税税额,是指企业来源于中国境外的所得依照中国境外税收法律以及相关规定应当缴纳并已经实际缴纳的企业所得税性质的税款。

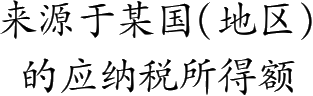

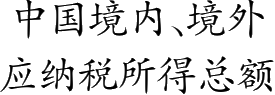

《企业所得税法实施条例》第七十八条规定,《企业所得税法》第二十三条所称抵免限额,是指企业来源于中国境外的所得,依照《企业所得税法》及其实施条例的规定计算的应纳税额。除国务院财政、税务主管部门另有规定外,该抵免限额应当分国(地区)不分项计算,计算公式如下:

=

=

×

×

÷

÷

应纳税额的计算,由第24行至第36行,根据表间逻辑关系,可以分为以下三类:

(1)直接填报的栏次:第24行“税率”、第32行“本年累计实际已缴纳的所得税额”。

(2)表内计算的栏次:第25行“应纳所得税额”、第28行“应纳税额”、第31行“实际应纳所得税额”、第33行“本年应补(退)所得税额”。

(3)依据附表填报的栏次:第26行“减免所得税额”(A107040)、第27行“抵免所得税额”(A107050)、第29行“境外所得应纳所得税额”(A108000)、第30行“境外所得抵免所得税额”(A108000)、第34行“总机构分摊本年应补(退)所得税额”(A109000)、第35行“财政集中分配本年应补(退)所得税额”(A109000)、第36行“总机构主体生产经营部门分摊本年应补(退)所得税额”(A109000)。

用应纳税所得额乘以法定税率,计算得出应纳所得税额,再进行减免所得税额、抵免税额的计算,即可得出应纳所得税额。该步骤包括主表第24行至第28行及其对应的附表,即通过《减免所得税优惠明细表》(A107040)及其2张附表完成减免所得税额的计算,通过《税额抵免优惠明细表》(A107050)完成抵免所得税额的计算,最终得出主表第28行“应纳税额”。

将境内所得应纳所得税额和境外所得应纳所得税额相加,并进行境外所得应纳税额抵免计算,得到“境内外所得实际应纳税额”。该步骤包括主表第29行至第31行及其对应的附表。即通过《境外所得税收抵免明细表》(A108000)及其3张附表完成境外所得应纳税所得额和境外所得抵免所得税额计算,最终得到主表第31行“实际应纳所得税额”。

《国家税务总局关于修订企业所得税年度纳税申报表有关问题的公告》(国家税务总局公告2019年第41号)的填报说明规定,“利润总额计算”中的项目,按照国家统一会计制度规定计算填报。实行企业会计准则、小企业会计准则、企业会计制度、分行业会计制度的纳税人,其数据直接取自《利润表》(另有说明的除外);实行事业单位会计准则的纳税人,其数据取自《收入支出表》;实行民间非营利组织会计制度的纳税人,其数据取自《业务活动表》;实行其他国家统一会计制度的纳税人,根据本表项目进行分析填报。

《国家税务总局关于企业所得税年度汇算清缴有关事项的公告》(国家税务总局公告2021年第34号)规定,纳税人在纳税年度内预缴企业所得税税款超过汇算清缴应纳税款的,纳税人应及时申请退税,主管税务机关应及时按有关规定办理退税,不再抵缴其下一年度应缴企业所得税税款。

主表第32行“本年累计实际已缴纳的所得税额”仅指税款所属为本年度的已缴所得税额,本年检查补缴且税款所属为其他年度的所得税额不填入本行。