到目前为止,我们在这一章讨论的风险都是关于投资的实际现金流和预期现金流的差异。但是,有些投资一开始就承诺了现金流,这些投资面临的风险是承诺不能兑现。例如,你通过购买公司债券借钱给某个企业。在这种情况下,债务方(债券发行人)可能违约而不支付利息和偿还本金。一般来说,违约风险较高的债务方应该比违约风险较低的债务方支付更高的利息。这一节将讨论违约风险的衡量方法,以及违约风险和借款利率之间的关系。

一般的股权风险收益模型衡量的是市场风险对预期收益的影响,而违约风险模型衡量的是公司特有违约风险对承诺收益的影响。虽然多元化投资能够用来解释为什么在计算预期收益时不用考虑公司特有风险,但同样的原理却不能应用于公司特有事件引发的上行潜力有限但下行风险却很大的有价证券。我们所说的上行潜力有限是什么意思?以购买某公司发行的债券为例,债券息票在债券发行时就已确定,债券息票代表了该债券承诺的现金流。作为投资者,最好的情况是你得到了承诺的现金流,但是无论公司的经营有多么成功,你都无法得到更多的现金流。其他的情况则都是不同程度的坏消息,也就是得到的现金流少于当初承诺的现金流。因此,公司债券的预期收益应该反映发行该债券的公司的特有违约风险。

公司违约风险取决于两个因素。第一个因素是公司在经营活动中创造现金流的能力;第二个因素是公司的负债水平,包括需要偿付的债务本金和利息。

相对于公司的负债水平,能够创造较高现金流的公司比只能创造较低现金流的公司的违约风险低。因此,拥有大量现有投资并产生较高现金流的公司,会比没有这种投资的公司的违约风险低。

相对于公司的负债水平,能够创造较高现金流的公司比只能创造较低现金流的公司的违约风险低。因此,拥有大量现有投资并产生较高现金流的公司,会比没有这种投资的公司的违约风险低。

除了公司的现金流规模,违约风险还受到现金流波动性的影响。公司现金流越稳定,公司的违约风险越小。经营可预期且业务稳定的公司,其违约风险将低于其他相似的,但属于周期性行业或业务不稳定的公司。大多数违约风险模型都使用财务比率来衡量现金流覆盖率(即现金流相对于债务的规模),并控制行业效应以评估现金流的波动性。

最广为使用的公司违约风险指标是由独立的评级机构评定的债券等级。最知名的两家评级机构是标准普尔和穆迪。成千上万的公司都是由这两家评级机构评定等级的,它们的评级在金融市场上有着举足轻重的影响。这些评级机构所做出的评级是用字母表示的。当债券发行公司要求评级机构对其进行评级时,评级程序就会启动。然后评级机构会搜集资料,包括公开的信息(如财务报告)和公司提供的信息,并在此基础上做出评级决策。如果公司不同意评级的结果,它将有机会提供额外的信息。

标准普尔公司的AAA级或穆迪公司的Aaa级是赋予公司的最高信用等级,代表公司的违约风险最低。随着违约风险的提高,公司的信用等级逐渐下降,直到降到表示违约公司的D级。信用等级被标准普尔公司评为BBB(穆迪为Baa)级及以上的被归为投资级,表明评级机构认为投资这些公司发行的债券面临的违约风险相对较小。

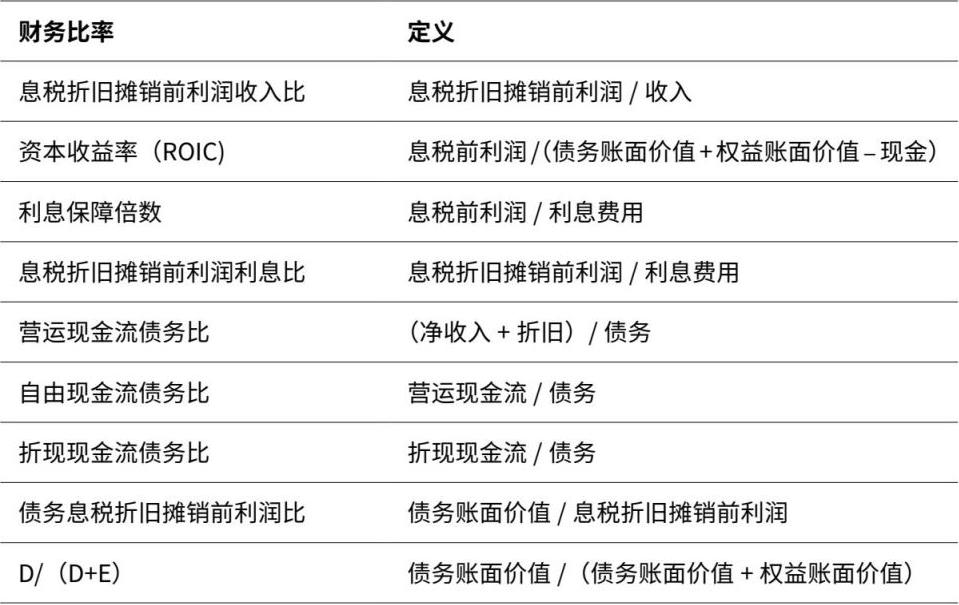

评级机构给出的评级主要基于公开信息,但由公司提供给评级机构的非公开信息在评级过程中也会起一定作用。公司债券的等级在很大程度上取决于衡量公司偿债能力以及产生稳定可预测现金流的能力的财务比率。财务比率非常多,表2.1总结了衡量违约风险的一些关键比率。

表2.1 衡量违约风险的财务比率

资料来源:标准普尔。

显而易见,如果公司产生的收入和现金流显著高于公司需要支付的债务,如果公司是盈利的且负债比率低,这样的公司就会比没有这些特征的公司更有可能获得更高的信用等级。但是,确实存在一些公司的信用等级与其财务比率不太一致,那是因为评级机构会在最终结果中掺入自己的主观判断。因此,一个财务比率目前表现不佳却有望在下一财务期间获得极大改善的公司,可能会获得一个比它目前财务状况更高的信用等级。不过,对大多数公司来说,其财务比率是债券等级的基础。

不是所有想借钱的公司都有信用等级。对未进行评级的公司,你该如何估算其债务成本?这里有两个选择。

·一个方法是观察该公司最近的贷款历史。许多未进行信用评级的公司仍然会从银行或其他金融机构贷款,通过观察公司最近的贷款状况,你可以了解该公司所支付的违约利差,并根据这些利差来判断该公司的债务成本。

·另一个方法是为公司估算一个综合等级,即用评级机构采用的财务比率给公司估算一个等级。你可能需要从已经被评级的公司着手,考察每一等级中的公司的共同财务特征。举一个例子,假设有一家未评级的公司,它的营业收入为1亿美元,利息费用为2 000万美元,那么你可以使用5倍的利息保障倍数(100/20)将该公司定级为A-。

数据观察

评级和违约风险利差:观察不同等级债券的违约风险利差。

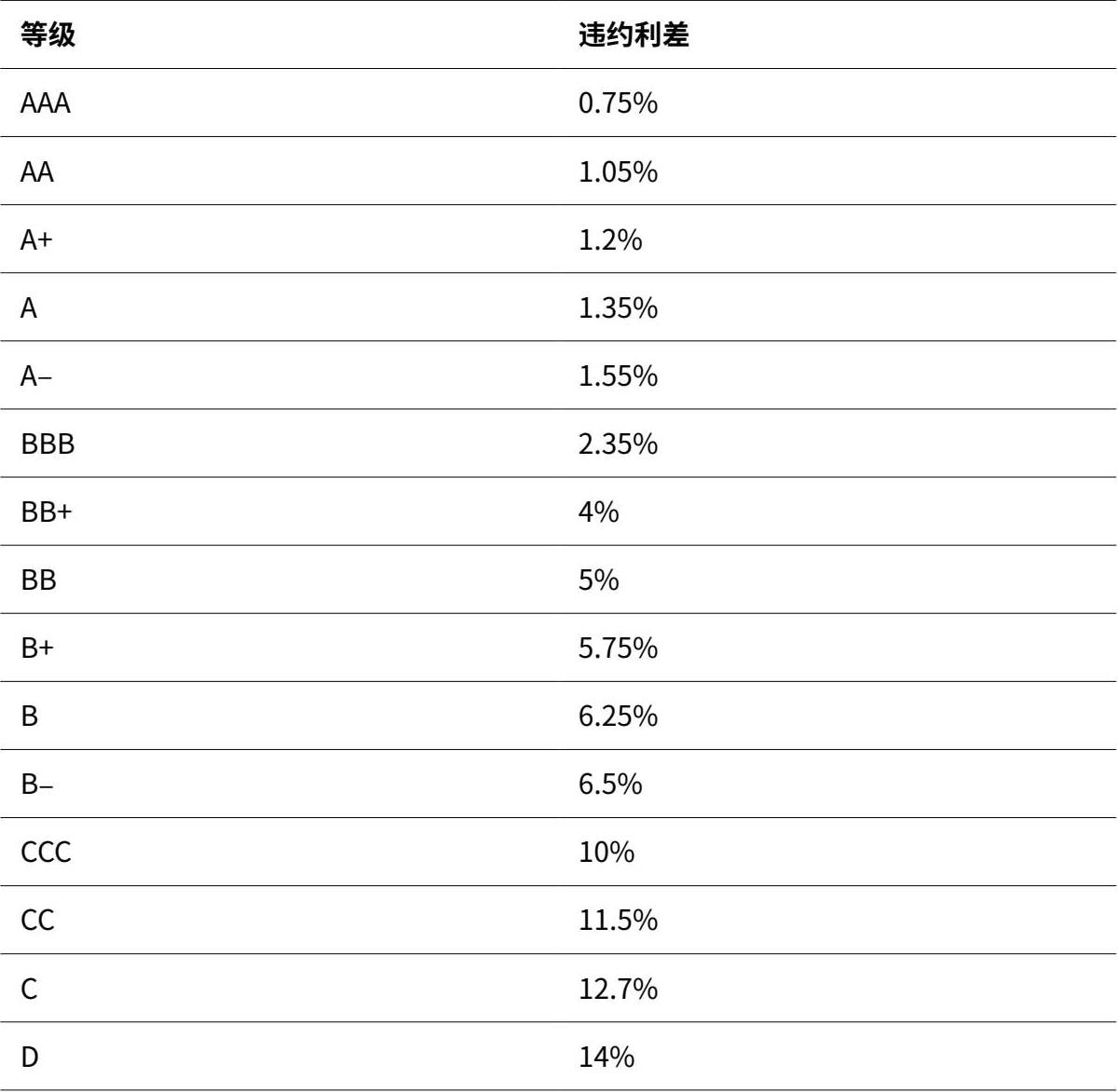

公司债券的利率是其违约风险的函数,而后者由债券等级决定。如果债券等级是衡量违约风险的好方法,那么与等级低的债券相比,等级高的债券利率会更低。有违约风险的债券利率与无违约风险的政府债券利率之差被称为违约利差。表2.2总结了截至2011年9月30日标准普尔不同等级的10年期债券的违约利差。

表2.2 债券等级和违约利差(2011年9月)

资料来源:www.bondsonline.com。

用违约利差加上无风险利率,可以得到特定等级债券的利率。比如,D级债券的利率比无风险利率高14%。违约利差因债券的期限而异,也可能因经济状况而异,在经济疲软时扩大,在经济强劲时缩小。