应收票据是指企业因销售商品、提供服务等而收到的商业汇票。商业汇票是一种由出票人签发的,委托付款人在指定日期无条件支付确定金额给收款人或者持票人的票据。

商业汇票使商业信用票据化,具有稳定、可靠、兑现性强的特点,承兑人即付款人员有到期无条件支付票款的责任。商业汇票的承兑期限由交易双方商定,但最长不得超过6个月。商业汇票的提示付款期限,自汇票到期日起10日。符合条件的商业汇票的持票人,可以持未到期的商业汇票连同贴现凭证向银行申请贴现。

根据承兑人不同,商业汇票分为商业承兑汇票和银行承兑汇票。商业承兑汇票是指由付款人签发并承兑,或由收款人签发交由付款人承兑的汇票。银行承兑汇票是指由在承兑银行开立存款账户的存款人(即出票人)签发,由承兑银行承兑的票据。企业申请使用银行承兑汇票时,应向其承兑银行交纳手续费。银行承兑汇票的出票人于汇票到期前未能足额交存票款时,承兑银行除凭票向持票人无条件付款外,对出票人尚未支付的汇票金额按每天万分之五计收利息。

根据票据是否带息,商业汇票分为带息票据和不带息票据。带息票据,是指商业汇票到期时,承兑人除向收款人或被背书人支付票面金额外,还应按票面金额和票据规定的利息率支付自票据生效日起至票据到期日止利息的商业汇票。不带息票据,是指商业汇票到期时,承兑人只按票面金额向收款人或被背书人支付款项的票据。

为了反映和监督应收票据取得、票款收回等情况,企业应当设置“应收票据”科目。该科目借方登记取得的应收票据的面值,贷方登记到期收回票款或到期前向银行贴现的应收票据的票面金额,期末余额在借方,反映企业持有的商业汇票的票面金额。

为了便于管理和分析各种票据的具体情况,企业应当设置“应收票据备查簿”,逐笔登记商业汇票的种类、号数和出票日、票面金额、交易合同号和付款人、承兑人、背书人的姓名或单位名称、到期日、背书转让日、贴现日、贴现率和贴现净额以及收款日和收回金额、退票情况等资料。商业汇票到期结清票款或退票后,在备查簿中应予注销。

应收票据取得的原因不同,其账务处理也有所区别。因债务人抵偿前欠货款而取得的应收票据,借记“应收票据”科目,贷记“应收账款”科目;因企业销售商品、提供劳务等而收到开出、承兑的商业汇票,借记“应收票据”科目,贷记“主营业务收入”“应交税费——应交增值税(销项税额)”等科目。

【例3-1】 甲企业为增值税一般纳税人,9月1日向乙企业销售一批产品,价款为500000元,适用的增值税税率为13%。双方商定以商业汇票结算。收到乙企业交来的不带息商业承兑汇票,面值为565000元。甲企业账务处理如下:

【例3-2】 9月15日,乙企业收到丙企业为抵付前欠购货款226000元寄来的一张期限为3个月的银行承兑汇票。乙企业账务处理如下:

企业应收票据到期,应分情况处理:一是收回应收票据时,应按实际收到的金额,借记“银行存款”科目,贷记“应收票据”科目;二是票据到期时付款人无力支付票款,收到银行退回的商业承兑汇票、委托收款凭证、未付票款通知书或拒绝付款等证明时,应借记“应收账款”科目,贷记“应收票据”科目。

【例3-3】 沿用【例3-1】的资料,甲企业到期收回票面金额565000元,存入银行。甲企业账务处理如下:

通常情况下,企业将持有的商业汇票背书转让以取得所需物资时,按应计入取得物资成本的金额,借记“在途物资”“材料采购”“原材料”“库存商品”等科目,按照增值税专用发票上注明的可抵扣的增值税税额,借记“应交税费——应交增值税(进项税额)”科目,按商业汇票的票面金额,贷记“应收票据”科目,如有差额,借记或贷记“银行存款”等科目。

特别提示:背书是指在票据背面或者粘单上记载有关事项并签章的票据行为。背书转让的,背书人应当承担票据责任。

企业收到商业汇票,如在未到期前急需资金,可持未到期的商业汇票经过背书后向其开户银行申请贴现。

特别提示:贴现,是指企业将未到期的票据转让给银行,由银行按票据的票面金额扣除贴现日至票据到期日的利息后,将余额付给企业的融资行为,是企业与贴现银行之间就票据权利所作的一种转让。

有关应收票据的票据到期值、贴现利息及贴现净额的计算,所用公式如下:

票据到期值=面值×(1+票面利率×票据期限)

贴现利息=票据到期值×贴现率×贴现期

贴现净额=票据到期值-贴现利息

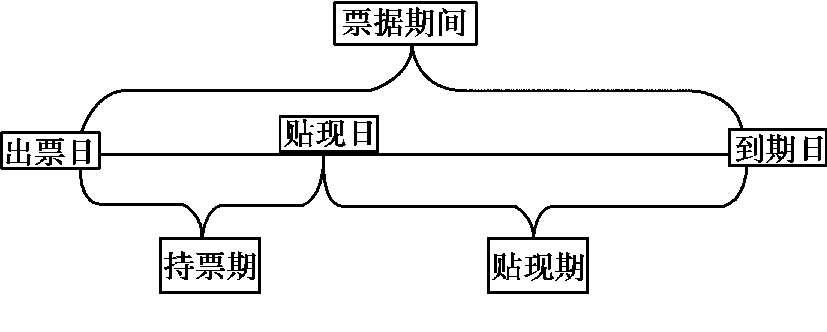

票据持票期、贴现期与票据期间之间的关系如图3-1所示:

图3-1 票据持票期、贴现期与票据期间之间的关系图

1.银行拥有追索权

如果银行对应收票据拥有追索权,是指贴现后的票据,在到期时如果票据承兑人无力向贴现银行支付票款,则银行将向申请贴现企业提示票据,申请贴现企业应负偿还票据金额的连带责任。企业将未到期的商业汇票向银行贴现,应按实际收到的金额(即减去贴现利息后的净额),借记“银行存款”等科目,按贴现利息部分,借记“财务费用”等科目,按商业汇票的票面金额,贷记“短期借款”科目。

【例3-4】 沿用【例3-1】的资料,假设当年11月1日,如果甲企业因急需流动资金,经与A银行协商,将此票据贴现给银行,贴现利息为15000元,银行扣除利息后,将贴现净额支付给甲企业,同时甲企业对此票据的如期偿付承担连带责任。

甲企业的账务处理如下:

如果乙企业到期如约兑付了票款,则甲企业的账务处理如下:

如果乙企业到期无法兑付票款而由甲企业代为偿付,则甲企业的账务处理如下:

同时,将应收票据转为应收账款:

2.银行不拥有追索权

银行对应收票据不拥有追索权,则应收票据贴现如同应收账款的直接出售,所有的兑现风险和利益在出售时全部转移给银行。企业持未到期的商业汇票向银行贴现,应按实际收到的金额(即减去贴现利息后的净额),借记“银行存款”等科目,按贴现利息部分,借记“财务费用”等科目,按商业汇票的票面金额,贷记“应收票据”科目。

【例3-5】 沿用【例3-1】的资料,假设甲企业在商业汇票到期前因急需资金,将所持汇票贴现给银行,且银行不拥有追索权,银行贴现利息为25000元。

甲企业账务处理如下:

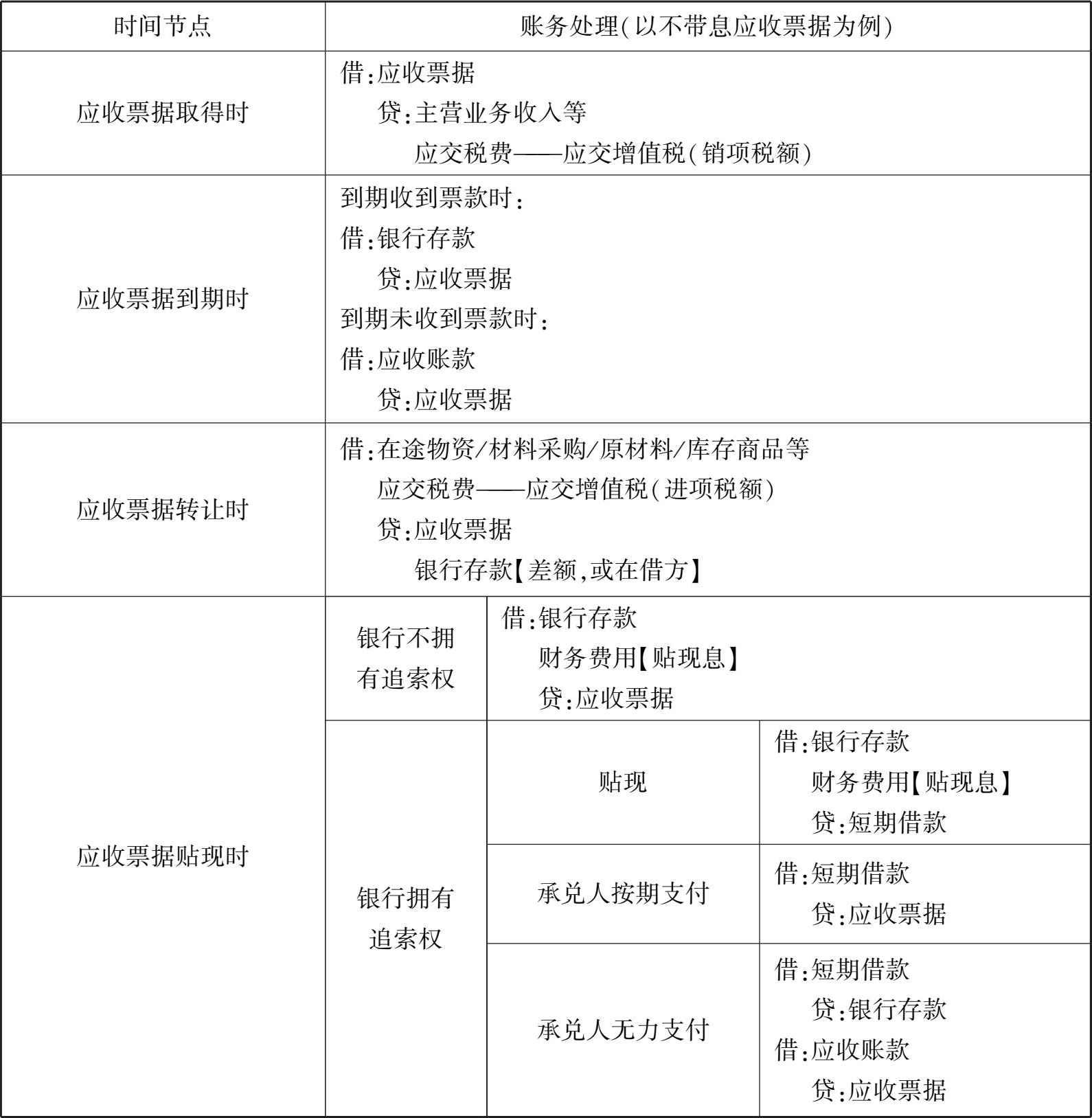

知识总结:

表3-1 应收票据的账务处理