早期的高吞吐量卫星系统的应用开辟了个人、企业和政府机构互联网接入服务市场,但随着市场和产业发展,HTS系统已经能够涵盖传统固定通信卫星(FSS)和移动通信卫星(MSS)的所有业务类型,并以此为基础向蜂窝回程传输、航空宽带、海事宽带等增长迅速的“新”领域拓展,致力于提供高质量的数据服务。

面向个人消费者的卫星互联网接入是目前HTS系统最主要的业务类型。较整个地面互联网的发展,面向个人消费者的卫星互联网发展仍然处于初级阶段,只有少数几个发达国家市场发展起来,例如:美国、加拿大、欧洲部分国家和澳大利亚。美国的休斯公司(HNS)和卫讯公司(ViaSat)继续领跑市场,2016年两家公司合计用户数超过240万人,占全球卫星互联网用户总数的75%。随着两家公司热点地区市场容量饱和,用户增长自2015年起呈减弱的态势,但会随着第二代HTS的发展EchoStar-19和ViaSat-2卫星的发射,重新进入增长轨道,第二代卫星能够提供低成本的卫星容量,更高速的数据传输速率和月度使用成本,并达到与地面网络类似的使用水平。

决定互联网接入业务未来发展的重要因素来自当地对于网络使用价格的购买力。如果卫星互联网价格能够低于当地地面光纤网络和蜂窝网络(4G)的建设成本、使用价格和终端费用,则在很大程度上决定卫星互联网的应用规模。从资费情况来看,目前普遍的卫星宽带接入价格在40~100美元/月,但这个资费水平对绝大多数的发展中国家用户来说难以承受,如果月资费降低至20美元/月,则市场拓展潜力更大。

根据欧洲咨询公司预测,面向个人消费者的卫星互联网接入用户有望从2016年的230万增至2025年的640万,年复合增长率(CAGR)11%。北美地区是最主要的市场,目前占用户数量的80%,到2025年,随着拉美和亚太等新兴市场的崛起,北美地区市场用户数量占全球市场的比重有望降至55%。单位用户的月度数据使用量也在不断增长,从2016年的8Gbit/s,增至2025年的25Gbit/s,全球HTS容量使用有望从2016年286Gbit/s到2025年增至1.8Tbit/s。从收入情况来看,2015年全球卫星消费宽带收入达20亿美元,但随着用户接入数量和接入带宽需求的增加,预计至2025年总收入可超过80亿美元 [8] 。

政府机构与企业网络是第二大业务类型。传统固定通信卫星(FSS)主要为政府通信与企业网络服务,HTS系统服务能力更强,数据使用成本更低,因此,这部分业务也是核心市场。就细分市场来看,系统主要为五类行业用户提供业务应用,具体包括民用政府机构、石油天然气和采矿业、零售、金融和大型企业。对于民用政府机构用户,HTS系统主要为偏远地区的学校、医院、政府办公室、社区及其他办公地点实现宽带接入;对于石油和天然气(O&G)用户,HTS系统主要提供高可靠和可用的视频和数据传输服务;对于零售和金融网点,HTS系统主要通过组播技术对散布的用户网点实现网络接入。

就目前发展来看,政府和企业VSAT数量很难准确统计,欧洲咨询公司估算,该业务市场2016年终端数量为30万台。该业务领域市场增长的关键动力来自政府主导的网络接入计划,为偏远地区、中小企业、学校和医院等提供通信和网络接入等,例如中国、印尼和巴西等国发展的基于HTS系统的宽带接入计划。据欧洲咨询公司预测,在政府机构和企业网络HTS终端领域,年复合增长率将达到19%,到2025年将接近135万台。HTS容量使用将达到500Gbit/s,新兴地区市场(拉丁美洲、中东和非洲、亚太等地)用量将占60%的比例。从收入情况来看,该领域HTS业务收入将超过12.5亿美元 [8] 。

干线传输指一端到另一端的连接,主要是在长途通信中。一般用于远程网络接入与主干网。蜂窝电话回程(Backhual)是指将移动信号发射塔或者基站的信号(接入点)回传给网络提供商的连接,也包括从提供商到核心网的连接。蜂窝移动网络(3G/4G/5G)是过去几年通信产业发展的重点,2016年全球移动用户数量超过35亿人口,接近20亿人使用4G/LTE网络,但网络覆盖范围仍然非常有限。从目前发展来看,0.5%的蜂窝基站由卫星实现数据回程。随着吞吐量更高、数量更多的HTS系统的部署,服务能力和经济学显著提升,会有越来越多的偏远地区的基站选择卫星实现数据回程。

从欧洲咨询公司最新预测数据来看,面向蜂窝回程和干线传输的HTS容量使用将从2016年的36Gbit/s增至2025年的475Gbit/s,其中,蜂窝回程数据需求有望到2025年达到300Gbit/s。从地区发展来看,到2025年,亚太地区将成为最大容量需求市场,预计容量需求将达到全球容量使用的34%,之后是拉美地区市场(31%)和中东与非洲地区市场(28%)。从收入情况来看,干线传输和蜂窝回程HTS容量收入到2025年将达到8.7亿美元,2016—2025年年复合增长率(CAGR)为24% [8] 。

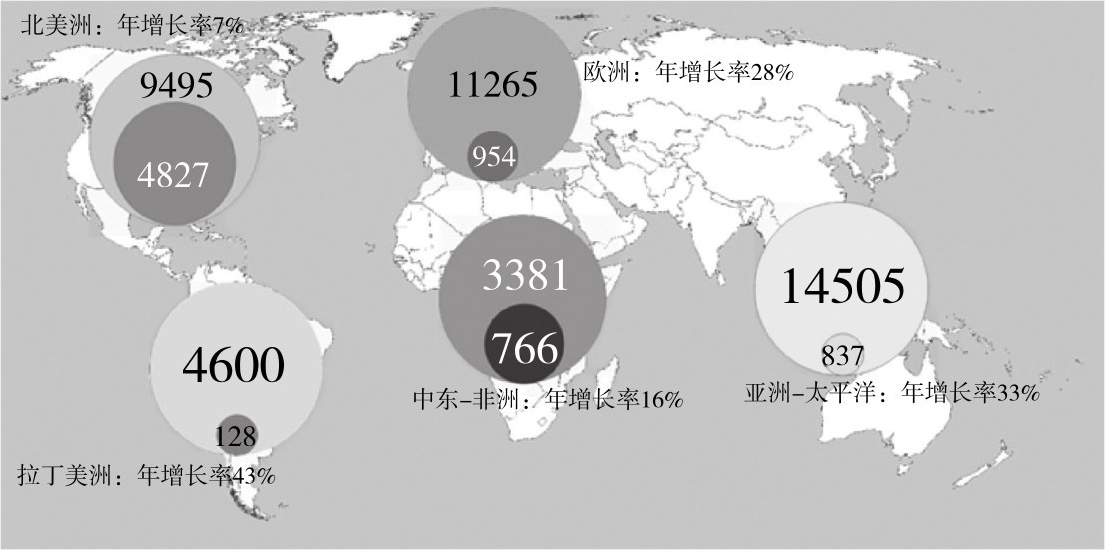

航空互联网在商业航空领域的普及率未来几年将持续增长,预计全球提供互联网连接服务的商用飞机总数将从2018年底的大约8200架飞机达到2028年底的20500架以上,平均年复合增长率达9.6%。2018年航空互联网商用飞机解决方案的渗透率达到32%以上,预计到2028年将达到50%左右,主要区域市场是亚洲、北美洲和欧洲。增长最快的区域在拉美、亚太和欧洲区域,增长率分别为43%、33%和28%,如图1-8所示。

图1-8 航空宽带互联网接入的飞机数量预测

从旅客人均支出费用来看,2018年旅客航空互联网业务人均支出0.23美元,到2028年将猛增10倍多至2.6美元,2035年进一步攀升至4美元。可以看出,未来20年特别是最近10年,航空旅客对航空互联网的需求将大幅增加,市场空间较大。

根据伦敦政治经济学院(LSE)和全球领先移动卫星通信服务商海事卫星公司联合发布的《翱翔蓝天:旅客连接为全球航空业带来的商业机遇报告》最新预测,到2035年全球航空互联网带来的市场空间将达到1300亿美元,其中航空公司领域的市场空间将达到300亿美元,航空互联网市场巨大。在这300亿美元的市场中,亚太地区为103亿美元、占比34.3%,欧洲地区为82亿美元、占比27.3%,北美地区为76亿美元、占比25.3%,拉美、中东、非洲分别为19亿、13亿、5.9亿美元。未来20年内,亚太地区将成为全球最大的航空互联网市场。

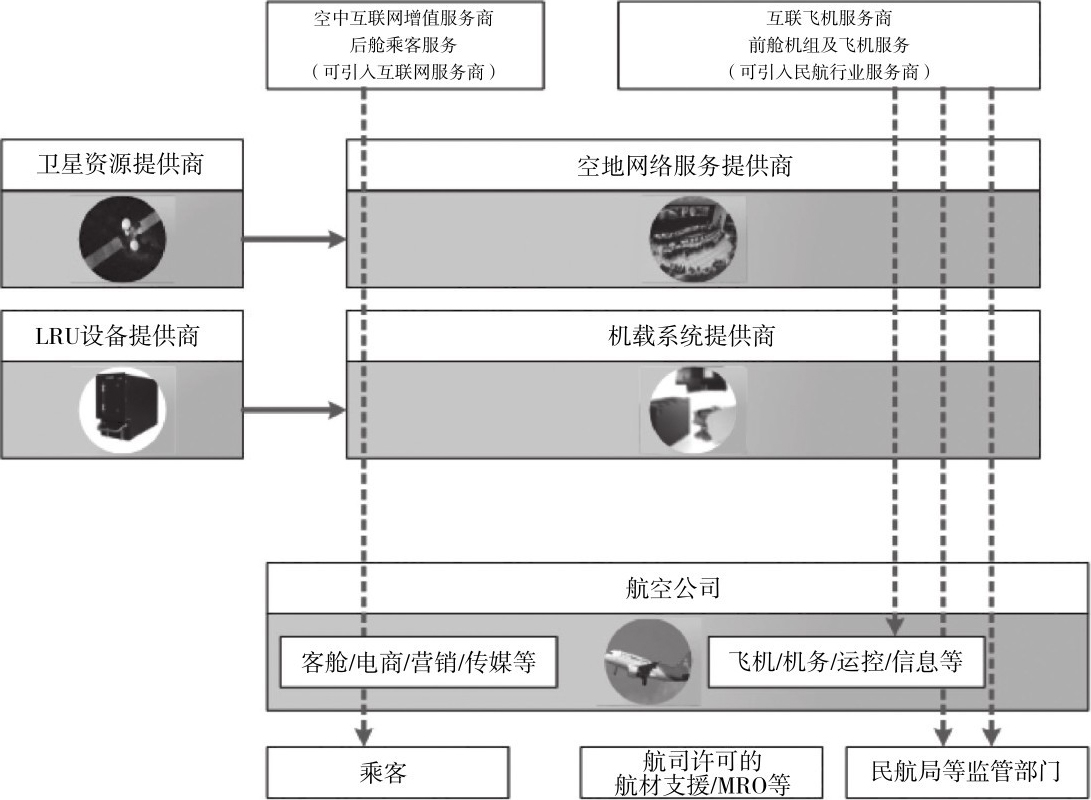

从2018开始,全球Ka宽带卫星的容量和覆盖率都进入快速增长时期,“互联飞机”逐渐开始成为航空公司新的战略选择。基于前后舱协同空地互联的新生态由此逐渐形成,如图1-9所示。

图1-9 基于前后舱协同空地互联的新生态

从图1-9可以看到,一方面,新生态聚焦后舱,空中互联网增值服务商(服务商可以是航空公司本身的业务部门/子公司,例如电商公司,也可以是第三方互联网增值服务商,例如地面互联网公司),利用Ka宽带空地互联系统,给后舱乘客提供更好的B2B2C服务,中间的B是指航空公司。

另一方面,新生态也聚焦前舱,互联飞机服务商(一般是民航行业原有航空公司的保障服务提供商,或者民航相关企业转型升级),利用Ka宽带空地互联系统,针对航空公司、航空公司服务保障生态链公司、行业监管当局(民航局等监管单位)等提供B2B和B2G(Bussiness to Government)服务。

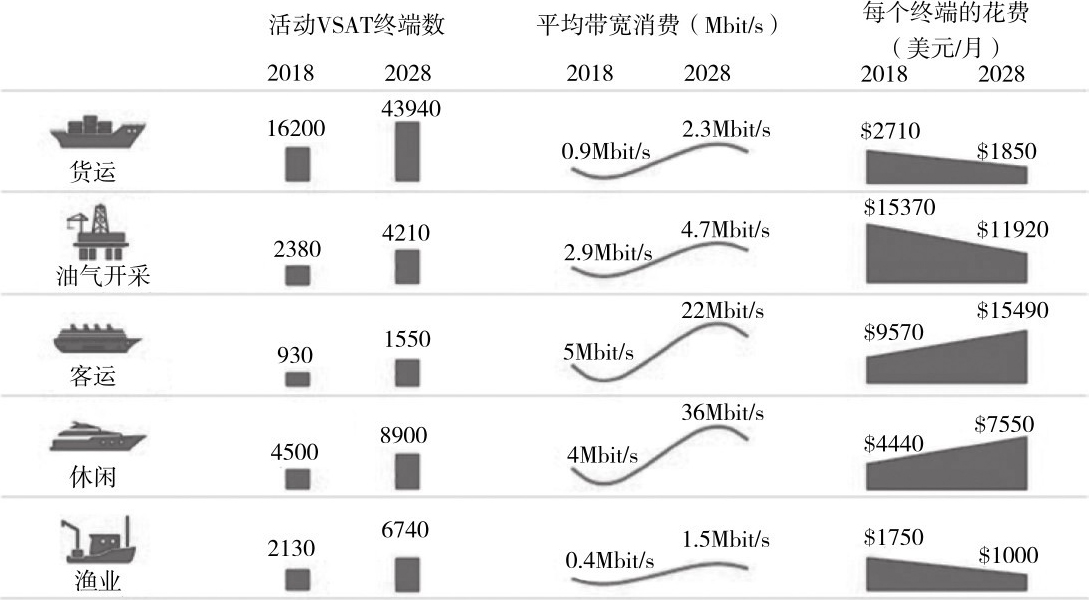

在海事业务市场,大型游轮、离岸平台、油轮,以及石油和天然气调查船等高端商船是大容量HTS系统的主要市场,其中大型综合性娱乐游轮是最主要的市场。随着HTS系统服务成本的下降和覆盖的优化,游轮乘客“无所不在”的网络接入需求可以得到很好的满足。具体来看,HTS容量主要提供的业务应用包括面向乘客提供视频流媒体和VoIP服务,以及其他网络接入应用。据欧洲咨询公司预测,2028年航海宽带互联网接入终端、带宽及费用如图1-10所示。

图1-10 航海宽带互联网接入终端、带宽及费用分类预测

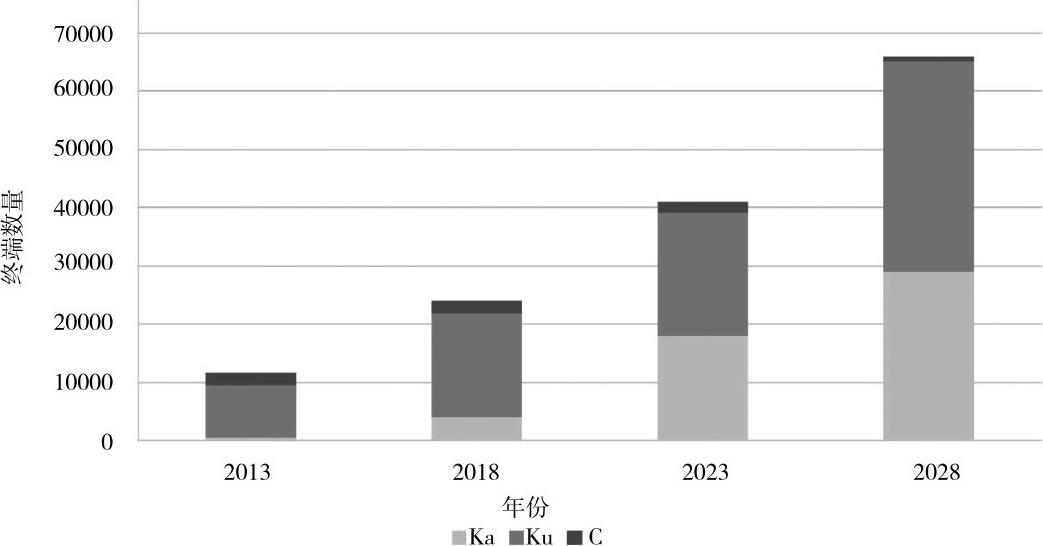

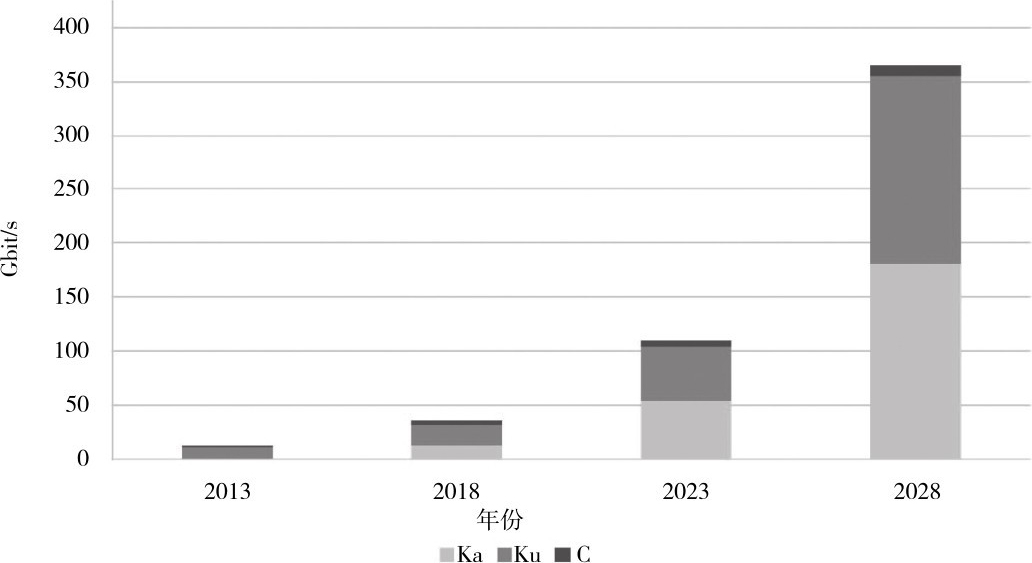

据欧洲咨询公司的数据分析,2015年VSAT船载终端数量1.8万,2017年为2.3万,年增长率18.8%。2017年之后Ka VSAT船载终端的需求增长迅速,预计到2023年,Ka船载终端数量约为1.8万,占比45%,如图1-11所示。预计到2028年,航海通信容量需求能够达到370Gbit/s,主要来自Ka频段宽带通信,如图1-12所示。

值得一提的是,由于航空线路、航海线路有相当一部分是在高纬度地区(主要是北极圈附近),传统GEO卫星无法覆盖到,具备全球覆盖能力的低轨星座系统将在此方向作为切入点。

图1-11 航海宽带互联网接入终端数量预测

图1-12 航海宽带互联网接入容量需求预测