对大制造业价值创造额的构成进行分析,可以反映大制造业股东、政府、员工及债权人等利益相关者的分配所得在企业新创价值中所占的比重及变化趋势,为政府相关部门有针对性地制定收入分配和税收等政策提供参考。

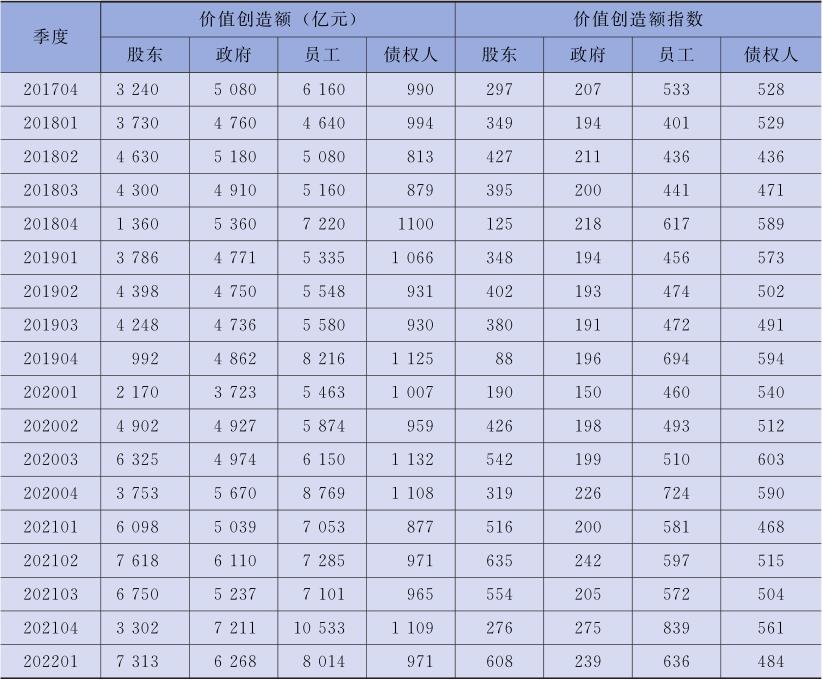

我们对大制造业四类分配主体所获得的价值创造额进行了指数化处理,得到四类大制造业价值创造额指数:大制造业股东获利指数、大制造业政府税收指数、大制造业员工薪酬指数和大制造业债权人利息指数。表3-2和图3-2描述了大制造业四类分配主体价值创造额指数及其变化趋势。

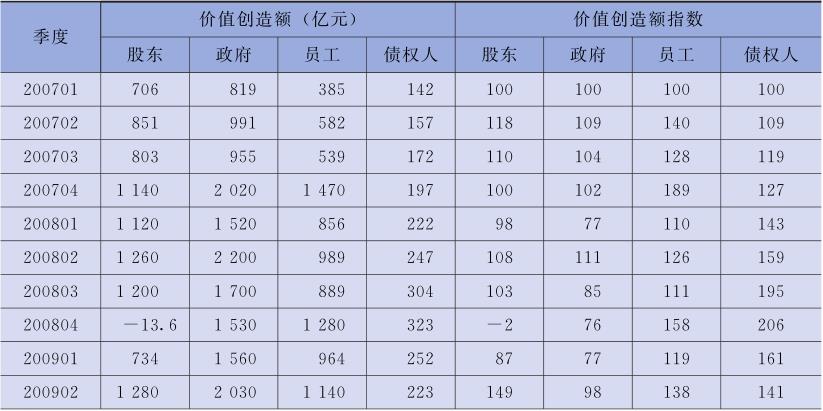

表3-2 大制造业四类分配主体价值创造额指数的编制结果

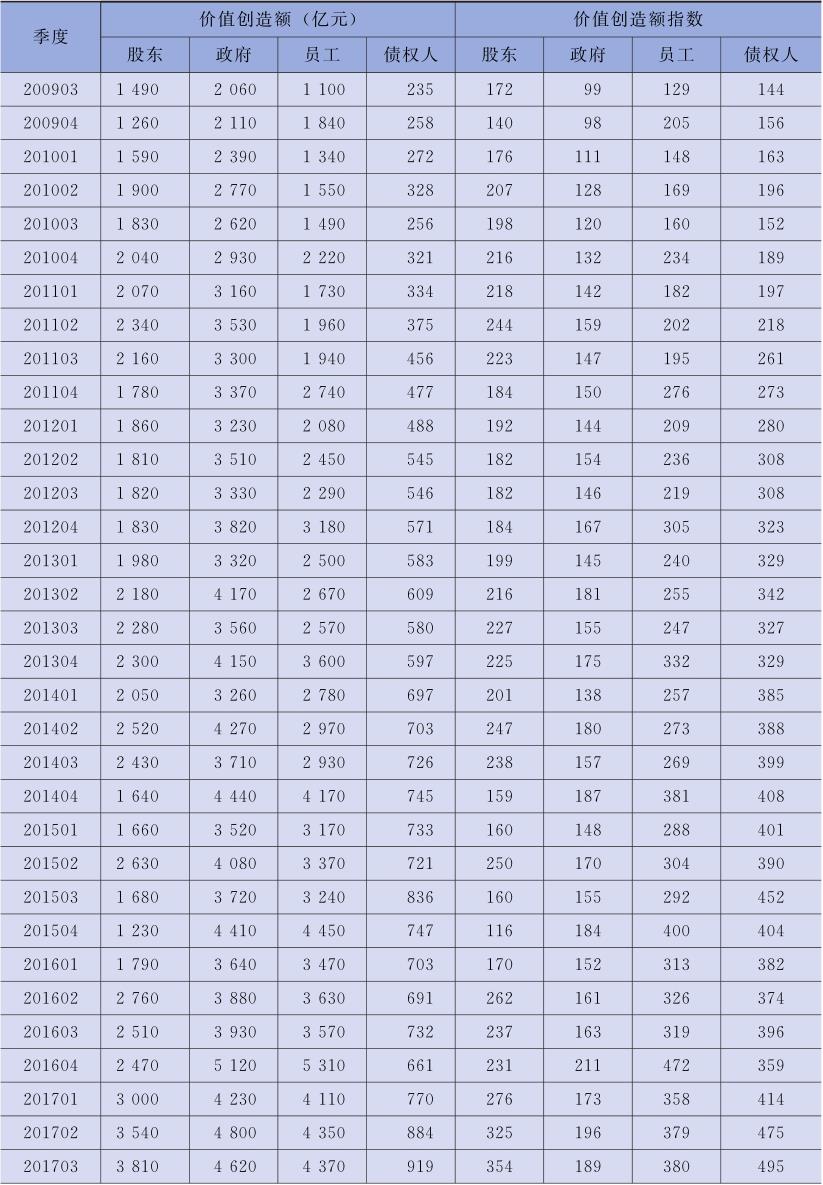

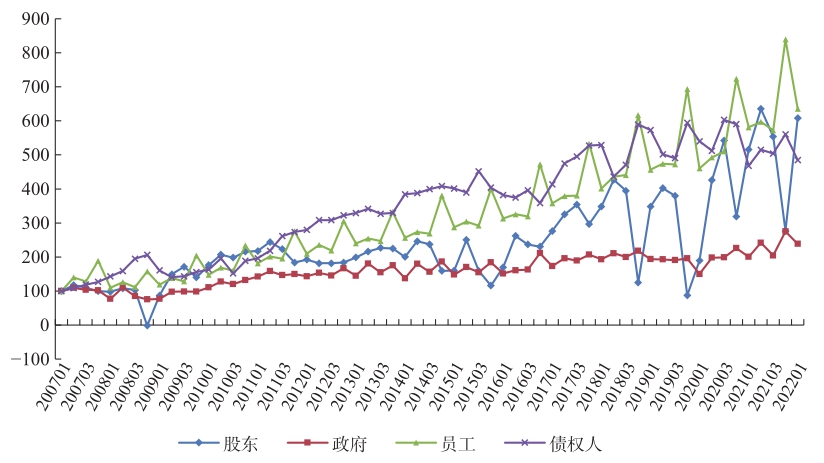

续表

续表

图3-2 大制造业四类分配主体价值创造额指数变化趋势

从表3-2和图3-2中可以看到,2008年金融危机以后,大制造业股东获利指数波动很大。自2014年以来,随着我国宏观经济形势愈发严峻、内需不足、国际大宗商品价格在低位徘徊,采掘、钢材、水泥、石油化工等行业业绩表现不佳,股东获利指数开始大幅下滑,于2015年第4季度落到116点。2016年,股东获利指数出现反弹,2017年第1季度开始大幅上升,2018年第2季度达到历史新高427点,表明大制造业企业盈利能力明显提升。但在2018年第4季度和2019年第4季度股东获利指数出现断崖式下降,这与同期的经济发展阶段性下行、中美贸易摩擦反复、国内有效需求不足、企业在年末计提大量存货跌价准备和资产减值准备导致大制造业企业盈利能力下降密切相关。2020年年初,因为中美两国签署第一阶段经贸协议、企业受供给端去库存的影响减小和消费内需企稳,股东获利指数有所回升,但是受到新冠疫情的冲击,回升幅度较小。2020年第2—3季度,随着新冠疫情得到有效控制,企业复工复产进度加快,居民消费水平不断提升,经济活动得到恢复;同时,针对疫情防控和社会发展的要求,党中央、国务院陆续部署并出台了一系列优惠政策加大对企业的扶持力度,股东获利指数持续回升。2020年第4季度,受企业业绩影响,采矿业以及电气、热力、燃气及水生产和供应业中的部分公司,如中国石油(601857)、中国石化(600028)、中国神华(601088)和华能国际(600011),在年末计提了大量存货跌价准备、资产减值准备和信用减值损失,导致股东获利指数下降。2021年第1—2季度,股东获利指数出现较大幅度回升,主要是因为新冠疫苗上市后,疫情得到了进一步的稳定防控,大制造业企业得以加速生产经营,居民活动和消费需求不断增加,明显促进了企业盈利能力的提升。2021年第3—4季度,股东获利指数出现较大幅度下降,主要是由于德尔塔毒株传播造成多地数轮疫情,加之下半年多地频繁出现台风、特大暴雨、寒潮冰冻等极端灾害天气,大制造业企业生产经营受阻,企业盈利能力下降。2022年第1季度,得益于大制造业平稳增长,股东获利指数大幅回升至608 点,超过上年同期,达到历年第1季度的最高点。

大制造业政府税收指数自2007年以来一直保持相对稳定的增长态势,仅在2020年第1季度受新冠疫情影响有所下降,降至150点,之后波动上升,于2021年第4季度达到历史最高点275点。

大制造业员工薪酬指数在样本期内持续波动上升,未来预计也会稳步上升,面对人力成本上升这一必然趋势,未来我国大制造业将越来越难以继续依靠廉价的人力成本应对市场竞争,亟须进行产业升级,加大新产品研发,向技术创新型产业转型。

大制造业债权人利息指数自2009年第3季度起,持续多年呈快速上升的趋势,在2015年第4季度首次出现大幅下降,反映出2015年的连续降息政策切实降低了企业的债务融资成本。自2017年起,债权人利息指数增长明显,2018年增幅进一步加大,2019年上升势头有所减缓,2020年围绕600点波动,2021年围绕500点波动。根据中央银行发布的《中国货币政策执行报告》,2021年全年企业贷款利率为4.61%,比2020年下降0.1个百分点,比2019年下降0.69个百分点,是改革开放四十多年来最低水平。为支持实体经济发展,降低企业综合融资成本,引导企业贷款利率下行,中央银行在2021年7月和12月两次下调金融机构人民币存款准备金率0.5个百分点,2021年12月下调支农支小再贷款利率0.25个百分点,当月1年期贷款市场报价利率(LPR)下行5个基点,推动实际贷款利率在2020年贷款利率大幅下降的基础上进一步下行,因而2021年我国大制造业企业的融资成本有所降低,债权人利息指数下降。

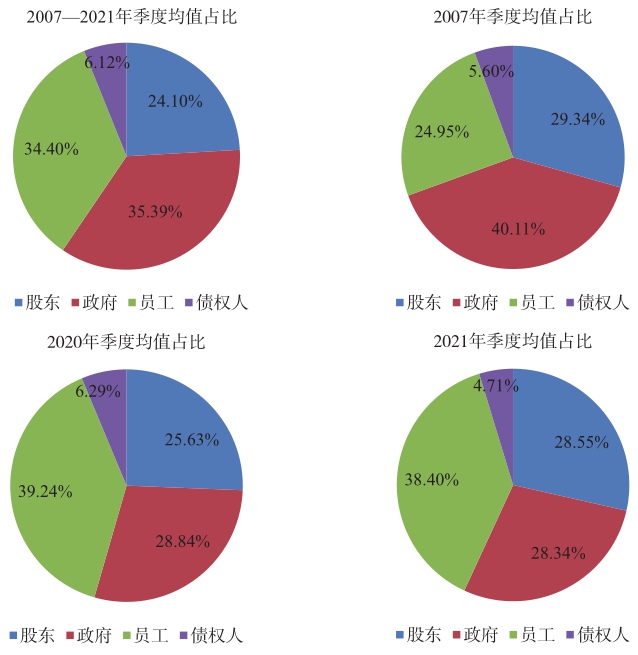

图3-3 大制造业价值创造额构成占比

图3-3为大制造业价值创造额构成占比图,从中可以看到,2007—2021年股东获利所得占比为24.10%,2021年占比为28.55%且高于2020年的占比(25.63%),说明大制造业企业的股东获得公司新创价值的比例持续提高。2007—2021年政府税收所得占比较大,为35.39%;不过近年来,政府税收所得占比连年逐步下降,从2020年的28.84%进一步下降至2021年的28.34%,说明国家定向调整税收政策,为大制造业企业降低税负的举措成效显著。2007—2021年员工薪酬所得占比为34.40%,其中,2007年占比为24.95%,而2020年和2021年的占比均高于2007年,分别为39.24%和38.40%,充分反映了近年来我国制造业人力成本高企不下,这对我国制造业的产业升级提出了新的要求。2007—2021年债权人利息所得占比值得关注,相比2020年的占比(6.29%),2021年占比(4.71%)进一步下降,反映了我国大制造业企业融资难的窘境有所改善。

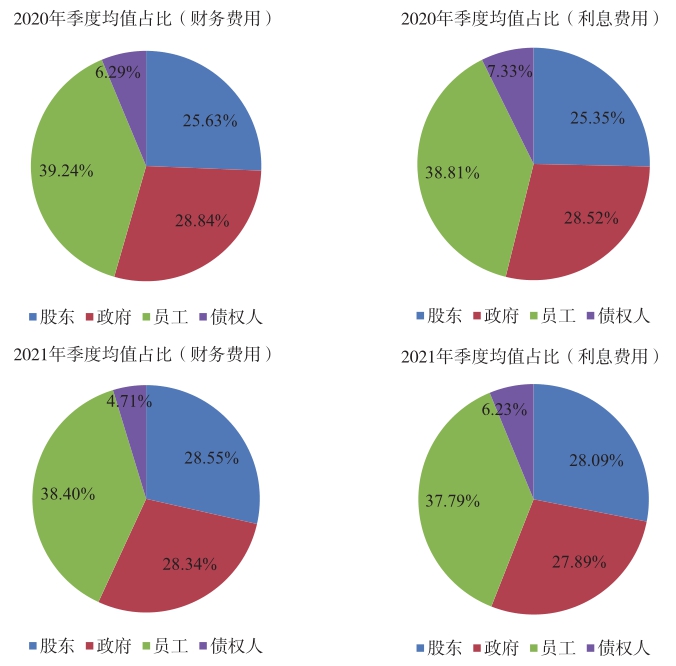

根据会计宏观价值指数编制原理,债权人的价值分配对应“利息支出”,但受限于过去的会计准则中关于科目披露的要求,我们难以准确获得企业的“利息支出”数据,故使用“财务费用”进行替代。2018年7月,财政部修订印发《2018年度一般企业财务报表格式》,要求“财务费用”项目下设“利息费用”项目,这为我们准确度量企业对债权人的价值分配提供了便利。因此在图3-4中,我们列示了2020年和2021年分别使用财务费用和利息费用度量债权人利息所得的大制造业价值创造额构成占比。

图3-4 2020—2021年大制造业价值创造额构成占比

从图3-4中我们可以看到,2020年使用财务费用度量债权人利息所得后债权人利息所得占比为6.29%,同期使用利息费用度量债权人利息所得后债权人利息所得占比为7.33%;2021年使用财务费用度量债权人利息所得后债权人利息所得占比为4.71%,同期使用利息费用度量债权人利息所得后债权人利息所得占比为6.23%。由此可以看出,在使用利息费用度量债权人利息所得后债权人利息所得占比有所提升,其他三类主体所得占比也呈现一定程度的下降。

总体来说,大制造业在经历了数年的艰苦转型后,逐步取得了一定成果,但仍面临人力成本上升、融资成本较高等问题。并且在中美贸易摩擦、新冠疫情和国际政治经济形势复杂多因素影响下,大制造业所肩负的经济转型与民族复兴任务愈加艰巨。因此,我们认为政府不仅要从鼓励企业加大研发投入、积极推进税制改革、降低企业融资成本等方面着手,推动智能制造等中高端制造业的发展,促进产业结构实现转型升级,还要为大制造业参与国际竞争提供必要的支持与保护,着力维护本土大制造业企业在国际市场中的合法权益。