公司在一级市场发行股权证券以筹集资金并增加流动性。这种额外的流动性还为公司提供了额外的“货币”(其股权),可用于进行收购和给予员工基于股票期权的激励。筹集资金的主要目的是为公司创造收入的活动提供资金,以增加其净利润并使股东财富最大化。在大多数情况下,筹集的资金用于购买长期资产、资本扩张项目、研发、进入新产品市场或新的地区以及收购其他公司。或者,公司可能被迫筹集资金以确保其能够持续经营。在这些情况下,筹集资金是为了满足监管要求、提高资本充足率或确保满足债务契约。

管理层的最终目标是增加公司的账面价值(公司资产负债表上的股东权益),并使其权益的市场价值最大化。尽管管理层行动可以直接影响公司的账面价值(通过增加净利润、出售或购买自己的股票),但它们只能间接影响其股权的市场价值。当公司保留其净利润时,公司权益的账面价值(其总资产与总负债之间的差额)会增加。赚取和保留的净利润越多,公司的股权账面价值就越大。由于管理层的决策直接影响公司的净利润,因此它们也直接影响其权益账面价值。

然而,公司股权的市场价值反映了投资者对公司未来现金流数量、时间和不确定性的共同和不同的预期。账面价值和市场价值很少会相等。尽管管理层可能正在实现其增加公司账面价值的目的,但这种增加可能不会反映在公司股权的市场价值中,因为它不会影响投资者对公司未来现金流量的预期。投资者用来评估管理层提高公司账面价值的有效性的一个关键指标是会计净资产收益率。

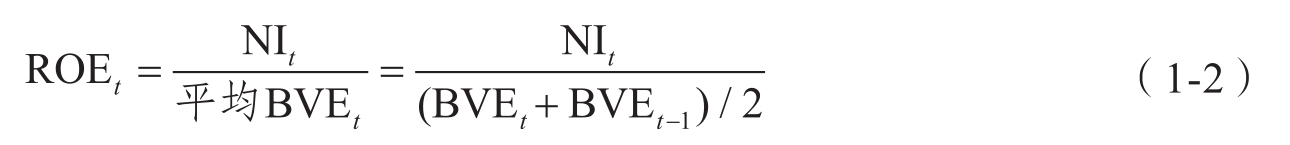

净资产收益率(return on equity,ROE)是股权投资者用来确定公司管理层是否有效和高效地使用他们提供的资本来产生利润的主要衡量标准。它衡量投资于公司的总股本所产生的,普通股股东可以获得的净利润总额。它的计算方法是普通股股东可获得的净利润(即扣除优先股股息后)除以权益账面价值(book value of equity,BVE)的平均值,即

其中NI t 是 t 年的净利润,权益的平均账面价值为 t 年年初和年末的账面价值之和除以2。净资产收益率假设当年用于产生净利润的股权为年初已有的和当年投资的任何新股权。请注意,有的公式在分母中仅使用 t 年年初(即 t -1年年末)的股东权益。这是假设公司仅使用年初已存在的股权来产生当年的净利润,即

只要在应用时保持一致,这两个公式都可以。例如,在账面价值随着时间的推移保持相对稳定的情况下,或需要计算公司在一段时间内每年的净资产收益率时,使用年初账面价值是合适的。如果公司的年末账面价值波动较大,或者如果行业惯例是在计算净资产收益率时使用平均账面价值,则平均账面价值更合适。

在计算和分析净资产收益率时要注意的一点是,净利润和股权的账面价值都直接受到管理层选择的会计方法的影响,例如折旧(直线法对比加速法)和存货(先进先出对比加权平均成本)。即使在同一行业运营,不同的会计方法也会导致公司之间的净资产收益率难以比较。如果同一公司的会计方法在对比期间发生了变化,同一公司的净资产收益率也可能难以比较。

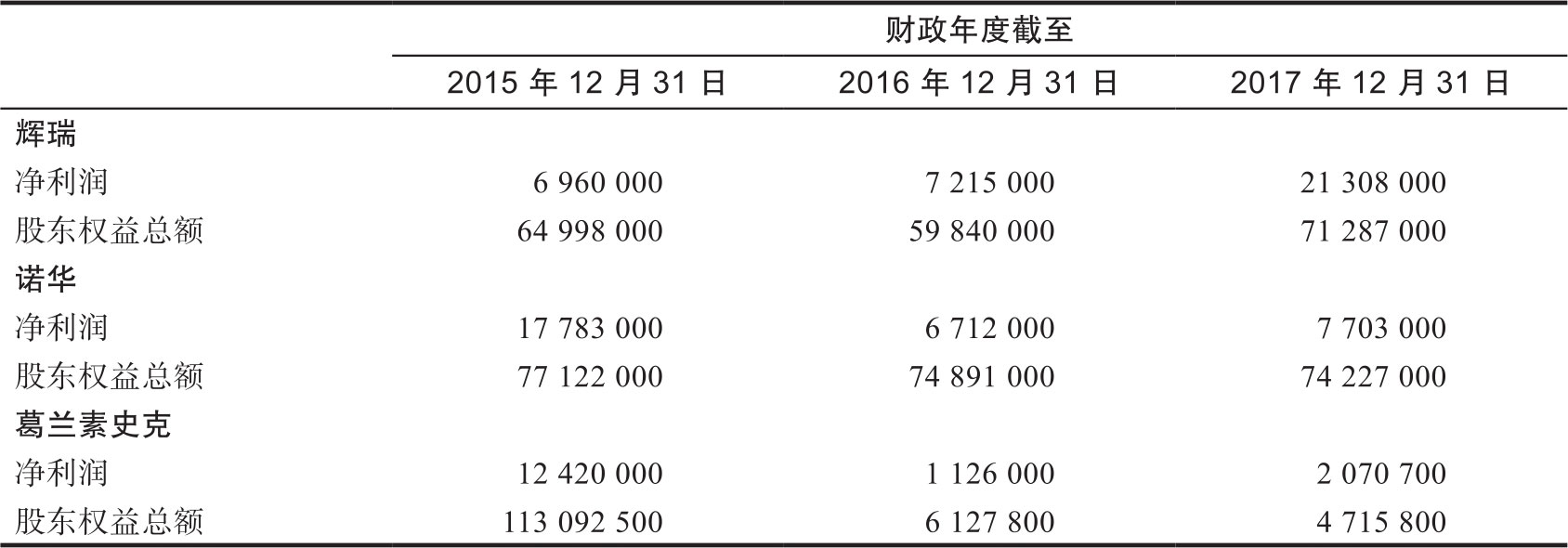

表1-4包含了三个

蓝筹股

(blue chip,被认为财务状况良好且在各自行业或当地股票市场处于领先地位的被广泛持股的大市值公司)——辉瑞、诺华和葛兰素史克的净利润和股东权益账面总值的信息。数据为截至12月的2015年至2017年的财政年度。

表1-4 辉瑞、诺华和葛兰素史克的净利润和股东权益账面价值 (单位:千美元)

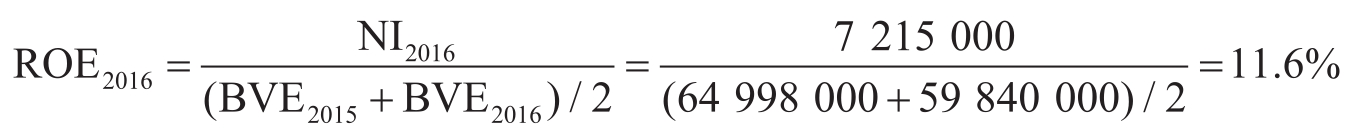

使用股权的平均账面价值,辉瑞截至12月的2016年和2017年年度的净资产收益率计算如下。

截至12月的2016年度的净资产收益率:

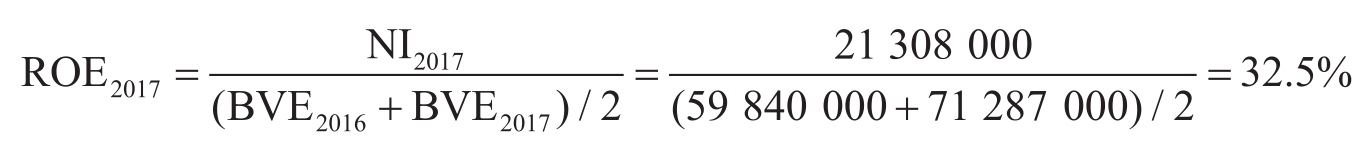

截至12月的2017年度的净资产收益率:

表1-5总结了辉瑞、诺华和葛兰素史克2016年和2017年的净资产收益率。

表1-5 辉瑞、诺华和葛兰素史克的净资产收益率 (%)

就辉瑞而言,2017年32.5%的净资产收益率表明该公司股东每投入1美元的资本可以产生0.325美元的回报(利润)。在此期间,葛兰素史克的净资产收益率大约增加了两倍,从11.7%增加到38.2%。诺华的净资产收益率保持相对不变。

如果净利润的增长速度快于股东权益,或者净利润的下降速度慢于股东权益,则净资产收益率就会增加。就葛兰素史克而言,由于其净利润在2016~2017年几乎翻了一番,而且其平均股东资金在此期间减少了近45%,因此其净资产收益率在2016~2017年大约增加了两倍。换句话说,与2016年相比,2017年葛兰素史克在利用其股权资本创造利润方面的效率显著提高。就辉瑞而言,尽管其平均股东权益增加了约5%,其2017年净资产收益率与2016年相比,从11.6%大幅上升至32.5%,这是因为同期净利润几乎增加了两倍。

需要考虑的一个重要问题是,净资产收益率增加是否总是好的。简要的回答是“视情况而定”。净利润的下降速度小于股东权益是净资产收益率可以增加的一个原因,而这不是一个积极的信号。此外,如果公司发行债务,然后用所得款项回购部分流通股,则净资产收益率可能会增加。此举将增加公司的杠杆并使其股权风险更大。因此,检查公司净利润和股东权益随时间变化的原因很重要。杜邦公式可用于分析公司净资产收益率变化的来源,我们将在单独的章节中讨论。

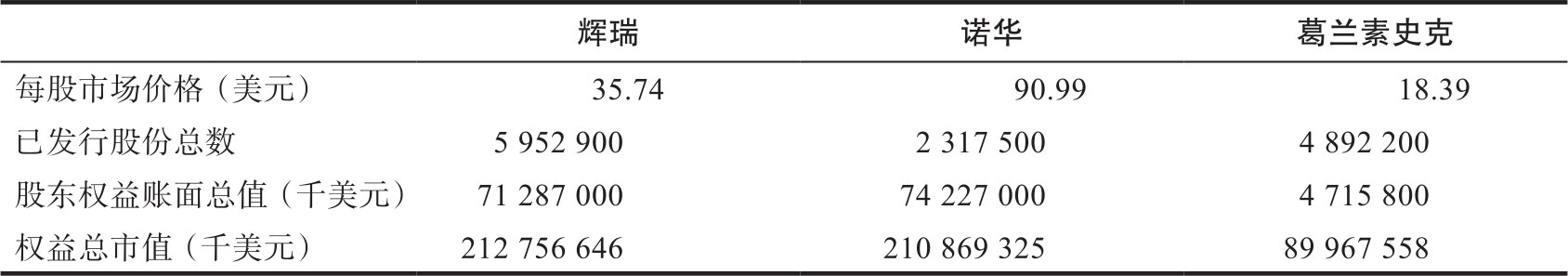

公司股权的账面价值反映了其管理层的历史经营和融资决策。公司股权的市值反映了这些决策以及投资者对公司未来现金流的共同评估和预期,这些现金流由净现值为正的投资机会产生。如果投资者认为公司有大量这些未来产生现金流的投资机会,则公司股权的市值将超过其账面价值。表1-6显示了辉瑞、诺华和葛兰素史克截至2017年12月末的每股市场价格、已发行股份总数和股东权益账面总值。该表还显示了以流通股数乘以每股市场价格计算的股权总市场价值(或市值)。

表1-6 辉瑞、诺华和葛兰素史克的市场信息

请注意,在表1-6中,辉瑞股票的总市值计算如下:

股权市值=每股市场价格×已发行股份总数

=35.74×5 952 900=212 756 646(美元)

辉瑞每股股权的账面价值可以计算为:

每股权益账面价值=股东权益账面总值/已发行股份总数

=71 287 000/5 952 900=11.98(美元)

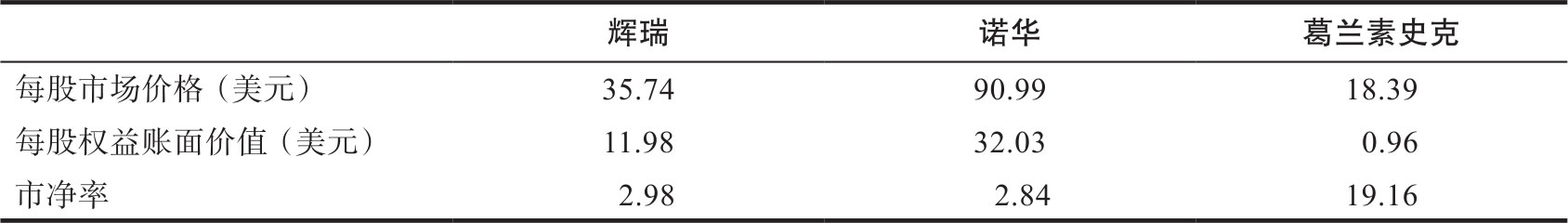

公司的市净率是一个有用的计算比率

。该比率表明投资者对公司未来投资和现金流产生机会的预期。市净率越大(即每股市值与每股账面价值的背离越大),投资者就越看好公司未来的投资机会。对于辉瑞,市净率是:

。该比率表明投资者对公司未来投资和现金流产生机会的预期。市净率越大(即每股市值与每股账面价值的背离越大),投资者就越看好公司未来的投资机会。对于辉瑞,市净率是:

市净率=每股市场价格/每股权益账面价值

=35.74/11.98=2.98(美元)

表1-7包含辉瑞、诺华和葛兰素史克的每股市场价格、每股权益账面价值和市净率。

表1-7 辉瑞、诺华和葛兰素史克

三家公司的每股市场价格均超过各自的账面价值,因此其市净率均大于1。但是,它们的市净率大小存在显著差异。葛兰素史克的市净率最大,而辉瑞和诺华的市净率相近。这表明投资者相信葛兰素史克的未来增长机会远高于辉瑞或诺华。

比较不同行业公司的市净率并不合适,因为它们的市净率也反映了投资者对行业的预期。科技等高增长行业的公司通常比重型设备等增长缓慢(即成熟)行业的公司市净率更高。因此,比较同行业公司的市净率更为合适。在同行业中,拥有更多增长机会的公司的市净率很可能高于行业平均。

账面价值和净资产收益率有助于分析师确定价值,但作为估计公司真实或内在价值(即其未来预期现金流的现值)的主要手段,其作用可能有限。在例1-8中,世界上最成功的投资者之一、伯克希尔-哈撒韦公司首席执行官沃伦·巴菲特在给股东的一封信中解释了公司账面价值与其内在价值之间的差异。如上所述,市场价值反映了投资者对公司未来现金流数量、时间和不确定性的共同和不同预期。由于无法预测其未来现金流的金额和时间,公司的内在价值只能估计。然而,精明的投资者(比如巴菲特)已经从他们对公司内在价值估计和股票市场价值的差异中获利。

例1-8 账面价值与内在价值

我们定期报告每股账面价值,这是一个易于计算的数字,但用途有限。就像我们经常告诉你的一样,重要的是内在价值,这是一个无法确定但必不可少的估计数字。

例如,在1964年,我们可以肯定地说伯克希尔的每股账面价值为19.46美元。然而,这个数字大大高估了股票的内在价值,因为该公司的所有资源都集中在一个利润较低的纺织业务上。我们的纺织资产既没有持续经营价值,也没有等于其账面价值的清算价值。那么,在1964年,任何询问伯克希尔资产负债表稳健性的人,应得的回答是“别担心,负债是稳固的”,就像一位声誉可疑的好莱坞大亨所说的那样。

今天,伯克希尔的情况发生了逆转:我们控制的许多企业的价值远远超过其账面价值。(那些我们无法控制的,例如可口可乐或吉列,按当前市场价值计算。)然而,我们继续为您提供账面价值数据,因为它们是伯克希尔-哈撒韦内在价值的粗略、低调的跟踪衡量标准。

我们将内在价值定义为在企业剩余生存期间里可以从企业中提取的现金的贴现价值。任何计算内在价值的人都必然会得出一个高度主观的数字,该数字会随着对未来现金流量估计的修订和利率的变动而发生变化。然而,尽管内在价值很模糊,但它非常重要,并且是评估投资和企业相对吸引力的唯一合乎逻辑的方法。

为了了解历史投入(账面价值)和未来产出(内在价值)如何不同,让我们看看另一种投资形式,即大学教育。将教育成本视为其“账面价值”。如果要准确的话,此成本应该包括学生因为选择大学而不是工作所放弃的收入。

在本练习中,我们将忽略教育的重要的非经济利益,而将重点放在其经济价值上。首先,我们必须估计毕业生在其一生中将获得的收入,并从该数字中减去他在没有受过教育的情况下本应获得的收入的估计值。这给了我们一个超额收入数字,然后必须以适当的利率将其折现,计算毕业日的现值。该金额结果等于教育的内在经济价值。

当公司发行债务(或从银行借款)或股权证券时,会产生与筹集资本相关的成本。为了最大限度地提高盈利能力和股东财富,公司试图有效地筹集资金以最大限度地降低这些成本。

当公司发行债务时,使用这些资金所产生的成本称为债务成本。债务成本相对容易估计,因为它反映了公司在合同上有义务向其债券持有人(贷方)支付的定期利息(或票面利率)。当公司通过发行股权筹集资金时,其产生的成本称为股权成本。然而,与债务不同的是,公司在合同上没有义务就其资金的使用向其股东支付任何款项。因此,股权成本更难估计。

投资者要求他们提供给公司的资金获得回报。这个回报被称为投资者的最低要求回报率。当投资者购买公司的债券时,他们要求的最低回报率是他们向公司收取的使用其资金的定期利率。因为所有债券持有人都收到相同的定期利率,所以他们要求的回报率是相同的。因此,公司的债务成本与投资者对债务的最低要求回报率是相同的。

当投资者购买公司的股权证券时,他们要求的最低回报率是基于他们期望收到的未来现金流。由于这些未来现金流既不确定又未知,因此必须估计投资者的最低要求回报率。此外,最低要求回报可能因投资者对公司未来现金流的预期而异。因此,公司的股权成本可能与投资者最低的股权要求回报率不同。由于公司试图以尽可能低的成本筹集资金,因此公司的股权成本通常被用作投资者最低要求回报率的代表。

换句话说,股权成本可以被认为是公司在一级市场购买其股票和在二级市场维持其股价必须向其投资者提供的最低预期回报率。如果二级市场不能维持这个预期回报率,那么股价就会调整,以满足投资者要求的最低回报率。例如,如果投资者要求的股权回报率高于公司的股权成本,他们就会出售其股票并将资金投资于其他地方,从而导致公司股价下跌。随着股价下跌,股权成本会增加,达到投资者所需的较高回报率。

通常用于估计公司股权成本(或投资者的最低要求回报率)的两种模型是股利折现模型(DDM)和资本资产定价模型(CAPM)。这些模型在其他课程章节中会有详细讨论。

债务成本(税后)和股权成本(即债务和股权的最低要求的债务和股权回报率)是资本预算过程的组成部分,因为它们用于估计公司的加权平均资本成本(WACC)。资本预算是公司用来评估潜在长期投资的决策过程。WACC代表公司必须从其长期投资中获得的最低要求回报率,以满足所有资本提供者的要求。然后,公司在预期回报高于其WACC的长期投资中进行选择。