不同类型的股权证券对公司净资产的所有权要求不同。股权证券的类型及其特征会影响其风险和收益特征。以下部分讨论股权证券的不同收益和风险特征。

股权证券的总回报有两个主要来源:价格变化(或资本收益)和股息收入。价格变化代表股票在 t -1期末的购买价格( P t -1 )和 t 期末的销售价格( P t )之间的差异。现金或股票股利( D t )表示公司在 t 期间给其股东的分配。因此,股权证券的总回报计算如下:

对于不支付股利的股票,总回报仅包括价格的变化。处于生命周期早期阶段的公司通常不支付股利,因为盈利和现金流会被再投资以支持公司的增长。相比之下,处于生命周期成熟阶段的公司可能没有那么多的盈利增长机会,此时超额现金流通常通过支付定期股利或股票回购返还给投资者。

对于直接购买存托凭证或外国股票的投资者来说,还有第三种收益来源:外汇收益(或损失)(foreign exchange gains(or losses))。外汇收益的产生是由于投资者的货币与外国股票计价的货币之间的汇率变化。例如,美国投资者购买日本公司的ADR,如果日元对美元升值,投资者将获得额外的回报。相反,如果日元相对于美元贬值,这些投资者将获得较低的总回报。例如,如果一家日本公司在日本的总回报为10%,而日元兑美元贬值10%,则ADR的总回报将(大约)为0%。如果日元兑美元升值10%,则ADR的总回报将是(大约)20%。

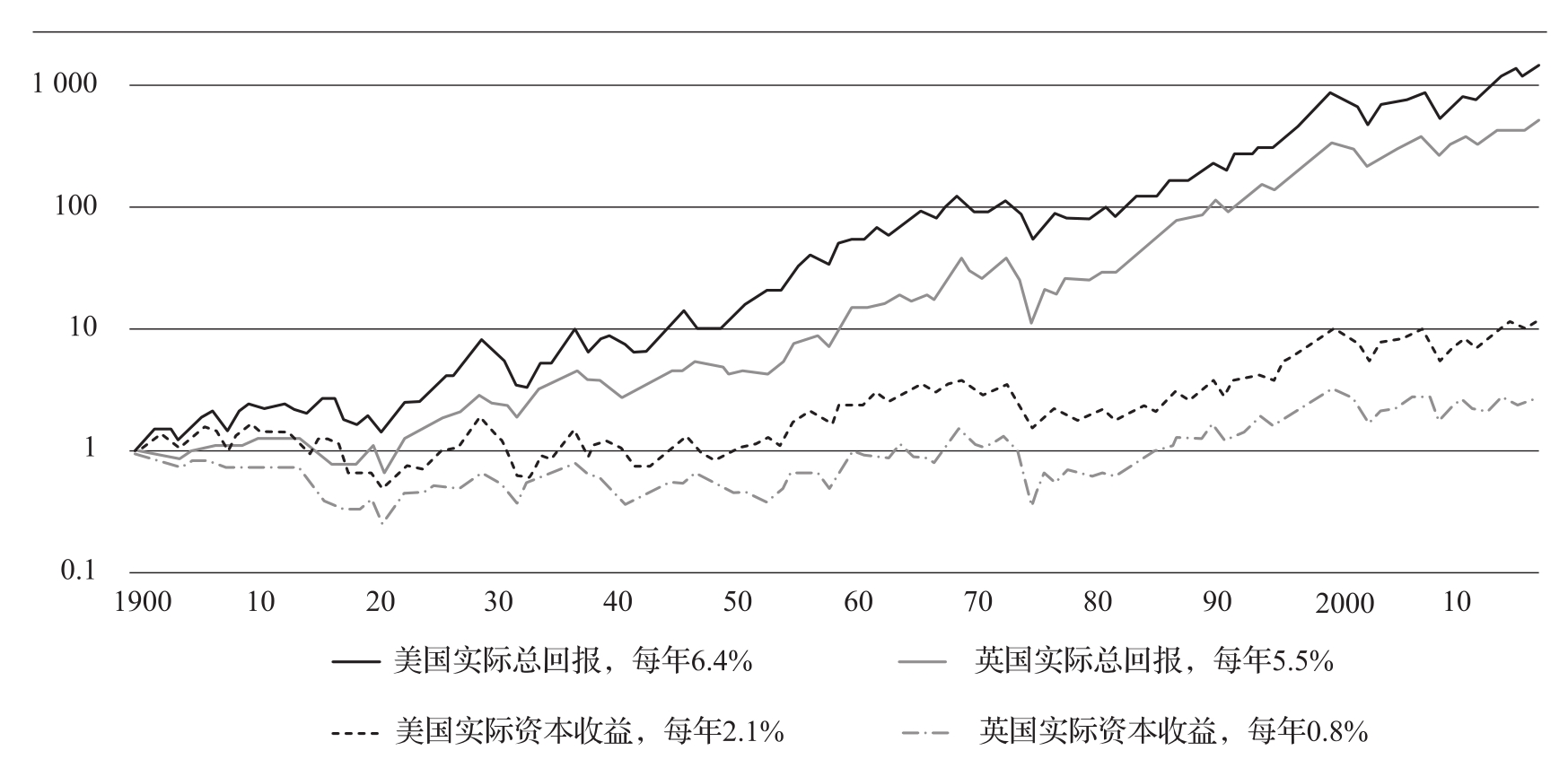

只考虑价格升值的投资者忽略了一个重要的回报来源:股息再投资所产生的复利。再投资股息是投资者收到并用于购买额外股份的现金股息。如图1-5所示,从长远来看,股权证券的总回报受到再投资股息复利效应的显著影响。1900~2016年,如果股息再投资,1900年投资于美国股票的1美元实际价值将增加到1 402美元,但如果仅考虑价格升值或资本收益,则只有11.9美元。有股息再投资的情况相当于每年有6.4%的实际复合回报率,而在没有股息再投资的情况下,每年只有2.1%的实际复合回报率。同期长期国债和短期国债的期末实际财富回报分别为9.8美元和2.6美元。这些最终实际财富金额对应于长期国债2.0%和短期国债0.8%的年化实际复合回报率。

图1-5 再投资股息对美国和英国股票市场累计实际回报的影响(1900~2016年)

资料来源:Dimson、Marsh and Staunton(2017年)。

任何证券的风险都基于其未来现金流的不确定性。其未来现金流的不确定性越大,风险越高,证券价格的可变性或波动性越大。如上所述,股权证券的总回报取决于其价格变化和股息。因此,股权证券的风险可以定义为其预期(或未来)总回报的不确定性。风险通常通过计算股票预期总回报的标准差来衡量。

可以使用多种不同的方法来估计股票的预期总回报和风险。一种方法是用股票的平均历史回报和此回报的标准差作为其预期未来回报和风险的代表。另一种方法涉及估计未来特定时间段的回报范围,为这些回报分配概率,然后根据此信息计算预期回报和回报标准差。

股权证券的类型及其特征会影响其未来现金流量的不确定性,从而影响其风险。一般来说,优先股的风险低于普通股,主要有以下三个原因:

(1)优先股股息是已知且固定的,它们占优先股总回报的很大一部分。因此,未来现金流的不确定性较小。

(2)优先股股东优先于普通股股东获得股息和其他分配。

(3)公司清算后优先股股东将获得的金额已知固定等于其股份的面值。但是,如果公司遇到财务困难,则不能保证投资者会收到该金额。

然而,对于普通股,股东总回报的很大一部分(对不支付股利的股票而言,总回报全部)是基于未来的价格升值,而且未来的股息是未知的。如果公司被清算,普通股股东将收到支付给公司债权人和优先股股东后剩余的任何金额(如果有)。综上所述,由于优先股总收益的不确定性小于普通股,因此优先股的风险和预期收益低于普通股。

重要的是要注意,由于某些优先股和普通股自身的特征,它们的风险可能高于其他证券。例如,从投资者的角度来看,可回售普通股或优先股的风险低于其对应的可赎回或不可赎回股,因为它们让投资者可以选择以预先确定的价格将股票出售给发行人。这个预先确定的价格确立了投资者将收到的最低价格,并减少了与证券未来现金流相关的不确定性。因此,可回售股份支付的股息通常低于不可回售股份。

因为优先股总收益的主要来源是股息收入,所以影响所有优先股的主要风险是未来股息支付的不确定性。无论优先股的特征如何(可赎回、可回售、累积等),发行人支付股息能力的不确定性越大,风险就越大。由于公司支付股息的能力取决于其未来的现金流和净利润,因此投资者会尝试通过检查过去的趋势或预测未来的金额来估计这些金额。公司拥有或预期拥有的收益越多,现金流越大,与支付未来股息的能力相关的不确定性和风险就越低。

可赎回普通股或优先股比不可赎回的同类股票风险更大,因为发行人可以选择以预定价格赎回股份。由于赎回价格限制了投资者未来的潜在总回报,可赎回股票通常会支付更高的股息,以补偿投资者未来可能被赎回的风险。类似地,可回售优先股的风险低于不可回售优先股。累积优先股的风险低于非累积优先股,因为累积特征使投资者有权在公司支付给普通股股东任何股息之前获得任何未支付的股息。