两个同事先后确诊为癌症,这使得齐先生开始关注自己的健康和保险配置。于是,齐先生找到很久之前认识的保险顾问吴女士,请她推荐一份重疾险。吴女士在与齐先生沟通后发现,齐先生的工作压力较大,经常出差,却还没有配置商业医疗保险和意外险。于是,吴女士在给齐先生做的投保方案中,增加了商业医疗保险和意外险这两个附加险。齐先生拿到投保方案有些纳闷:“附加险是什么?为什么给我的投保方案中要加这两个附加险呢?这是不是捆绑销售?”

专业解析

专业解析

我们点外卖的时候,可能会在某些店铺看到一些小菜。它们的价格往往很低,比如一两元、两三元,而且后面还有个备注:单点不送。也就是说,你只有先点了主菜,才能买这些小菜;如果没点主菜,只点这些小菜,是下不了单的。

保险中的附加险,就相当于外卖中那些单点不送的便宜小菜。而与附加险相对的主险,就相当于外卖中的主菜了。用行话来说,主险又称基本险,就是可以单独投保的保险产品;附加险,则是不能单独投保,只能附加于主险(基本险)的保险产品。

都是保险,为什么搞得这么复杂,要分成主险和附加险呢?换句话说,保险公司为什么要设计附加险呢?

首先是出于合规的要求。比如,我们都熟悉的重疾险,属于疾病保险的一种。根据银保监会在2019年发布的《健康保险管理办法》第十四条的规定:“医疗保险、疾病保险和医疗意外保险产品不得包含生存保险责任。”可是,我们买的一些保险中,保险责任既有重大疾病赔付,也有生存金给付。也就是说,如果被保险人在保险期间得了合同约定的重疾并符合赔付条件,保险公司要给付重疾保险金;如果被保险人在保险期间没有发生保险事故,保险期满后,保险公司要返钱给被保险人。这里面,生存保险责任的实现,依据的是人寿保险这一主险,而重疾保障的实现,依据的则是重疾险这一附加险。

简单来说,就是保险公司希望让某一个保险产品具有更多的功能。如果把这些功能全放进一个保险产品里,则不符合监管部门的规定。于是,保险公司就采用“主险+附加险”的形式,以符合合规要求。

如此一来,又有一个问题了:保险公司为什么要这么做,不是给自己找麻烦吗?这是基于两个方面的考虑。一来,这样做可以增加自家保险产品保障的灵活性,增强产品的吸引力。保障内容更多、更灵活的保险产品,更能获得客户的青睐,这一点很好理解,就不多说了。二来,有的客户配置保险的时候嫌麻烦,不想一个一个地买,想用一份保险合同把各种风险都保了。就像在饭店吃饭,有的人喜欢单点,有的人喜欢套餐,保险公司可以通过“主险+附加险”的形式推出“保险套餐”,满足这部分客户的需求。

相对于主险,附加险有一些自己的特点。

第一,想买不一定能买,不想买就可以不买。想要购买附加险,必须同时购买主险,这一点我们说过了。一般保险公司对附加险的购买都没有强制要求,客户可以选择购买,也可以选择不买。因此,案例中的齐先生如果不想要附加的商业医疗保险和意外险,可以选择不要,吴女士并没有强行捆绑销售。

第二,价格相对便宜。保险公司基于自己的经营策略、精算结果等推出的附加险,一般都比较便宜。比如,相同保障内容的医疗险,单独买可能需要几百元,作为重疾险的附加险,可能只需要几十元。

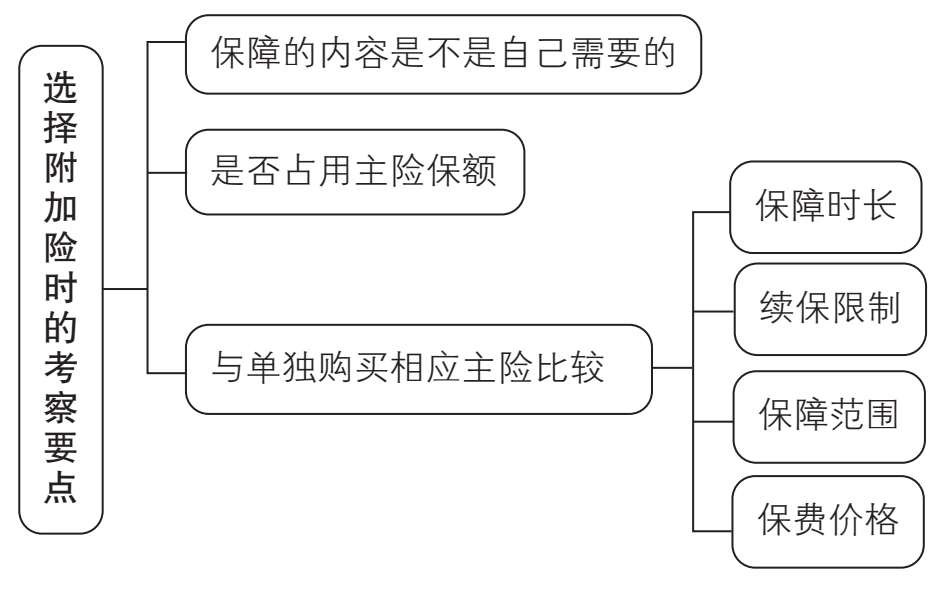

第三,与便宜相对应的,有的附加险的保障范围有所局限。这表现在:①附加险的保障时长,有的是短期的,有的只保到一定的时间,有的则和主险的保障时间相等,即主险责任结束,附加险的保险责任也同时结束;②有的附加险,续保时会有限制,比如有的健康类的附加险需要重新核保,有的附加险要求在交费期内才能续保;③有的附加险,保障的风险种类较少,或所保风险发生的概率很低;④有的附加险,赔付时会占用主险的保额。在选择附加险的时候,这些都是消费者需要特别关注的点。

需要注意的是,别因为“附加”两个字就轻视了附加险。从可以保障的范围来说,附加险与单独购买的主险其实没有区别,因此附加险涵盖了健康、年金、人寿等人身保险的各个种类。附加险除了可以“花小钱,办大事”,在有的保险产品中,还扮演着重要的角色。其实,从客户的角度来说,保障条款是列在附加险中,还是列在主险中,都不重要;重要的是,这些保障条款能否满足客户的需求。

延伸阅读

延伸阅读

在2017年之前,很多带有生存返还功能的保险产品,都会设计一个“万能型保险”(简称万能险)作为附加险,比如“年金保险+万能险”,生存年金自动进入万能险的万能账户,以复利的方式累积增值,从而实现较好的投资理财的效果。但这种产品设计的思路,削弱了保险本应重视的“保障”功能,与监管部门“发挥人身保险产品的保险保障功能,回归保险本源”的宗旨有所偏离。因此,原保监会于2017年发布了《关于规范人身保险公司产品开发设计行为的通知》,规定“保险公司不得以附加险形式设计万能型保险产品或投资连结型保险产品”。自此之后,曾经红火一时的“主险+附加万能险”的产品组合退出了保险舞台。