构建基于中枢的交易模式,首先要熟练掌握如下几个要点:走势组成、走势背离、中枢概念、区间套原理、级别与投入资金。交易过程中要做到“五位一体”,熟练运用。

(1)走势组成

股票走势由一根根小的K线构成。三根K线之间,如果第二根K线最高价低于前面的K线,最低价低于前面一根K线,同时第三根K线最低价高于第二根K线的最低价,最高价高于第二根K线的最高价,此时走势就构成了底分型。

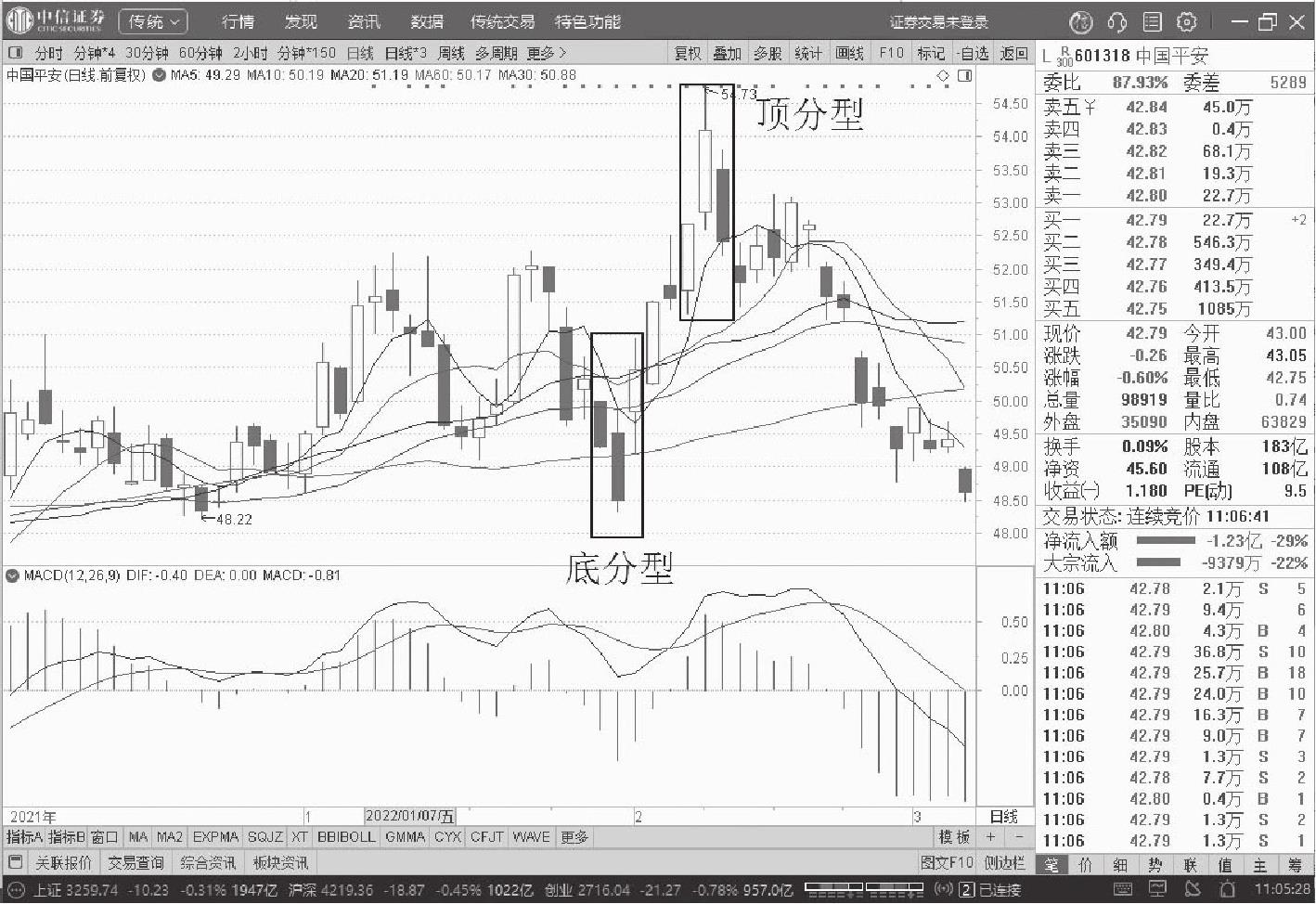

与底分型相对应的是顶分型。三根K线之间,如果第二根K线最高价高于第一根K线,第二根K线的最低价高于第一根K线的最低价,同时第三根K线的最高价低于第二根K线的最高价,第三根K线的最低价低于第二根K线的最低价,那么走势就形成了顶分型走势,如图4-1所示。

图4-1 顶分型和底分型(中国平安走势)

底分型是下跌中的转折,顶分型相当于上涨中的转折,顶分型和底分型之间构成一段走势,由此所有的走势都可以由一段段走势相互连接而成。这是认识市场结构的基础,也是构建中枢和交易系统的基础。

通过对走势的分解可知,任何复杂的走势都可以表示为由一段段走势首尾连接而成的走势段。如同对一部机器进行拆解,再复杂的机器,也仍然是由不同的零部件组合而成的。

分型的用处有二:其一,作为分解复杂市场走势的基础工具。基于分型及其构建的走势段,我们可以分解任何复杂的市场行情。其二,作为交易依据。主要适用于大级别的走势,尤其是在周线和月线级别中。例如在周线高位出现顶分型,那么基本上是走势中期见顶的信号,此时就必须先将资金退出来。

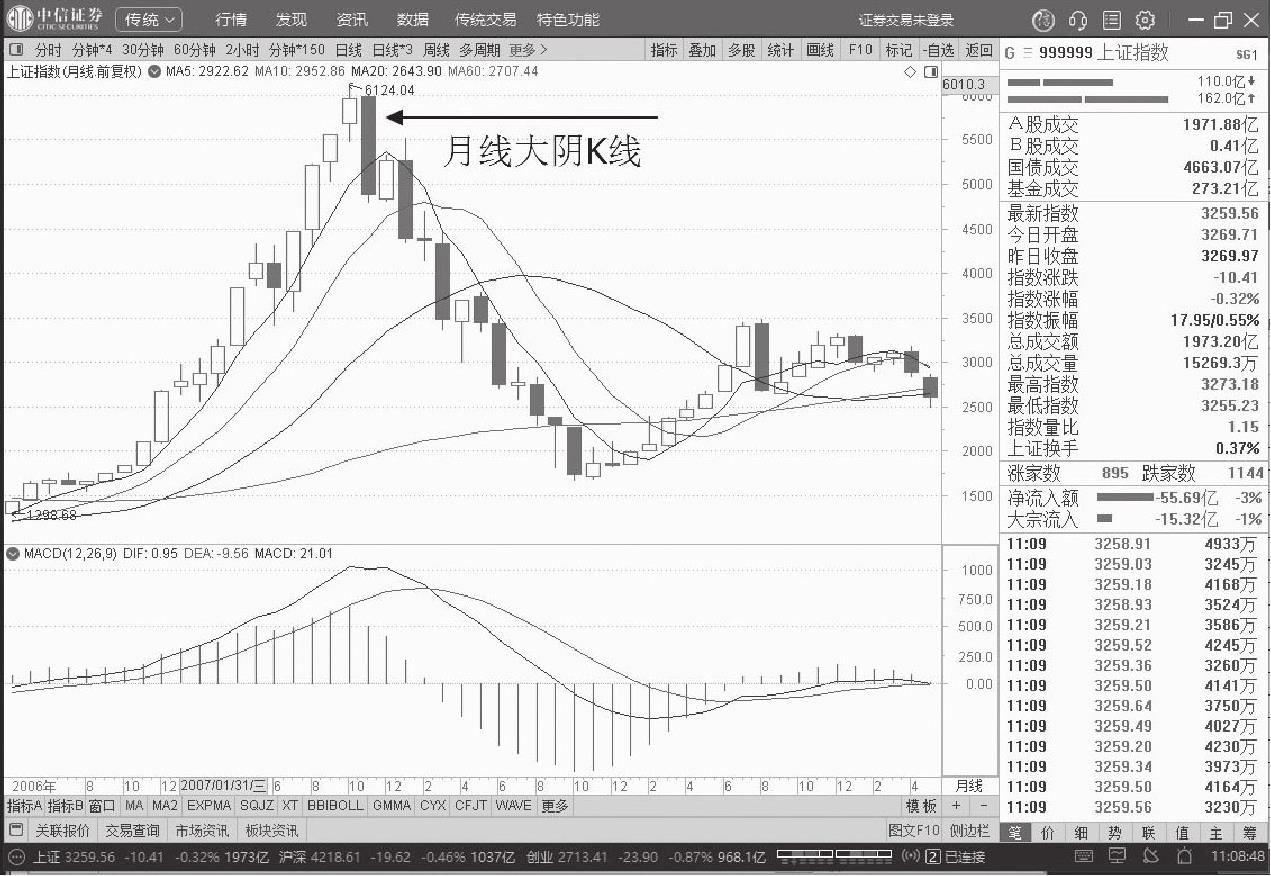

图4-2 大周期顶分型应用(上证指数2007年11月月K线)

如图4-2所示,2007年11月,上证指数当月形成大阴K线,形成月线的顶分型,随后拉开了长达一年的调整序幕。分型在长周期中对于判断长期走势方向具有一定的指导意义。

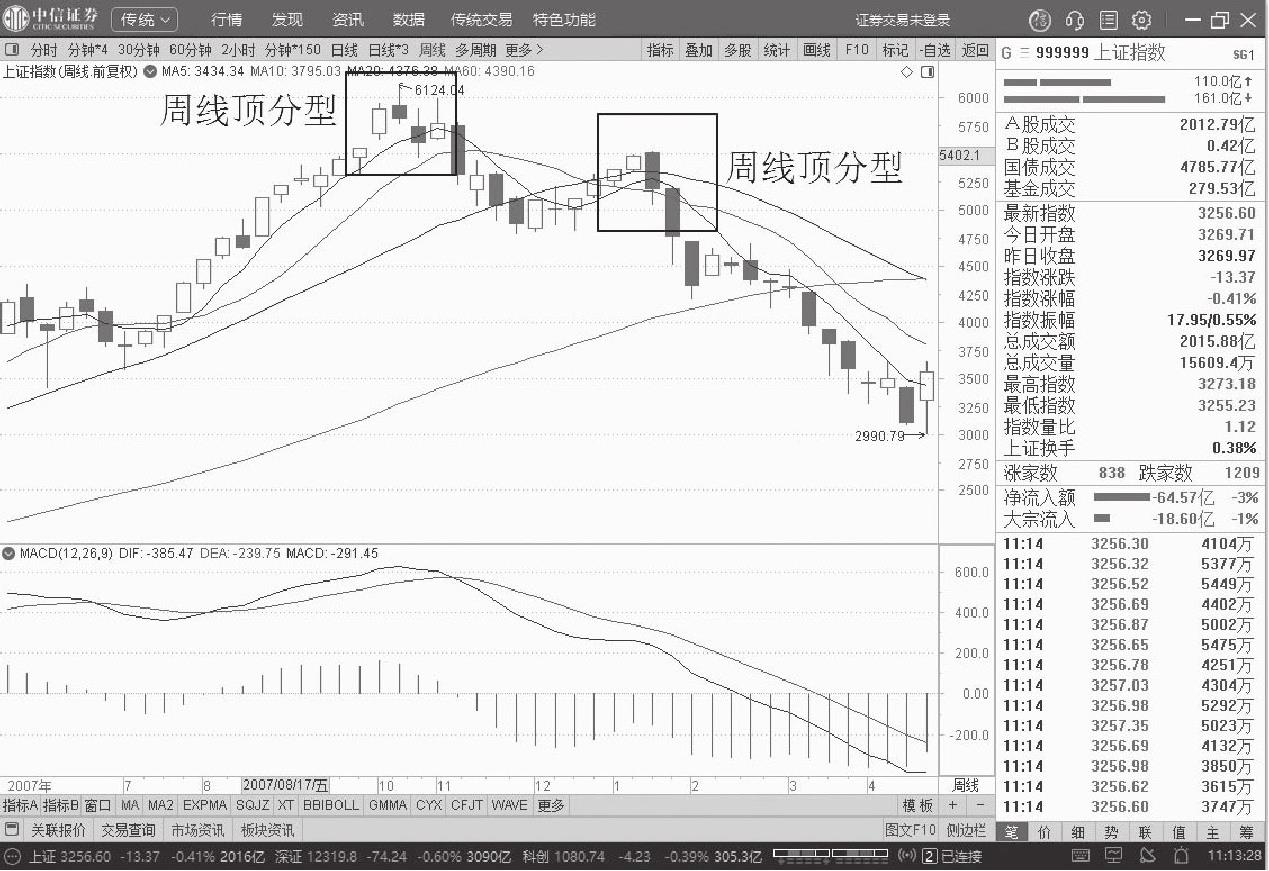

图4-3 大周期顶分型应用(上证指数周线走势)

如图4-3所示,2007年10月19日、2008年1月18日,上证指数分别形成周线顶分型,随后走势一直回调。相对于月线的顶分型,周线的顶分型出现的频率会偏高,指导意义相对较小。

(2)走势背离

股市中的背离可以直观地理解为价格与指标的不同步变化现象。我们经常会看到“量价背离”这个概念,即股价的上涨没有成交量的配合,或者股票的下跌没有成交量的配合,这是从成交量的角度看背离。

观察背离的指标有很多种,比较常用的指标是MACD。如果股价创新低,但是MACD黄白线不创新低,即构成背离。MACD判断背离的另一个指标是柱子。股价创新低,但是柱子没有变得更长,也构成背离。背离分为顶背离和底背离,顶背离通常为卖出的信号,底背离通常为买入的信号。

从市场买卖的角度来看,背离是由于超卖(筹码惜售)或者超买形成的,亦可以理解为资金为了收集更多的便宜筹码对末端走势的打压,但实际上已经进入正式筑底的阶段。在上涨的时候,顶背离则成为诱多的陷阱,通常造成阶段性顶部。所以,背离是我们观察市场走势的一个重要参考指标。

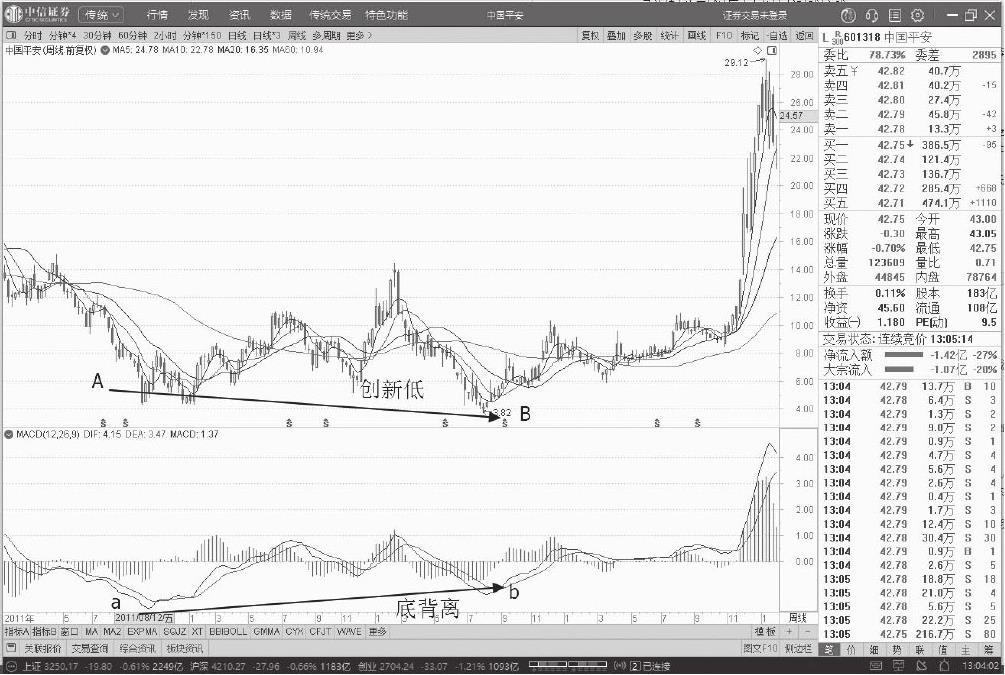

图4-4 中国平安底背离

如图4-4中国平安的走势,股价从A处下跌到B处,创下新低,虽然幅度并不是很大,但是下方对应的MACD黄白线从a抬升到b位置。股价和MACD指标出现不同步的情况,形成背离走势,后面出现了股价的反弹。

图4-5 通威股份底背离说明

如图4-5所示,通威股份的一波下跌走势,股价从A处下跌到B处创下新低,对应的MACD黄白线上移,从a上移到b,股价的变化出现了与指标不同步的情况,底背离显著,随后股价出现大幅上涨。

图4-6 安琪酵母顶背离说明

如图4-6所示,安琪酵母2021年11—12月的一波反弹走势,股价从A处上涨到B处,对应的MACD黄白线指标从a回调到b。股价上涨,但指标没有同步变化,形成了顶背离的形态,诱发股价大调整。

图4-7 韵达股份顶背离说明

如图4-7所示,2021年11—12月,韵达股份走势一直在缓慢上移的过程中,主要表现在MACD黄白线一直下移,柱子较短,在B处股价创下新高,但指标却下移至新低,顶背离显著,随后股价也出现大幅度调整。

在实际交易的过程中,单个背离指标还不足以作为依据,需要把背离与后面的中枢结构、交易周期进行结合,尤其是高级别的周期。因为高级别的周期走势相对比较稳定,反映了中长期的走势信息,信号的可信度更强。

(3)中枢概念

中枢为三个次级别走势重叠的部分,即ABC三段走势,如果有重叠的价格,那么重叠的部分即构成一个中枢。从最微观的角度看,如果三根K线有重叠的价格区间,那么这个重叠的区间即可构成中枢。

根据不同的周期,可以分为60分钟中枢、120分钟中枢、日线中枢、周线中枢等。周期越大,中枢的信号意义越强,比如对于周线中枢而言,其构造过程需要1~2年的时间,底部中枢构建完成后的涨幅也会非常大。

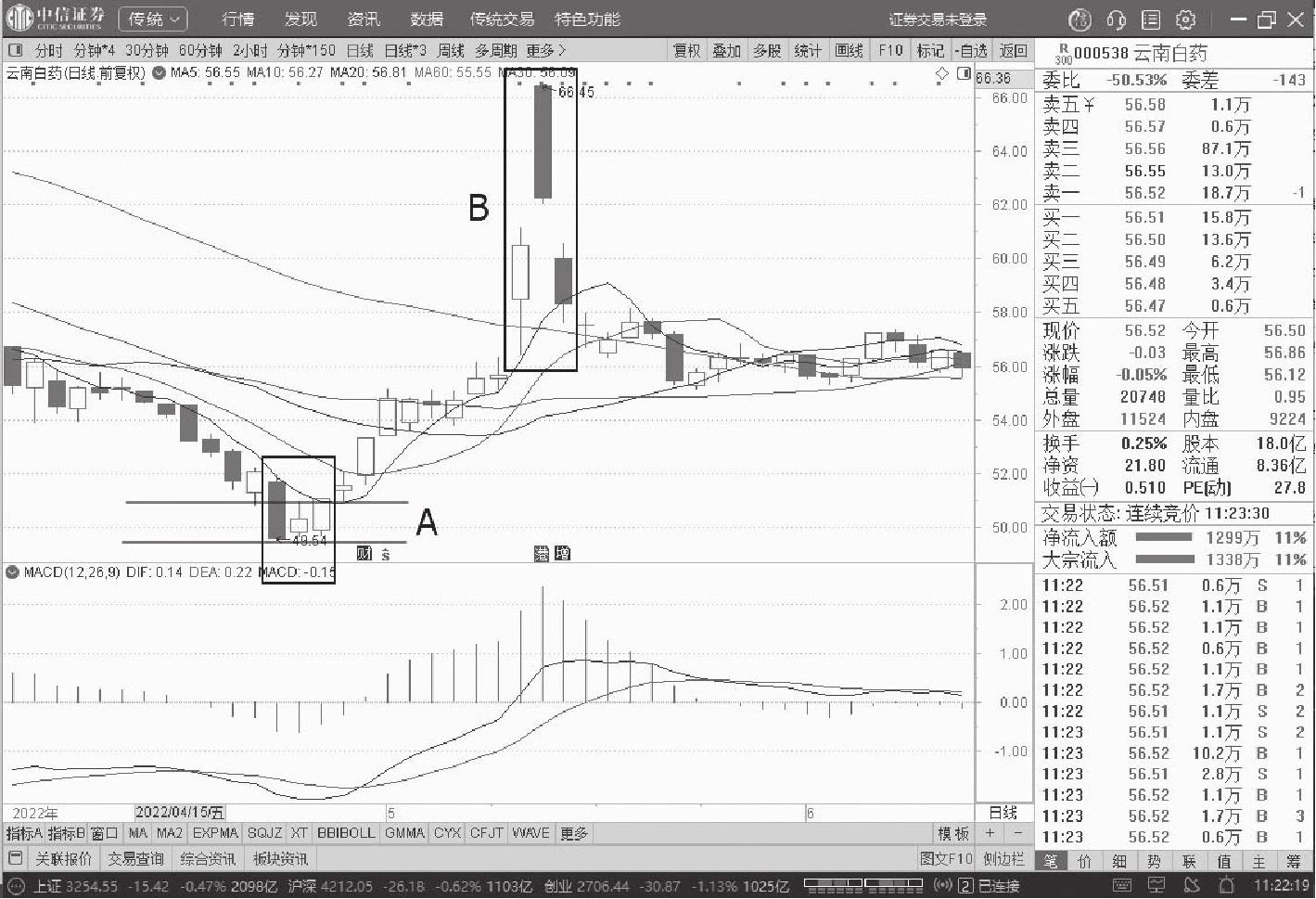

图4-8 云南白药中枢说明

如图4-8所示,从最微观的角度看,三根K线在A处构成了一个微型的中枢。这个中枢即A处三根K线重叠的部分。在图中B处,由于最高处K线与下面两根K线没有重价区间,所以不构成中枢。

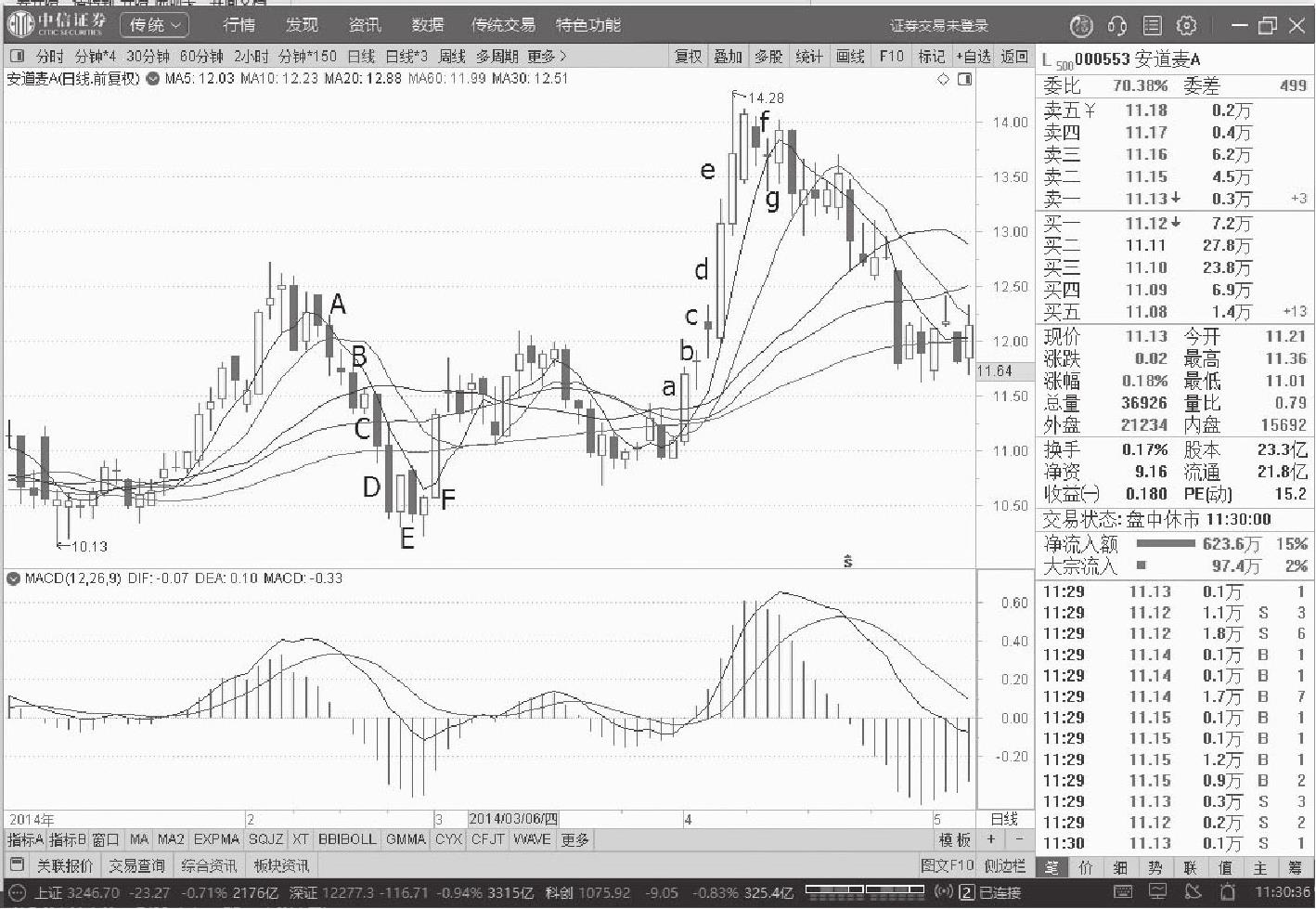

图4-9 安道麦A中枢说明

在序列下跌的过程中不会形成中枢,中枢的形成意味着多空双方的能量对比出现了反转。以图4-9安道麦A的走势为例,ABC出现序列下跌的走势,ABC之间没有重价区间,BCD线也没有重价区间,所以都没有形成中枢。DEF之间有了价格重叠的区间,所以E位置处就成为阶段性底部。

F走势之后的震荡筑底,实际上是在不断形成不同级别的中枢(微观的中枢)的过程。右侧上涨的过程,abc、bcd之间均没有重价区间,走势处于加速上涨的过程中。e、f、g三根K线之间有了价格重叠的区间,这是多空分歧加大的一个征兆,阶段性上涨走势随后见顶。

图4-10 长春高新日线中枢说明

图4-10为长春高新的日线级别走势,BCD构成一个日线的中枢,E段走势向上离开中枢,E段能量出现衰竭,所以E段构建了一个卖点。这是非常典型的由高级别顶部中枢导致的股价大跌案例。

从多空博弈的角度看,单边下跌,连续三根K线没有价格重叠的区间,意味着空头占据主导,多头能量较小。随着多头即买方力度的增强,价格回升,出现了价格重叠区间,进而进入多头的控制区域,形成单边上涨走势。走势正是在以中枢为平衡点的多空双方之间循环往复演化。

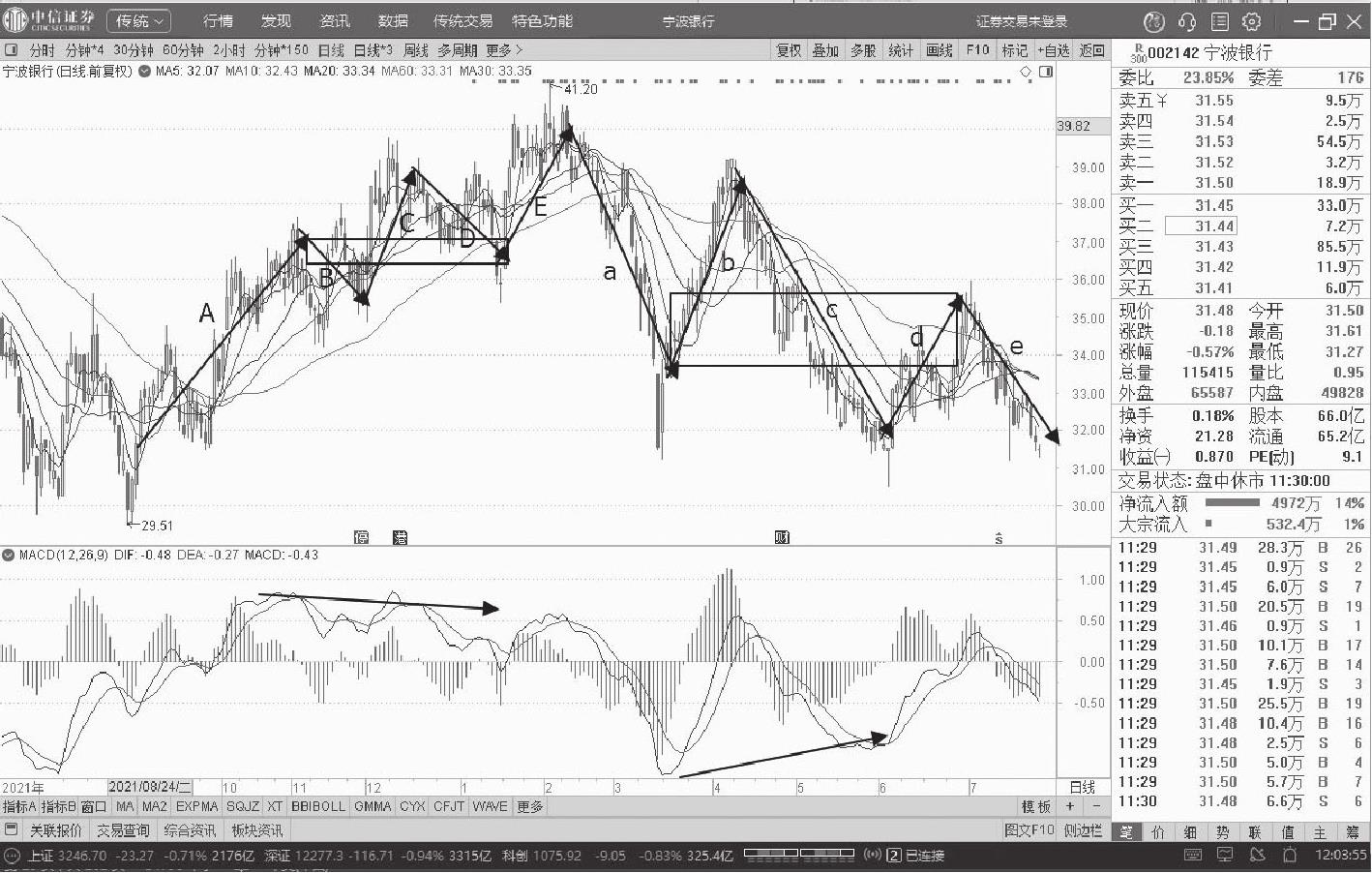

图4-11 宁波银行日线中枢说明

如图4-11所示,BCD构成日线级别的中枢。E段向上离开此中枢,但下方出现能量的背离(MACD黄白线出现下行)。从交易的角度看,E段末尾必须出来。经过5段下跌后,形成bcd下跌中枢,e段向下离开中枢。此时走势尚未完结,但基本可以预见要形成底背离。对e段内部进行30分钟级别中枢结构分解,可以确定e段走势结束的位置。

在一个单边下跌的走势中,要形成一个日线中枢往往需要较大的买入资金力度,因为中枢的出现必须有价格的两次有力反弹,并且反弹要触及前面回调低点。对于日线级别而言,如果能形成这样两波有力的反弹走势,意味着有较多的资金买入,同时也说明离底部已经不远了。

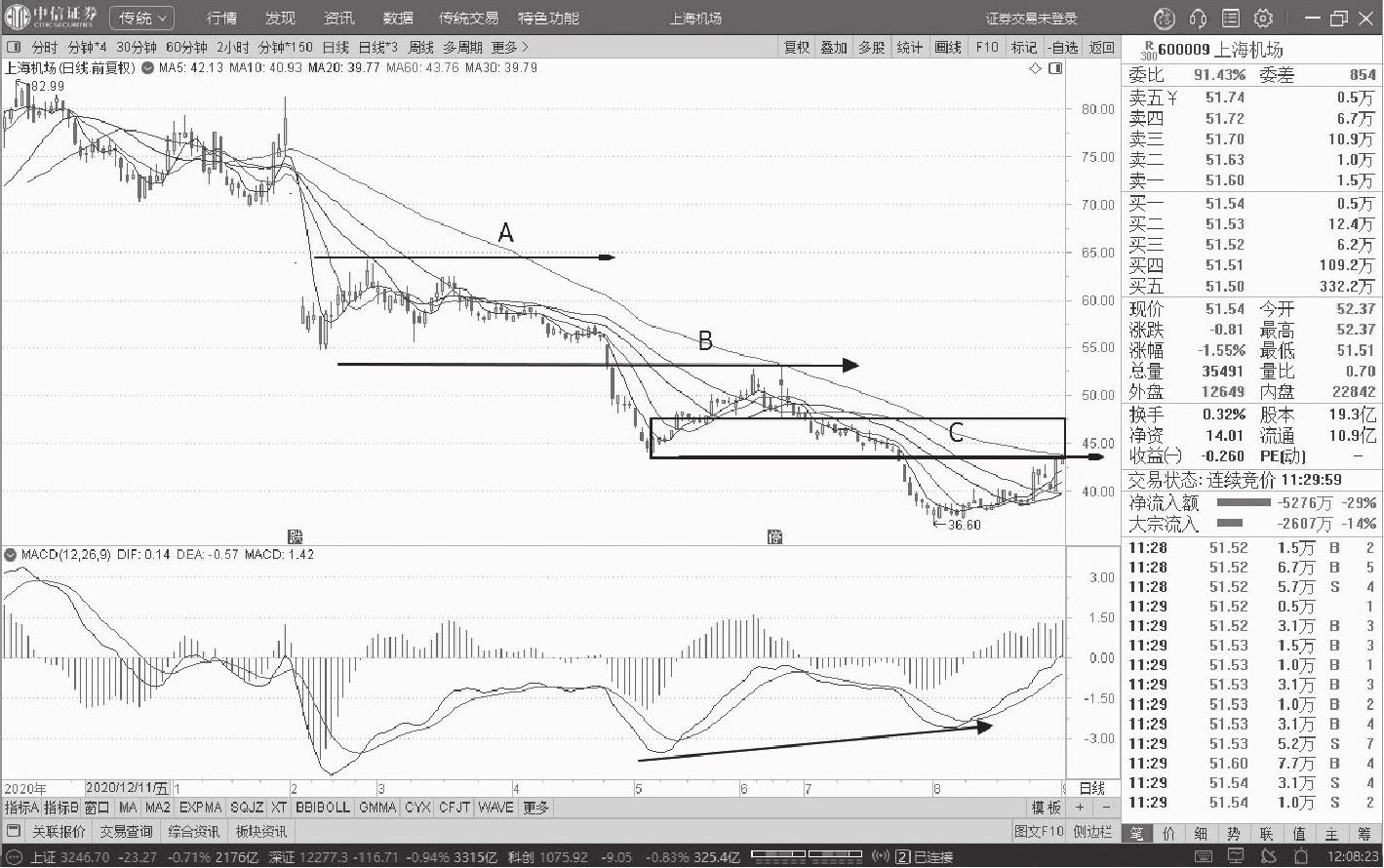

图4-12 上海机场日线中枢说明

图4-12为上海机场的日线调整。A处的反弹力度有限,从价格的角度看没有触及前面一个波段调整的低点,B处反弹同样没有触及前面回调的低点。所以从日线级别中枢的角度来看,仍未形成日线级别的买点。C段反弹走势出现后,其反弹高度触及前一波段回调低点,此时日线中枢基本确定成形了。等待C段走势回调后,买点的机会正式出现。

C段位置走势回调结束如何确定?使用同样的方法,对30分钟级别走势进行分解。基于A、B两段反弹走势的力度,即可以判断其日线级别的买点,可以避免盲目抄底。

从资金的角度看,A、B处反弹的力度较弱,买入的资金较少,亦即空头的能量较大,多头的能量较小。到C处,阶段性的空头能量已经接近衰竭。买入的资金较多,导致股价上涨,此时多空形势发生逆转,行情开始反转。

图4-13 中国平安日线中枢说明

中国平安2021年3—12月的调整走势如图4-13所示。在其下跌的过程中,呈现单边的下跌,A、B处的反弹力度均较弱。C处反弹第一次造成MACD黄白线上穿零轴。图中B处也出现了反弹,但是其MACD黄白线远不能触及零轴,B处的反弹不能作为有效反弹的一段。一直到C段走势的形成才形成第一段有力反弹。随后走势回调,再度形成D段走势的反弹。此时,日线的中枢形成了。对于中国平安的日线而言,D位置的回调形成了第一个买点,此时的价格为每股49元左右,本轮下跌的起始价格为每股83元左右。由此可见,基于日线中枢的判断,可以避开最大幅度的下跌段。

图4-14 PVC(期货品种)60分钟中枢说明

根据中枢对走势进行判断,同样适用于期货。PVC(期货品种)60分钟的下跌走势如图4-14所示。当走势进行到F位置时,出现了一小波反弹到达C位置。从对应的MACD黄白线A可以看出,MACD黄白线回抽不能触及零轴,说明做多的力度仍然较弱,这可以从C处的反弹幅度较小得到印证。随后走势继续下跌到E处,又形成了一波反弹到达D位置。此时可以看到对应的B处MACD黄白线回抽力度更小,与零轴的距离更远。随后走势形成了一波新的下跌。根据前面制定的MACD黄白线触及零轴作为有效反弹的标志,此时虽然下跌幅度已经很大,但是还没有形成中枢的第二段(通常A、B、C、D、E五段下跌中的B段),如果是根据60分钟级别持有空单,那么继续持有是此时唯一的选择。实际交易中能不能买,能不能卖,并不是看其涨了多少,跌了多少,而是看反向走势的力度。

图4-15 甲醇(期货品种)60分钟中枢说明

对比图4-14所示PVC走势,同样的时段内,可以看到甲醇的走势明显强于PVC,如图4-15所示。第一波反弹B就使得MACD黄白线触及零轴(F处),第二波反弹同样使得MACD黄白线接近触及零轴(G处)。走势进行到D处时,已经形成了60分钟级别的中枢(BCD)。所以,当E段再次走出背离式下跌时,做多的交易机会进入最后的酝酿阶段。

图4-16 玻璃(期货品种)60分钟中枢说明

如图4-16所示,玻璃60分钟的走势中,当走势进行到B处,H处的MACD黄白线接近触及零轴,所以B处可以作为一个有效的反弹。当走势进行到D处时,对应的MACD黄白线I处触及零轴,形成第二个有效反弹。此时,走势形成了中枢BCD,E处末端可以进行60分钟级别的介入。

图4-17 玻璃(期货品种)60分钟E段走势8分钟分解

对前述玻璃60分钟E段走势进行8分钟级别的分解(见图4-17),这里的走势相对复杂。BCD构成8分钟级别的中枢,E段向下离开中枢,能量出现背离,成为介入的位置,但是F段走势不能有效突破下跌的中枢,所以F段完成后,要先退出来。即使在F段末端没有退出来,H段的反弹也要退出来。否则就将面临走势向反向演化的被动局面。在实际操作中,特别是刚介入的时候,要对走势保持警惕,走势一旦不能突破前方最近的阻力位,就必须先退出来观望。

图4-18 泰格医药120分钟中枢说明

如图4-18所示,在泰格医药的一波下跌中,在H段之前一直未能形成中枢。只要中枢不出现,就不能盲目抄底。FGH构成120分钟级别的中枢,I段向下离开中枢下跌力度较大,但也有背离,此时可以介入,也可以等待K段显著背离回调再介入。

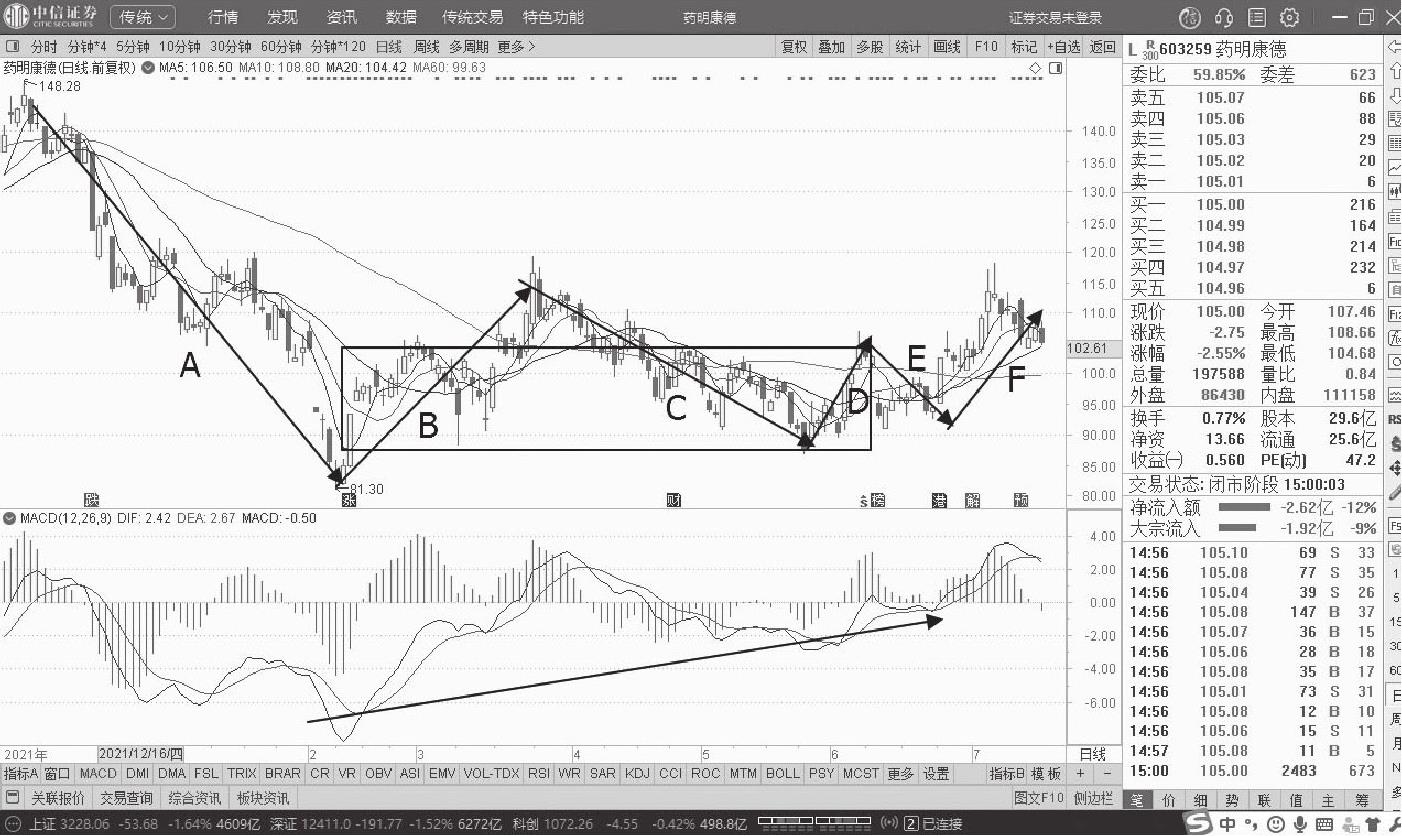

图4-19 药明康德日线中枢说明

如图4-19所示,药明康德在一波下跌中,形成了标准的A-BCD-E五段走势。对于日线级别的交易者而言,E为走势向下离开BCD日线中枢波段,能量出现衰减线,E段位置是买点。

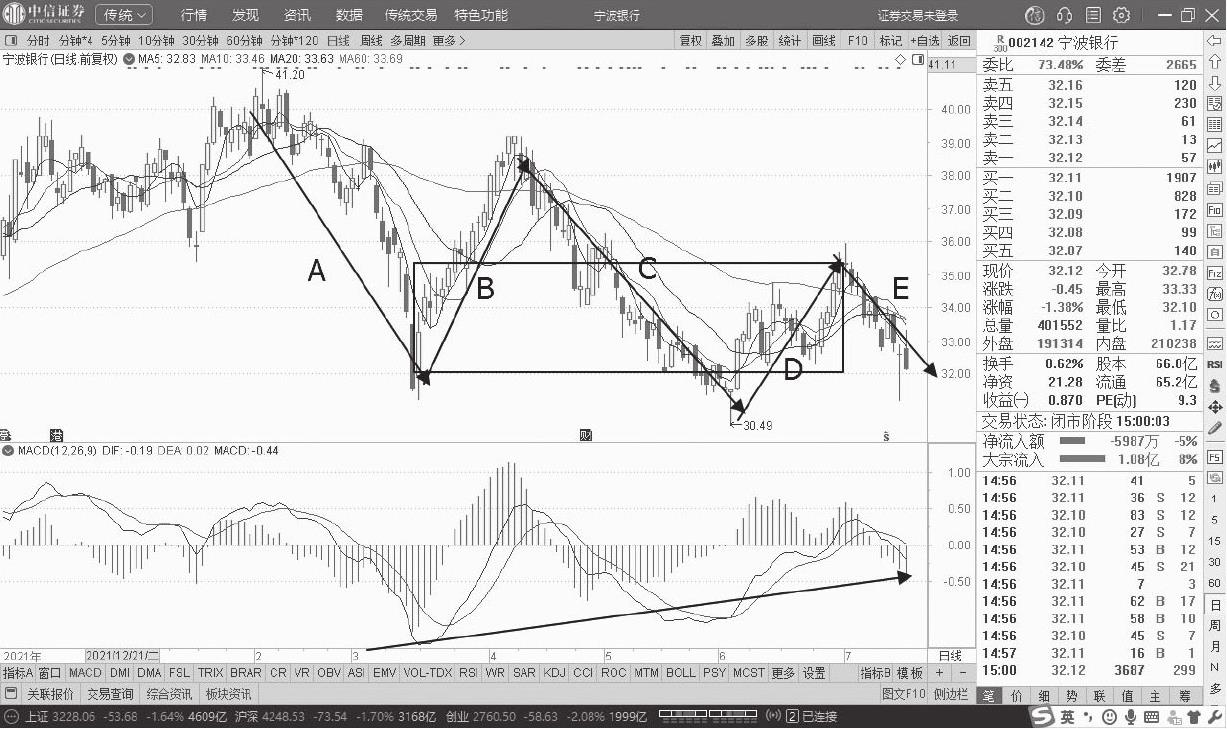

图4-20 宁波银行日线中枢说明

如图4-20所示,宁波银行走势中,BCD构成中枢,E段走势向下离开中枢,能量出现背离,E段为日线级别的买点。为了定位精确的买入位置,可以对日线E段走势进行30分钟级别的分解。

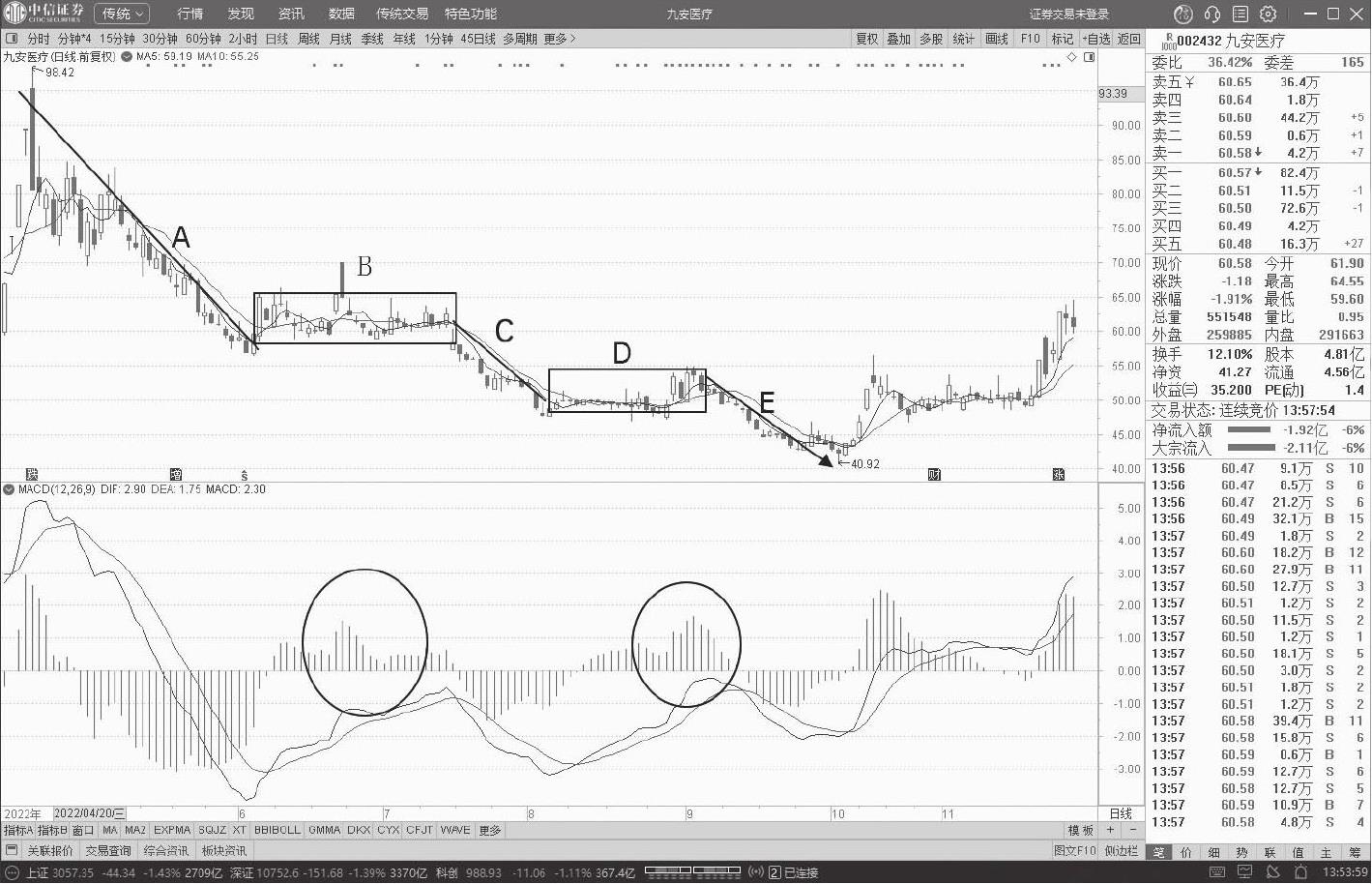

图4-21 宁波银行日线中枢E段走势30分钟级别分解

如图4-21所示,从宁波银行30分钟级别的走势看,其尚未形成中枢。所以,此时需要继续等待相应的走势段的出现。图中E段走势形成则意味着介入时机的成熟。这里的走势虽然没有完成,但对于交易而言,走势进行到什么程度,要时刻做到心中有数。

图4-22 海天味业中枢及顶部判断说明

如图4-22所示,海天味业的走势中,一旦在日线底部位置介入成功,那么根据日线形成中枢结构及其后面对中枢的突破与回调的情况看,可以一直持有到E段走势。原因是BCD形成了日线的中枢,E为向上对中枢的离开段,出现了显著的顶背离,所以E段即为卖点。

中枢如同磁体一样,对向上离开中枢和向下离开中枢均具有磁吸作用。当一个走势向上离开中枢时,如果出现能量的顶背离(注意:此时股价一定要创新高),那么就会受到中枢的吸引,有向下回到中枢的要求(这就是卖点)。同样,当一个走势向下离开中枢,出现能量的底背离(注意:此时股价一定要创新低),那么走势就有反弹的要求(这就是买点)。

中枢是缠中说禅理论的核心,是构建买卖框架的依据,亦是缠中说禅理论与其他交易理论的主要区别之一。中枢的本质是投资者心理预期轨迹在价格上的反映。大部分中枢交易结构以A-BCD-E这种框架模式出现。下跌中的中枢包含了A、C、E三段探底的走势和B、D两段有效反弹的走势,这是一个多空充分博弈的过程。正是基于中枢能够反映资金的充分博弈情况及资金轨迹,所以在实践中比其他技术更加实用。

(4)区间套原理

区间套即通过对一段走势进行多次的次级别分解,从而形成的对于股票买入价格的精确定位方式。区间套的原理首先是走势具有同构性(也即自相似性),不同周期的走势具有相同的特性。比如一棵树上的两片树叶,虽然不完全一样,但外观上相似,甚至内部的结构也一样。

以一段一米长的线段为例,区间套的大概要义是,首先我们可以把一米线段分为两份,这两份可以继续进行二等分(相当于原来的1/4),1/4可以继续分解为1/8,如此不断分解下去。

在实际走势中,以常用的分解结构A-BCD-E为例,E段向下离开BCD构成的中枢,此时为了获得更加精确的买点,E段内部再分解为a-bcd-e五段走势,如此,不断进行分解,最终定位精确买点,这就是区间套在精确买点中的应用。

图4-23 中国平安区间套说明

如图4-23所示,区间套即对A段走势进行不同级别的分解。图4-23中为中国平安日线级别的走势,首先对其进行30分钟级别的分解。

图4-24 中国平安日线A段下跌走势内部30分钟级别分解

如图4-24所示,日线中的A段下跌在30分钟级别分解走势中可以表示为A、B、C、D、E、F、G几段走势,其中DEF为30分钟级别的中枢(这里是近似的中枢。E段走势内部也有反弹,可以忽略不计。实际交易中,技术纳入考虑范畴,也不会影响交易)。G段走势向下离开中枢出现能量背离,G段为此轮日线调整的买点。为了进一步定位G段内部的买点,运用区间套对G段进行5分钟级别的分解。

图4-25 中国平安30分钟级别G段下跌走势内部5分钟级别分解

如图4-25所示,对30分钟级别G段内部进行5分钟级别的分解,形成了A-BCD-E五段走势结构。其中BCD为5分钟级别的中枢,E段走势向下离开中枢,能量出现衰竭,从而形成此轮日线级别调整的精确买点。

图4-26 中国平安5分钟级别E段下跌走势内部1分钟级别分解

如图4-26所示,对5分钟级别的E段走势进行1分钟级别的分解,可以看到其内部构造模式是一样的,即至少包含了A-BCD-E五段走势,E段完成后行情才真正开始。

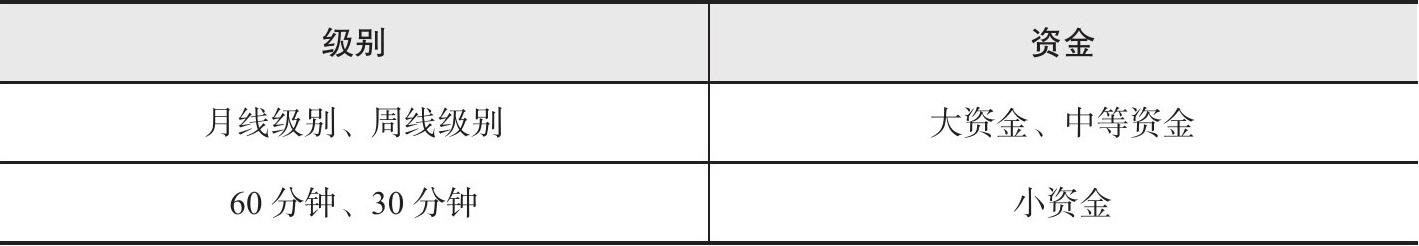

(5)级别与投入资金

级别与交易资金呈正相关关系,即级别越高,交易投入的资金量越大(见表4-1)。比如周线级别一般对应于大资金交易。对于小资金而言,可以选择日线进行交易。考虑到沪深T+1的交易模式,在有底仓的情况下可以采用60分钟级别、30分钟级别进行交易。

表4-1 走势级别与资金量关系

级别与资金量的关系是由其稳定性和确定性决定的。走势级别越高,其稳定性越强,其适应的资金量也越大。级别越高,其走势也越不容易被短期的资金行为左右,反映的都是中长期资金的配置情况,也即未来确定性更大,而投资最重要的是确定性,所以,对于大部分资金而言,最适合的是中长期的投资。

(1)买入结构

根据缠中说禅原理,严格意义上的买点只产生于趋势性底背离。所谓趋势性底背离,即由两个中枢下移形成的买点,而这个买点形成后的反弹至少回到最邻近的中枢。

图4-27 趋势买点构建

严格的一类买点产生于经过A、C、E三段下跌之后。其中,B、D的反弹构成中枢。实际走势中,为了便于交易和判断,可以根据B、D两段走势对应的MACD黄白线是否触及或接近触及零轴作为是否形成中枢的简化判断程序。如图4-27所示,形成下跌之后,到E段,意味着趋势性底背离形成,也就构造了第一类买点,E段下跌之后的反弹点至少要回到D平台。

实际走势中,高级别走势形成类似这种趋势性背离的走势有时并不是很多,也就是说在ABCDE五段走势中,D段的反弹在触及B段平台的情况下,也可以当作类似的趋势性底背离进行处理,实际上也就是类似缠中说禅中枢震荡。中枢震荡的交易机会在市场中广泛存在,也是本体系所主要展示的。

基于前面的技术基础可以构建一个完整的交易程序。买点一般位于波谷的位置,买点之前必然首先有一个中枢。买点的概括是:在一个下跌的走势中,对应于下跌中枢,某一段走势向下离开中枢,出现能量的底背离,此下跌段的末尾即为买入位置。根据区间套原理,可以对此下跌段继续进行分解,找到更精确的买入位置。

图4-28 买点构建

如图4-28所示,A-BCD-E五段走势中,BCD构成中枢,E段走势向下离开中枢,能量背离显著,所以E段就是买入的位置。买入不一定就能形成F段上涨走势,也有可能经过反弹后股价继续创新低。

(2)卖出结构

基于中枢结构,卖点产生于某一段走势向上离开中枢的时候。当走势向上离开中枢,同时能量出现衰减的时候,就是卖点所在的位置。所以,卖点之前必然有一个上涨的中枢,没有中枢就不存在卖点。卖点也必然有走势的背离,没有背离,当然也没有卖点。这里指的卖点同上,也主要是指中枢震荡的卖点,而不是缠中说禅的趋势性卖点。在缠中说禅趋势性卖点中,D段回调不能触及B段。所以缠中说禅的第三类卖点可以当作一种ABCDE五段交易结构中特殊的情况进行处理,这种处理并不会影响实际交易的判断。因为从交易心理的角度看,经历两次MACD触及零轴的回调,但反弹或下跌却仍然出现背离,意味着做多或者做空的能量已经不足,需要对走势引起警惕。

图4-29 卖点构建

如图4-29所示,A-BCD-E五段走势中,BCD构成中枢,E段走势向上离开中枢,能量出现背离,所以E段就是卖出的位置,卖出不一定就能形成F段上涨走势,也有可能经过调整后股价继续创新高。