在众多的期权策略里,买入看涨期权(Long Call)是与买入股票(Long Stock)最相近的一种策略,所以也是大部分投资者开始期权交易时的首选策略。在尝试使用更复杂的买入价差策略及卖出期权策略前,投资者应该了解买入看涨期权策略的特性。

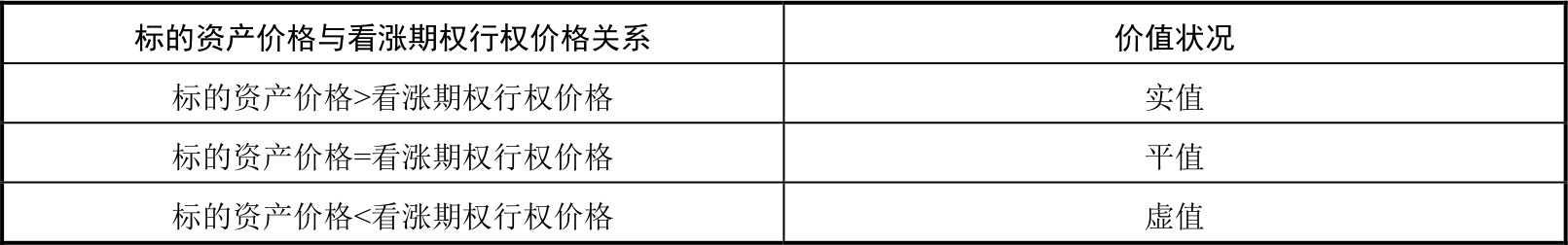

根据看涨期权的执行价格与标的资产当前价格的关系,我们可以把看涨期权分为实值、平值与虚值期权。实值、平值与虚值期权的选择对交易策略而言具有重要意义,读者在后文中应该会体会到这一点。表2-1所示为看涨期权的价值状况,表中列出了看涨期权行权价格和标的资产价格的关系。

表2-1 看涨期权的价值状况

1.头寸组成

该策略是一个基础积木级别策略,该策略的组成很简单,由单一买入看涨期权组成。在此基础上可以搭建其他更复杂的策略。

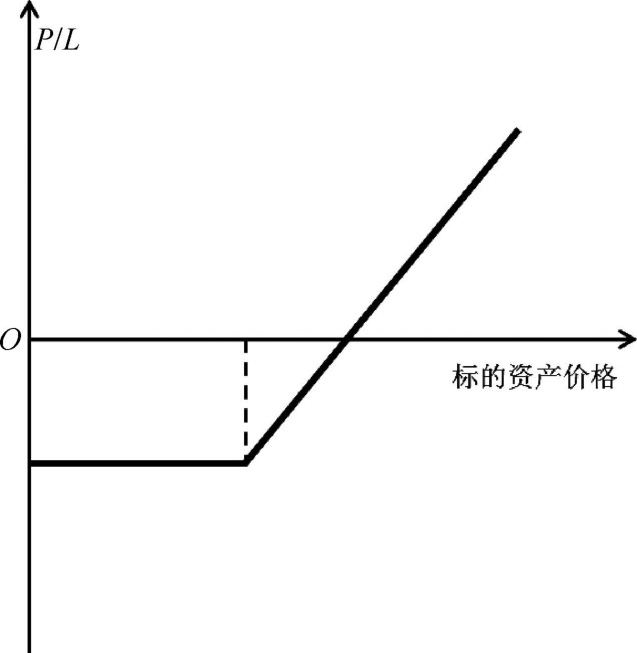

2.该策略的到期损益

买入看涨期权策略的到期损益如图2-4所示。为了熟练掌握期权交易策略,读者应该首先对四大基本期权策略的损益图的形状有一个深刻的理解,之后在了解其他策略时才能轻车熟路。

图2-4 买入看涨期权策略的到期损益

3.适用场景

4.该策略的风险收益特征

最大风险:损失掉权利金。

最大收益:只要标的资产价格上升,理论上,最大收益就没有上限。

5.该策略的损益平衡点

损益平衡点的公式如下:

损益平衡点=执行价格+看涨期权权利金

6.怎样买入看涨期权

在决定要买入看涨期权后,应该选择什么执行价格的期权呢?交易新手往往会买入平值期权,有经验的投资者在挑选看涨期权时会考虑到Delta的影响。

方法1 :如果交易者预期标的资产价格能够快速大幅上涨并超过某点位,则可以选择买入以该点位为执行价格的虚值看涨期权,因为虚值期权会相对比较便宜,起到的杠杆效应大。

方法2 :如果交易者预期标的资产价格仅仅会小幅上涨,为了实现利润最大化,则可以选择买入实值的看涨期权,因为实值的看涨期权的Delta值较大,接近于1,标的资产价格涨多少,期权价格基本上就能涨多少。

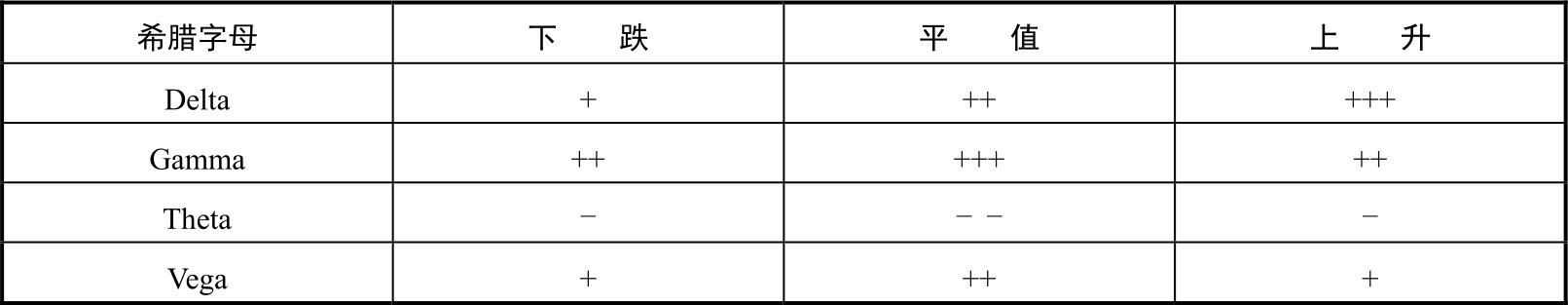

7.该策略的主要Greek图示

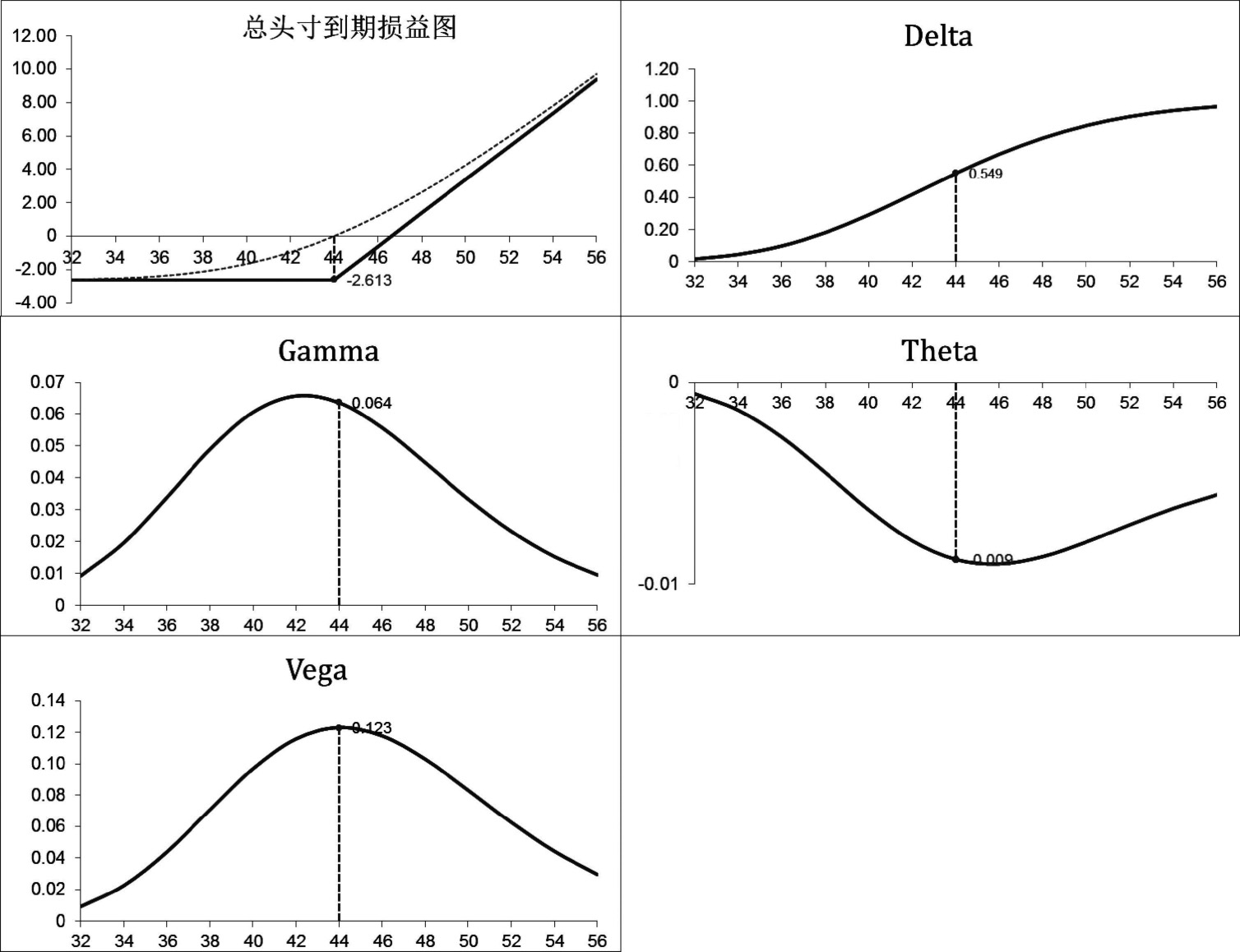

表2-2说明了标的资产价格变化时该策略各希腊字母的取值情况。图2-5也展示了该策略主要希腊字母的取值情况,主要参数为:标的股票价格为44元/股,剩余期限为0.5年,波动率为20%,无风险收益率为3.5%,股息收益率为2%。

表2-2 买入看涨期权策略各希腊字母的取值情况

注:+++表示明显为正,++表示为正值,+表示略微偏正,--表示为负值,-表示略微偏负。

Delta:看涨期权的Delta值为正,而且随标的资产价格上升且逐步增长到+1。越是实值的期权,标的资产价格变化对期权价值的影响越大;越是虚值的期权,标的资产价格变化对期权价值的影响越小。

Gamma:买入看涨期权策略拥有正的Gamma值,该值在平值期权时最高,尤其在期权接近到期日的时候。

Theta:期权的买方拥有负值的Theta,在其他条件不变的情况下,随着时间的流逝,期权的时间价值会减少。随着到期日的临近,平价期权的Theta值单调递减至负无穷大。也就是说,期权的时间价值随着到期日的临近会加速衰减。这给我们的借鉴意义是:不要轻易买入临近到期的期权,尤其是尽量不要买进到期时间少于1个月的期权。

图2-5 买入看涨期权策略主要希腊字母的取值情况

Vega:该策略的Vega值是正的,说明标的资产隐含波动率的上升对该策略有正面影响。实际上,要是买入了期权,不管买入的是看涨期权还是看跌期权,都会盼望着标的资产隐含波动率上升,因为隐含波动率的上升使买入的期权在到期前变成实值期权的可能性增大;反之,如果隐含波动率下降,将对买入的期权头寸不利。这给我们的借鉴意义是:不要买入隐含波动率过高的期权。

8.该策略的优点

9.该策略的缺点

10.该策略在到期前的调整方法

11.该策略在到期时的选择