部门间IS均衡关系来自宏观经济学的恒等式,理论上,国内家庭、企业及政府的储蓄投资差额的差要与三者和国际部门的资金收支一致,和经常项目收支相等(即各部门的资金盈亏整体上是一致的)。这是恒等式,不表示因果关系,但是可以从中了解一个国家的家庭、企业等经济主体是否存在资金盈亏问题,从经常项目收支的扩大、缩减现象中注意到IS均衡关系。

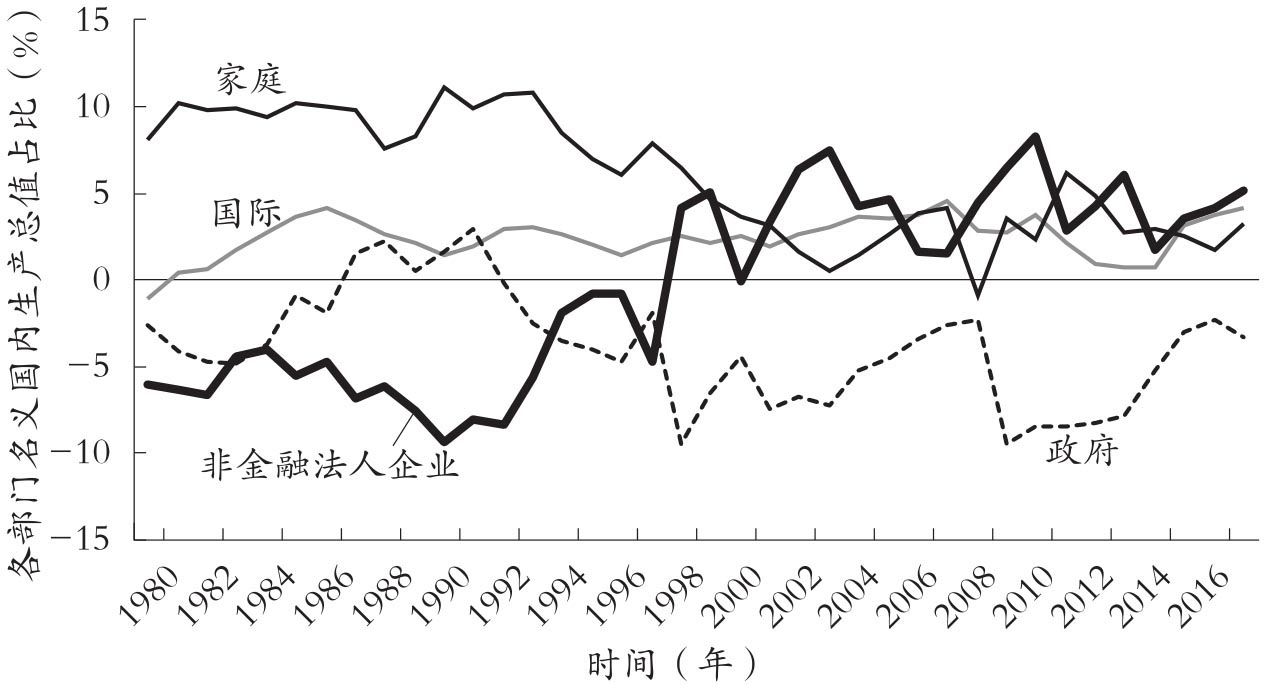

从图2-1中可以看出各部门间IS均衡关系自20世纪80年代后一直处于变动的态势。20世纪80年代前半期,家庭将收入减去消费部分后的所剩余额存起来,储蓄盈余(资金过剩)占国内生产总值比例达10%左右。但企业为进行必要的生产活动需要投资设备,从国内生产总值占比来看,是-5%左右,属于投资过度(资金不足)的主体。经常项目收支盈余比企业的投资程度略好。政府部门的赤字(资金不足)则呈现缓缓增长的形势,国内生产总值占比虽超过3%,但政府当时的目标依旧是减小财政赤字。

到20世纪80年代后半期,企业部门的投资过度情况愈发严重,但政府部门通过抑制支出和增加税收转为盈余状态(储蓄盈余)。家庭的储蓄盈余状态在泡沫经济时期虽多少有些下滑,但基本保持在10%左右。

图2-1 部门间IS均衡关系的发展变化

数据来源:内阁府,国民经济核算。

泡沫经济崩溃之后,可以看到上述关系发生了一些变化。首先是家庭部门,20世纪90年代储蓄盈余(资金过剩)逐渐减缩,但21世纪初期不再继续下滑,此后虽有波动但基本保持在3%左右的盈余。

企业部门在泡沫经济崩溃后的90年代大幅减少投资过度现象(资金不足),到1998年转为储蓄盈余。这与当时的不良债权有关,金融机构开始压缩面向企业的贷款,与投资设备相比,企业优先考虑偿还债务。

此后,企业部门一直保持了20年的资金盈余状态。从经济周期的角度仔细分析的话,则会发现,在2002年之后的经济复苏时期,企业部门开始慢慢重新投资设备,资金剩余现象逐渐减弱。在渡过了通货紧缩的2006年,资金盈余保持在1.6%左右。受2008年世界金融危机影响资金盈余再次上升,此后虽有下滑,但近些年来即便有所波动也一直保持在4%左右。

一般政府部门在泡沫经济崩溃之后转向投资过剩(资金不足、财政赤字),而且此后赤字一再扩大,主要是因为经济低迷,再加上需要不断运作财政来调控经济。到21世纪初期,由于抑制财政支出、经济复苏等因素,赤字幅度减小。世界金融危机时赤字虽然再次扩大,但此后一直呈缩小态势。在此期间,国际部门一直保持经常项目收支盈余状态,2012—2014年,因贸易收支出现赤字,盈余大大缩减,但与其他三个部门相比,一直处于相对稳定的状态。

以上情况意味着:泡沫经济崩溃之后家庭部门的储蓄盈余并没有被灵活运用于国内的设备投资,而是用于政府部门的过剩投资及海外投资等方面。不过可以看出,在对外金融债权、债务中获得利息、红利(也包括国外子公司的分红等直接投资收益)这样的“第一次所得收入”呈上升趋势。2005年,所得收支盈余已经超过贸易、服务业收支盈余,所得收支渐渐成为日本经常项目收支盈余的中流砥柱。

在这里主要说明泡沫经济崩溃之后的两点显著特征。

第一,企业部门的储蓄盈余状况自20世纪90年代末起在日本持续了20年。

一般来说,企业部门应该是投资过剩主体,因为需要借入资金投资设备来保证生产活动。不过企业的投资及收益会受经济形势波动的影响,所以短期内出现储蓄盈余状况也不稀奇,如后文提到的因互联网泡沫崩溃、2008年世界金融危机等的冲击,日本经济走向低迷。企业根据现实经济形势压缩投资的情况并不仅限于日本。但是在发达国家中持续20年都保持企业资金盈余状态的唯有日本。

第二,就家庭部门来看,到1993年为止国内生产总值占比一直保持在10%左右,但是泡沫经济崩溃后,特别是20世纪90年代,似乎为了呼应企业部门投资过剩减弱的态势,家庭储蓄盈余的状况也慢慢缩减。在这一时期,只有政府部门的投资过剩状况在扩大。到21世纪,家庭储蓄盈余的下行趋势渐弱,到21世纪前半期基本停止,从中期开始,虽有波动但平均保持在国内生产总值占比3%的水平。