银行卡收单业务是指收单机构通过银行卡受理终端为银行卡特约商户代收货币资金的行为。其中,受理终端是指通过银行卡信息读入装置生成银行卡交易指令要素的各类支付终端,包括销售点(POS)终端、转账POS、电话POS、多用途金融IC卡支付终端、非接触式接受银行卡信息终端、有线电视刷卡终端、自助终端等类型;收单机构,是指与特约商户签订银行卡受理协议并向该商户承诺付款以及承担核心业务主体责任的银行业金融机构和非金融机构。

银行卡收单按业务场景可分为线下收单业务和线上收单业务。

线下收单业务是指通过面对面交易的银行卡收单业务,通常出现在同时买卖交割的场景,如商店购物、酒店结账等。线下收单业务的主要渠道有POS、ATM和电话刷卡终端。线上收单业务是指买卖双方并不直接见面,而是通过电子商务平台进行交易,其主要支付渠道有互联网、语音支付、手机远程支付。持卡人通过互联网、移动互联网等介质,输入银行卡相关信息从而完成交易。例如,中国银联在依托现有银行卡交易清算系统的基础上,建成了具有银联特色的无卡支付交易处理平台。另外部分交易是线上、线下综合的业务(O2O模式),这时会涉及多种渠道的交叉使用。

银行卡收单市场中的参与者主要包括:发卡银行、收单机构、持卡人、特约商户、银行卡组织、清算银行和收单业务外包服务商。

1)发卡银行

发卡银行指经中国人民银行批准发行银行卡的各类商业银行。它通过向社会公众发行各种银行卡,并提供相关的银行卡服务来收取费用,是银行卡市场的发起者和组织者。

2)收单机构

收单机构是商业银行或者获得中国人民银行颁发的支付业务许可证的第三方支付机构,获准可以开展特约商户的开拓和管理、授权请求、账单结算等活动。国内的收单机构可分为三类:一是从事银行卡收单业务的银行业金融机构;二是获得银行卡收单业务许可,为实体特约商户提供银行卡受理并完成资金结算服务的支付机构;三是获得网络支付业务许可,为网络特约商户提供银行卡受理并完成资金结算服务的支付机构。

3)持卡人

持卡人是指使用银行卡在特约商户刷卡消费的个人。持卡人是消费活动的发起者,在市场中处于中心地位。

4)特约商户

特约商户是在境内依法设立、从事合法经营活动、与收单机构签署银行卡受理协议、受理银行卡业务的商户。特约商户既可以是公司、组织、个体工商户,也可以是自然人。

5)银行卡组织

银行卡组织是拥有授权系统和清算系统,支持各会员机构银行卡跨行清算的组织。目前,国际性的银行卡组织主要有维萨国际组织(VISA International)、万事达国际组织(Master Card International)、JCB信用卡公司(Japan Credit Bureau)、美国运通公司(American Express)、大来信用卡公司(Diners Club International)和中国银联公司(China Unionpay)。国内的跨行交易均可通过中国银联公司转接完成。

6)清算银行

中国人民银行规定,当收单机构为第三方支付机构时,应指定银行协助收单机构办理交易资金清算业务。为了与发卡银行、收单银行进行区分,本节将在银行卡收单业务中负责办理交易资金清算业务的银行称为清算银行。

7)收单业务外包服务商

接受收单机构的委托,从事收单业务中非核心业务的企业,多为第三方支付机构。收单业务中的非核心业务是指商户拓展与服务、终端布放与维护、商户走访与培训等一项或多项服务。商户审核、签约、密钥下载、程序安装等为收单业务中的核心业务。

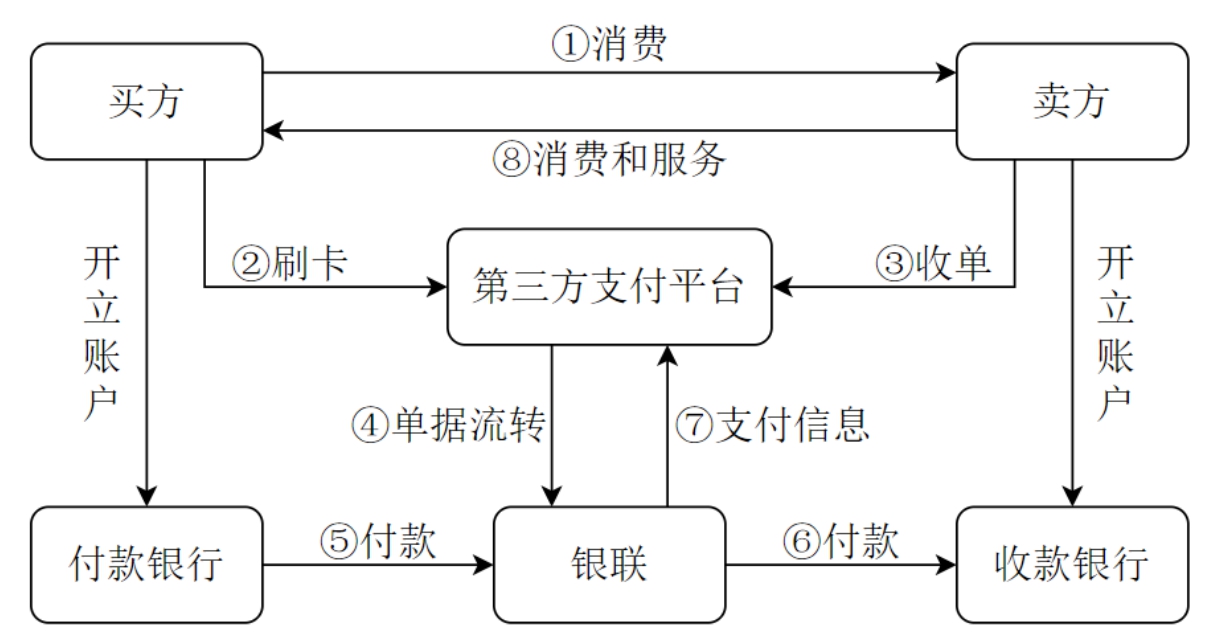

银行卡收单业务的结构如图3.7所示。

图3.7 银行卡收单业务的结构

POS收单业务交易流程(以中国银联为例)如下所述。

(1)收银员审查银行卡,刷卡输入交易金额。

(2)持卡人确认消费金额并输入交易密码。

(3)交易信息通过中国银联转送至发卡机构。

(4)发卡机构系统检查卡片的有效性、验证密码和账户余额,并发送交易处理结果信息(通过检查和验证后扣减持卡人账户资金并发送成功信息,未通过则发送失败信息)。

(5)中国银联将交易处理结果信息返回给受理POS机。

(6)若交易成功,受理POS机则打印单据。

(7)持卡人在消费单据上签名,收银员保管好交易单据。

2004年3月1日起施行了《中国银联入网机构银行卡跨行交易收益分配办法》。国内现行银行卡刷卡手续费收费标准将特约商户分为餐娱类、一般类、民生类和公益类四大类,并根据商户类别的实际情况执行从高到低的手续费标准。

对餐娱类商户,其中包括宾馆、餐饮、娱乐、珠宝金饰、工艺美术品类的商户,手续费为2%;对一般类商户,包括房地产和汽车销售,手续费为1%,且有封顶;对民生类商户,其中包括超市、大型仓储卖场、水电煤气缴费、加油、交通运输售票,手续费为0.5%;对公益类商户,其中包括公立医院和公立学校,免手续费。

POS机交易手续费的分配主要涉及三个机构,即发卡行、中国银联和收单机构。在分配链条中,交易手续费的70%给发卡行,20%给收单机构(指收单银行或收单外包服务商),10%给做转接的银联,此比例称为721比例。以一家餐厅为例,有一笔消费,金额是1000元,用交通银行借记卡支付,按照2%的手续费率计算,餐厅只能收到980元,而要将20元(1000×2%=20元)支付出去。按照721比例的规则,这其中的14元(20×70%)要给发卡行,4元(20×20%)给收单机构,2元(20×10%)给银联。

近年来,中国银联的网络转接交易金额以同比40%左右的速度增长。2019年,银联网络转接交易金额达到189.4万亿元,同比增长54.3%,为近五年来增速最快的一年。

预付卡是指以盈利为目的发行的、在发行机构之外购买商品或服务的预付价值,包括采取磁条、芯片等技术以卡片、密码等形式发行的预付卡。与银行卡相比,预付卡不与持卡人的银行账户直接关联。

预付卡按用途可以分为单用途预付卡和多用途预付卡。单用途预付卡是指企业通过购买、委托等方式获得制卡技术并发售预付卡,该卡只能在发卡机构内消费使用,主要由电信、商场、餐饮、健身、美容美发等领域的企业发行并受理。单用途预付卡由商务部监管。多用途预付卡主要由第三方支付机构发行,该机构与众多商家签订协议,布放受理POS终端机,消费者可以凭该卡到众多的联盟商户刷卡进行跨行业消费,典型的多用途卡有斯玛特卡、资和信卡等。多用途预付卡由中国人民银行监管。

多用途预付卡又可分为半开放式多用途预付卡和开放式多用途预付卡。半开放式多用途预付卡是指预付卡不仅可以在发卡机构所属门店及网络进行受理,还可在发卡机构之外的不同法人和行业网点进行受理的模式。开放式多用途预付卡多数是由金融机构或金融机构投资企业发行的,可在所有受理银行卡的商户终端受理的模式。

预付卡按照资金存入的记录方式不同,还可以分为账户型预付卡和芯片型预付卡。账户型预付卡类似于记账消费,将所存入的资金记入账上。芯片型预付卡就是在卡里安装芯片,最后通过芯片存入数字资金(比如公交卡)。

目前,国内预付卡行业已初步形成由发卡、受理、交易转接等业务组成的产业链,可以归纳为卡片发行、卡片受理和交易转接三大环节。

1)卡片发行

在卡片发行端,金融和非金融四大发卡主体(电信行业、银联、商家、第三方发卡机构)普遍将发卡处理(业务规划、系统建设、业务培训等)、卡片生产和制作等环节外包,少数还外包卡片销售业务。预付卡产业目前在发卡环节形成流通企业发行的单用途预付卡,以及第三方机构和银行小规模发行的多用途预付卡的发卡市场结构。此外,还出现了专业化的第三方数据处理服务及一揽子解决方案的服务提供者。

2)卡片受理

在卡片受理端,单用途预付卡由门店商户收单并外包专业化服务和数据处理业务;多用途预付卡则由第三方机构负责收单,收单方可自行开展数据处理业务,也可在受理环节外包数据处理和专业化服务,发卡机构将会面临卡片通过专用交易终端将交易信息送至交易后台的问题。不论预付卡通过何种方式发行,门店的受理问题将是预付卡能否持续发行的重要因素。受理环节主要有专业化服务机构参与,2018年两类预付卡类机构(商业预付卡类机构和公交一卡通类机构)共发生预付卡受理业务133.79亿笔,受理金额763.06亿元,平均每家机构受理笔数0.98亿笔、受理金额5.57亿元。

3)交易转接

在交易转接端,中国银联已开始转接金融预付卡,其他第三方机构也开展了非金融卡转接业务。其中发卡处理和数据处理两个主要处理业务可称为解决方案服务。对于半开放式多用途预付卡而言,因卡片受理环节具有一定的封闭性,同时受理终端能够处理的不同规格和技术标准的预付卡程度是有限的,随之产生了如何通过有限的终端程序应用处理多种不同标准的预付卡交易的难题。对于开放式多用途预付卡而言,在受理环节无论何种卡片的交易,直接上送至中国银联信息中心,信息中心根据卡规则判断卡片类型,并将该交易转接至该卡处理后台。

此外,还有诸如卡片代理销售、受理商户拓展、客户服务等其他类业务与主要的预付卡处理环节共同构成预付卡行业的产业链。

卡片发行规模及交易笔数的快速增长,对预付卡交易后台、账户安全运营及维护的安全性、稳定性的要求有了进一步的提高,其系统后台的软硬件投入、运营维护投入将不断大幅增加。各种紧急情况发生会严重损害发卡机构的信誉和安全。在此背景下,预付卡行业出现了较为专业的第三方数据处理服务机构,这些机构已经建立了较为完善的业务管理和风险管控制度,形成了一套完整的业务流程,拥有通过大量项目实施积累了丰富项目经验的专业运营团队。越来越多的预付卡发行机构选择与第三方数据外包服务商合作发展预付卡业务。