2002年9月,竹中取代了柳泽,最终是竹中开始认真解决不良贷款问题。竹中上任不到一个月就宣布了“金融复兴计划”(Financial Revival Program),该计划要求(1)对银行资产进行更严格的评估,(2)增加银行资本,(3)对资本重组后的银行加强治理。

金融厅遵循了竹中计划,对银行的审计变得更加严格。在2003年初,这种压力导致许多规模最大的银行发行股票(通常是通过私募)来提高它们的资本充足率。2003年4月,大和银行(Resona Bank)聘任的会计师事务所不认可该银行认为应保留的全额递延所得税资产。该会计师事务所称,预期的利润轨迹显示未来几年利润将大幅增长,这是不现实的。这导致大和银行2003年3月的资本充足率降至4%以下,这是国内银行资本充足率最低的监管要求。根据《存款保险法》(第102-1条),金融厅向大和银行注资。虽然实际上大和银行被国有化了,但并没有使股市遭受打击。相反,其他主要银行的股票价格飙升,这可能反映了大和的股权并未完全蒸发这一事实。

2002年11月29日,当会计师事务所不认可足利银行(Ashikaga Bank)的任何递延所得税资产时,这家银行倒闭了。这一次,银行被认定破产,股东血本无归。

2003年8月,金融厅向15家进行资本重组的银行和金融集团发布了业务整改令,其中包括5家大机构,即瑞穗金融集团(Mizuho Financial Group)、日本联合金融控股集团(UFJ Holdings,以下简称日联控股)、三井住友金融集团(Mitsui Sumitomo Financial Group)、三井信托控股公司(Mitsui Trust Holdings)和住友信托银行(Sumitomo Trust Bank),原因是它们未能完成2003年3月的利润目标。它们被要求提交业务整改计划,并在每个季度向金融厅报告进展情况。

日联控股由三和银行(Sanwa Bank)、东海银行(Tokai Bank)与东洋信托银行(Toyo Trust & Banking)合并而成,2004年3月被发现未能遵守其修订后的计划,从而收到了另一份业务整改令。日联控股、日联银行和日联信托的首席执行官们被迫辞职,新上任高管的薪资也被停发。股息支付被叫停,其他董事的工资被削减了50%(他们的奖金已经被暂停),管理层的退休金也被暂停。正式员工的数量减少了,剩下的员工奖金减少了80%。

当竹中改革开始时,政府对陷入困境的借款人的政策发生了转变。日本产业复兴公司(IRCJ)是一家成立于2003年4月的政府机构,它与主要银行合作,重组业绩不佳的银行以使其恢复正常,并从小银行购买不良贷款。处置与接收公司(RCC)是一家已有的政府资产管理公司,也将其业务重点转向重组陷入困境的借款人。

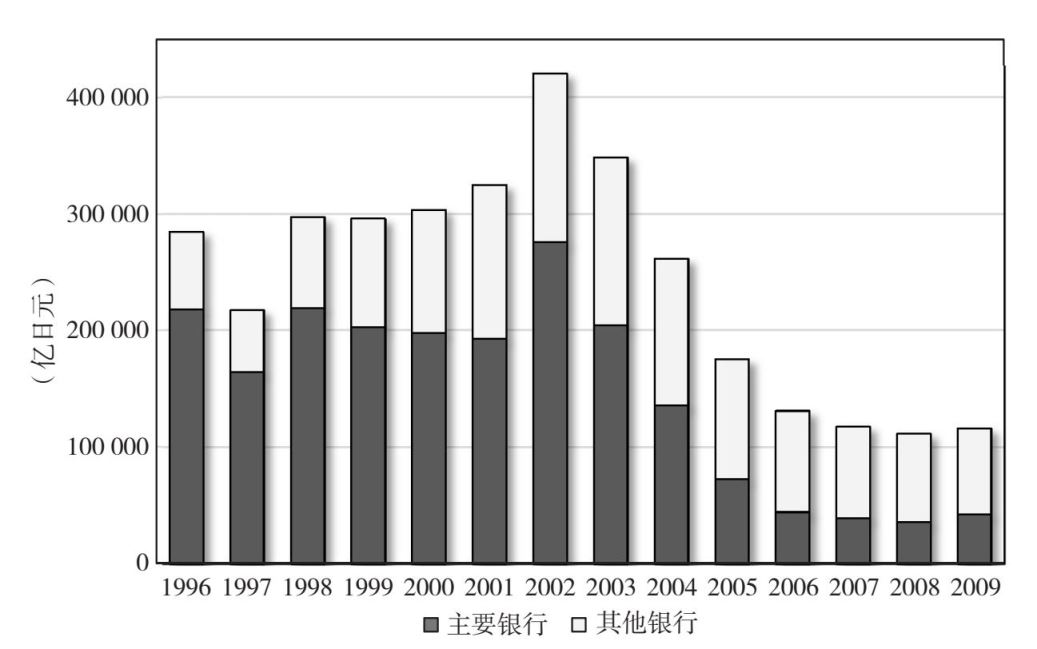

竹中计划的目标是,到2005年3月,将主要银行的不良贷款率降至2001财年(2002年3月底)的一半左右。这一目标实现了。图5.8显示了主要银行和其他较小的银行从1996年3月到2009年3月每年不良贷款的数量。这里的不良贷款被定义为银行披露的风险管理贷款。主要银行的不良贷款在2002年3月底超过27.5万亿日元,到2005年3月底迅速下降到7.3万亿日元左右。在竹中改革的推动下,日本的银行终于开始重建它们的资本金,如图5.8所示,从2002年到2006年,不良贷款的数量大幅下降。

图5.8 1996—2009年的不良贷款(风险管理贷款)

注:数据截止日期为每年3月底。

资料来源:日本金融厅。