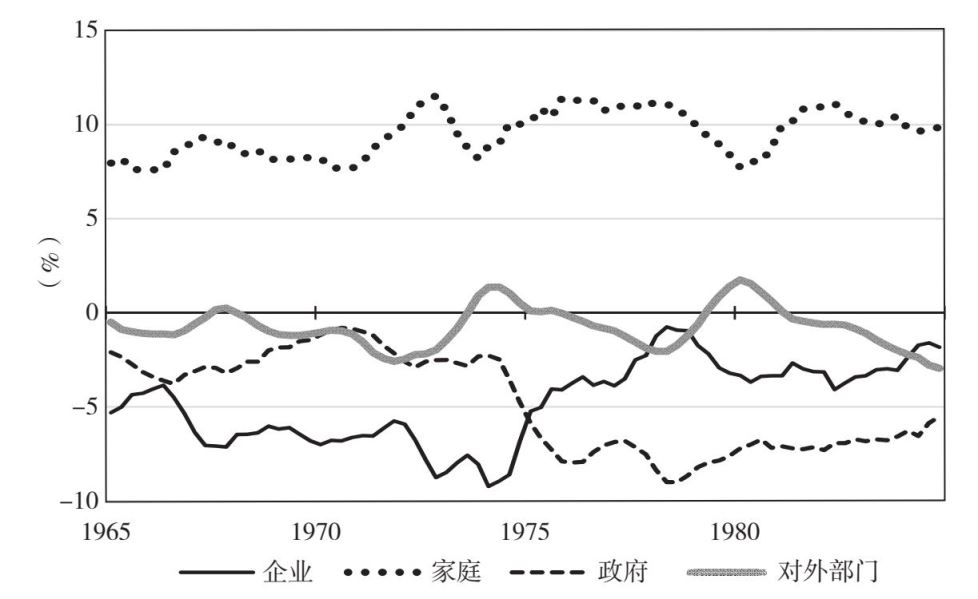

20世纪70年代中期,日本金融体系开始发生变化。我们在前一节归纳的所有特征都开始消失,速度则有快有慢。首先,资金流动模式发生了显著变化。图5.2显示了1965—1985年各经济部门的资金盈余/赤字占GDP的比重(以百分比表示)。在整个期间,家庭部门仍有大量的资金盈余,这意味着家庭储蓄继续超过借款。在20世纪70年代中期之前,正如之前讨论的那样,家庭部门的盈余主要用于为企业部门的赤字融资。然而,20世纪70年代中期之后,企业部门资金短缺的规模大幅缩小。资金短缺减少的原因有两个:首先,20世纪70年代中期的增长放缓抑制了企业进一步扩张的欲望。其次,与此同时,在高速增长时期积累的留存收益使许多大企业能够为自身的投资融资,而无须求助于外部资金。

当企业部门的赤字缩小时,政府部门的财政赤字却在增加,20世纪70年代中期之后,它已经是赤字规模最大的部门。同样,我们可以找到政府在20世纪70年代中期财政赤字增加的两个原因。增长放缓意味着税收增加也更缓慢。与此同时,政府为了实施财政刺激政策和促进社会福利,也开始增加支出。1974年是1950年以来出现负增长的第一个年份,政府决定推翻平衡预算法(《公共财政法案》第4条),在1975年的预算中发行政府债券以为赤字融资。

一旦破例,当支出压力增加时,再次这样操作就变得轻车熟路了。

一旦破例,当支出压力增加时,再次这样操作就变得轻车熟路了。

图5.2 资金流动的变化:资金盈余/赤字占GDP的比重

资料来源:日本内阁官房。

资金流动模式的转变要求日本金融体系为数量日益增进的政府债券提供一个市场。最初,政府债券被出售给一个由大银行组成的辛迪加。一年之后,日本央行通过公开市场操作购买了大部分债券;日本央行直接购买新发行的政府债券被《公共财政法案》第5条禁止,直到现在仍是如此。只要政府债券的数量有限并且经济还在扩张,日本央行就能够这样操作,而且不用担心通胀,私人部门的银行也不用担心政府债券缺乏二级市场。随着预算赤字的增加导致政府发行的债券越来越多,组成辛迪加的银行开始抱怨它们的资产负债表上积累了太多的债券,无法在市场上出售。最终,政府迫于放松管制的压力,允许创建一个买卖政府债券的二级市场。

因此,开启金融自由化的部分原因在于资金流动模式的转变。

政府债券市场放松管制,很快扩展为对其他债券市场管制的放松,最明显的是企业债券市场。在这次放松管制之前,日本企业债券市场只给数量有限的大企业提供机会。那些想要发行债券的企业必须满足严苛的发行条件。随着时间的推移,这些条件逐渐放宽,以允许更多的企业发行债券。例如,1979年,只有两家企业(丰田和三菱)符合在日本国内债券市场发行无担保可转换债券的条件;到1988年,符合条件的企业已经有500多家。

政府债券市场放松管制,很快扩展为对其他债券市场管制的放松,最明显的是企业债券市场。在这次放松管制之前,日本企业债券市场只给数量有限的大企业提供机会。那些想要发行债券的企业必须满足严苛的发行条件。随着时间的推移,这些条件逐渐放宽,以允许更多的企业发行债券。例如,1979年,只有两家企业(丰田和三菱)符合在日本国内债券市场发行无担保可转换债券的条件;到1988年,符合条件的企业已经有500多家。

在经济高速增长时期受到严格控制的利率也逐渐放松了。这类管制的放松最初始于20世纪70年代末,涉及企业银行业务和大额存单等大面额产品。存款利率的进一步放开要等到20世纪80年代末,而零售存款利率的放开要到90年代。

金融业内部的界限也开始变得模糊起来。1993年的《金融体制改革法》允许金融机构设立子公司,以开展其他类型的业务。允许银行设立证券子公司,以开展证券承销业务,设立信托银行子公司以开展信托业务。也允许证券公司设立信托银行子公司,开展信托银行业务。1998年,当允许成立金融控股公司(即一家包括商业银行、证券公司、信托银行和保险公司等各种金融机构的公司)时,分业变得更加不明显了。同年,商业银行也获准销售共同基金(在日本称为投资信托)。因此,日本战后将银行业务与证券业务分开的1948年《证券交易法》第65条实际上已被废止了。

日本银行业务和证券业务的分离最初是复制了美国的《格拉斯-斯蒂格尔法案》,这一大萧条时期实施的法案要求将商业银行业务和投资银行业务分开。1999年,美国《金融服务现代化法案》允许商业银行、投资银行和保险公司合并为金融控股公司。值得注意的是,美国废除《格拉斯-斯蒂格尔法案》实施金融自由化的时间,与日本放松金融管制的时间大致相同。

持续放松金融管制导致了金融国际化,反之亦然。传统上,对国内市场和利率的严格监管要求实行严格的资本管制。如果不对进出日本的资本流动加以控制,国内监管就不会有效。那些可以在海外以更低的成本筹集资金的企业,只需在海外发行债券就可以完全避开国内市场。较低的国内存款利率会鼓励储户从外币存款和证券中寻求更高的收益,除非此类交易被禁止。较高的贷款利率将会下降,较低的存款利率将会上升,从而挤压银行的利润空间。

日本放松对金融市场的监管,在一定程度上也是美日对金融事务展开谈判的结果,谈判的主要内容是美国要求进入日本市场。由于日本金融资产和金融需求的规模越来越大,美国希望其机构能够在日本市场上扩张。20世纪80年代后半期,随着日本的金融实力在纽约和伦敦变得日益强大,通过向外资金融机构发放更多营业执照和取消资本流动管制以开放市场的要求,变得强烈起来。

1983年11月,当美国总统里根在东京拜会日本首相中曾根康弘时,提议召开所谓的日元/美元工作组会议,从而有了1984年5月29日的报告和后续的定期会议。美国要求日本不仅在国际贸易方面,而且在国内组织方面,大力放松对本国金融市场的管制。当时,美国希望日本金融市场壁垒的降低将增加对日元以及日元计价资产的需求,这有助于日元升值并抑制两国之间的贸易失衡。

随着时间的推移,经济高速增长时期金融体系的其他特征也开始消失。随着企业债券市场的发展,许多大企业的融资方式由银行转向资本市场。这导致间接融资减少,对拥有很多大客户的城市银行的贷款需求下降。这些力量最终消除了城市银行和地区性银行之间流动性失衡的现象。

尽管全面放松管制最终几乎涉及金融体系的所有方面,但推进速度有快有慢。企业债券市场放松管制的速度相对较快;然而,在为储蓄者扩充银行存款的替代品方面,管制的放松进展缓慢,在取消金融分业经营方面也是如此。这种不均衡性产生了一个重大后果。银行利润最丰厚的客户开始转到债券市场。尽管如此,银行存款仍在源源不断地涌入,因为储户当时并没有太多其他的选择。

银行在传统业务范围之外进行扩张的能力也是有限的。即使有越来越多的资金流入,它们也别无选择,只能继续把资金借给永远无法吸收额外存款的客户。这促使银行寻找新的贷款机会,许多银行在新兴的住房和商业房地产部门(尤其是中小型开发商,传统上它们不是大银行的重要客户)找到了这些机会。20世纪80年代后半期的地价暴涨,使这些新贷款由于抵押品价值不断增加而显得有利可图且安全可靠。即使这些企业破产,银行也预期可以通过出售抵押的土地来保全本金并获得收益。因此,许多银行最终增加了对地价风险的敞口。20世纪90年代初,当地价暴跌时,银行只能眼睁睁地看着许多这类贷款变成了坏账(详情参见第4章第4.4.4节)。