现在开始讨论经我们修订的证券分类中的第二大类别,即投资者认为本金价值易大幅波动的债券和优先股。在第5章我们曾提到,这一类证券又可分为两类:一类是由于安全性不足而带有投机特征的证券,另一类是由于其附带的可转换权或类似特权有可能使市场价格大幅波动,从而具有投机特征的证券。

除了对本金与收益享有固定金额的优先索取权以外,债券或者优先股持有者还可能有权分享普通股的利益。这些特权分为3种,列示如下:

1.可转换权——按规定条款持有者可以将优先证券转换为普通股的权利;

2.参与权——优先证券持有者可以获得额外收益,收益大小通常取决于普通股股息发放的金额;

3.配股权——债券或优先股持有者可按照规定的价格、认购数量与时间优先认购普通股。

由于可转换权是这三者中最为人熟知的,所以我们之后会经常使用“可转换证券”这一术语来泛指一般的特权证券。

附带以上三个条款中的任何一条,优先证券实际上已经拥有了公司普通股所有的获利机会。由于这些证券将最大限度地安全性与毫无限制的升值机会结合起来,它们在形式上可以说是最具吸引力的证券。如果一只债券符合安全投资的所有要求,同时附有转换特权,毫无疑问会成为投资者的宠儿。

尽管这类附带特权优先证券在投资形式上确实可以打动投资者,然而我们必须认识到,它们的投资业绩实在无法令人满意。承诺与表现之间的差异有以下两种原因。

第一,仅有很少一部分特权证券能够满足安全投资的苛刻要求。

可转换特征通常用以弥补安全性的不足。

(5)

这一缺陷在1926—1929年,也就是特权证券最为流行的时期展现得最为明显。

真实情况是,在这几年中,实力雄厚的工业企业靠出售普通股来融资,而实力较弱的企业,或者说资本积累较为薄弱的企业,则主要依靠发行附带特权优先证券融资。

真实情况是,在这几年中,实力雄厚的工业企业靠出售普通股来融资,而实力较弱的企业,或者说资本积累较为薄弱的企业,则主要依靠发行附带特权优先证券融资。

第二,可转换特权产生利润需要一定条件。 虽然可转换债券的价格确实没有上限,但投资者维持投资头寸时所能得到的利润实际上是有限的。当特权证券与普通股一起出现时,前者的价格开始随股价的涨跌朝同一方向波动,从这个意义上讲,继续持有该优先证券变成了投机操作。下述案例可以表述得更为清楚。

假设我们以面值买入票面利率为3.5%的高等级债券,每100美元的债券可以转换为两股普通股(即以每股50美元的价格转为股票)。买入债券时该公司普通股股价为45美元。

第一阶段: (1)若股价跌至35美元,债券价格可能还接近面值,这就体现了可转换证券相对于普通股技术上的优势。(2)若股价涨至55美元,债券价格很可能涨到115美元甚至更高。它的“立即转换价值”为110美元,但是由于其相对于股票的优势还要加上溢价。这体现了可转换债券毫无疑问具有投机的可能性。

第二阶段: 股价进一步上涨到65美元。债券的转换价值现在是130美元,可以在这个价位或者稍高一些的价位卖出。这时最初购买者面临一个问题。在很宽泛的限制条件内,债券的未来价格完全取决于普通股股价的走向。为了寻求更多利润,他必须承担已到手的利润遭受损失的风险,这些损失可能占到当时证券市值的很大一部分。(普通股价格下跌会立即导致债券价格从130美元降至110美元。)一旦可转债持有者选择继续持有债券,很大程度上他就把自己置于股东的地位上,当股价继续上涨时这种相似性剧增。例如,如果他在180美元的价位上仍持有债券(此时股价为90美元),那他实际上已完全拥有了股东的地位与风险。

特权证券的无限盈利与投资者地位的关系。 特权证券的无限盈利机会在很大程度上是不切实际的。这与债券或优先股的所有权无关,却与普通股股东的地位有关——任何不可转换证券持有人若将其债券卖出转而买入股票,也可获得普通股股东的地位。 实际上,尽管仍维持着投资级证券的优势,但可转换证券的盈利范围通常限于其面值的25%~35%。 正因如此,大多数特权证券的原始购买者获得的收益通常不会超过他们之中最成功的投资者所获得的一小部分,所以,他们实际上根本无法实现那些非常大的盈利可能性。因此,该类证券所获盈利,可能无法冲抵偶然做出不明智投资决策所带来的损失。

刚刚讨论的两点原因,肯定极大地打击了我们对于这类附带特权优先证券的热情。但是这些缺点绝没有否定特权证券的内在优势,也没有消除合理利用该证券获得成功的可能性。虽然大多数新发行的可转换证券的安全性较差,

但是特例也经常出现,而机敏的投资者对这些例外情况最感兴趣。我们附上出现此类盈利机会的3个典型案例,分别来自公用事业、铁路和工业领域。

但是特例也经常出现,而机敏的投资者对这些例外情况最感兴趣。我们附上出现此类盈利机会的3个典型案例,分别来自公用事业、铁路和工业领域。

1.1958年到期、利率3.5%的联邦爱迪生公司(Commonwealth Edison Company)可转换信用债券。 该债券于1938年6月和9月平价销售给股东。从公司的统计数据来看,在该价位上这一债券确实是安全的投资标的。此外,债券持有人还拥有在到期日或者提前赎回之前将其转换为40股普通股的权利。

1938年9月,当股价为24.5美元时,该债券能够在纽约证券交易所平价买到。在该价格水平下,债券和股票的卖出价接近于均衡,股价的一个微小上涨都会促使投资者卖出债券获利。不到一年后(1939年7月),股价已经升至31.375美元,债券价格也涨到124.75美元。

2.1946年到期、利率5%的切萨皮克–俄亥俄铁路公司(Chesapeake and Ohio Railway Company)可转换债券。 该债券最初在1916年6月向股东发售,可以转换成普通股。在1920年4月1日前转股价为75美元;1920年4月2日至1923年4月1日转股价为80美元;1923年4月2日至1926年4月1日转股价为90美元;1926年4月2日至1936年4月1日转股价为100美元。

1924年年底该债券的均衡价格已经接近平价(即没有考虑可转换特权带来的溢价)。具体来说,1924年11月28日股价为91美元,债券价格为101美元。当时公司的收益持续提升,显示该债券的安全性非常好(1924年的固定费用保障倍数为2)。1925年,股价为131美元,由于可转换特权的价值,股价上涨带动该债券的价格升至145美元。

3.1931年到期、利率5.5%的兰德–卡戴克斯公司(Rand Kardex Bureau, Inc.)债券。 该债券最初在1925年以99.5美元的价格发售,附有认股权证(在1927年1月1日之后可拆分),使得持有人有权购买22.5股A类普通股。1926年认股价为每股40美元,1927年认股价为每股42.5美元,1928年认股价为每股45美元,1929年认股价为每股47.5美元,1930年认股价为每股50美元。(A类股票实际上是参与型优先股。)该债券可以按面值折合为现金,以支付用认股权证购买股票的支出,这一条款实际上也赋予了投资者将债券转换为股票的权利。

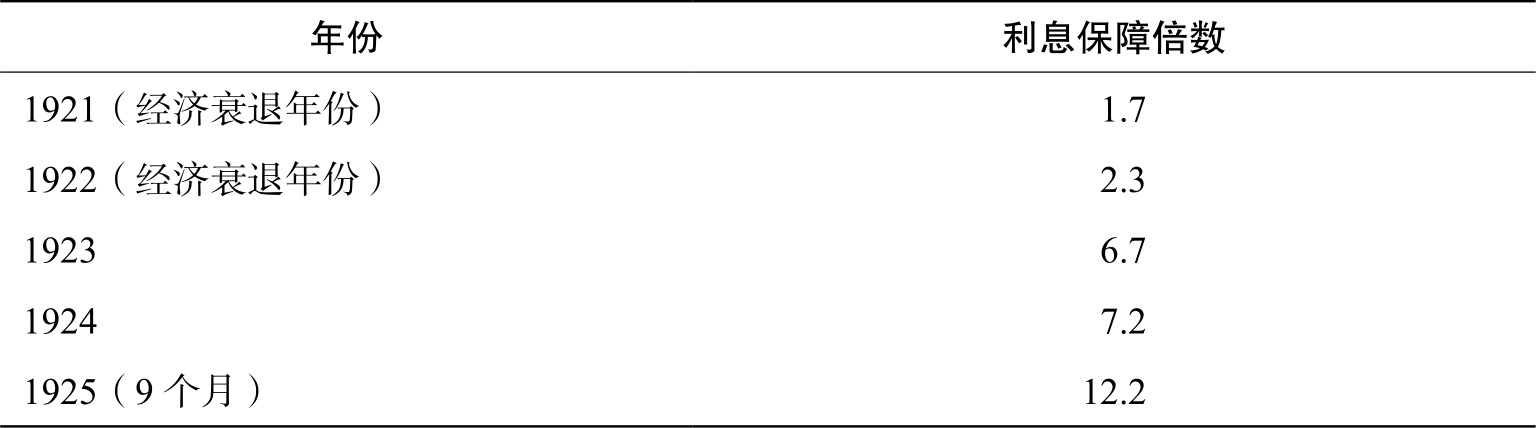

该债券看上去安全性不错。表22-1是上述案例中(按发行公司的收益计算)新发债券的利息保障情况。

表22-1 新发债券利息保障情况

公司净流动资产价值超过债券面值总额的两倍。

当该债券首次向公众发行时,A类股票的标价为42美元,显示了认股权证的即时价值。第二年股价上涨至53美元,债券价格为130.5美元。1927年(当年兰德–卡戴克斯公司与雷明顿打字机公司[Remington Typewriter]合并),股价上涨至76美元,债券价格也升至190美元。

通过这些例子的比较,我们介绍一些表面看起来有吸引力但实际上安全性很差的可转换证券,这是1928—1929年发行的证券的典型特征。

1938年到期、利率6%的国家贸易杂志公司(National Trade Journals, Inc.)可转换票据。 该公司于1928年2月通过收购和出版约12种贸易杂志设立。1928年11月它以97.5美元的价格出售了价值280万美元的上述票据。每张票据在1930年11月1日前可以转换为27股普通股(每股37.03美元),在1930年11月2日至1932年11月1日可转换为25股普通股(每股40美元),在该债券到期前两年里转股价飙升至52.63美元。

在刚刚发行以及之后的几个月里,相比于同类可转换股票的市场价格,该债券价格只是略高于平价。具体来说,11月30日债券价格为97.5美元,股价为34.125美元,意味着股价只要再上涨两个点就可以确保转换有利可图。

然而,虽然发售公告确实吸引人,但债券的安全性从未得到充分保障。发售公告显示,发行人根据前三年半的情况“估计”收益,该债券的利息保障倍数达到4.16倍,但是将近一半的估计收益来自预期并购过程中削减工资等节省下来的资金。保守型投资者不会将这些“收益”视作理所当然,特别是对于这种高风险、竞争环境激烈,而且有形资产较少的企业。

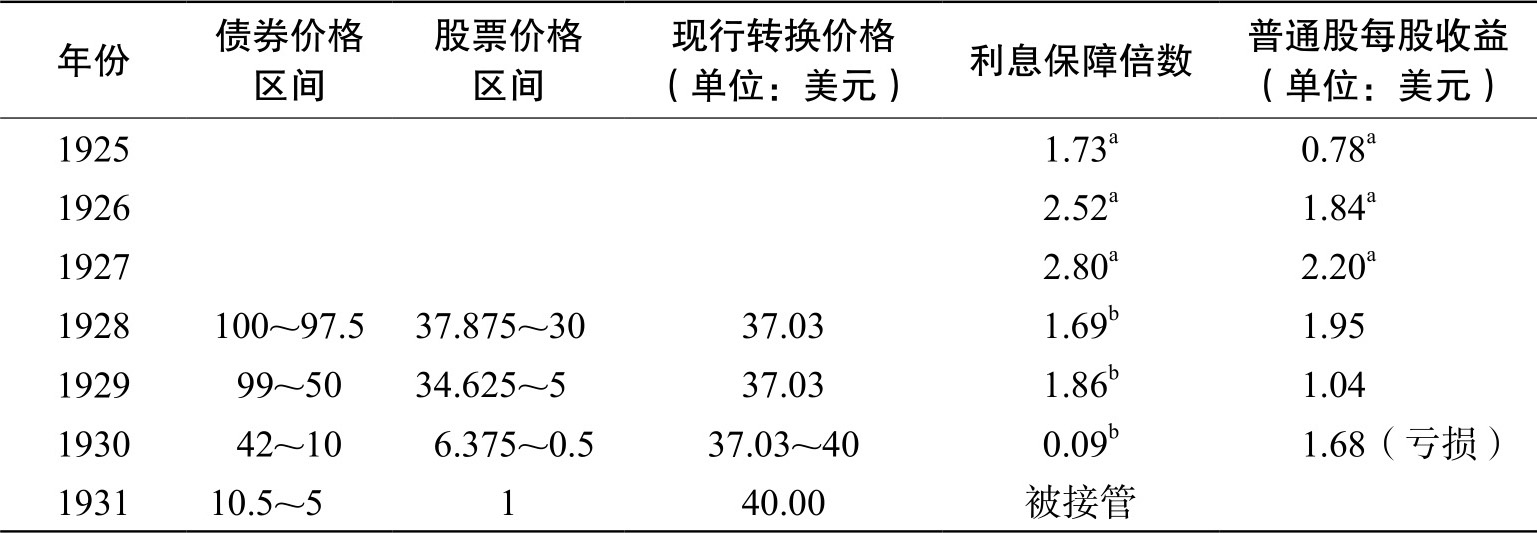

如果去除上述估计“收益”,发行时以及之后的相关数据参见表22-2。

表22-2 去除估计“收益”后,发行时及之后的债券股票数据

注:a.之前的企业。转股前数据已扣除联邦所得税。

b.1928年后10个月以及之后连续几年的实际收益。

1931年6月公司委任接管人,当年8月出售资产,后来债券持有人每单位美元债券仅获得8.5美分的补偿。

通过以上实例的对比分析,我们推导出一个投资原则,可作为选取附带特权优先证券的有用指导。这一原则是: 售价接近或高于面值的附带特权优先证券,必须满足纯粹的固定收益证券要求,或者纯粹的普通股投资要求,并且必须明确地符合其中一项的资格才能够投资。

以上两种选择提供了两种购买特权证券的不同思路。它可以作为安全投资工具,偶尔通过本金增值的方式获取收益,也可以主要以普通股的形式作为投机工具。一般来说,二者之间不应该有中间地带。对本金安全性更感兴趣的投资者不应舍弃他们的标准以换取可转换特权,投机者也不应该因债券合约提供的虚假安全保障而被企业平庸的承诺所吸引。

基于主观原因,我们反对任何在纯粹投资与纯粹投机之间的折中态度。凡是持中立立场的投资,结局通常都混乱不清,思维模糊,自欺欺人。那些放松自己对安全性的要求来获取利润、分享特权的投资者,通常对于运气欠佳、投资失败所带来的不可避免的损失没有财务和心理上的充分准备。想通过操作可转换证券降低风险的投机者会发现,他们的主要利益分为企业自身和特权条款两方面,最终他很可能搞不清楚自己到底是普通股投资者还是债券投资者。(大比例折价销售的特权证券一般不适用于该原则,它们属于接下来要讨论的第二类投机级优先证券。)

回到我们的例子。联邦爱迪生公司利率3.5%的债券完全可以作为投资工具买入,而根本不用考虑其可转换特征。由于特权很可能具有较大价值,所以该类债券在发行时极具吸引力。当然也可以给切萨皮克–俄亥俄铁路公司以及兰德–卡戴克斯公司下类似的结论。这3只债券对于那些相信其关联普通股会升值的投机者来说,同样具有吸引力。

另一方面,国家贸易杂志公司的信用债券无法通过严格的定量与定性的安全性检验。因此应该只有那些对关联股票未来价值充满信心的人才会对该债券感兴趣。然而,大多数购买者并不是单纯由投资或投机于国家贸易杂志公司股票的动机所驱动的,而是被可转换特权和债券投资“相当安全”的主观感觉所吸引的。很明显,这就是我们不赞同的处于真正投资与真正投机之间的折中态度,主要是因为购买者并没有明确地了解其行为的意义以及将要承担的风险。

阐述了选择特权证券的基本原则之后,接下来我们讨论后续持有或出售过程中需要遵循的规则。相比以投资立场持有可转换债券的人,如果想把其作为获取普通股的一种方式,投机者应该延长持有期,以谋求更大的收益。从投资立场上来看,如果债券价格从100美元升至150美元,大额溢价本身并不能成为卖出的决定性因素;债券持有者做决策应该基于判断股价是否已经上涨到足够实现他的预期利润。但是,当购买者将债券投资的安全性放在首位时,该溢价水平保守来看已经触及上限。由于前述原因,特权证券的保守型投资者通常不会在溢价超过25%~30%时仍然选择持有。这意味着可转换证券领域真正成功的投资操作不会持续很长时间。因此,买入这类证券时应该相信其可以长期持有,但是希望短期内就能实现潜在收益。

前面的讨论引出另一条投资规则,即: 一般情况下,可转换债券持有人不应行使转换权利,而是应该一直持有或者适时售出。

诚然,特权的目的就是趁有利时机行使转换权利以获利。如果债券价格大幅上涨,其收益率会下跌至较低水平,这时将其转换为股票一般会获得较大收益。然而,一旦投资者真的实施了转换,也就放弃了优先清偿权和对本金、利息的无条件索取权,而这些却是购买该债券的初衷。如果转换后情况不利,股票价值可能会跌至最初购买债券的成本以下,这样不仅会丧失所有利润,部分本金也会受到损失。

不仅如此,投资者还要冒险转换角色——从债券投资者转变为股票投机者,无论是在一般情况下还是在具体案例中。即使是质量上等的可转换债券也可能存在陷阱,如果投资者粗心大意就容易陷入圈套而付出沉重代价。为了规避这种风险,投资者必须坚决保持谨慎态度。当债券价格超过可投资范围时,果断卖掉;最重要的是,如果债券价格随后继续飙升至更高水平,千万不要后悔自己之前的决定。一旦进入投机范畴,证券的市场行为便同任何投机股票的市场行为都无关,证券投机的市场行为已非投资者能够掌控,然而投资者对此一无所知。

如果投资者普遍遵循本文推荐的方法,就应该在购买时就已决定是以投机还是投资作为目的,同样也应以同样的目标来行使转换权利。

反对出于投资目的购买债券的投资者行使附带的认股权证的理由,与反对投资者转换债券的理由相同。

反对出于投资目的购买债券的投资者行使附带的认股权证的理由,与反对投资者转换债券的理由相同。

投资特权证券的持续策略应该是,

在有利的情况下,不断获取利润,将所持证券转换为新证券,卖出证券时不要有太高的溢价水平。

更具体的,100美元买入的债券可以以125美元卖出,并用另一只可以平价买到的优质可转换证券替代。当然,这种令人满意的机会并不是总会出现,投资者也无法发现身边的所有机会。不过近几年来融资活动的趋势预示着一些真正有吸引力的可转换证券可能重新出现。1926—1929年涌现了大量劣质特权证券;1930—1934年对安全性的强调使得可转换特权在新债券发行中几乎销声匿迹。但随着时代的变迁,市场的钟摆已经确定无疑地离开两个极端向中间摆动,有时分红特权也被用来促进优质债券的发行。

虽然,1934—1939年卖出的债券不是票面利率极低就是发行后立即飙升至令人望而却步的溢价水平,但是我们坚持认为,善于甄别和分析的投资者仍然可以从该领域找到一定数目的有吸引力的投资机会。

虽然,1934—1939年卖出的债券不是票面利率极低就是发行后立即飙升至令人望而却步的溢价水平,但是我们坚持认为,善于甄别和分析的投资者仍然可以从该领域找到一定数目的有吸引力的投资机会。