我们经常在入场时犹豫纠结,涨的时候不敢买,跌的时候也不敢买;要么就是很随意,完全凭感觉。为什么会这样?因为没有投资体系。没有投资体系,就没有出入场依据或参照,自然心里就没底。我们不能简单地用“在牛市中越跌越买”或者“牛市中每次调整都是买入的机会”等这类感性的话,来指导自己的投资行为,必须用数字说话、用图形说话,只有量化出指标,心里才有底,才能不被感觉和情绪左右。如果越跌越买,那你怎么知道市场的底到底在哪里?是调整10 bp,还是调整40 bp?如果是调整40 bp,而你是在调整10 bp的时候进入的,那后面也会很难受,甚至在中途扛不住就下车了。还有一种更加危险的可能,就是在牛市结束时,市场已经由牛转熊了,但你以为只是牛市中的短期调整。所以,一定要建立起一套自己的投资体系,才能做到心中有光、操作不慌。

在正确的道路上,永远都不晚。我出去路演时,常常这么讲,意思就是在牛市中,什么时候做多都不晚。话虽这么说,但要做到也挺难的,因为:①后悔,我们总是回头看前面的高点,因没有买在收益率的高点而后悔;②害怕,感觉收益率已经下行了那么多,不敢买,害怕一旦买入就被套。然后,又有两种交易心态:①因为后悔没有在收益率高点买入,所以就盼着收益率上行,可是当收益率真的掉头上行时,又没有勇气买入了,因为担心熊市来了,收益率可能还会向上,所以,真回到那个位置,又不敢买了;②当收益率上去后再次下行时,又开始回头看前面的高点,开始后悔。

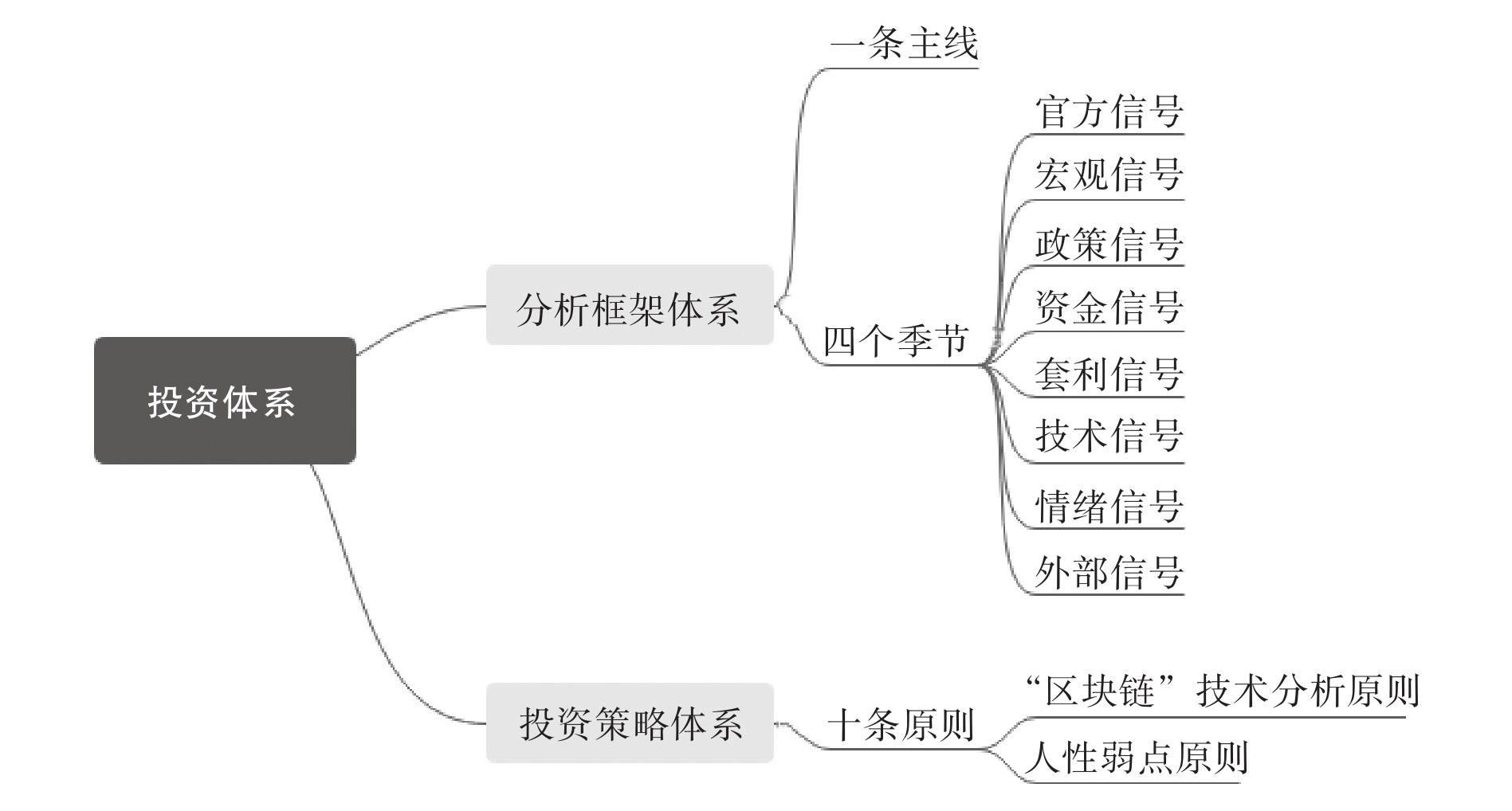

为什么总是会陷入这种“后悔,害怕,后悔”的恶性循环中呢?核心原因有两个:一是没有看到真正的趋势,如果你知道当下就是牛市,就不会总回头看而感到后悔,也不会害怕一买就被套而不敢下手;二是没有处理不同行情的最优策略,我们可以没有预测市场的能力,但必须有应对不同市场状况的能力,这是比预测市场更实用的能力。那么,如何避免这种恶性循环?一是要有一套分析框架体系,二是要有一套投资策略体系。我的整个投资体系可以概括为“一条主线,四个季节,十条原则”(见图1-2),一条主线和四个季节是在总结了历史数据及相关影响因素后,形成的一套预测债市的分析框架体系;十条原则是以抑制人性弱点为基础的一套投资策略体系。

图1-2 投资体系

一条主线就是资金面,这是市场涨跌的根本,也是大类资产轮动背后的真正推手。但只有对资金面的观察还远远不够,还不能精确把握总体行情的格局。往往当你看到资金面收紧后,再去卖出做空,已经晚了;而当你看到政策宽松后,再买入做多,也晚了。所以,需要更为明确的指标来指引投资方向。那么,四个季节就很重要,四个季节是一波债市周期的四个阶段,其中有八大信号作为季节变化的“布谷鸟”,信号越多,季节变化的概率就越大,而在这些信号没有出现之前,不必患得患失,因后悔害怕而不敢下手。

任何资产价格的涨跌都是由资金来推动的,但这是一条较为粗略的主线,并不是说只看着资金投资就可以了。无论是一条主线,还是八大信号,任何一个预测性的指标都不能被单独地放大使用,因为我们无法准确地预测每一轮涨跌的主要逻辑是什么,这次是这个逻辑或指标起了关键作用,但也许下次就切换成了另一个。如果我们过于关注某一个信号,就会顾此失彼。例如:

2009年全年,资金面持续宽松,收益率曲线陡峭,利差巨大,但债市收益率也大幅上行。资金主线失效。

2017年四季度,资金面已经边际宽松,但债市收益率依然继续大幅上行。资金信号失效。

2018年8~9月,期限利差巨大,10Y-3M

国债利差在100bp以上,其间债市收益率大幅调整。资金主线失效。

国债利差在100bp以上,其间债市收益率大幅调整。资金主线失效。

2020年4~7月,期限利差巨大,10Y-3M国债利差在100bp以上,但5月后债券市场却大幅度调整。套利信号失效。

当然也有很多成功的案例,但是这么多失败的案例告诉我,不能对投资体系中任何一个单独的指标过分看重,不能单独拿出来某一个,为支撑自己的观点而去放大使用。比如美元指数,单独来用其实不太准确,一是我们不知道美元指数什么时候出现拐点,二是即使出现了,很多时候也会滞后。

在投资中,我们应以投资策略体系为核心,以八大信号为辅助,来进行实战操作。在市场的涨跌中,有的时候市场逻辑在看宏观,有的时候在看利差,有的时候在看汇率,每个阶段的逻辑可能都不同。所以,八大信号在每个阶段中所占的比重或影响权重也天差地别,这就导致在使用八大信号去预测市场时,上次是这个信号好用,下次就不一定了。

在投资中预测市场,就像在生活中猜测别人的心事一样难。与其猜测别人,不如见招拆招。市场的涨跌是无数参与者共同作用的结果,生活中尚且“人心隔肚皮,做事两不知”,更何况无数市场参与者的心思。

我们应以投资策略体系为核心,以分析框架体系为辅助,进行实战操盘,因为:

(1)本身市场的成交价格就已经反映了所有已经存在的逻辑和信号,我们不需要再去考虑哪个逻辑或信号权重更大,而是要抛弃背后的细枝末节,定义好趋势的标准,先从图形中判断趋势的强弱和方向,之后再用八大信号或其他原则,来辅助性验证从图形中得出的判断。

(2)以“区块链”技术分析原则为基础总结出的出入场标准动作,其实是操作策略,策略胜于预测。作为买方,不要想方设法预测未来,而要想方设法应对未来。八大信号属于分析框架体系,更大的作用是分析和理解市场的涨跌,而“区块链”技术分析原则是应对市场的策略。何为策略?即在什么情况下入场,又在什么情况下止盈止损出场。策略可以告诉你在预测不准时如何减少损失,在预测正确时如何扩大盈利。以投资策略体系为投资体系的核心,看趋势、看方向,再用分析框架体系中的八大信号作辅助,来验证市场,最后用出入场标准动作为依据,来寻找出入场时机。我们不要以分析框架体系中的信号为依据,先预测市场,再出入场,一旦某个信号失灵了,而自己还在坚持,就会陷入“证明我是我”的恶性循环之中。比如期限利差信号,在2019年好用,但在2020年大调整时就严重失灵。

在债市中,小波动(10bp~20bp)组成中波动(40bp~60bp),中波动再组成大趋势(100bp以上)。我们把小波动、中波动、大趋势,分别称为小区块、中区块、大区块。往往回头看时,才能知道大趋势,所以我们更多地研究小波动如何演变成中波动,中波动如何演变为大趋势。故研究中波动是核心,那么我们就从中区块入手,看小区块如何演变为中区块,中区块如何演变为大区块。当我们身处其中时,很难判断未来趋势到底是延续,还是反转,我们从之前总结的几点中来看趋势的转换。

在操作策略上,重点研究和操作中波动,不要试图预测大方向、大趋势。不要预测市场是牛市、熊市,还是震荡市,而要倾听市场的声音,去做中期的趋势。不要试图一口气从牛头赚到牛尾,或者拍出一个点位,等着市场到了才考虑出场或入场。要根据市场的真实走势,用“区块链”技术分析原则来看市场情绪的强弱和方向,并严格按照出入场原则来操作。

分析是尽可能地把潜在可能性罗列出来。分析就是预测,是一种主观行为。千人千浪,一形多解。当然,并不是说分析框架体系没有用武之地,而是要改变过去“先分析,再入场操作”的老套路,让市场趋势先走出来,再用分析框架体系去检验趋势的持续性,最后用事先制定好的策略,来应对趋势。所以,分析框架体系不是用来预测市场的,而是用来理解市场的。交易是一种客观行为,它要求我们跟随趋势,其客观性体现在走势的唯一性,即最后走出来的结果上。

2020年5月,央行悄无声息地开始了货币正常化的操作,资金面没有出现之前熊市那样的“钱荒”,而是总体宽松、偶尔紧张,不过资金利率确实从0.5%整体抬升到了2.0%,债券市场也因此由牛转熊。一切来得太突然了,因为2020年4月央行才下调了超额存款准备金率,刚过一个月,怎么一切就转向了呢?包括我在内,很多人在开始时认为那只是牛市中的一次大调整罢了,熊市尚未真正到来,因为资金价格虽然抬升了,却没有像以往一样出现全面暴紧。所以,大家把那次熊市称为非典型熊市。另外,当时的PPI并未出现拐点,说明基本面尚未企稳,央行的货币政策也就不会真正转向收紧,债券市场同样不会转向真正的大熊市,然而结果却事与愿违。

很多时候,温水煮青蛙式的边际收紧,可能真的表明政策已经转向了,只是我们的思想还没有转变过来。而且每次熊市都是在悄无声息中展开的,就像2016年一样,10月已经转向,在12月资金暴紧导致的国海“萝卜章”事件之前,多数人都觉得那不是熊市。包括2013年的那波大熊市,如果仅从资金面收紧的角度看,确实应该是大熊市,但从基本面上看,当时并没有出现大繁荣和大通胀,PPI尚为负值,只是出现了横盘而已。这些都属于非典型熊市,而我们的分析框架体系是从历史中总结出来的典型逻辑推理,上次有效,下次就可能失效。

所以,我们不要让分析框架体系及其信号变成我们逆势找理由的祸源,那是对分析框架体系最大的误用。分析有两种,一种是预测,一种是理解。分析框架体系是在市场趋势出现后,用来理解趋势的,而不是用来预测趋势的。你越觉得自己的分析完美,就越自信,一旦预测错误,就很难转过弯来,结果就可能犯下大错。我们要先用投资策略体系倾听市场,再用分析框架体系理解市场,最后形成跟随客观趋势的下单依据。

有一年我做期货,发现一个奇怪的现象:亏得最多的竟然是自己本专业的债券,赚钱的反而是自己没有深入分析研究的大宗商品。为什么会这样?因为债券分析来分析去,加入了太多自己的主观预判,在该入场时没有入场,在该止损时没有止损,结果亏钱了;而对于大宗商品,因为我不是专门从事某个商品行业的,只是自上而下地学习了解了基本的宏观供需逻辑,并没有太多的主观分析判断,仅仅依靠自己投资策略体系的出入场信号,该入场就入场,该离场就离场,因为不懂基本面,所以只能依靠技术信号操作,结果赚钱了。为什么会出现这种越专业越亏钱的离奇情况呢?因为一个加入了主观判断,没有做到严格执行交易系统;一个没有加入主观判断,严格执行了交易系统。

我虽然常常提醒自己,不要先入为主地预测市场,但常常情不自禁地做预测,而且还以预测为方向去指导实盘操作。为什么总是在预测市场?因为有太多的分析和逻辑占据了自己的头脑。不是说分析不对,对一个品种或行情了解越多,应该做得越好,但为什么结果却是越分析越错呢?不是分析出了问题,而是主观预测出了问题。

首先,分析本身没有完全正确的或程序化的方向,可以说“横看成岭侧成峰”,每个人看问题的方向和结论可能都是完全不同的。其次,分析的根本出发点是不客观的,尤其是对于买方来说,这是一个天然的劣势,因为你是持仓也好,空仓也罢,每一个动作都是具有方向性的,持仓是看多,空仓是看空。我们往往基于仓位潜意识地选择了方向,先入为主地进行分析,从根本上已经不客观了。你对一个品种或行业了解得越多,分析得越缜密,当市场趋势和你的分析方向不一致时,就越难转变思想、顺势而为。我自己对债券基本面的了解要远多于大宗商品,正是因为了解太多,才让我在债券市场方向与自己的分析方向不一致时,更相信自己的判断,而非市场趋势,并开始与市场作对。但大宗商品的基本面我不甚了解,所以就更加依赖技术分析,在错了止损时就会更加坚定,因为没有什么基本面逻辑去让自己臆想,那就只能相信交易系统技术上的信号。

市场选择了方向,就代表市场选择了逻辑。是市场选择了你,不是你决定了市场。我们要沿着市场的选择,去选择逻辑;而不是用自己的逻辑,去预测市场的方向,对了算是幸运,错了难以自拔。往往靠自己的逻辑推理出的方向是不靠谱的,因为你的逻辑推理的根本出发点是感觉(人性),而人性弱点就是“涨了,有恐慌”“跌了,有希望”。

那么,难道基本面分析就没有用了吗?当然不是。只是我们把基本面分析、技术分析,以及实盘下单的顺序搞错了。完全的基本面派与完全的技术派都是片面的,只有把两者结合起来,才能增加实盘操作的胜率。正常的投资思维是:分析,预测,下单。这是左侧思维,试图通过自己对基本面的深刻理解,预测出市场未来的方向,并在左侧提前布局。但存在一个问题,你的预测无论多么有理有据,如果整个市场不认同,那就形不成市场趋势,你的左侧入场就会等待很久才能被验证,甚至完全被证伪。

每个投资人都知道顺势而为,却不知顺势而为的根本逻辑是右侧思维,而左侧和右侧的根本区别是看问题的出发点完全不同。左侧以品种本身的基本面为出发点,而右侧以品种的价格为出发点。如果我们选择做右侧,即顺势而为,那就应该“顺势”在先,“而为”在后,先等趋势出来,再沿着这个趋势去分析这个趋势能否持续。说白了就是,用技术去定义趋势,用基本面去理解趋势及其可持续性。把技术分析放在优先位置,把基本面分析放在辅助位置。基本面分析是用来理解趋势的,不是用来预测趋势的。

无论是2020年5月后的债市转熊,还是2021年3月后的转牛,按照“区块链”策略,趋势都能被判断正确,但我却以个人感觉为根本,以基本面分析为掩护,在明知技术趋势方向的情况下,在个人感觉与分析的相互与自我强化中,持续逆势操作。

按照我的“区块链”策略,2020年5月7日就确立了“小区块翻越-中趋势反转”,然而我并没有顺应反转后的趋势去分析整理个人的逻辑,而是按照自己的逻辑去预测市场,拿着PPI作为看多的依据,认为PPI拐点还没到,熊市就不可能来,依然认为债市处于牛市之中,那只是牛市的正常调整而已,并在这个过程中不断地自我强化,还在一个债市平台上,与一位著名的固收首席分析师来了一场令当年债市瞩目的“买卖双方多空大对决”。

同样是按照“区块链”策略,2021年3月24日就确立了“小区块翻越-中趋势反转”,然而我依旧没有从熊市的逻辑惯性思维中转变过来,还是拿着分析框架体系去预测市场,认为当时的通货膨胀水平与2009~2010年很相似,所以债券市场也会走出同样先小牛后大熊的走势。

在我的分析框架体系中,有八大信号,这么多的信号,不可能同时发出多空预警,在某一个时间点上,它们之间可能是相互矛盾的,有多有空。而且市场的选择也不尽相同,很多时候你会发现,上次市场关注A信号,下次就会关注B信号,总是飘忽不定,让你应接不暇。那么到底应该如何取舍,更应该相信哪一个呢?我们事前完全不知道。其实也不用知道到底哪个信号更重要,我们要先看市场趋势在哪边,再选择有利于趋势方向的那个信号来看即可。

刚进入资本市场的前两年,我每天都会花70%~80%的时间收集各种信息和小道消息,过于关注新闻事件、突发“黑天鹅”等细节因素,以为比别人早一些看到信息,就能比别人获得更多的收益,也因此非常羡慕那些有彭博和路透终端的机构。但实际上,消息只会影响短期的市场情绪,对做短线或许有用,却不会改变趋势的方向。然而,我却每天在各种财经新闻和消息群里不能自拔,只见树木,不见森林。

很多年前,与一位基金领导交流,他问我:“做投资时,在哪些情况下你要买或卖,或者说有哪些先行指标能让你提前意识到风险或机会?”说实话,我当时没有真正考虑过这个问题。当时就想,不就是宏观、政策、资金这些因素吗,还要专门考虑某些特定的信号吗?入场时最多再设置好止损线不就行了吗!可仔细想想,这未免太简单粗暴了,止损线根本就不是先行指标,只是事后的救济或亡羊补牢,我们入场的目的是赚钱,而非不停地被套、解套。

当年我根本就没有形成自己的一套完整的投资体系,以及先行指标监控、趋势预测、买卖决策、止损止盈等一套完整的投资链条,不但缺乏有理有据的分析框架体系,更没有完整的投资策略体系。很多时候都是凭自己的感觉在操作:感觉CPI要起来了,感觉收益率下行不动了,等等。有什么根据,或者有什么客观的现行指标让我做出这样的判断?没有,完全没有。就是靠着感觉,而这正是被人性弱点所驱动的感觉。在这种感觉之下,每天忙碌着看财经新闻、宏观数据、小道消息,之后才去做判断和操作,其实这些信息都是事后的,都是全市场都能够看到的。新闻是后视镜,不是照亮前方的远光灯。我们需要建立起自己的投资体系,有先行指标和信号在市场的左侧分析,有完整的入场和出场规则在市场的右侧应对,而不是整天埋没在海量的市场信息中,跟在别人后面,被左右打脸。

真正的高手是行为高手,而非思想高手。思想高手是分析师,而作为买方,必须要做行为高手,不但要挖掘指标和信号去理解市场,更重要的是,要知道如何应对市场。当遇到“黑天鹅”,遇到“灰犀牛”,遇到一切你完全预测不到或者与你的预测完全相反的市场变化时,我们要改变自己的思维惯性去应对,根据自己的投资体系,计划自己的交易,交易自己的计划。不做只会侃侃而谈的思想高手,而要做应对自如的行为高手。

市场上有一位很厉害的权益基金经理,他不像行业研究员出身的基金经理那样仅局限于自己熟知的行业,他没有自己的偏好,唯一做的就是顺势而为。

他的投资选股过程是这样的:首先他不偏向于某个行业或主题,不会主观地选择某个行业或主题去配置,而是哪个行业或主题最近开始上涨,趋势已经出来,甚至已经开始火了,他才用几天的时间去研究分析该板块上涨的逻辑。如果在一定时间内能研究清楚,想明白其中的道理,那就入场参与;如果想不明白,就只做看客。

这种选股方式其实就是策略驱动研究,而非研究驱动策略。策略就是顺势而为,是先看到趋势,再研究逻辑。

何为大势?大势就是大概率事件。有一年,债市趋势性上涨,但我在国债期货上却一再做空,结果11次做空,亏了9次。最后得出的教训就是一定要顺大势,只赚顺势的钱。当时,我过于关注资金面这个指标,认为只要资金面收紧,债市就必然下跌。的确,资金面是所有资产价格涨跌的核心因素,但并不是唯一的因素,那段时间我过于依赖这个信号了。其实,影响债市的除了资金面外,还有政策面和情绪面等其他因素。无论有多少影响因素,债券价格本身的形态走势是各种因素综合后的结果。资金面固然是影响债市需求的直接因素,甚至是核心因素,但它影响的是中长期的趋势,中短期的价格波动还有宏观数据、市场情绪等多种力量在左右,不是说资金一紧债市就跌,资金一松债市就涨,还要看市场的预期是怎样的,而“预期”这个看不见摸不着的东西,太难预测了。我们能最直观看到的就是市场价格形成的K线图,K线图的趋势是不能忽视的,因为它是综合各种因素而形成的最终趋势。所以,任何指标或信号都有其适用的场景和局限性。不要拿由信号和指标组成的分析框架体系去预测市场,它只是用来理解市场的,我们要拿投资策略体系去应对真正的成交价格形成的市场趋势。

分析框架体系是用来分析市场方向的,投资策略体系是用来具体操盘的。通常,我们都是先用分析框架体系来分析市场,预测市场未来可能的走势,并以此为依据进行买卖操作。也就是先预测,再下单赌大小。这样的常规操盘流程其实是有问题的,因为我们先入为主地预测了市场的涨跌,而且越是自认为分析框架体系完美,就越固执,在预测错误时就越不能自拔和顺势而为。与极度自信相反的另一个极端是,完全没有自己的投资体系,完全被市场情绪带动而追涨杀跌,被左右打脸。

并不是说分析框架体系不重要,而是说要调换一下顺序:先通过投资策略体系客观地确立市场方向和出入场时机,再通过分析框架体系分析市场上涨或下跌的逻辑是否成立。

我们的思维方式要有根本性的转变:

(1)通过投资策略体系客观地确定方向,而不是通过分析框架体系主观地预测方向。虽然拐点的确定会滞后些,但却更加客观,这是顺势而为的前提。如果先预测,猜对了还好说,一旦错了,就会陷入先入为主、死不认错的恶性循环。

(2)分析框架体系不是用来预测市场的,而是用来验证、理解市场的。先用投资策略体系客观地确定趋势方向(及出入场规则),再回过头来用分析框架体系找原因,理解而非预测,看市场的涨跌逻辑是否合理。逻辑越容易被人接受,行情持续的时间越长。因为越简单粗暴,越容易理解,传播得就越广泛,趋势也就越容易形成和延续。再完美的技术分析和策略也需要题材的支撑,如果自己都无法理解,又怎么能期待别人理解,期待交易量逐步放大、价格步步抬升呢!

这里要注意,分析框架体系是用来服务投资策略体系的,千万不要在市场已经转向之后,又绕进了预测思维中不能自拔,又开始用分析框架体系来支配自己的大脑和操作。

当然,我们不能只强调投资策略体系,不注重分析框架体系,两者是相辅相成的,只是需要把常规的思考问题的顺序颠倒一下,先通过投资策略体系辨识趋势,再通过分析框架体系理解趋势。既然要做看得懂的行情,那就需要理解趋势涨跌的逻辑,否则即使我们选对了趋势,也会因为看不懂内在的逻辑,可能无法识别长短趋势、真假突破。就像选对了赛道,却在黑暗中前行一样,心理的确没底。

所以,先看趋势,再找故事(逻辑)。

历史数据、走势、场景,都有其参考意义和研究价值,忘记历史就等于忘记过去,没有对历史的反思和复盘就等于进入了没有路标、导航的茫茫沙漠,心里就会发慌。然而,我们复盘不是去刻舟求剑,也不是拿着历史数据去预测未来的走势。那么,我们研究历史数据、走势和场景的意义何在?研究历史,不是为了预测未来,而是为了应对未来。

“人不能两次踏进同一条河流”,历史虽然总会相似,但绝不会简单地重复。相似的历史、周而复始的周期,背后的推动力是亘古不变的人性。但它们不会简单地重复,因为人具有超强的学习能力。上次发生的场景和波动,所有人都能通过复盘看到,所以它们不会简单地重复,要么提前,要么滞后,要么根本不会发生。

人类历史滚滚向前,科技迭代进步,并不是人类的智力发生了明显的进化,而是人类在学习历史经验教训的基础上,不断地实践、反思,以此循环,不断进步。

《孙子兵法》诞生于春秋时期,那个时代的弓弩刀枪,发展到现代的火箭卫星,无论是前人还是后人,都完全预测不到,但为什么这本书却历经千年而不衰呢?因为《孙子兵法》不是在告诉我们如何预测战争,而是在告诉我们如何应对战争。它研究的是战争中的人性,而不是战争的形态。正因为人性千年不变,现代的我们才与古人有似曾相识的共鸣。

复盘,不是为了预测未来,而是为了应对未来。