作者:@小5论基

时间:2023-12-04

正如实践是检验真理的唯一标准,那么能否赚钱大概是检验投资成功与否的唯一标准,在经历了“质疑、理解、成为(or加入)”这“真香定律”的三阶段之后,时至今日我想大家对微盘股基金这类极为小众的产品多半已经不再陌生。

不过不陌生并不意味着真了解,事实上就微盘股基金这个话题而言,尽管市场似乎热议已久,但我一圈看下来其间依然存在着不少误区,最常见的莫过于给某些暂停申购的微盘股基金找所谓的“平替”,或者就是找一堆所谓的“微盘风格基金”来做测评,可是如果前提都不对后面的讨论又有什么意义。

有鉴于此,这一期我们就专门来探讨几个关于微盘股基金投资的误区,以帮助大家更好的认识真正的微盘股基金。

在正式开始这个话题之前,我们先来看下什么叫作微盘股,这就不得不提到万得于2021年3月8日发布的 万得微盘股指数(8841431.WI) 。

虽然我们不清楚这个指数与三八妇女节之间的确切联系,但这个指数从编制规则的角度来看, 其成分股以全部A股为样本空间,在剔除ST、*ST、退市整理股以及首发连板未打开的标的的基础上,选取全部A股中市值居于最后400名的个股组成 ,以反映A股市场中市值最小的那批股票的业绩表现。

根据指数的定义,万得微盘股指数的成分股大致居于全市场的4800-5200名,其成分股市值区间则大致介于10-25亿之间,而这类“小盘股中的小盘股”就是传说中的“微盘股”。

有过一些炒股经验的小伙伴可能会知道,即便是剔除了ST、*ST、退市整理股等个股,余下的全市场市值最小的400只个股如果从公司经营业绩的角度来讲可以说充斥着不少传统意义上的“垃圾股”,正所谓“不是在被ST的路上,就是刚从ST摘帽归来”。

但这个诨号“垃圾股400”的微盘股指数在近几年吊打一众号称掌握“核心资产”的主流宽基指数又是不争的事实,所以这又是怎么回事呢?

我认为这里大致有两个原因:

一是万得微盘股指数天然具备的“低买高卖”机制。

一方面,不同于主流宽基指数的编制方式基本都是市值加权,万得微盘股指数采用的是等权这种自带“低买高卖”功能的指数编制方式:为保持成分股的等权重,每次成分股调整都需要卖出期间涨多了的个股(卖出超出等权的部分),同时买入期间跌多了的个股(买入不足等权的部分)。

另一方面,不同于主流宽基指数(特别是上证50和沪深300)永远都在做“高买低卖(追涨杀跌)”,万得微盘指数指数因为选取的永远是市场上市值最靠后的那400只个股,意味着其永远都在做“高卖低买(高抛低吸)”:高卖期间涨多了之后市值不在最后400只范畴内的个股,同时低买期间跌多了之后市值才进入最后400只范畴内的个股。

二是万得微盘股指数成分股的调整频率极高。

不同于常规宽基类指数一般都是每半年调整一次成分股,万得微盘股指数是每个交易日调整一次成分股。

如果结合第一点提到的“低买高卖”机制,万得微盘股指数相当于每天都在做“高抛低吸”,哪怕每天的收益都很小,长期跑下来的复利效果也非常可观,一大明证便是其能长期吊打一众宽基类指数。

以上是关于微盘股(指数)的一些基础背景资料,基于这些背景资料我们就可以来探讨关于微盘股基金投资的一些误区了。

误区一:不是所有的(小盘/量化)基金都是微盘股基金

前文中对微盘股指数的定义已经非常明确,但微盘股基金因为没有明确的定义自然就存在不少争议,为此我简单作了一些界定:

界定一: “微盘股”是一个市值风格上的概念,本质上属于小盘股(另外还有大盘股和中盘股),但因为其是“小盘股中的小盘股”,为了区别于一般的小盘股,这里我们定义市值100亿以内的即为小盘股,而其中 市值20亿以内的小盘股专门叫作微盘股 。

基于这个界定,主要投资于微盘股的基金便可以叫作微盘股基金,而不用去纠结基金投资的那些“微盘股”是否都是微盘股指数的成分股。

界定二: 微盘股基金主要投资于微盘股,那这个“主要”到底有多主要呢?

本质上这是一个定性到定量的问题,为此我设计了一个“含微量”(微盘股占权益仓位的比例)的指标,以表征基金的微盘股含量。

同时,我对微盘股基金做了一个简单的界定:既然一只基金能被称为“微盘股基金”,那其“含微量”怎么也得超过50%吧。

基于这个标准,很多大家在热议的所谓“微盘风格基金”可能就不是真正意义上的微盘股基金了。

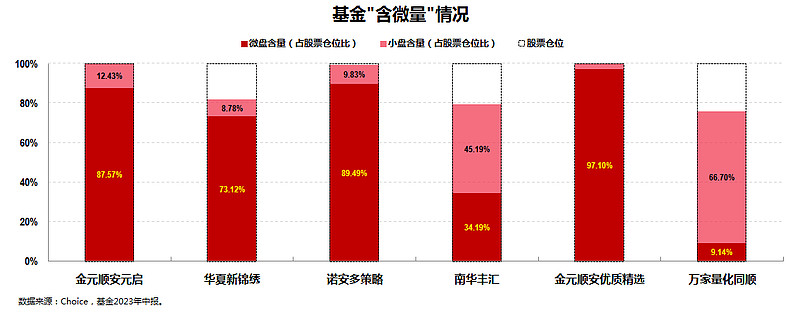

比如上图是雪球最近在测评的7只所谓“微盘风格基金”,其中“含微量”为34.19%的南华丰汇就很难被称为微盘股基金,充其量只能叫作小(微)盘风格基金,更不要说“含微量”仅为9.14%的万家量化同顺了。

与之类似的,其他经常被市场当作微盘股基金看待但“含微量”不足的还有一大批近一两年业绩较好的量化风格基金,包括但不限于:

大成景恒、国金量化多因子、招商量化精选、华夏智胜价值成长、国泰君安量化选股、东方量化成长,等等,因为基于2023年中报数据,这批基金中“含微量”最高的大成景恒也就35.16%,“含微量”最低的国泰君安量化选股甚至仅有9.31%。

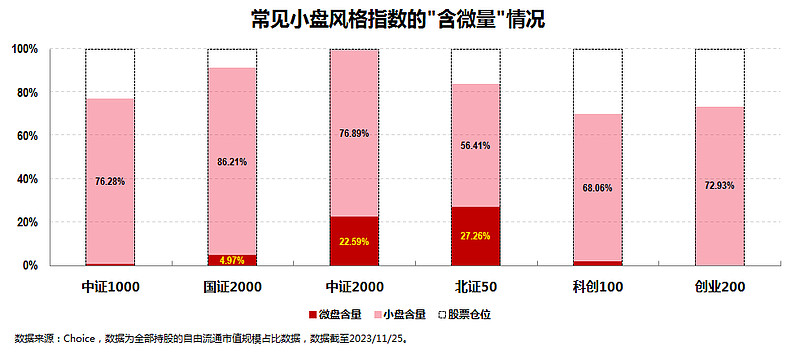

这里还可以顺便提一嘴的是,在所有宽基类小盘风格指数中,“含微量”最高的指数便是最近风头正劲的北证50指数,但其27.26%的“含微量”肯定也无法被称为微盘股指数。类似的还有“含微量”22.59%的中证2000指数。

至于其他的几个指数则只能叫作小盘风格指数,和微盘股的关系不大。

误区二:不是所有的微盘股基金都是量化基金

因为微盘股本身存在的一些投资特性,主投微盘股的微盘股基金与量化基金之间经常存在着千丝万缕的关系,但两者绝对不是“=”的关系,两者的羁绊这么描述可能会更为确切:

从前文对微盘股指数的编制方式中我们可以看到,微盘股的投资不管是选股还是个股调整确实更适合用量化方式来实现,但并不是所有的微盘股基金都要通过量化方式来实现;

反之,量化基金虽然确实更容易在机构覆盖较少的小盘甚至微盘个股上做出超额,但并不是所有的量化基金都以微盘股投资为主,事实上以中小盘投资为主的量化基金才是当前市场的主流品种。

后半个问题在误区一中基本已经解决了,这里我们简单看下前半个问题。

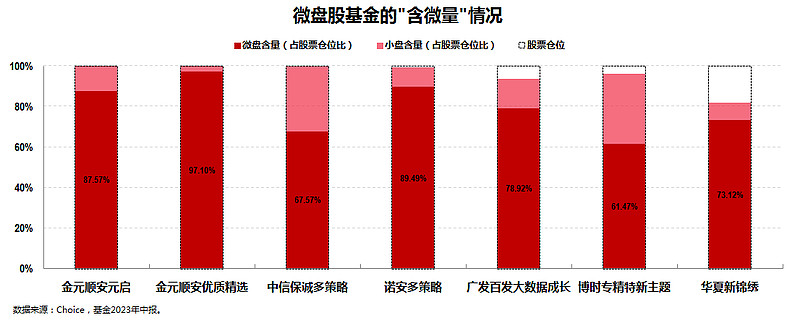

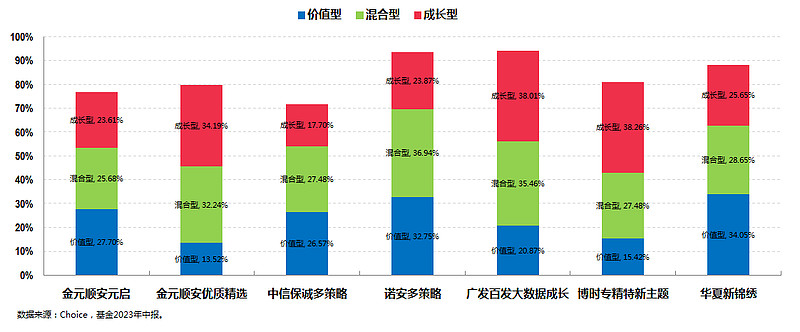

基于2023年中报数据,上图基本囊括了当前市场上“含微量”超过50%的真·微盘股基金。

这其中,相对比较明确以量化方式做投资的有诺安多策略(孔宪政)、广发百发大数据成长(叶帅)和博时专精特新主题(刘玉强),而金元顺安优质精选(周博洋)则是量化结合主观的方式,这四只产品归类到量化基金(或者确切来说是量化主动基金)争议应该不大。

而金元顺安元启和中信保诚多策略这两只微盘股基金虽然持股也极为分散但实际上却并不是量化基金,这是因为两者的主要投资方式都是宏观择时+个股基本面的主动管理方式,和量化的关系不大,前者甚至还专门在其公司官方公众号上发布了一篇文章来澄清这一点。

至于华夏新锦绣因为策略方面的公开资料较少,仅从基金经理过往背景(定增出身)和历史持仓数据分析来看,我认为这只产品的量化成分也不多,其最新聚焦微盘股的投资策略和中信保诚多策略可能会较为类似。

误区三:不是所有的微盘股基金都能相互“平替”

关于微盘股基金的“平替”话题最早源于全市场“微盘股第一基”金元顺安元启的暂停申购。

话说这只堪称“神基”的微盘股基金因为在这两年多的熊市中还能持续稳健地逆势上涨,不受市场追捧是不可能的,无奈其在规模上也极为克制,不仅屡屡限购最后甚至彻底闭门谢客(暂停申购),以至于给这只基金找“平替”都成为了一个热门话题(类似文章几乎是一搜一大把)。

问题是,表面(净值走势)上的相似并不代表着其(投资)内核上的一致,如果从严格意义上来说,金元顺安元启在全市场都没有“平替”,原因在于:

首先,从市值风格来看, 金元顺安元启是全市场最早(2018年)开始并始终聚焦于微盘股投资的唯一一只基金产品,而全市场基于2023年中报数据的微盘股基金也就上述那么几只,也就是说,余下的基金甚至连微盘股基金都不算,那要怎么平替?

即便是列出来的这几只“含微量”较高的产品,最早开始聚焦微盘股投资的金元顺安优质精选和中信保诚多策略也都是在2022年三四季度,最晚的诺安多策略等甚至是2023年中报才开始采用微盘策略的,更不要说华夏新锦绣这只在投资策略上极为灵活的产品了。

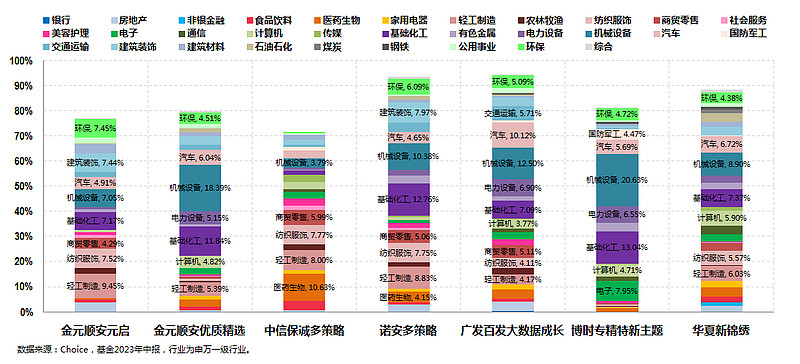

其次,从行业配置的角度来看 ,与金元顺安元启较为类似的分别是中信保诚多策略和诺安多策略。

这一点从个股风格的对比中也能看出来:

金元顺安元启、中信保诚多策略、诺安多策略以及华夏新锦绣都属于均衡偏价值的风格,而金元顺安优质精选、广发百发大数据成长和博时专精特新则都属于均衡偏成长的风格。

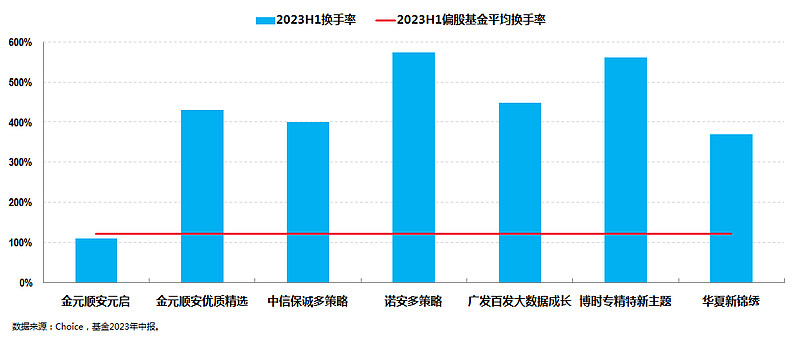

第三,从换手率的角度来看, 金元顺安元启则几乎又是独一档的存在:

从上图中可以看出,金元顺安元启的换手率不仅远低于一众采用量化手段的(高换手率)微盘股基金,也远低于不采用量化方式(换手率也较高)的微盘股基金,甚至比主动偏股基金的平均换手率还低(再次证明其确实并非量化基金)。

综上,如果一定要给金元顺安元启找“平替”的话,相似度最高的应该是同被戏称为“人肉量化”的中信保诚多策略,两者除了在宏观择时(权益仓位)、行业配置、市值风格上较为类似, 最重要的是两者在投资逻辑上都较为注重估值保护和个股质量 ,与一味追求动量或者反转的微盘股基金有本质上的区别。

这部分最后留个问题供思考:以上这些微盘股基金之间可以如何做“平替”?

限于篇幅,这期我就讲这么多。

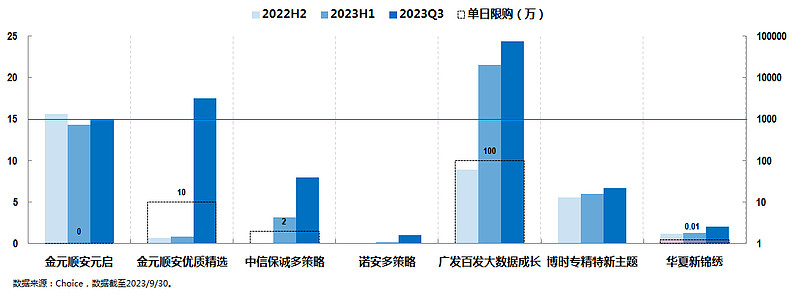

最后部分再给大家看个上述微盘股基金的最新规模以及限购情况:

众所周知,微盘股基金的规模不宜太大(其实基金的规模都不宜太大,只不过微盘股基金在这一点上会更受限),因此能主动限购的微盘股基金都值得表扬。

事实上这些列出来的微盘股基金随着规模的增大已经陆续开始限购:

除了彻底“封闭”的金元顺安元启,单日限购100元的华夏新锦绣已经形同“封闭”,唯一“平替”中信保诚多策略单日限购2万,总规模已然超过15亿的金元顺安优质精选和广发百发大数据成长则分别单日限购10万和100万。

至今还未限购的仅剩诺安多策略和博时专精特新主题,倒是很有一种“且买且珍惜”的既视感。