作者:@懒人养基

时间:2023-12-01

懒人养基经常跟踪的微盘股指数有两个,一个是万得微盘股指数,一个是通达信微盘股指数,它们的编制规则都是一样的:

1)成分股是A股除ST、*ST、退市整理及新股未开板及北交所股票外市值最后的400只股票;

2)等权重;

3)每日更新成分股。

微盘股指数自2019年以来每年都有非常可观的正收益,万得微盘股指数和通达信微盘股指数自2019年以来的累计回报分别为310.67%和346.29%,年化收益率超过33%,不仅碾压A股各宽基指数和行业指数,纳斯达克指数在它面前同样是渣渣。

下表是微盘股指数自2017年以来的回报表现及与部分中小市值风格指数的对比。

(统计日期2023.11.28,数据来源:WIND,通达信)

01

一个指数涨成这种“惊天地、泣鬼神”的模样,我们会不自觉地想要看看它的估值水平到底如何。

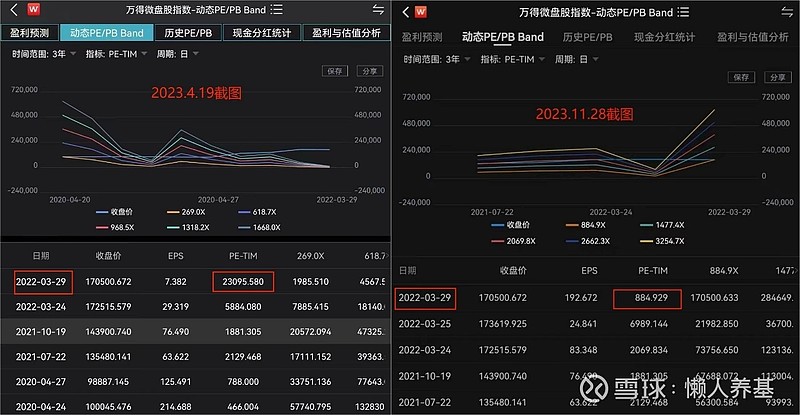

WIND公布的该指数的PE数值停留在2022年3月29日,之后就再也没有更新过。

而有点令人不解的是,懒人养基于2023年4月19日在WIND查询到的数值与现在查询到的数据相差十万八千里(一年多后对当时的数据进行了修正?)。

(数据来源:WIND)

通达信金融终端可以查询到的2023年11月28日“微盘股板块市盈率”为-154.33,板块市净率为2.46.

这下可以理解了,处于A股尾部的微盘股群体要么总体微利,要么总体亏损,市盈率(PE)自然没法看,那我们就看看市净率(PB)和市销率(PS)。

(数据来源:WIND)

上图数据显示,万得微盘股指数当前的市净率为2.47倍(与通达信微盘股指数的2.46基本一致),相较2022年12月30日的2.18倍,PB估值提升13.30%。

当前市销率为2.30,相较2022年12月30日的2.11倍,PS估值提升9%。

当前市净率和市销率分别处于近十年52.45%和60.27%历史分位值水平,如果将50%中位数分位值作为估值正常分界线,则当前市净率和市销率都处于估值偏高水平,但远还没到高得离谱的水平,离WIND标定的“危险值”也还有不小空间。

02

2019年以来将近5年年化回报超过33%,PB和PS估值并没有高到离谱,难道是这期间成分企业高速成长所致?

看了下万得微盘股指数2020年以来的营收和净利润数据,截至2022年的营收和净利润几乎都是负增长,显然并不是成分企业高速成长带来了高回报。

(数据来源:WIND)

一个指数高额的回报,既不是来自于成分企业的高速成长,也不是主要来自于估值的离谱提升,难道是凭空跑出来的?

其实这可以从微盘股指数的编制规则中找答案。

微盘股指数与我们所熟知的规模指数不同, 上证50、沪深300、中证500等规模指数选择成分股的基本逻辑是市值靠前, 更换成分股时纳入涨得好或跌得小因而市值排位上升的股票,剔除涨幅小或跌幅大因而市值排位下降的股票。

而 微盘股指数选择成分股的基本逻辑是市值靠后 ,永远选择市值排名最后的400只股票作为成分股,并且每天更新一次成分股。

今天400只成分股,有一些涨得多或跌得少的,不在市值最后400之列了,明天要剔除;而原来不在最后400之列的一些股票,因为跌得多或涨得少,明天要纳入。

换言之, 微盘股指数每个交易日都在高抛低吸。

这应该是微盘股指数长期回报非凡的主要原因。

每个交易日高抛低吸,在整个微盘股指数的回报中占比有多大呢?

这个虽然没法精确计算,但可以做一个大致而粗略的测算。

以通达信微盘股指数为例,今年以来截至11月28日的涨幅是46.92%。

11月28日,通达信微盘股指数400只成分股今年以来最大涨幅84.19%,最小涨幅-46.45%,中位数涨幅14.50%;400只成分股的简单算术平均涨幅是14.95%,与中位数涨幅相差无几。

因为微盘股指数成分股是等权重配置的,所以上述简单算术平均涨幅就应该是 成分股价格上涨引起的指数涨幅 。

因为成分股每个交易日都有调整和变化,一个交易日的成分股组合并不能准确代表一年中动态的成分股总体情况,所以说这个测算理论上只能做一个大致而粗略的参考。

但成分股价格上涨引起的微盘股指数的测算涨幅14.95%,与前面得出的同期PB和PS估值提升水平13.30%和9%相差并不大,所以这个测算结果仍然具有参考价值。

成分股价格上涨引起的指数涨幅是14.95%,在整个指数涨幅46.92%中占比是31.86%,余下的近70%的指数涨幅就是指数每日的低吸高抛贡献的。

前面说过,静态的一天的成分股组合不能准确代表动态调整变化的成分股情况,测算的时间也仅仅是今年以来近11个月的情况。

但我们仍然可以窥一斑而知全豹,得出一个定性的结论:

微盘股指数每日的低吸高抛,正是指数非凡回报的主要贡献者。

03

对于微盘股指数,懒人养基曾经于今年4月20日和6月6日发文介绍过。

之后经常有朋友私下提问, 有没有跟踪微盘股指数的ETF?

答案是还没有,估计以后也不太可能有。

原因正是微盘股指数编制规则的特殊性。

每天都按照上一天的涨跌幅调整成分股,在理论上行得通,但实际操作非常难。

除非规模非常小,否则按照上一天的价格买入或卖出,都可能导致标的股票价格的异常波动,买盘多了价格上涨,卖盘多了价格下跌,低吸高抛的目标就很难完成。

而且,每天都调整成分股所发生的交易费用长期来看也是一个很大的损耗。

结果就是,被动跟踪的基金根本跟不上,很可能大幅落后于指数。

从市值规模来看,通达信微盘股指数2023年11月28日平均自由流通市值为11亿元左右,同日 北证50指数和中证2000指数 自由流通市值分别是13.79亿元和25.95亿元,算 是市值规模跟微盘股指数最接近的可投资小市值指数了 。

但它们只有微盘股的市值规模特征,没有微盘股指数最重要的每天进行低吸高抛的特征,所以根本不能成为微盘股指数的“平替”。

04

那么 有没有采用微盘股策略的主动基金呢?

答案是有,但大部分是阶段性采用微盘股策略,而不是全面采用微盘股策略 。

懒人养基在2022年8月21日写过一篇文章《“神基”的“秘密”》,文章介绍过的金元顺安元启混合就是较为典型的采用微盘股策略的主动管理型基金。

只不过这只基金大部分时间完全停止申购,少量时间每天限购100元,想买根本买不到。

还有一些阶段性采用微盘股策略的基金,列举几只如下。

(数据来源:Choice数据)

上表列举主动基金中,今年以来大部分时段采用了微盘股策略,业绩也都不错。

而金元顺安元启是采用微盘股策略时间最长的一只基金,而且基金自始至终都是缪玮彬一人管理,应用微盘股策略应该也是经验最丰富的一只基金了。

有意思的是,今年以来应用微盘股策略的主动基金虽然收益不错,但都大幅跑输了微盘股指数。

这也在预料之中。

随着越来越多的投资者采用微盘股策略,每日的低吸高抛操作更难。

卷的结果,就是使用这一策略的基金业绩趋向平均水平。

策略进阶和迭代将是此类主动基金保持领先的不二选择。

拉了一下几只基金中报的前三持仓行业构成情况,发现各基金持仓行业和集中度差别较大,即使是同一基金公司的金元顺安元启和金元顺安优质精选前三持仓行业也没有一个行业重合,说明各基金的微盘股策略细节是千差万别的。

(数据来源:Choice数据)

看了下三季报各基金的前十大持仓股票名称,七只基金中仅南华汇丰混合与东证融汇成长优选有两只持仓股票重合,除此之外再没有重合的前十持仓,进一步说明各基金微盘股策略的细节是有很大差别的。

有意思的是,华夏新锦绣前十持仓几乎都是大盘股,中报和一季报也是这种情况,好像它与微盘股策略不沾边嘛。但仔细查看中报详细持仓,十大持仓(占比仅10.86%)之后大都是市值规模二三十亿的股票,华夏新锦绣目前每天限购100元,说明主要持仓是小市值风格,策略对规模的容量有限,因此将它归于微盘股风格并没有什么问题。

(数据来源:Choice数据)

05

回到文首主题,微盘股行情还能走多远?

通过前面的分析我们知道, 微盘股指数的持续上涨,主要不是来自成分股价格的持续上涨,而是来自于对成分股调仓过程中持续的高抛低吸。

所以指数涨了那么多,估值并没有高到离谱。

另一方面, 指数的这种非凡回报,更多的是看得到、摸不到的理论回报。

如果市场环境没有发生特别大的变化,预计指数可能还将长期上涨。

因为低吸高抛本来就是投资赚钱的最基础模式。

至于采用微盘股策略的基金或其他投资者还能不能持续赚钱,取决于市场参与各种力量的博弈。

一种力量低吸高抛持续赚钱的同时,必然有另一种力量持续的亏钱作为代价。

这样的游戏不知道能否一直玩下去。

风险提示:上述文章所涉及个股仅供参考,不构成投资建议,据此买入风险自负。更多优质内容可以登录雪球免费查看。