笔者在展业过程中发现,很多消费者投保时会有一些主观上的“认为”,而这种“认为”并没有依据,更多是从众心理或者自我安慰。例如:“大公司虽然产品贵,但后续服务应该更好,理赔应该更快;小公司产品虽然性价比高,但服务可能没保障,理赔应该很慢。”

对于不熟悉保险行业与保险法规的人,可能存在先入为主,根据自己过往的主观经验做决策,以至于很多消费者认为大保险公司理赔有保证,小保险公司理赔看心情,理赔过程很麻烦,事实当真如此?本节将从理赔真实案件、理赔时效规定、理赔流程消除大家对于理赔时效的担忧。

理赔时效空谈理论显然是不可信的,所以我整理了新闻报道过的部分理赔案件,从真实理赔案件中看保险公司实际的理赔速度。

案件A: 黄先生是温州一名私营企业主,2017年8月他在太平人寿为自己投保了太平福禄倍佑重大疾病保险附加福禄倍佑两全保险(分红型)和太平乐享无忧终身重大疾病保险,保额分别为30万元和50万元。天有不测风云,体质一向很好的他在2018年3月被确诊为肾细胞癌,同年4月中旬,经过一段时间治疗后,黄先生身体好转,遂联系代理人向太平人寿报案理赔,令他没想到的是,在递交资料的第二天,他便收到了赔付信息,整个理赔流程仅仅用时32小时。

理赔时间节点总结:黄先生3月被确诊,4月递交理赔资料,4月赔付。

案件B: 喻先生一家是普通工薪阶层,2017年3月喻先生为3岁的孩子投保了阳光人寿金娃娃少儿两全保险B款(万能型),保额为8万元。2018年2月,孩子精神状态不佳,家人将其送往定陶县人民医院检查,初步确认为严重贫血,后因治疗未见好转把孩子送往山东省立医院就诊,于2018年3月8日确诊为急性淋巴细胞白血病,给这个原本不富裕的家庭蒙上了一层阴影。被保险人治疗出院后,喻先生报案理赔,4月23日阳光人寿菏泽中支收到客户完整理赔资料,仅用时两天,按保额120%赔付客户重疾保险金12万元。

理赔时间节点总结:喻先生孩子3月8日被确诊,4月23日交齐资料,4月25日赔付。

案件C: 王女士于2013年5月为自己投保了百年人寿富贵年金保险附加安康重大疾病保险,保额分别为2.1万元和10万元。同年12月10日,她在做常规检查时发现甲状腺肿物,最后被确诊为右侧甲状腺乳头状瘤,随后王女士向百年人寿报案理赔。直到2014年1月29日,王女士才将全部理赔资料递交完毕,1月30日在春节前最后一个工作日,百年人寿给付了10万元重疾理赔款,让王女士感动万分。

理赔时间节点总结:王女士12月10日被确诊,次年1月29日交齐资料,1月30日赔付。

案件D: 郑大姐家庭并不富裕,夫妻二人50多岁,都是环卫临时工,月均工资不到4 000元,家中两个孩子,其中一个还身有残疾,这样的家庭本身就负担很重。2017年9月17日,丈夫耿先生在同村华夏保险业务员的推荐下为郑大姐投保了华夏常青树重大疾病保险(2016)附加医保通费用补偿医疗保险,保额分别为10万元和500万元,年交保费4 477元。2017年12月31日,被保险人郑大姐因胸部出现肿块,前往医院就诊,后转院至沧州市中心医院,最终确诊为乳腺癌,耿先生立即向华夏保险报案理赔,郑大姐出院后递交了理赔资料,华夏保险于2018年3月5日结案赔付。

理赔时间节点总结:郑大姐12月31日被确诊,出院后递交理赔资料,次年3月5日赔付。

从上述理赔案例中可以发现,理赔时效有长有短,从确诊重疾到获得理赔金,速度快的需要18天,速度慢的需要3个多月。部分保险从业者在宣传理赔时,会信誓旦旦地对消费者讲:“理赔速度很快,3个工作日就能理赔。”这属于断章取义,不准确且不负责。

事实上,理赔速度的快慢与保险公司的大小没有关系,影响理赔速度的关键在于能否及时交齐理赔资料。

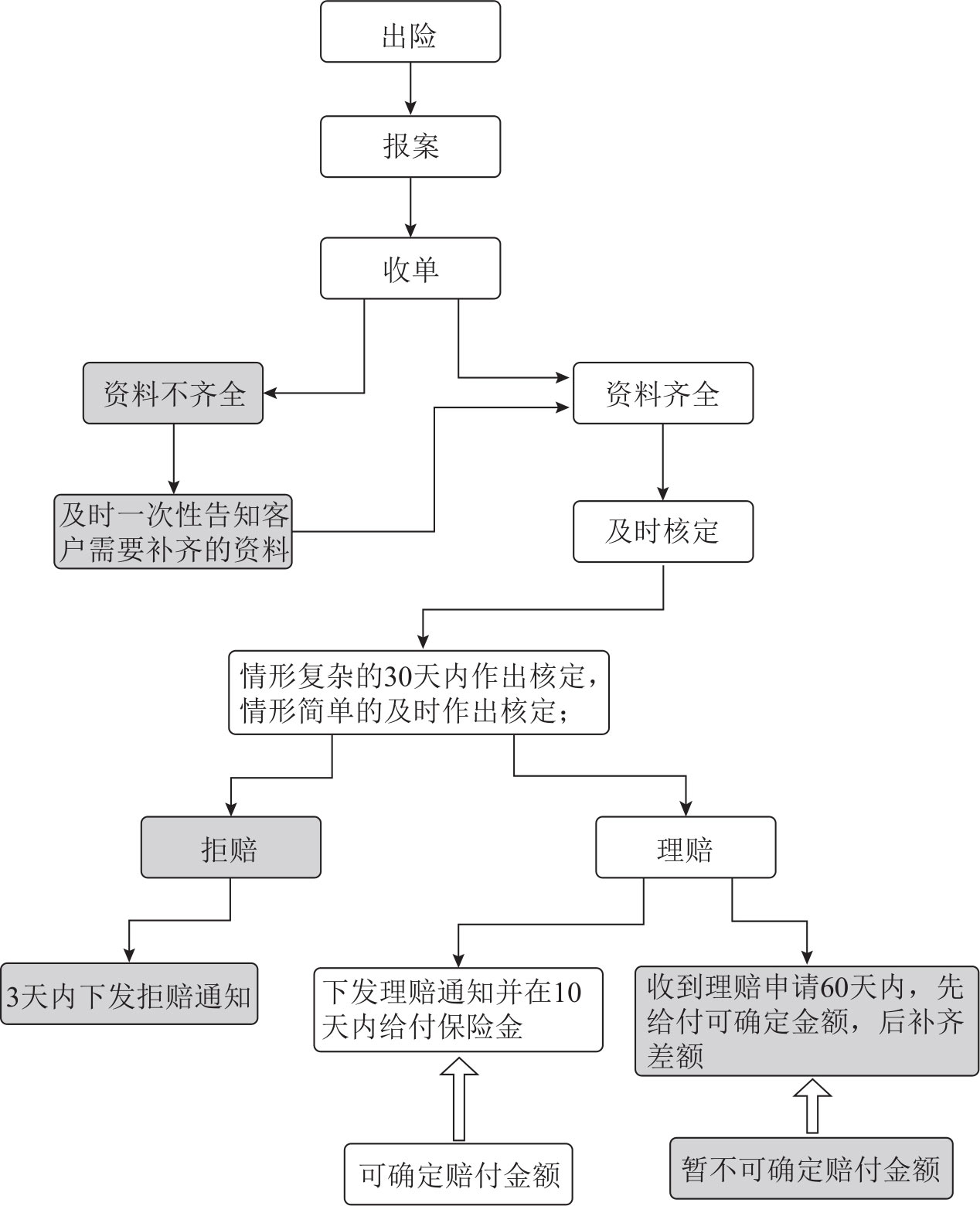

很多消费者对理赔时效的担忧来自于对理赔流程的不了解。针对理赔问题《保险法》中都已作出了明确的规定,为方便大家阅读,笔者根据理赔案例与《保险法》第二十二、二十三、二十四、二十五条的规定,归纳了理赔流程示意图,具体如图2.2所示。

上一节笔者强调过,影响理赔时效的关键在于能否及时交齐理赔资料。有些消费者会问:“保险公司负面消息这么多,万一它们以资料不足为借口,不断要求客户补交理赔资料应当如何是好?这是否为合理耍赖?”

针对这个问题,《保险法》第二十二条规定, 保险人认为有关的证明和资料不完整的,应当及时一次性通知投保人、被保险人或者受益人补充提供。

图2.2 理赔流程示意图

因此,如果保险公司认为消费者递交的理赔资料不齐全,必须一次性告知消费者需要补充的理赔资料,否则属于保险公司的责任。

那么,在已经交齐资料的情况下,理赔时效如何规定?各家保险公司的理赔时效有否不同?如果超过规定的理赔时效怎么办?

《保险法》第二十三条规定, 保险人收到被保险人或者受益人的赔偿或者给付保险金的请求后,应当及时作出核定;情形复杂的,应当在三十日内作出核定。

注意,《保险法司法解释二》第十五条也解释了,30天是从保险公司第一次收到理赔资料开始计算,如果中途有补充资料的时间,不计算在30天内。这个补充说明非常必要与合理。

《保险法》第二十三条规定“情形复杂的案件理赔时效需要30日”这一点没有争议,问题在于情形简单的案件需要“及时作出核定”,“及时”是指多长时间?这就需要看各家保险公司如何定义了。下面列举部分保险产品关于理赔时效的表述,供大家参考。

平安人寿平安福: 我们收到保险金给付申请书及上述有关证明和资料后,将在5日内作出核定;情形复杂的,在30日内作出核定。

华夏保险华夏福: 我们收到保险金给付申请书及上述有关证明和资料后,将在5日内作出核定;情形复杂的,在30日内作出核定。

新华人寿多倍保: 我们收到保险金给付申请书及上述有关证明和资料后,将在5日内作出核定;情形复杂的,在30日内作出核定。

天安人寿健康源: 我们收到保险金给付申请书及上述有关证明和资料后,将在5日内作出核定;情形复杂的,在30日内作出核定。

光大永明人寿嘉多保: 我们收到保险金给付申请书及上述有关证明和资料后,将在3日内作出核定;情形复杂的,在30日内作出核定。

从以上几家保险公司的条款中可以看出,大部分公司对于简单案件的“及时”,都是指5日内,个别产品是3日内,这是白纸黑字写进合同的,具有法律效力,因此当保险公司收到齐全的理赔资料后,5日内必须作出核定,如果属于情形复杂的案件,也需要告诉客户“这个案件很复杂,需要30日之内才能给出核定”,总而言之,保险公司收到完整的理赔资料后,5个工作日内必须要有初步回复。

规定是规定,执行是执行,万一保险公司耍赖,超过理赔时效没履行赔付义务,把理赔款拖延一年半载,几十万的理赔款是存在时间价值,此时又该如何处理?

消费者要相信规则,相信监管,相信法律,相信正义,《保险法》第二十三条对此情况有明确表述: “保险人未及时履行前款规定义务的,除支付保险金外,应当赔偿被保险人或者受益人因此受到的损失。” 这里的“损失”,不同保险公司对其的定义又有不同,下面我给大家列举些比较有特点的。

平安人寿: 按照公示利率单利计算,并保证不低于中国人民银行公布的同期金融机构人民币活期存款基准利率。

天安人寿: 根据中国人民银行公布的同时期人民币活期存款基准利率计算利息损失。

华夏保险、新华人寿、光大永明人寿等大部分保险公司的条款表述与保险法一致。

综上所述,无论是从《保险法》层面,还是从保险合同层面,对保险公司的理赔时效都有明确的限制。投保时无须因为自己主观上觉得保险公司“小”,就认为其理赔速度慢,这并不恰当。

每一件理赔都是个案,个案情况不同,理赔速度便有可能不同。

不要随便相信“我们公司大、世界500强、上市公司,理赔速度肯定快,一般3天就能理赔……”这些话诸位可当笑话听,但别信以为真。那么,影响理赔时效的因素有哪些?影响理赔速度的因素如图2.3所示。

图2.3 影响理赔速度的因素

重要的事情再说一遍,影响理赔速度的关键在于理赔资料是否齐全。如果理赔资料不齐全,无法进入理赔审核阶段,而且需要花时间去医院补齐各种检查资料,这期间会耽误理赔时间。

举个例子,病理报告是确诊恶性肿瘤的国际标准,如果恶性肿瘤理赔有病理报告,理赔时间通常比较快;而有些特殊情况可能没有病理报告,如肝癌,因为肝脏穿刺有一定的风险,有肝表面血管瘤、出血倾向的患者,可能不适合做穿刺,不能做穿刺就没有病理报告。如果因为特殊情况导致没有病理报告,则需要与保险公司耐心沟通,通过影像学检查以及生化检查来确诊,这种情况需要耐心等待检查结果,拿到确诊资料后才能申请理赔,导致理赔速度较慢。

理赔金额大小对理赔速度影响较大。举个例子,张三购买了10万元保额的重疾险,李四购买了100万元保额的重疾险,他们两人同时被确诊恶性肿瘤,同时申请理赔,诸位认为张三还是李四能够更快拿到理赔款?正常情况下,张三的理赔速度更快,因为张三理赔金额较少。

对于大额理赔案件,保险公司必然会重点关注,需要有专人去调查与核实。甚至一些理赔金额过千万元的案例,保险公司通常需要反复核查确认案件是否属实,是否属于保险责任内,然后才能决定是否赔付。

对于小额理赔,核赔人员可能根据理赔资料便能给出理赔结论。例如现在越来越多保险公司支持5 000元以下小额理赔,可直接通过保险公司的官方微信申请,拍照上传理赔资料后,很快便能获得赔付。

如果理赔金额较大加上案件复杂,理赔调查则需要更长的时间,理赔速度必然相对更慢。举个例子,2016年理赔金额最高的人身险案例中,平安人寿的客户因为意外烧伤导致伤残,接到出险客户的理赔申请后,保险公司经过反复核查确认事件属实,最终作出赔付1 410万元的理赔决定。

这个案件并没有公布理赔时间,但根据案件中“反复核查确认”的描述,可以推断理赔时间较长,毕竟保额很大,而且案件本身貌似可疑。

反过来,如果理赔金额较小、案件简单,理赔速度一般都比较快。

如今的重疾险、寿险、医疗险,都有相对的疾病等待期,一般是90天或者180天。

举个例子,张三与李四同时投保同家公司的同款重疾险,张三等待期刚过,第91天被确诊为肺癌,而李四投保5年后被确诊为肺癌,诸位认为张三与李四哪位理赔时间更快?一般情况下是李四。

保险公司内部对出险时间有一个默认的划分标准,如果被保险人刚过等待期就出险的属于超短期出险,2年内出险的属于短期出险,2年后出险的属于优质被保险人。因此,保险公司会重点关注、调查两年内出险的案件。

资深核赔员与新人核赔员的核赔速度不一样。如果理赔案件由经验丰富的核赔员负责,理赔速度相对更快;如果理赔案件由经验不足的新人负责,理赔时间相对会长一些,这是可以理解的,而且我们也无法知道案件是交给了资深核赔员还是新人核赔员,但理赔时效有硬性规定,投保人递交完整理赔资料后,耐心等待即可。

本节结合实际理赔案例,详细讲解了理赔时效的规定、理赔流程和影响理赔速度的因素,最后的结论是:理赔速度的快慢与案件的复杂程度有关,与保险公司的大小没有关系,不同个案理赔速度存在较大差异,但不管如何,理赔时效都有法律与监管的硬性规定。

在笔者看来,理赔速度快5天或者慢5天都无关紧要,消费者更关注的应该是理赔结果。所以,买保险需要先看条款,再看公司,与其担心公司理赔快不快,不如担心产品选择对不对,否则在错误的路上,再努力奔跑也没用。