前文已证,金融抑制政策不仅会扭曲产业结构、阻碍经济转型的进行,还会对经济增长造成影响。前文的数理模型与大量文献已经证明,金融抑制政策对经济增长的影响可能是双重的:经济起步阶段,由于金融市场的不稳定性和交易市场的不完备,国家管制金融,扶持国有重工业等战略性产业,可能会带来更高的资本积累和经济增长;在经济发展后期,靠扭曲价格获得高资本积累的发展模式难以为继,经济体开始转向以技术进步驱动发展的模式。此时,实行扭曲利率的金融抑制政策会阻碍经济结构的调整,降低经济增长速度。

一国政府采取的金融抑制政策可能包含许多方面的内容,标准化的跨国衡量成为研究的重难点。正如文献综述部分介绍,以往文献存在多种选取金融抑制指标的方法,目前的主流方法是主成分法。本文使用Abiad等(2010)的金融改革数据库计算金融抑制指标。这一数据库提供了91个经济体 1973—2005年的金融改革数据,它们分别从信贷控制、利率控制、金融业进入壁垒、私有化程度、银行业监管质量、国际资本流动自由度和证券市场发展七个方面对一国的金融状况进行评估,然后将七个政策变量加总并标准化处理,得到各国金融改革情况的面板数据。这一数据不仅较好地解决了经济层面的内生性问题,也更好地反映出政府的政策倾向与意图。根据金融自由化与金融抑制的反相关关系,本文将金融改革指标求倒数后取对数处理,得到金融抑制指标FinRep。为了研究发展中国家采取赶超战略时金融抑制政策对经济增长造成的影响,本文选取其中47个二战后发展起来的后发国家或地区进行计量分析。其余数据均来源于世界银行世界发展指标(WDI)数据库。

建立面板数据回归模型,探讨金融抑制对经济发展的影响:

GGDP i,t =β 0 +β 1 ·FinRep i,t +β 2 ·FinRep i,t ·D+β 3 ·D+γX i,t +μ i +ω t +ε i,t (25)

其中,GGDP是各国劳均生产总值的增长率,FinRrep是金融抑制指数,D是控制金融抑制作用阶段的虚拟变量(Dummy),X是一组与经济增长相关的控制变量,μ i 和ω t 分别为国家固定效应和时间固定效应,用于吸收不可观测的随国别和时间而变化的遗漏影响,ε i,t 为残差项。

本文参考Huang and Wang(2011)在研究中国金融抑制对经济增长双重作用时选取的控制变量:加入资本形成占比(Capit)解释资本投入对经济增长的作用;加入失业率(Unempl)吸收经济短期波动的影响;加入进出口总额占GDP比(Trade)表示一国的贸易开放度;加入政府公共支出占GDP比例(Gov)解释政府财政支出对经济的影响。

在虚拟变量的设定上,根据现有大量文献及作者结论(赵玮璇,2018),产业结构会随经济发展而呈现先上升后下降的倒“U”形变化规律。在经济发展前期,各国工业占比不断上升,工业化是经济发展的主要任务,此阶段金融抑制政策可能有利于经济的快速积累和增长;而在“U”形拐点之后,经济进入以技术进步驱动增长的新阶段,此时的金融抑制政策可能会阻碍经济的进一步发展。因此,本文以产业结构转型的拐点作为临界点,探究在两个经济发展阶段金融抑制政策的不同作用。

根据理论模型中的构造与文献常见的做法,定义产业结构指标Stru,使之等于工业部门产出相对于服务业部门产出之比,该值越高,说明经济结构越偏向于工业部门。本文从世界银行数据库

获得各国的现价美元工业产值与现价美元服务业产值,相除得到产业结构指标Stru,获得劳均产出作为经济发展水平指标。为了考虑经济体的一般演变规律,本文去除以下国家:1.世界银行定义的太平洋小岛国;2.人口小于100万的国家(2015年数据),如梵蒂冈、斐济等;3.战乱国、石油国、非工业国等特殊经济体(沙特阿拉伯、伊拉克、卡塔尔、科威特等)。最终样本数据量为109个国家。以劳均产出对产业结构做二次线性回归,定义实证模型如下:

获得各国的现价美元工业产值与现价美元服务业产值,相除得到产业结构指标Stru,获得劳均产出作为经济发展水平指标。为了考虑经济体的一般演变规律,本文去除以下国家:1.世界银行定义的太平洋小岛国;2.人口小于100万的国家(2015年数据),如梵蒂冈、斐济等;3.战乱国、石油国、非工业国等特殊经济体(沙特阿拉伯、伊拉克、卡塔尔、科威特等)。最终样本数据量为109个国家。以劳均产出对产业结构做二次线性回归,定义实证模型如下:

Stru=β 0 +β 1 ×ln (PerGDP)+β 2 ×ln 2 (PerGDP)+ε(26)

式中,PerGDP为劳均GDP。以Stata12软件对(26)式进行估计,得到如下拟合结果:

Stru=-4.924+1.178×ln (PerGDP)-0.062×ln 2 (PerGDP)(27)

上式中各项系数的t检验均在99%置信度上显著,且整体模型结果通过F检验。同理,对其中发展中国家数据进行回归,也得到倒“U”形变化关系:

Stru=-1.586+0.556×ln (PerGDP)-0.033×ln 2 (PerGDP)(28)

由(27)式和(28)式计算可得,世界各国产业结构变化的转折点为对数劳均GDP等于9.45时,发展中国家的转折点为该值等于8.42时。因此,本文取对数劳均GDP等于9作为产业结构转型的近似分界点,并以此设置虚拟变量D:

(29)

(29)

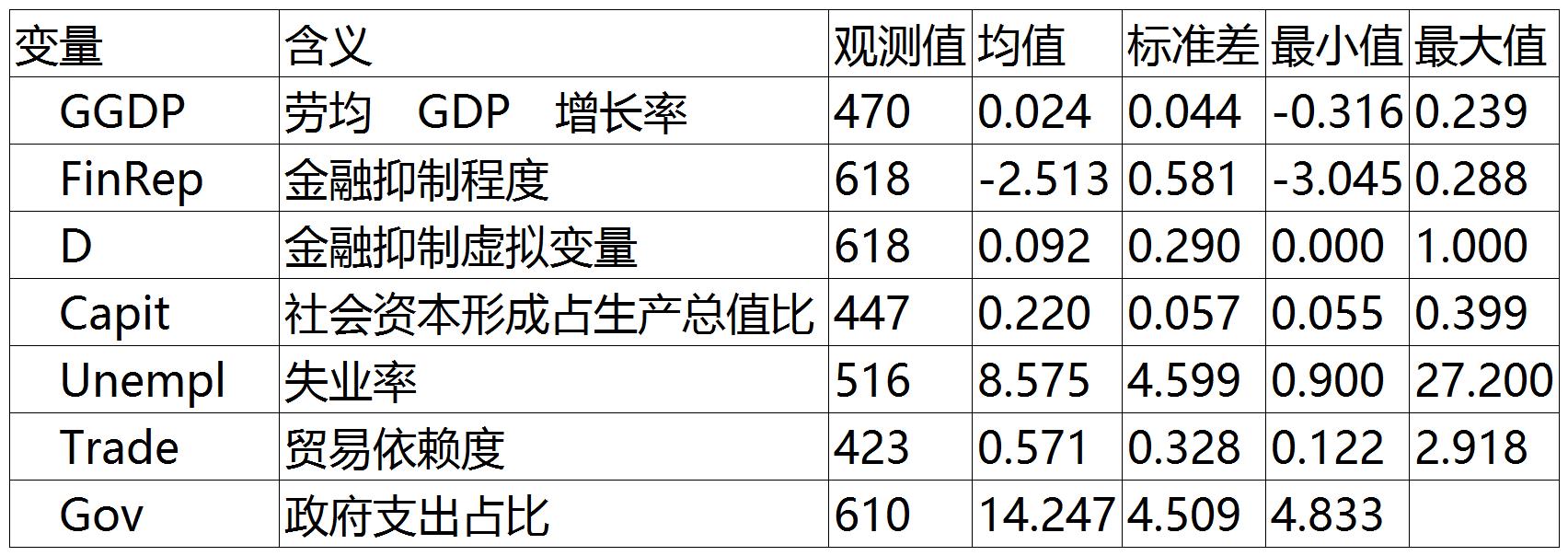

表1是各变量的含义、描述性统计及数据来源。由表格可知,各变量样本充足,统计特征良好,可以进行回归建模。

表1 变量描述性统计

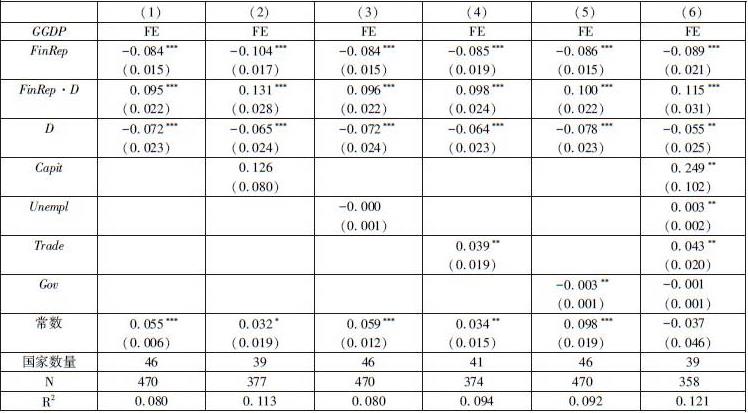

对模型进行F检验与LSDV检验,结果显示固定效应模型明显优于混合回归模型;对模型进行LM检验,结果强烈拒绝不存在个体随机效应的原假设,认为在随机效应与混合回归二者之间应该选择随机效应模型。最后,进行Hausman检验,结果p值等于0.024,可以在95%的显著性水平上拒绝原假设,认为使用固定效应模型会优于随机效应模型。综上,本文选择个体固定效应模型(One-way FE)对面板数据进行估计。用金融抑制指标对经济增长率进行面板数据回归,得到Stata回归结果如表2所示:

表2 金融抑制对经济增长率估计结果

注:括号内为标准差, *** 、 ** 和 * 分别表示1%、5%和10%的显著性水平。

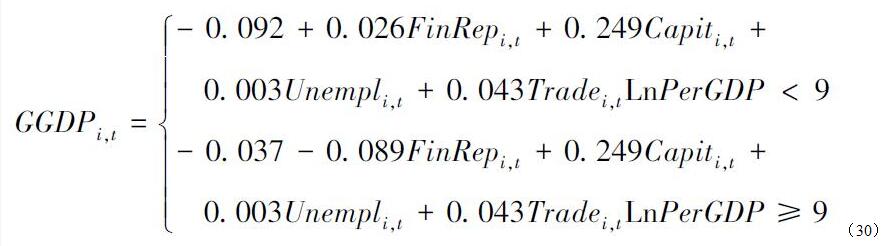

回归1未加入控制变量,回归2至回归5分别加入资本形成、失业率、贸易和政府支出的影响,回归6加入全部控制变量。各回归结果中金融抑制指标、虚拟变量及其交叉项系数均显著,且金融抑制指标系数均为负,金融抑制指标系数与交叉项系数相加均为正,金融抑制政策在不同阶段的双重作用得证。以回归6为例:

可见,在经济发展初期,金融抑制政策对经济增长存在正向促进作用,而在经济发展到一定阶段后,金融抑制政策则会阻碍经济的增长,且阻碍作用远远大于早期的促进作用。

从控制变量来看,资本形成占比(Capit)对经济增长存在一定的正向作用。对于发展中国家而言,增加资本积累水平是实现经济快速发展的重要方式,然而这种粗放的发展模式在经济发展到一定阶段则可能产生诸多弊端,如收入分配失衡、供需结构扭曲、资源错配浪费等。

失业率(Unempl)显著性较低,作用不明显。发展中国家失业登记制度不完善,失业率数据往往不能正确反映经济的短期波动情况;同时,在城乡二元转型过程中传统部门存在大量剩余劳动力,就业情况主要表现在传统部门的隐性失业,城市居民的登记失业率并不能表现经济的真实状况。

贸易开放度(Trade)对经济增长存在较为显著的正向作用。二战之后,经济全球化成为世界发展的主流。后发的亚非拉各国积极承接发达国家的产业转移,并利用自身的廉价原材料与廉价劳动力优势实现了技术进步与资本积累。因而,发展中国家更为积极的贸易政策往往会促进其经济增长。

政府公共支出占比(Gov)的显著性较差,作用不明显。在回归结果中,只有回归5显著,其他结果均不显著。其系数符号都是负号,表示政府公共支出的增加可能对经济增长产生一定负向作用,这与Huang and Wang(2011)的回归结果一致。政府支出对经济增长的作用一直是学界主张“大政府”与主张“小政府”的两派经济学家争论的话题之一,各流派的学者都曾对此问题展开过讨论,本文不再进行具体机制分析。

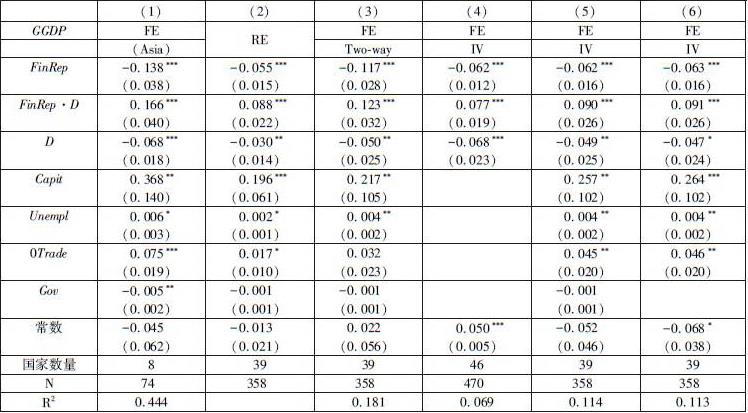

本文对结果的稳健性分析主要包括改变模型估计方法、调整变量和样本,以及对内生性的考虑。在表2中,以及通过逐一添加控制变量及加入全部控制变量的方式,检测了结果的稳健性。在表3中,回归1为调整样本为仅亚洲国家的固定效应面板回归的结果,回归2为随机效应模型,回归3为加入时间影响的双向固定效应模型。从结果可以看出,无论调整样本还是估计方法,估计结果均不变且显著。

此外,在回归模型中可能没有将解释变量全部列出,引起解释变量与随机扰动项相关,导致内生性问题。因此,本文使用金融抑制指标的滞后变量作为代理工具变量,缓解随时间变化的遗漏变量和解释变量相关产生的内生性偏误。回归4—6是以金融抑制指标的滞后项作为工具变量进行的固定效应面板回归。回归4为不加入控制变量的回归结果,回归5、6分别为加入全部控制变量和去除了不显著控制变量的回归结果。所有结果均支持前文结论,金融抑制政策在不同阶段会对经济增长起双重作用的结果稳健。

表3 稳健性分析估计结果

注:括号内为标准差, *** 、 ** 和 * 分别表示1%、5%和10%的显著性水平。