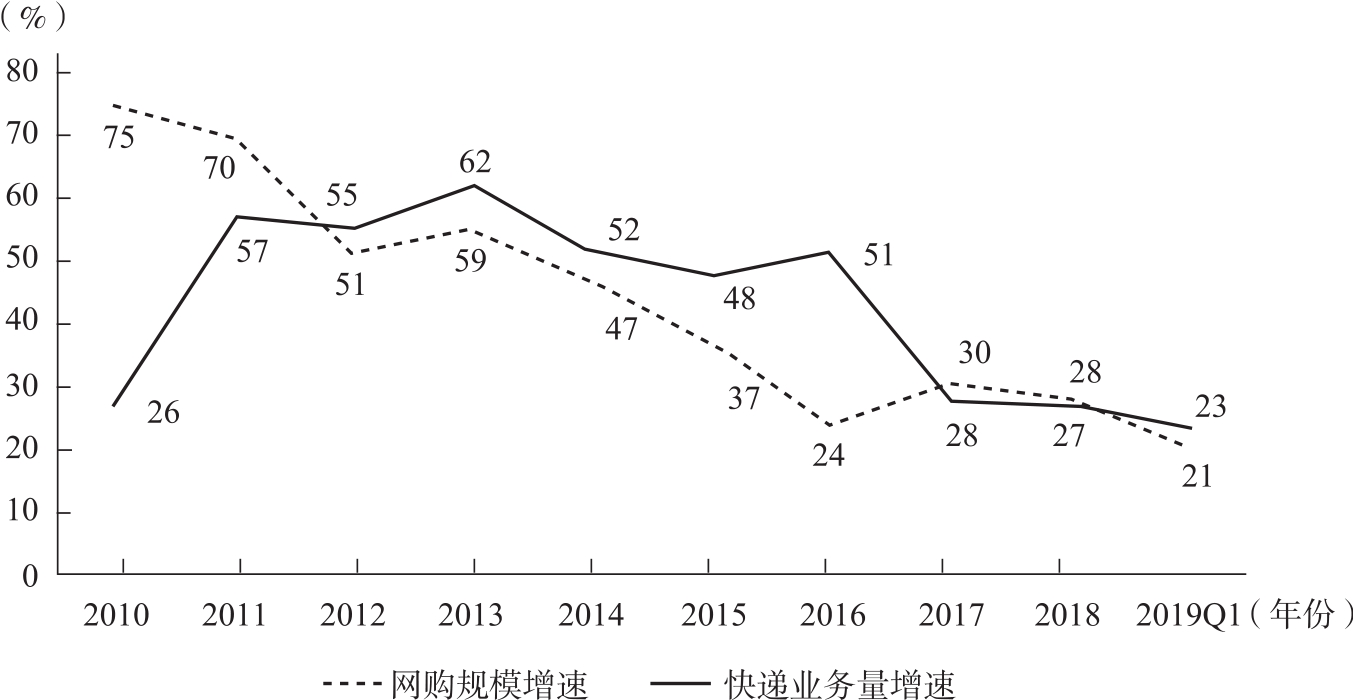

自2017年起,我国快递业从50%左右的高速发展换挡至25%左右的中速发展;2019年第一季度,受春节因素影响,我国快递业务量同比增长速度进一步回落到23%(见图1-5)。2019年1—5月,全国快递服务企业业务量累计223亿件,同比增长24.9%;业务收入2753.6亿元,同比增长23.1%。

图1-5 2010—2019年第一季度网购规模及快递业务量增速

资料来源:兴业证券。

面对经济下行压力,快递业市场格局如何?笔者应用兰彻斯特法则的市场份额射程距离理论来分析中国快递市场的竞争状况;同时对影响未来市场走势的因素做一个简单概括。

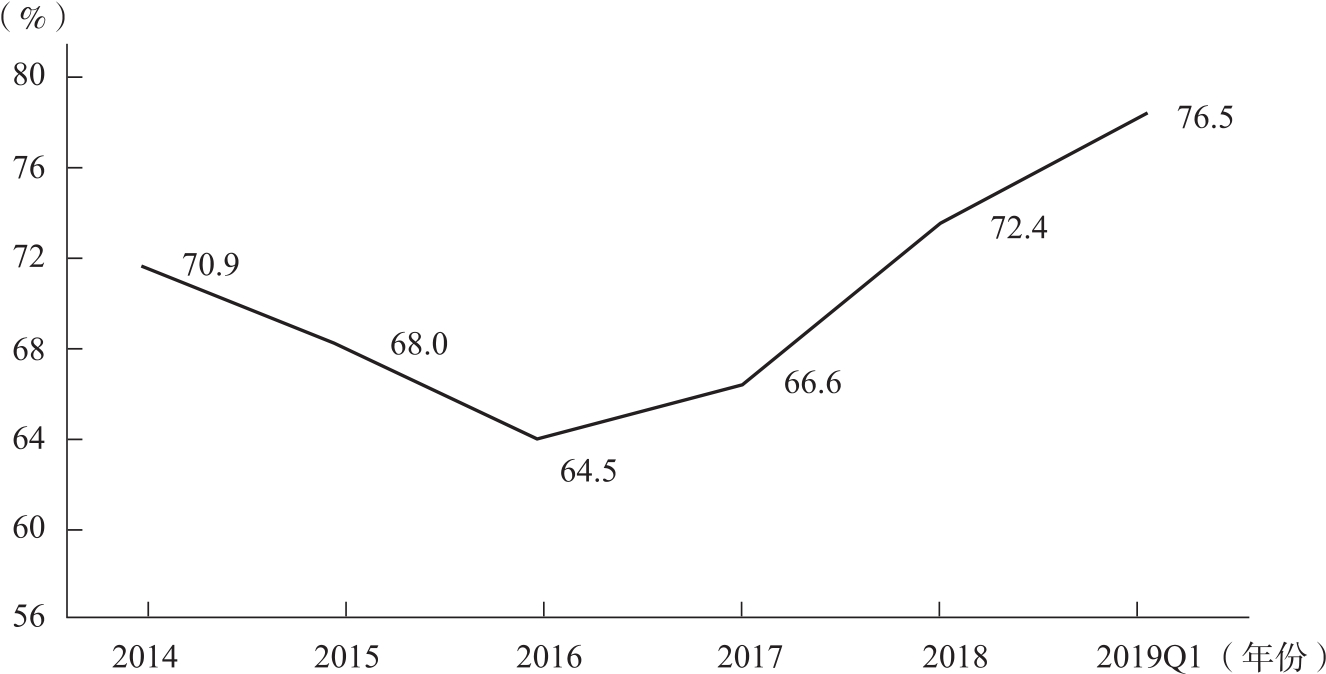

如图1-6所示,中国快递企业CR6的市场份额在经历2016—2017年回落后,2018年上升至72.4%,2019年第一季度更是攀升至76.5%的高位,已超过兰彻斯特市场份额射程距离理论中73.9%这个绝对安全临界值;顺丰、圆通、申通、韵达、中通、百世这6家CR6快递企业的市场占有率分别达到8.1%、13.6%、10.5%、14.7%、18.6%、11.0%,与2018年的市场份额相比,分别提高了0.46个百分点、0.50个百分点、0.44个百分点、0.91个百分点、1.88个百分点、0.25个百分点,这6家企业均实现了市场份额的提高,而且排前两位的中通、韵达市场领先地位进一步巩固,与同行的差距越拉越大。

图1-6 中国快递CR6市场份额变化

资料来源:国家邮政局。

第一阵营的规模优势进一步显现,2019年5月,韵达、圆通、申通业务量分别达到8.68亿票、7.18亿票、5.97亿票,增速分别为43%、28%、47%,高于行业整体水平,正在吸收中小快递企业的市场份额。所以,处于第一阵营的快递企业目前地位绝对安全;二三线中小快递企业,或者是未来的新进入者,几乎没有挑战的机会,等待它们的是被洗牌的结局。

经过一轮又一轮的价格战,快递业一线阵营企业脱颖而出,中小企业基本出清,竞争格局已经明朗;快递企业CR6所占市场份额仍在持续走高,而这主要是因为二三线快递企业的退出。

多家研究机构认为未来快递市场的“马太效应”将难以逆转,第二、第三阵营企业的生存空间将越来越小,陷入“生存危机”。例如,总部位于上海的国通快递,2019年被曝经营困难,严重亏损,进入全网停工状态,所有员工处于休假状态;总部位于北京的如风达快递也被曝进入停摆状态,拖欠供应商款项和员工工资超过7000万元;另外,全峰快递、快捷快递早已资不抵债,拖欠加盟商款项及员工工资;2019年11月,品骏快递因迟迟未能实现规模效应,迫于成本压力而停止运营,并将原先唯品会的快递配送业务转托给顺丰速运。

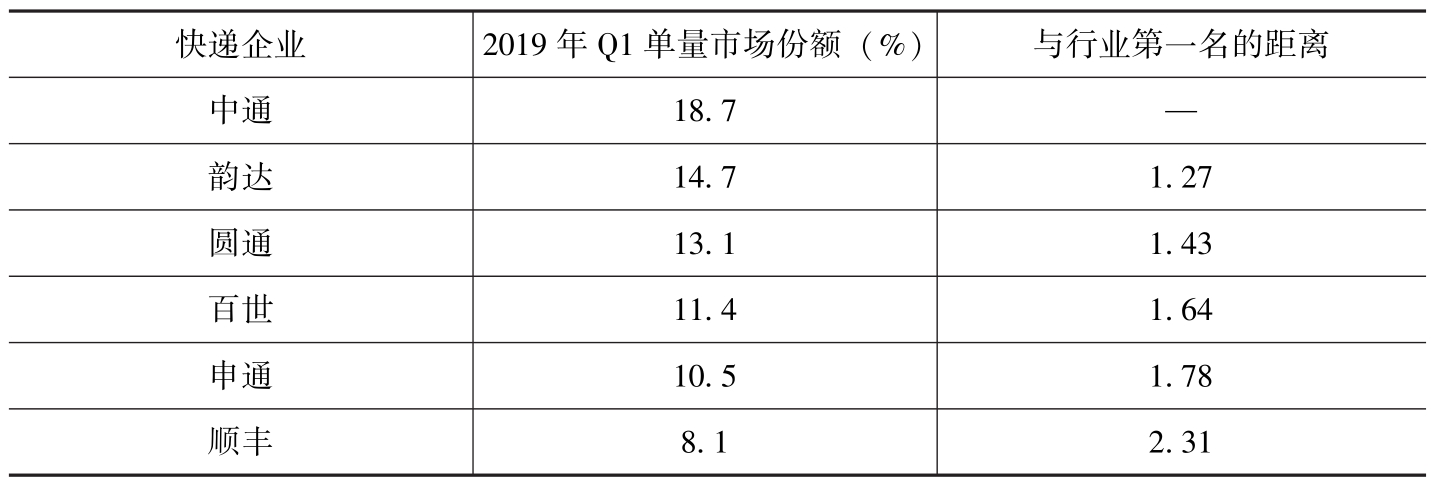

如表1-1所示,在第一阵营CR6中,中通2019年第一季度市场份额仅为18.7%,未达到26.1%这一安全阈值,地位并不稳固。韵达、圆通、百世的市场份额与中通的距离均小于√3≈1.73倍。这说明行业龙头企业仍未形成,未来谁能坐上王座仍是未知数,第一阵营的排位赛结果还不明朗。谁能投入更多资源、采用更佳策略,谁就能更快地提升运营效率。

长江证券研究所交运团队认为,2019年快递业已进入“龙头竞争”的新阶段,将会产生行业寡头。主要依据有三点:一是电商流量将在2022年前后触碰天花板,存量竞争更为激烈;二是成本曲线趋于平坦,加上后发者的学习效应,使得行业领先者的成本优势难以持续;三是通达系原有的加盟制模式已到“瓶颈”期,转运层、网点层的模式、设备需要进一步迭代升级,行业的整合拐点加速到来。

另外,表1-1的数据从侧面印证了顺丰向综合物流解决方案服务商转型的合理性。对于快递单量市场,顺丰很难做到行业第一,加上电商件原本就不是顺丰的优势领域。因此,顺丰选择发展国际快递、冷链、快运、同城配送、供应链等新业务板块,向综合物流服务商迈进。

表1-1 快递CR6企业2019年第一季度市场份额对比

资料来源:国家邮政局。

通达系和百世均有可能夺得快递单量的龙头位置,未来快递业第一阵营的竞争必然很激烈;而影响排位赛结果的主要因素有增量争夺、服务保障、效率提升、成本管控四个方面。

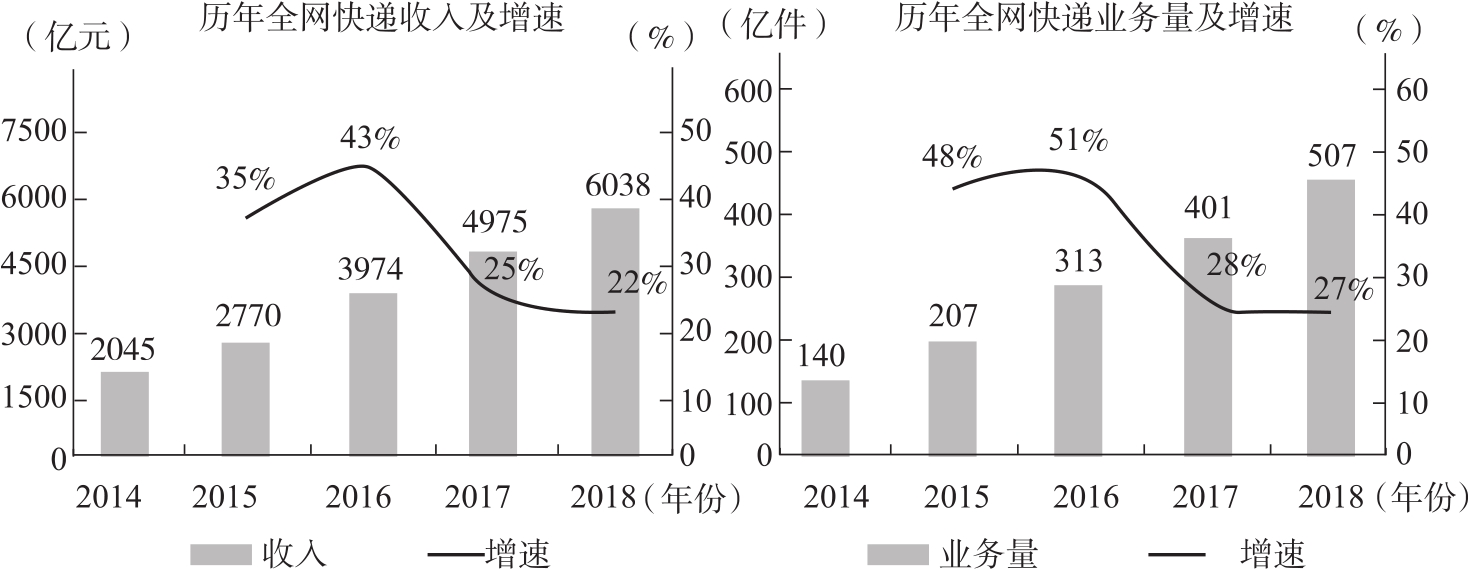

首先,对新增单量的争夺。如今,电子商务增速趋缓,2018年全国网上零售额同比增长28%;相应地,快递业增速开始下降。如图1-7所示,无论是业务量还是业务收入,2016年之后都迅速回落。这时,能否抓住订单量这一重要增长点,显得尤为关键,如拼多多的快递订单。数据显示,2018年拼多多订单量约为111亿个,同比2017年增长了约68亿个订单。假设每个订单对应一个快递单,则拼多多新增的快递单量占全年全网新增快递单量的60%以上。如果企业无法在这些重要增长点上分得一杯羹,则很难保持行业平均增速,在排位赛中自然要处于下风。

图1-7 2014—2018年全网快递收入及业务量对比

其次,服务质量及稳定性的提高。CR6中除顺丰以外,其他5家主要以加盟制为主,这便于其早期快速打开市场,降低资金成本压力,但也带来了服务体验较差的问题。如今,消费者对于时效、货品安全等服务体验的要求越来越高,市场要求快递企业提升自身能力。近一两年,上市快递企业在核心节点、网络布局、基础设施上陆续加大投入,以期加强对网络的把控与管理,提升对市场的感知度,并提高服务质量和用户体验。例如,韵达在全国设立55个自营枢纽转运中心,对枢纽转运中心实现100%自营;申通2018年大力推进核心转运中心直营化步伐,累计动用约15亿元收购了15个核心城市的转运中心。优质的服务和良好的口碑可以提升客户黏性,快递企业正在努力提升服务质量及其稳定性,以构筑实现长远发展的保障。

再次,运营管理效率的提升。经过多年价格战,如今快递末端网点的利润已经非常微薄,难以承受更多的价格下降,通过直接压缩加盟商费用实现降本的做法,已很难进行下去。换句话说,过去降成本的条件和做法基本上已走到了尽头,未来只能通过提升运营管理效率实现降本增效,而提升运营管理效率有赖于模式创新和新技术应用。圆通通过为加盟商提供IT系统、管理经验、资源整合能力、降低费用负担等办法,强化与加盟商的和谐共生关系,激发终端网点揽派能力,刺激业务增长。韵达则通过一套联合仓配系统,将满足条件的仓储加盟商纳入其联合仓体系,使其拥有仓配一体化能力,就近配送,缩短运输距离,达到降低运营成本的目的;同时,新体系可带来新的利润点,如仓储收益、订单操作收益等。

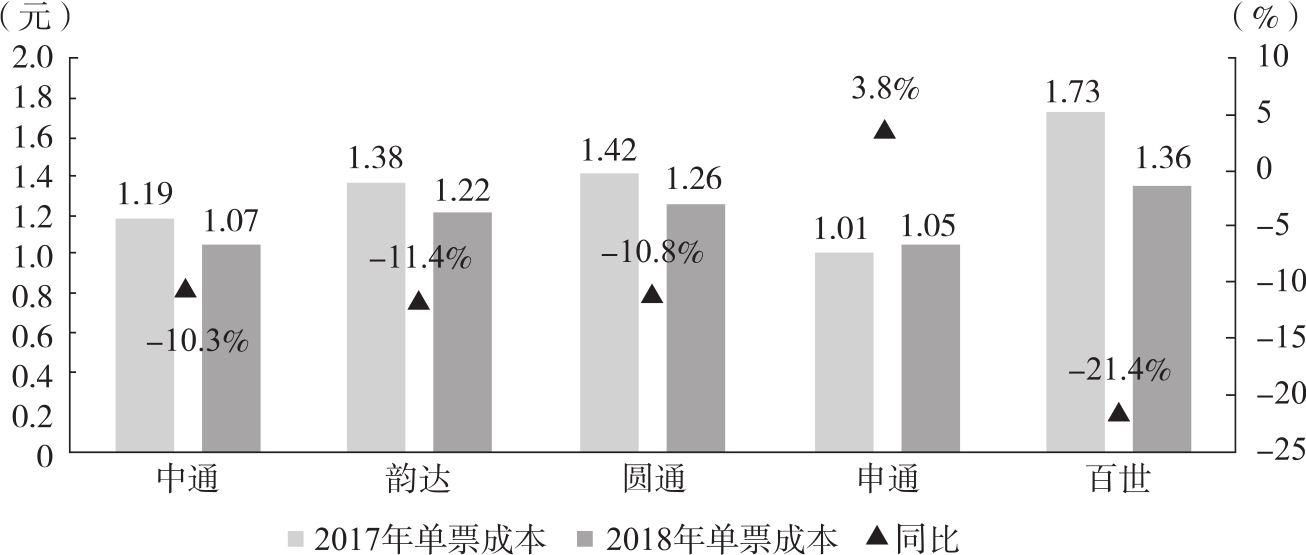

最后,快递单件成本的下降。电商件客户群体,对价格敏感度较高,经济下行压力下,中小企业对降低物流费用有强烈的诉求;同时,在人工、场地费用持续上涨的当下,单票成本的高低直接影响快递企业的竞争力与盈利能力。因此,快递单件成本的管控是电商快递企业形成核心竞争力、在排位赛中获得靠前名次的关键因素之一。数据显示,目前申通单票成本最低,但同比增长了3.8%,未实现持续优化;而百世加大成本控制力度,其分拣成本有大幅下降,进而带动单票成本实现21.4%的最大降幅,提升了百世的竞争力。

图1-8 2018年主要快递公司单票成本下降情况测算

资料来源:Wind、中信证券研究部。

兰彻斯特法则简介

第一次世界大战期间,英国工程师F.W.兰彻斯特用数学方法建立了一组微分方程用于描述交战双方兵力的动态消耗;之后经过各国军事运筹工作者的研究与补充,形成了兰彻斯特作战理论。

兰彻斯特法则后被应用于商业分析,并发展为兰彻斯特市场份额射程距离理论,以市场占有率对比情况来衡量企业在市场竞争中的地位,以明确企业间的竞争态势,帮助企业选择合适的发展策略。其主要内容为:当市场上有多家实力较为接近的企业时,只有市场份额大于竞争者市场份额的√3≈1.73倍时,企业才能保持安全距离。另外,还有三个临界值值得企业加以关注。

(1)当企业的市场份额达到73.9%及以上时,企业拥有绝对优势地位,绝对安全;

(2)当企业的市场份额达到41.7%及以上时,企业成为市场第一,而且很快就能遥遥领先于其他对手;

(3)如果企业的市场份额未能达到26.1%及以上,企业市场领导者地位便不稳固,很可能被反超。