上一章分享了中行转债的投资案例,这一章,我来分享平安转债的投资案例。

平安转债是保险业巨头中国平安发行的可转债,在2013年12月9日上市,上市之后没过几天,就跌到了100元左右。我在102元左右时分两批买入了平安转债。当时的情况比较特殊,我没有等它降到100元以下主要有这样两个原因。第一,当时平安转债的溢价率非常低,大概为3%;第二,我当时原本就持有中国平安的股票,所以就面临一个是否要切换的选择。上一章中,我面对的是中行转债和工行转债这两个可转债之间的选择,而这一次,我面对的是正股和可转债之间的选择。3%的溢价率,意味着如果我把中国平安的股票换成可转债的话,当股票上涨时我会损失3%的收益,对此的补偿是,我持有的资产从“下不保底,上不封顶”的股票,变成了“下有保底,上不封顶”的可转债。这里请你注意一点,102元的可转债,也是保底的,通常来说,可转债几年累计的利息加上最后偿还的本金,总共会超过110元。我在前面反复强调要买100元以下的可转债,是出于一种更加保守的考虑,我希望你不仅能享受到股票上涨的收益,同时也能在最差的情况下,得到还算不错的利息收益。

但是在这个案例中,由于我本身就持有中国平安的股票,所以对比的思路会不太一样。用一个不太恰当的比喻来说,当时的选择就像是:要不要花3%的成本,给中国平安这只股票买个保险。我最终的回答是:要!所以我在平安转债102元上下的时候,把中国平安的股票全部换成了中国平安的可转债。在上一个案例中,中行转债的投资过程历时3年零3个月,而平安转债的投资周期就短很多,2014年12月24日,平安转债发布“提前赎回公告”后,我在25日以152元的价格卖出了平安转债。整个投资过程历时一年,总收益率是49%,由于只用了一年,所以年化收益率也是49%。

在这个案例中,还有一个值得重点讨论的问题,就是卖出策略。

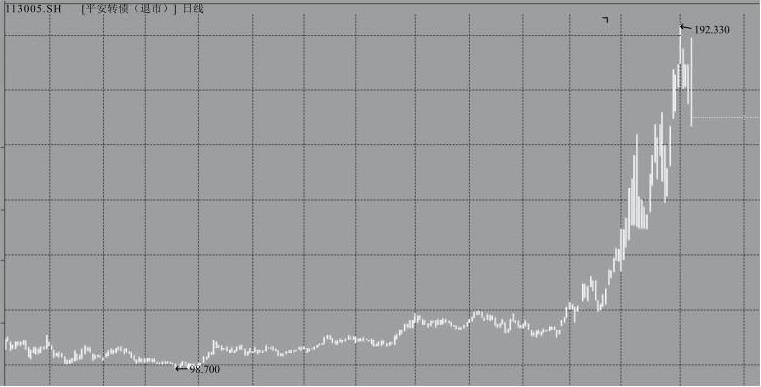

图8-1是平安转债的历史走势图,我在152元卖出平安转债之后,它最高涨到了192元,另外它最终收盘的价格是167元。这种情况下,你心里可能会有个疑问:在公司发布提前赎回公告之后,立刻就卖出,是不是太早了?是不是可以等它再涨一涨?我的建议是最好不要等。再看一下上一个案例中中行转债的走势图,你会发现,在中行转债发布提前赎回公告之后,它的价格是一路下跌的。如果你在这两个案例中都选择再等一等,平均而言并不会得到更好的结果。

图8-1 平安转债历史走势

资料来源:万得。

在目前投资转债的小圈子中,比较流行的卖出策略有两种:一是我们刚才说的,在看到提前赎回公告后立刻卖出的策略,我们可以叫它策略1;另一种策略,我们可以叫它策略2。

策略2的方法是:在可转债价格达到或超过130元之后,只要从最高点下跌超过10元,就卖出,不考虑有没有发布赎回公告。举例来说,当一只可转债的价格第一次达到130元时,它的历史最高价显然也是130元,那么如果未来有一天,它的价格从130元下跌到了120元,就立刻卖出全部的可转债。如果未来价格上涨到140元呢?这时候,它的历史最高价就是140元,那么就重新以140元为基准,如果下跌10元达到130元,就卖出可转债;如果涨到了150元,就把基准调整到150元。以此类推。当然,策略2的使用有一个极限,就是不能超过可转债的“赎回日”,一旦超过了赎回日,你的可转债就会被公司以100元左右的价格直接拿走。这个规则很重要,如果你忘记了,一定要回顾一下前面的内容。一般来说,赎回日会出现在可转债发布“提前赎回公告”的一个月之后,具体日期以公告为准。

策略2的好处是,它可以在可转债的快速上涨中,实现一个“止损不止盈”的效果,但同时,这个策略也有几个额外副作用。

第一,从结果上看,策略2有时候会导致可转债卖出过早,比如第一个案例中的中行转债,如果使用策略1,即看到提前赎回公告后卖出,那么卖出的价格是174元,但如果按照策略2,卖出价格将是130元左右,原因是在可转债上涨的过程中,出现过一次从140元到122元的大幅回撤。

第二,耗时。可转债在超过130元之后,价格的波动会非常剧烈,如果按照策略2的要求,从最高点回撤10元就卖出,我们就必须在交易时间一直盯着看。

第三,你操作的时候更容易不守纪律。其实本书讲的每一种投资工具,都有很多种投资策略,但我通常会建议你选择最简单的那一种。因为10多年的投资经验告诉我,复杂的策略到了实际操作中,往往会比你预期的更复杂。有时候,单从数学期望的角度看,复杂策略是好于简单策略的,但现实中,往往是那些使用简单策略的人赚钱更多,因为使用复杂策略的人,除了策略本身的风险之外,还额外承担了一个执行时偏离策略的风险。

综合以上原因,如果你不是一名职业投资者,我建议你选择策略1。想要简单有效地取得收益,策略1已经足够了。

其实严格来说,现在比较流行的策略1和策略2,都不是最科学的。最科学的方法是“动态再平衡”。但是动态再平衡这个策略,难度更高,需要对投资有很深刻的理解才能执行,否则很容易在实际操作中混淆再平衡和炒短线的区别。

下面我简单科普一下“动态再平衡”的原理和策略。

动态再平衡是一种在逻辑上十分严谨的思想。它的主旨是:在任何时候,用任何资产和任何资产做对比。假设你现在持有一批可转债,根据动态再平衡的逻辑,此刻你需要思考的问题是:如果我不持有这些可转债,我还能持有什么?其他资产的性价比会不会更好?这里所说的“其他资产”,不仅仅包括其他可转债,也包括股票、债券、银行存款、基金、期权等金融资产;这里所说的“其他资产”甚至不仅仅包括金融资产,也包括房产、金条、煤矿等一切实物资产。这是广义的动态再平衡,也是动态再平衡的真正内涵。

不过,广义的动态再平衡,如果要展开讲,需要单独写一本书才行。我们这本书主要讨论的是最狭义层面的动态再平衡,也就是可转债与可转债之间的再平衡。

实际操作中,我有时候会等到可转债发布“提前赎回公告”后再卖出可转债,但并不是任何时候都这样做。有些时候,我会在可转债价格出现一定程度的上涨,但并未发布提前赎回公告时,就卖出该可转债,换成其他价格更便宜的。

甚至有些时候,我会在某只可转债并未上涨的情况下将它卖出,因为有其他可转债跌到了更加诱人的价格。

接下来,我会分享两个我在可转债没有发布提前赎回公告时,基于动态再平衡的逻辑卖出可转债的实战案例。

本章小结:

当你投资的上市公司发行了可转债时,假如该可转债的价格和溢价率都很低,应该将股票换成可转债。