表8 2017年中国城市外贸效益竞争力30强排名表

续表

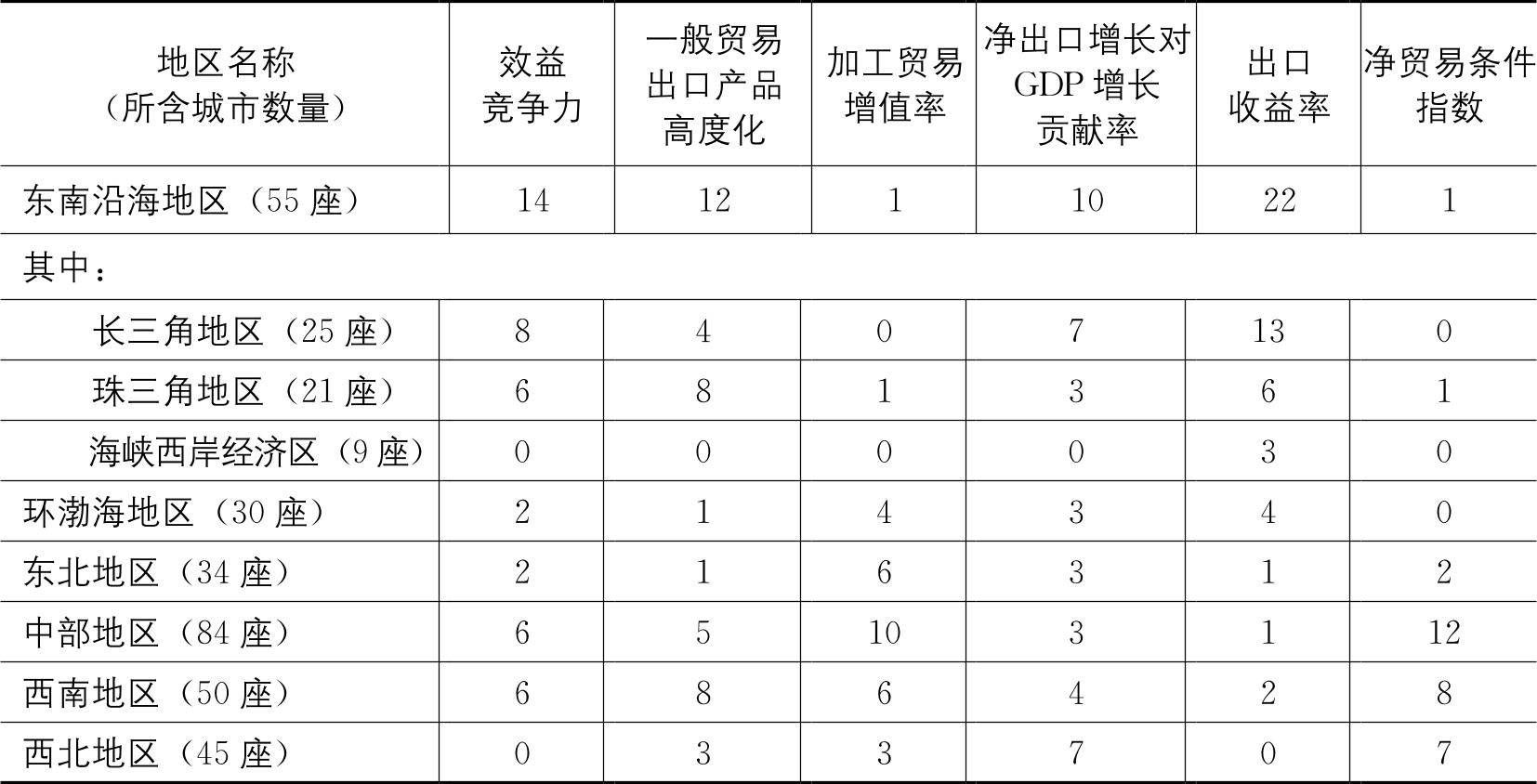

表9 2017年各地区效益竞争力单项指标前30名城市分布表 单位:座

效益竞争力评价体系构建:近年来,发达国家大力推动“产业回归”和“再工业化”,吸引中高端制造业回流;与此同时,新兴经济体纷纷推进工业化进程,加快承接国际产业转移,中低端制造业加速崛起。双重挤压之下,我国对外贸易继续寻求规模的高位突破难度显著加大。新常态下,我国积极优化外贸结构,转换增长动力,构建“优进优出”的外贸新格局,进而实现对外贸易的高质量发展,显得十分迫切和意义重大。

2017年,外贸效益竞争力榜单结束频繁更迭局面,入围城市区域分布趋于稳定。东南沿海地区加紧推进创新发展,抢抓机遇修炼内功,继续扮演效益竞争力榜单中流砥柱角色,入围城市数量连续两年增长1座,在30强中斩获14个席位,表明东南沿海地区外贸效益持续改善,其中12座城市连续2年入围,占榜单30强中连续入围数量的70.6%。中西部地区承接东南沿海地区产业再转移和发达国家产业转移,区域内各城市外贸活力逐渐释放,虽然在外贸效益竞争力榜单上暂难威胁东南沿海地区霸主地位,但2017年合计12座城市入围的优异成绩,已让东南沿海地区感受到了追兵逼近的压力。东北地区在深陷经济衰退泥潭后,经济结构调整有所起色,2城入围打破上一年无城入围的尴尬局面。

东南沿海地区外贸大市,外贸发展相对均衡,综合实力强劲,效益竞争力指标表现普遍较好。2017年外贸效益竞争力榜单30强中多达6座来自外贸规模前10大城市。其中,综合实力强劲的广东深圳、上海稳居效益榜单和综合竞争力榜单冠亚军,广东广州、江苏苏州、广东东莞和浙江宁波也是外贸效益竞争力榜单常客。同时,其他一些持续入围榜单的城市也具备一定的外贸规模。例如,连续上榜的浙江杭州、金华、绍兴以及广东佛山、惠州进出口规模均位居全国前30。反观部分中小城市,依靠单项指标排名的异军突起,在榜单上偶露峥嵘,但缺乏综合实力的协调发展,难以在榜单上站稳脚跟。例如,2016年四川南充依靠“加工贸易增值率”指标排名的大幅提升,高居当年效益榜单第4位,2017年指标成绩大幅下降,导致其跌出百名之外,仅位列第158位;2016年宁夏固原依靠“净贸易条件指数”勇夺桂冠,效益竞争力排名飙升68位,入围前30强并一举夺得第11名的好成绩,但2017年指标成绩大幅下滑,排名后退261个席位,仅取得第272名的后排座次。

2017年,入围我国城市外贸效益竞争力30强榜单的城市中,15座城市同时跻身综合竞争力前30强,“双优模范生”数量比2016年减少1座,其中11座城市来自东南沿海地区;在15位“偏科生”中,有8座甚至未能进入综合竞争力百强行列,其中,西南地区3座,中部、东北地区各2座,环渤海地区1座。例如,黑龙江鸡西依靠“加工贸易增值率”和“净出口增长对GDP增长贡献率”指标的优异表现,排名效益榜单第8位,但在整体竞争力中仅取得第192位的后排座次;云南曲靖“加工贸易增值率”指标拔得头筹,助推其勇夺效益榜单第19位,但综合实力不济,仅排名整体竞争力第269位。与此同时,在综合竞争力强劲的城市中,效益竞争力处于“短板”的现象有所减少,2017年综合竞争力30强中,4座城市效益竞争力排名却位于百位之后,比2016年增加2座。例如,山东烟台虽高居综合竞争力第27位,但外贸效益指标表现不佳,仅位列效益竞争力榜单第163位。

一般贸易出口产品高度化指数:一般贸易出口利用外部市场消费拉动内部经济发展,体现了一个国家或地区的基础产业水平、科技发展水平和劳动生产率水平等,其高度化指数用于衡量一般贸易出口产品的技术含量。

新常态下,我国外贸增长逐渐向内生动能转换,鼓励企业通过技术创新、品质提升、市场拓展、品牌经营等方式实现突围,彰显国内生产实力的一般贸易取得了快速发展,贸易自主性得到提升。2009—2017年,我国一般贸易出口年均增长11.1%,分别快于同期我国整体出口年均增速、加工贸易出口年均增速2.9个、7.8个百分点,一般贸易出口所占比重也逐年上升,2017年达54.4%,分别比2016年和2009年提升0.5个、10.3个百分点。与此同时,一般贸易项下高新技术产品出口由2009年的3455亿元提高至2017年的1.2万亿元,年均增长16.4%,比一般贸易出口总体增速快5.3个百分点,占一般贸易出口的比重由2009年的9.6%提升至14%,带动我国一般贸易出口产品技术含量持续提升,2017年指标分值为69.6,比2008年提升2.2%;同时,榜单入围门槛也相应提高,浙江宁波是2017年该指标排名的第30位,分值为73,高于2016年位居第30位江苏无锡的72.5。

近年来,随着区域协调战略的深度推进,尤其是“一带一路”倡议将中西部推到了改革开放的前沿,中西部地区对外经贸合作空间显著加大,同时利用后发优势,带动产业快速转型升级,出口商品结构持续优化,2017年该地区共有16座城市入围“一般贸易出口产品高度化”指标榜单前30,比上年增加1座,占榜单53.3%,在68座指标得分高于全国平均水平的城市中,36城来自中西部地区。如陕西商洛,随着太阳能电池产业的快速发展,2017年一般贸易出口太阳能电池大增59.2%,推动其一举夺得榜眼;但中西部地区城市产业结构相对单一,支柱产业容易受到外部发展环境变迁的影响,榜单表现不够稳定,仅11座城市连续两年上榜,更新率达31.3%。反观东南沿海地区城市,外贸体量相对较为庞大,产业布局齐全,短期内某一产业或项目的景气与否难以左右指标成绩,2017年增加1座入围城市至12座,表现相对稳定。

加工贸易增值率:长期处于国际产业链低端、增值空间狭窄、经济效益低下等问题困扰我国加工贸易发展。近几年来,国家通过鼓励产业梯度转移和企业深加工结转、外发加工、增加原辅材料国内采购等方式,持续改善加工贸易的增值状况。

近年来,随着发达国家制造业回流和发展中国家制造业兴起,加之国内劳动力成本等比较优势逐渐弱化,我国加工贸易发展显露颓势,在2014年达8.7万亿元的历史峰值后连降两年,2017年小幅反弹,规模勉强站上8万亿元台阶,但较峰值仍有较大差距。总量继续突破困难重重,另辟蹊径通过促进深加工结转、外发加工、加大国内购料等方式,鼓励加工贸易逐渐从东南沿海向内陆转移,有效延长国内产业链条,推动创新发展,促进加工贸易增值状况改善。2017年,我国加工贸易增值率为76.3%,比2008年提升15.3个百分点。在增值水平普遍提升的背景下,“加工贸易增值率”榜单30强稳定度有所提升,2017年共17座城市连续两年入围,比上年增加2座。

自2007年以来,我国先后3批共认定了44个中西部、东北城市作为加工贸易梯度转移重点承接地,此后为促进政策更好落地,2016年又相继出台《关于促进加工贸易创新发展的若干意见》和《关于促进外贸回稳向好的若干意见》,强调综合运用财政、土地、金融等政策,支持内陆沿边地区承接产业梯度转移,加快了加工贸易转型升级步伐。受益于政策扶持,中西部地区加工贸易规模快速扩张,后发优势显著,利于提升增值水平,2017年该地区多达19座城市入围榜单。宁夏石嘴山积极适应经济新常态,坚定不移地走产业链延伸的发展路径,投资105亿元建设了年产2010万套子午线轮胎项目,受益于轮胎项目加工贸易的快速发展,2017年宁夏石嘴山加工贸易进出口倍增,使石嘴山该指标排名前进138位,最终取得第12名的好成绩。东北地区6座城市入围,比上年增加3座,其中吉林白城充分利用发展现代农业契机,依托本地资源,鼓励企业因地制宜,发展调味品加工业,2017年其加工贸易增值率快速提升,指标排名大幅提升51位,最终位列榜单第21位。东南沿海地区是我国最早发展加工贸易的区域,多年累积的庞大进出口规模难掩低端的国际分工水平,出口产品技术含量低、同质化严重,致使增值空间小,光鲜的外贸数据背后,并未带来与之相称的实际利益,2017年继续维持广东阳江一城入围的局面。

净出口增长对GDP增长贡献率:净出口是构成GDP的“三驾马车”之一,在推动国内经济增长和改善就业等方面发挥着重要作用。因此,外贸对本土经济的促进,成为衡量外贸效益高低的重要标准。

2017年,国内经济回稳向好,GDP增速在2016年探底后回升至6.9%,加之国际市场外部需求回暖,大宗商品价格上扬,我国外贸进、出口均实现正增长。但由于出口增幅显著低于进口,贸易顺差规模相应收窄,“净出口”对GDP增长延续名义负拉动作用,且名义贡献率由2016年的-7.5%扩大至-8.7%。从区域情况看,东南沿海地区外贸依存度高,对环境变化反应灵敏,外部市场需求复苏带来出口的显著回升,在参与评比的55座城市中,30座城市净出口规模增长,受此影响,入围本项指标前30名的城市数量增加3座至10座。中西部地区受益于中部崛起、西部大开发等区域发展战略的稳步推进,外贸马力不断增强,2017年14座城市入围榜单,虽比上年减少1座,但榜单占有率仍高达46.7%。随着东北地区经济的逐渐向好,多数城市GDP增长已由负转正,“净出口”马力有所弱化,吉林白城、吉林,黑龙江鸡西3城携手上榜,比上年减少1座。环渤海地区表现较为稳定,山东莱芜、日照是榜单常客,临沂急进107个席位,最终位列第19位。

中小城市经济规模、外贸体量均较小,而且结构较为单一,外部环境变动极易带来发展的显著波动。2017年,“净出口增长对GDP增长贡献率”榜单中多达19座城市外贸规模位居50名之后,占比高达63.3%,其中新疆喀什、海南海口、广西百色、四川泸州等13座城市更是位居外贸规模百名开外。中小城市的高上榜率主要得益于这些城市内贸市场容量有限,较小的经济基数和外贸市场容量带给指标结果蹿升空间的同时,也带来了稳定性欠佳的副作用,在新晋入围的24座城市中,21座城市排名外贸规模30名之后,其中11座更是位居百名之后。例如,内蒙古巴彦淖尔的进、出口分别以煤炭和农产品为主,2016年其高居“净出口增长对GDP增长贡献率”榜单第10位,但2017年国际市场大宗商品价格快速上涨,其主要进口商品煤炭进口值激增2.2倍,直接推高其整体进口增长52.2%,而出口增幅相对较小,仅14.7%,导致贸易逆差规模扩大63.7%,“净出口”马力趋弱,排名大幅后退284个席位,最终仅收获第294位的后排座次。

出口收益率:长期以来,“两头在外”的贸易模式导致获利空间有限。单纯依靠吸引外资提振贸易甚至经济的手段,已经逐渐不适应当前的社会发展阶段,培养并壮大内生动力至关重要。由内资企业创造并掌控的出口收益能力

更能体现“国民概念”,是我国进行技术改造、增强自主研发能力以及改善经营管理水平的基本保障。

更能体现“国民概念”,是我国进行技术改造、增强自主研发能力以及改善经营管理水平的基本保障。

近年来,我国加快转变外贸发展方式,推动经济发展的内生动力显著提升,彰显贸易自主性和本土生产实力的内资企业逐渐成为最具活力和潜力的经营主体,外贸出口收益能力稳步增强。2009—2017年,我国内资企业出口规模年均增长11.6%,比外贸整体出口年均增速快3.5个百分点,占外贸整体出口的比重由2009年的44%提升至56.8%;2017年,我国出口收益总规模增长11.4%,快于当年外贸出口增速0.6个百分点,单位出口额收益规模在上年增长0.9%的基础上再提升0.6%。

随着转变外贸发展方式的稳步推进,东南沿海地区内资企业步入快速发展阶段,2017年占外贸比重已达54.4%,比2009年提高15.3个百分点,提升幅度比全国水平高2.5个百分点。而日渐式微的加工贸易规模缩水,占外贸出口比重由2009年的53.1%下降至2017年的33.1%,导致该地区2017年出口收益规模继续稳居全国各区域首位,占比高达68.1%。受益于此,2017年东南沿海地区22座城市上榜,并且包揽了榜单前8名。中西部地区在产业梯度转移等政策利好推动下,依靠大量吸引外资和承接东南沿海地区的产业转移,推动对外贸易快速发展,2009—2017年中西部地区外贸出口年均增长17.8%,比同期全国水平快9.7个百分点,但其规模扩张更多依靠“外商投资企业+加工贸易”模式,内资企业出口占比不增反降17.9个百分点,这种外贸发展模式并未带来与之相称的出口收益能力,2017年中西部地区出口收益规模仅相当于东南沿海地区的23.8%,最终仅重庆、湖北武汉和广西崇左3座城市入围,与东南沿海地区的差距仍然较大。东北地区外贸出口延续较为低迷表现,2017年增长7.3%,在各区域中增速居于末尾,使东北地区继续维持仅辽宁大连1座城市入围的惨淡局面。

净贸易条件指数:指出口价格指数与进口价格指数之比,用于说明出口商品和进口商品的交换比率关系,是从价格方面衡量对外贸易经济效益的重要指标。净贸易条件指数大于100,说明出口价格比进口价格相对上涨,贸易条件有利;反之,则贸易条件不利。

2017年,受全球市场需求复苏影响,国际市场大宗商品价格快速回升,全年大宗商品价格指数BPI上涨102点,涨幅达11.8%,带动我国进口商品价格总体上涨9.4%;进口价格上涨对出口价格存在一定的传导作用,但存在滞后效应,同时虽然近年来我国大力实施“优进优出”外贸发展战略,出口产品议价能力有所增强,但涨幅仍然有限,2017年我国出口价格总体上涨3.9%,明显小于同期进口价格总体涨幅,净贸易条件指数仅94.9,意味着我国贸易条件趋向恶化。从具体城市情况看,2017年参与评比的298座城市中,多达211座城市贸易条件处于恶化状态,比例高达70.8%。其中,中部地区、东南沿海地区贸易条件出现恶化的城市数量最多,均为49座;环渤海地区城市贸易条件恶化比例最高,30座参与评比的城市中多达28座贸易条件恶化,比例高达93.3%;东南沿海地区次之,为89.1%;东北、西北地区分别为79.4%和64.4%;中部、西南地区较低,分别为58.3%和58%。

国际市场大宗商品价格的上扬,给部分以进口资源为主的城市带来负面影响的同时,也使部分以出口资源为主的城市受益,如自然资源富庶的中、西部地区,随着2016年初国际市场大宗商品价格触底并步入反弹通道,入围城市数量在2015年18城的基础上,2016年增加5座至23座,2017年国际市场大宗商品价格进一步上扬,中西部地区入围城市继续扩军至27座,狂揽榜单9成席位,其中甘肃陇南、平凉、武威,贵州六盘水、遵义、铜仁等城市蜂拥上榜,中西部地区一时风光无限。同时,这类城市大多产业结构单一,对国际市场商品价格变动相当敏感,由这些城市把持的30强榜单动荡态势十分明显,2017年“净贸易条件指数”排名前30名的城市中,仅3座是连续2年入围的熟悉面孔,榜单更新率高达90%,榜单动荡程度在效益竞争力各子项指标中高居首位。