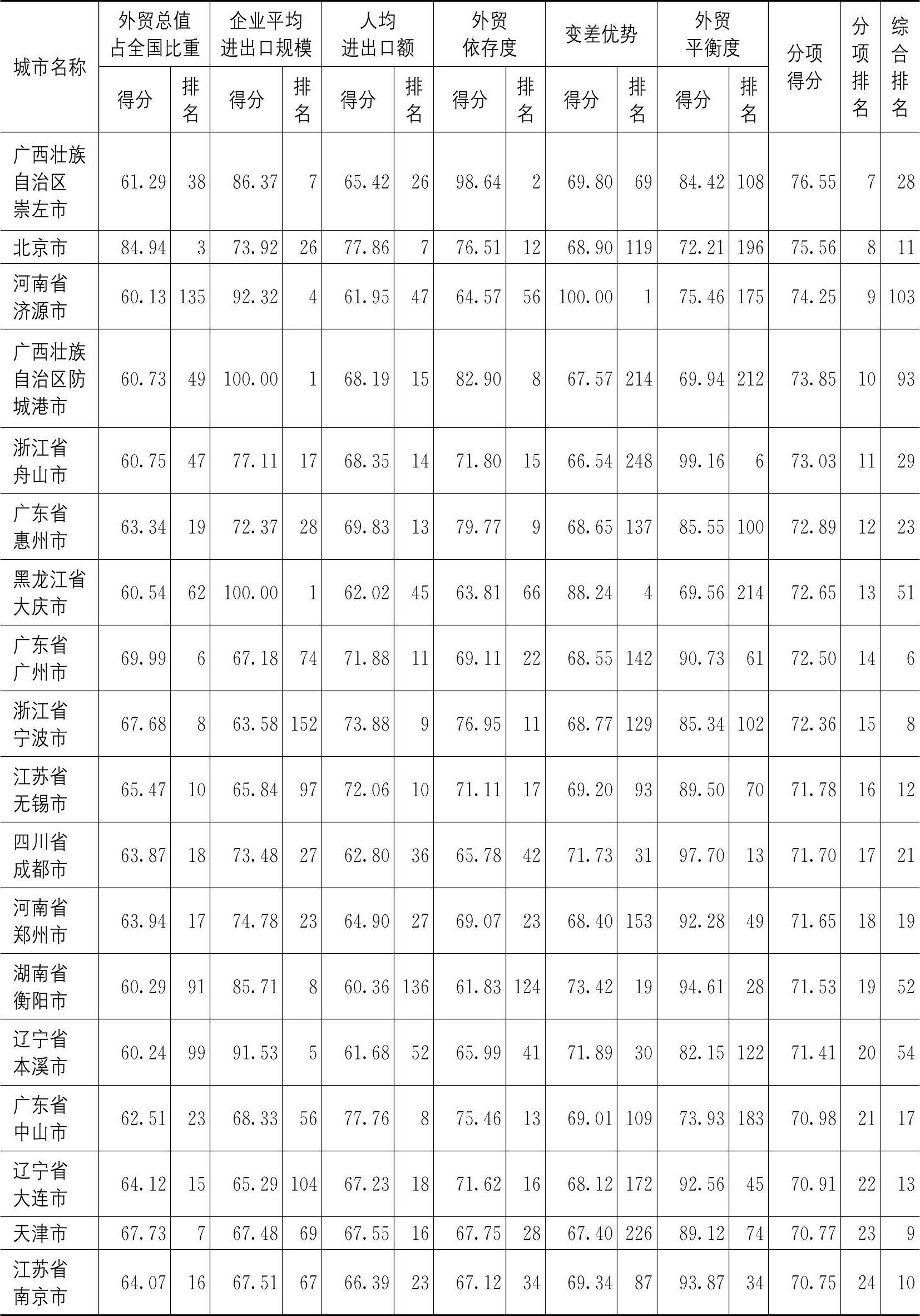

表4 2017年中国城市外贸水平竞争力30强排名表

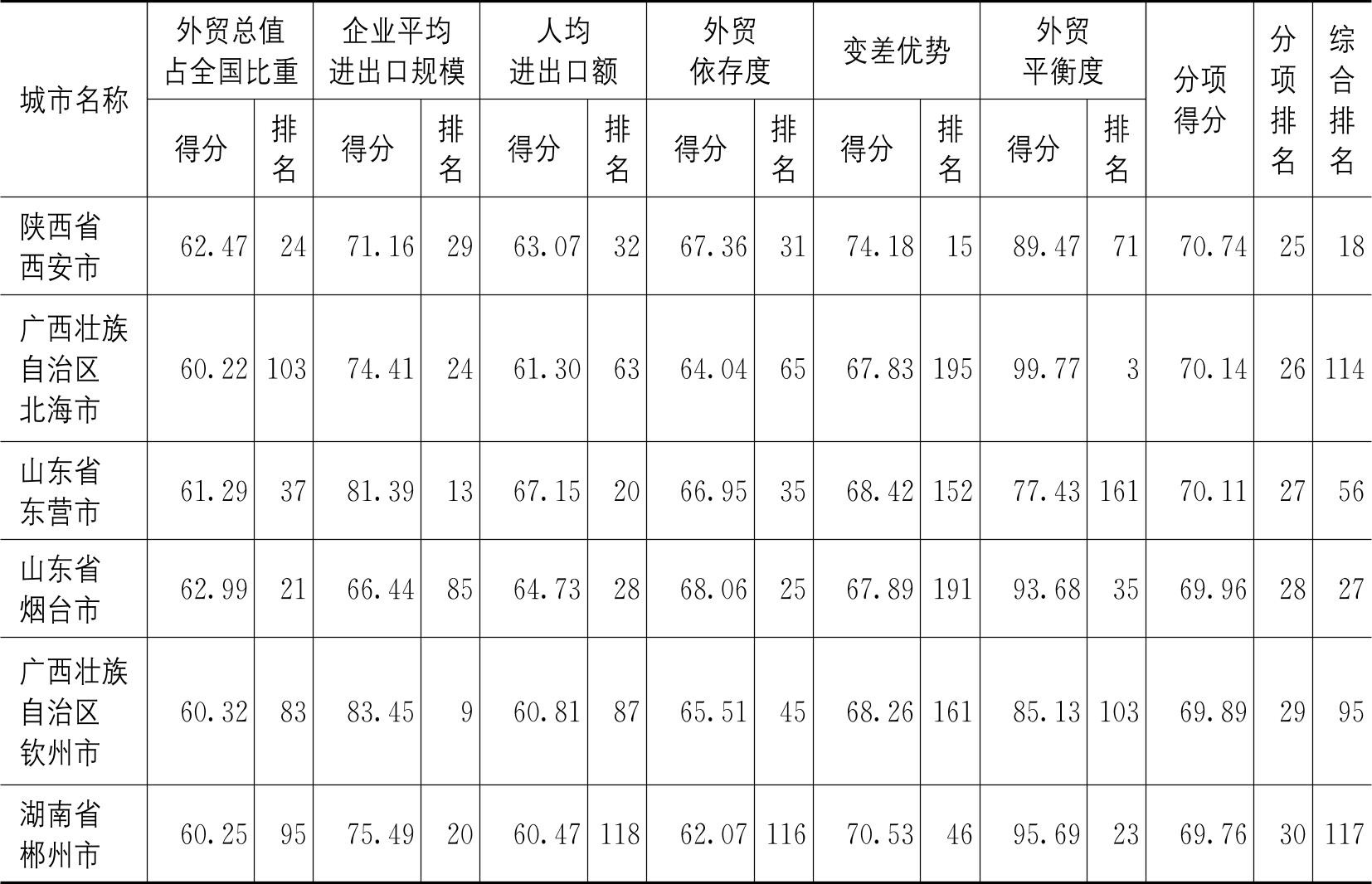

续表

续表

表5 2017年各地区水平竞争力单项指标进入前30名的城市分布表 单位:座

水平分项竞争力评价体系构建意义:衡量城市外贸水平不等同于单纯的规模比拼,需要从企业平均实力、相对发展速度、进出平衡度、经济外向度等多维度、多角度进行综合评价。

2017年水平分项竞争力30强榜单有7座新面孔登榜,较上年增加1座,榜单更迭率升至23.3%,21座城市同时入围水平竞争力与综合竞争力前30强。在经历连续两年的同比下滑之后,2017年我国外贸止跌回升,进出口值同比增长14.3%,超越美国重回全球货物贸易第一大国地位。水涨船高,入围当年水平竞争力30强的城市平均进出口规模达到6311.3亿元,较上年提升15.1%,其中4座城市外贸规模超过2万亿元大关。“明星城市”依旧闪亮榜单,如广东深圳和东莞、江苏苏州、上海等城市,凭借“外贸总值占全国比重”“外贸依存度”“人均进出口额”等多项指标的绝对优势长期雄踞榜单前排。中小城市则在榜单上更替频繁,2017年7座新入围城市平均进出口规模仅为458.4亿元,远低于水平竞争力30强平均规模。个别指标的爆发式提升是外贸小城登陆榜单前排的重要捷径,但综合实力的不足导致中小城市在榜单上跳跃性较强。如河南济源,2017年出口额不足百亿元,但同比大幅增长2.6倍,“变差优势”指标高居全国第1位,加之“企业平均进出口规模”指标表现优异,拉动水平竞争力由上年的第111位快速上升至第9位;宁夏中卫由于“变差优势”和“外贸平衡度”指标快速下滑,水平竞争力由上年的第21位退至139位;甘肃嘉峪关受“变差优势”指标拖累,水平竞争力由上年第10位退至83位。

近年来,我国外贸发展逐步走入深入调整期,受土地资源有限、劳动力成本上升、环境承载力透支等因素影响,支撑东部沿海地区外贸优势的传统动能正在减弱。虽然我国外贸水平“东强西弱”的大格局并未发生根本性转变,但部分以加工贸易为载体的先进制造业产能内迁,已拉动重庆、河南郑州、四川成都、陕西西安等内陆城市展现出外贸崛起势头。内陆地区共入围13城,版图比上年扩大1席,其中西南地区上年入围的4座城市均再次入围,加之广西钦州成功回归,5城的上榜数量使得西南地区继续领跑内陆地区;中部地区增加2席,共入围4城,河南、湖南两省各占2席;东北地区除榜单常客辽宁大连外,黑龙江大庆和辽宁本溪新晋入围;西北地区的陕西西安成为该地区唯一代表。此消彼长,东部沿海地区在水平竞争力30强榜单上的领先优势持续弱化,在上年减少1座的基础上,2017年再次减少1座,入围城市为17座。其中,广东汕尾落榜使得珠三角入围城市由上年的7座减至6座,深圳再次蝉联榜首,东莞名列第3位;长三角上年入围的6座城市再次全部入围,入围数量与珠三角并驾齐驱,且其中4城排名有所提升;山东东营接替聊城入围,使得环渤海继续保持4城上榜;海西地区继续由福建厦门独自入围。

外贸总值占全国比重:一段时间内某城市外贸总值与同期全国外贸总额的比重,描述该城市在全国外贸中的贡献程度。

2017年“外贸总值占全国比重”前30榜单与上年相比没有新面孔登场,表现稳定,入围城市平均进出口规模为7288.4亿元,比上年提升13.9%;上榜门槛为1933.2亿元,提升23%。榜单前30城市外贸总值占全国比重合计由上年的79.3%降至78.7%,外贸资源集中度有分散趋势。就地区分布来看,“东高西低”的外贸区域大格局仍然牢固,东部沿海城市共席卷榜单八成席位。其中,长三角整体集团优势仍然傲视全国,共11城入围,且有4城杀入前10强,上海更是连续数年蝉联我国外贸体量冠军宝座;珠三角共7座城市入围,继续稳坐第二集团,其中广东深圳位列全国第2名,广东东莞和广州也位居前排;环渤海由北京领衔,携手天津、山东青岛和烟台共4座城市入围;福建厦门和福州再次代表海西地区入围。相比之下,内陆地区整体实力稍显不足,即便有个别城市入围,也难以与东部地区相提并论。其中,西南地区由重庆和四川成都“双子星”入围,中部地区河南郑州和湖北武汉上榜,西北和东北地区则分别只有陕西西安和辽宁大连入围。除上榜数量偏少外,内陆城市普遍处于前30榜单中下游区域,尚未有城市进入顶尖选手行列,排名最高的重庆仅位列榜单第13名。

近年来,内陆城市承接沿海地区高新技术产业转移,依靠先进制造业进驻的强势拉动,区域性外贸明星城市的示范效应已初步成型,对外贸易综合实力稳步提升。例如,四川成都吸引了英特尔、富士康等电子产品生产巨头进驻,拉动相关零配件、物流、封装测试等配套行业形成产业集群,2017年全年外贸进出口总值同比增长45.1%,是“外贸总值占全国比重”前30名中增幅最大的城市。相比之下,伴随着传统要素发展动力减弱,部分东部沿海区域外贸增幅有所放缓,如珠三角地区2017年外贸进出口平均增幅仅为8%,低于全国平均水平6.3个百分点。与增速放缓相伴的是外贸结构进入深度调整期并持续优化,珠三角地区2017年一般贸易方式进出口增长14.3%,远高于加工贸易3.2%的增长率,直接参与国际市场分工能力有所提升,机电产品出口增幅较传统劳动密集型产品高0.8个百分点。

企业平均进出口规模:一段时间内某城市进出口总额与同期进出口企业数量的比值,用以描述该地区企业进出口实力水平。

龙头企业支撑中小城市外贸发展,外贸大城企业众多资源分散。2017年“企业平均进出口规模”前30榜单有5座新城市上榜,榜单更迭率达到16.7%。上榜城市的企业平均进出口均值为2.23亿元,比上年提升9.3%,其中11座城市超过1亿元,较上年增加6座。榜单更青睐于外贸小城,“企业平均进出口规模”前30强城市中有12座在“外贸总值占全国比重”榜单位列百位之外。外贸小城凭借较低的企业数量基数登陆榜单,2017年入围“企业平均进出口规模”前30强城市中,10座城市的外贸企业数量不足百家。龙头企业对资源禀赋型内陆城市外贸和地方经济发展支撑作用仍然显著,如连续数年占据“企业平均进出口规模”榜首的甘肃金昌,素有“镍都”之称,缘矿兴企、因企设市,金川集团不仅对地方经济发展具有举足轻重的影响力,更几乎独力撑起了金昌外贸发展。相比之下,东部沿海城市虽然外贸规模遥遥领先,但外向型经济的充分发展造就了外贸经营主体呈现“百花齐放”的局面,企业数量众多拉低了平均规模水平。如外贸巨无霸上海,4.5万余家的外贸企业数量位列全国第一,其中近8000家进出口值不足10万元,“企业平均进出口规模”被拉低至第80位。中小城市活跃使得内陆城市在榜单上占比较高,其中西南地区9城入围,继续领跑全国;中部地区上年入围的8座城市再次悉数入围,不仅入围数量领先,稳定性也有所增强;西北地区增加2席,总入围量达到6座,东北地区也有2座入围。相比之下,沿海地区表现不佳,仅有珠三角2座、环渤海2座、长三角1座城市入围。

人均进出口额:一段时间内某城市进出口总额与同期该城市人口比值,用以描述该城市进出口水平。

东部城市依靠规模优势主导指标,内陆城市稍显逊色。从排名来看,“人均进出口额”指标十分稳定,2017年前30名只有广东江门替代安徽铜陵入围。外贸综合体量对“人均进出口额”指标具有较强的支配力,2017年共24座城市同时入围“人均进出口额”与“外贸总值占全国比重”指标前30名。东部沿海地区在“人均进出口额”指标榜单的统治力仍然强劲,共揽得榜单26个席位,长三角、珠三角、环渤海三大经济区依靠改革开放的先发优势,不仅是我国外向型经济发展水平最高的地区,也是人口净流入的主要区域,人才聚集和对外开放实现双向良性循环发展。具体来看,长三角11城入围,第一集团整体实力牢不可破,江苏苏州高居榜单第1位;广东江门的入围拉动珠三角入围数量升至8座,继续保持对长三角的追赶之势,且广东深圳、东莞在榜单前3位中抢得2席;环渤海6城入围,北京、天津、山东青岛等外贸大城悉数入围;福建厦门代表海西地区入围,且高居榜单第4位。内陆地区城市外贸综合实力尚有差距,特别是人口相对密集更是拉低了平均水平,如重庆虽然企业平均进出口规模位列全国第13位,但超过3000万的人口数量位列全部参评城市第1位,“人均进出口额”指标被拉低至第62位。受此影响,内陆地区该指标处于相对劣势,其中西南地区仅有广西防城港和崇左2城入围,东北和中部地区分别只有辽宁大连和河南郑州入围,西北地区继上一年后再次无缘榜单。

外贸依存度:一段时间内某城市进出口额与同期该城市生产总值的比值,用于描述当地经济发展对外贸的依赖和参与国际分工程度。

外贸依存度整体上扬,内陆地区开放水平加快提升。2017年,我国外贸进出口依存度由上年的32.7%上升至33.6%。“外贸依存度”指标榜单前30上榜城市的外贸依存度平均值为81.9%,比上年提升3.3个百分点,破百城市达到9座,比上年增加2座。作为我国外向型经济发展水平最高、参与国际市场分工最充分的区域,东部沿海地区包揽2017年“外贸依存度”榜单前30中的24个席位,继续保持绝对领先地位,但上榜数量较上年减少2座,领先优势有所缩小。其中,虽然浙江台州落选,但以上海为核心、辐射江浙的长三角依然是我国外贸依存度整体水平最高的区域,共9城入围,继续领跑榜单;广东东莞蝉联冠军宝座,并携手深圳、珠海等8座珠三角城市入围,与长三角差距正在缩小;由北京领衔的环渤海再次有6座城市上榜,除北京、天津以外,山东独占4席;海西地区福建福州遗憾落榜,仅有厦门独自入围,高居榜单第3位。相比之下,随着部分外贸资源与先进制造业加工贸易产能内迁,内陆地区对外开放步伐加快,新登陆“外贸依存度”榜单前30的2座城市均被内陆地区包揽。其中,江西鹰潭上榜使得中部地区上榜数量升为2座,而甘肃金昌新晋入围使得西北地区弥补了上年无城市入围的遗憾。

变差优势:一段时间内某城市对外出口增速与同期全国出口增速之间的横向比较,用以衡量当地外贸出口的后续动力。

“变差优势”指标瞬息万变,仅7座城市连续两年登陆榜单前30,榜单更迭率高达76.7%。倚仗低基数、高爆发的优势特征,中小城市在“变差优势”指标前30榜单优势显著,22座入围城市出口额不足百亿元,9座不足十亿元。个别企业或商品出口激增带动榜单成绩飞跃的外贸小城屡见不鲜,如黑龙江大庆,除石油化工等传统产业外,2017年沃尔沃等品牌汽车出口呈爆发式增长,拉动全市出口额激增1.8倍,在“变差优势”指标榜单由上年的236位迅速攀升至第4位。但是,缺乏综合实力的加持使得中小城市高增长态势难以持续保持,同时相对薄弱的外贸基础防范和抵御市场风险能力偏弱,导致“变差优势”指标不仅“变脸”频繁,指标跳跃性也很强,部分退榜城市成绩一落千丈,上年上榜的城市中,今年退到百位之外的有16座,更有7座出口值同比由正转负。

从地区分布来看,巨大的外贸体量使得东部沿海地区在“变差优势”指标上表现不佳,上年仅存的山东济南和江苏徐州退出榜单,长三角1座城市入围,珠三角和环渤海各入围2座城市,海西地区无一城上榜。相比之下,“变差优势”指标成为内陆中小城市表演的舞台。西部地区合计入围17座城市,继续笑傲榜单,其中西南地区比上年增加一席,成为最大赢家。西北地区入围6座。中部地区继上年后再次有8座入围,除河南济源外,其余7城均被湖南省揽入囊中。东北地区入围数量由上年的1座增加至2座,且黑龙江大庆和七台河市均以出口值倍增的傲人成绩挤入榜单前5位。

外贸平衡度:一段时间内某城市外贸进、出口额平衡关系比值,用以衡量贸易平衡能力,贸易顺差、逆差过大都会对本地经济发展带来不利影响。

外贸大城贸易失衡明显,内陆地区指标表现优异。2017年城市外贸平衡度波动加深,20座城市新入围“外贸平衡度”榜单前30,更迭数量比上年增加6座。外贸大城仍然表现不佳,“外贸总值占全国比重”前30城市仅有四川成都入围“外贸平衡度”榜单,有11座城市位列百位以后。单向依赖进口或者出口是城市外贸发展的必经阶段,也是导致外贸失衡的直接原因。例如,有众多央企驻扎的北京,大量进口能源、资源等大宗商品,外贸进出口总值位列所有参评城市第3位,但贸易逆差高达1.4万亿元,极度依赖进口使得北京在“外贸平衡度”榜单只能位列第196位。而出口导向型城市,如浙江金华,大量出口服装、玩具、箱包等劳动密集型商品,超过3200亿元的贸易顺差额位居全国第3位,大量的出口在拉动金华位居“外贸总值占全国比重”第20位的同时,外贸平衡度只能位列第280位,居全国倒数水平。相比之下,中小城市缺乏显著的贸易导向特征,贸易结构更易趋于平衡,在大量上榜的同时也使榜单重心向内陆区域倾斜。2017年仅有6座东部沿海城市登陆“外贸平衡度”榜单前30,其中长三角2座,珠三角1座,环渤海3座。内陆地区则揽得8成席位,其中西南地区新加3座,以9座的成绩领跑全国;中部地区共8座城市入围,湖北黄石和山西朔州分列榜单前2位;东北地区虽减少1座,但仍有5城上榜;内蒙古呼和浩特和陕西咸阳代表西北地区入围。