卖出看涨期权是指卖出者获得权利金,若买入看涨期权者执行合约,卖出方必须以特定的价格向期权买入方卖出一定数量的某种特定资产。看涨期权卖出方往往预期市场价格将下跌 [1] 。

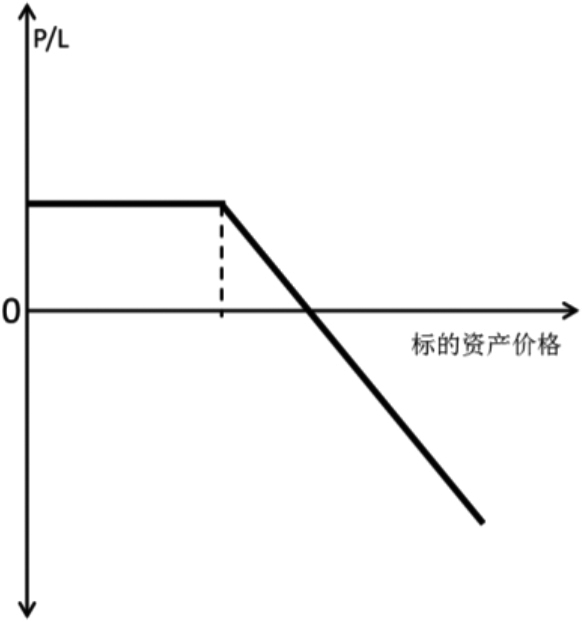

裸卖出看涨期权也叫卖出非持保看涨期权,是指在卖出看涨期权的同时,并不持有该标的资产的多头头寸。该策略的到期损益如图2-6所示。

图2-6 裸卖出看涨期权到期损益

裸卖出看涨期权是较复杂的熊市策略,即使标的资产价格没有下跌,而是保持停滞不动,甚至稍微上涨,交易者也能从该策略中赢利。在该策略中,随着标的资产价格的下跌,你可以通过Delta效应获利。除此之外,时间价值衰减对你也有利,时间是期权买入者的敌人,却是期权卖出者的朋友。

裸卖出看涨期权是一种贷方期权,在建立该头寸时,你就收到了净权利金。如果在被行权时你无法履约,则会使你的经纪商面临一定的风险,所以这种策略需要缴纳履约保证金。

1.使用场景

1)为取得权利金收入而卖出看涨期权。当交易者预期标的资产价格下跌时,可以使用裸卖出看涨期权的策略,这种下跌并不一定像买入看跌期权那样要求剧烈地下跌,只要能够在到期时下跌到使该执行价格的看涨期权变成虚值期权就可以。

例子:假设股票ABCD当前价是44元/股,你以0.8元/股的价格卖出10手1月到期执行价格为44元/股的看涨期权。如果ABCD到期收于43.95元/股,则0.8元/股的权利金就稳妥地变成了你的利润。

如果你预期标的资产价格会快速剧烈地下跌,则最好选择买入看跌期权,因为裸卖出看涨期权的收益是有限的。在上面的例子中,无论标的资产价格下跌到多少,你的最大收益就是0.80元/股。

2)为改善持仓而卖出看涨期权。如果投资者已经买进标的物(期货或股票等),则卖出看涨期权获得的权利金等于降低了买价。如果标的物价格上涨,则投资者更愿意将标的物卖出;如果标的物价格不变,投资者会庆幸期权没有损失;如果标的物价格下跌,则所获得的权利金提供了一层保护。

卖出看涨期权可以选择不同的有效期、执行价格,选择适当的入市时机,则获利丰厚。从国外实际的交易情况看,卖出看涨期权的收益率并不低,甚至高于买方。对于资金有限的投资者,应避免卖出无对应标的物头寸的看涨期权(Uncovered Call Options) [1] 。

2.怎样使用该策略

构建一个裸卖出看涨期权策略的关键点是选择合适的执行价格。如果你预期标的资产价格在期权到期前能够跌破某价位,则可在该价位附近选择执行价格。该怎样选择到期日呢?如果有把握,最好选择离当前最近的到期日,因为这样可以少留时间,以免标的资产价格反弹使期权变成实值期权。

例子:假设股票ABCD的当前价格是44元/股,如果你预期股票价格能够跌到43元/股,你可以卖出执行价格为43元/股的看涨期权。如果你认为股票价格仅仅会很小幅度的下跌,则应该卖出执行价格为44元/股的看涨期权。

你所卖出的看涨期权越是实值期权,得到的权利金越多,但是该期权变成虚值期权要求标的资产下跌的幅度越大。

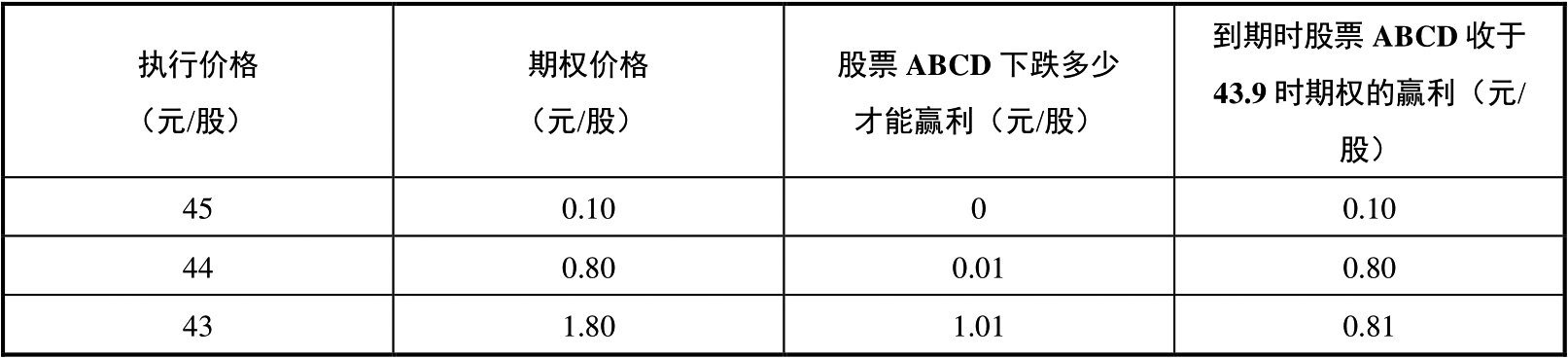

假设股票ABCD的当前价格是44元/股,卖出不同执行价格的看涨期权,效果是不一样的,我们可以通过表2-3来看一下。

表2-3 卖出不同执行价格看涨期权的效果对比

3.风险收益特征

潜在最大收益:有限,限于所收到的权利金。

潜在最大亏损:无限,如果标的资产价格在上破损益平衡点后继续上涨,则该策略会亏损,涨得越高,亏损越大。所以该策略在标的资产价格上行时应该设置一个止损点。

4.该策略到期收益计算方法

到期时,你所卖出的看涨期权是虚值的,那么在策略构建之初你收到的全部权利金成了你的利润。

若到期时你所卖出的看涨期权是实值的,则该期权的买方会行权,此时你的损益=收到的权利金-(标的到期价格-执行价格)。

接着上面的例子:以0.8元/股的价格卖出1手1月到期执行价格为44元/股的看涨期权,若到期时股票价格上涨到了44.5元/股,则收益为0.80-(44.5-44)=0.3(元/股)。如果到期时股票价格上涨到了46元/股,则收益为0.80-(46-44)=-1.2(元/股)。

5.损益平衡点

该策略的损益平衡点=执行价格+收到的权利金

在上面的例子中,损益平衡点为44+0.80=44.80(元/股),期权到期时,只要股票价格不超过44.80元/股,则该策略就会有所收益。

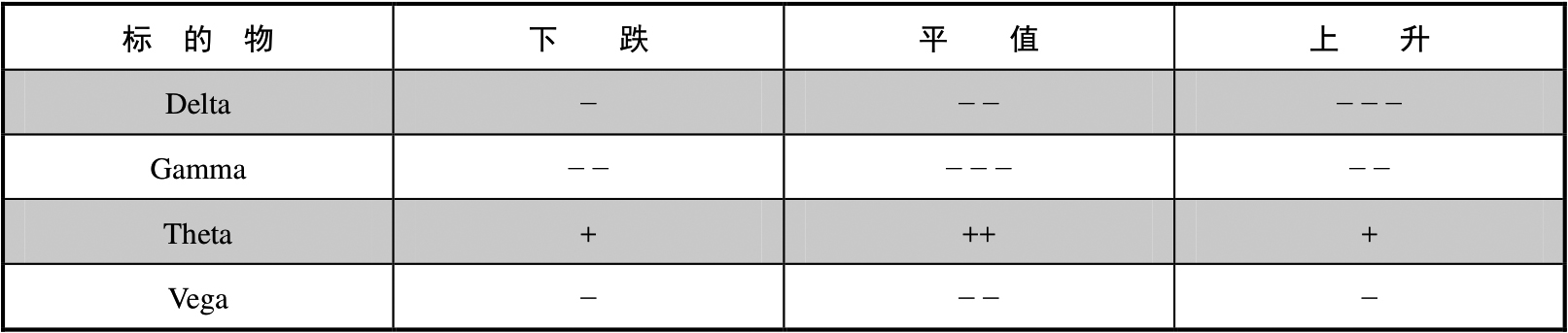

6.Greek及点评

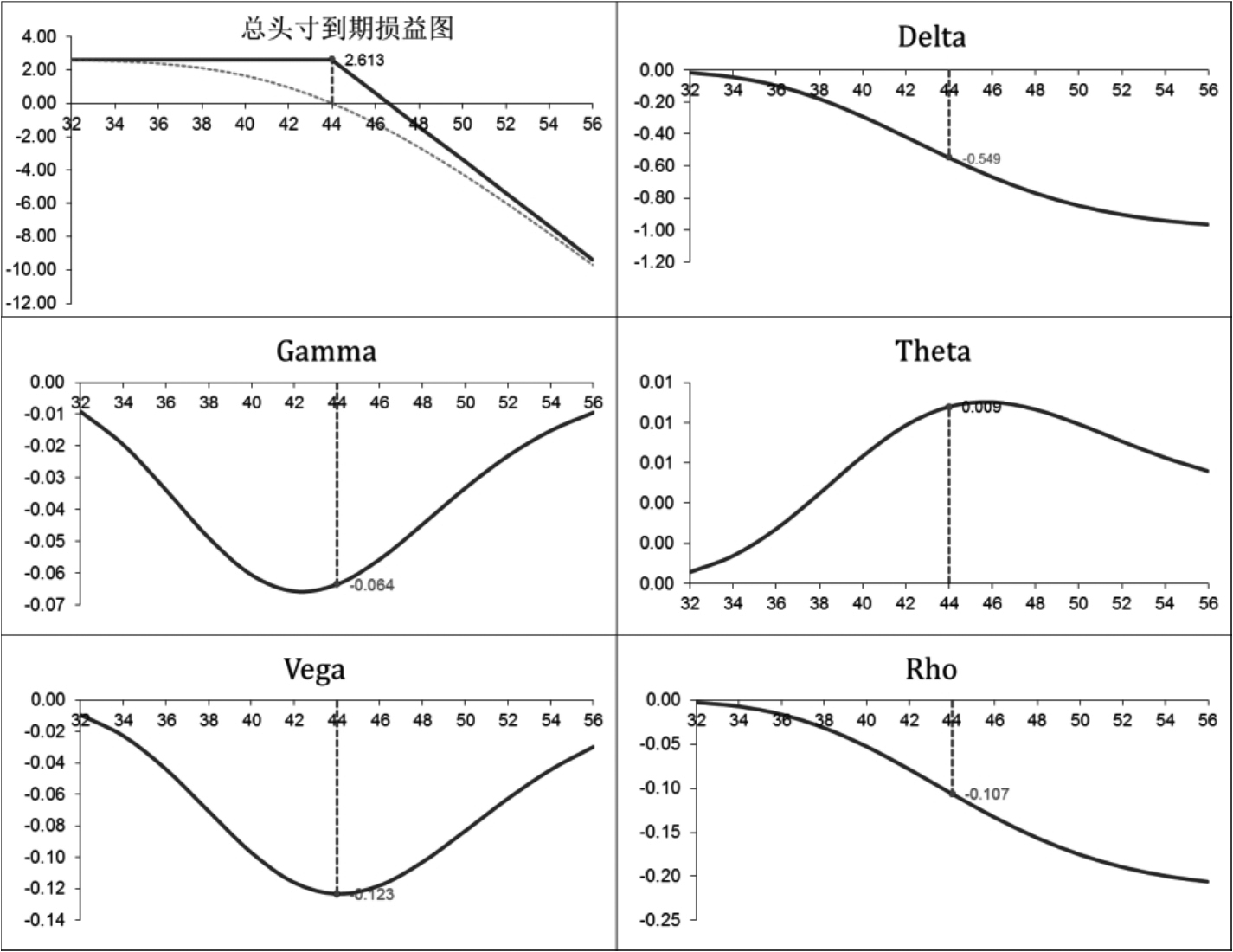

表2-4说明了标的物价格变化时该策略各希腊字母的取值情况。图2-7也展示了该策略主要的希腊字母的取值情况,主要参数为:标的股票价格为44.00元/股,剩余期限为0.5年,波动率为20.00%,无风险收益率为3.5%,股息收益率为2.00%。

表2-4 裸卖出看涨期权主要的希腊字母

注:+++表示明显为正,++表示为正值,+表示略微偏正,---表示明显为负,--表示为负值,-表示略微偏负。

图2-7 裸卖出看涨期权主要希腊字母

Delta:卖出看涨期权策略的Delta值是负的,随标的物价格上升从接近于0逐步下降到-1,卖出期权也进入实值。

Gamma:卖出期权时,Gamma值是负的,其绝对值在平值期权时最高,尤其在期权接近到期日时。

Theta:随着卖出的期权失去时间价值,头寸的价值在增长。对于卖出期权的策略,Theta值是正的,时间的流逝对交易者有利。

Vega:如果隐含波动率上升,头寸价值趋于下降。标的物价格越接近履约价格,剩余时间越多,Vega越高。给我们的借鉴意义是:在卖出期权时一定要对其隐含波动率的相对大小心中有数,如果隐含波动率偏高,我们甚至从隐含波动率下降的过程中就能赢利不少。

7.该策略的优点

该策略的优点如下:

·该策略是净贷方策略,卖出期权时的净收入能够用来缓冲风险。

·作为简单的策略,不需要精确的计算就能运用。这点要比那些复杂的组合策略方便。

·该策略仅涉及一种期权,相较复杂的策略而言,手续费较便宜。

·即使标的资产价格完全横着走,你也可以从该策略中获利。

·这是最基本最灵活的交易策略之一,在期权到期之前,交易者可以通过买入或卖出更多的期权从该策略转型为其他策略,以适应对市场看法的改变。

·与买入看跌期权相比,如果标的资产价格没有上涨,反而小幅下跌,该策略能够为交易者权益提供一定程度的保护,因为在卖出时已经有权利金的收入。

8.该策略的缺点

该策略的缺点如下:

·潜在收益有限,在标的资产价格大幅下跌时,交易者有可能会错失大幅获利的机会。

·如果标的资产价格剧烈上涨,交易者会遭受巨大经济损失。

·该策略是净贷方策略,需要交纳保证金。

·需要交纳的保证金可能数量不少,与买入看跌期权策略相比,交易者所能撬动的头寸不够多。

9.该策略在到期前的调整方法

该策略在到期前的调整方法如下:

·如果在到期日之前标的资产价格已经下跌了不少,以至于看涨期权几乎不值钱了,看涨期权卖方可以对冲平仓,以兑现已获利润,而不必持有至到期。

·如果标的资产价格在快速下挫之后将要反弹,交易者可以把裸卖出看涨期权策略转换为看涨期权牛市价差策略。怎么转换呢?在原有头寸上再买入平值的看涨期权即可,如此,即可在反弹的过程中也能有所斩获。

·如果事后发现标的资产价格没有下跌,而是窄幅波动,交易者可以把该策略转换为卖出跨式期权。怎么转换呢?在原有头寸上再卖出相同数量的虚值看跌期权即可。

10.该策略在到期时的选择

该策略在到期时可以有以下选择:

在将要到期时,如果该看涨期权是虚值的,则可以放任其到期;如果将要到期时,该看涨期权是实值的,交易者可以选择买入平仓。

11.卖出虚值看涨期权

卖出虚值看涨期权本质上是裸卖出看涨期权,只不过其卖出的是虚值的看跌期权。卖出虚值看涨期权是一个有意思的交易方法,与卖出实值/平值看涨期权相比的优势如下:

·如果标的资产上涨或保持横盘,你会赢利。

·如果你被行权,你可以以比直接买入标的资产更低的价格购得该资产。