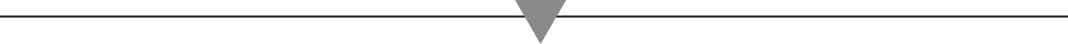

继 2017 年产值大幅上涨后,全球集成电路设计业在2018年发展大幅回落。2018年全球集成电路设计业产值达到1094亿美元,同比增长率4.7%,低于 2017 年集成电路设计业10.6%的同比增长率,仅比 2015—2016 年低迷期的增长率稍高,如图 3-1所示。2018年集成电路设计业发展放缓,一方面,2018年半导体行业整体发展动能不足,“触顶”预期加强,设计业投资金额下降,因而集成电路设计业发展受到影响。受智能手机销量增长下滑、存储器价格回落、中美贸易摩擦持续、中国经济增长放缓等因素影响,2018年全球各大半导体厂商业绩增长较 2017 年均有回落,包括韩国三星在内的多家半导体厂商2018年第四季度甚至出现了净利润的大幅环比下滑。虽然集成电路制造业与封测业仍旧维持了较高的增长态势,但是半导体行业发展“触顶”的预期还是影响了该行业投资的增长,集成电路设计业与集成电路设备业首先受到了冲击。另一方面,集成电路设计业在2017年的大幅增长很大程度上依赖于人工智能、区块链等新兴应用市场,然而在2018年,游戏、数据中心等领域高峰已过、需求下降;比特币价格崩盘,区块链发展难以为继;人工智能、物联网等前沿市场尚未成熟、前景不明,集成电路设计业发展随之回落。2019年,预计智能手机、数据中心等领域市场需求会进一步降低,集成电路设计业增长会进一步放缓。然而,随着人工智能、5G、物联网等新兴领域的快速发展,预计全球集成电路设计业也会走出低迷,迎来又一轮快速增长。

图3-1 2009—2018年全球IC设计业销售收入及增长率

(数据来源:IC Insights,2019,02)

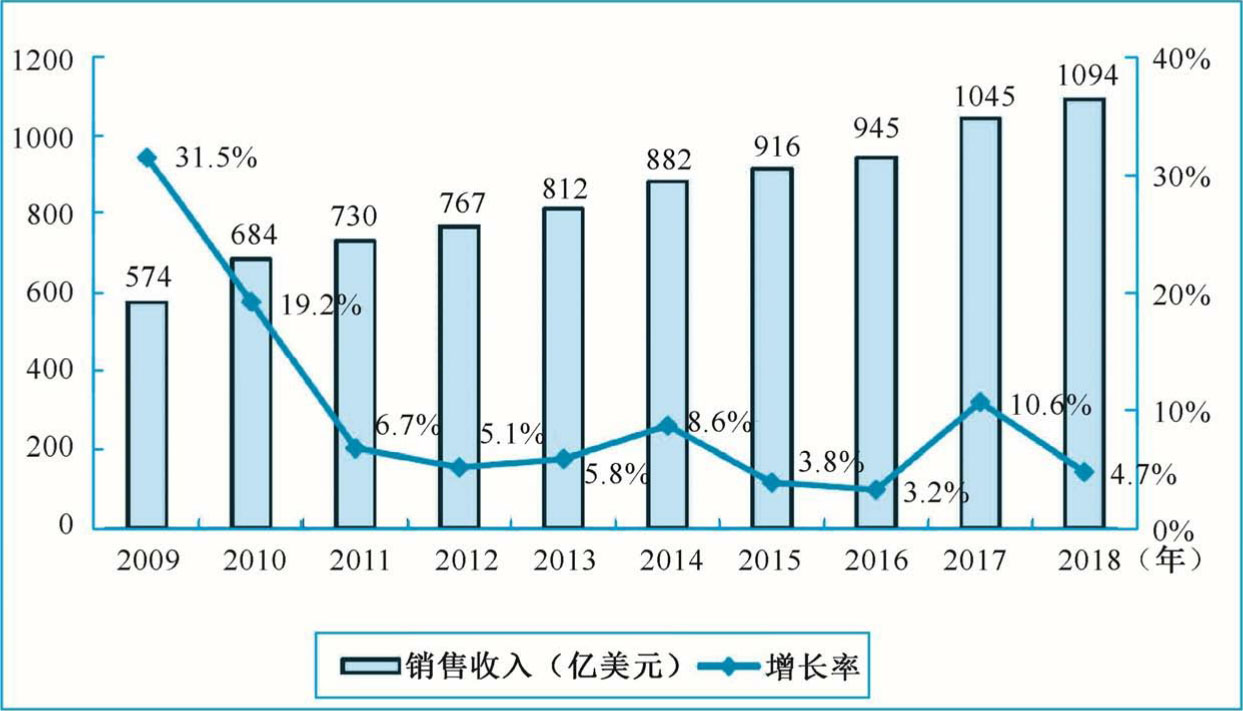

2018 年,全球半导体产业维持了较快的增长,总产值达到了 4688 亿美元,然而由于2018年半导体行业发展不足预期,集成电路设计业首当其冲、发展受挫,设计产业占全球半导体产业规模比例降低至23.3%,是自2009年以来的最低水平,如图3-2所示。

图3-2 2009—2018年IC设计产业占全球半导体产业规模比例

(数据来源:WSTS,赛迪智库整理,2019,02)

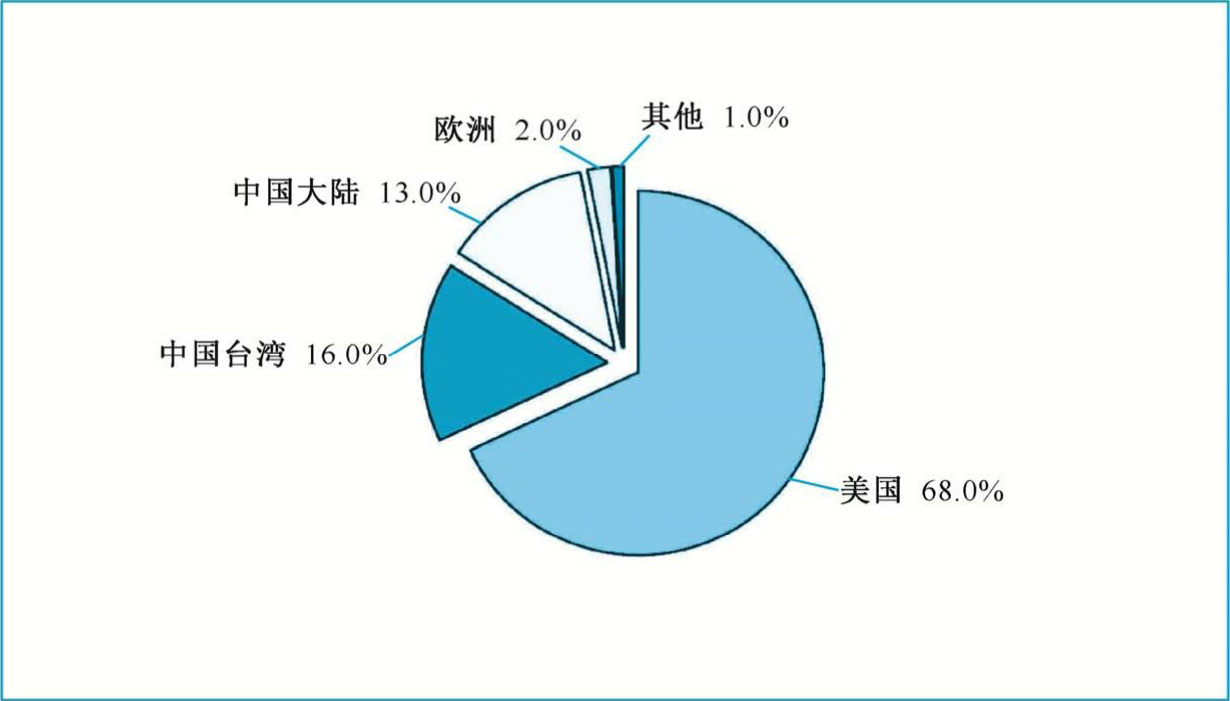

根据全球集成电路设计企业总部所在地进行统计,2018年设计业占有率位居前三的地区分别是美国、中国台湾及中国大陆,如图 3-3所示。2018年,美国设计业产值占全球总产值的68.0%,占有率较2017年增长了8个百分点,其优势主导地位增强。中国台湾市场占有率为16.0%,产值超过6200亿新台币。

图3-3 2018年全球半导体设计业市场格局

注:①按照总部归属地进行Fabless企业IC销售额统计;②博通归类为美国企业;③去除海思、中兴和大唐内部迁移的7%。

(数据来源:IC Insights,2019,03)

2018年,联发科致力于改进产品结构及稳定与大陆客户的合作关系,销售额止跌回稳;联咏、奇景、瑞鼎等面板驱动集成电路设计公司抓住了电视面板朝UHD(4K)解析度发展的大趋势,销售额有较大增长。2018年,中国大陆集成电路设计业市场占有率为 13%,是全球增长最快的地区,中国半导体设计企业比特大陆、北京矽成、全志科技、海思半导体在2018年有超过25%的销售额增长率,比特大陆销售额增长甚至达到了197%。此外,由于CSR与Lantiq相继被美国的高通及英特尔收购,欧洲设计业市场占有率由 2017 年的 4%降低至2018年的2%。日本市场占有率则降低到1%以下,发展前景不明朗。

(1)移动智能终端芯片方面。高通推出骁龙 845 芯片,并且在 2018 年 12月发布了最新版骁龙855芯片。骁龙845芯片作为2018年高通公司的旗舰芯片产品,采用了第三代Kryo CPU架构和10nm FinFET工艺,相比于骁龙835芯片,性能提升超过10%,功耗降低30%,在三星S9、小米8、OPPO Find X等智能手机产品中搭载使用。相比于骁龙845芯片,骁龙855芯片在各方面的性能均有更大改进。骁龙855芯片采用7nm FinFET工艺,CPU升级到最新第四代 Kryo CPU 架构,并加入了全新的 A76 大核和中核,CPU 性能提升可达到45%。GPU方面,骁龙855芯片将图形核心由Adreno 630升级到Adreno 640,性能提升近 20%,是一款强大的移动处理器产品。三星在 2018 年推出了Exynos 9810芯片,在三星旗舰手机Galaxy S9搭载使用,采用第二代10nm工艺制程、8 核心架构,最高主频可达 2.9GHz,然而实际使用中这款芯片的表现与高通骁龙845芯片有一定差距,出货量不高。联发科在2018年推出了Helio P60芯片,采用12nm FinFET制程工艺,以及ARM Cortex A73和A53大小核架构,相比于联发科上一代的Helio P23与Helio P30产品,Helio P60芯片CPU及GPU性能均有接近70%的提升。华为海思2018年在移动智能终端芯片领域表现优异。相比于采用10nm制程工艺的麒麟970芯片,新的麒麟980芯片采用了台积电第一代7nm制程工艺,晶体管数增加25%,晶体管密度增加55%,功耗降低 40%,性能优越,多个技术指标取得了世界第一。麒麟 980 芯片在世界上首次采用ARM A76架构CPU、配置世界上首个双NPU结构、首个Mali-G76 GPU、首个1.4Gbps Cat.21基带,是全球第一个支持LPDDR4X-2133内存的移动处理器。相比于以往的产品,其各方面性能都有极大的提升。

(2)5G芯片方面。2018年,全球各大半导体公司加快5G基带芯片研发与部署,5G 基带芯片包括调制解调、信道编解码、信源编解码及一些信息处理。高通在 2016 年 10 月就发布了支持 5G 的调制解调器芯片组骁龙 X50 和SDR051射频收发器芯片,2018年推广的骁龙845芯片及新推出的骁龙855芯片均支持外挂X50 5G基带。5G基带在处理器内的集成、5G网络的向下兼容等问题是高通5G产品发展、改进的方向。高通的第二代5G基带芯片及新一代移动处理器,预计会在2019年陆续发布。三星公司在5G领域同样进行了巨额研发投入。2018年5月,三星宣布成功研发Exynos Modem 5100 5G基带,是世界上首个完全符合3GPP Release 15 5G新空口最新标准的5G基带芯片,采用了三星 10nm LPP 制程工艺,可向下兼容 4G 的 LTE、3G 的 WCDMA、TD-SCDMA、HSPA及2G 的GSM/CDMA,三星计划于2019年上半年推出第一款5G手机。联发科公司紧随三星在2018年6月推出了自己的Helio M70 5G基带,采用了台积电 7nm 工艺,作为 5G 多模整合基带可同时支持2G/3G/4G/5G,并且完整支持多个 4G 频段,预计 2019 年下半年出货。华为海思在5G领域的发展也位居前列,麒麟980芯片可通过与5G基带巴龙5000搭配的方式为智能手机提供5G服务。

(3)人工智能芯片方面。人工智能按照应用场景可分为在数据中心部署的云端及在消费终端部署的终端;按照功能可分为“训练”(Training)功能与“推理”(Inference)功能;按照主流研究方向可分为GPU、FPGA和ASIC专用芯片。GPU 是目前应用范围最广、灵活度最高的 AI 硬件,可以在云端作为主力芯片进行 AI 训练,也可以在终端的安防、汽车等领域发挥重要作用。英伟达公司在2016年推出了Pascal GPU,专为深度学习优化,其后又推出了新的GPU架构Volta及神经网络推理加速器TensorRT 3等产品,在加速深度学习算法芯片市场占据垄断地位。与GPU芯片不同,FPGA芯片与ASIC芯片专业化程度更高,计算能力更强。FPGA 开发周期短、灵活性高、发展前景广阔,但是准入门槛较高,FPGA 市场长时间被赛灵思、英特尔、莱迪斯等国际企业垄断。ASIC 即专用集成电路,近些年出现的 TPU、NPU、VPU、BPU 等产品都属于ASIC范畴,谷歌的张量处理器TPU可作为典型代表。2018年5月,谷歌发布了TPU3.0,并于8月推出了专攻边缘计算的Edge TPU产品,继续稳固其在TPU领域的技术领先地位。

2018 年,从总体排名情况看,全球集成电路设计业排名前十的企业中有 5家美国企业,3 家中国台湾企业,另外两大企业分别来自新加坡与德国,如表 3-1 所示。美国企业仍然是设计业主要力量,而中国台湾企业表现亮眼。从企业销售额情况看,经过多年的追赶,新加坡企业博通在2018年终于超过美国企业高通坐上了销售额第一的宝座。美国企业英伟达位列第三,但与博通及高通相比仍有较大差距。销售额前十名中联发科、联咏科技与瑞昱半导体 3 家中国台湾企业表现较好。从销售额增长速度看,集成电路设计业总体维持了稳定的增长,除高通与联发科外,其余 8 家企业均实现了销售额的正增长。其中,博通、英伟达、AMD、赛灵思、联咏科技、瑞昱半导体等多家公司销售额的增长主要受益于智能手机、电视、数据中心等终端市场的稳定增长,而美满科技、戴乐格半导体则受益于此前的收购对销售额的提升作用。虽然英伟达2018年全年收入表现未达预期,然而其销售额增速达到 28.4%,在前十大集成电路(IC)设计企业中销售额增速位列第一,该公司游戏显卡业务销售额占总销售额一半以上,仍需要 1~2 个季度的时间去库存,其后销售额应该会恢复正常。2018 年销售额增速排名第二的企业是 AMD,该公司销售额的快速增长主要得益于其计算与图形产品上采用的7nm先进工艺,以及在服务器市场中取得的突破。同时,应该注意的是,高通与联发科是前十大集成电路设计企业中仅有的两家销售额负增长的公司,这两家公司都受到了智能手机市场需求下滑、手机芯片出货量下降的冲击。联发科积极地调整了产品结构,改善了同大陆客户的关系,销售额同比下降幅度由2017年的11%降低到2018年的0.7%,销售额状况基本稳定。而高通在受到市场冲击之外,一方面失去了苹果公司最新款 LTE调制解调器的订单;另一方面受到了海思半导体等新兴半导体公司业绩快速增长的影响,销售额同比下降3.9%,公司总销售额在2018年被博通超越。

表3-1 2018年全球前十大集成电路设计企业排名(百万美元)

续表

注:①英伟达扣除OEM/IP销售额;②高通仅计算QCT销售额,未计入QTL。

数据来源:TrendForce,2019,02。