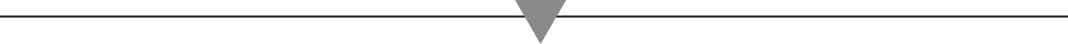

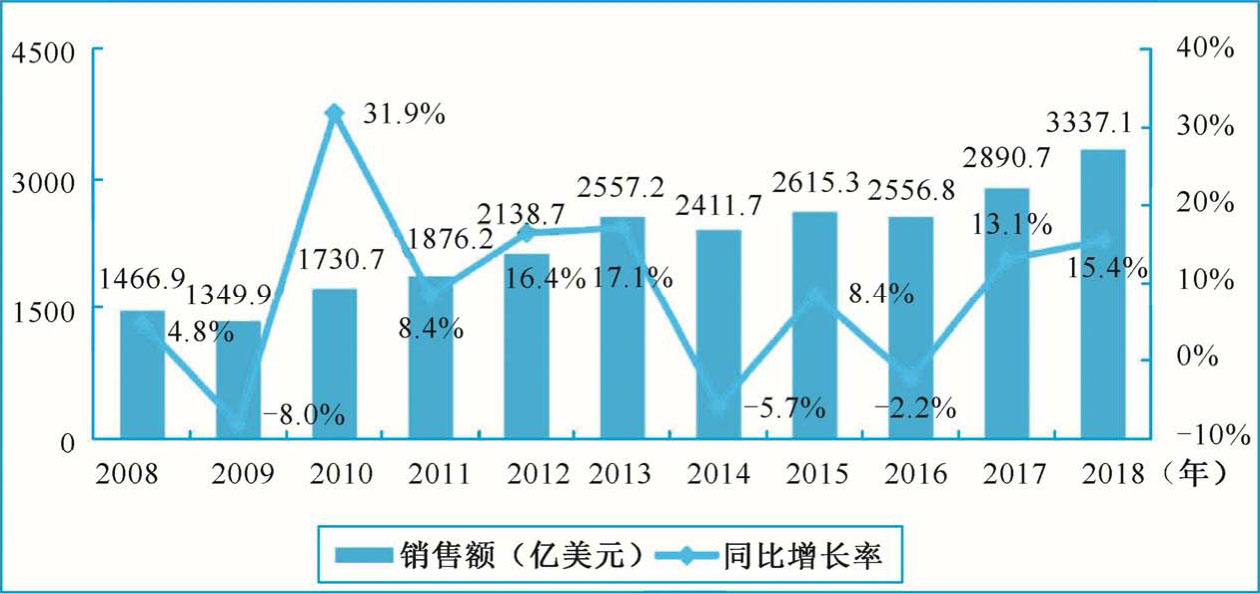

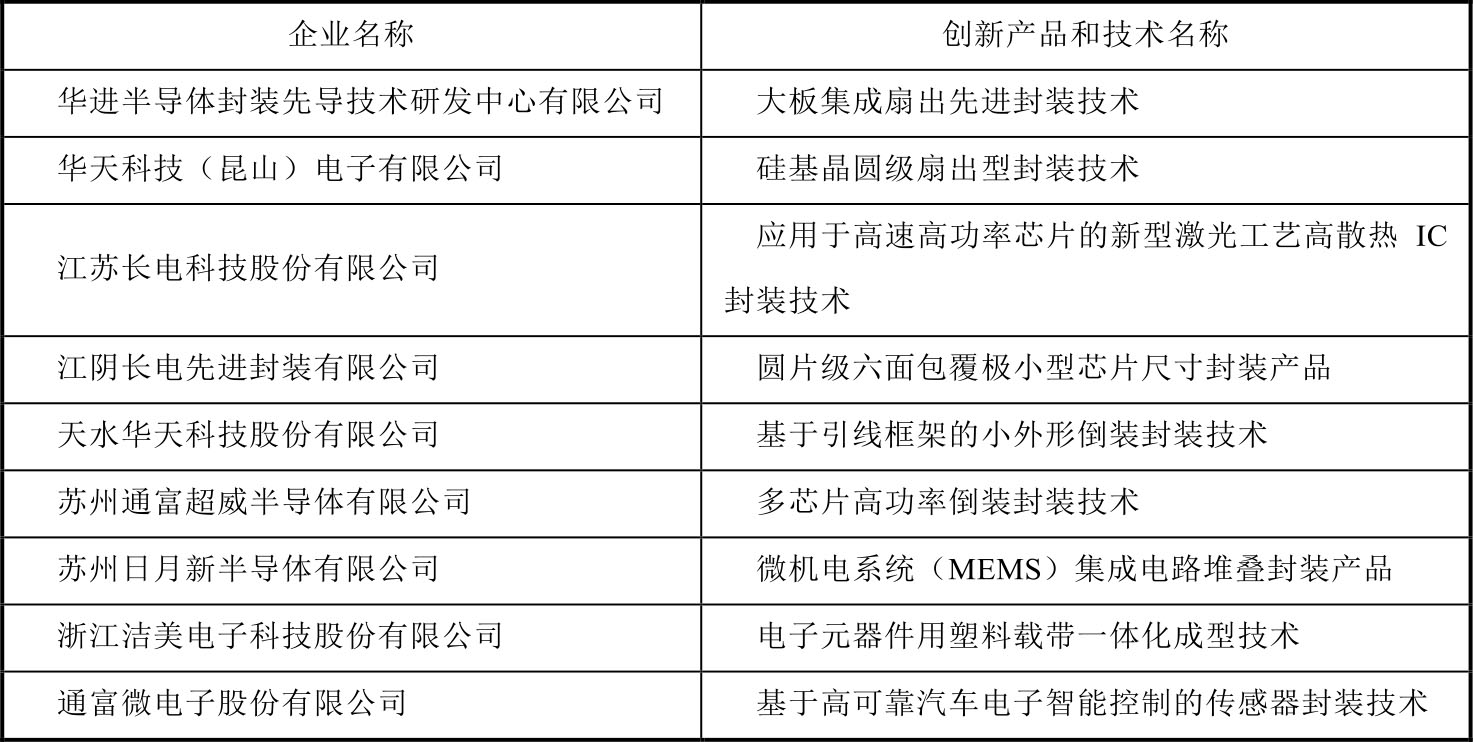

2018年,我国集成电路产业增速有所下降,但仍保持两位数增长。2008—2018年我国集成电路产业的销售额及增长率,如图2-1所示。自2014年出台《国家集成电路产业发展推进纲要》以来,我国集成电路产业良好的政策环境和投融资环境效果持续显现,2017年,在我国集成电路制造业高速发展的引领下,中国集成电路产业销售额达到5411.3亿元,同比增长24.8%。2018年,受中美经贸关系和应用市场增长乏力的影响,产业规模为 6532 亿元,同比增长20.7%。展望 2019 年,受市场环境影响,上半年产业增长有所放缓,下半年市场有望恢复活力,在新一批生产线建成投产的拉动下,预计全年产业增速虽不及2018年,但仍将呈现大幅增长态势。

图2-1 2008—2018年我国集成电路产业销售收入及增长率

(数据来源:中国半导体行业协会,2019,03)

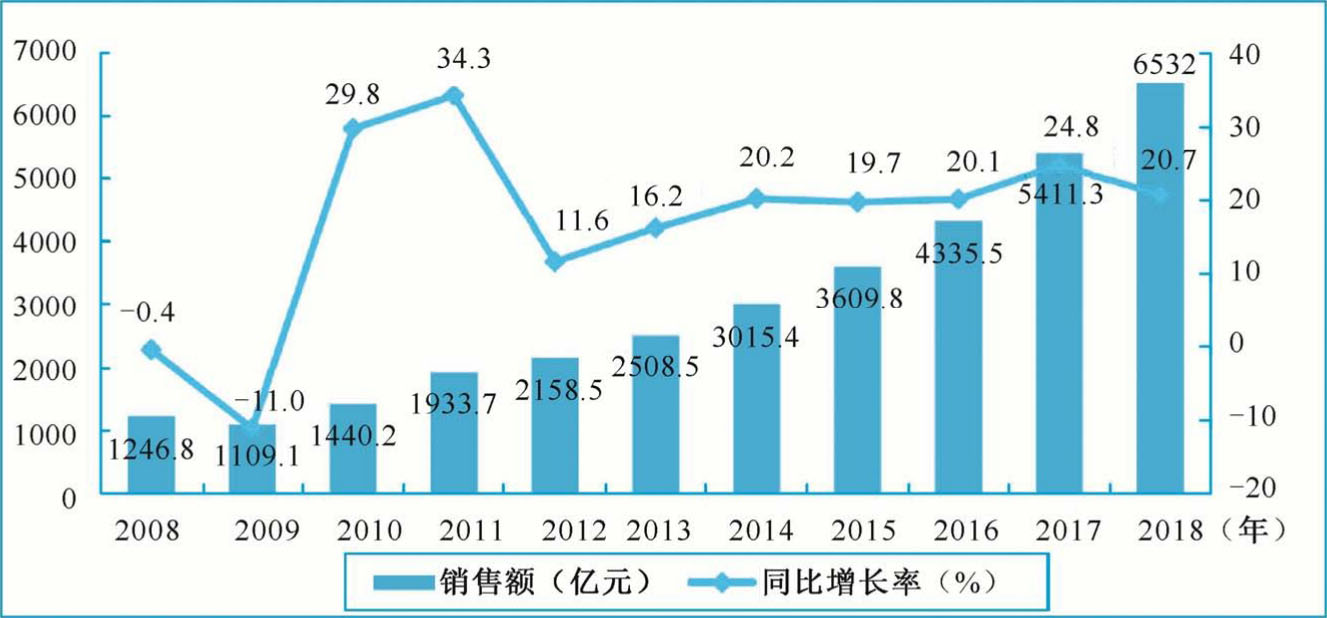

按照季度销售情况分析,2018年并未遵循往年季度增速“先抑后扬”的发展态势,第二季度迎来了短暂的高速增长,在中美贸易摩擦持续发酵后,第三季度市场增速逐步回落,如图2-2所示。

图2-2 2016—2018年我国集成电路产业分季度销售情况

(数据来源:中国半导体行业协会,2019,03)

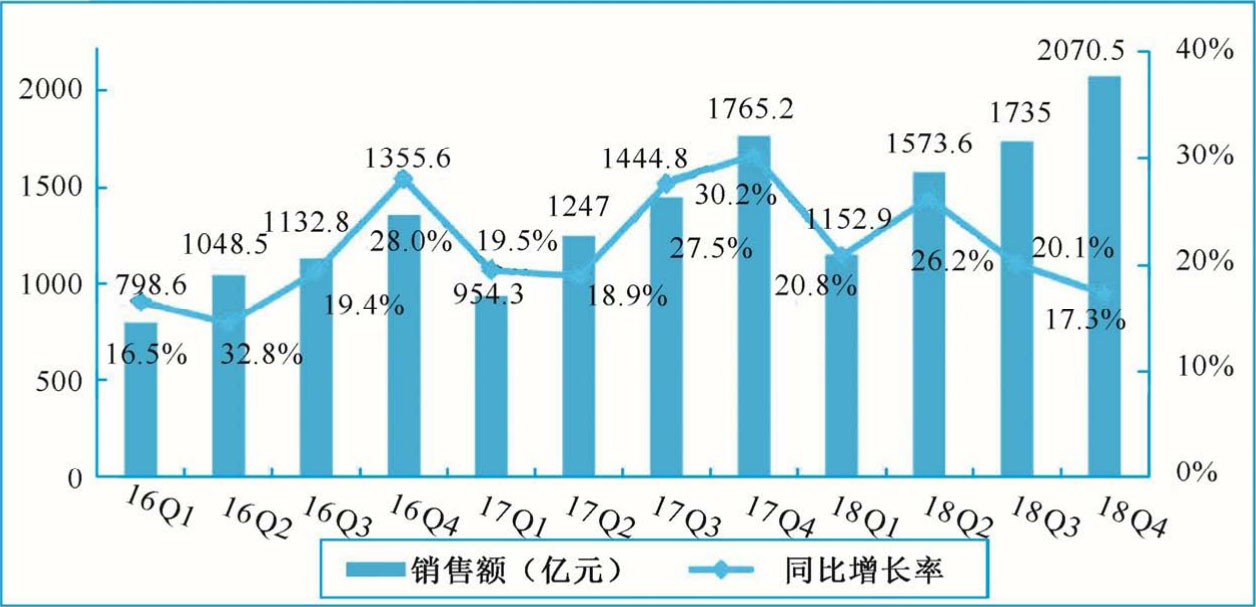

2015—2018年,我国集成电路设计业、制造业、封测业都保持了快速增长的态势,其销售收入及增长率情况如图 2-3所示。2018年,设计业实现销售收入 2519.3亿元,同比增长 21.5%。设计业务的增长及生产线投产,推动了下游制造产能的增长,制造业实现销售收入1818.2亿元。封测业成为率先受行业景气度下降影响的产业环节,增速低于集成电路产业增速,2018 年销售收入2193.9亿元,增速16.1%。

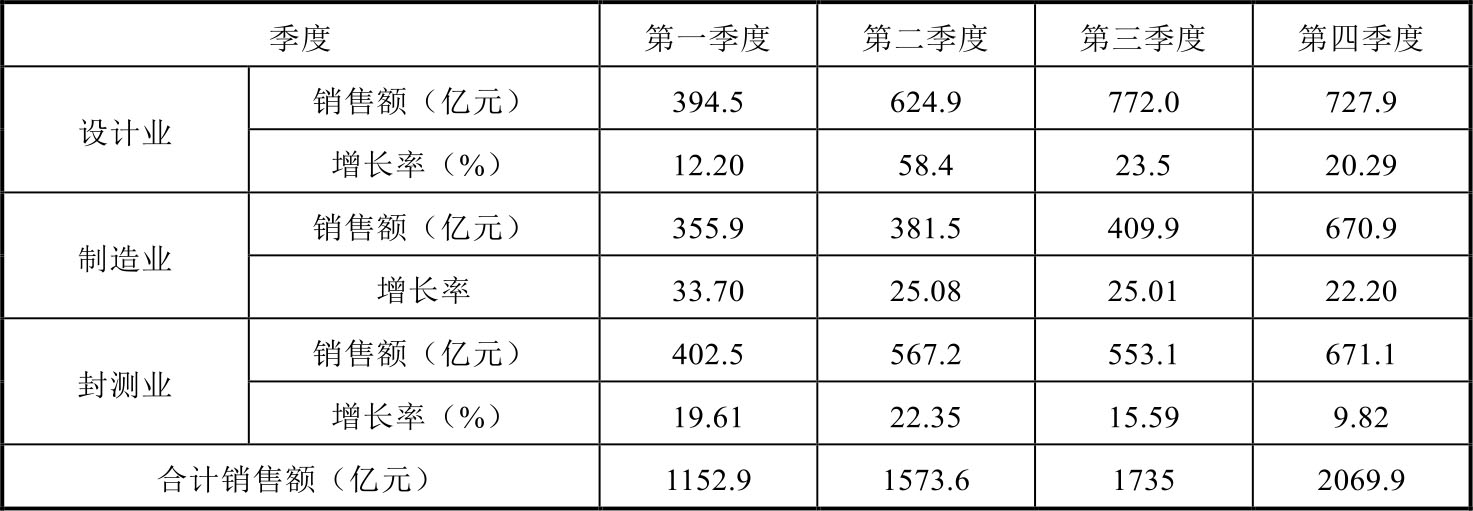

2018年我国集成电路产业链环节各季度销售情况如表2-1所示。从整体来看,相比之下芯片制造业保持了较快的增长速度。制造业的高速增长主要来自近两年新建产能投产,2019年这一趋势仍将持续。

图2-3 2015—2018年我国集成电路产业销售收入及增长率情况

(数据来源:中国半导体行业协会,2019,03)

表2-1 2018年我国集成电路产业链环节各季度销售情况

数据来源:中国半导体行业协会,2019,03。

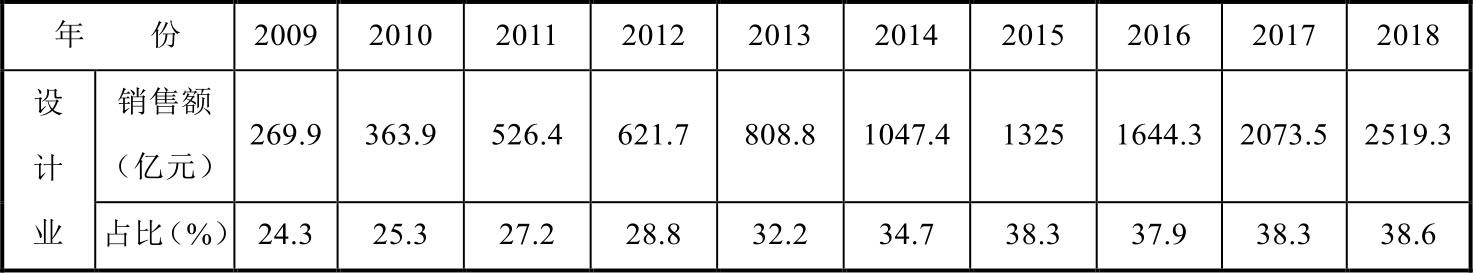

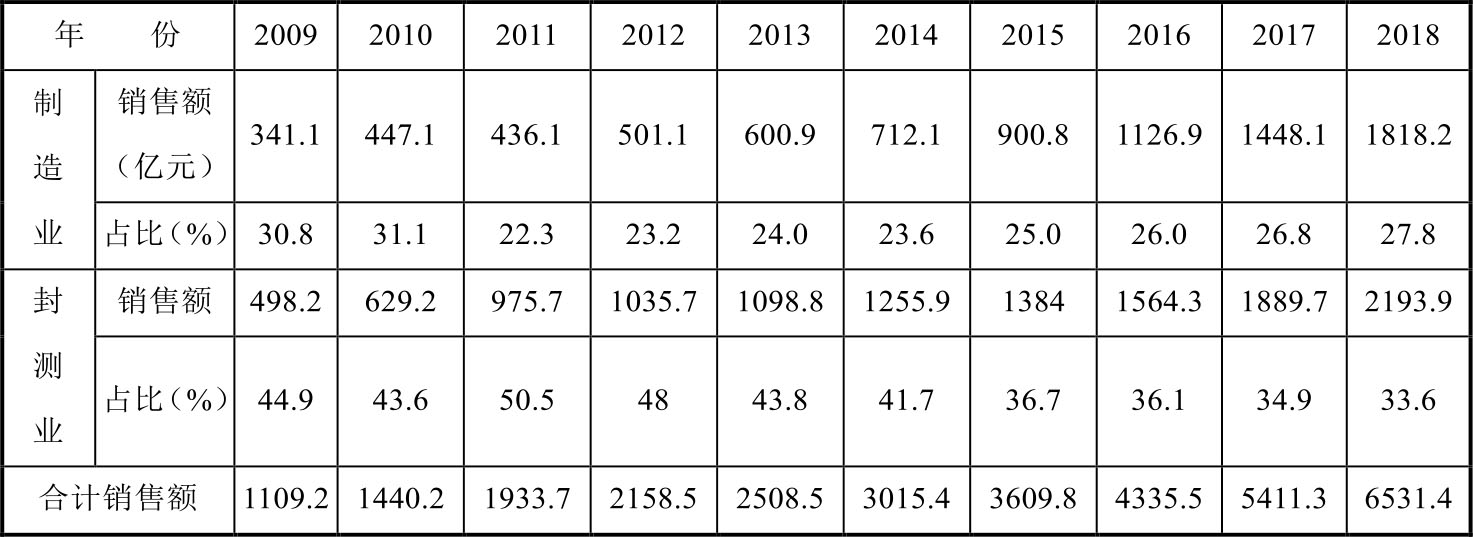

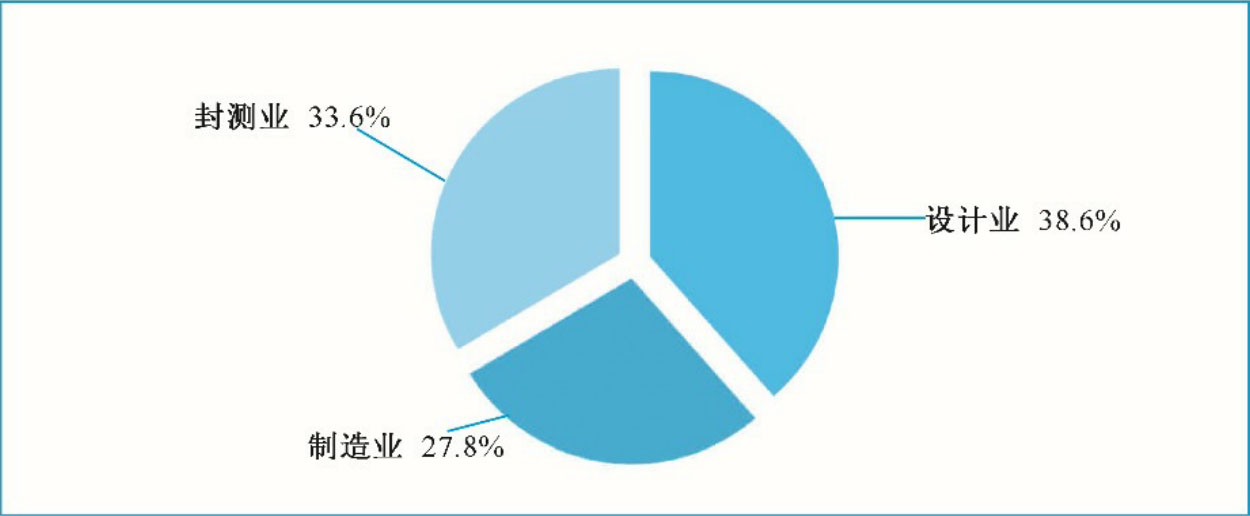

2009—2018年我国集成电路设计业、制造业和封测业的销售收入和所占比重情况如表2-2所示。设计业占产业链的比重自2009年稳步增加,从24.3%增加到 2018 年的 38.6%。制造业由于生产线陆续投产,产业链占比增长至27.8%。封测业所占比重持续下降,降到33.6%。从总体来看,我国集成电路产业链结构得到进一步优化,结构更加趋于合理。

表2-2 2009—2018年我国集成电路三业销售收入及产业链占比

续表

数据来源:中国半导体行业协会,赛迪智库整理,2019,03。

图2-4 2018年我国集成电路产业链结构

(数据来源:中国半导体行业协会,2019,03)

图2-4所示为2018年我国集成电路产业链结构。

我国集成电路产业主要分布在京津环渤海、长三角、珠三角三大地区,合计销售收入占产业规模的 90%以上。近年来,西安、武汉、合肥、成都等中西部地区重点城市,在国家及地方的政策优惠和资金支持下,也逐渐形成了各自的产业集聚,福州、厦门、泉州也由于生产线的建设正在逐渐形成新的产业集群。

我国集成电路产业规模最大的是长三角地区,其中的江苏省和上海市是我国最大的集成电路产业聚集地。其次为珠三角地区,以深圳市为代表的设计业发展迅速。以武汉、西安、合肥、成都等中心城市地区为主的中西部地区,近两年在武汉长江存储、西安三星、合肥睿力等多条生产线建设/扩产的带动下集成电路产业得到快速发展。京津环渤海湾地区以北京市为代表,在芯片设计、制造、装备领域都很突出。从区域分布总体来看,我国集成电路产业在长三角地区较为集中,其他地区正在向着比较均衡的方向发展。

1.进口情况

半导体产品包括集成电路产品和分立器件,集成电路产品包括处理器及控制器、存储器、放大器、其他集成电路,分立器件包括二极管、晶体三极管、光电二极管、太阳能电池、半导体传感器及其他半导体器件等。

从进口额来看,自 2016 年开始存储器价格大幅提升,带动半导体产品进口额持续增加,2018年半导体产品进口额达到3337.1亿美元(见图2-5),其中分立器件的进口额达到216.5亿美元,同比增长4.9%。

图2-5 2008—2018年中国半导体产品进口情况

(数据来源:中国海关,2019,03)

2.出口情况

从出口额来看,2018 年半导体产品出口额达到 1111.7 亿美元,同比增长18.4%(见图 2-6),其增长主要来自于集成电路产品的出口,分立器件出口额达到 265.3 亿美元。2018 年半导体产品的贸易逆差进一步扩大到 2224.4 亿美元,同比增长14%。

图2-6 2008—2018年中国半导体产品出口情况

(数据来源:中国海关,2019,03)

1.进口情况

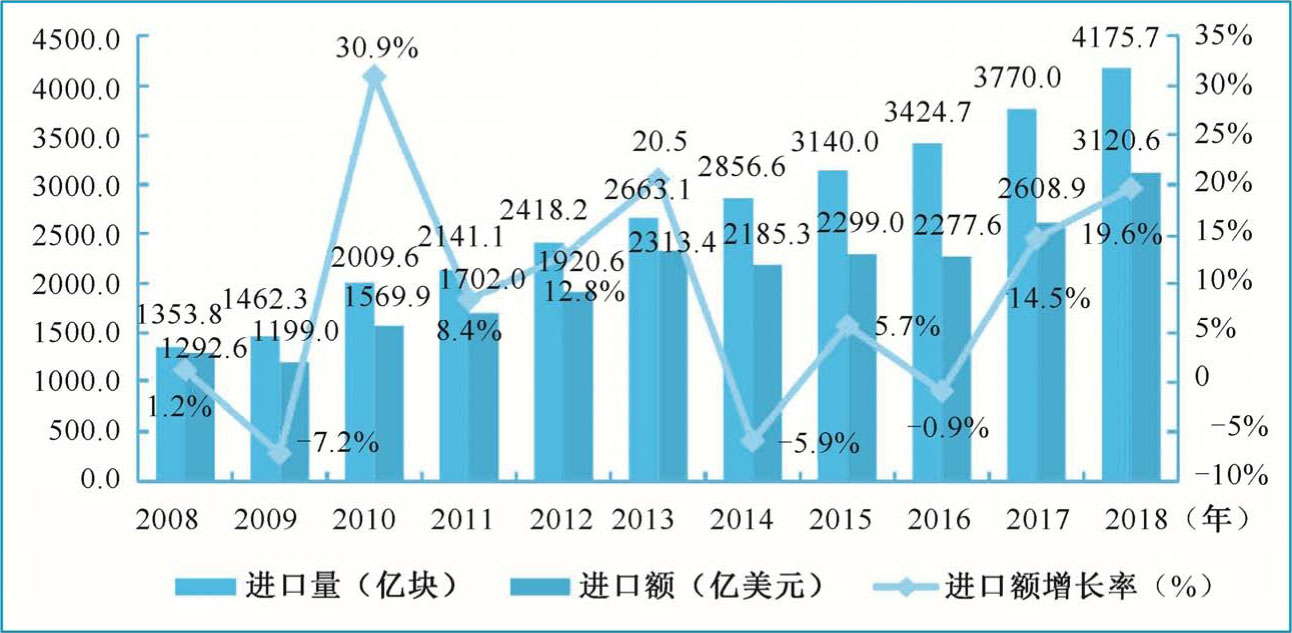

我国集成电路产品的进口量逐年增长,进口额受产品价格影响呈现出波动增长态势。2016年,受市场竞争影响,手机芯片在市场规模扩大影响下价格出现下降,计算机产品销售下降导致价格较高的新型芯片需求空间受限,我国集成电路进口金额则略有回调,同比下降 0.9%,达到 2277.6 亿美元。2017 年存储器价格大幅增长使得集成电路进口额达到 2608.9亿美元,同比增长14.5%。2018年集成电路产品进口量和金额持续增长,进口额达到3120.6亿美元,同比增长19.6%,如图2-7所示。

图2-7 2008—2018年中国集成电路进口情况

(数据来源:中国海关,2018,03)

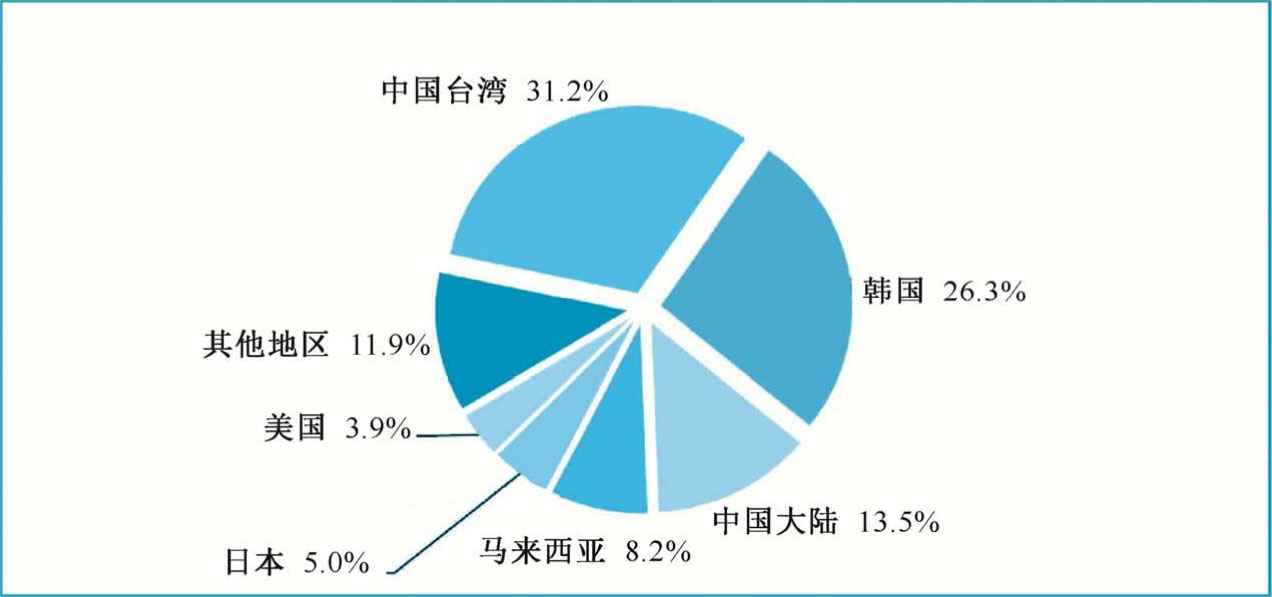

从进口区域看,中国台湾和韩国依然是主要进口区域,合计占比约为57.5%。中国台湾作为全球最大的代工基地和重要的封测基地,贡献了我国集成电路进口额的 31.2%;自韩国共进口集成电路 822 亿美元,较 2017 年增长25.3%,占比 26.3%;中国大陆的“国货复进口”占 13.5%;自马来西亚、日本、美国进口占比分别为8.2%、5.0%、3.9%。其中,马来西亚拥有众多芯片制造厂和封装测试厂,因此自马来西亚进口额也较大。自日本进口产品以处理器和存储器为主,自美国进口的主要是处理器产品(占82%)。2018年中国集成电路市场进口区域结构如图2-8所示。

图2-8 2018年中国集成电路市场进口区域结构

(数据来源:中国海关,2019,03)

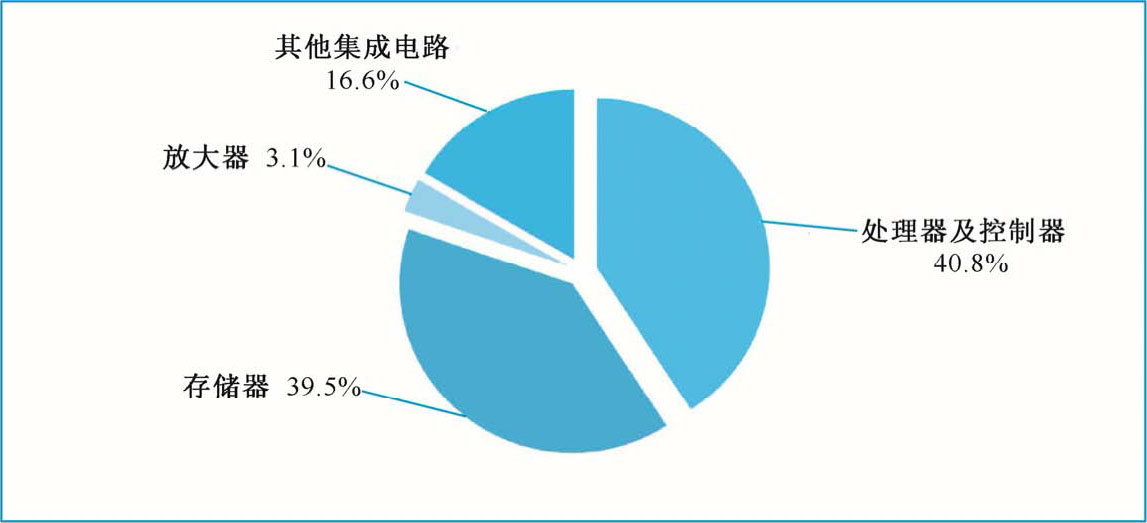

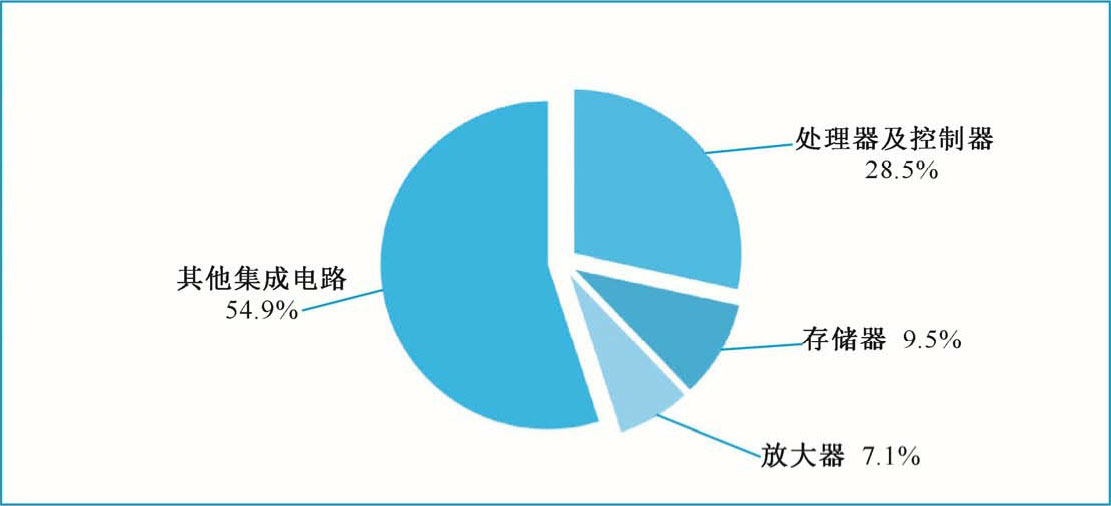

从进口产品类型来看,处理器及控制器、存储器在数据中心、计算机、移动终端、嵌入式等领域需求量很大,占据我国芯片进口近 80%的市场份额。2018 年处理器及控制器的进口额仍是最大,达 1274.4 亿美元,占总进口额的40.8%。存储器和放大器分列进口二、三位,进口额分别为1230.7亿美元和97.7亿美元,占总进口额的 39.5%和 3.1%。其他集成电路种类繁多,占进口额的16.6%,如图2-9所示。从进口数量来看,2018年进口集成电路 4175.7亿块,其中处理器及控制器、存储器占据进口量比例分别为28.5%和9.5%,如图2-10所示。放大器包括晶体管、电源变压器和其他具有信号放大功能集成电路元器件等,其进口量占比为7.1%。

2.出口情况

2014—2017年,我国集成电路出口呈现逐年增长的态势。2016年,国际竞争使得各国对于本国集成电路愈发重视,导致我国集成电路出口量略有下降,出口额同比下降 10.8%。2017 年以来,随着国内芯片制造产能的持续增加和国产芯片质量的不断提升,国内芯片出口规模进一步增大,2018 年出口额达到846.4亿美元,如图2-11所示。

图2-9 2018年中国集成电路市场进口额结构

(数据来源:中国海关,2019,03)

图2-10 2018年中国集成电路市场进口量结构

(数据来源:中国海关,2019,03)

图2-11 2008—2018年中国集成电路出口情况

(数据来源:中国海关,2019,03)

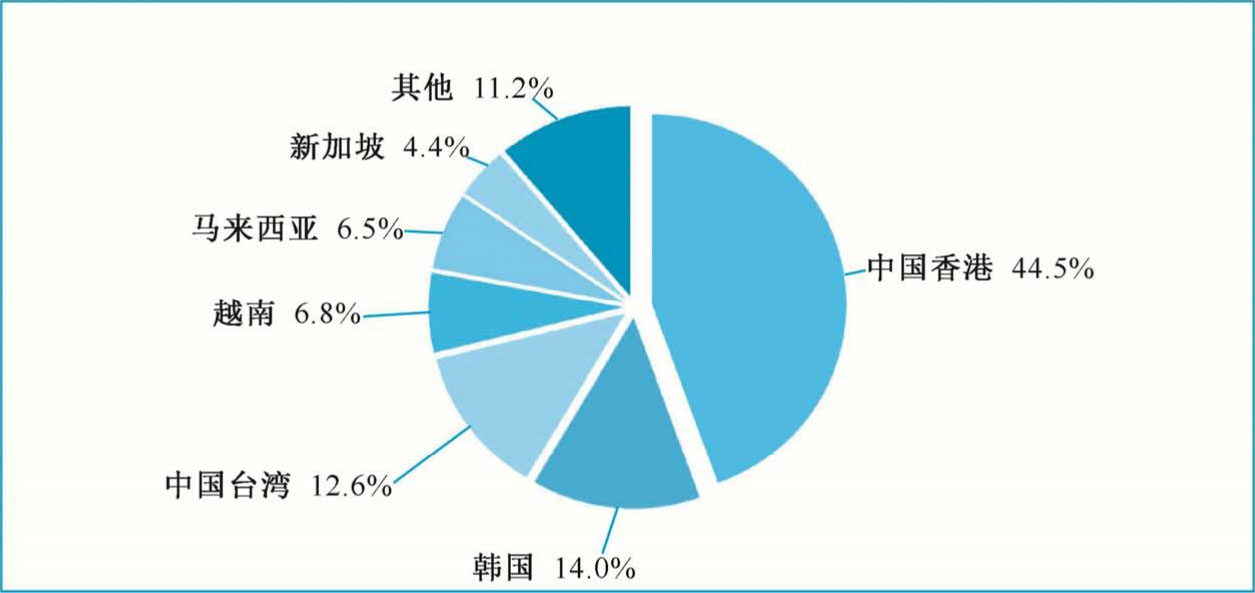

从出口区域来看,中国香港作为重要的贸易中转站,是我国集成电路出口占比最大的地区,占总出口的 44.5%。其次是韩国和中国台湾,分别占总出口额的 14.0%和 12.6%,如图 2-12所示。越南、马来西亚、新加坡等东南亚国家作为重要的封测基地和电子产品制造基地,也是我国集成电路产品的重要出口地区。

图2-12 2018年中国集成电路市场出口区域结构

(数据来源:中国海关,2019,03)

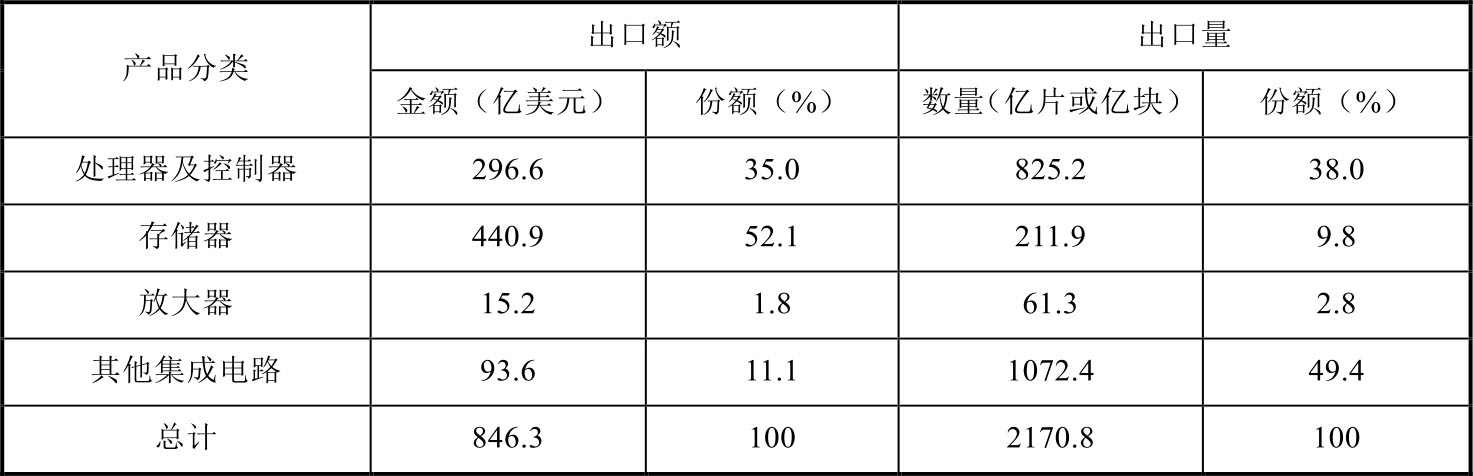

从产品结构来看,2018年出口量最大的产品为处理器及控制器,出口量为825.2亿块,占集成电路产品总出口量的38%,出口额为296.6亿美元,占集成电路产品总出口额的 35%。然而,随着存储器价格的大幅增长,存储器成为国内出口产品中出口额最高的产品,2018 年出口额为 440.9 亿美元,占集成电路产品总出口额的52.1%。放大器的出口额和出口量为15.2亿美元和61.3亿块,分别占总出口额和出口量的1.8%和2.8%,如表2-3所示。

表2-3 2018年中国集成电路市场出口结构

数据来源:中国海关,2019,03。

2018年,我国在集成电路设计、制造、封装测试、装备、材料等方面取得了一系列新进展,在技术方面与世界先进水平的差距正逐步缩小。

目前,我国企业在移动智能终端芯片、数字电视芯片、智能卡芯片、人工智能芯片等专用器件市场,CMOS图像传感器、MEMS麦克风传感器、指纹传感器等通用器件市场发展较好,整体技术达到或接近世界先进水平。移动处理器方面,采用7nm FinFET工艺的海思麒麟980芯片于2018年上市,继续成为全球主流的高端移动处理器芯片之一。基带芯片方面,我国企业紧追 5G 应用趋势,已有海思巴龙5G01芯片、展锐春藤510芯片等支持5G通信协议的国产芯片问世,我国企业迈入了全球 5G 第一梯队。人工智能芯片方面,除寒武纪等企业外,地平线、百度等公司纷纷推出自家的人工智能芯片,我国人工智能芯片技术正在继续缩小同国际先进水平的距离。桌面级处理器方面,兆芯2018年推出的ZX-D芯片成为国内首款支持DDR4 CPU的产品,缩短了我国桌面级处理器技术同国际先进水平之间的差距。嵌入式处理器方面,中天微公司 CK系列嵌入式CPU芯片在2018年出货量超过2亿颗,产品成功进入电网等重要物联网应用市场,如表2-4所示。

表2-4 我国集成电路设计业重点技术发展情况

数据来源:赛迪智库整理,2019,03。

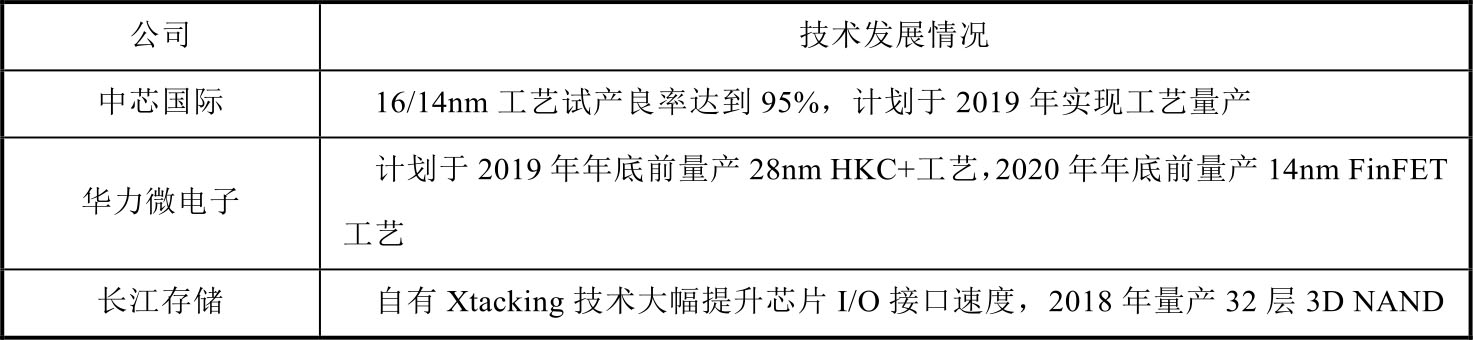

目前,我国大陆地区集成电路制造技术仍同以我国台湾企业台积电为代表的国际先进水平存在一定距离,先进逻辑工艺同国际领先水平存在 3 代左右技术差距。但是以中芯国际、华力微电子等为代表的企业正在通过快速布局16/14nm 工艺实现先进逻辑工艺的追赶。中芯国际 16/14nm 工艺试产良率于2018年年中达到95%,计划于2019年实现工艺量产。华力微电子将于2019年年底前量产28nm HKC+工艺,于2020年年底前量产14nm FinFET工艺。我国企业正在存储器领域实现突破,长江存储发布了应用于 3D NAND Flash 芯片中的Xtacking 技术,将芯片 I/O 接口速度提升至 3Gbps,和 DDR4 内存相当。公司于2018年量产32层堆栈的3D NAND Flash芯片,计划于2019年量产64层堆栈的3D NAND Flash芯片,如表2-5所示。

表2-5 我国集成电路制造业重点技术发展情况

数据来源:赛迪智库整理,2019,03。

由于我国企业进入行业时间较早、技术研发持续性较好、内资龙头企业对国外优质标的进行收购等,我国封装测试技术已经整体达到世界先进水平,部分技术工艺达到世界领先水平。配合我国在生产成本方面的优势,封装测试成为全球集成电路产业中最先向我国进行转移的环节。面向传统封测技术,因为技术具有不可替代性,所以在新款芯片对传统封测工艺提出新需求的同时,继续优化传统封测技术依然受到主流封测厂商的重视。现今,包括中小封测厂商在内的我国企业已经全面掌握传统封测技术,成本、工艺技术差异化是厂商形成市场竞争力的关键。面向先进封测技术,在芯片小型化、高密度化的发展趋势下,先进封测技术是全球主流封测厂商研发的核心。我国先进封测技术由长电科技、通富微电子、华天科技、晶方科技等企业掌握,技术覆盖 WLP、Fan-Out、Flip Chip、2.5/3D等。伴随我国封测技术的发展,先进封测技术应用比例不断提高。整体约 33%产值来自先进封测,对于龙头企业,先进封测技术为企业贡献产值比例超过50%。

表 2-6所示为入选 2017年中国半导体创新产品和技术的 IC封装与测试技术。

表2-6 入选2017年中国半导体创新产品和技术的IC封装与测试技术

数据来源:中国半导体行业协会封装分会,2018,08。

我国集成电路装备业虽然以进口为主,在“极大规模集成电路制造装备及成套工艺”重大专项(02专项)的大力支持下,部分集成电路关键装备已顺利通过验收。目前,我国 12 英寸设备已经实现了部分突破,总体水平达到28nm,刻蚀机、物理气相沉积、离子注入机、化学机械抛光等 16 种关键设备通过生产线验证并实现销售。此外,以北方华创、上海微电子装备、中微半导体和中电各研究所为代表的中国集成电路设备企业,借助国内庞大的市场需求和高速增长的投资需求,国产设备商得以在各生产线实现批量应用并不断完善。目前,部分国产 12 英寸设备已在生产线实现批量应用,其中刻蚀设备、PVD设备等均有超过50台的采购量。在刻蚀和PVD等核心设备实现零突破的同时,国产集成电路设备正向 14nm 制程生产线进行突破,北方华创等企业在硅刻蚀、退火、清洗和PVD等领域均已进入实际验证。

我国集成电路材料业在“02 专项”支持下成果显著。在前道制造材料方面,硅片、抛光液、高纯化学试剂、电子气体、靶材、光刻胶、掩膜版、离子源等材料均实现突破,部分材料已经应用到12英寸生产线;在后道封装材料方面,引线框架、封装基板、键合丝、粘片胶等材料基本可以实现自给且产量规模不断提升。

由于国内先进工艺、特色工艺和存储器生产线的陆续投产,集成电路材料市场需求将逐年攀升,企业研发力度也不断加大。硅片方面,上海新昇、有研半导体、天津中环等都在积极研发12英寸硅片,河北普兴、上海新傲、南京国盛等在生产硅外延片。光刻胶方面,苏州瑞红等公司已经实现不同用途的正性光刻胶、负性光刻胶突破。

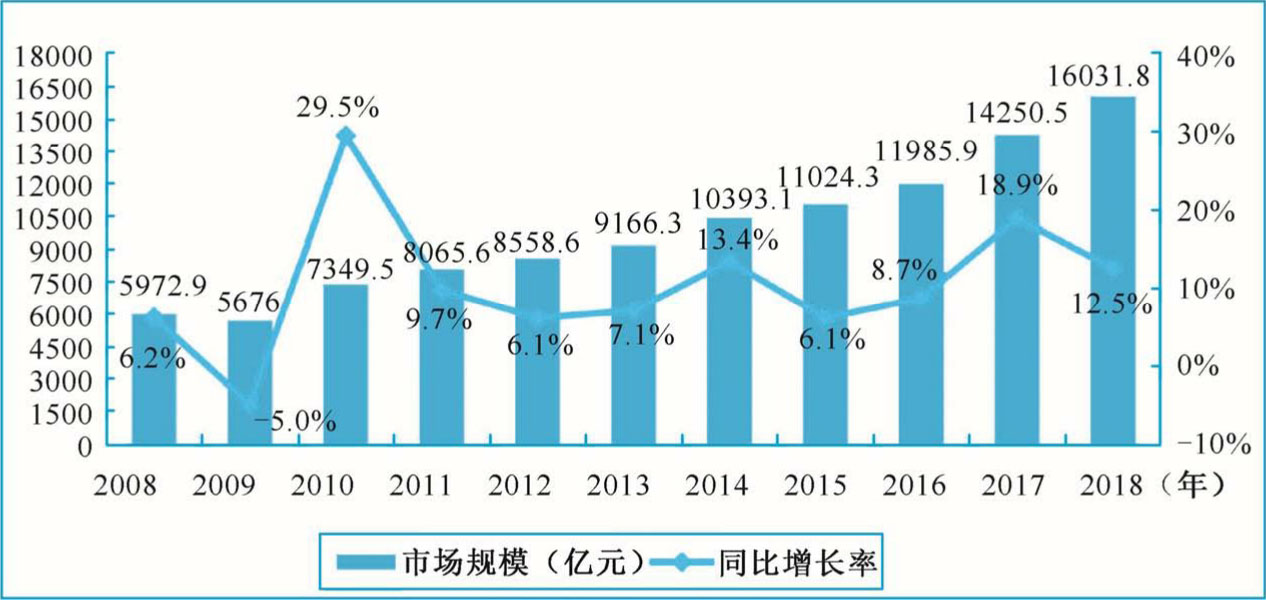

近几年,我国集成电路市场呈现稳步增长态势。2014年,移动互联网的爆发式增长带动我国集成电路市场需求首次突破1万亿元。2017年,在存储器价格大幅上涨和人工智能、5G、智能网联汽车、区块链等新兴市场的影响下,市场规模大幅增长,达到 14250.5 亿元,增速达 18.9%。2018 年,受计算机和手机市场增长乏力的影响,中国市场增速较2017年有所回落,达到12.5%,市场规模达到16031.8亿元,如图2-13所示。

图2-13 2008—2018年中国集成电路市场需求情况

(数据来源:中国半导体行业协会,2019,03)

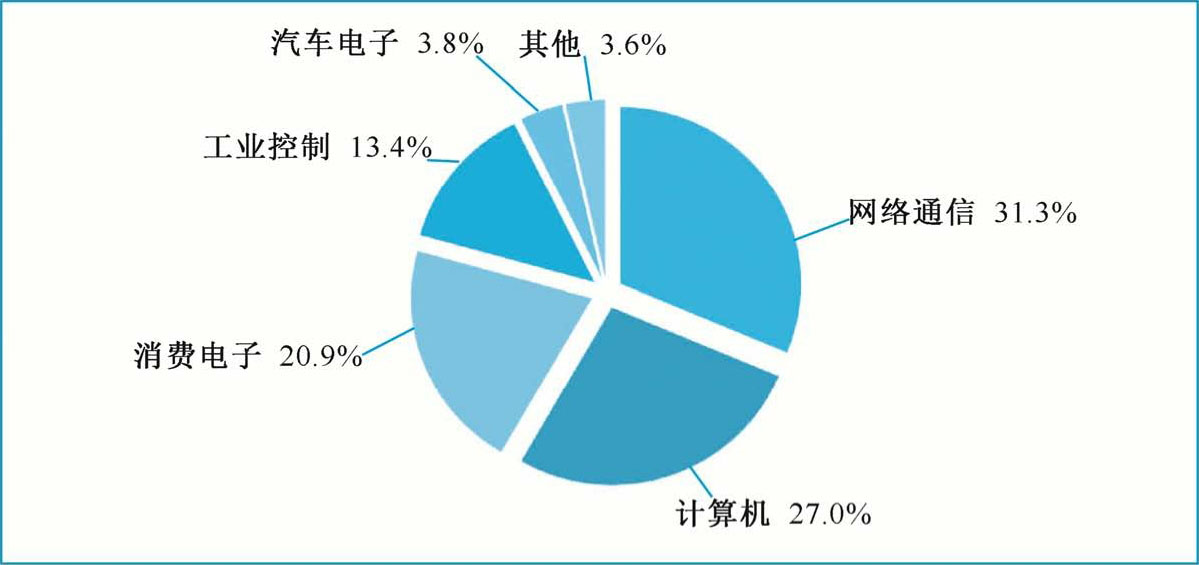

应用结构方面,网络通信、计算机和消费电子仍然占据主导地位,三者销售额合计占市场的 79.2%。网络通信是我国集成电路产业的主要细分市场,在5G市场发展的影响下,市场占比提升至31.3%。受国内计算机出货增长乏力和存储器产品价格回落的影响,2018年计算机类集成电路市场份额略降,占比为27.0%,消费电子在市场应用中占比 20.9%。工业控制和汽车电子市场快速增长,占比分别为13.4%和3.8%,如图2-14所示。

图2-14 2018年中国集成电路市场应用结构

(数据来源:赛迪整理,2019,03)

2018年,全球集成电路产业跨国并购难度提升,在监管审查日益严苛、全球贸易摩擦不断加剧及国家保护主义抬头等因素的影响下,集成电路产业持续近三年并购潮大幅回落。面向细分领域的小规模并购和投资成为2018年集成电路资本市场的重点。全年出现的重要行业并购案例有闻泰科技以114.35亿元收购安世半导体、Microchip以85.5亿美元收购Microsemi、Marvell以60亿美元收购Cavium、博通以189亿美元收购CA Technologies、紫光以22亿欧元收购Linxens、瑞萨电子以67亿美元收购IDT、II-VI以32亿美元收购Finisar。