当合理价格为 1250 元的认购期权在市场上以被高估 100 元的价格(1350 元)成交时,我们应如何利用这种情况呢?这就是如何把被高估的 100 元转化为收益的问题,而这个问题又和我们交易期权时经常听到的 Delta 对冲有着密切的联系。从直观上可以判断,想在期权被高估的情况下获得收益应卖出期权,通常我们将这个行为称为低买高卖(Buy Low And Sell High,BLASH)。但在这种情况下,是否会因为认购期权被高估而仅卖出认购期权,然后等待期权到期就万事大吉了?我们从上面的例子分析可知,到期时标的资产价格上涨,认购期权的价值变成了2000元。

如果我们判断认购期权被高估而卖出期权并等到期权到期,则会出现 650(2000-1350=650)元的损失。相反,若运气好,标的资产价格下跌,那么我们就会得到1350元的收益。

我们的目的是将期权被高估的 100 元转化为收益。在上例中,如果运气不好则出现650元的损失,如果运气好则能获得1350元的收益,但这是那些“预测高手”关心的,而不是我们的关注点。如果运气较好,标的资产上涨,我们就会获得 850 (2000-1150=850)元的收益;若运气不好,标的资产下跌,就会出现1150元的损失。如果不想依靠运气,那么根据高估或低估的情况利用精确的计算进行交易的方法是什么呢?这个问题的答案就是Delta对冲。

先让我们用简单的一阶二叉树模型理解 Delta 对冲。虽然这个模型本身简单,但却包含理解期权这个品种非常重要的内容。如果能正确理解这一模型,对理解后续的多阶二叉树模型及B-S期权定价模型会有很大的帮助。先考虑合理价格为1250元,而在市场中以1350元成交的情形。我们运用Delta对冲,将标的资产(股票)、认购期权、债券构成投资组合,在到期时将所有持仓进行平仓即可实现该目的。下面用几个阶段解释该方法。

(1)先卖出1份被高估的认购期权。

(2)买入△份标的资产(股票)。

(3)到期时平掉标的资产(股票)。

我们以现金流为中心,根据到期时的不同状态分析这种投资组合的到期价值。首先,看一看构建这个组合所需要的资金。卖出1份认购期权会有1350元进账,只要卖出期权就会有相应的资金到账,这类似于股票的融券卖出,但期货的卖出不会有资金流入账户。买入0.5份现价为5000元的标的资产(股票)所需的资金为2500元。那么,如何获得2500元的资金呢?可以从银行借2500元后买入,也可以将卖出期权获得的 1350 元用于标的资产的买入,再从银行借 1150(2500-1350=1150)元,这成为到期时要偿还的债务。

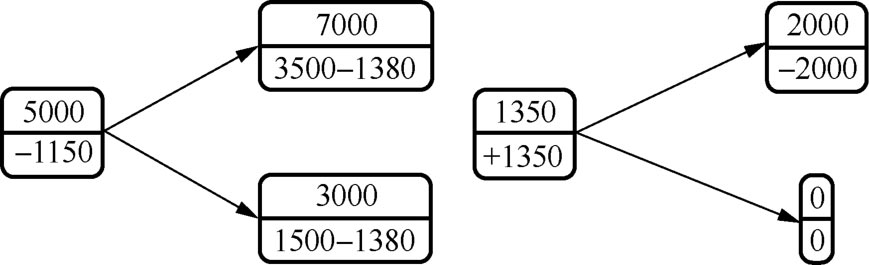

由于利率是20%,到期时要偿还的金额是1380(1150×(1+0 . 2)=1380)元。到期时,有标的资产上涨到 7000 元而认购期权价值为 2000 元和标的资产价格下跌到3000元而认购期权价值为0的两种情况。我们通过图2.3来进行分析,图2.3左边表示和股票相关的现金流,各个矩形的上半部分是股票价格或期权价格,下半部分是该时点的现金流;图2.3的右边为认购期权的价格和现金流。

图2.3 Delta对冲

先来看图2.3的左边,在到期时股价下跌情形下“1500-1380”的含义。在到期时,当标的资产(股票)下跌,将买入的股票平仓得到的现金流入是1500(△×3000=0 . 5×3000=1500)元。而初期为构建投资组合借入的资金为 1150 元,到期偿还需要1380(1150×(1+0 . 2)=1380)元的现金流出。因此,用“1500-1380”来表示。到期时标的资产价格下跌会有120(1500-1380=120)元的现金流入。同时,由于认购期权的价格为 0,不会有任何资金流入。当标的资产上涨时,股票中将会有 2120(3500-1380=2120)元的现金流入。同时,由于认购期权价格变为2000元且我们是认购期权的卖方,因此将出现2000元的现金流出。将这两部分现金流相加,可得出标的资产上涨情形下的现金流入为120元。

总之,到期时无论发生哪种情形都会有 120 元的净现金流入,即会产生收益。而这120元与最初阶段的期权合理价格和市场价格相差的100元有何关系呢?因为有20%的利息,所以初期的100元在到期时变成120(100×(1+0 . 2)=120)元。到期时,无风险收益的120元正好来自初期期权被高估的100元。

让我们重新整理以上分析的内容。在市场中交易的目的是创造收益,而 Delta对冲试图让组合独立于标的资产的上涨或下跌而获得确定权益,看起来手段和目的是互相违背的。这种目的和手段之间的矛盾性可以视为 Delta 对冲的特征。从前面的分析可知,Delta对冲是市场中的期权将合理价格与被高估(被低估)价格间差价转化为收益的工具。Delta对冲使期权交易拥有与期货交易和股票交易非常不同的特征。在股票或期货与期权结合时,Delta对冲就成为非常重要的方法论。

通过前面的案例,我们可以获得更多对市场深度的理解。比如,股票(期货)、债券、期权三个品种之间所存在的非常特殊的关系。通过“股票买入+卖出期权”的投资组合复制债券交易,这意味着“买入债券+卖出股票(融券卖出)”的投资组合可以复制期权交易。债券、股票、期权之间的这种关系意味着只要有三者中的两个品种就可以复制另外一个品种。虽然这里有三个品种都可以卖出(融券卖出)的前提条件,但这意味着理论上可以通过两个品种去复制另一个品种。