考虑到我们已经研究了情景分析、决策树和模拟法,因此我们不仅可以判断每一种方法适合于何种场合,还可以考虑如何以这些方法补充或替代风险调整估值法。

假设你决定采用概率法来评估风险,而且可在情景分析、决策树和模拟法之间进行选择,那么你应该选择哪一个呢?答案取决于你准备如何使用输出结果以及你面临的是哪些风险类型:

· 选择性风险分析与全面风险分析 :在最理想情景/最差情景分析中,我们只考察了三种情景(最理想情景、最可能情景及最差情景),而对其他所有情景一概不予考虑。即使在进行多情景分析时,我们也没有对风险投资或资产的所有可能结果进行全面评估。对于决策树和模拟法,我们试图考虑所有可能出现的结果。为此,在决策树中,我们尽可能地把持续风险转化为所有可能结果的可管理序列;在模拟分析中,我们使用分布函数反映所有可能的结果。从概率角度说,在情景分析中,我们所研究的各种情景的概率之和可以小于1。另外,决策树与模拟法评估结果的概率之和必须等于1。因此,我们可以概率为权重,计算模拟法中所有结果的期望值。这个预期值就相当于我们在第2章里讨论的风险调整单点估计值。

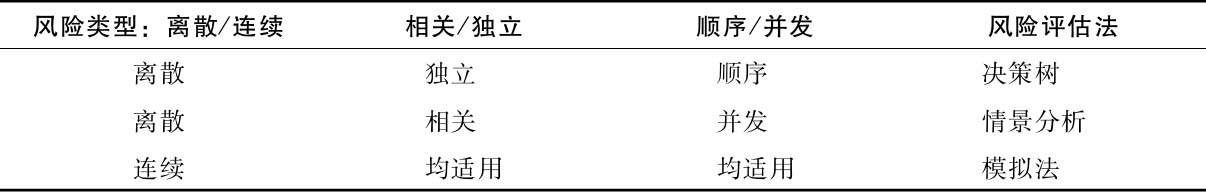

· 离散型风险与持续型风险 :如前所述,情景分析和决策树通常围绕风险事件的离散结果而展开,而模拟评估法则适合于持续型风险。如果仅考虑情景分析和决策树两种方法,那么后者更适合于序列性风险,因为风险是分阶段考虑的,但是在风险同时出现时,则适用于前者。

· 风险之间的相关性 :如果一笔投资所面对的各种风险相互关联,那么我们就可以利用模拟法有针对性地对这些相关性建模(假设这些相关性是可估计和预测的)。在情景分析中,我们可以通过创建考虑到这些相关性的情景,对它们就那些主观性进行处理。比如说,在高(或低)利率的情景中,还会同时出现较慢(或较高)的经济增长率。但是在决策树中,我们很难对存在相关性的风险建模。表3-6归纳了风险类型与所用概率法之间的关系。

表3-6 风险类型与概率法

归根到底,信息质量将会成为你选择风险评估方法的一个重要因素。考虑到模拟法在很大程度上取决于能否对概率分布和参数做出评估,因此这种方法最适用于有大量历史及横截面数据可用于进行这些评估的情况。对于决策树,我们需要估计每个机会节点上各种结果的概率,这使得决策树方法最适合于可采用历史数据或人口特征进行评估的风险。可以预料的是,尽管情景分析处理风险的方式略显草率且有主观倾向,但在面对新的、不可预测的风险时,分析师还是会求助于这种方法。

正如我们在讨论决策树和模拟时所看到的那样,这些方法可以成为风险调整估值法的补充或替代。而情景分析基本是对风险调整估值法的补充,因为它不会考虑所有可能的结果。

在将这些方法中的任意一种用作风险调整估值法的补充时,均适用于我们在本章前面提到的诸多提示。所有这些方法均采用预期现金流,而不是风险调整后的现金流,而且所采用的折现率均应该是风险调整后的折现率。不能以无风险利率对预期现金流进行折现。然而,在这三种方法中,我们仍有很大的空间改变针对不同结果的风险调整折现率。此外,由于这些方法均提供了估计值的区间和衡量波动性的指标(表示为决策树中的终端节点值或模拟法的价值标准差),因此,最重要的是我们不能重复计量风险。换句话说,先以风险调整后的利率(针对模拟法和决策树)对现金流进行折现,而后又以价值波动性太大而放弃投资,显然不是对一笔风险性投资的公正评判。

尽管模拟法和决策树均可成为风险调整估值法的替代,但这个替代过程还是有限制的。首先,现金流是按无风险利率折现进行估值的。其次,我们目前衡量投资风险的指标,也是我们通过这两种方法得到的价值波动性指标。在对比通过模拟法得到的两笔拥有相同预期价值(以无风险利率作为折现率)的资产时,我们会认为,模拟值波动性较小的资产是更可取的投资。但在这个过程中,我们实际是在假设,纳入模拟法中的所有风险均与投资决策相关。但事实上,我们忽略了两种风险之间的区分:一种是可以通过多样化投资组合而分散的风险;另一种是现代金融学所依赖的特定资产风险。对于打算将全部财富投资于一项资产的投资者而言,这当然合情合理。但对于基金经理而言,当他们为扩大多样化投资组合而需在两只高风险股票中做出选择时,这有可能会带来误导性结果。因模拟值波动性较大而被放弃的股票可能与投资组合中的其他投资没有相关性,因此,这只股票给整个组合带来的边际风险很小。