上市公司也未必会经久不衰。在理论上,它们确实可以永远生存下去,而且我们也确实无法估计永久延续的现金流。因此,我们通常会给估值模型赋予一个终止点,从而在未来某个时点停止现金流估计,然后再计算终止点之后全部现金流的终值。通常,我们可以使用3种方法估计现金流的终值。最常见的方法就是用一个倍数乘以终止年度的利润,作为此后现金流的终值,实际上,这种方法并不符合内在价值的概念。由于这些倍数通常依赖于在目前市场上交易的可比公司,因此这是一种定价估值或者说相对估值,而非现金流折现估值。为此,我们还可以使用两种更为合理的终值计算法。一种方法是估算公司资产的清算价值,这种方法的前提是假设在终止年份对公司资产清算出售;另一种方法是估算持续经营价值或终值估值。

如果我们假设企业将在终止年度停止经营,并将其资产在这一时点清算出售,那么我们就可以估算出清算取得的收入。但清算价值(liquidation value)仍需要估计,这种估计采用的是基于市场的数据(对存在现有交易市场的资产)和基于现金流的估计值的某种组合。对拥有有限生命和可交易资产(如房地产)的公司来说,清算估值法是一种非常简单的终值估值方法。而对其他公司来说,估计清算价值就有可能非常困难了,或是因为资产不可分割(如消费品公司的商标权价值),或是因为不存在针对个别资产的市场。对于后者,解决的办法就是以估计的资产账面价值为起点,在账面价值的基础上估计清算价值。

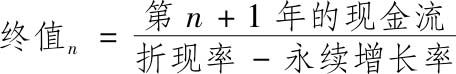

在估计期结束时,如果我们认为公司是持续经营的,那么我们就可以假设,现金流在此后以恒定速度继续增长,并在此基础上估计这个持续经营企业的价值。如果假设公司会永远存续下去,在永续增长模型中,就可以利用一个简单的现值计算公式得到终值:

在对现金流和增长率进行定义时,必须考虑我们的估值对象是股息、股权现金流还是公司现金流。对于前两者,折现率为股权成本,而对于公司现金流,折现率则是资本成本。尽管永续增长模式极富吸引力,但也容易被滥用。在现实中,只要分析师觉得他们对资产的估值太低或是太高,就会祭出永续增长模式这个宝器,而且这个模型也的确让他们屡试不爽。只需稍微调整输入参数,就可以让终值大为改观。为此,我们有必要为这种估值法提出三个重要的限制条件:

· 增长率的上限 :在稳定增长的模型中,增长率的微小变化即可明显改变终值,而且增长率越是接近估值中采用的折现率,增长率变化带来的影响就越大。然而,如果假设稳定增长率永远保持不变,那么这个假设本身就对增长率可以达到的上限形成最有力的制约。因为任何企业都不可能以高于经济增长率的速度永远增长,因此,这个恒定的增长率也不可能超过经济的整体增长率。那么,在估值中,我们可以采用的稳定增长率上限应该是多少呢?答案在于估值的标准是真实价值还是名义价值。如果是要获得真实价值,相应的增长率就应反映现金流计价货币所在经济体的增长率。如果估值的目标是名义价值,就应该以整体经济的实际增长率作为估值增长率的上限。而名义增长率则是货币的预期通货膨胀率与实际增长率之和。将稳定增长率设定为小于或等于经济增长率,不仅是永远不可逾越的红线,也是确保增长率低于折现率的前提条件。究其原因,就在于计算折现率所采用的无风险利率和经济增长率之间的内在关系。请注意,无风险利率可以表述为:

名义无风险利率=真实无风险利率+预期通货膨胀率

在长期内,真实的无风险利率必将收敛于整体经济的实际增长率,名义无风险利率则不断逼近经济的名义增长率。实际上,针对稳定增长率,一个简单的经验法则就是,它不应超过估值中所采用的无风险利率。

· 使用成熟型企业的风险特征 :随着公司从快速增长时期转入稳定增长阶段,我们需要赋予这些公司稳定成长型企业的特征。处于稳定增长阶段的公司和快速增长企业在很多方面有所不同。总的来说,我们可以预见,稳定增长型企业的经营风险相对较小,而且倾向于采用更多的债务。在实践中,即便是对高风险企业,我们也应该让贝塔系数趋近于稳定增长状态,让负债率与更大、更稳定的现金流保持一致。

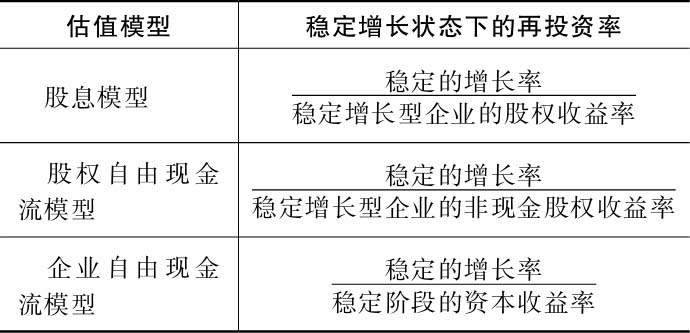

· 再投资和超额利润假设 :稳定增长型企业的再投资往往少于快速增长企业。关键在于,我们既要掌握低增长对再投资的影响,又要确保公司以足够的再投资维持最终阶段的稳定增长。考虑到增长率、再投资率以及前面“增长的分解”部分中确定的收益率之间的关系,我们可以得到与表2-8预期增长率保持一致的再投资率。

表2-8 稳定增长型企业的再投资

此外,让再投资率和留存收益率与稳定增长率保持同步,也会降低估值对稳定增长假设的敏感性。在维持所有其他变量不变的情况下,增加稳定增长率可以大幅提高价值,但随着增长率变化而改变再投资率可能会带来抵减作用:

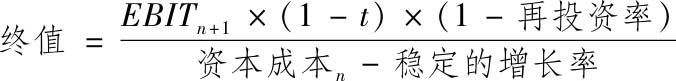

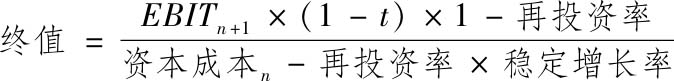

由于再投资率的提高,会导致现金流的损失抵消部分或全部由增长率提高带来的收益。稳定增长率的提高到底会增加还是减少价值,完全取决于我们对超额收益的假设。如果资本收益率高于稳定增长期的资本成本,那么提高稳定增长率就会增加价值。如果资本收益率等于稳定增长率,那么提高稳定增长率对价值没有影响。如果用稳定增长率代替之前的再投资率,我们就可以得到:

假设资本收益率等于资本成本,我们可以得到以下结果:

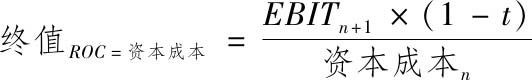

你可以对股权收益率和现金流采用相同的假设,由此可以得到,股权的终值是权益收益率和股权成本之差的函数:

总之,在终值的计算中,最关键的假设不是你在估值中采用怎样的增长率,而是这个增长率带来的超额收益是多少。如果假设不存在超额收益,那么增长率也就无关紧要了。有些估值专家认为,这是唯一可持续的假设,因为任何公司都不可能永远维持竞争优势。但是在现实中,公司在超额收益率归零之前即成为稳定成长型企业,这完全是有可能的事情。如果出现这种情况,而且公司拥有强大而可持续的竞争优势(即便这种优势不会永远延续下去),我们或许就可以假设,这家公司能永久性地维持超额收益。作为一个简单的经验法则,这些永续性超额收益应该适中(4%~5%),而且会影响到终值。

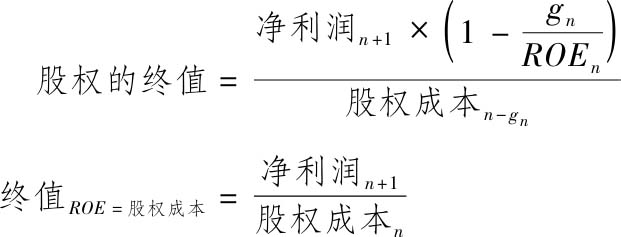

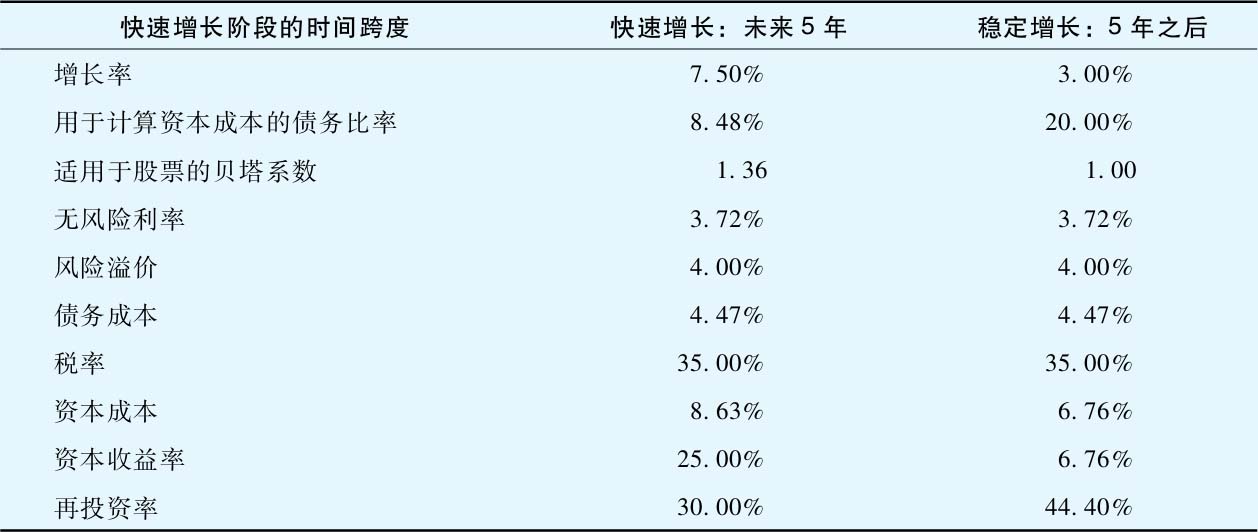

表2-9列出了我们对3M公司在快速增长阶段和稳定增长阶段下做出的假设。

表2-9 对3M公司的估值——快速增长阶段及稳定增长阶段

需要注意的是,随着增长率在5年后开始下降,贝塔系数逐渐开始向趋近于1调整,而负债率则提高到20%的行业平均水平,以反映公司的整体稳定性。由于债务成本相对较低,我们可以假设其维持不变,这就会导致资本成本下降至6.76%。不过,我们还需要调整稳定增长阶段的再投资率,以反映稳定增长期不存在超额收益(资本收益率=资本成本)这一假设。使用3%的稳定增长率预测值和6.76%的资本收益率(等于资本成本),我们即可得到44.4%的再投资率: