美国历来被视为现代创业投资的发源地,为国外的潜在投资者和普通合伙人提供了范本,但每个国家都发展出了自己的创业投资模式。

创业投资是一些特定类别的公司创立和早期发展的主要融资提供者。这些公司承担高技术风险和高研发支出,并通常对设备、知识产权和固定资产进行重大投资。

在大多数欧洲国家,就像美国一样,“创业投资”成了生命科学和信息技术的同义词。逐渐地,清洁技术正成为另一个重要的投资行业,但前两个行业仍是投资的主体。

不过,对独立基金来说,投资机会无所不在。事实上,独立基金还远不足以满足欧洲创业企业的实际需求,特别是在中东欧,以及对于生命科学和信息技术行业。

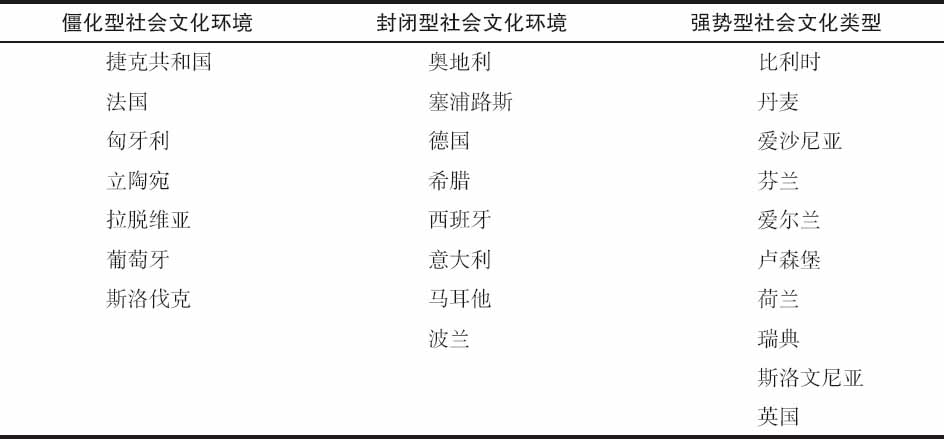

创业投资者以及中小型杠杆收购通常在特定的文化领域内表现活跃。投资者和管理团队在共同的文化基础上进行沟通和理解,这十分重要(The Economist,2009b)。因此,文化类型(见表4-2)也会影响一个国家的投资性质和获得融资公司的类型。

表4-2 有关创新的欧洲社会文化环境类型

资料来源:Europe Innova Synthesis Report 2008.

支持一个国家创新能力的基本要素有三个:对基础研究的支持、知识和技术转化的高效流程、在创新行业创立公司的有利环境。

EVCA(2010)列出了宏观经济层面上有助于增强创业投资市场活力的几个因素。

(1)目前,打破欧洲股票交易所的割裂状态,这一问题由于兼并而来的纽约泛欧交易所(Euronext-NYSE)以及欧洲的进一步行动(瑞士证券交易所–奥斯陆证券交易所,SIX Swiss Stock Exchange-Oslo Stock Exchange),而得到部分改善。然而,证券交易所的情形仍然相当割裂,对那些有发展潜力的创业企业的泛欧上市仍不友好。

(2)扩大中小企业税收减免范围,这在欧洲是一个普遍问题。

(3)减少创业投资中国际投资的障碍。

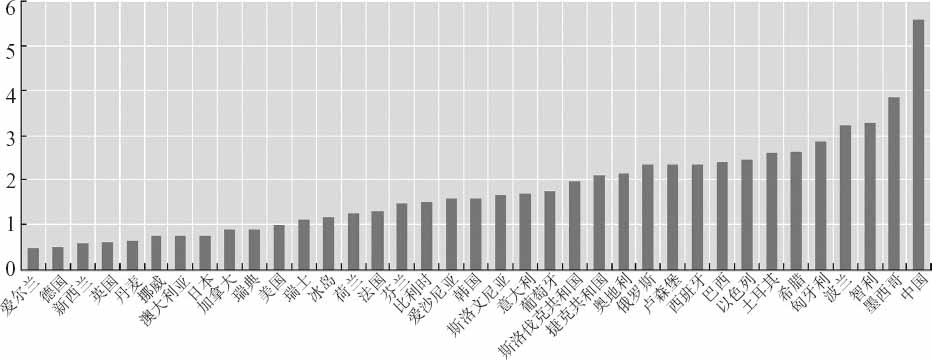

(4)降低创业企业的行政、社会和税收负担(见图4-6),尤其要采取与企业情况相适应的措施。这类措施(如法国的研发支出退税政策

)通过推迟特定支出的税收或者返还特定研发支出来帮助企业。但是,并不是所有的税收优惠都是有效和正面的,有时也可能导致激励的扭曲和道德风险。

)通过推迟特定支出的税收或者返还特定研发支出来帮助企业。但是,并不是所有的税收优惠都是有效和正面的,有时也可能导致激励的扭曲和道德风险。

图4-6 2009年创业企业的行政负担

注:0=低负担,6=高负担。

资料来源:OECD(2011).

(5)为知识产权提供高效、清晰、完整的保护体系。

(6)修订国际会计准则以适合中小企业。该措施的重要性在于理解投资者和领导者之间的阅读、理解和沟通。

(7)修订金融风险规则。《巴塞尔协议Ⅱ》《巴塞尔协议Ⅲ》《欧洲偿付能力法案Ⅱ》(European SolvencyⅡDirective)以及其他一些规则束缚了对创业投资的资产配置。即使它们是在超国家层面应用,这些规则也可以在国家和泛欧层面进行修改和调整。

(8)整合中小企业资助计划的商业化。大多数公共政策致力于支持研发,但商业化是一个关键因素,必须给予支持。来自现有企业的竞争十分强劲,因此,在将有吸引力的产品商业化方面,中小企业需要支持。

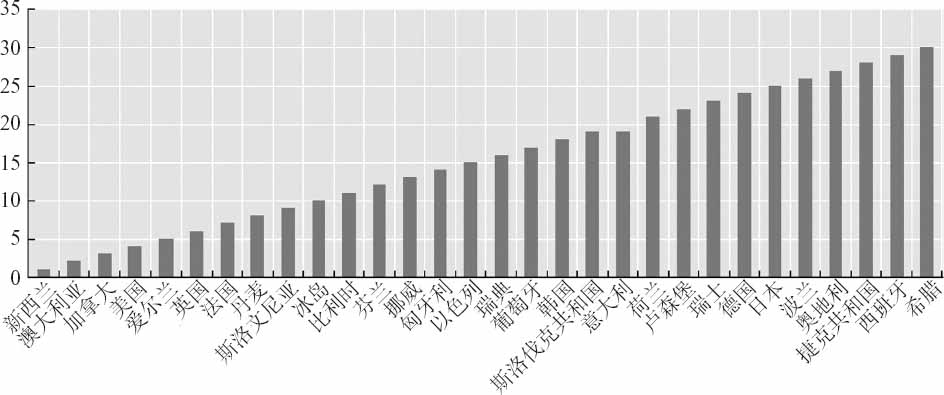

(9)避免采用约束和限制形式的公共干预(见图4-7)。这符合我们在第1章和第2章所看到情况。这一点的影响重大:“活跃在法律体系运行良好的国家的私募股权基金的平均回报倍数,比同类型、同年成立的基金的平均值高19%,而活跃在其他国家的基金的倍数比这一基准低49%”(Lerner,2009,P95)。

图4-7 启动一家创业企业:从最低限制到最高限制的国家排行(2010年)

注:0=低限制,6=高限制

资料来源:OECD(2011).

对创业的抵制也可能由围绕期间的神话所造成。Wadhwa(2011

)通过回顾事实打破了其中一些神话:

)通过回顾事实打破了其中一些神话:

科技企业家是经验丰富的管理者:

与典型的美国科技企业家都是20多岁这一说法相反,杜克大学2009年对549名企业创始人进行调查后发现,其年龄的平均数和中位数是40岁。50岁以上的人数是25岁以下的两倍,并且其中的43.5%有两个或两个以上孩子。

与典型的美国科技企业家都是20多岁这一说法相反,杜克大学2009年对549名企业创始人进行调查后发现,其年龄的平均数和中位数是40岁。50岁以上的人数是25岁以下的两倍,并且其中的43.5%有两个或两个以上孩子。

企业家是由企业家培养的,而不是生来就是: 52%的企业家是他们家族中第一个创办企业的人。只有39%其父亲是企业家,7%其母亲是企业家。只有25%在大学时期开始创业。

成功与高等教育相关: “大学辍学者”神话只是不错的睡前故事。那些美国出生的工程和技术企业的创始人往往受过良好教育。平均而言,大学毕业生所创办公司的销售收入和员工人数是未上大学者所创办公司的两倍。出人意料的是,就读名牌大学并不能为创业提供显著优势,重要的是学位。

创业投资追随创新,不是“做出”创新: 仅有不到5%的创业投资会进入那些承担着开发创新产品风险的、处于早期阶段的公司。“事实是创业投资追随创新。”

Bradshaw(2012)阐述了文化抵制,比较了美国式态度(拥抱风险,渴望不断成长和壮大)和英国式态度(谨慎管理现金,尽可能避免下行趋势,将成功目标限制在可实现的范围内)。这种说法常常听到,几乎已经成为一种根深蒂固的集体认同。然而,事实可能并非如此。Needleman(2012)指出,美国的创业在2011年已经下降,而在2008年、2009年和2010年也只上升了很小的百分点。

然而,现实可能充满困难。

美国经济确实得益于特有的长处,但想当然地认为成功的道路只有一条,“一飞冲天”是标准做法,则容易产生误导。

Surowiecki(2011)指出,美国在培育创业企业方面的成功,部分来自于“敢于冒险的客户”(包括个人和企业)。美国人随时准备接受新技术,愿意成为各种beta版本的试用者,这使得美国经济拥有生产力上的优势:“从这个意义上而言,(美国)创新文化依靠消费者和依靠企业家一样多”。尽管这对于B2C创新和消费电子产品是成立的,但未必适用于B2B创新,特别是涉及基础设施和标准。美国在处理手机的多种标准制定方面,落后于日本和欧洲,在互联网宽带应用和光纤到户方面,落后于韩国和欧洲。美国有很长一段时间都忽略了短信、移动即时通信和其他消费电子产品创新。

实际上,成功创业有很多模式。一种模式是启动“精益企业”,

只需要有限的资本消耗,此时,大规模的创业投资基金反而会形成不良结构。这会激励小型创业企业,当以0.5亿~1.5亿美元的价格出售给并购买家时,获利颇丰。“一飞冲天”则需要高额投资,从而也需要首次公开发行或大型收购以获得投资收益。

只需要有限的资本消耗,此时,大规模的创业投资基金反而会形成不良结构。这会激励小型创业企业,当以0.5亿~1.5亿美元的价格出售给并购买家时,获利颇丰。“一飞冲天”则需要高额投资,从而也需要首次公开发行或大型收购以获得投资收益。

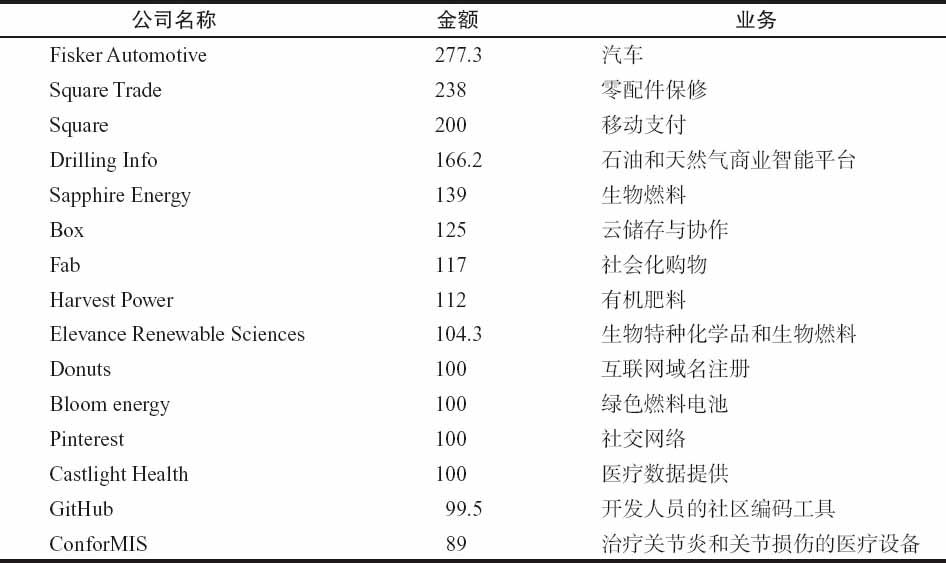

事实上,美国创业投资模式有时会被描述为“不完美的”,这是因为似乎只有一种创业投资模式——“赢家通吃”。估值以及投资金额(见表4-3)反映了这种期望,因此使得任何接近第一的努力付之东流

(参见第4.1.4.2节和Knowledge@Wharton,2010)。

(参见第4.1.4.2节和Knowledge@Wharton,2010)。

表4-3 2012年美国最大的15个创业投资项目(单位:百万美元)

资料来源:VentureBeat,2012.

Bloch、Kolodny和Maor(2012)指出,2003~2011年,创业投资机构向以色列的高科技企业投资了110亿美元,欧洲是450亿美元,中国是260亿美元,印度是70亿美元。作者认为,“以色列获得了远超过其技术能力的投资。以色列是一个小型的、高度网络化的国家,受教育工人高度集中,跨学科技能十分普及,大多数工人都掌握多门语言。”这是创业投资集群特定模式的一个很好例子,并且越来越显现出示范作用。

在以色列,创业企业融资和军事技术开发密切相关。Gladwell(2011,引用Dima Adamsky)通过采用“军事革命”(RMA)的例子来阐述国家如何采用创新,RMA“是指军队结合数字时代工具完成自身转型的道路”。Gladwell说道,“Adamsky一开始就认为不可能确定谁发明了RMA。设想数字技术将如何改变战争的第一个人,是20世纪70年代苏联的一位知识分子兼高级军事干部。第一个提出高科技体系的国家是美国。第一个运用的国家是以色列,在1982年与叙利亚空军的冲突中。”

这其中运用的互联网技术分别由美国(互联网协议)和欧洲(万维网)发明,后来被美国、欧洲和以色列的创业企业投入应用。

Gladwell指出,“这实际上是三个革命,而不是一个,Adamsky的观点是,这三个革命有必要加以区分,各自利用了不同的技术和环境。苏联拥有强大的高度集权的军事官僚机构,以及悠久的理论分析传统。但它们并没有采取实际行动,因为拥有强大的智力传统的高度集权军事官僚机构,在言行一致方面做得不好。”这一论证适用于大量创新,无论是来自公共研究中心(如欧洲核子研究组织)或是私人研究中心(如施乐帕克研究中心)。

何种创业投资模式适用于这种创新环境呢(主要指欧洲大陆、俄罗斯和日本)?Darcy,Kreamer-Eis,Debande&Guellec(2009)试图回答这个问题,阐述了技术从公共机构转换

到私人部门的必需条件。他们主要阐述了三项措施:分拆(但并不适合欧洲尤其是公共研究实验室的风险厌恶文化)、大学和私人部门的合作(至今仍没有被广泛采用),以及专利授权(看上去很有前景,但缺少匹配供需的平台)。

到私人部门的必需条件。他们主要阐述了三项措施:分拆(但并不适合欧洲尤其是公共研究实验室的风险厌恶文化)、大学和私人部门的合作(至今仍没有被广泛采用),以及专利授权(看上去很有前景,但缺少匹配供需的平台)。

Gladwell继续指出,美国拥有一种分散的、自下而上的创业文化,历来就具有依靠技术解决问题的强烈导向。正是由于军事和高科技产业的密切联系,美国能完成这种技术应用就不足为奇了。

最后,“以色列的军事文化是在资源紧缺、威胁不断的背景下孕育而生的,因此它们变得非常的即兴和有创造性。”然而,“正如Adamsky所指出的,这种建立在紧急的、短期性上的‘灭火式’军事,在反思理论上不可能出色”(Gladwell,2011)。

这就解释了在西欧可以说是长期的宏观经济危机,以及在更近的美国2007年后的危机背景下,为什么以色列的“创新模式”被推崇、但同时又很难总结并应用到这些国家的经济中去。

欧洲的增长模式与其多样化的货币、语言、法律、商业实践和文化紧密相连。欧洲创业企业的逐步发展与拥有广阔大陆市场的美国不同,这值得分析。

有Skype这样的例外存在,并不能由此否定如下结论:如果一个商业模式是有效的,就会在其他国家被复制,会有多家企业在欧洲市场共存,从而形成一种健康而持久的竞争(美国市场可能缺少这类竞争,并由此造成了后果

)。

)。

欧洲有谷歌的竞争者(俄罗斯的Yandex)、eBay的竞争者(德语国家的Ricardo)、雅虎的竞争者(法国的Wanadoo,德国的Gmx)和Linkedln的竞争者(德国的Xing,法国的Viadeo)。低估这些成功会忽略来自这些创业企业的经验,这些公司利用了不同的技能,并可能确实比起美国对手活得更久。

这些主动行为的一个可靠结论是“质量”,心理学家西门顿(Simonton)指出,是“一个数量的概率函数”。西门顿的观点是,创造中不存在简洁和高效,“成功越多,失败也越多”(Gladwell,2011)。

因此,还没有任何欧洲创业投资模式,但各个国家做法可能会形成一个融合模式。在英国,创业投资形成围绕集群的结构,一流大学成为创新的核心。在法国,免税政策使某些行业获得优先权。瑞士的创业投资又尤其独特:公司创业投资是创业企业的主要融资来源。

也许可以从利用以色列的潜力开始,因为其精益创业企业适合小市场并有国际潜力。这是Bloch,Kolodny&Maor(2012)的建议,尤其是在半导体、电信、医疗设备、水处理和农业等行业,当欧洲与以色列的创业企业合作时,这些行业拥有可开发和利用的长处。

Bloch,Kolodny&Maor(2012)强调的模式是:

·典型的合伙企业以分担风险和共享资源;

·投资于本地创业企业;

·设立公司创业投资部门;

·在以色列建立企业孵化器;

·建立本地研发中心;

·收购本地创业企业。

这六项举措实际上是学习创新并适应本地条件的方法,同时可以作为其他创业投资模式的范本。

从建立创业投资行业的不同做法中可以看出,其成本高昂,并需要长期承诺和大量资金,以及创新领域和风险投资行业的诸多参与者之间的合作。

这些努力(无论成功还是失败)的溢出效应,事实上是建立创业投资生态系统的一部分。经济学家将这种效应称为外部性,这种外部性会不断累积并改造周围环境,近似创业投资集群的现象就会逐渐出现。有些国家,如智利(The Economist,2012a),已经开始努力吸引那些被美国拒绝(由于严格的签证政策)的移民企业家。

“创业智利”挑选有潜力的创业企业,提供大约4万美元和一年签证。自2010年以来,已经有来自37个国家的约500家企业和900名企业家获得了这一支持。目标是到2013年年底累计支持1000家企业。目前,这一计划得到广泛关注,但能否建成自我维持的创业投资行业,特别是能否推动当地国民开始创业呢?

至少,文化环境开始改变,公司更多地采用种子融资,大学开始探索设立创新中心,报纸更多地报道创业企业,最重要的是,本地企业家有了更多的经验和技能的分享和培训。

正如The Economist(2012a)所指出的,虽然智利仍然需要更多的创业投资家、更多的创新企业家,但更令人担忧的是——将智利这一平台转变成为下一个硅谷的想法。行政负担、僵化的官僚主义和惩罚性的破产制度的也在削弱“创业智利”的努力。

总之,如果能像新加坡一样坚持,智利的举措是可能成功的(硅谷的建造历时30年)。只要坚持,“当你在足够宽广的平台拥有一群聪明人时,你总能从中获益,”微软前高管内森·麦沃尔德(Nathan Myhrvold)说道,“只有当你选择从成功的角度去评价它,它才会是你可能得到的最好的投资之一……创新不是一件中规中矩的事,肯定会有你没想到的点子,但是这场游戏的意义并不在此。这场游戏的意义在于你得到了什么,而不是你漏掉了什么。”(Gladwell,2011)。

The Economist(2012c)提到,“经济理论认为有四个主要原因可以解释为什么同一行业的企业最终会集中到同一个地方。第一,有些可能依赖自然资源……第二,企业的集中会汇聚专业技能人才,从而对工人和雇主都有利……第三,提供专用投入的附属行业也会兴起……第四,许多创意会从一个企业蔓延到另一个企业。”

Wilson(2012)解释说,大部分有潜力的集群(如印度的班加罗尔、上海的高科技中心、首尔的数字媒体城)从未实现它们的目标:“大多数集群建设只关注一两个要素……由于没有持续累积的一系列创新,从而不能有所成效。要产生层出不穷的突破性技术发展,创新必须植根于长期的社会机制和网络中。四个不同部门必须要联系在一起:政府、企业、民间团体(非营利组织)和学术界。”这种环境就不再需要碰运气的巧合:创新的火花会不断涌现。

Wilson认为,下面三项措施对支持这四个部门的合作至关重要,分别表述如下。

(1)构建比以往更丰富、更多样化、更审慎的跨行业网络。

(2)领导者必须持续改进组织,构建创新环境,调整激励政策和组织结构以奖励创新和合作。

(3)领导者应该投资于有潜力和创造力的人,吸引、留住这些能孕育一系列创新的人,并赋予他们以权力。

最后一个建议实际上是“创业智利”的关键点。这个文化、语言和宗教都很单一的国家能够留住并赋予这些人权利吗?这意味着当地居民间的严重摩擦(因为这里通常拒绝差异),以及需要付出巨大努力,来为这个地理上孤立、沿着安第斯山脉延伸的1800万人口的国家,创造一个多文化、多语言的丰富环境。在能够赶上硅谷和以色列的潜在中心名单上,The Economist(2012c)提到了纽约、伦敦和柏林。因为这些中心更大更有活力,因此对年轻人更具吸引力。同时它们还拥有更丰富的产业基础以及更多的技能储备可供公司利用。

根据Monitor Group(2010),52%的创业者表示高成长公司能获得足够的资本,但只有31%的创业者表示启动公司时能获得足够资本。EVCA(2002)的研究表明,95%的被调查的创业者表示如果没有创业投资不可能启动他们的公司

(或者他们会成长得更加缓慢)。60%的创业者甚至表示,如果没有创业投资,他们的企业根本不会存在。

(或者他们会成长得更加缓慢)。60%的创业者甚至表示,如果没有创业投资,他们的企业根本不会存在。

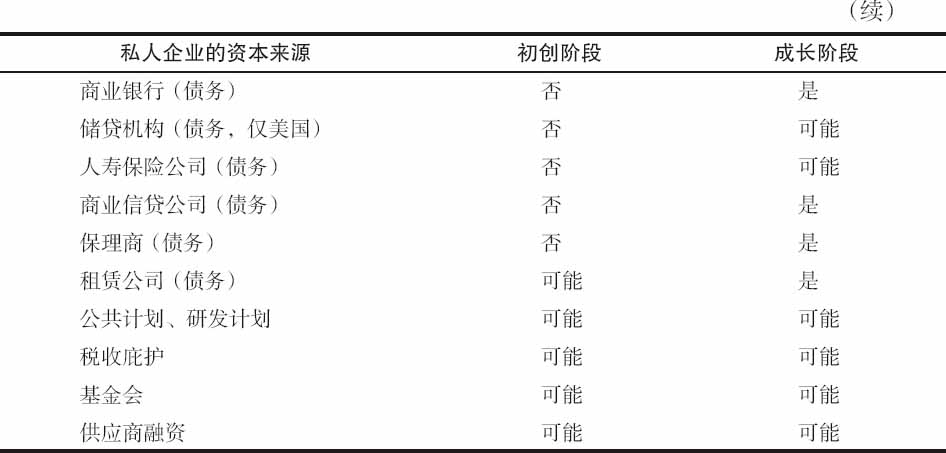

创业企业的资本来源十分有限(见表4-4)。大多数创业者的资金来自于他们自己的储蓄、他们的朋友和家人以及他们的社交圈。只有在他们证明了达到关键里程碑的一定能力后,潜在融资支持的圈子才会扩大。

表4-4 股权资本的来源

资料来源:Yale School of Management,Author.

因此,创业企业往往是分阶段融资,因为这有助于将融资金额分成更小部分,从而减少创业者由于融资所导致的所有权稀释(见表4-5)。

表4-5 典型信息技术企业的融资步骤

资料来源:Yale School of Management,Author.

正如Karbasfrooshan(2012)所述,自力更生(即创业者自我融资)在保持控制权和所有权方面很有吸引力。然而,放弃企业的一部分股权(甚至最终放弃控制权),“有望使另一种价值创造成为现实:你必须确保其他人希望看到你的成功和繁荣,而要做到这一点的唯一办法是拿出股权。正如约翰·杜尔(John Doerr)说的:‘没有冲突,就没有利益。’”在这方面,董事会会对艰难决策有所帮助。

只有少量现金也会“迫使创业者直面问题并找到真正的解决方案”。然而,却没有应对障碍(无论是困境还是超预期的更快成长)的调整空间。创业者永远在融资的事实(只筹集了太少,甚至没有资金来启动公司),也意味着他们一直被分心。

声誉也是一个问题,没有融到资金可能会伤害企业:“自力更生就创建了大公司会让你得分,但如果在运营小企业时你没有接受过创业投资,却不会让你得分,即使99.9%的创业投资支持公司如果没有获得风险投资,不会比你的公司存续时间长。”

不幸的是,种子投资是最不被看好的投资领域之一,因为企业的成活率相当低,且通常要5年以上才会产生回报。与美国相比,欧洲为成长提供了不同机会,这对新兴企业产生了影响。在欧洲,创新的应用一开始往往非常缓慢,但增速很快,有时还会超过美国,例如手机和互联网宽带。这就解释了为什么种子投资需要更长的时间才能退出。这里有可供政治和经济试验的广阔领域。

有些国家尝试将特定的关键要素集中于“校园”(英国)、“科技园”(瑞士)和“竞争中心”(ples de compétence,法国),试图复制波士顿和硅谷的集群。这些关键要素通常是知识来源(牛津、剑桥、苏黎世瑞士联邦工学院、洛桑理工大学、斯坦福、哈佛)、完善的基础设施、合格且多样化的人力资源池、合格且经验丰富的资本池以及企业家精神(参见第1章和第2章,以进一步理解这些因素的重要性)。

根据Lerner(2009)的调查,“平均而言,在激励专利发明上的效果,1美元创业投资比1美元传统企业研发大3~4倍”(P62)。被调查的企业在资本注入后,平均创造46个工作岗位。

4.1.2.1 天使投资者和众筹

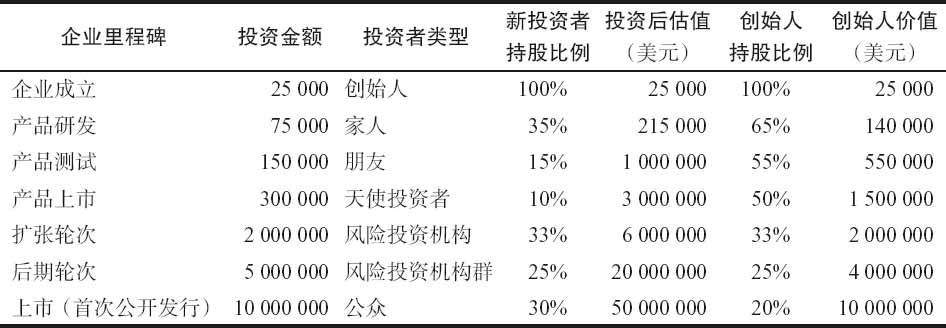

如果创业投资为创新型创业企业提供融资,天使投资者则被认为是种子投资的关键要素。如图4-8所示,天使投资者在创业投资的融资轮次中占20%。如果没有天使投资者,许多创业投资基金的投资机会根本不会存在。

图4-8 2012年不同阶段创业投资交易明细(截至2012年9月)

资料来源:Preqin(2012).

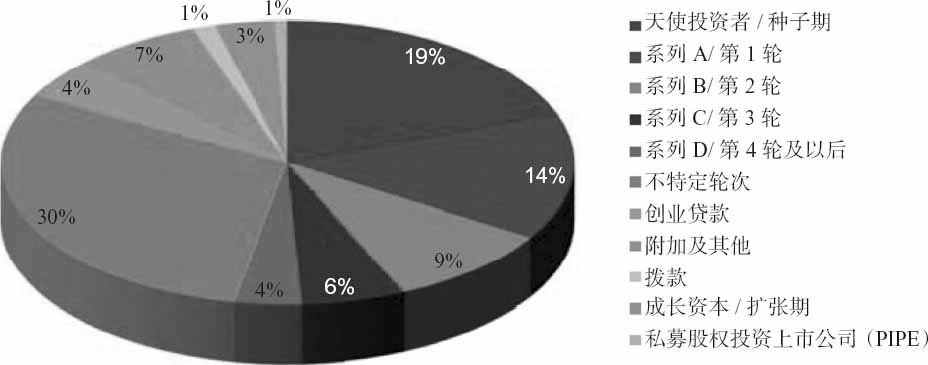

种子投资非常重要,因为它塑造了未来企业。如图4-9所示,投资金额近年来有所回升。这是一个好消息,因为资金缺乏会直接威胁创业融资价值链(可替代的是自力更生,见上文)。

图4-9 天使投资和种子期创业投资交易的数量和总价值(2009年第1季度至2012年第3季度)

资料来源:Preqin(2012).

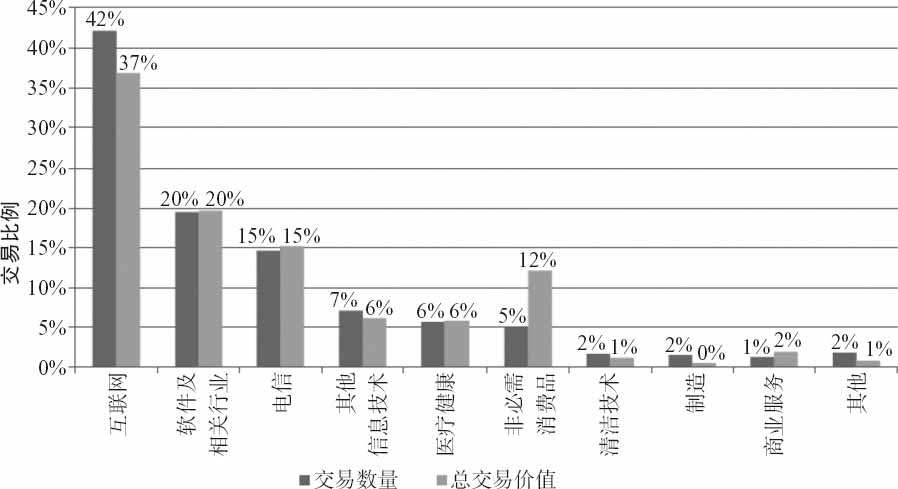

但不容过分乐观的是,2012年这些投资的84%是在信息技术行业,只有6%在医疗健康行业,2%在清洁技术行业,剩下的8%在其他行业,如图4-10所示。这种对信息技术强烈偏好的原因,可能是因为最近的财富创造基本都发生在这个行业。所以,天使投资者偏好这个行业,是因为他们更了解这个行业。信息技术的机会也可能更多,并且这个市场也比其他市场更适合高风险、高收益的投资。

图4-10 2012年不同行业天使投资和种子期创业投资交易的数量和总价值(截至2012年9月)

资料来源:Preqin(2012).

尽管如此,如果这些统计数据是接近现实的,这一情形就令人担忧,因为这意味着,其他行业的创新是由企业自身或者说自力更生所驱动。这对其他行业的成长和创新(特别是破坏性创新)并不是一个好兆头。

天使投资者是从创意、商业计划到小企业出现的催化剂。天使投资者帮助创业者构建他们的创意,专业地开发这些创意,聚集初始资本和关键的人力资源,以及寻找早期商业合作伙伴。从这个意义上来说,天使投资者最接近创业投资的原意:“盈利是努力的目的……但不是(创业投资)机构的首要目的。相反,它们被描述为过程的必然组成部分”(Lerner,2009,P37)。

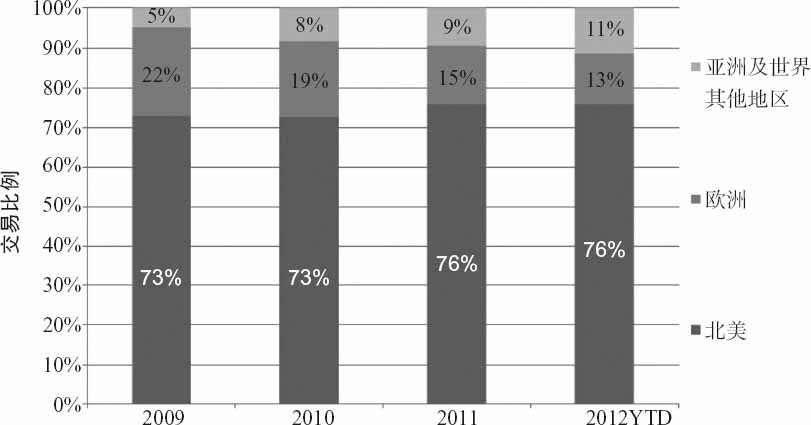

天使投资者通常曾是企业家或管理者,现在是高净值个人。如图4-11所示,天使投资者基本上是一种“美国现象”。他们是健康的创业投资行业所必需的。美国和法国等有些国家已经认识到天使投资者重要性,对于他们投资于(或再投资于)非上市公司给予特别的税收减免。

图4-11 不同地区天使投资和种子期

创业投资交易的比例:2009~2012年(截至2012年9月)

资料来源:Preqin(2012).

根据美国新罕布什尔大学创业研究中心

(Center for Venture Research)的统计,在美国,天使投资者每年平均投资220亿~230亿美元(2012年上半年为92亿美元,比上年同期投资金额增长3.1%,交易数量增长3.7%)。2011年,318500个天使投资者向66230家企业投资225亿美元(比上年同期投资额增长12.1%,交易数量增长7.3%,Alspach,2011)。

(Center for Venture Research)的统计,在美国,天使投资者每年平均投资220亿~230亿美元(2012年上半年为92亿美元,比上年同期投资金额增长3.1%,交易数量增长3.7%)。2011年,318500个天使投资者向66230家企业投资225亿美元(比上年同期投资额增长12.1%,交易数量增长7.3%,Alspach,2011)。

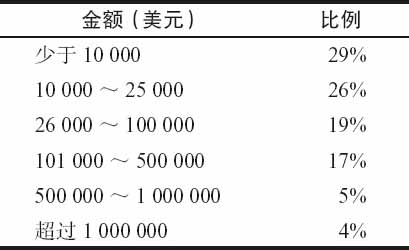

交易的平均规模大约在30万~35万美元(2011年平均为33.8万美元)。实际上,大多数创业企业资本需求的金额并不大(见表4-6)。

表4-6 创业企业资本需求的平均金额

资料来源:Yale School of Management.

2011年天使投资者的退出,24%是由于破产,54%是由于兼并与收购。投资的行业有软件(23%)、医疗健康与医疗设备(19%)、工业和能源(13%)、生物技术(13%)、信息技术服务(7%)和媒体(5%)。40%的投资在种子期和早期轮次(2010年为31%)。

散户投资市场、互联网和种子投资的结合点就是众筹。互联网平台的出现帮助匹配的创业企业(通常在种子期)向个人融资和/或出售最早的产品。2012年4月美国《创业企业融资法案》(Jumpstart Our Business Startups Act)投票通过,这一概念得到推动。将创业企业配售给私人的股份转向面向公众的大众营销概念通过这一法案得到了有效合法化(通过捐赠、奖励和租借获得的股份符合此规定)。美国证券交易协会(SEC)仍需发布指引来落实这一法律(Chasan,2012)。

虽然众筹被创业者(他们从中看到了廉价而唾手可得的融资来源)、个人(他们幻想通过这些平台投资到下一个Google或Facebook)和政治家(看到了不用处理税收和天使投资者地位等难题就能解决种子期融资缺口的方法)高度赞赏,但它可能并不像看上去那么理想。

第一,因为这是一种“傻瓜股权”。天使投资者所创造价值的大部分(Kerr,Lerner&Schoar,2011)来自于对企业的参与,既通过提供建议、专业知识和社交网络,也通过控制公司的管理层,有时甚至会补充甚至替换。而众筹平台并不向创业企业派遣董事会成员,实际上也没有赋予大众投资者任何投资条款的谈判、投资的有效监控以及采取行动的权利。

第二,因为众筹给人一种错觉,即认为投资是既便宜又容易、还可以获得巨大回报。这就和玩彩票一样,但玩彩票不是投资,尽管风险很高(参见Davidoff,2012b)。实际上,年度会员大会的召开、对法律信函及手续的处理会在邮寄和组织的过程中,消耗从大众投资者所筹资金的很大一部分。投资需要费时而昂贵的尽职调查,进而才能在充分知情的条件下做出决定。天使投资者必须经历这一痛苦流程才能通过谈判争取自己的权利(但也不总是能达到预期结果,参见The Founding Member,2011

)。

)。

第三,法规之所以至今一直保护散户投资者,并且还加强这种保护,一定是有原因的。原因就是其缺乏成为合格/认证/专业投资者的知识技能。因此,消除这种对个人的“障碍”或保护(在将创业投资行业归类为系统风险的一种来源后,参见Freeman,2009),而让他们投资低流动性的、高风险的企业,似乎非常不合理。

美国的立法者并没有对设计粗劣、执行烦琐、不能实现预期保护效果的《萨班斯–奥克斯利法案》进行修订,而是放松了进入证券交易所的限制,审查了公司融资和散户投资者参与问题(有合适的风险–收益结构)。美国的立法者将其归类为最高风险等级,而不再采用审慎阐述的证券市场保护措施,这正包括众筹平台

(专注于初级配售)。

(专注于初级配售)。

2007~2009年,有些最大的欺诈案是庞氏骗局(20世纪20年代就大行其道),连许多专业投资者都被坑害。散户投资者又怎么能在没有尽职调查的情况下,看清不透明的新兴创业企业?并且在没有任何议价能力的条件下,在本该通过尽职调查才能发现的风险中得以自保呢(Schonfeld,2012)?水母箱案例(Jeffries,2012)就是为了表明为何众筹被视为未来问题根源的一个例证。

有人可能会说,但是众筹一直以这种或那种形式存在着,特别是在人们开办合作企业的时候,或者在人们为其邻居或家人的新兴公司提供融资时(“傻瓜、朋友、家人”类别)。首先,合作企业不仅赋予每个人平等的企业所有权,还系统性地赋予业务决策权。换句话说,这里没有创始人和管理层股份,也没有特别权利,尤其是因为合作企业不享有股份。每个人都是严格平等的,合作企业的管理不是以流动性和利润为目的。

另外,为邻居的创业企业提供融资的人并不是大众,而是在人际基础上(或多或少)了解这个邻居的人。尽职调查被对个人、背景、家庭、行为等的熟悉所替代。背景调查不一定要做,因为它已经在多年来直接而非正式地进行了。而众筹并非如此,人们相互之间毫不相识。

有些众筹平台辩称在接受融资申请前就进行了筛选,不要说它们的利益取决于融资者这一事实(融资成功后会有佣金),众筹平台的尽职调查永远无法取代天使投资者和创业投资者的专业。

归根结底,众筹的风险在于,它接受的往往是其他“聪明资本”所拒绝的项目(逆向选择),尤其是因为创业者清楚专业投资者能带来什么(并准备通过放弃所有权和控制权以一起合作来交换),或者是专业投资者认为太贵的项目(模仿型B2C创业企业往往有这一特点)。

实际上,在上一个创业投资周期中,大部分利润来自B2B行业,主要是半导体设计、存储技术(虚拟化、大数据管理、云计算)、软件设计和自动化等技术问题的解决,面对这些领域散户投资者难以准确把握。生物技术、清洁技术、新材料、医药技术等很大一部分经济领域都是众筹没法涉足的。然而,保护散户投资者法律的放松先例,将会有持久而明显的后果,这种后果对系统风险的影响可能与《格拉斯–斯蒂格尔法案》(Glass-Steagall Act)的废除相当。

另外一种做法可能带来持久影响:私募交易平台的产生,例如NYPPEX、SecondMarket和SharesPost(参见Gelles,2010)。虽然它们的命运随着Facebook和Zynga(占了这些平台的大多数交易量,如Facebook占SecondMarket交易量的2/3,参见Dembosky,2012

)的正式上市而衰败,也由此降低了其最大问题所带来的风险,这一最大问题就是将其作为创业投资二级市场的想法。

)的正式上市而衰败,也由此降低了其最大问题所带来的风险,这一最大问题就是将其作为创业投资二级市场的想法。

通过试图复制证券交易所,允许股份在合格/认证/专业投资者之间交易,这些平台事实上相信这样一种观点:变现就是出售私人公司的股权。但不应是这样。

其实,要解决美国“不完美”创业投资模式的问题,就是解决以下这个问题:创业企业成功发展为成熟企业所需的时间跨度(2010年平均为9.4年,Knowledge@Wharton,2010)与创业投资者的时间跨度(3~7年)之间的缺口日益扩大。通过分期投资,创业投资者已经为根据公司成熟程度开展投资的专业化操作铺平了道路。下一步要做的是,一旦创业投资者完成了他们的工作,也就是将公司成功带到下一个里程碑(或发展阶段)后,要为他们提供退出渠道。

从历史上看,惯例是创业投资者都应该将投资保留、直到变现事件发生。这可以使老股东(对公司熟悉)和新股东(对公司了解有限)的利益一致。这也和金融资源稀缺这一事实有关,因为创业投资行业仍然很小。

现在情况不同了:创业投资基金可以达到十亿的规模,同时,由于团队的专业知识、创业企业日常编制的文件(归功于买得起的软件)和市场上可聘用的尽职调查专家,尽职调查能力也大幅提升。因此,二级市场不仅是可能,还应该鼓励,但不是通过平台(参见Patricof,2009,关于纳斯达克首次公开发行市场出现和规模快速扩大,以及随之而来的首次公开发行项目匮乏的研究)。

彼此了解的专业人士之间的公平交易,已经建立了良好的信誉并证明了其成功性,因为正是企业的所有者定义了什么是健康的二级市场交易。取消“中间人”或者尽职调查过程没有意义:如果杠杆收购的竞购记录详尽,并且需要对成熟、稳定和记录详细的企业做全面的尽职调查,那么创业企业想免除昂贵、曲折、痛苦但又必要的买方尽职调查是不可能的。

4.1.2.2 创业投资基金

美国在很多方面塑造了现代有限合伙制结构,也早就意识到,要建立一个充满活力的创业投资行业,就必须有公共资金的参与,无论是直接给基金投资(通过小企业投资公司计划),还是向组合公司提供公共投资的获取途径(通过《小企业管理法案》)。

类似地,欧洲国家已经尝试通过给予税收特殊待遇

和公共种子计划

和公共种子计划

的方式,来推动投资载体。根据EVCA(2009)统计,创业投资规模的国家排名和整个私募股权行业不同。英国和法国在欧洲创业投资领域排名领先。这一领先表明,创业投资行业的培育,需要有利的法规、税收以及更一般的“生态系统”。创业投资者的专业化,不仅因为其行业,还因为所支持公司的成熟程度。瑞士在公司创业投资方面排第四,在创业投资方面排第六。

的方式,来推动投资载体。根据EVCA(2009)统计,创业投资规模的国家排名和整个私募股权行业不同。英国和法国在欧洲创业投资领域排名领先。这一领先表明,创业投资行业的培育,需要有利的法规、税收以及更一般的“生态系统”。创业投资者的专业化,不仅因为其行业,还因为所支持公司的成熟程度。瑞士在公司创业投资方面排第四,在创业投资方面排第六。

创业投资包括

附属投资结构

(属于银行或保险公司)和

独立团队

。附属结构主要在欧洲大陆。

这与散户投资者投资散户创业投资基金时的退税有关。这类产品的分销意味着需要网店众多的渠道,例如邮局(法国Xange基金)。

这与散户投资者投资散户创业投资基金时的退税有关。这类产品的分销意味着需要网店众多的渠道,例如邮局(法国Xange基金)。

公司创业投资

是另一种形式的附属团队

是另一种形式的附属团队

,即企业提供投资于新兴企业的资本。大公司在创业投资上的利益,来自于行业协同效应(29%)和财务收益

,即企业提供投资于新兴企业的资本。大公司在创业投资上的利益,来自于行业协同效应(29%)和财务收益

(50%)。对剩下的21%投资者来说,协同效应和财务收益同等重要。对创业者来说,公司可以提供专业技能、知识、技巧、合同、服务和行业知识等方面的有用帮助。

(50%)。对剩下的21%投资者来说,协同效应和财务收益同等重要。对创业者来说,公司可以提供专业技能、知识、技巧、合同、服务和行业知识等方面的有用帮助。

公司创业投资总是“走走停停”,这是因为,企业在削减成本时会牺牲这些部门,而在觉得资金富足时又启动——这往往意味着正处在商业周期的顶峰。2000~2009年,350多家企业启动了公司创业投资计划(其中40%进行了3年以上)。根据Bielesch,Brigl,Khanna,Roos&Schmieg(2012),全球共有750多个公司创业投资计划。

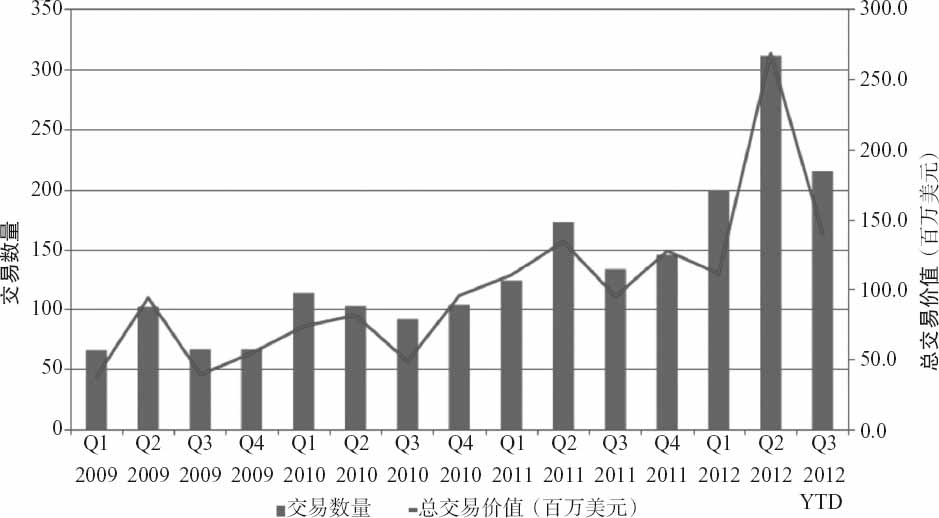

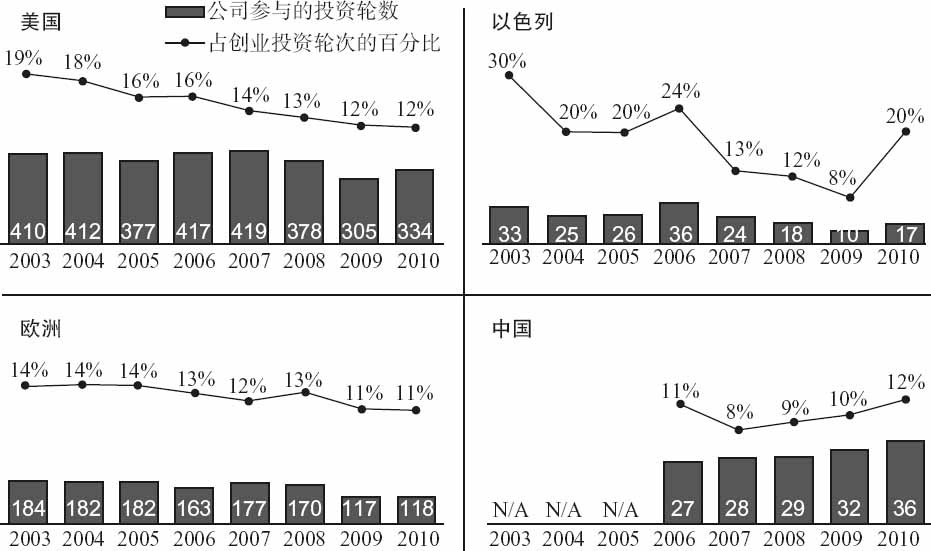

2010年有49个计划启动(其中美国17个,西欧和日本共13个,新兴市场19个)。2011年有83个计划启动,约30%在美国、30%在西欧和日本、30%在亚洲(参见Haemmig&Mawson,2012,表4-7)。这有助于发达市场保持一定的参与水平(在美国和欧洲约为11%~12%),也允许有些新兴市场(如中国)追赶发达市场(见图4-12)。

表4-7 2011年启动的最大公司创业投资计划

资料来源:Haemmig&Mawson,based on Global Corporate Venturing(2012).

图4-12 投资轮数中的公司参与(投资轮数以及占全部创业投资轮次的比例)

资料来源:Haeming(conference notes)with E&Y CAG,based on Dow Jones VentureSource data 2012.

缺点是创业企业可能会被打上某个企业集团的标记,从而很难与该集团的竞争对手或者与该集团关系较远的企业进行合作。此外,这个集团可能会改变其发展战略,那些不再是战略行业的创业企业只能中止(如在关键时候切断财务支持和运营支持)。公司也可能采用不同技术,从而与原先投资的创业企业直接竞争。创业企业还面临其他风险,比如公司在管理上过度干预,或者意图剽窃创业企业的专有知识和技术。

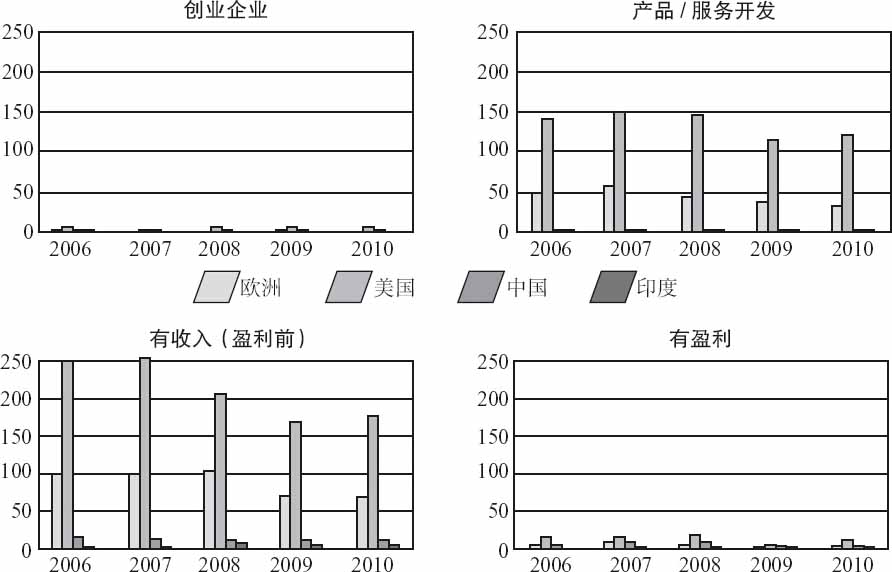

事实上,“纵观历史数据,公司创业投资在支持创业者方面的作用相对有限。公司创业投资通常是短期的,而且一般只对在经济周期末期进行交易感兴趣,由此获得了善变、‘傻瓜’资金的名声”(Haemmig&Mawson,2012)。如图4-13所示,公司创业投资基本上是关注有收入(盈利前)的企业(或者有正在开发的产品或服务的企业),这意味着这些计划基本上都以为潜在的合作伙伴提供资金为基础(或者次要目标,为了优惠价格的收购),而不是支持种子期和早期的新兴创业企业。实际上,如果价格不够优惠,公司就不会购买创业企业:仅1%~6%的由公司创业投资支持的创业企业被为其提供融资的公司所收购。

图4-13 不同发展阶段的公司创业投资(按交易数量)

资料来源:Haeming,based on Dow Jones VentureSource data 2012.

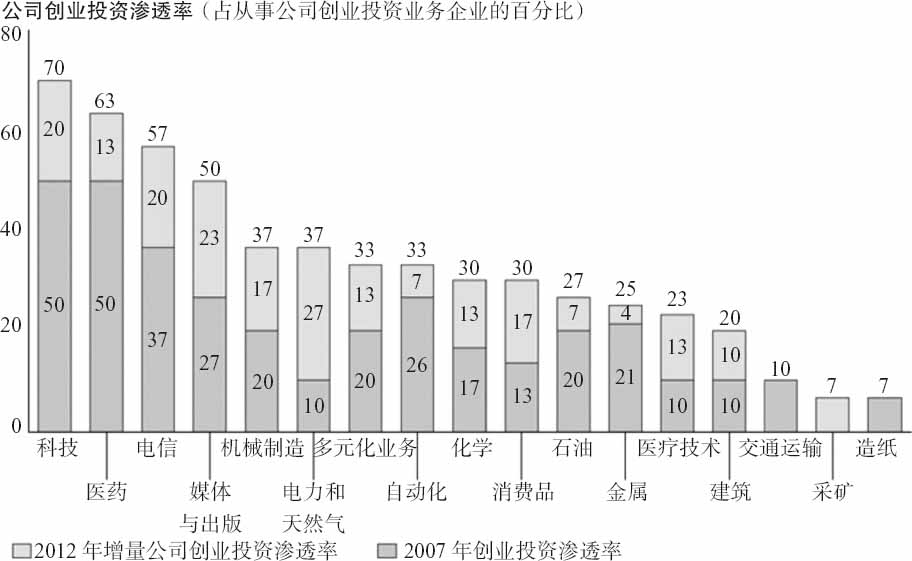

Bielesch,Brigl,Khanna等(2012)指出,公司创业投资计划一般会持续超过一个周期,以补充公司自身的研发工作,获得新技术和新商业模式,并帮助渗透到快速增长的新兴市场。所以,公司创业投资计划首先是联合投资,尤其是在建立跨行业网络。由此,公司创业投资覆盖的行业要比典型创业投资者更广(见图4-14)。

图4-14 公司创业投资计划的目标行业

注:渗透率用2007年和2012年每个从事公司创业投资业务的样本行业的公司比例来衡量。每个样本行业包括市值最大的30家跨国公司。

资料来源:Boston Consulting Group,based on ThomsonOne and the Global Corporate venturing database,2012.

LG电子(LG Electronics)公司创业投资部门的主管Mike Dolbec认为(Haemmig&Mawson,2012),公司创业投资模式有三个层次,分述如下。

(1)投资于第三方基金。这种模式不能满足公司的期望,因为不能为公司提供深入的洞察力和见解、以及项目来源。

(2)在硅谷设立当地办事处,配备公司原有员工(或新招聘)。

(3)聘用硅谷当地有经验的创业投资者。

第三种模式的问题在于激励管理。公司创业投资计划很难采取20%业绩分成,因为这会彻底打乱公司的薪酬政策。

于是, 独立团队 繁荣发展起来,有时开始是附属团队,随着业绩记录的积累,逐渐获得独立性。这些团队通常有专注的行业(信息技术、生命科学、清洁技术、新材料),而且往往是专注于细分的行业(例如电信、半导体、软件、移动通信技术、信息技术基础设施)。从地理上看,这些团队专注于一个地区。如果一个机构覆盖多个地区,就会开设当地办公室并共享知识和技能。例如,红杉资本已经在以色列和中国开设办公室。

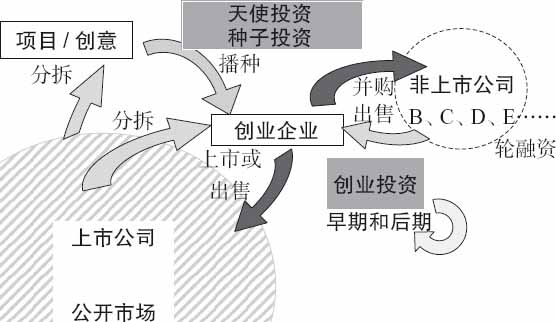

创业投资是私募股权最具代表性的形式之一(见图4-15)。由于简单,创业投资是历史上最早出现的私募股权形式。创业投资者通过购买公司股份的形式进行投资。他们经常建立投资辛迪加来群策群力,只要公司发展并呈现光明前景,通常还会再投资。创业投资者通常拥有不同的特长和技能。当组成辛迪加并利用外部人士时,创业投资者可以提供更丰富的人际网络和能力资源。

图4-15 企业生命周期和创业投资

资料来源:Demaria(2006~2012).

在不同行业中,辛迪加的情况不同。我们可以把2012年的行业划如下。

·高度分散化和中度辛迪加:

·信息技术行业:1173个基金投资3326家企业,产生3819项交易(每个基金2.15项交易,每家企业1.15项投资)。

·适度分散化和中度辛迪加:

·非信息技术行业:1259家基金投资1550家企业,产生1674项交易(每个基金1.27项交易,每家企业1.14项投资);

·医药和生命科学:691个基金投资644家企业,产生777项交易(每个基金1.23项交易,每家企业1.29项投资);

·半导体:391个基金投资271家企业,产生699项交易(每个基金1.26项交易,每家企业1.33项投资)。

·低度分散化和中度辛迪加:

·通信和媒体:642家基金个基金投资468家企业,产生538项交易(每个基金0.81项交易,每家企业1.22项投资);

·生物技术:607个基金投资558家企业,产生322项交易(每个基金0.80项交易,每家企业1.29项投资)。

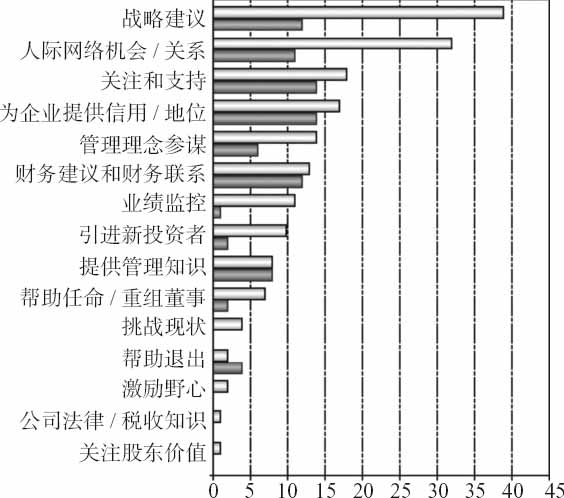

除了资本,创业投资还提供“软资本”(soft capital),这对于降低风险是十分必要的。有能力为试点项目找到客户,为企业引进关键人力资源,即使仅仅是合格的律师和审计师,都是至关重要的。由于私募股权收益的高波动性,大幅降低整体风险的能力是必备品(见图4-16)。这也是为什么创业投资者会与竞争对手合作,有时甚至还会邀请其他投资者来发起所谓的“俱乐部交易”。

图4-16 创业投资者和成长资本投资者的最重要贡献(除资本外)

深灰色:成长资本;浅灰色:创业投资。

资料来源:NUBS/EVCA(2002).

ThomsonONE统计了2012年7829项创业投资交易(总金额657亿美元),涉及6817家企业和3024个创业投资基金。这些投资中:

·3819项交易是信息技术相关行业公司(占总交易数的48.8%,222亿美元占投资总金额33.8%),其中北美2594项、欧洲702项、亚太429项,拉丁美洲(包括加勒比海)35项、中东非洲59项。

·1674项交易是非信息技术行业公司(占总交易数的21.4%,207亿美元占投资总金额31.5%),其中北美726项、欧洲424项、亚太475项、拉丁美洲(包括加勒比海)14项、中东非洲5项。

·538项交易是通信和媒体行业公司(占总交易数的6.9%,91亿美元占投资总金额13.8%),其中北美325项、欧洲135项、亚太68项、拉丁美洲(包括加勒比海)5项、中东非洲5项。

·777项交易是医药和生命科学行业公司(占总交易数的9.9%,57亿美元占投资总金额8.7%),其中北美551项、欧洲125项、亚太76项、拉丁美洲(包括加勒比海)3项、中东非洲22项。

·699项交易是生物技术行业公司(占总交易数的8.9%,56亿美元占投资总金额8.6%),其中北美541项、欧洲130项、亚太22项、拉丁美洲(不包括加勒比海)2项、中东(不包括非洲)4项。

·322项交易是半导体和电子行业公司(占总交易数的4.1%,24亿美元占投资总金额3.7%),其中北美200项、欧洲61项、亚太52项、加勒比海(不包括中南美洲)1项、中东(不包括非洲)8项。

此外,创业投资是通过不同轮次的融资进行的。这意味着,专注创业企业的投资者会计划对同一家企业进行再投资,投资金额至少是初始投资金额的两倍。资本部属是循序渐进的,一旦企业没能到达下一个发展阶段,就会暂停。

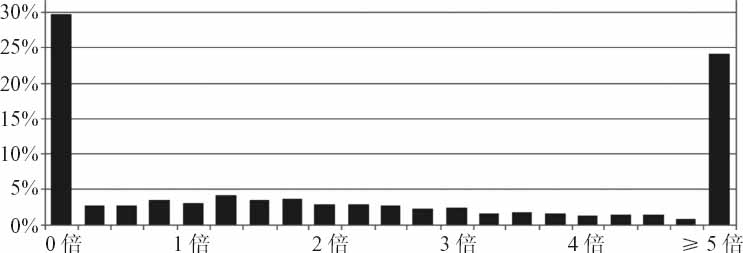

创业投资的收益离差(见图4-17)也许很难理解。相当比例的(如果不是大多数

)组合公司失败是创业投资的特点。失败的原因各式各样

)组合公司失败是创业投资的特点。失败的原因各式各样

:除了押在错误的创新(如,路由器选液晶还是微机电系统)、行业

:除了押在错误的创新(如,路由器选液晶还是微机电系统)、行业

或标准(如,音乐格式选AAC还是MP3)上以外,也可能是市场太小(卫星电话)、没有支付能力(即时通信、贫穷国家罕见疾病的特效药)或只能容纳一个或极少数竞争者(卫星广播、社交网络)。

或标准(如,音乐格式选AAC还是MP3)上以外,也可能是市场太小(卫星电话)、没有支付能力(即时通信、贫穷国家罕见疾病的特效药)或只能容纳一个或极少数竞争者(卫星广播、社交网络)。

图4-17 创业投资的收益离差

资料来源:Weidig&Mathonet(2004),Partners Group.

失败的原因也可能是因为新创新的出现使得技术的淘汰比预期更快,或者创新相对市场接受而过早引入,或者被营销能力更强的大公司所复制。除了这些,还可能是经营业务未能提供值得信赖的产品或服务(尽管试点或beta测试成功),或者因为战略分期导致管理团队分崩离析。导致组合公司死亡的原因可能永远列举不尽。

即使企业成功开发了一个可行的产品或服务,拥有足够大的市场、有效的市场定位、可拓展的客户、并不断成长,也不一定会转化为创业投资者的利润。不仅进入和退出时的估值对利润的产生影响很大(有些成立于1997~2000年的成功企业,尽管盈利快速增长,但因为融资时估值太高,而在出售时亏损),退出路径也是(IPO更有利可图,有些投资一开始就想着这种退出,但最终被别的公司以低得多的价格收购)。

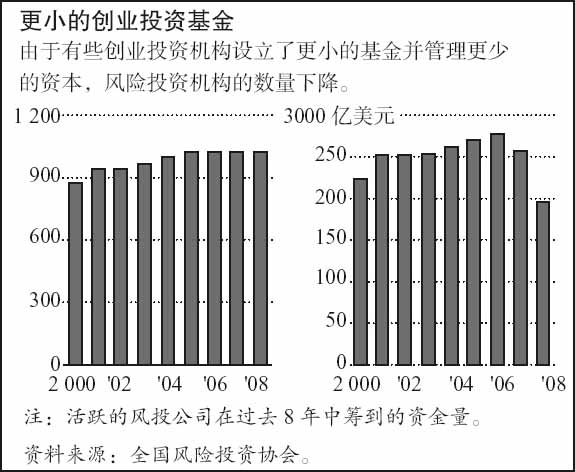

尽管目前处于扩张状态,创业投资也见证了商业周期,最具代表性之一的是1998~2003年的周期。2000年的崩盘可以被认为相对市场吸收能力、可用资金太多了,符合创业投资理念的创新项目不够。

崩盘以后,创业投资一直在寻找新的商业模式。在美国,关于创业投资模式完美(Mulcahy,Weeks&Bradley,2012

)还是不完美(Primack,2012c;Demaria,2012

)还是不完美(Primack,2012c;Demaria,2012

)展开了异常的公开辩论,由此产生了一些更小的基金(见图4-18)。

)展开了异常的公开辩论,由此产生了一些更小的基金(见图4-18)。

图4-18 创业投资机构及其所管理基金的变化(2000~2008年)

资料来源:NVCA,The Wall Street Journal(2009).

另一轮创业投资的繁荣,由“互联网社交媒体”创业企业推动(Financial Times,2011c)。Facebook、Groupon、Twitter以及类似企业,在2011年第1季度募集了50亿美元(Reuters,2011),这是自2000年的550亿美元以来最大的投资金额。潜在的泡沫正在形成(The Economist,2010),投资者正在追逐“概念”公司,表现出了极强的从众投资行为,给没有收入的非上市公司很高的估值

。Facebook的估值超过1000亿美元,而到2012年末只有600亿美元;Groupon的估值超过150亿美元,而到2012年年末只有40亿美元(The Economist,2011)。

。Facebook的估值超过1000亿美元,而到2012年末只有600亿美元;Groupon的估值超过150亿美元,而到2012年年末只有40亿美元(The Economist,2011)。

收入的缺乏反而催生了高估值(Bilton,2012):“‘这符合有些投资者的利益,因为在没有收入时,他们可以做出想要的估值’,保罗·科德罗斯基(Paul Kedrosky)解释说,‘一旦没有收入,也就没有科学方法可言,有的全是跟风估值的数字。’”

2012年,Zynga、Facebook和Groupon上市后就发生了崩盘,但这次的后果仅限于互联网社交媒体。2007~2012年的繁荣和崩盘的一个特别之处是其全球性,俄罗斯、中国、印度和欧洲的概念公司的估值也非常之高。正如Reuters(2011)所指出的:“1999~2001年,创业投资行业在互联网创业企业中注入了964亿美元,其中超过80%都是在美国。10755项创业投资交易中,7274项发生在美国市场。今天已经不同,2011年至今为止的50多亿美元的创业投资资金中,仅有14亿美元配置给了美国创业企业。403笔交易中约有3/4发生在海外。”

欧洲还免受这一难题,因为其市场尚未达到成熟,但也出现了自己的一些问题,欧洲的很多创业投资基金还没有达到能获得可观收益从而能够维持发展的临界规模(参见Kelly,2011,认为欧洲缺少这种临界规模和成熟的创业投资生态系统)。

除了上述的失败企业和亏损投资,也有一些组合公司能够获得丰厚回报,并弥补投资组合的亏损。这种成功发生在谷歌、雅虎、思科和其他一些上市公司身上。它们是创业投资者最耳熟能详的投资,但它们也是例外(见图4-19)。

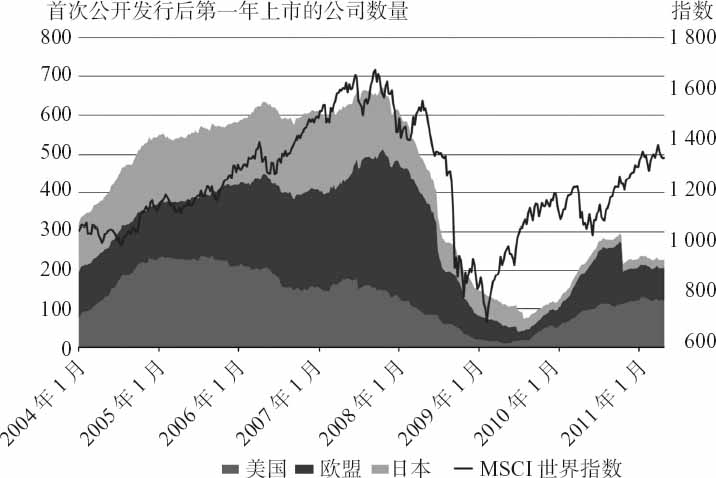

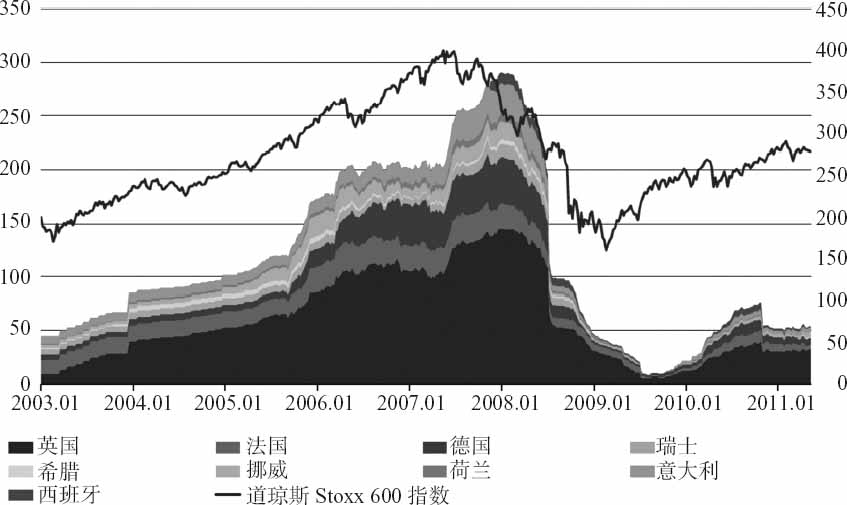

首次公开发行是最有利可图的退出路径。实际上一旦“首次公开发行窗口”关闭(如发生在2009年,见图4-20),即使曾经培育出成功企业的创业投资者,有时也只能取得相当平庸的收益,因为其投资组合中的“明星”没有一个能够产生足够收入,以提升组合整体业绩达到平时水平(Waters,2010)。

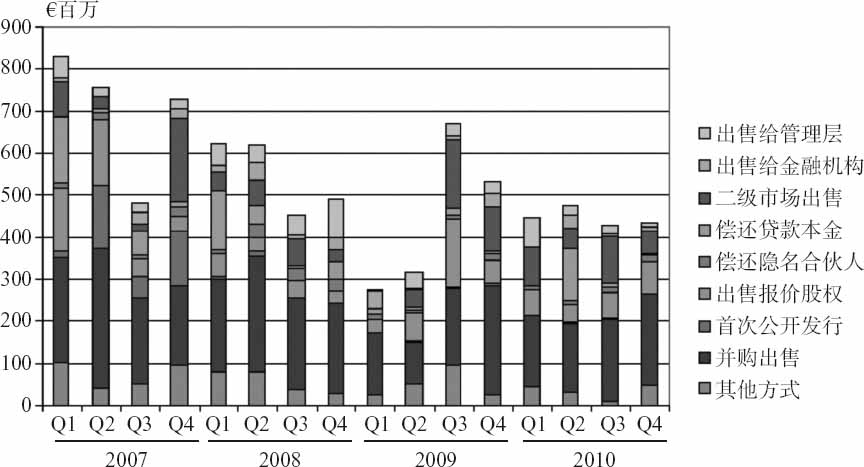

图4-19 创业投资者的退出渠道

资料来源:EVCA(2011).

图4-20 全球首次公开发行情况

资料来源:Crédit Suisse,IDC,Bloomberg(2011).

创业投资者多依赖于进入像纳斯达克这样的证券交易所来取得最大成功。欧洲还没有真正的对等物,尽管伦敦证券交易所的另类投资市场(AIM)和纽约泛欧交易所创业板市场(Alternext)正在努力达到这样的地位。事实上,欧洲创业投资者依赖大型集团收购其组合公司。从SGAM、Banexi和Innovacom融资的Kelkoo,被雅虎收购。Skype先被eBay收购,然后被微软收购。

有些年轻的公司成功上市,如Iliad、Xing和Q-Cells,但仍属例外。这跟以下事实有关,即在基金有限的期限内,组合公司的增长速度未快到能够安全上市的阶段。

根据证券交易所的兼并情况,伦敦AIM可能成为欧洲公司甚至美国公司的参照性证券交易所(Braithwaite&Demos,2011)。英国的监管比美国宽松,

尽管在美国上市选择很多

尽管在美国上市选择很多

。考虑到英国和美国在语言和商业文化相近,AIM是一个有吸引力的选择。美国法规,特别是《萨班斯–奥克斯利法案》(Sarbanes-Oxley Act),事实上已经大大增加了美国上市公司的义务,同时打击了大型集团和中小公司。根据Dealogic的调查(Demos,2012),其结果是:2012年美国首次公开发行的平均规模是3.54亿美元(而1996年则不到1亿美元)。事实上,每年1亿美元以上的首次公开发行数量很少(见表4-8)。

。考虑到英国和美国在语言和商业文化相近,AIM是一个有吸引力的选择。美国法规,特别是《萨班斯–奥克斯利法案》(Sarbanes-Oxley Act),事实上已经大大增加了美国上市公司的义务,同时打击了大型集团和中小公司。根据Dealogic的调查(Demos,2012),其结果是:2012年美国首次公开发行的平均规模是3.54亿美元(而1996年则不到1亿美元)。事实上,每年1亿美元以上的首次公开发行数量很少(见表4-8)。

表4-8 创业企业资本需求的典型金额

资料来源:Silicon Alley Insider,quoting Mark Suster.

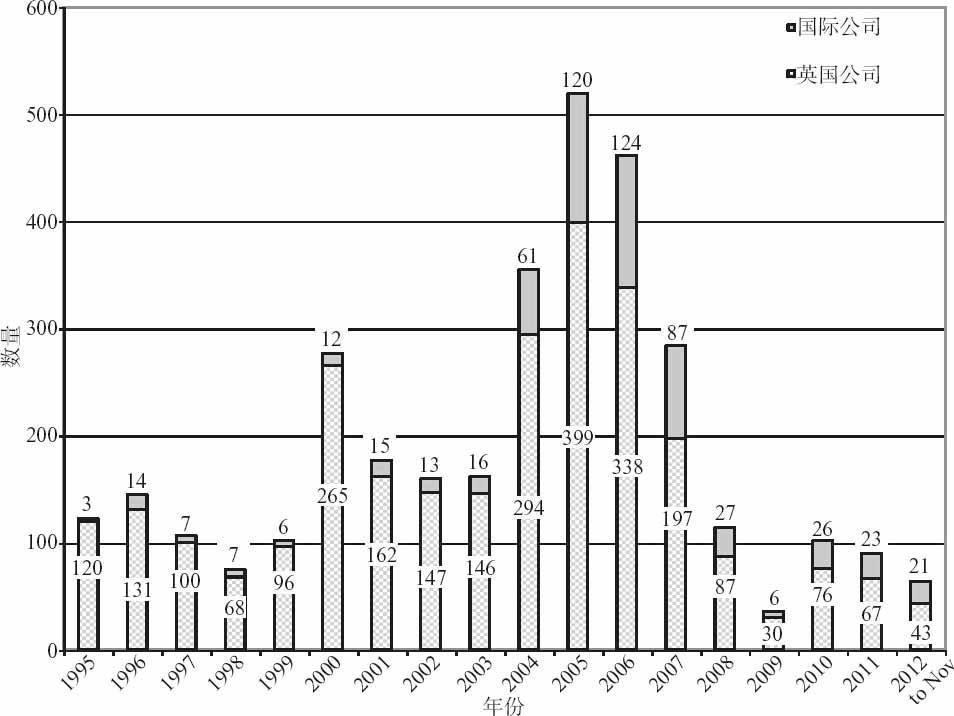

2000~2007年期间,AIM吸引了相当数量的公司,如图4-21所示,包括美国公司。

由于AIM还没从2007~2009年危机中恢复过来,上述情况可能发生变化。AIM需要其上市公司的数量达到临界值,才能够成为真正的欧洲成长型企业的上市平台(目前还没有达到,见图4-22)。来自其他交易所(特别是包括香港在内的亚洲交易所)的竞争阻碍了这一努力。

图4-21 成立以来AIM首次公开发行数量

资料来源:London Stock Exchange,Author(as of November 2012).

图4-22 欧洲首次公开发行情况

资料来源:Crédit Suisse,IDC,Bloomberg(2011).

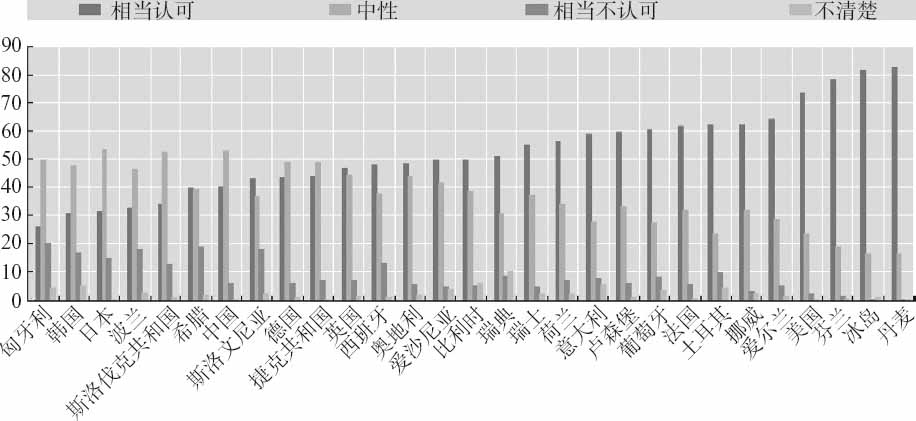

对私募股权来说,最重要的社会和文化因素仍然是人们承担风险的意愿。一个有趣的巧合是,世界上两个主要的大峡谷(美国和以色列)都在裂缝上(一个是地理上,另一个是地缘政治上)。尽管在年龄金字塔以及社会经济结构方面,欧洲、以色列和美国之间存在差异。但是,后两者在创业和风险接受度上表现出了巨大活力(见图4-23)。

图4-23 各国对创业者的态度(2010年)

资料来源:OECD(2011).

只有芬兰、冰岛和丹麦对创业者表现出比美国更大的善意。有10个欧盟国家是对创业者态度“相当认可”不到50%的。这才是欧洲的政治举措需要施加最大影响的地方:不仅要为基础研究提供融资,而且还应提高风险接受度,尽管这意味着第一步就要为分拆的产生和支持找到特定的模式。

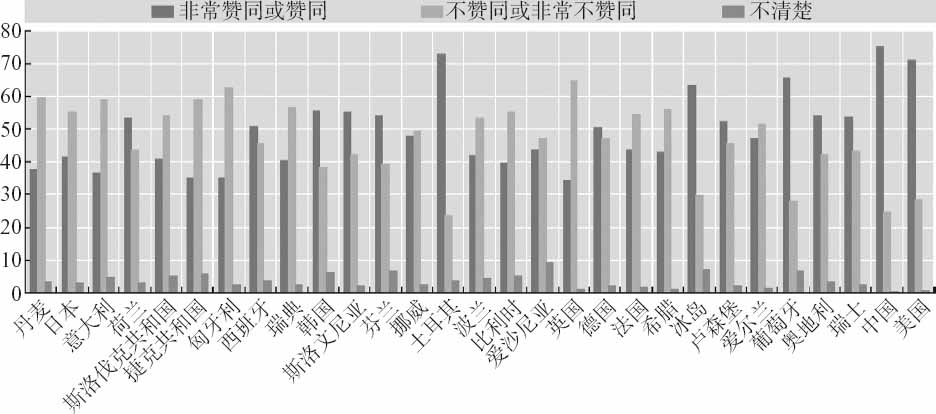

教育体系是推动创业的另一个决定因素。教育有助于训练和培养未来的创业者,使优秀人才涌现,特别是通过在有控制的环境中鼓励创新和应对风险(之后是面对真实世界的风险)。在这里,如图4-24所示,欧洲还有进步的空间。

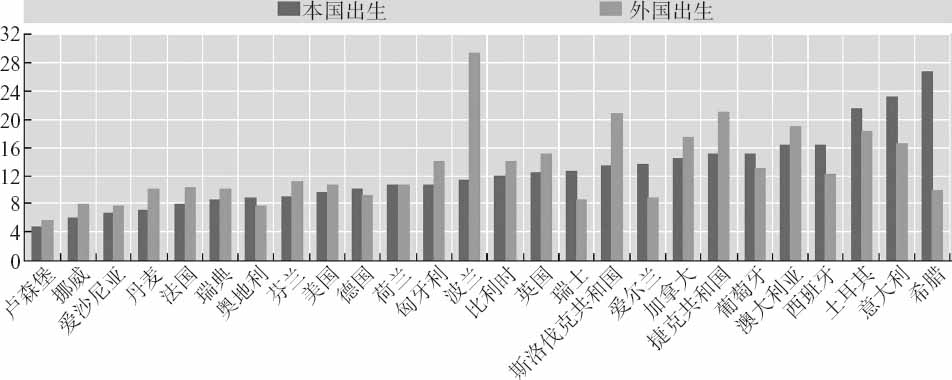

文化对创业有着重要作用,但并不是唯一决定因素。事实上,如果拥有正确的资产,一个国家便可以吸引到愿意创业的外国人。在硅谷,外国出生的创业者是成功企业的主要源泉,以至于对信息技术工人签证的限制会成为全国新闻媒体的头条。在欧洲,相当一部分的自由职业者有外国血统(见图4-25)。

有趣的是,最有吸引力的经济体是波兰、斯洛伐克共和国和捷克共和国,它们也是欧洲最具活力最开放的经济体。而不那么具有吸引力的国家是希腊、意大利、爱尔兰和瑞士(如果我们比较本国出生和外国出生的自由职业者数量)。一个经济体的吸引力,以及对外国成熟创业者的开放程度是孕育创新和创立创业企业的关键因素。欧洲在这方面还需要相当多的努力,或许可以学习它的中欧成员。

图4-24 “教育有助于你了解创业”(2010年)

资料来源:OECD(2011).

图4-25 自由职业者按出生地分类

资料来源:OECD(2011).

并不是所有的年轻企业都需要种子投资或创业投资。在这方面,微软只依靠少量的创业投资。它的发展实质上是通过其第一个客户IBM的商业合同来融资的。同样的情况也适用于谷歌:尽管接受了创业投资基金的投资,但它只进行了两轮融资。另一方面,在20世纪70年代,联邦快递不得不通过许多轮融资来支持其发展,那时创业投资还十分罕见。联邦快递业务的资本密集型是产生这一需求的原因。

因此,创业投资并没有真正严格的规则,正如创业投资和成长资本没有明确的界限一样。