当泡沫破裂时,债务周期便进入顶部逆转阶段或保卫汇率阶段。泡沫破裂是指造成泡沫并导致货币价格、资产价格和债务增长率高企的资本流入最终变得难以持续。这个阶段与上升阶段刚好相反,此时资本流入减少,资产价格疲软,致使经济状况恶化,引发资本流入进一步减少和资产价格进一步走弱。这种螺旋式下滑使国家陷入 国际收支危机和通胀性萧条。

处于周期的顶部时,人们大量下注于乐观的经济前景,而这种乐观情绪反映在价格中。因此,哪怕是一件小事也可能引发外资流入放缓和资本外逃。尽管贸易收支恶化会有一定影响(通常因为货币价值过高和国内过度消费导致高额进口),但资本流动的不利变化是泡沫破裂的最主要的助推因素。

引发一国债务危机的原因与造成家庭、个人财务困难的原因类似:收入下降,信贷紧缩,成本大幅增加(例如,汽油或取暖用油价格上涨),债务负担过重,还款变得困难。以上任何一项都会导致入不敷出,必须想办法加以解决。

在典型的债务周期中,债务危机的发生是因为当初造成泡沫的资本流入减少,但在许多情况下,这是因为受到某种突发事件的冲击(例如,石油生产国的出口油价下跌)。一般来说,债务周期进入顶部后开始逆转向下的原因分为以下几类。

(1)商品和服务出口收入下降(例如,货币升值致使出口优势下降,大宗商品出口国因商品价格下跌而遭受损失)。

(2)进口成本或借贷成本上升。

(3)资本流入减少(例如,外国投资者减少净贷款或净投资)原因如下:

①不可持续的资本流入速度自然放慢;

②突发事件加剧了人们对该国政治经济形势的担忧;

③ 货币政策紧缩影响该国货币或该国债务的计价货币(在某些情况下,外国的货币政策紧缩会迫使外资撤离)。

(4)本国国民或企业把资金转移到国外或换成外币。

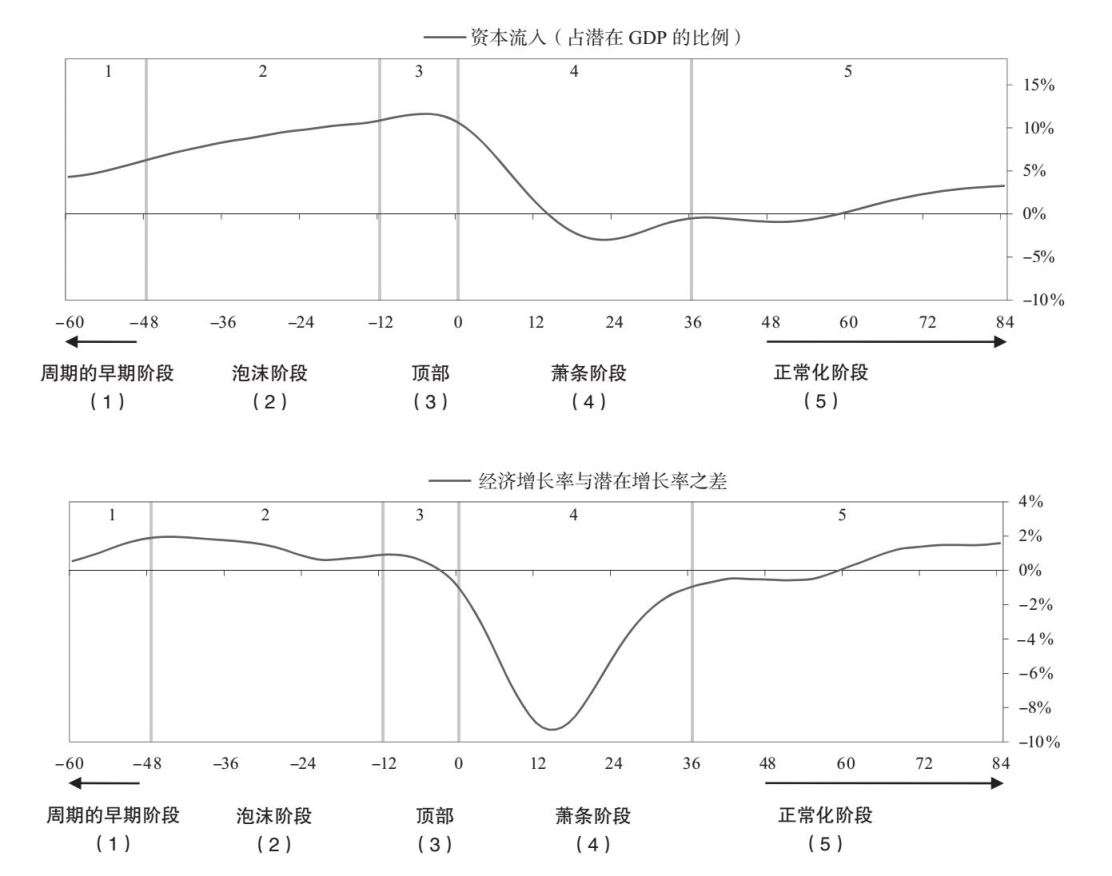

资本流入减少通常是引发国际收支危机的第一个原因。支撑投资和消费的资金减少,会直接导致经济增长放缓。这会影响国内借款人的信誉度,降低外国投资者贷款和投资的意愿。因此,资本流入的减少呈现自我强化的趋势。

. 随着资本流入放缓,经济增速相对于潜在增速下降。

. 国内资本外逃开始加速。

. 出口价格和数量下降导致出口收入减少。通常情况下,出口会持平,不再增长。

资本流入的减少和收入水平的下降导致资产价格下降和利率上升,由资本流入支撑的经济增速因而放缓。企业的基本面恶化,资本外逃加剧。这时,债务危机就会爆发,资产价格暴跌,银行倒闭。

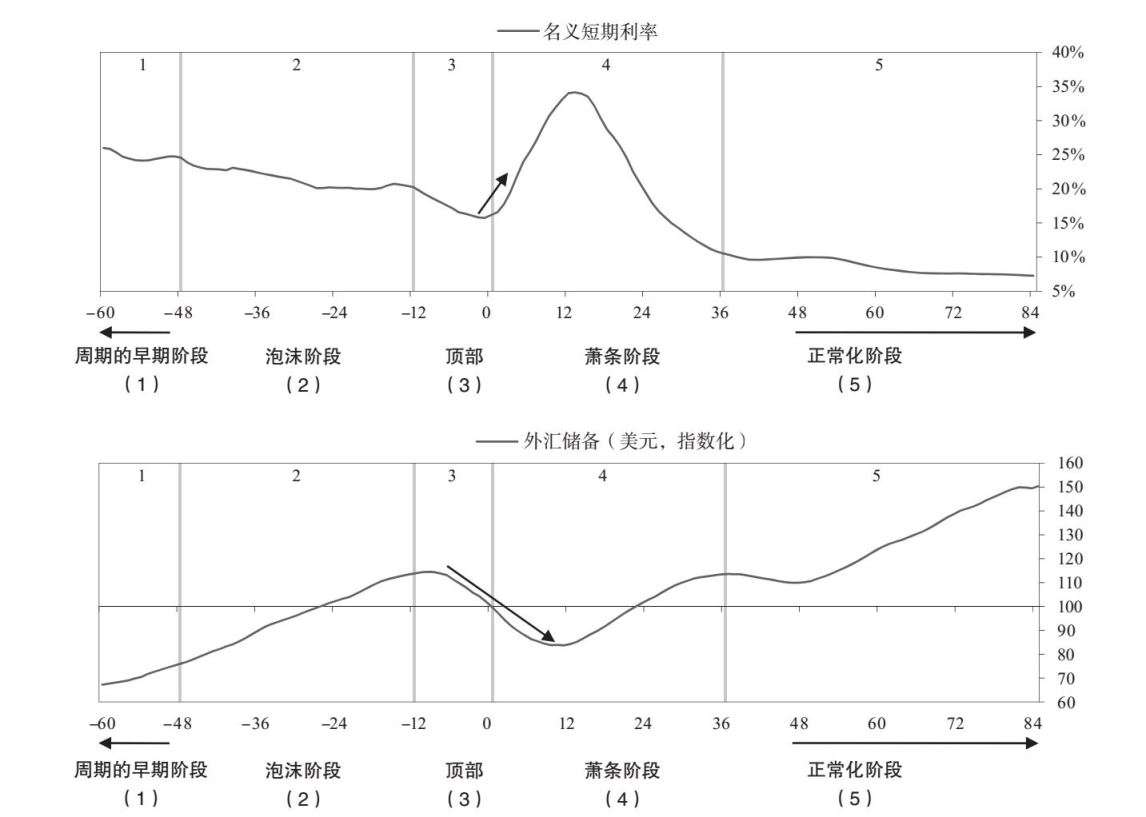

在这个阶段,持有资产或货币的人和努力支撑货币的决策者的担忧加剧。持有资产或货币的人担心决策者会限制资金出境,因此会尽可能地转移资金,导致国际收支问题进一步恶化。而决策者担心资本外流和货币崩溃。随着国际收支状况恶化,央行的任务变得越来越艰难(每单位通胀产生的经济增长率下降),根据央行的不同举措,资本的负流动会令货币贬值,利率上升,或外汇储备减少。

在这个阶段,央行通常会采取以下措施保卫汇率:(1)动用外汇储备填补国际收支逆差;(2)提高利率。这些保卫汇率和控制货币贬值的措施很少奏效,因为出售外汇储备和提高利率更多地创造了一个空头获利的机会,而无法让汇率和利率调整到合适的水平,因而无法实现可持续的经济发展。下面我将分析这种典型的汇率保卫措施及其失败的原因。

利率差异与即期/远期汇率之间存在一种重要的关系。市场会把货币预期贬值的幅度反映在远期汇率低于即期汇率的幅度中。例如,如果市场预期货币会在一年内贬值5%,则该货币的利率需要上调5%。如果市场预期货币在短期内大幅贬值,则利率上调的幅度会更大。如果市场预期货币会在一个月内贬值5%,则该货币在该月内的利率应提高5%(月利率上调5%相当于年利率上调约80%

)。在经济已经疲软的情况下,这种高利率很可能导致非常严重的经济收缩。市场预期货币小幅贬值(例如,一年贬值5%~10%)就意味着要大幅上调利率(每年上调5%~10%),这是令人无法接受的。

)。在经济已经疲软的情况下,这种高利率很可能导致非常严重的经济收缩。市场预期货币小幅贬值(例如,一年贬值5%~10%)就意味着要大幅上调利率(每年上调5%~10%),这是令人无法接受的。

换句话说,有计划的货币贬值加上递减的外汇储备,会使市场预期未来货币将继续贬值,从而推高国内利率(见上述原理),在经济已经疲弱的时候会起到经济紧缩的作用。此外,对货币持续贬值的预期会导致资本撤离和汇率投机,扩大国际收支逆差,迫使央行动用更多的外汇储备保卫汇率(或放弃货币逐步贬值计划)。决策者最终会停止用外汇储备保卫汇率,因为这样消耗外汇储备并不明智。在这种汇率保卫战中,决策者(尤其是那些坚决捍卫固定汇率的决策者)往往会信誓旦旦地宣布不会让货币贬值。但这一切都无法阻止债务周期进入下一阶段,也就是放任货币贬值。

在保卫汇率期间,我们通常会看到远期汇率先于即期汇率下跌。这是上述利率差异与即期/远期汇率之间的关系导致的。如果国家为保卫汇率而收紧货币政策,这只是在扩大利率差异,人为地支撑即期汇率。虽然这保住了即期汇率,但远期汇率将不断下降。结果就是,我们会看到的一种“鞭子效应”,随着利率差异扩大,远期汇率会先于即期汇率下跌。在汇率放开后,即期汇率的跌幅最终会赶上远期汇率,而即期汇率的下跌使利率差异缩小,从而导致远期汇率相对于即期汇率反弹。

在债务周期的这个节点上,资本管制成为第三种(通常也是最后一种)政策手段,但很少奏效。资本管制对决策者的吸引力在于,它可以直接控制资本外逃。但历史表明,资本管制常常会失败,原因如下:(1)投资者会找到规避管制的办法;(2)政府越是管制,投资者越想逃离。无法使资金流出一个国家,就如同储蓄者无法从银行提款一样:担心会演变成“挤兑”。资本管制有时可以暂时起作用,但绝不是长久之计。

一般来说,债务周期的保卫汇率阶段较短,会持续6个月左右。在放弃保卫汇率的行动之前,外汇储备会被消耗10%~20%。