期权,本质上是一份选择的权利,即持有期权可以选择按约定内容买入资产,也可以到期选择不买。购买期权需要相应的费用,买方支付费用买入期权,称为权利方;卖方卖出期权得到费用,同时也承担义务,称为义务方。双方的权利和义务详情如表1-1所示。

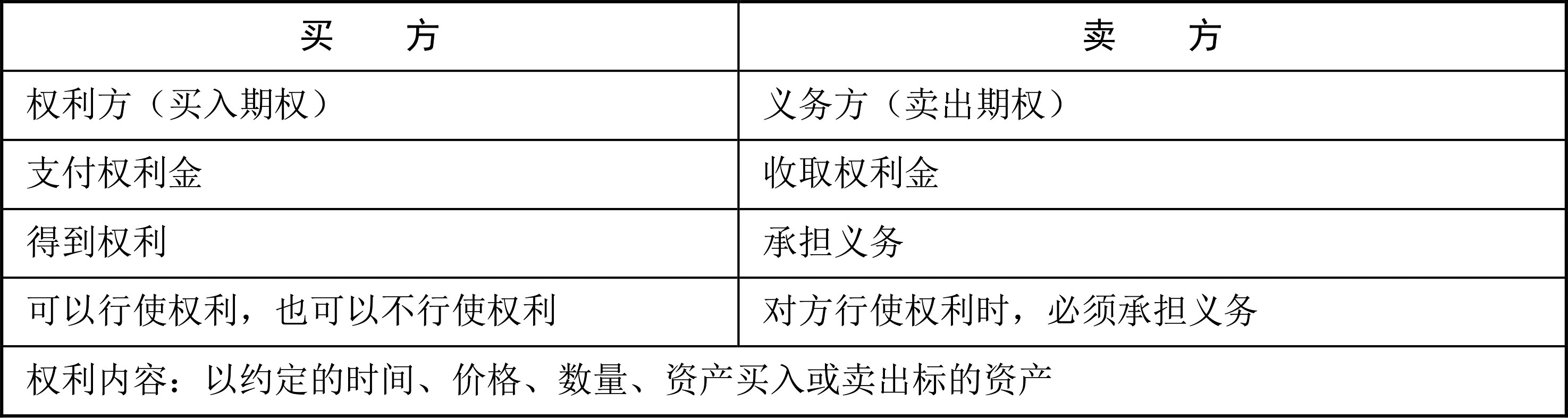

表1-1 期权双方的权利和义务

当权利方行使权利时,义务方必须配合承担义务,即以约定的时间、价格、数量、资产,作为交易对手配合权利方完成交易。

下面通过一个案例,来解释一下什么是期权。

老张家种苹果,而我做苹果生意,就在今年和老张约定:“老张,明年苹果好卖的话,我就明年10月份以2元/千克的价格从你这儿买1吨苹果;要是苹果不好卖,我就不买了。”

老张:“好事不能都让你占了呀,我同意这份约定,但你要给我500元签约费用,不管你明年买不买,这500元不退,而且这500元不能抵扣货款。”

最后我们达成协议,签了份合约,这份合约就是期权。

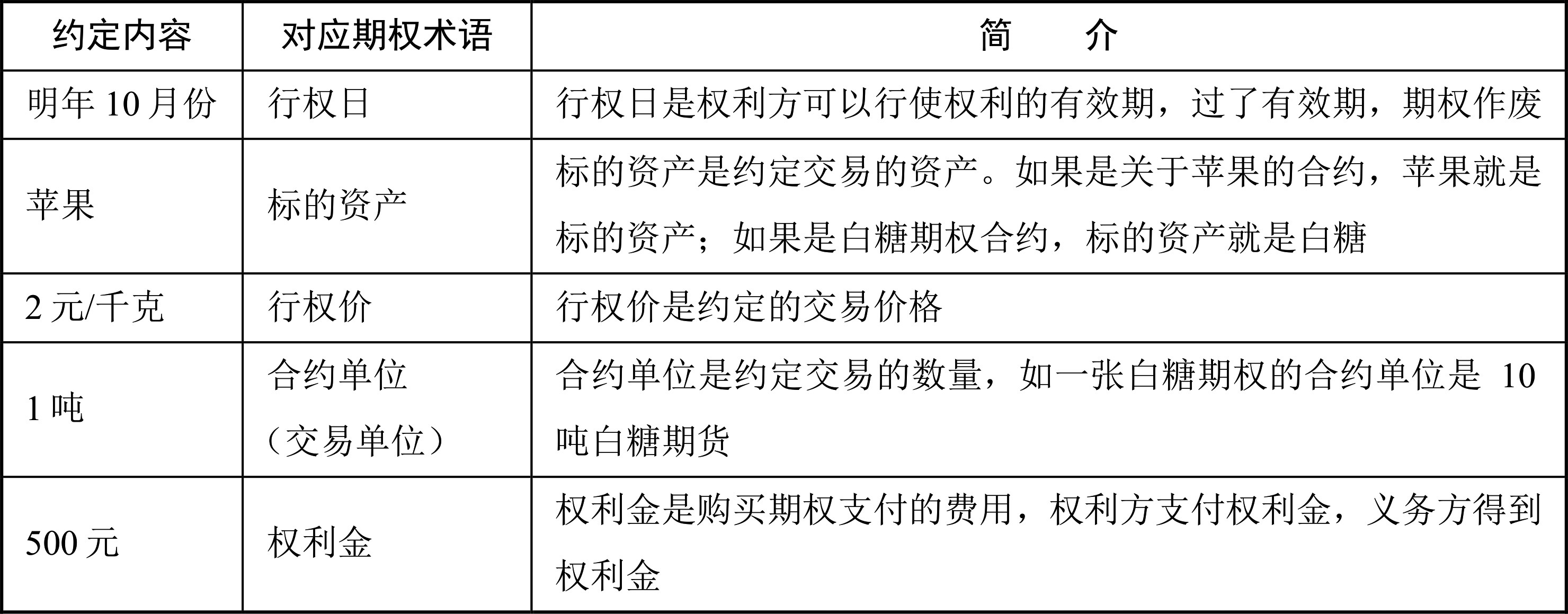

简单来说:我花500元买了一份权利,即明年10月份以2元/千克的价格购买1吨苹果,到时候可以买,也可以不买。这份期权约定的内容如表1-2所示。

表1-2 期权合约的主要内容

熟悉期权的基本要素后,再了解一下期权投资中的常用术语。

继续上面的例子,如果我履行约定从老张那里买苹果,就是行权。简单来说,行权就是权利方行使约定的权利:以2元/千克购买1吨苹果。

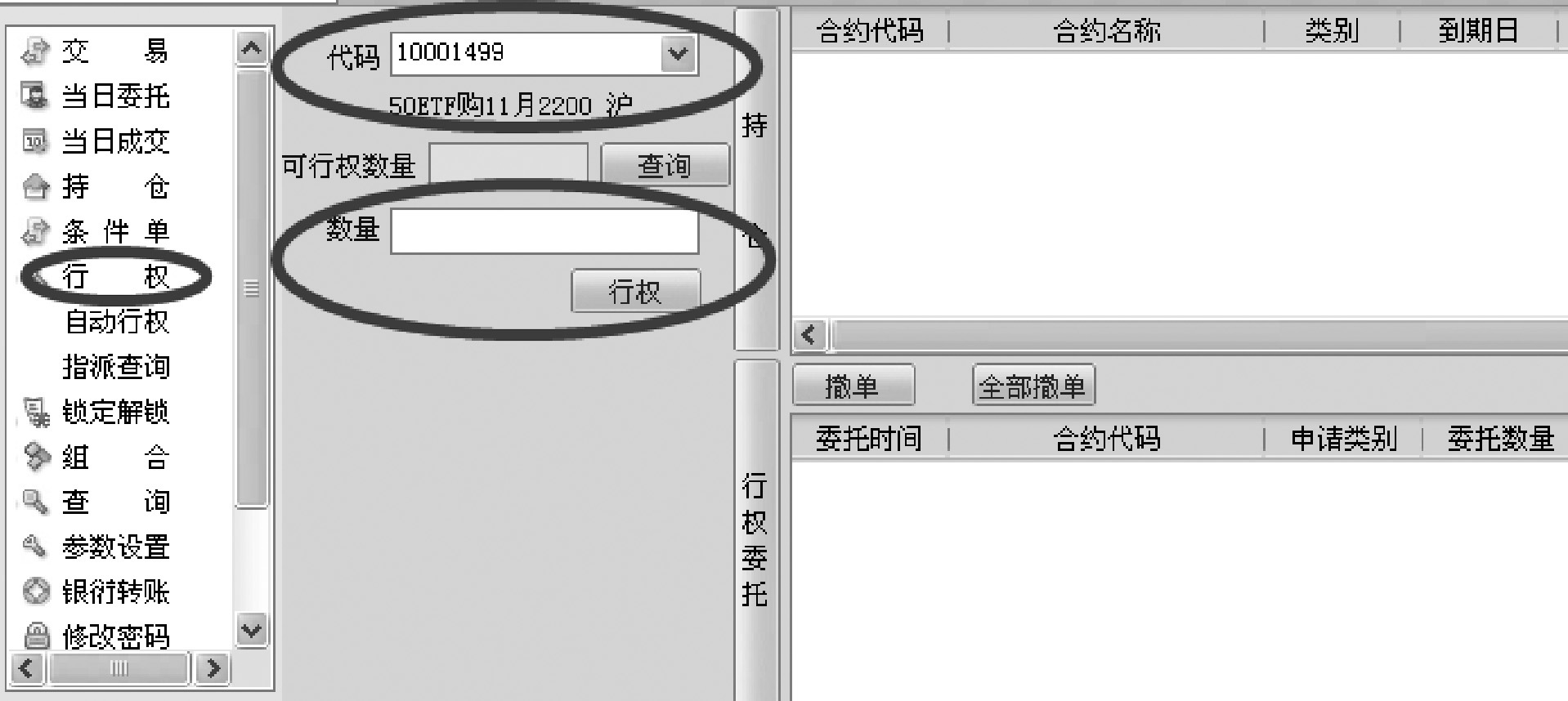

上海证券交易所申请行权的时间为交易日的9:30—11:30、13:00—15:30。投资者在行权日可通过交易软件申报行权:在交易界面的左侧选取“行权”选项,在代码栏选择合约,数量栏填入行权数量值,点击“行权”按钮即可,如图1-1所示。

图1-1 申报行权界面

下面就相关参数说明如下。

1.欧式期权和美式期权

行权日方式有欧式和美式两种。

·欧式期权:权利方只能在到期日行权。

小明买了一张2019年1月31日到期的欧式期权,那么他只能在2019年1月31日当天申报行权。目前,市场上的50ETF期权、铜期权属于欧式期权。

·美式期权:权利方可以在到期日之前的任意一个交易日行权。

小明在1月1日买了一张1月31日到期的美式期权,那么他在1月1日到1月31日之间任意一个交易日都可以行权。

目前,商品交易所的白糖期权、豆粕期权、玉米期权、棉花期权、橡胶期权属于美式期权。

2.购权和沽权

期权分为购权和沽权,购权就是买入的权利,沽权就是卖出的权利。

·购权(Call Options,认购):买入标的资产的权利,期权合约中一般用“购”或字母C表示。

·沽权(Put Options,认沽):卖出标的资产的权利,期权合约中一般用“沽”或字母P表示。

期权合约的含义如下。

例如,50ETF购1月2500,就是在1月行权日以2.5元/份的行权价买入一合约单位(10,000份)50ETF的权利;M(豆粕)1905-P-3000就是在2019年5月到期日前以3000元/吨的行权价卖出一合约单位(10吨)豆粕期货的权利。

3.内在价值和时间价值

期权价值由两部分组成:内在价值和时间价值。

·内在价值:合约本身已含有的市场价值,即权利方行权可以在市场兑换出的价值。

小明有一张白糖4000购权,白糖的市场价格是5000元/吨,那么小明行权后可以按4000元/吨买入10吨白糖,再在市场上以5000元/吨卖掉,兑换的价值为:(5000-4000)元×10吨=10,000元,就是这张白糖4000购权的内在价值;假如白糖的市场价格是4000元/吨,小明行权也赚不到钱,此时这张期权的内在价值为0。

·时间价值:在有效期内,期权盈利的可能性。时间越长,标的资产价格的变化越大,盈利的机会也越多。时间价值随时间流逝而减少,期权到期作废,时间价值就为0。

4.平值、实值和虚值

·平值:合约行权价等于标的资产的价格。例如,白糖的市场价格为5000元/吨,那么行权价为5000元的合约就是平值期权。

·实值:内在价值大于0就是实值期权。当购权的行权价低于市场价,或沽权的行权价高于市场价时,行权可立刻兑换价值,就是实值期权。

·虚值:除了平值期权,内在价值为0就是虚值期权。当购权的行权价高于市场价,或沽权的行权价低于市场价时,行权得不到价值,就是虚值期权。

5.保证金

保证金,即期权卖出方需要交纳一定的资金,用来确保其履行义务。需要注意的是,如果账户保证金不足,可能会被强行平仓。

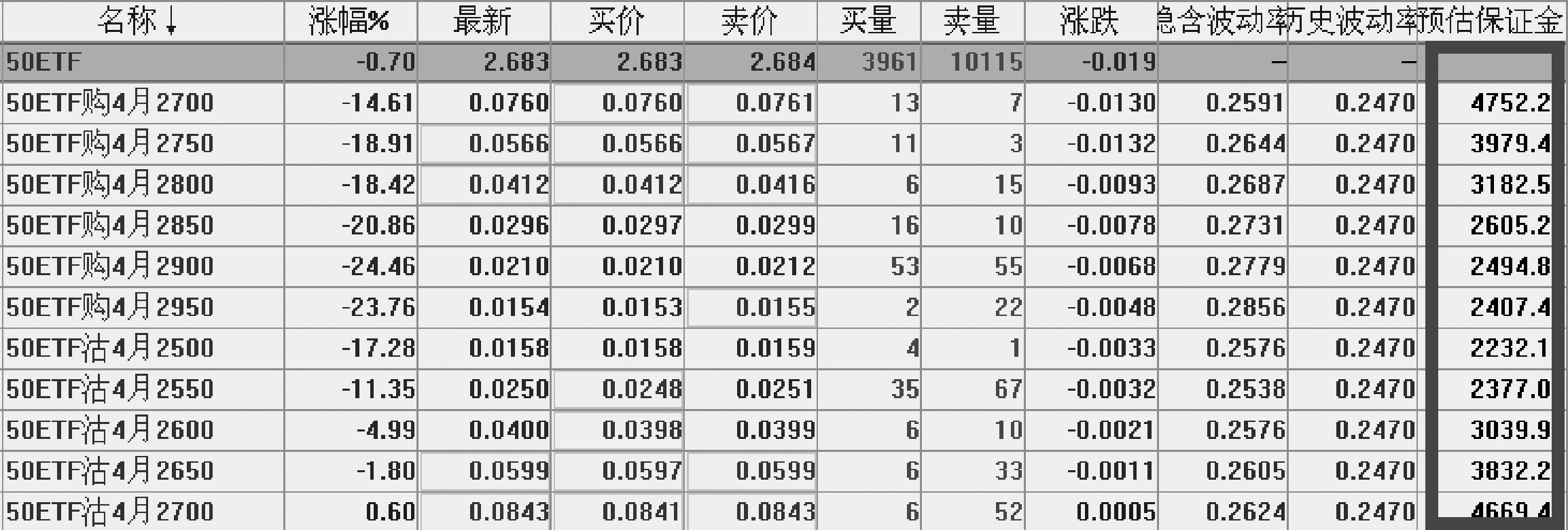

上交所的期权标的有50ETF,保证金计算公式为

认购期权义务仓开仓保证金=[合约前结算价+Max(12%×合约标的前收盘价-认购期权虚值,7%×合约标的前收盘价)]×合约单位

认沽期权义务仓开仓保证金=Min[合约前结算价+Max(12%×合约标的前收盘价-认沽期权虚值,7%×行权价格),行权价格] ×合约单位

上交所期权保证金比例有一个简化的估算公式(并不精准),说明如下。

·实值平值:期权价格/ETF价格+12%;

·虚1档:期权价格/ETF价格+10%;

·虚2档:期权价格/ETF价格+8%;

·虚3档+:期权价格/ETF价格+7%。

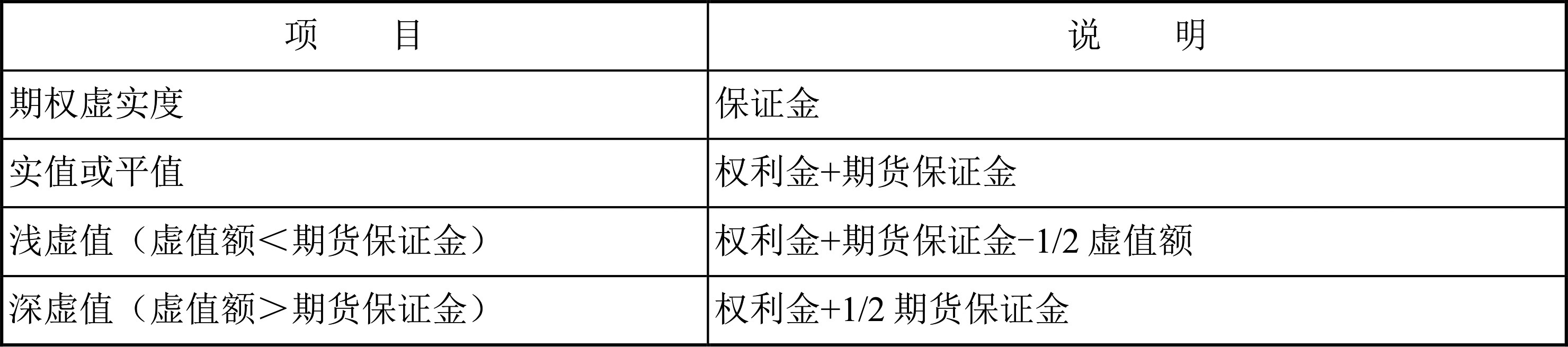

商品期权的标的有豆粕、白糖、铜、玉米、棉花、橡胶等期货产品,保证金计算公式为:保证金=权利金+Max(期货保证金-1/2虚值额,1/2期货保证金),如表1-3所示。

表1-3 商品期权保证金计算方法

保证金主要由期权价格、虚实值、期货保证金决定。对于期权卖方来说,通常期权价格越高,保证金越高;卖出期权越实值,保证金越高。保证金的计算比较复杂,这里不详细说明,投资者可以直接查看交易软件中的“预估保证金”,或挂一个不可能成交的单子查看一下账户可用的资金变动情况,这就是对应的保证金。

1)保证金的变化

期权保证金主要随虚实度的变化而变化,期权由虚值变向实值,保证金会不断增加。

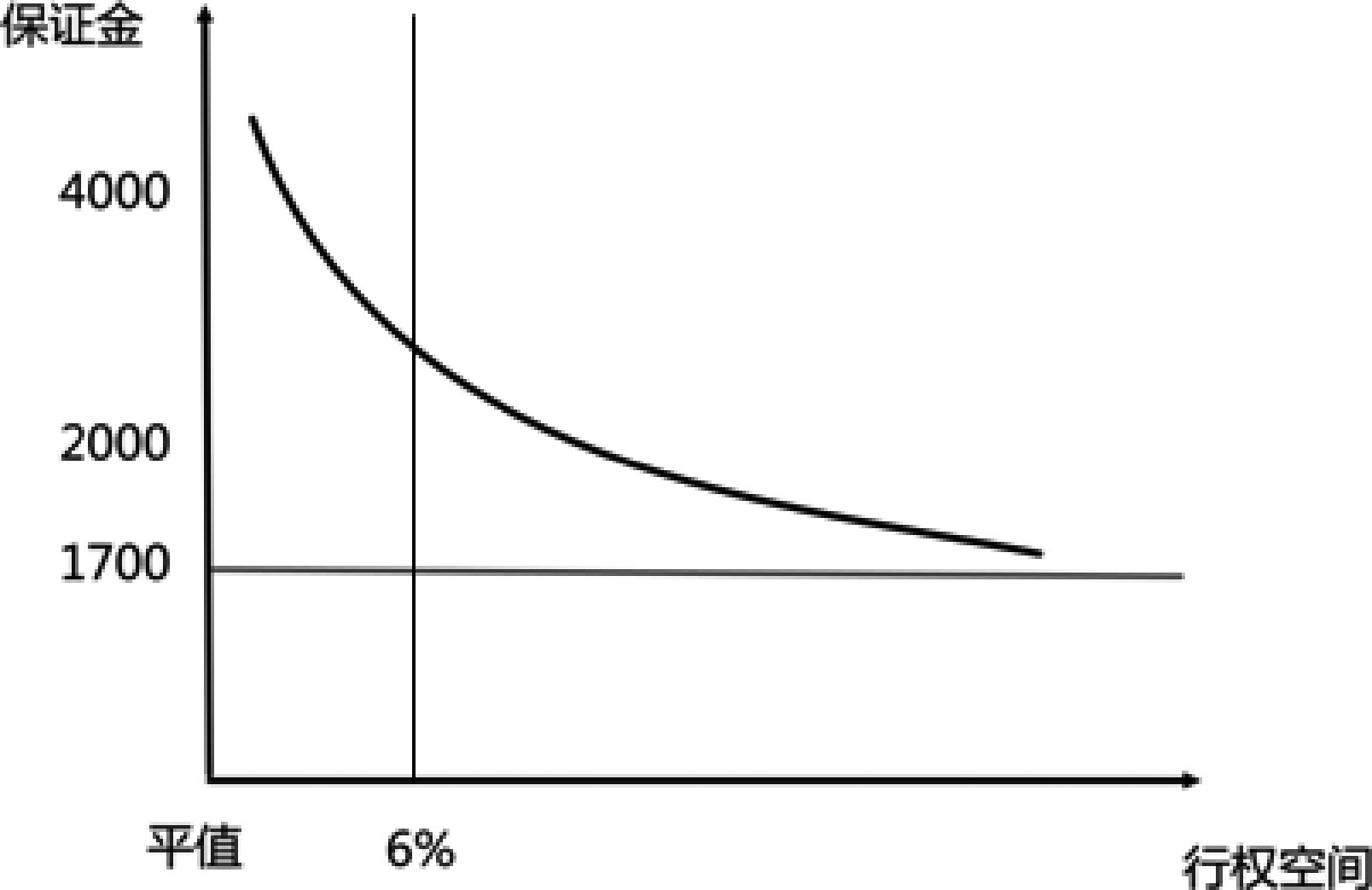

例如,50ETF平值期权价格为4000元左右,行权空间6%的期权价格为2000元左右,如图1-2所示。

图1-2 50ETF期权保证金

50ETF保证金随行权空间变化的曲线如图1-3所示。

图1-3 50ETF期权保证金变化曲线

行权空间从0~6%,保证金减少一半;行权空间继续增大,保证金的变化则不大,会逐步接近1700元。也就是说,即使卖出行权空间20%的期权,保证金也要1700元。

实值期权的保证金约为平值保证金+内在价值。如50ETF为2.7元,行权价2600购权的保证金约为4000(平值保证金)+1000(内在价值)=5000元。期权有效期越长,保证金越多,增加幅度越小。期权价格越高,保证金越高;商品期货保证金越高,对应的期权保证金也越高。

2)交易所对保证金的调整

期货保证金的变化会影响对应期权的保证金,所以我们需要了解期货保证金变动的规则。交易所会对期货的保证金进行调整,主要有以下3种情况:

·法定长假期间(如国庆节、春节),交易所会调整期货保证金。如2019年2月2日开始春节假期,在这期间商品期货保证金为:铜由7%调至9%,豆粕由5%调至7%,白糖由5%调至10%。即在2019年1月31日下午结算时,交易所会调高相应的保证金。部分期货公司在1月30日下午收盘后便开始调高保证金,即在交易所的保证金变动基础上,额外再上调4%~5%。

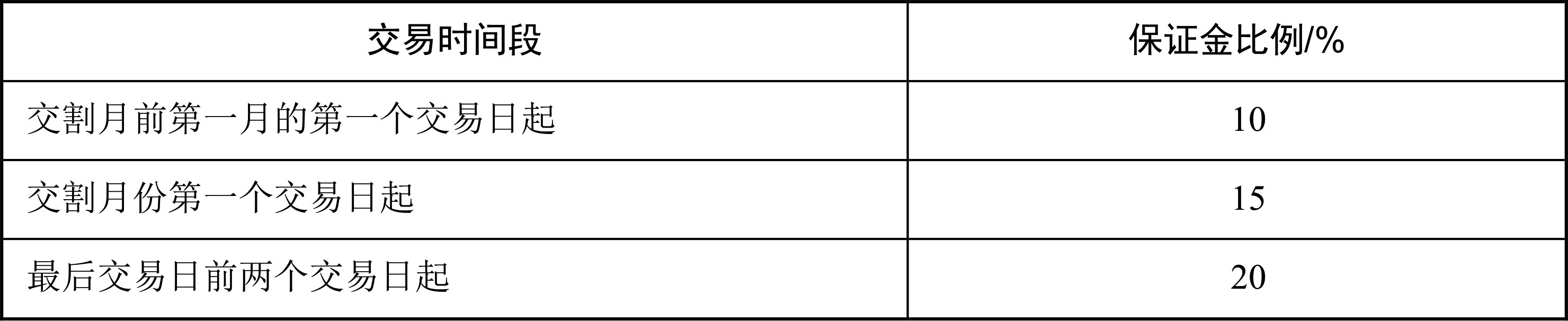

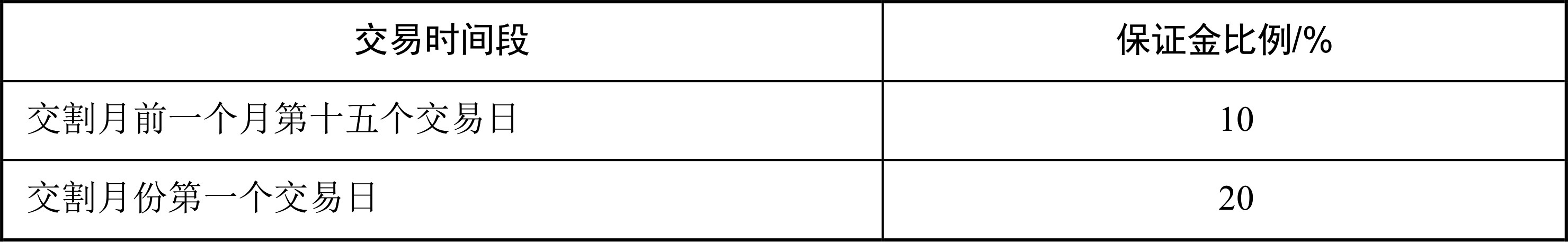

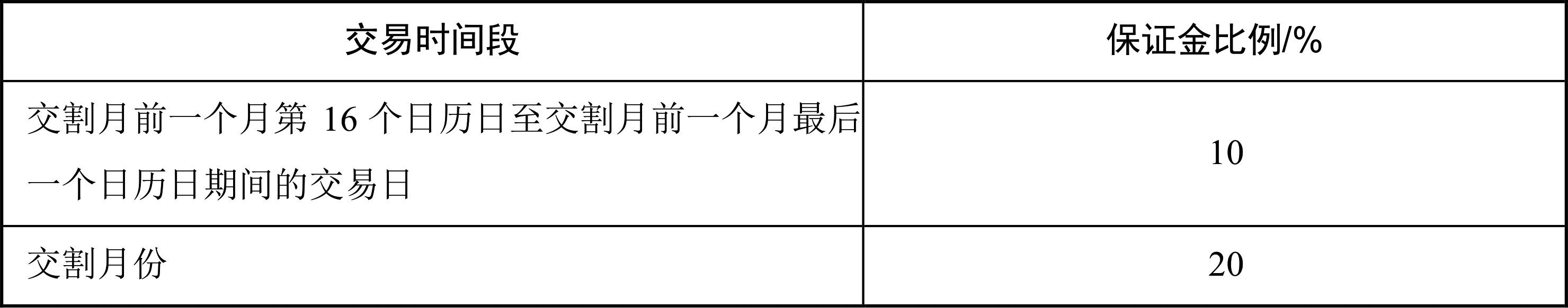

·期货临近交割月时,交易所会逐步提高交易保证金。例如,铜期货从交割月前一个月的第一个交易日起,交易所会将保证金上调到10%。目前,大连商品交易所、郑州商品交易所(简称大商所、郑商所)的期权交割时间较早,暂不受此调整影响。而上海期货交易所(简称上期所)的期权品种受此调整影响,所以在卖出铜、橡胶期权时,一定要注意保证金的变动。期货合约临近交割月保证金调整规则详见表1-4、表1-5、表1-6。

表1-4 上海期货交易所临近交割月保证金调整(所有品种)

表1-5 大连商品交易所临近交割月保证金调整(所有品种)

表1-6 郑州商品交易所临近交割月保证金调整(所有品种)

·如果期货价格处于涨跌停板时,其保证金也会发生变动。例如,白糖期货实行涨跌停板制度后,保证金由5%调至9%。此外,当持仓量达到一定的水平时、连续数个交易日的累计涨跌幅达到一定水平时、交易所认为市场风险明显增大和有必要时,交易所都会调整期货的保证金,各交易所官网通常都会及时发布公告。

3)券商、期货公司对保证金的调整

券商、期货公司通常会在交易所的保证金标准上上浮几个百分点。例如,交易所要求保证金比例为10%,券商、期货公司可能会提高到12%。

券商、期货公司的保证金有两种收取方式:按比例上浮和非线性上浮。

·按比例上浮:按照交易所保证金标准上浮10%~30%的比例。例如,一张期权交易所设定的保证金是100元,那么券商、期货公司实际要求投资者交纳110~130元的保证金。

·非线性上浮:对交易所保证金计算公式中的参数进行调整,以实现对不同的合约呈现上浮保证金幅度不一样的效果。在波动率上升或走势和仓位逆向时保证金会大幅上升,部分期权保证金会上浮高达50%,这时,维持仓位的成本会变得非常高,投资者很容易被迫平仓,所以这里不推荐使用。

此外,在期权合约临近到期的最后一周内,部分证券公司会在原有基础上继续上浮保证金的10%~20%,还有证券公司会在最后到期的三天内连续上浮保证金。例如,保证金平时为120%,而快到期的三天会依次上调到130%、140%、150%,个别券商还会要求保证金翻倍。所以在期权开户时,除了问清交易手续费、行权手续费,还需要问清保证金的情况,具体有以下几个方面的内容。

(1)证券或期货公司采取什么方式收取保证金?在交易所的标准上上浮几个百分点?期权临近到期时,保证金是否会调整?

(2)交易所进行保证金调整时,尤其在小长假期间,是否在交易所标准上进行上浮?

(3)交易资金是否当日可取,单日出入金是否有限制(如果有,可以申请取消限制);当地是否有营业部,以便办理柜台业务。

6.行权空间

所谓行权空间,是指行权价格距离标的市场价格的空间,即标的资产涨跌多少时可以达到行权价。它主要用于衡量期权的虚实度,越虚值的期权行权空间越大。公式如下

行权空间 =(标的市场价-行权价)/标的市场价×100%

假如白糖的市场价格为5000元/吨,那么行权价为4500元/吨期权的行权空间为(5000-4500)/5000×100%=10%。

7.波动率、历史波动率和隐含波动率

·波动率:用于衡量标的资产走势波动的程度,如果走势出现暴涨、暴跌,波动率就大,如果走势平稳则波动率就小。

波动率反映投资者的情绪,也称为“恐慌指数”或“投资者情绪指标”。市场波动越大,说明投资者越情绪化,即越不理性,此时市场有可能出现“错误”的定价;当投资者情绪稳定,走势趋于平稳时,市场也会回归到合理价格。我们可以在交易软件中查看综合波动率指数,如图1-4所示。

图1-4 综合波动率指数界面

·历史波动率:过去一段时间的真实波动率,是根据这段时间的历史数据计算而来的。历史波动率的时间跨度通常默认为3个月,即过去3个月的真实波动率。

·隐含波动率:对未来波动率的预期。

投资者可以在交易软件中查看历史波动率和隐含波动率,如图1-5所示。如软件中没有显示,在栏目任意位置右击,然后在弹出的快捷菜单中选择“编辑栏目”选项,弹出“表头字段设置”对话框,选中“未使用字段”列表中“隐波%”和“历波%”添加到“使用字段”中,单击“确定”按钮即可。

图1-5 历史波动率和隐含波动率

可以看出,波动率比走势更好观察和预测。

因为,高波动率通常难以长期持续,而走势很少会长期处于剧烈波动中,一旦走势平稳,波动率就会迅速下降。当波动率位于历史高位时,继续升高的概率很小,除非出现更剧烈的涨幅。当隐含波动率较高、标的涨幅减小、走势趋于平稳时,投资者可以做空波动率。

和波动率一样,走势通常也不会长期平稳。因为,波动一定会出现,只是时间问题。波动率低时,市场标的价格一旦出现大涨或大跌,波动率就会迅速上升。当走势平稳,又处于自己看好的方向时,投资者可以买入期权做多波动率。

通常高价股票比低价股票的波动性小。例如,一只100元的股票跌了5元,给人感觉下跌很明显,于是就有投资者买进使其跌幅(波动)减小;而如果一只1元的股票跌了5分,似乎就没有什么影响,其实两者的跌幅是相同的。

8.顺向和逆向

开仓分为顺向开仓和逆向开仓。

·顺向:标的走势和开仓方向相同。例如,开仓做多,标的上涨,则为顺向。

·逆向:标的走势和开仓方向相反。例如,开仓做多,标的下跌,则为逆向。

9.合约交收

合约交收日,是权利方申报行权的下一个交易日,即权利方和义务方一手交钱一手交货。如权利方在T日申报行权,以行权价3元/份的价格买入1万份50ETF,那么权利方要在账户准备3万元,义务方要在账户准备1万份50ETF。T+1日,结算公司收走权利方3万元,并给权利方1万份50ETF;收走义务方1万份50ETF,给义务方3万元。权利方在T+2日才能卖出行权所得到的标的资产。

10.总持仓量及成交方式

1)持仓量说明

·总持仓量:该合约“未平仓合约”的数量。如果一个人开仓买入1手合约,另一个人开仓卖出1手合约,则持仓量显示为2手。

·主力合约:成交量最大的合约。通常来说,总持仓量最大也是成交量最大的合约。当总持仓量和成交量不断增大时,意味着资金在移仓到该合约;当主力合约总持仓量和成交量逐渐减少,其他合约持仓量和成交量逐渐增大时,意味着主力合约在移仓到其他合约。

·仓差:当前持仓量和昨日收盘持仓量的差值。持仓量增加,仓差为正;持仓量减少,仓差为负。如当前持仓为3万手,昨天持仓2万手,仓差就是1万手。实时成交栏中的仓差指的是新的成交单引发的持仓量变化。

·内外盘:以卖方/买方价成交。成交量则为内盘与外盘之和。

·总手:合约成交总量,双方各成交1手计算为2手成交。

2)常见的盘面术语

·双开:买入开仓+卖出开仓。例如,甲买入1手开仓,乙卖出1手开仓,就是双开,持仓量增加2。

·双平:买入平仓+卖出平仓。例如,甲买入1手平仓,乙卖出1手平仓,就是双平,持仓量减少2。

换手交易有“多头换手”和“空头换手”。

·多头换手:原多头卖出平仓,新的多头买进开仓。例如,甲卖出5手平仓,乙买入5手开仓。

·空头换手:原空头买入平仓,新的多头卖出开仓。例如,甲买入5手平仓,乙卖出5手开仓。

·多开:多头主动开仓,空头一部分开仓、一部分平仓。例如,甲买入开仓10手,乙卖出开仓8手,丙卖出平仓2手。

·空开:空头主动开仓,多头一部分开仓、一部分平仓。例如,甲卖出开仓10收,乙买入平仓8手,丙买入平仓2手。

·委买手数:所有个股委托买入下五档的总数量。

·委卖手数:所有个股委托卖出上五档的总数量。

·委比:委托买卖手数差除以总手数的比值,公式为:委比= [(委买手数-委卖手数) /(委买手数+委卖手数)]×100%。

委比越大,买盘越强;委比越小,卖盘越强,委比的取值范围为-100%~100%,100%表示委托全是买盘,涨停的股票的委比一般是100%,而跌停是-100%。

·头寸:未进行对冲的期货合约数量。

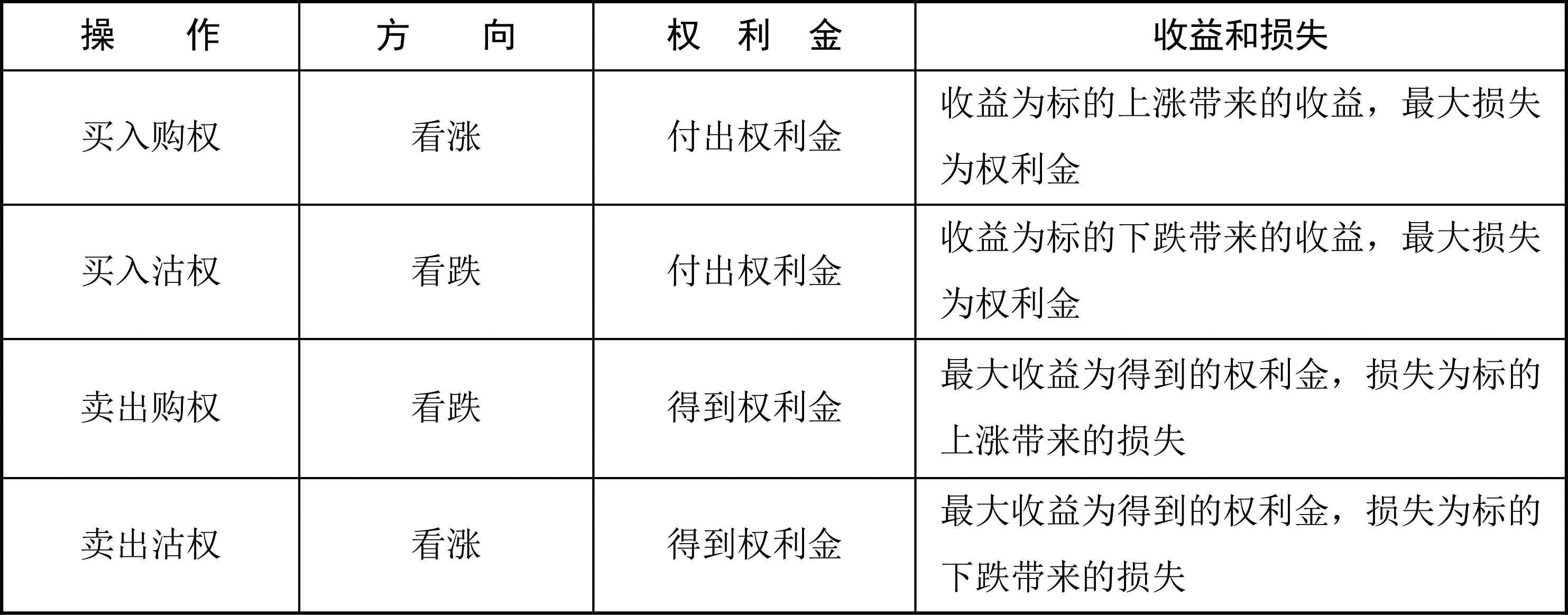

期权中最基本的操作有多种,如买入购权、买入沽权、卖出购权和卖出沽权,详细说明如表1-7所示。

表1-7 期权基本操作

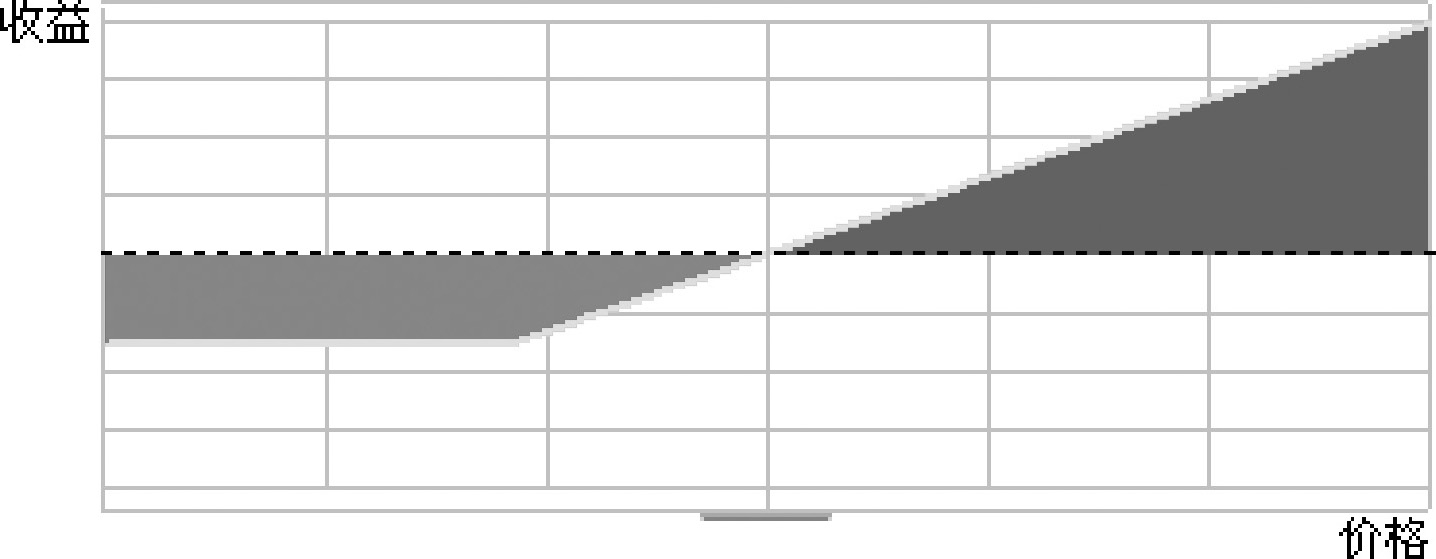

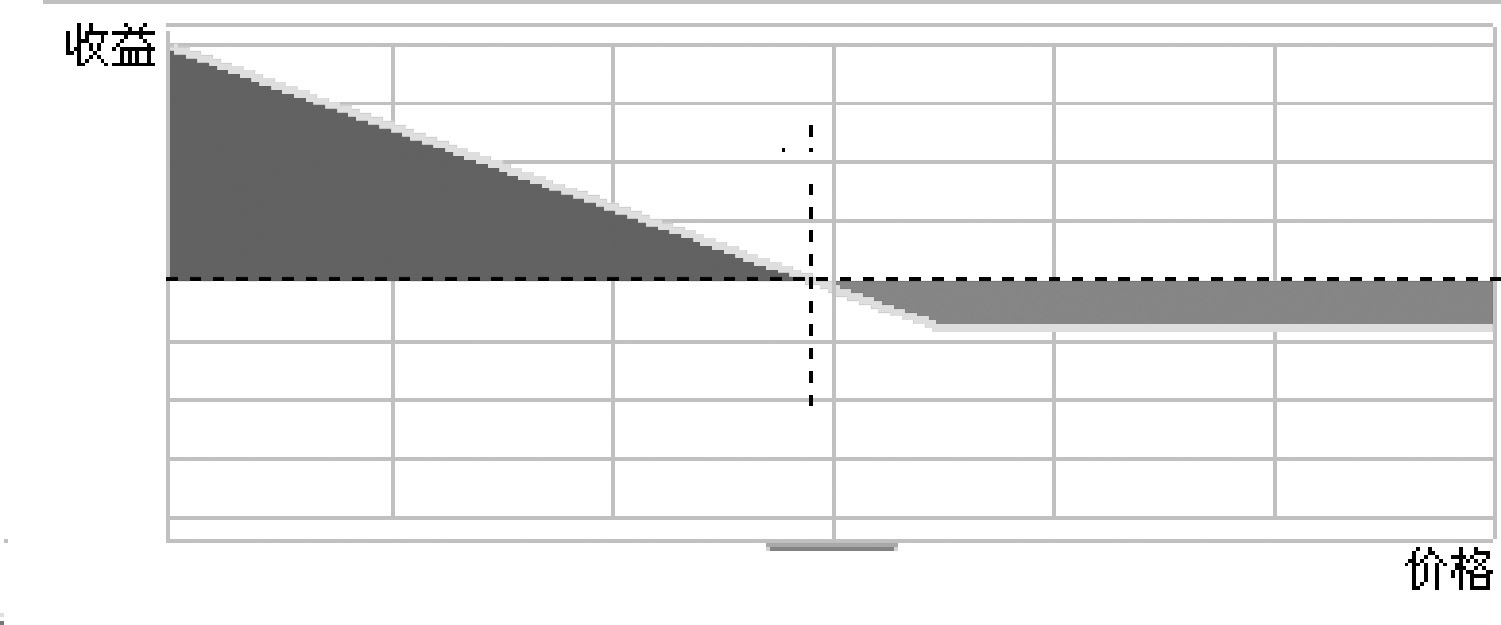

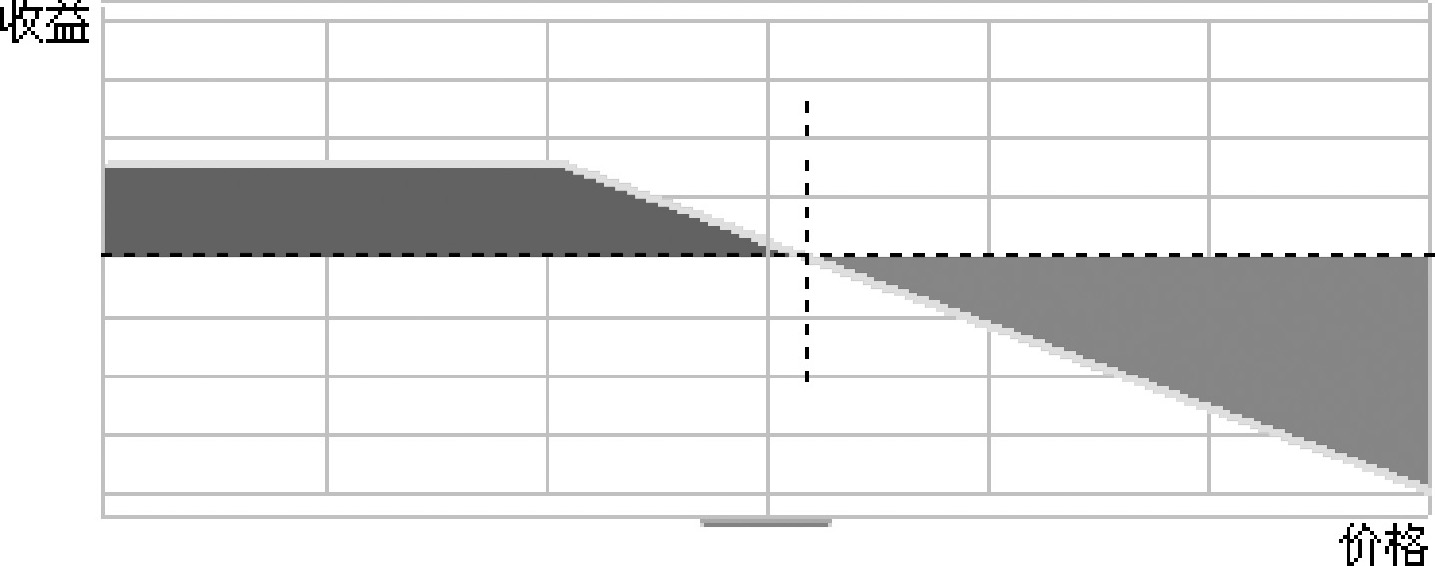

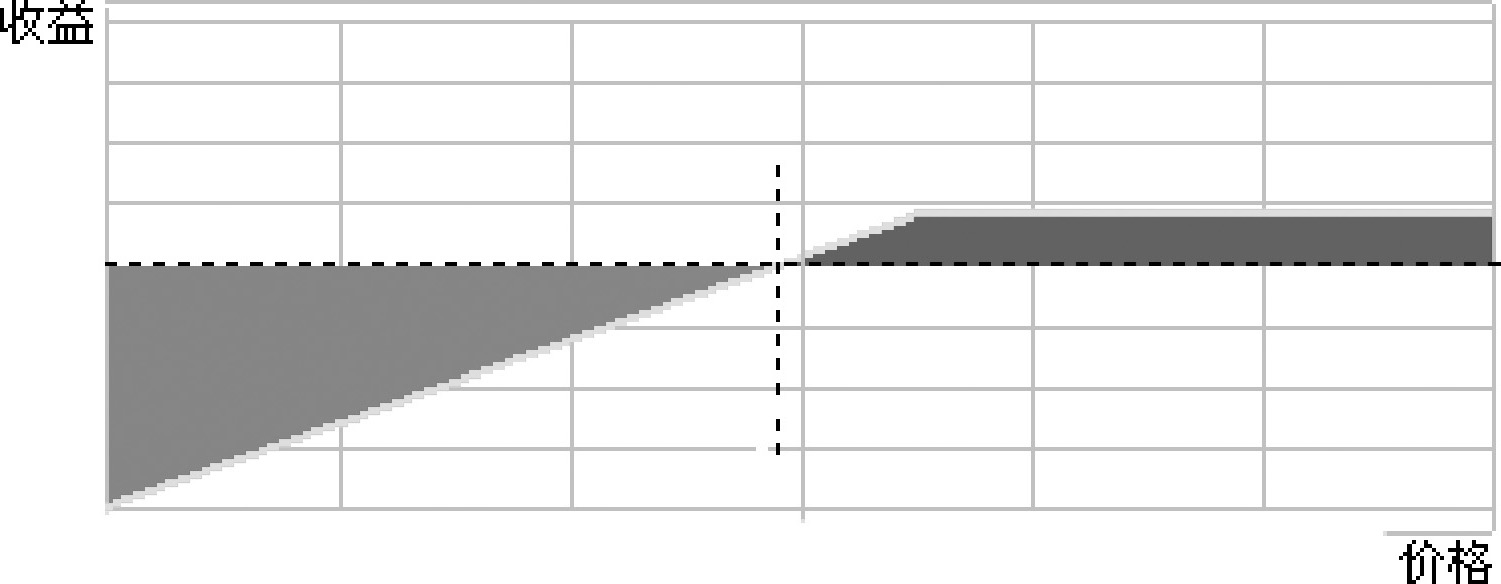

各种操作的收益如图1-6~图1-9所示。

图1-6 买入购权收益图

图1-7 买入沽权收益图

图1-8 卖出购权收益图

图1-9 卖出沽权收益图

注意:买入期权所支付的权利金有可能归零;卖出期权的收益有限,而损失可能无限。