历史是判断未来的唯一方法。

——派屈克·亨利(Patrick Henry),1775年

1929年夏天,一位名叫萨缪尔·克劳瑟的记者采访了通用汽车公司高级财务主管约翰·雷克伯,主题是“个人如何通过投资股票来积累财富”。同年8月,克劳瑟在《妇女家庭》(Ladies’Home Journal)杂志上一篇题目十分新颖的文章中刊登了雷克伯的观点,文章题目叫做“每个人都应该成为富翁”。

在这次采访中,雷克伯宣称美国正处于工业大发展的开始阶段。他相信如果投资者每月花15美元购买一只优质普通股,可以预期在未来的20年内他的财富将增长到80 000美元。也就是说,年回报率达24%。这样高的回报率是前所未有的,但是在20世纪20年代的大牛市下要想轻而易举地积累这样一大笔财富并不是不可能的。股市的繁荣刺激着数百万投资者把他们的积蓄投入股市以期在短期内迅速获利。

1929年9月3日,也就是在雷克伯的观点发表不久之后,道琼斯工业平均指数(Dow Jones Industrial Average)达到历史最高的381.17点。7周以后,股票市场迅速崩溃。在接下来的34个月里,股价发生了美国历史上最具破坏力的下跌。

1932年7月8日,当这场灾难最终结束时,道琼斯工业指数仅为41.22点。世界上几家最大的公司的市值难以置信地缩水89%,数百万投资者的毕生积蓄付之东流,成千上万借钱投资股票的投资者无奈宣告破产。至此,美国陷入了历史上最严重的经济萧条期。

在以后的几年中,雷克伯的建议受到了无数冷嘲热讽和强烈抨击。如果谁相信股市只涨不跌或者对股市的巨大风险熟视无睹,那么他就是无知和愚蠢的代表。印第安纳州参议员亚瑟·罗宾逊公开表示,雷克伯应该为他鼓励普通老百姓在股市最高点购买股票而遭受股市崩盘的损失负责任。

1992年,《福布斯》在它的封面上加印大字标题“大众幻想和群众性疯狂”来告诫投资者不应过高估计股票价值。在一篇股市周期历史回顾的文章中,《福布斯》提出,有些人认为股市是积累财富的安全途径,

1992年,《福布斯》在它的封面上加印大字标题“大众幻想和群众性疯狂”来告诫投资者不应过高估计股票价值。在一篇股市周期历史回顾的文章中,《福布斯》提出,有些人认为股市是积累财富的安全途径,

而雷伯克就是这些人中“最激进的典范”。

而雷伯克就是这些人中“最激进的典范”。

传统理论认为雷伯克的武断建议就是周期性横扫华尔街的盲目狂热的缩影。然而,这样的判断公平吗?毫无疑问,当然不公平。如果一个投资者在1929年按照雷伯克的建议,每月坚持购买15美元的股票,你会发现用不了4年,他的收益将超过用同样多的钱投资于国库券的收益。1949年,其股票投资组合累积资产将近9 000美元,年回报率为7.86%,比债券年回报率的2倍还要多;30年后他的投资组合的累计资产将超过60 000美元,年回报率达12.72%。尽管这个回报率不像雷伯克预测的那么高,但仍是债券的8倍,国库券的9倍。那些从来不买股票、常引用股市大崩溃来为其保守思想辩白的人,会逐渐发现他们的收益将远远落后于耐心地进行股票投资的投资者。

约翰·雷克伯声名狼藉的预测恰恰阐明了华尔街历史上一个重要的主题,即不要在市场高点时盲目乐观,对于一个耐心的投资者来说,最重要的是保证股票投资的累积收益大于其他任何金融资产的收益。即使像1929年这样灾难性的股市大崩盘事件也不能否定股票作为长期投资方式的优势。

本章将分析美国及其他国家长期股票和债券收益情况。这两个世纪的历史可以划分为三个阶段。第一个阶段,从1802年到1870年,美国从一个农业社会转变为以工业经济为主体的社会,这可以同当今拉美和亚洲国家的“新兴市场的形成”相类比。

第二阶段,从1871年到1925年,美国成为世界政治和经济第一大国。

第二阶段,从1871年到1925年,美国成为世界政治和经济第一大国。

第三阶段,从1926年至今,包括1929~1933年的股市大崩溃、经济大萧条以及第二次世界大战后的通货膨胀。这一阶段的数据被当做衡量历史回报率的标准,

第三阶段,从1926年至今,包括1929~1933年的股市大崩溃、经济大萧条以及第二次世界大战后的通货膨胀。这一阶段的数据被当做衡量历史回报率的标准,

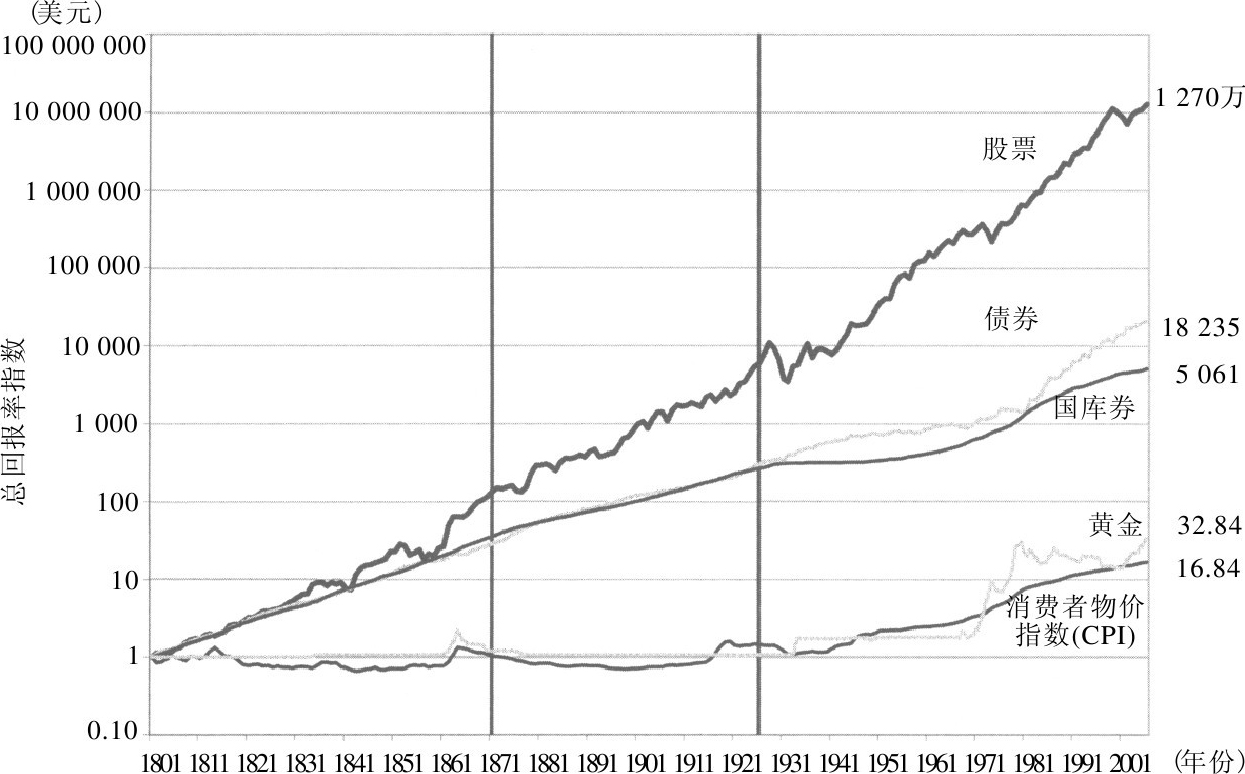

学术界和专业基金经理人都对其进行了广泛的研究。图1-1再现了这两个世纪的历史,描述了从1802年到2006年股票、长短期债券、黄金和商品的总回报指数。这里的总回报指的是把所有的回报,例如利息、股利和资本利得等自动地再投资于该资产所产生的累积收益。

学术界和专业基金经理人都对其进行了广泛的研究。图1-1再现了这两个世纪的历史,描述了从1802年到2006年股票、长短期债券、黄金和商品的总回报指数。这里的总回报指的是把所有的回报,例如利息、股利和资本利得等自动地再投资于该资产所产生的累积收益。

图1-1 名义总回报率指数(1802~2006年12月)

从图1-1我们很容易看出股票的总体回报率要优于其他所有资产。即使是让整整一代投资者对股票畏而远之的1929年股灾,在股票回报指数曲线上也仅仅是一个毫不起眼的点。让投资者胆战心惊的熊市在一路上扬的股票总回报率面前也显得那么苍白无力。如果1802年投资者花费1美元购买股票,并保证将投资所得再投资于股票,那么2006年总资产将累积至1 270万美元。投资者可以按照股票市值比例来构建一个投资组合,只要这个组合含有尽可能多的股票,那么无论公司在2006年存在与否,投资者都可实现上述回报率。

进一步看,以上的分析意味着100万美元经过200年的投资和再投资到2006年年底将会变为超乎人们想象的12.7万亿美元,这几乎是整个美国股票市场资本总额的75%。

按目前的购买力计算,1802年的100万美元大约等于今天的1 684万美元。这个数字对于19世纪早期

工厂主和土地所有者来说虽然算不上天文数字,但也确实是一大笔财富了。然而,股市总财富或是整个经济体系里的财富的累积速度不可能像总回报指数这么快,因为投资者会消费掉他们大部分的股利和资本利得,充分享受他们过去的积蓄。

工厂主和土地所有者来说虽然算不上天文数字,但也确实是一大笔财富了。然而,股市总财富或是整个经济体系里的财富的累积速度不可能像总回报指数这么快,因为投资者会消费掉他们大部分的股利和资本利得,充分享受他们过去的积蓄。

对于任何人来说,都不会在长期内只顾着积累财富,而放弃所有的消费。当投资者考虑到退休后的养老金计划或是让继承人受益的人寿保单而积累财富时,这就是不触及本金和所得而持有资产的最长期投资了。即使是那些想把财富原封不动保留下去的人,也要考虑到那些积累的财富往往会被下一代或者获得这些遗产的基金会挥霍一空

。通过一代代人的自制,股市可以把1美元变成数百万美元,但是几乎没有人有这样的耐心进行如此长的等待。

。通过一代代人的自制,股市可以把1美元变成数百万美元,但是几乎没有人有这样的耐心进行如此长的等待。

债券是能够和股票竞争的最重要的一种金融资产。债券承诺在一定时期内返还固定数量的货币。与股票不同的是,债券的现金流转以合同形式规定了一个货币价值的上限。除了违约,无论公司盈利与否,债券持有者都会获得一定的收益。

图1-1表示的是可获得的美国国库券的长期和短期债券数据,如果遇到不可获得的情况,那么我们就用最高级的政府债券来代替。为了获得整个时期内的可比性数据,我们剔除了所有利率中的违约风险溢价。

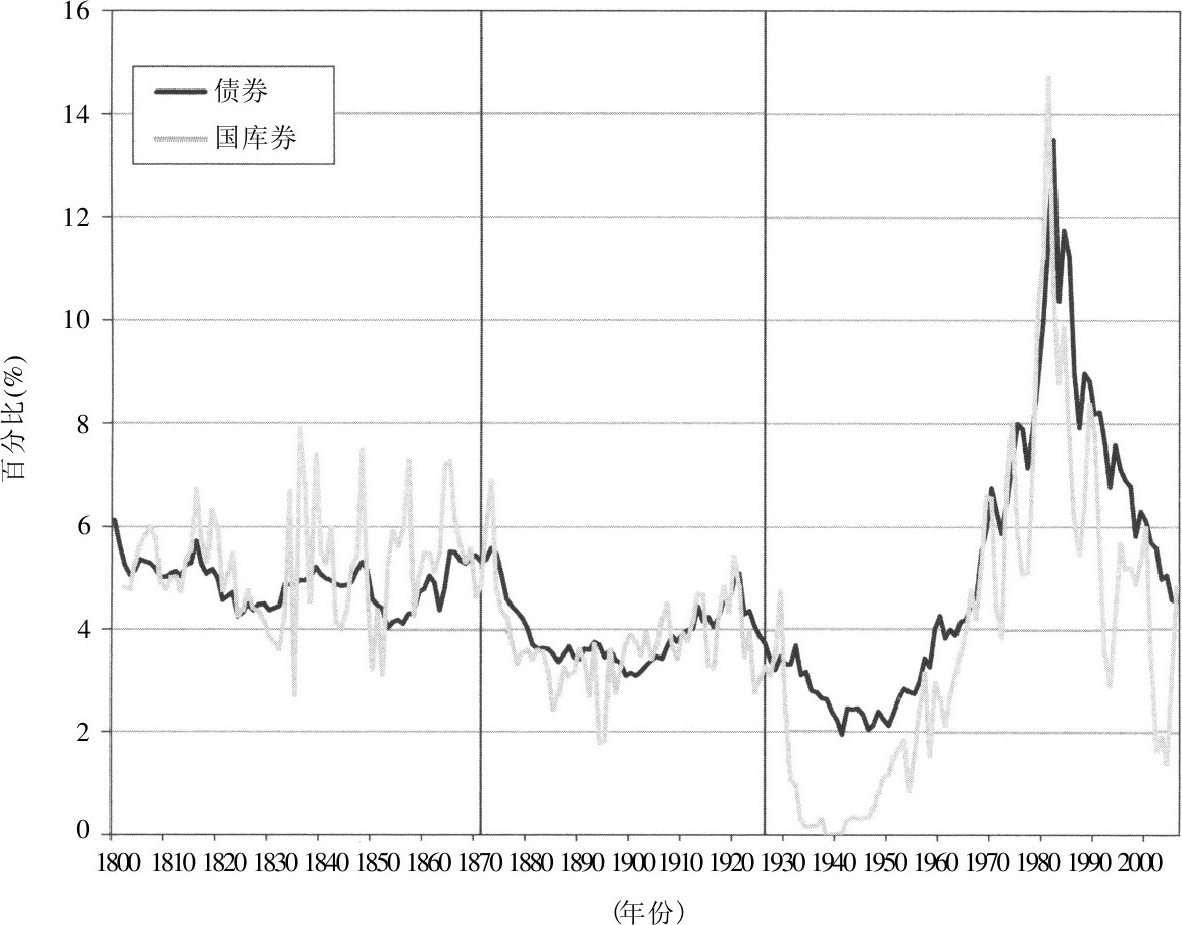

长期和短期债券利率又叫做票面利率,图1-2列出了过去200年以来的债券票面利率。19世纪和20世纪早期票面利率的波动较小,但是从1926年至今,长期和短期债券的利率都处于剧烈波动的状态。在20世纪30年代的大萧条时期,短期债券利率几乎跌到0,长期政府债券利率也跌到有史以来最低的2%。为了弥补战时贷款赤字,政府在第二次世界大战期间和战后早期仍然将债券利率控制在较低水平。由于20世纪50~60年代联邦储备委员会通过向银行业颁布Q条例

来严格限制存款利率,因此存款利率也保持在较低水平。

来严格限制存款利率,因此存款利率也保持在较低水平。

20世纪70年代,利率变化经历了一个前所未有的时期。通货膨胀率达到两位数,利率也上升到自美国成立早期货币贬值以来的最高点。从来没有一次通货膨胀如此严重,持续时间如此之久。

图1-2 美国利率(1800~2006年12月)

公众要求政府制定法案来缓解物价的飞涨直到1982年,1979年上任的美联储主席保罗·沃克尔(Paul Volcker)采取的紧缩性货币政策才使通货膨胀和利率降低到了一个较为温和的水平。我们可以看到利率水平与通货膨胀水平是密切相关的,因此要理解固定收益资产回报率,必须了解物价水平的决定因素。

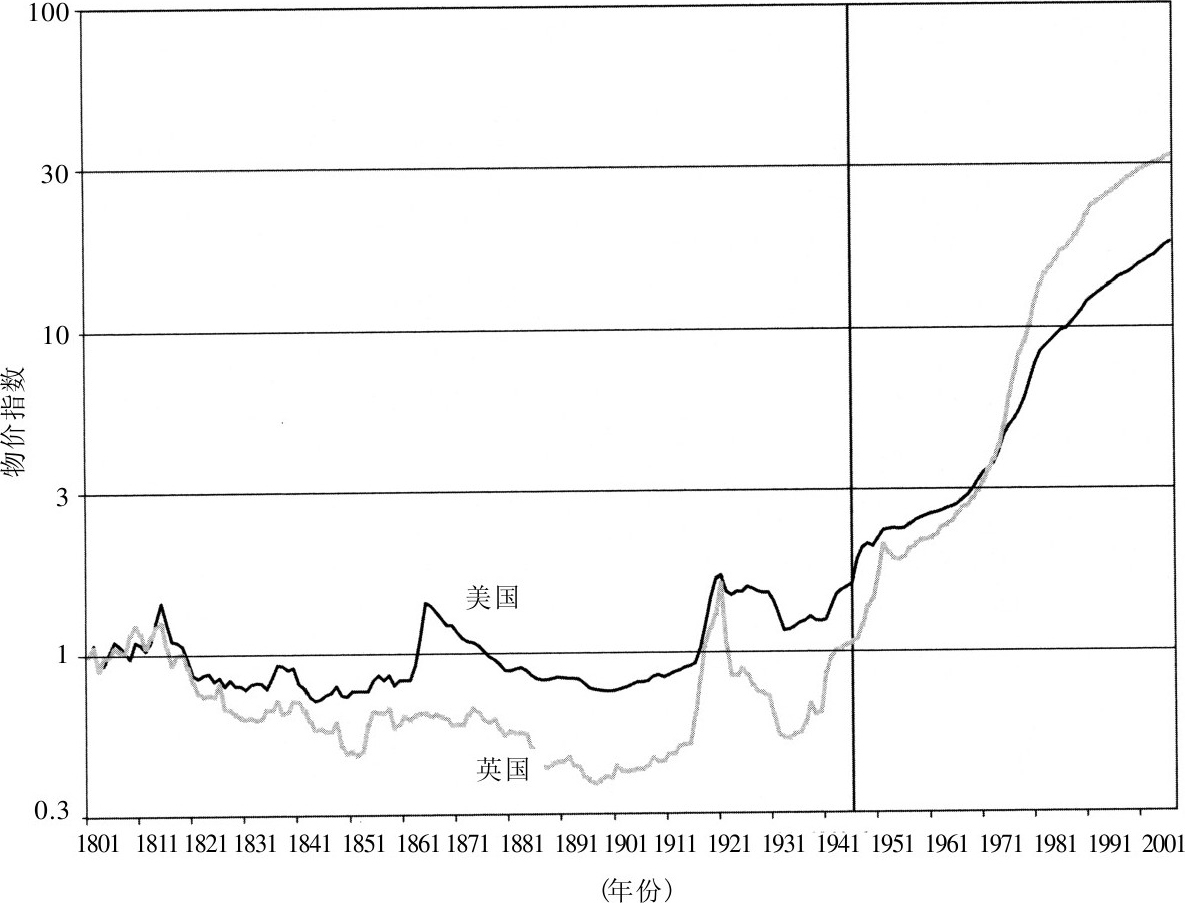

图1-3描述了过去200年来美国和英国的消费者物价指数。两个国家在第二次世界大战末期的价格水平均与150年前相当,但第二次世界大战以后,通货膨胀水平发生了剧烈的变化。在60年的时间里,价格水平几乎持续上涨。虽然通常是渐进式增长,但在20世纪70年代某段时间里却以两位数的速度上涨。除去战时,美国在70年代经历了第一次价格飞涨和持续通货膨胀。

所以,近期通货膨胀趋势的急剧变化就可以很容易解释了。在19世纪和20世纪早期,美国、英国和其他工业化国家都实行金本位制。正如我们将在第11章里详细描述的那样,在金本位制下,政府对货币供应量实行严格控制,从而也限制了通货膨胀率。但是从第二次世界大战以后的大萧条开始,各国开始实行纸币本位制。在纸币本位制下,对货币发行没有严格的限制,所以通货膨胀受政治经济因素的影响非常严重。物价是否稳定则只取决于中央银行为了平衡货币赤字而限制货币供应量增长的能力和政府对扩张性政策的控制力。

图1-3 美国和英国物价指数(1800~2006年

第二次世界大战后,美国和其他发达国家经历的严重的通货膨胀并不意味着金本位制优于现行的纸币本位制。诸多发达国家之所以放弃金本位制是因为它在经济危机面前缺乏可调性,这在20世纪30年代大量银行业破产中表现得尤其明显。而纸币本位制如果施行得当,就能阻止金本位制下的银行业悲剧和严重的萧条,而且仍然把通货膨胀水平控制在适当的程度,正如我们亲眼目睹的过去20年的情形。

在过去两个世纪里,黄金价格走势与通货膨胀趋势大体一致,这一点也不奇怪。1980年1月,随着史无前例的通货膨胀的出现,黄金价格猛涨到850美元/盎司。当通货膨胀得到控制后,黄金价格随即下降。1802年价值1美元的金条在2006年价值32.84美元。在长时间内,黄金能保护投资者免受通货膨胀的冲击,除此之外,没有其他作用。无论对哪种稀有金属进行套期保值,这些金属都会降低投资者的长期资产组合回报率。

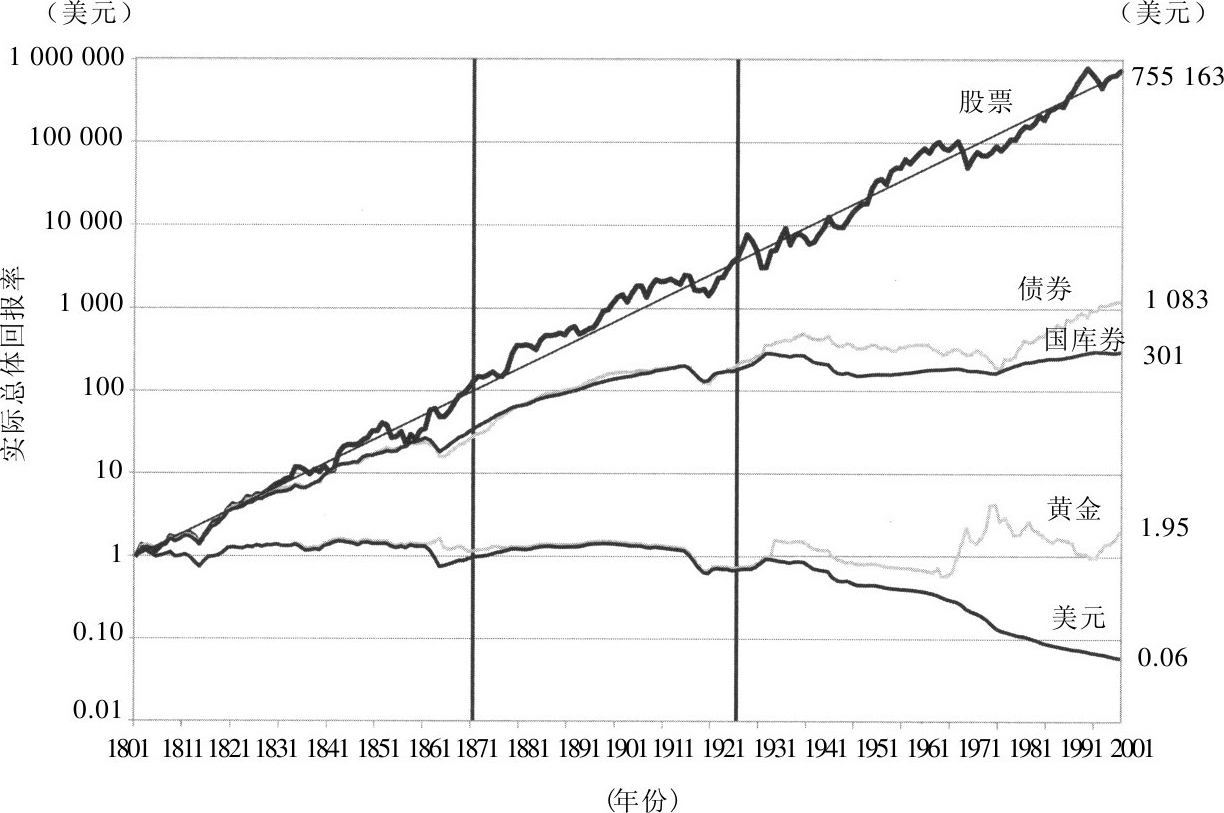

每个长期投资者关注的都应该是购买力的增加,因为货币形式的财富会受到通货膨胀的影响。图1-4显示了在图1-1中表示的股票、债券、国库券和黄金的购买力的增长,或者说是总实际回报率。这些数据采用美元回报率计算,并用图1-3显示的价格水平进行了调整。

图1-4 实际总体回报率指数(1802~2006年12月)

股票购买力的增长不仅远远高于其他资产,而且长期稳定性也优于其他资产。尽管过去200年来经济、社会和政治环境发生了很大改变,但在所有的主要年份里,股票的实际年均收益率保持在6.6%~7.0%之间。

股票回报率曲线上上下波动的点代表历史上股票市场所经历的牛市和熊市。长远视角可以彻底改变人们对股票风险的看法,那些可能对投资者产生极大影响的股票市场短期波动与股票价值长期内上扬的趋势相比,就显得微不足道了。

与股票回报率极大的稳定性相比,长期以来固定收益资产的实际回报率呈现出持续下降的趋势。在美国历史的第一甚至第二阶段,债券和国库券的年回报率尽管低于股票,但也非常可观。但是自1926年,特别是第二次世界大战以后,固定收益资产在剔除了通货膨胀率之后就没什么收益了。

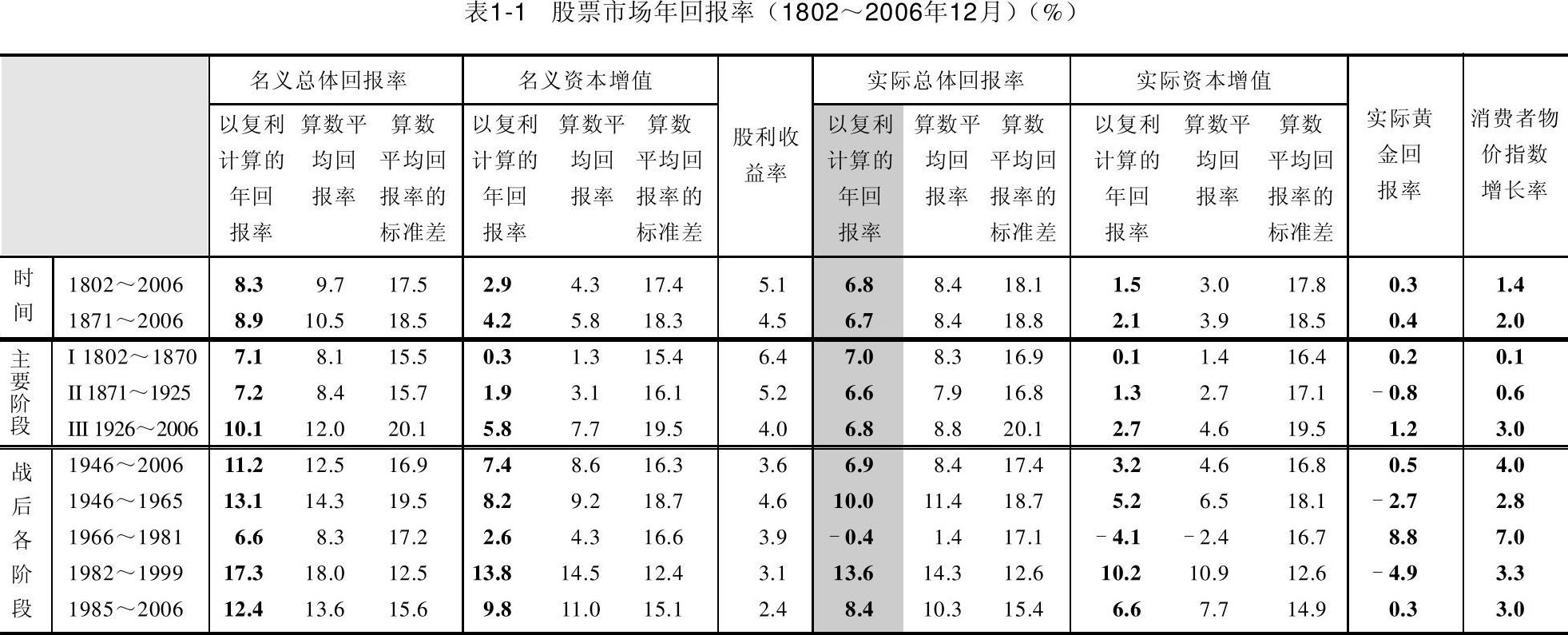

表1-1显示了过去两个世纪以来美国股票的年回报率。

阴影区域表示剔除通货膨胀因素以后的以复利计算的股票实际回报率。在过去204年以来,股票实际年均回报率为6.8%,这意味着投资于股票市场的货币购买力平均每10年就能翻一番。如果过去的趋势一直持续下去,即如果每年平均通货膨胀率为2.5%,股票预期实际年均回报率为6.5%,那么股票的名义或货币价值回报率就为9%。

阴影区域表示剔除通货膨胀因素以后的以复利计算的股票实际回报率。在过去204年以来,股票实际年均回报率为6.8%,这意味着投资于股票市场的货币购买力平均每10年就能翻一番。如果过去的趋势一直持续下去,即如果每年平均通货膨胀率为2.5%,股票预期实际年均回报率为6.5%,那么股票的名义或货币价值回报率就为9%。

我们应该注意到在所有主要阶段中,股票的实际回报率都表现出了超常的稳定性:1802~1870年稳定在7%左右;1871~1925年大约为6.6%;1926年至今年均回报率为6.8%。甚至第二次世界大战以后,美国尽管经历了过去200年来不曾有过的通货膨胀,股票的年均实际回报率仍然稳定在6.9%。这与过去没有发生全面通货膨胀的125年里的情形十分相似。这种显著的稳定性叫做股票回报的均值回复(mean reversion),意思是股票回报率可能在短期内产生剧烈波动,但是长期里却能够保持稳定。

我们注意到,股票的实际总体回报率与图1-4显示的过去204年里股票市场数据的统计趋势线非常吻合,从中也可以发现均值回复的现象。当股票实际总体回报率显著高于趋势线——就像19世纪60年代后期和90年代的情形——意味着市场价格可能回落,因此均值回复的力量最终会将总体回报率拉低;相应地,当股票实际总体回报率降到趋势线以下的时候,如19世纪80年代早期,未来的股票回报率则可能上升。

在过去两个世纪里,我们的社会发生了巨大的变化,而在这种变化中,股票回报率却保持了长期的稳定性,这让人难以置信。这些翻天覆地的变化包括:美国从一个农业社会发展为一个工业经济国家,如今开始进入后工业化和服务业、科技导向型社会;世界各国从金本位制转向纸币本位制;那些曾经需要几周才能传遍全国的信息如今瞬间就可以同时传遍世界。尽管对于股票持有者来说,社会基本因素的巨大变化为他们创造了大量财富,但股票回报率仍然保持了惊人的稳定性。

1982~1999年的大牛市给投资者带来了13.6%的年均回报率,这个数字是历史水平的两倍,也是美国历史上最大的一次牛市。这段时期内超高的股票回报率刚好弥补了在1966~1981年这15年内的低回报率带给投资者的损失,那时的实际回报率仅为-0.4%。然而,这次牛市将股票市场价格哄抬过高,以至于图1-4中的实际总体回报率最高值比趋势线水平高出了81%。而接下来的熊市和经济复苏则导致股票回报率在2006年年末回归其长期趋势。

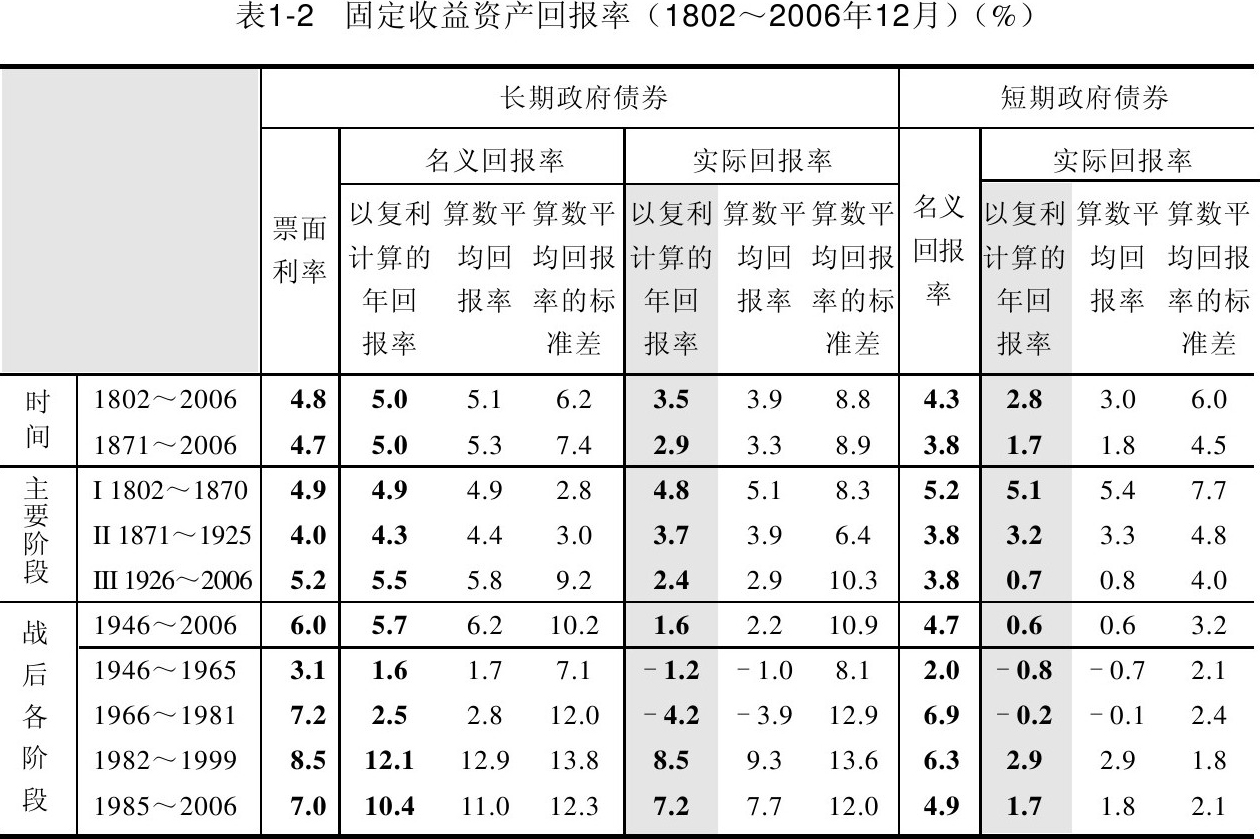

尽管股票长期回报率十分稳定,但对于固定收益资产就不是那么回事了。表1-2反映出了与表1-1同时期的短期和长期债券的名义和实际回报率。国库券的实际回报率在1926年以后就从19世纪早期的5.1%跌落到了0.7%左右,仅比通货膨胀率高一点。

长期债券的实际回报率走势也与国库券类似。从第一阶段的4.8%跌落到第二阶段的3.7%,第三阶段则仅为2.4%。如果未来回报率仍然保持之前80年的水平,想让资产的购买力翻倍,债券需要32年的时间,国库券需要100年,而股票仅需要10年。

固定收益资产回报率的下跌趋势是十分明显的。从1889年开始,短期政府债券在任何一个30年时间内的实际年均回报率达到2%的水平仅有3次。自从19世纪末以来,任意30年内债券和国库券的实际回报率很少能达到最初70年里4.5%~5%的水平。从1880年开始,任意一个30年的期限内长期债券回报率就从未达到过4%,超过3%的情形也仅有22次。

必须回到150年以前,也就是在1831~1861年才能找到任意30年间长期或者短期债券的回报率超过了股票的情形。对于长期投资者来说,股票相对于债券的绝对优势是经得起时间检验的。

股票回报率能够完全补偿第二次世界大战以来通货膨胀带给投资者的损失,但固定收益资产却做不到。货币本位制从金本位制向纸币本位制的转变对固定收益资产回报率的影响远远大于对股票回报率的影响。显然,20世纪40~60年代早期的长期债券投资者都没有认识到货币制度的改变对通货膨胀的影响。除了这个原因,还有什么其他理由可以解释为什么那么多投资者都无视政府为避免通货膨胀却客观上引起通货膨胀的政策,而主动买入票面利率仅为3%和4%的30年期债券?

但是固定收益资产的实际回报率下降肯定还有其他原因。从理论上讲,战后未预期到的通货膨胀对短期固定收益资产如国库券实际回报率的影响应该没有那么大。因为短期利率可以及时改变以适应通货膨胀率的变化。但是,正如前文所述,短期债券实际回报率的下降幅度实际上超过了长期债券。

另一个解释债券回报率下降的原因是投资者对大萧条引起的金融市场混乱的反应。20世纪30年代早期的股票市场崩溃使整整一代投资者对股票心存恐惧,转而把所有资产都投向了政府债券和新发行的有保障的银行存单,从而使债券回报率有所下降。另外,许多投资者买入债券的原因是听信了一个广为流传但是缺乏依据的预期:战后会面临又一次的经济衰退。

但是固定收益资产回报率的下降绝对不仅仅是投资者风险偏好的问题。联邦储备委员会在20世纪40年代的大部分时间都通过积极支持债券市场的发展来使政府利息支出保持较低水平。1951年,政府放弃了这个促进政策,因为该政策导致利率水平与联邦储备委员会保持低通货膨胀率的基本目标相矛盾。

最后,人们不应该忽略这样一个事实:19世纪短期资本市场已经从高度分割的市场转变为如今流动性极大的市场。国库券的信用和合法性是其他资产所不能比拟的,正因为如此,那些为其资产短期稳定性支付了高额价格的投资者从国库券得到的溢价也相对不足。

无论过去1个世纪里导致固定收益资产实际回报率下降的原因是什么,债券未来的平均回报率都会比第二次世界大战以后更高一些。作为20世纪70年代通货膨胀的结果,债券持有人获得的长期债券息票里明显包含通货膨胀溢价。在大多数主要工业化国家,如果通货膨胀保持现有水平不变(2%~3%),那么名义回报率为4%~5%的政府债券实际回报率能达到2%左右。这个既定的回报率虽然低于过去205年内以复利计算的美国长期政府债券的实际回报率,但并不像第二次世界大战后一个阶段那样低。

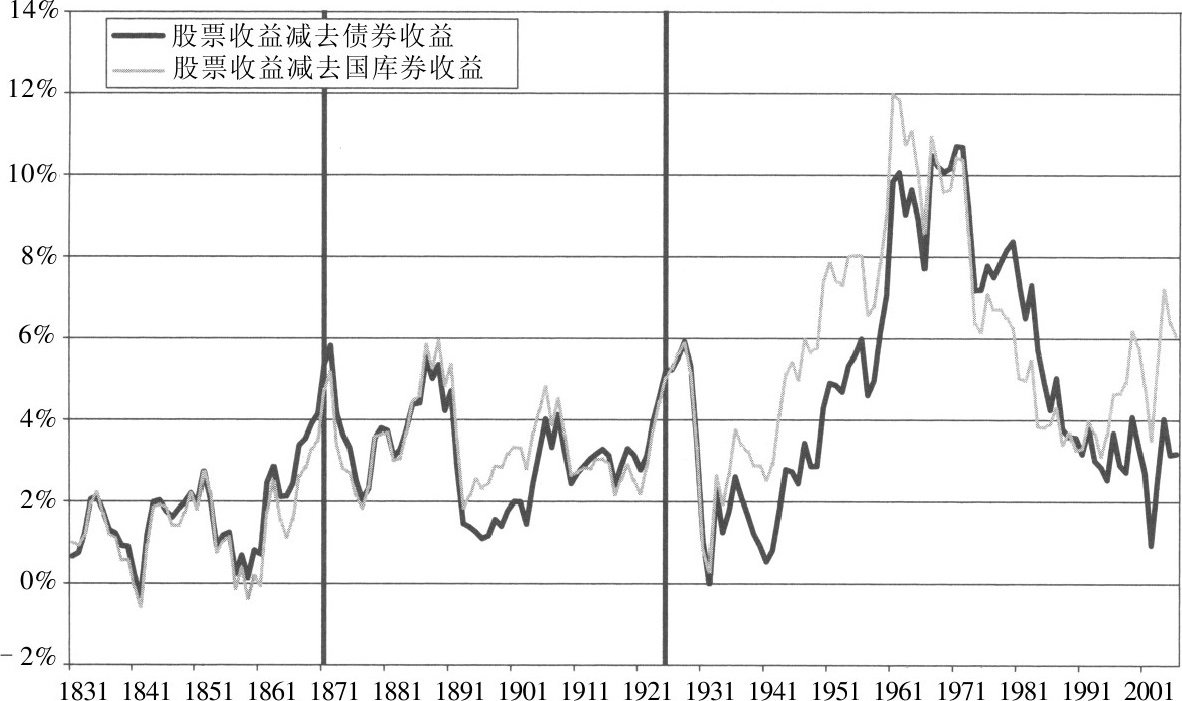

图1-5显示出了股票回报率高于短期债券回报率的部分,我们称之为股票风险溢价,或者简称为股票溢价。

通过30年期的股票和债券以复利计算的实际年均回报率的差额计算得出的股票溢价在第一阶段的均值为1.4%,第二阶段为3.4%,1926年以后为5.9%。

通过30年期的股票和债券以复利计算的实际年均回报率的差额计算得出的股票溢价在第一阶段的均值为1.4%,第二阶段为3.4%,1926年以后为5.9%。

图1-5 股票风险溢价(1831~2006年12月

自1926年以来,不正常的高股票溢价是不稳定的。为期30年的平均股票回报率的最高点恰好位于债券实际回报率非常低的时期,这不是巧合。由于公司资本投资的主要融资方式是发行债券,那么低成本获得这些资金就能增加持股者的收益。20世纪30年代和40年代是股票价值被低估而政府债券被高估的时期,这导致股票回报率不正常的偏高,而债券回报率则偏低。当股票和债券价格都趋于正常时,股票溢价就会缩水。第8章我们将会进一步讨论股票溢价和其对未来回报率的启示。

当本书1994年第1次出版时,一些经济学家对我的结论提出了质疑,他们认为那些根据美国的数据得出的结论如果用来衡量世界情形的话,可能会夸大股票的回报率。

几位经济学家着重研究了世界股票市场上存活者偏差(survivorship bias)的存在性问题,他们认为产生这个误差的原因是,长久以来学者对长期回报率的研究都集中于成功的股票市场如美国,但却忽略了如俄罗斯或是阿根廷一类的国家,这些国家的股票市场十分低迷,甚至完全达不到投资者的期望

。这个偏差说明美国——一个在过去200年的时间里从英国的殖民地转变为世界第一经济大国的股票回报率是独一无二的,而其他国家的股票历史回报率则较低。

。这个偏差说明美国——一个在过去200年的时间里从英国的殖民地转变为世界第一经济大国的股票回报率是独一无二的,而其他国家的股票历史回报率则较低。

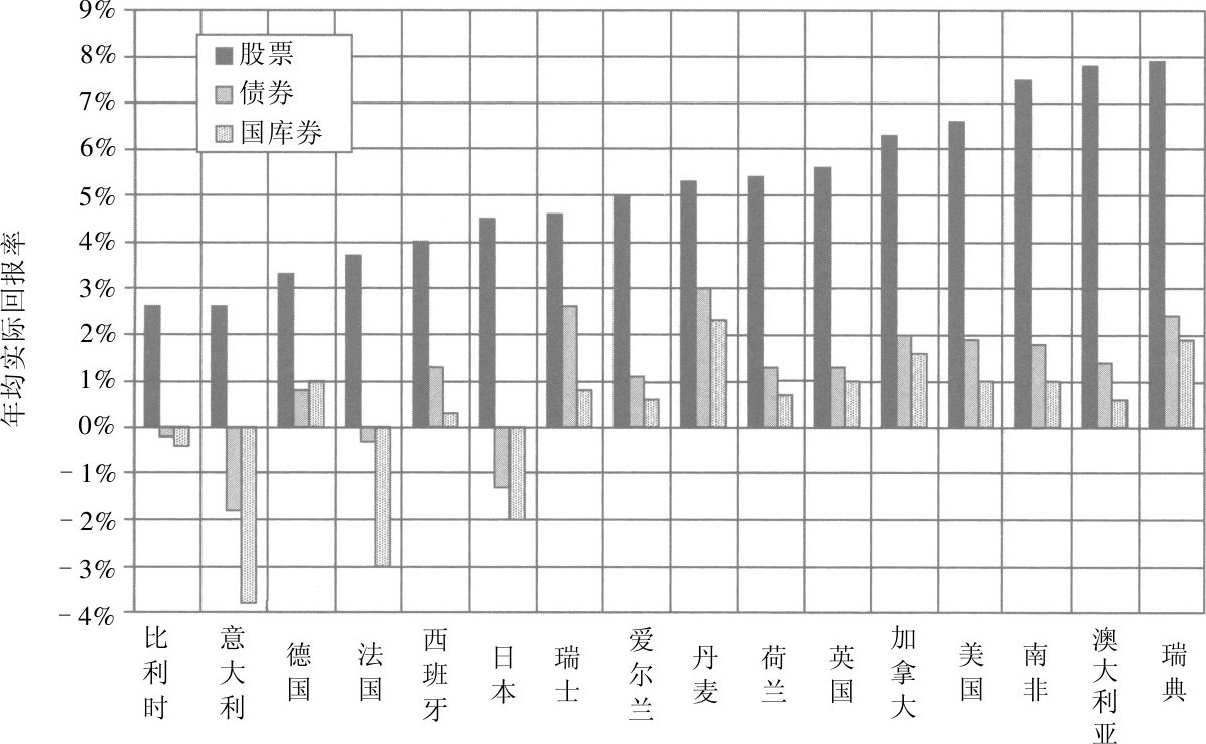

3位英国经济学家紧接着验证了16个国家在过去1个世纪以来的股票和债券回报率,并着重关注了其中存在的存活者偏差问题。伦敦商学院教授迪姆森和保罗·马什以及伦敦股市价格数据库主管麦克·斯汤顿在一本名为《乐观主义者的成功:101年全球投资回报率》(Triumph of the Optimists:101 Years of Global Investment Returns)的书中公布了他们的研究。这本书提供了16个国家世界金融市场回报率详细且清晰的数据。

尽管在以上三位学者的研究期限内,许多国家都经历了不少灾难,例如战争、严重通货膨胀和大萧条,但是所有16个国家的股票回报率在剔除了通货膨胀因素后仍然为正。然而,那些经历了战时混乱的国家如意大利、德国和日本的固定收益资产回报率却都为负。所以无论是哪个国家,股票相对于其他金融资产的优势都是显而易见的。

图1-6显示了16个国家的股票、债券和国库券1900~2006年的实际年均回报率。

这些国家的回报率各不相同,比利时的股票回报率较低,仅为2.7%,瑞典和澳大利亚较高,回报率达到8%左右。瑞典、澳大利亚和南非的股票回报率甚至超过了美国。世界平均实际回报率与美国的数据相差无几。

这些国家的回报率各不相同,比利时的股票回报率较低,仅为2.7%,瑞典和澳大利亚较高,回报率达到8%左右。瑞典、澳大利亚和南非的股票回报率甚至超过了美国。世界平均实际回报率与美国的数据相差无几。

在分析完所有的数据以后,《乐观主义者的成功》一书得出了如下结论:“股票业绩优于债券和国库券的理论在美国以外的16个国家同样得到了验证……每个国家的股票回报率都优于债券回报率。在过去整整101年的时间里,仅有两个债券市场和一个国库券市场的业绩曾经超过了最差股票市场的业绩。”

图1-6 16个国家股票、债券和国库券年均实际回报率

资料来源:Based on information from Elroy Dimson, Paul Marsh, and Michael Staunton, Triumph of the Optimists:101 Years of Global Investment Returns,(Princeton, N.J.:Princeton University Press,2002).

而且,“尽管美国和英国的股票市场表现颇佳……其他国家也毫不逊色……关于成功者和存活者偏差的问题虽然具有一定的合理性,但是却在一定程度上被夸大了,而且投资者也并没有被美国的情形所误导。”

最后的这一点声明是非常重要的,因为大部分的研究都是针对美国股票市场,相应忽略了世界上其他国家的股票市场。迪姆森、马什和斯汤顿认为,从美国股票市场数据中得到的结论对世界上所有国家的所有投资者都非常重要。过去两个世纪以来,美国股票市场的优秀业绩不是一个特例。股票业绩优于固定收益资产的理论已经在各个国家都得到了验证。国际上对其他国家的研究进一步支持了我提出的关于股票市场的结论。

在过去200年里,美国普通股票组合投资的复利实际年均回报率为7%左右,而且长期内相当稳定。至今,我们仍然不能很好地解释股票长期回报率的连贯性和稳定性问题。当然,股票回报率取决于资本的数量和质量、生产力和风险溢价,但是创造价值的能力也同样来源于高效的管理,能够保证财产权稳定的政治体系,在竞争性环境中提供消费者价值的能力,等等。投资者对政治或经济危机的敏感可能会让股票价格偏离其长期趋势,但是经济增长的基本因素仍然可以让股票重新回到这个长期趋势上来。也许这就是为什么过去两个世纪以来,政治、经济和社会变化如此激烈,但股票投资长期回报率还能够保持稳定性的原因。

然而,人们仍然需要理解股票回报率产生的政治和法律框架。我们或许可以用实行自由市场经济国家在世界范围内的主导地位来解释过去两个世纪以来股票的高回报率,但谁又能预料到在20世纪30年代的大萧条和紧接而来的第二次世界大战中,市场导向型国家会取得如此辉煌的胜利?最近几十年来的世界股票价格增长可能反映了资本主义黄金时代——一个至今还处于上升趋势,但将来可能会衰落的社会体系——的来临。但即使将来资本主义衰落了,我们也不知道是否有资产能够保值。实际上,如果以史为鉴,在纸币本位制下,对于任何政治或者经济动乱,政府债券可能都比股票危险得多。正如下一章所示,从长期来看,债券风险实际上高于股票风险。

最早进行上市交易的美国股票是1791年的两只银行股:纽约银行和合众国银行

。两只股票的发行都取得了巨大的成功,并且很快就产生了溢价。但是在财政部长亚历山大·汉密尔顿的助手威廉·杜尔试图操控股市并导致股市崩溃后,这两家银行都倒闭了。而纽约股票交易所的前身则于1792年5月17日因这次事件而诞生。

。两只股票的发行都取得了巨大的成功,并且很快就产生了溢价。但是在财政部长亚历山大·汉密尔顿的助手威廉·杜尔试图操控股市并导致股市崩溃后,这两家银行都倒闭了。而纽约股票交易所的前身则于1792年5月17日因这次事件而诞生。

18世纪一位研究企业组织理论的专家约瑟夫·大卫断言,股权资本时代就要来临。这不仅是对于那些可能盈利的企业而言,而且用他的话来说也是“对那些暗藏巨大风险而且成功机会很遥远的企业而言”。

尽管在1801年以前就有300多家公司被国家授予特许权,但是仅有不到10家公司可以进行规范的证券交易。1801年以前被授予特许权的公司中有2/3都与运输业联系在一起:码头、运河、公路和桥梁。但19世纪早期的重要企业却都是金融机构:银行以及之后的保险公司。那时候,由于许多制造企业没有资格发行债券和股票,因此银行和保险公司持有这些制造企业的债券和股权。19世纪金融公司股票价格的波动反映了总体经济状况和那些制造企业的盈利情况。第一只大型非金融类公司股票是于1825年发行的特拉华·哈德森运河(Delaware and Hudson Canal),60年后它成为道琼斯工业指数原始股票之一。1830年,第一只铁路股莫霍克·哈德森(Mohawk and Hudson)上市,在之后的50年里,铁路股票成为交易量最大的股票。

尽管在1801年以前就有300多家公司被国家授予特许权,但是仅有不到10家公司可以进行规范的证券交易。1801年以前被授予特许权的公司中有2/3都与运输业联系在一起:码头、运河、公路和桥梁。但19世纪早期的重要企业却都是金融机构:银行以及之后的保险公司。那时候,由于许多制造企业没有资格发行债券和股票,因此银行和保险公司持有这些制造企业的债券和股权。19世纪金融公司股票价格的波动反映了总体经济状况和那些制造企业的盈利情况。第一只大型非金融类公司股票是于1825年发行的特拉华·哈德森运河(Delaware and Hudson Canal),60年后它成为道琼斯工业指数原始股票之一。1830年,第一只铁路股莫霍克·哈德森(Mohawk and Hudson)上市,在之后的50年里,铁路股票成为交易量最大的股票。

算术平均回报率r A 是每年回报率的平均值。如果r 1 到r n 是n年的回报率,那么r A =(r 1 +r 2 +……+r n )/n。几何平均回报率或者说复利回报率r G 是一年总收入乘积的n次方根减1,用数学公式来表示就是r G =[(1+r 1 )(1+r 2 )+……+(1+r n )] 1/n -1。一项能够获得几何平均回报率r G 的资产在n年以后将会积累到原始资产的(1+r G ) n 倍。几何平均回报率相当于算术平均回报率减去年回报率方差的1/2,或者说r G ≈r A -1/2σ 2 。

投资者只能在长期内预期获得几何平均回报率。除非所有年份的回报率都相等,否则几何平均回报率总是低于算术平均回报率,这个差额反映了年回报率的波动性。

我们用一个简单的例子来说明这个差额。如果一项资产组合在第一年下降了50%,第二年又翻了一番(回到原来的水平),那么买入并长期持有的投资者的总收益就为0。按照前面的定义,几何平均回报率的计算公式为(1-0.5)(1+1)-1,意味着这两年内投资者收益为0。而算数平均回报率r A 则为(-50%+100%)/2=25%。在两年的时间里,投资者必须准确把握市场时机,算术平均回报率才能逐渐靠近复利回报率或者总回报率。特别是如果投资者在第二年增加资金投入,就可以期待股票价格回升。但是如果市场在第二年下跌,这个策略就不能成功,而这类投资者的收益也会小于买入并长期持有的投资者的收益。