在基准结果的基础上,本节将围绕增值税转型改革、数据质量、离群值、行业内部替代弹性、出口退税、人力资本估算等方面,对基准结果进行稳健性检验。其结果表明,增值税的TFP损失历年平均都在6%以上。

通过回归分析,我们发现增值税转型改革对试点产业内部企业间有效增值税税率标准差的影响为3.03%。

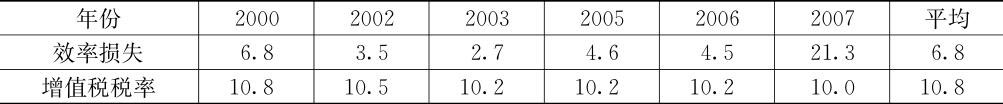

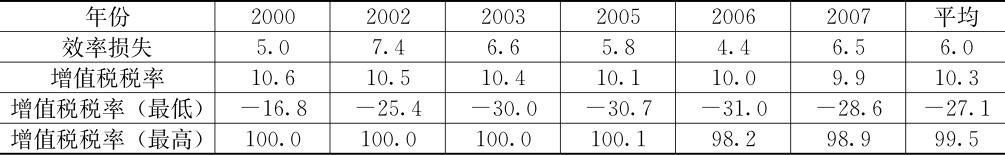

为此,我们有必要检验增值税转型改革对增值税效率损失的影响。采用的方法是:剔除增值税转型改革涉及的六大行业以及东北三省的所有企业,然后利用留存样本计算增值税的效率损失,见表1—5。由表可知,与基准结果(表1—3)相比,除了2007年降低的幅度较大以外

为此,我们有必要检验增值税转型改革对增值税效率损失的影响。采用的方法是:剔除增值税转型改革涉及的六大行业以及东北三省的所有企业,然后利用留存样本计算增值税的效率损失,见表1—5。由表可知,与基准结果(表1—3)相比,除了2007年降低的幅度较大以外

,其他年份变化不大,而且各年份的升高或降低幅度不一,没有系统性变化。

,其他年份变化不大,而且各年份的升高或降低幅度不一,没有系统性变化。

表1—5 稳健性检验———增值税转型改革(%)

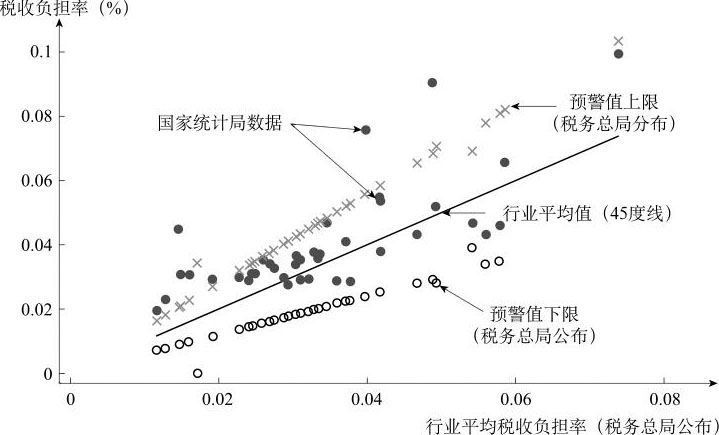

此外,一个很自然的疑问是,企业间有效增值税税率差异有可能在很大程度上是因数据质量和噪声导致。回应这一怀疑的最佳方法是用另一套独立的数据(如国家税务总局的企业数据)进行比对。遗憾的是,我们缺乏这样的数据。然而,国家税务总局公布了两位数产业的税收负担率及其预警值。税收负担率的定义为“应缴增值税除以销售额”。国家税务总局会根据往年的企业数据来计算各行业的税收负担率。在行业均值的基础上,税务总局还要根据置信区间给出了税收负担率的预警值

,如果某一企业的税收负担率低于预警值,则该企业可被认定为存在风险的企业并进行稽查。需要注意的是,由于预警值只是根据置信区间给出,因此税收负担率低于预警值并不能说明该企业一定存在税收偷逃问题。

,如果某一企业的税收负担率低于预警值,则该企业可被认定为存在风险的企业并进行稽查。需要注意的是,由于预警值只是根据置信区间给出,因此税收负担率低于预警值并不能说明该企业一定存在税收偷逃问题。

本章根据国家税务总局公布的2007年各行业的税收负担率及其预警值,构造了相应的置信区间。如果某一行业的平均税收负担率落到置信区间之外,说明国家统计局收集的企业年报数据与国家税务总局收集的企业数据存在较大出入,我们将认为该行业的数据质量存在严重问题而不予使用。如图1—2所示,在40个两位数产业中,有9个产业落在区间之外。

图1—2 数据质量

说明:(1)横轴为国家税务总局公布的两位数产业的税收负担率。

(2)45度线、空心点和“叉”分别为国家税务总局公布的两位数产业平均税收负担率及其下限和上限。

(3)实心点为本章所用数据的两位数产业的税收负担率。如果两套数据完全一致,则所有实心点都应该落在45度线上。落在上下限外的实心点被认为是数据质量存在严重问题的产业。

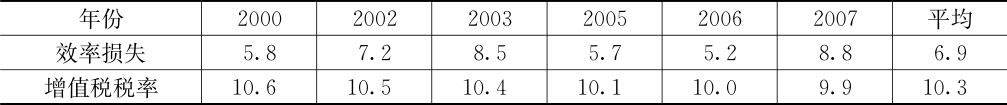

如果将这9个产业的数据剔除,并重新计算增值税的效率损失,得到的结果见表1—6。与基准结果相比较,效率损失有增有减,我们没有发现增值税的效率损失有系统性的降低。剔除9个行业以后,并没有对留存数据的增值税平均税率造成太大影响。

表1—6 稳健性检验———数据质量(%)

另一个导致本章结果高估增值税效率损失的可能是某些企业的有效增值税税率存在“离群值”,从而使得企业间增值税税率的离散程度大大增加。现有两种方法来考察这一问题对本章结果造成的影响:一是将增值税税率存在“离群值”的企业从样本中剔除;二是用Winsorize的方法将离群值替换为非离群值。

由于有效增值税税率等于应缴所得税除以增值额,因此企业报告的应缴所得税或者增值额出现问题,都会导致有效增值税税率离群。另外,出现有效增值税税率离群的企业的其他变量往往也容易出现数据质量问题。因此,即使对有效增值税税率进行Winsorize,由于效率损失的计算依赖于增值额、总资产、工资总额、员工人数等,因而其他任何变量的离群也会导致对效率损失的错误估算。鉴于此,本章不采用Winsorize的方法,而采用剔除离群值的方法。

剔除离群值的方法如下:首先,给定某一数值α(0<α<50);然后,将增值税税率低于α%分位数和高于(100-α)%分位数的企业从数据中剔除(这相当于从样本中剔除了2α%的离群企业)。

我们选取α=0.05,在剔除离群企业后计算增值税效率损失,其结果报告在表1—7中。我们发现,除了2007年与基准结果相比有较大降低以外,其他年份基本没有变化。

表1—7 稳健性检验———离群值(%)

随着α的提高以及被剔除企业的比例增加,留存样本中企业间增值税税率的离散程度不断降低,从而计算出的增值税税率效率损失会越来越小。因此,我们自然就会产生一个疑问:仅剔除0.1%的企业是否比例过低?本章对此的答案是否定的。原因在于,剔除0.1%的企业后增值税税率的上限约为100%[表1—7中“增值税税率(最高)”一行],下限约为-30%[表1—7中“增值税税率(最低)”一行]。由于原材料提前购进以及我国税法对进项税额转出和视同销售等方面的规定,因而100%的增值税税率并非异常。另外,由于企业新办、关停、市场价格波动、实物返利、网上销售以及出口退税等原因,造成-30%的有效增值税税率并不鲜见。因此,我们没有充分的理由要求继续提高α和剔除比例,以降低增值税税率的上下限。

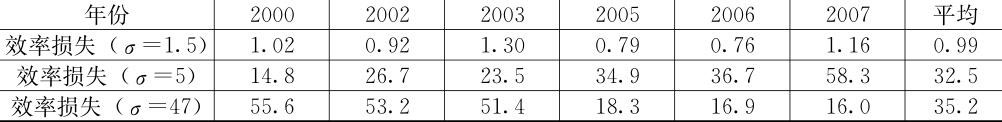

行业内部替代弹性σ的估计值并非没有争议,贸易和产业组织文献对σ的估计大致在3~10[Broda andWeinstein(2006)]。替代弹性越大,则税率差别导致企业间资源错配的问题越严重,见(1—6)式。在前面的计算中,我们依照Hsieh andKlenow(2009),比较保守地取σ=3。为了验证本章结果对替代弹性的敏感度,我们增大σ,取σ=5,发现增值税产生的效率损失大大增加,见表1—8“效率损失(σ=5)”一行;反之,如果σ小于3,则效率损失会大幅降低,见表1—8“效率损失(σ=1.5)”一行。这说明本章的结论高度依赖于σ的取值。

表1—8 稳健性检验———替代弹性(%)

那么,中国制造业的替代弹性是否会比较特殊?σ是否会小于3,进而本章的基准结果高估了增值税的效率损失呢?答案很可能是否定的。尽管作者没有对中国制造业的弹性做出认真的估计,但我们可以从制造业的平均利润率来推断σ的大小。从理论上可以证明,如果企业间的产品替代弹性为常数,企业的技术为常数规模回报,则σ=增值额/利润(Lerner系数的倒数)。利用2000—2007年规模以上工业企业年报,我们发现“增值额/利润”的历年平均为47。从这个角度来看,中国制造业的σ小于3的可能性很小。如果σ取47,则利用本章方法得到的增值税效率损失很大,如表1—8“效率损失(σ=47)”一行。但我们注意到,各年份的效率损失并非随σ单调增加,而是有增有减。

如果不考虑出口退税对企业有效增值税税率产生的影响,企业间增值税差异导致的TFP损失有多少?

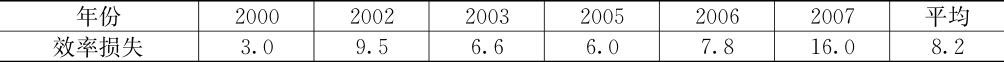

表1—9中的“效率损失”一行计算了剔除出口退税因素以后的结果,与基准结果(见表1—3)相比可以发现,出口退税对增值税效率损失的影响不大,而且没有系统性的影响,有时增加了效率损失,有时降低了效率损失。

表1—9 稳健性检验———出口退税(%)

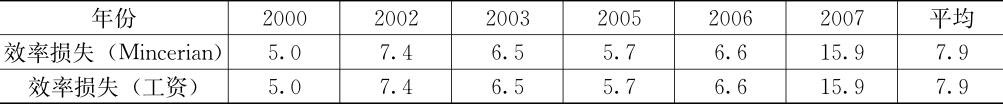

前面的分析都基于工资度量的人力资本,如果采用其他人力资本度量方式,如Mincerian人力资本,或如Hsieh and Klenow(2009)那样直接采用工资总额,则对增值税效率损失的测算会有何种影响?表1—10报告了采用Mincerian人力资本和工资总额度量人力资本时测算的增值税效率损失。

结果发现,效率损失测算结果对于几种人力资本度量没有关系。

结果发现,效率损失测算结果对于几种人力资本度量没有关系。

表1—10 稳健性检验———人力资本(%)