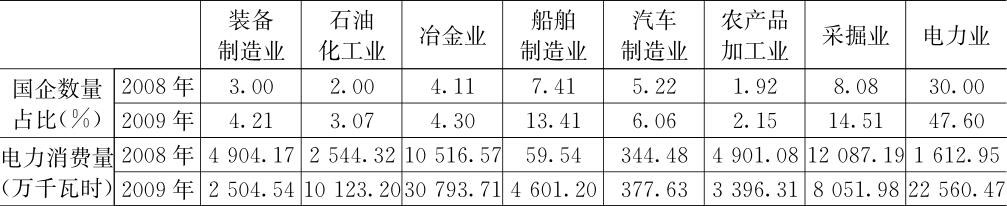

下面分别以装备制造业、石油化工业、冶金业、船舶制造业、汽车制造业、农产品加工业、采掘业和电力业这8个直接受增值税全面转型影响的行业企业作为样本,进行趋势评分和匹配对比,实证结果见表3—3~表3—6。

根据实证结果,我们发现:

第一,2009年增值税全面转型改革显著促进了石油化工业和电力业企业的固定资产投资。由表3—3和表3—6可知,固定资产投资变量的匹配对比结果表明,全面转型改革对相关企业固定资产投资增长的影响是正向且显著的。

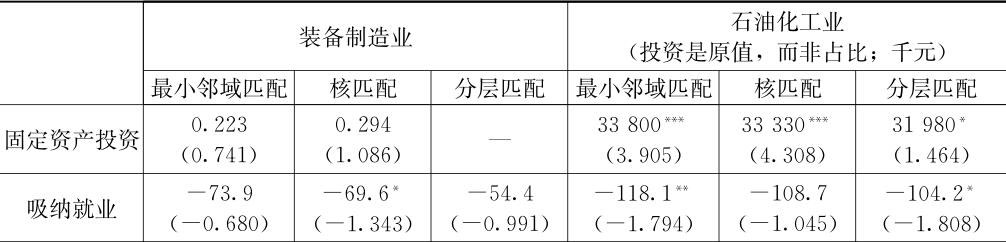

第二,增值税全面转型改革在一定程度上促进了冶金业和船舶制造业企业的固定资产投资。由表3—4可知,当采用分层匹配方法时,冶金业的实证结果显著为正(系数是0.213,在5%水平下显著);相似地,由表3—4可知,使用核匹配方法时,船舶制造业的实证结果显著为正(系数是0.088,在10%水平下显著)。

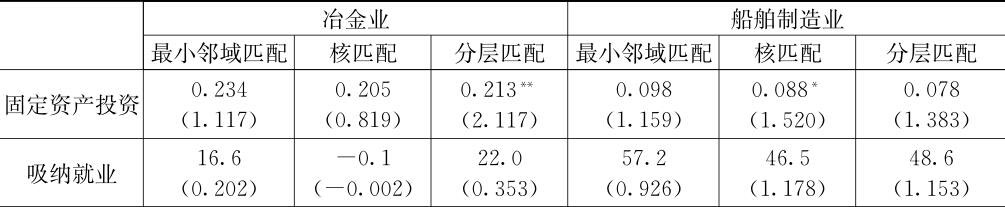

第三,对于装备制造业、汽车制造业、农产品加工业和采掘业企业的固定资产投资而言,增值税全面转型改革并未产生显著影响。由表3—3可知,装备制造业的实证结果为正(系数分别为0.223和0.294);由表3—5可知,汽车制造业的实证结果为负(系数分别为-0.058、-0.096和-0.100);由表3—5和表3—6可知,农产品加工业和采掘业的部分实证结果有正有负。但以上结果在统计上均不显著。

表3—3 分行业样本的实证结果(装备制造业与石油化工业)

说明:(1)变量对比值=实验组企业的某一变量平均值-控制组企业的同一变量平均值,对比值下方括号里的数值为该对比值的t统计值。

(2)为了增强分析结果的可靠性,采用自助法(bootstrap method,模拟次数为10次)得到变量对比值及其t统计值。

(3)利用上述t统计值,依据国家统计局发布的《统计分布数值表:t分布》(GB4086.3—83)以及不同匹配方法的自由度(最小邻域匹配和核匹配的自由度均是实验组的观察次数减去1,分层匹配的自由度是趋势评分的最优分组数减去1),确定对比变量的差异值是否通过显著性检验。

(4)***、**和*分别代表在1%、5%和10%的显著性水平下通过了显著性检验。

(5)“—”表示由于匹配后观察值过少而难以获得对比值。

表3—4 分行业样本的实证结果(冶金业与船舶制造业)

说明:同表3—3。

表3—5 分行业样本的实证结果(汽车制造业与农产品加工业)

说明:同表3—3。

表3—6 分行业样本的实证结果(采掘业与电力业)

说明:同表3—3。

上述结果部分印证了理论分析的结论,即对于一部分受影响的行业而言,增值税转型改革促进了企业投资的增长。

根据表3—3~表3—6的实证结果,我们发现:

第一,2009年增值税转型改革显著促进了电力业企业的就业增长。由表3—6可知,无论采用哪一种匹配方法,电力业吸纳就业的实证结果均显著为正(系数分别为164.9、151.0和145.2,分别在1%、5%和10%水平下显著)。

第二,增值税转型改革在一定程度上促进了汽车制造业企业的就业增长。由表3—5可知,在3种匹配方法下,汽车制造业吸纳就业的实证结果均为正(系数分别为110.7、150.6和143.6),而且在最小邻域匹配方法下,实证结果显著为正(在5%水平下显著)。

第三,增值税转型改革抑制了农产品加工业、石油化工业和装备制造业企业的就业增长。由表3—5可知,无论采用何种匹配方法,农产品加工业吸纳就业的实证结果均显著为负(系数分别为-78.2、-84.5和-26.4,分别在5%、10%和10%水平下显著)。由表3—3可知,在3种匹配方法下,石油化工业吸纳就业的实证结果也均为负(系数分别为-118.1、-108.7和-104.2),而且除使用核匹配方法外,采用其他两种匹配方法得到的结果均显著。由表3—3可知,与石油化工业相似,在3种匹配方法下,装备制造业吸纳就业的实证结果也均为负(系数分别为-73.9、-69.6和-54.4),而且在使用核匹配方法时,实证结果显著为负。

第四,增值税转型改革对冶金业、船舶制造业和采掘业企业的吸纳就业,无显著影响。

结合理论分析,上述结果说明:在电力业和汽车制造业,增值税转型改革影响企业吸纳就业的“产出效应”明显占优,因此企业吸纳就业出现了增长;在农产品加工业、石油化工业和装备制造业,增值税转型改革影响企业吸纳就业的“替代效应”明显占优,因此吸纳就业出现了下滑;而在其他行业,两类效应势均力敌,企业吸纳就业未发生显著变化。

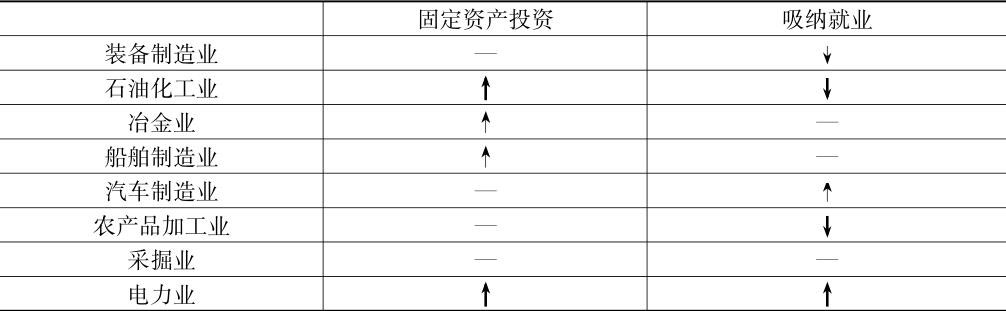

我们将上述分行业的实证结果进行了汇总,结果见表3—7。根据表3—7可知,增值税转型改革的经济影响在不同行业存在明显的差异。以石油化工业为例,增值税转型改革促进了固定资产投资的增长,但抑制了吸纳就业。而在电力业,增值税转型改革对固定资产投资和吸纳就业均有促进作用。在一些行业(冶金业和船舶制造业)里,增值税转型改革刺激了企业固定资产投资的增长,但对吸纳就业没有产生显著影响;而在另一些行业(装备制造业、汽车制造业和农产品加工业),情况正好相反,增值税转型改革对企业吸纳就业产生了负向或正向的影响,但对固定资产投资没有显著影响。在某些行业(采掘业),增值税转型改革既不影响固定资产投资,也不影响吸纳就业。这背后的原因是什么?

表3—7 增值税转型影响8个行业投资和就业的实证结果汇总

说明:“↑”在3种匹配方法下至少有1种匹配方法的结果显著为正,加粗“↑”表示在3种匹配方法下至少有2种匹配方法的结果显著为正;相似地,“↓”表示在3种匹配方法下至少有1种匹配方法的结果显著为负,加粗“↓”表示在3种匹配方法下至少有2种匹配方法的结果显著为负。“—”表示在3种匹配方法下的结果均不显著。

利用样本数据,我们发现:增值税转型改革能否促进企业增加固定资产投资,与行业景气度有关;而改革是否导致企业吸纳就业的变化,与行业的市场化程度有关。

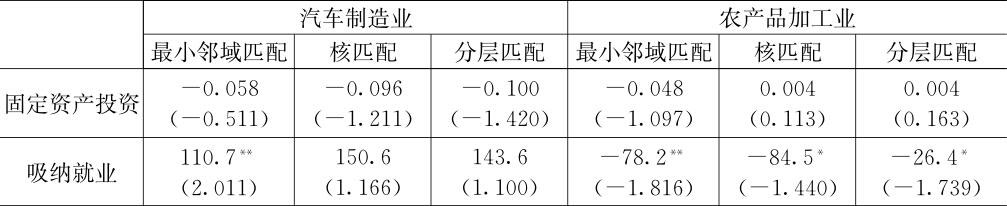

第一,根据表3—7显示的结果,2009年增值税全面转型改革对石油化工业和电力业企业固定资产投资的促进作用是显著的,而这两个行业在2009年(相比2008年)是比较景气的。在此,我们使用本年电力消费量的平均值来反映行业景气度,这是因为用电量能较为准确地反映企业生产经营的活跃程度。由表3—8可知,上述两个行业2009年企业电力消费量的平均值分别是2008年的3.98倍和13.99倍。在冶金业和船舶制造业,2009年企业电力消费量的平均值均高于2008年的均值,因此增值税转型改革也在一定程度上促进了这两个行业的固定资产投资增长。相比之下,2009年装备制造业、汽车制造业、农产品加工业和采掘业企业电力消费量的平均值低于2008年的均值或未发生明显的上升,处于不太景气的境况。相应地,增值税转型改革也未显著促进这些行业的企业增加固定资产投资。

上述解释与经济理论相符:行业越景气,投资回报相对越高且稳定,此时企业增加固定资产投资的积极性越高,以扩大产能和增强市场竞争力,而增值税转型改革进一步放大了企业增加投资的积极性;反之,企业会减缓固定资产投资增长,以避免因贸然扩大规模而导致损失增加。此时,尽管增值税转型改革本身会刺激投资增长,但企业往往不会仅因为这项改革而贸然增加投资。

第二,根据表3—7的结果,2009年增值税转型改革显著抑制了石油化工业和农产品加工业企业的就业增长,而根据表3—8,2008年和2009年这两个行业的国有企业数量所占比重在相关行业里均排在最后。相比之下,增值税转型改革显著促进了电力业企业劳动力数量的增长。根据表3—8,2008年和2009年电力业的国有企业数量占比在8个行业里排名第一,是石油化工业和农产品加工业的15倍。

这符合中国的实际情况:相比于其他企业,国有企业不仅要考虑经济利益,还要兼顾社会效益,因此不会因为固定资产相对便宜而大量减少对劳动力的需求;而非国有企业更多地考虑经济利益,如果固定资产变得相对便宜了,就会提高资本—劳动比率,它们对劳动力的需求随之降低。也就是说,增值税转型改革对市场化程度较高行业的就业增长,有一定的负面影响。

表3—8 不同行业的国企数量占比和电力消费量