借助税收归宿理论(the theory of tax incidence)[Atkinson andStiglitz(1980);Myles(1995);Salanié(2003);Kaplow(2008)],在局部均衡和一般均衡两类理论框架里,分析增值税等间接税的税收优惠对价格和市场供求的影响。

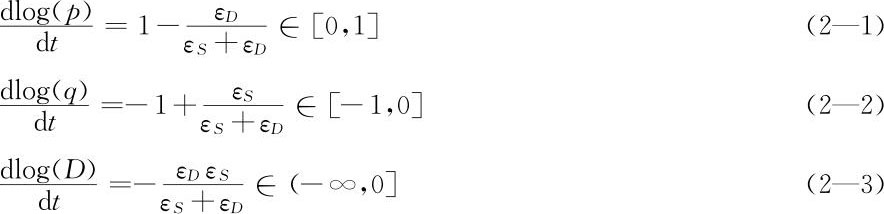

假设某商品所在市场完全竞争,期初不征税;从某一时刻起,对该商品征收从价的比例税(商品税属于典型的间接税),实际税率为t;该商品的生产者价格为q,则其消费者价格为p=q×(1+t)。当市场实现均衡时,供求平衡,即D(p)=S(q),其中D和S分别为该商品的市场需求和市场供给。两边对q和t或p和t求全微分,得到税率对消费者价格、生产者价格和商品市场需求的影响如下:

式中,ε S 和ε D 分别为供给和需求的价格弹性。

根据(2—1)式~(2—3)式,实际税率越高,消费者价格越高、生产者价格越低、商品的市场需求越少,这将导致居民消费萎缩、企业盈利减少。上述结果说明,实施增值税等间接税的税收优惠(表现为间接税实际税率降低),将抑制物价上涨、刺激居民消费、增强企业盈利。

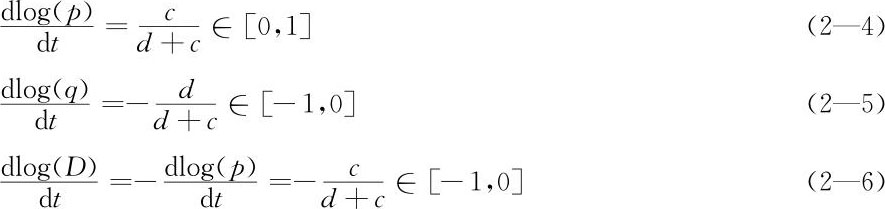

下面放松假设,假定市场存在垄断,垄断企业生产的边际成本是c,市场需求函数是D(p)=d-p,其中d是大于零的常数,其他条件与完全竞争市场相同。此时,垄断厂商的利润函数是π=q×D(p)-c×D(p),对p求偏导数,并利用p=q×(1+t),得到税率对消费者价格、生产者价格和市场需求的影响是:

(2—4)式~(2—6)式说明,即使市场存在垄断,征税仍会导致消费者价格上升、生产者价格和市场需求下降。因此,在垄断市场环境下,增值税等间接税的税收优惠仍具有抑制物价、刺激消费、扩大产出的积极作用。

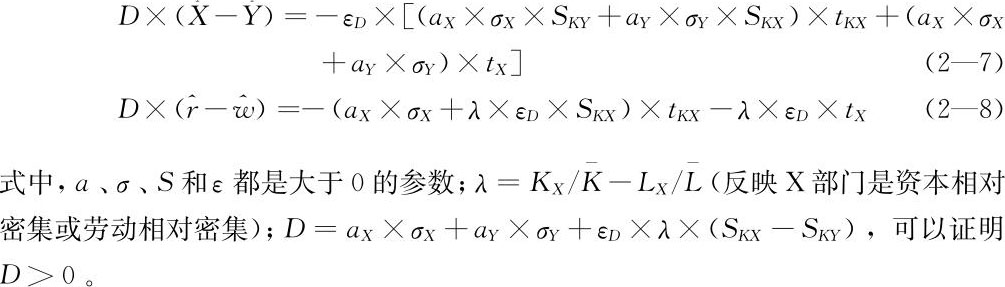

假设存在两个部门X和Y,分别生产商品X和商品Y;生产这两种商品需要投入资本K和劳动L两类生产要素,其中资本K的价格是r(利率),劳动L的价格是w(工资率),生产要素可在两部门之间自由流动,且总量保持不变(即X和Y两部门吸引的资本及劳动的总量保持不变,或L X +L Y =L、L X +L Y =K);期初不征税,从某一时刻起,在X部门同时征收商品税和资本利得税,税率分别为t X 和t KX ,Y部门仍不征税。由于一般均衡框架下变量之间存在复杂的内生关联,这里借助Jones(1965)的一般均衡模型分析方法,使用变量的相对变动来反映税收对居民和企业的影响。 [1] 求解上述一般均衡模型,得到:

根据(2—7)式,有X-Y<0,这说明在X部门征收商品税导致该部门的市场需求萎缩更多(或增长更少)。一方面,这将导致以X商品作为主要消费品的消费者效用相对减少;另一方面,X部门的企业盈利能力相对下降。该类影响被称为总量效应(volume effect)。根据(2—8)式,不考虑资本利得税的影响,有D×(

-

-

)=-λ×ε

D

×t

X

,如果X部门是资本相对密集的部门(λ>0),则有

)=-λ×ε

D

×t

X

,如果X部门是资本相对密集的部门(λ>0),则有

-

-

<0,即征收商品税导致资本的报酬下降更多(或增长更少),这将抑制X和Y两个部门所有企业的投资增长;反之,如果X部门是劳动相对密集的(λ<0),则劳动的报酬下降更多(或增长更少),这会影响所有企业的就业吸纳能力。该类影响被称为要素替代效应(factor substitution effect)。因此,在两部门的一般均衡模型里,实施增值税等间接税的税收优惠既能调节消费构成和产业结构,还能刺激投资和就业。

<0,即征收商品税导致资本的报酬下降更多(或增长更少),这将抑制X和Y两个部门所有企业的投资增长;反之,如果X部门是劳动相对密集的(λ<0),则劳动的报酬下降更多(或增长更少),这会影响所有企业的就业吸纳能力。该类影响被称为要素替代效应(factor substitution effect)。因此,在两部门的一般均衡模型里,实施增值税等间接税的税收优惠既能调节消费构成和产业结构,还能刺激投资和就业。

综上所述,理论分析发现增值税等间接税的税收优惠对抑制物价、促进居民消费以及增强企业的盈利、投资和就业吸纳等都会产生积极影响。不过,在一般均衡框架下,间接税的税收优惠也会对消费构成和产业结构(X部门和Y部门的相对规模)以及要素构成比(每个部门里K和L的比例)产生复杂的影响,可能会损害一部分居民或企业的利益。