第四节

第四节

中东地区占全球陆地面积的9%,人口占全球总量的5%,但水资源只占全球水资源总量的0.7%,而且分布极不均衡,大部分集中在尼罗河、两河流域及约旦河谷地区。适宜饮用的淡水正在成为中东地区一种稀缺且不断减少的生活必需品。中东地区是世界最缺水的地区之一,也是海水淡化发展最为蓬勃的地区。以沙特阿拉伯、埃及、阿联酋等为代表的国家,在海水淡化工程建设中取得了很大的成就,也为本地区的水资源短缺问题提供了有效的解决方案。

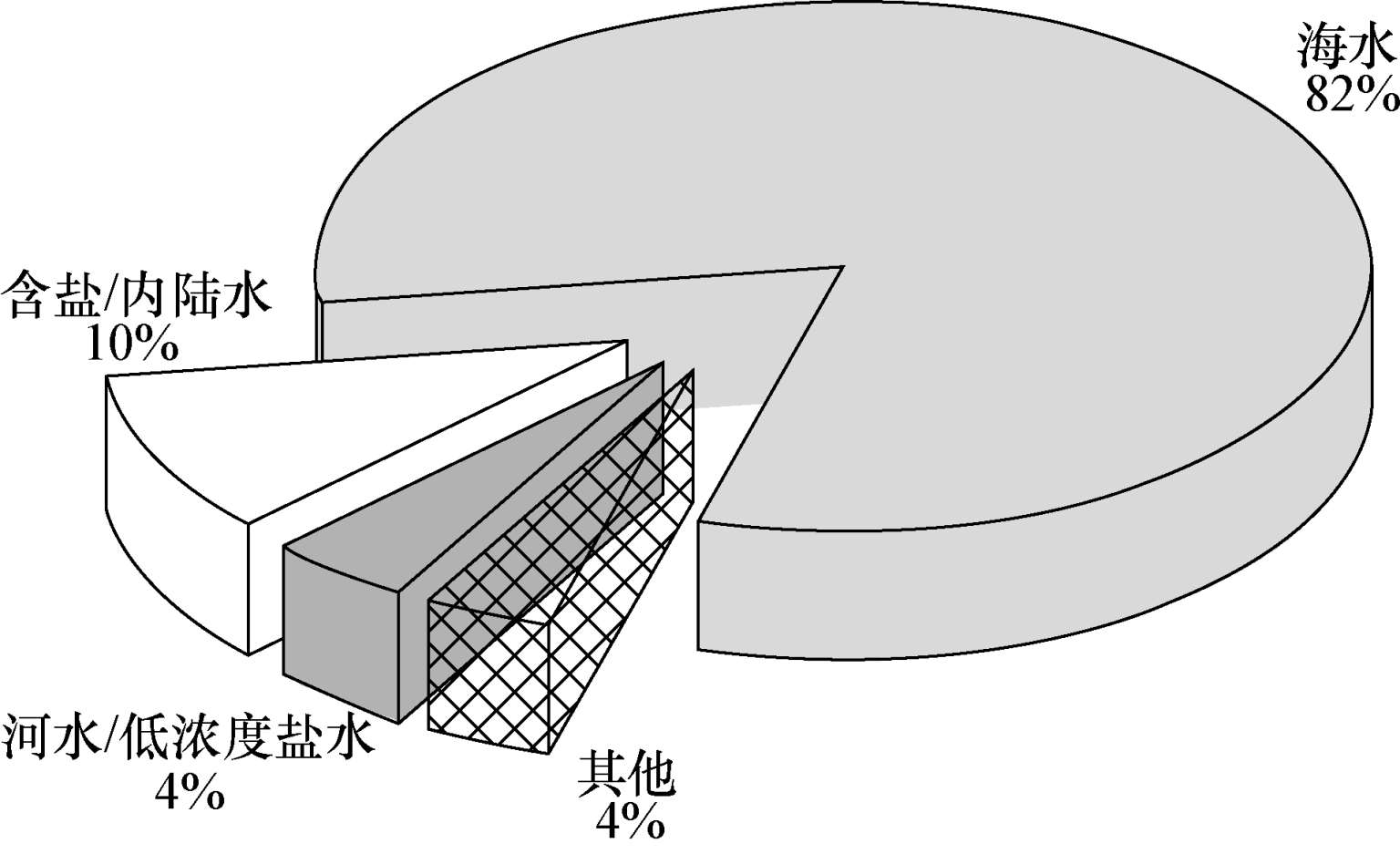

中东地区拥有丰富的海水、河水以及苦咸水资源,这些对于一个缺水的地区而言,如果能够得到资源化利用的话,就可以解决大量生活、工业、商业、农业用水问题。图1—30为中东地区2008—2011年淡化工程原水的构成。

图1—30 中东地区淡化工程原水的构成(2008—2011年)

自2008年起,中东地区淡化工程的建设给该地区带来了大量的水资源补充,而且增长趋势明显。2008—2009年增加的合约项目能带来80.9万m 3 /d的淡水补充;2009—2010年增加的合约项目能够带来约166.2万m 3 /d的淡水补充;2010—2011年新增加的合约项目将提供145.4万m 3 /d的淡水补充。每年大幅度增加的海水淡化能力,很大程度上缓解了中东地区水资源短缺的现象。

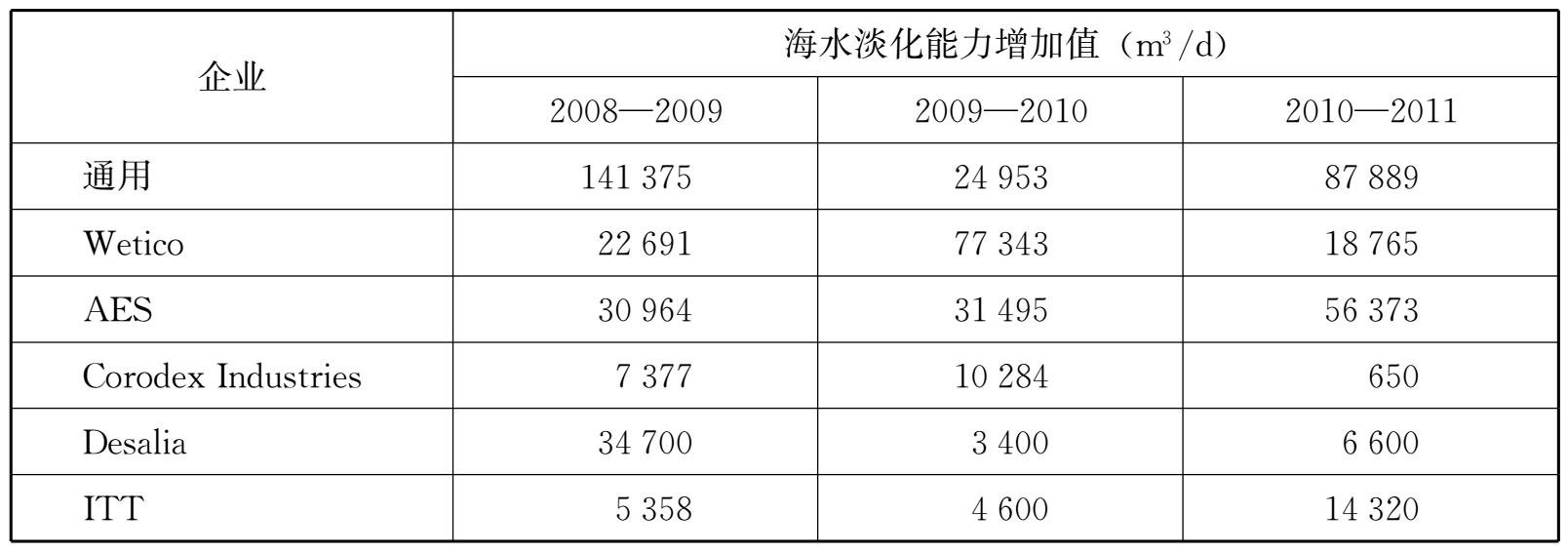

中东地区进行海水淡化工程建设的企业相对集中,这些企业在海水淡化市场有很大的优势,不仅具有先进的技术,而且拥有承建重大工程的能力。中东地区近3年建立的海水淡化工程主要由Wetico、通用、AES等大型公司承担,它们不仅在工程数量上占据很大优势,而且总处理能力上也占据领先地位,表1—5为各公司2008—2011年间在中东地区的海水淡化能力的增长情况。

表1—5各公司在中东地区的海水淡化能力的增长情况(2008—2011年)

随着海水淡化事业的不断发展,其他企业也将不断进驻中东市场,从近三年的市场情况来看,通用、Wetico、AES三家公司所签约和建造的工程数量及其海水淡化能力都处在行业内的前列,依然占据着较大的市场。但海湾地区也有一些本土企业从事海水淡化工程,如VWS Saudi Arabia,同时,海湾国家也在不断进行技术创新与改革,使其市场占有率不断提高,这为海湾地区在未来的水源供应提供了有力的保障。

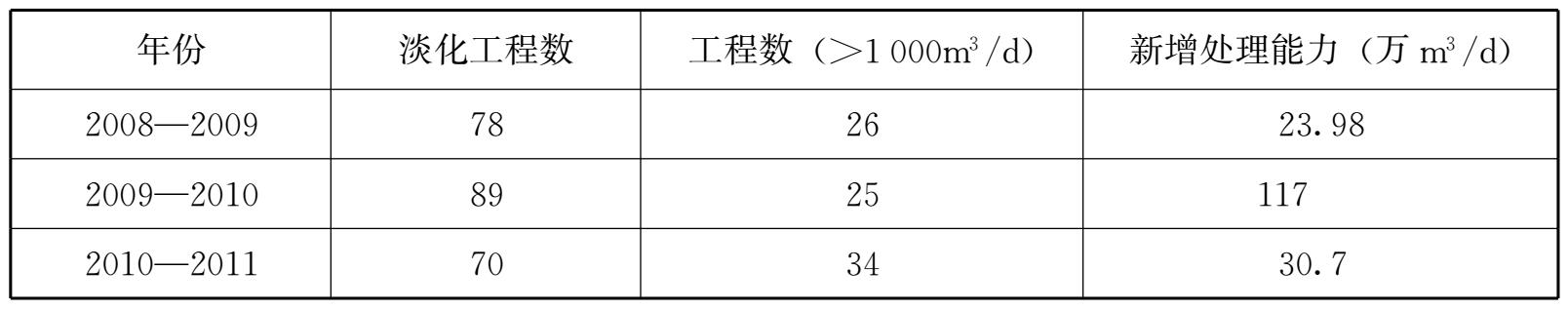

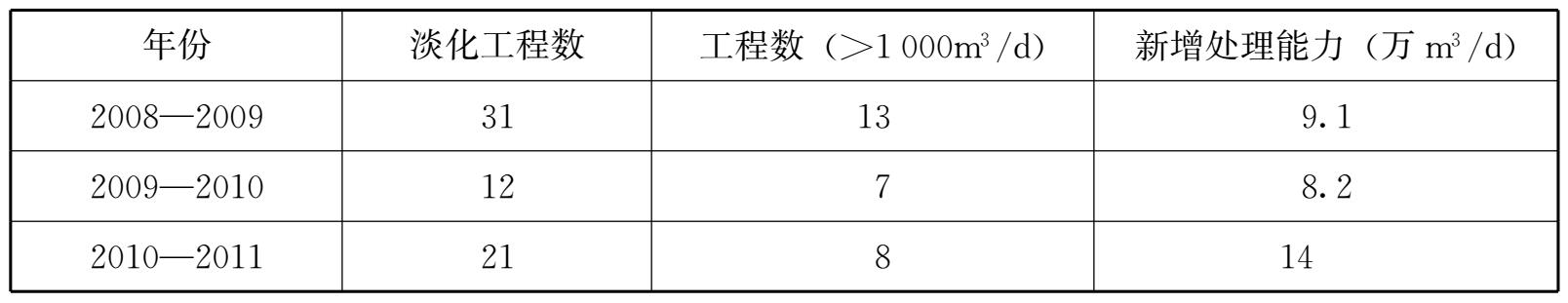

沙特阿拉伯不仅在石油储藏和出口量上独占鳌头、闻名于世,同时也是世界上海水淡化发展非常发达的国家,被誉为世界第一海水淡化工业国。沙特阿拉伯目前是世界上最大的淡化海水生产国,其年海水淡化量占世界总量的24%左右。目前沙特在海水淡化方面处于快速发展阶段,2012年其海水淡化规模达到每年12.7亿m 3 ,比上年增长了4%。预计到2015年,将达到每年20亿m 3 的海水淡化规模。2008—2011年,沙特阿拉伯的海水淡化工程建设进度很快,每年合约项目都较多,而且处理能力在1 000m 3 /d以上的工程项目所占比例也较大,年处理能力也增长迅速,表1—6为2008—2011年沙特阿拉伯签约的海水淡化工程数量和新增处理能力变化情况。

表1—6沙特阿拉伯海水淡化发展情况(2008—2011年)

在新增的海水淡化处理能力中,反渗透膜工艺占的比例最大,3年其在处理能力方面所占比例分别为99.9%、32.3%、60.1%,由于2009—2010年韩国斗山集团(Doosan)签约建设了一个大型的多级闪蒸(MSF)海水淡化项目,使得反渗透膜在处理能力比例方面下降,但是在数量上反渗透膜项目占据绝对优势。反渗透膜不仅使海水淡化成本低于多级闪蒸,而且对于其他海水淡化方式也具有独特的优势,是今后海水淡化的发展重点。

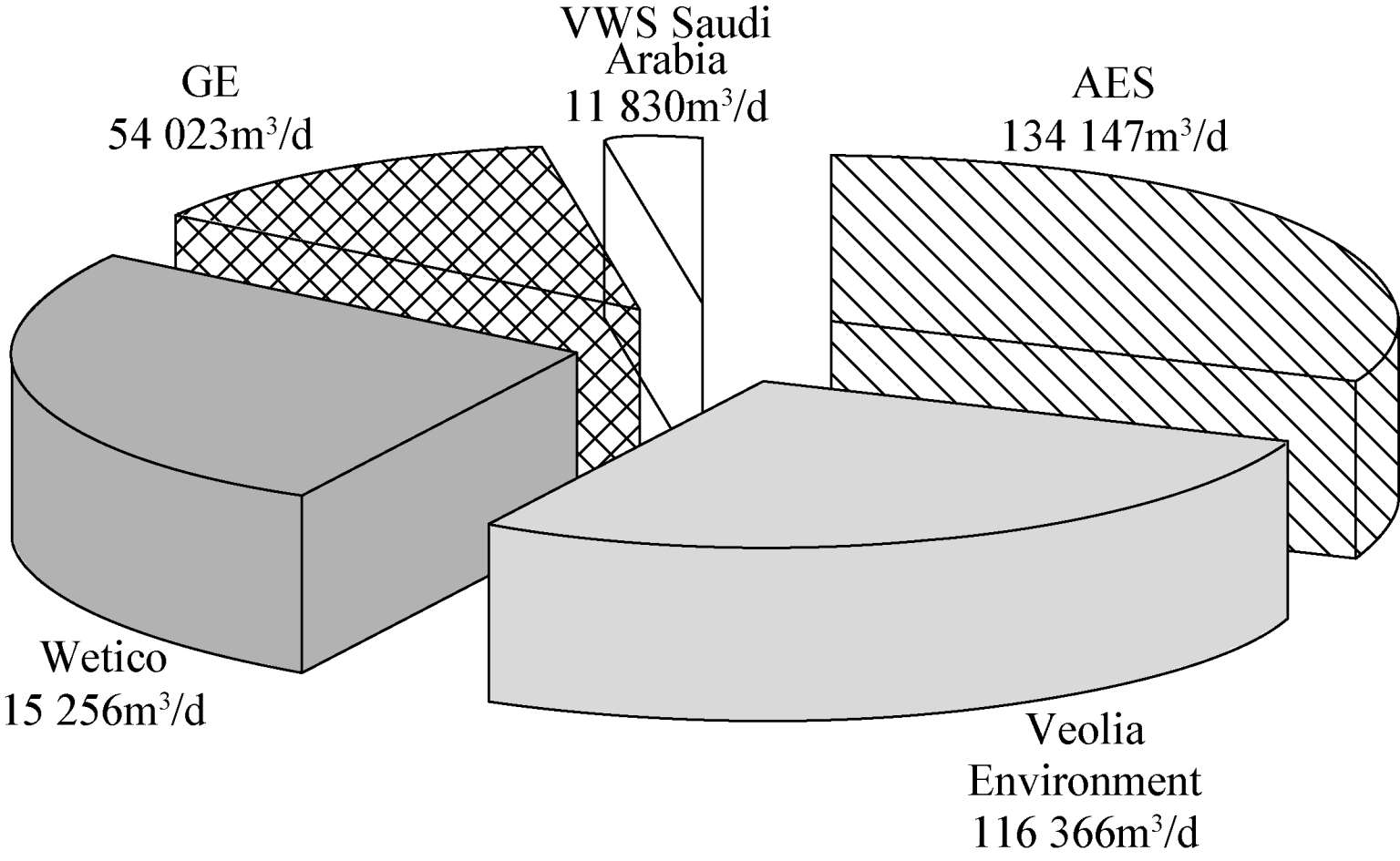

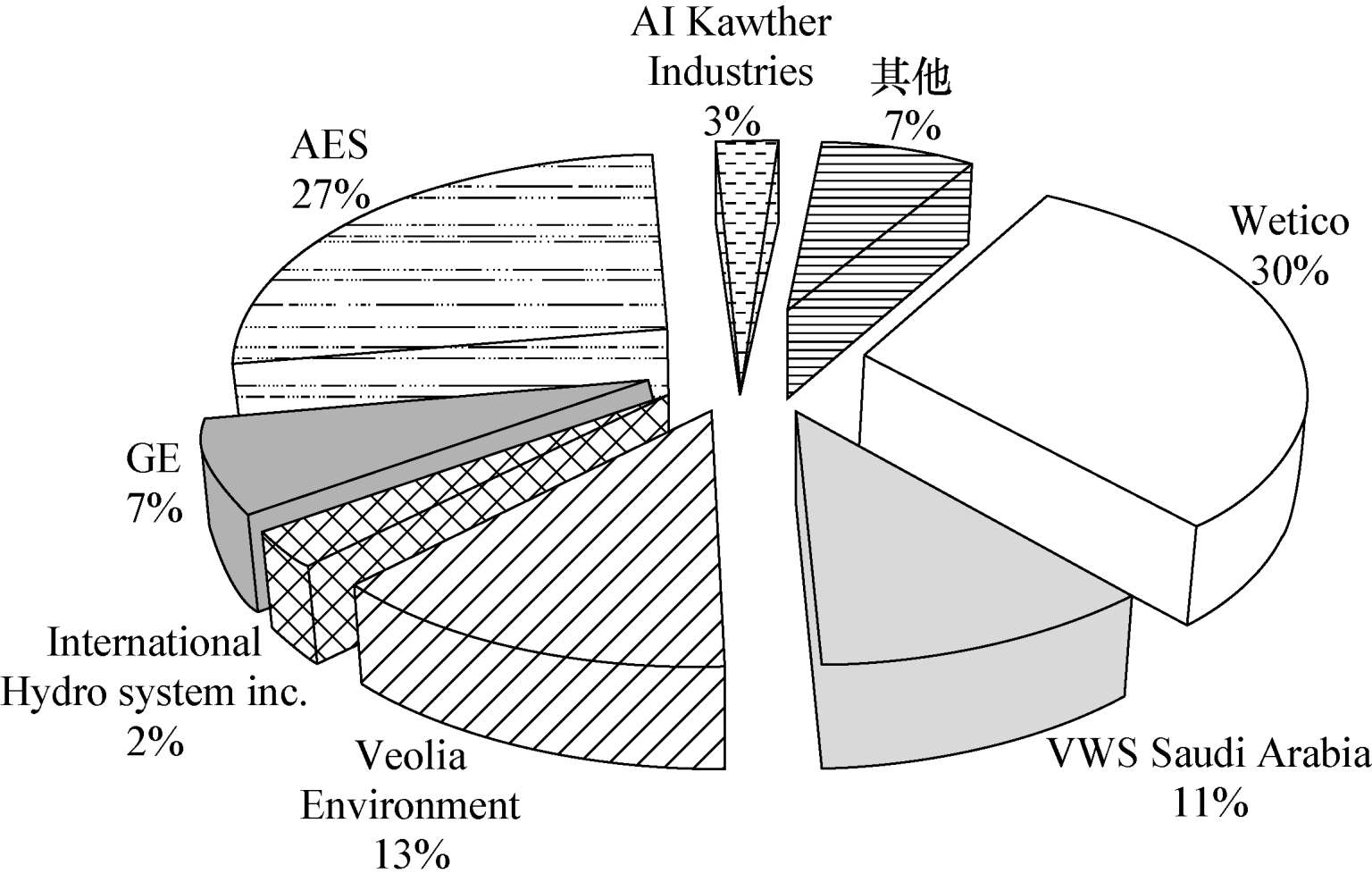

在沙特阿拉伯签约建设的海水淡化项目中,斗山、Wetico、通用、AES等占据了主要的市场,在所有的工程建设中,韩国斗山集团在2009—2011年间签约建设了4个MSF项目,总处理能力达到了114.77万m 3 /d,占到沙特阿拉伯海水淡化总体处理能力的66.48%,远远超过其他公司。图1—31展示了除了斗山集团以外的其他五大公司在2008—2011年的总体海水淡化能力,这些公司采用的均是反渗透膜工艺。在沙特阿拉伯进行海水淡化工程建设的企业中,建设工程的数量集中在Wetico、AES、Veolia Environment和VWS Saudi Arabia这几个大型企业(见图1—32)。

图1—31 各公司在沙特阿拉伯的海水淡化能力总体情况(2008—2011年)

图1—32 各公司在沙特的海水淡化工程数量比例(2008—2011年)

在海水淡化项目的管理上,沙特阿拉伯采取政府引导与市场化运作相结合的模式,在保证政府对淡化水控制权的前提下引入竞争机制,允许私营企业和国外企业介入,由此进一步降低海水淡化工程的建设投资和运行成本。BOT模式(BuiltOperate-Transfer,建设—经营—转移)是沙特广泛采取的融资模式。

阿联酋年人均水资源量不足900m 3 ,是全球水资源很匮乏的国家之一。由于炎热干燥的气候条件及较高的生活水平,阿联酋全国人均日用水量超过7m 3 ,仅次于美国和加拿大,位居世界第三位。

阿联酋在海水淡化技术与规模方面处于世界领先地位,截至2011年,全国共有70座海水淡化厂,每年可产淡水13亿m 3 ,占海湾合作委员会六国海水淡化总量的41%。目前,全国用水总量的37%来自海水淡化,98%的工业和生活用水由海水淡化厂提供,而农业用水中海水淡化水的比例不到10%。为满足日益增长的农业用水需求,未来阿联酋政府计划投资50亿美元,与沙特合资新建两座海水淡化工厂。预计到2016年,阿联酋海水淡化量将在现有基础上增长76%,达到日产1 410万m 3 的规模,以缓解目前农业对于地下水资源的过度依赖状况。

近几年,阿联酋的海水淡化事业发展稳定、迅速。表1—7列出了2008—2011年阿联酋海水淡化工程和海水淡化能力的发展情况,可以看到其处理能力增长迅速,而且工程建设也是稳定增长。

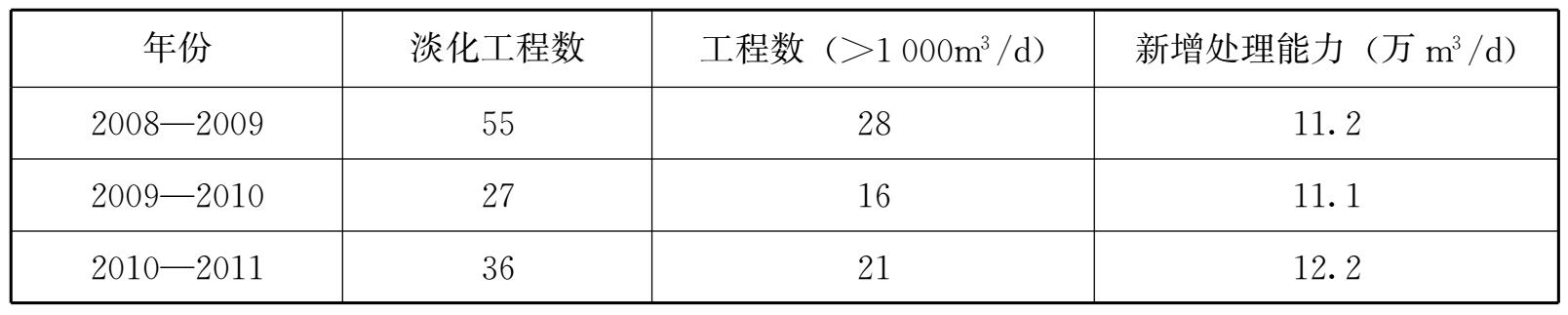

表1—7阿联酋项目签约建设情况(2008—2011年)

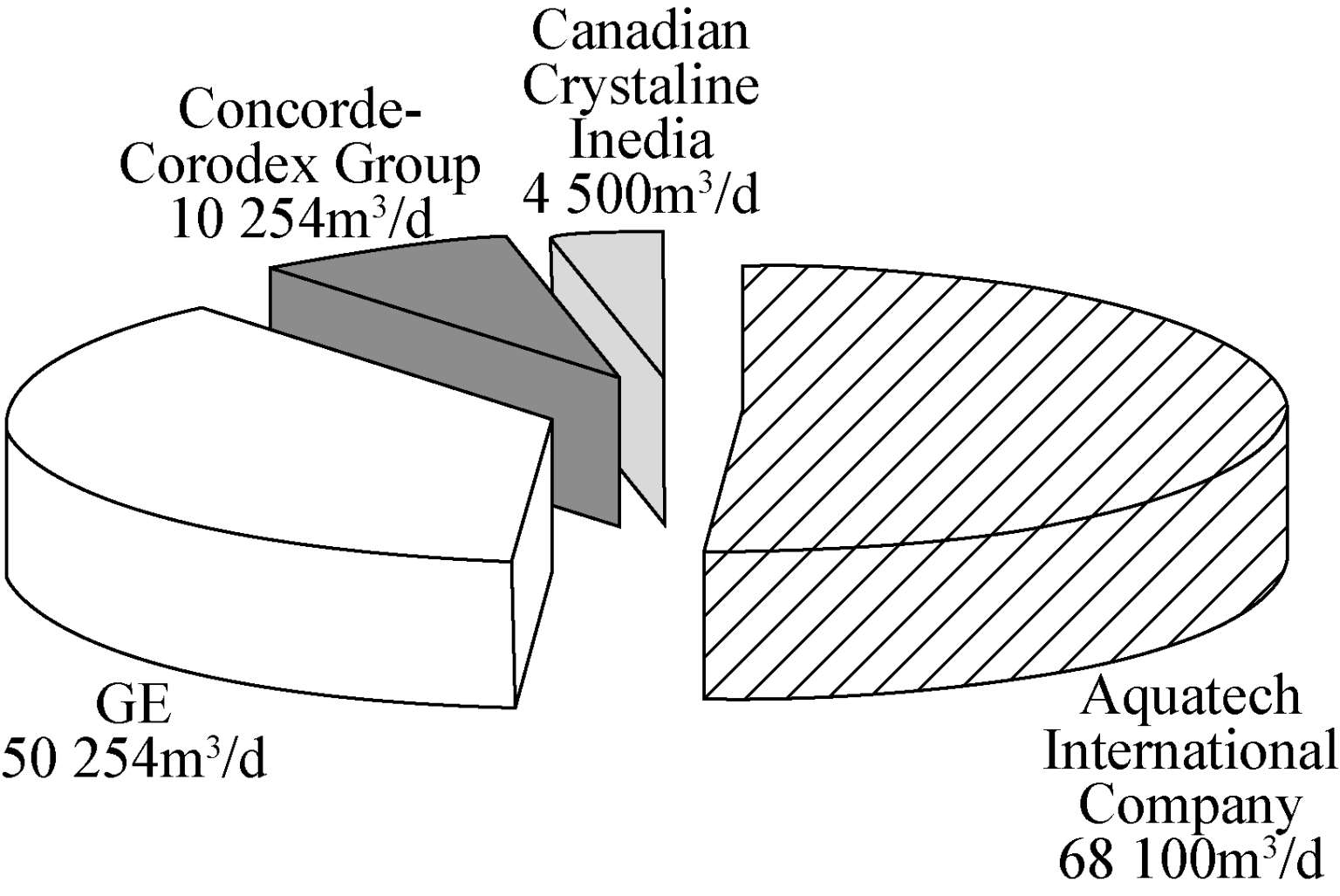

在阿联酋进行海水淡化的公司,其处理能力和工程建设没有被少数公司垄断,如Aquatech International Company在阿联酋所建设的工程处理能力很大,但是其工程数量很少。在海水淡化处理能力上,排在前几位的分别是Aquatech International Company、GE、Concorde Corodex Group和Canadian Crystaline Inedia(见图1—33)。在工程数量方面,有些公司专重小型的海水淡化工程,如Corodex Industry,其建设工程较多,但是单个工程的处理能力不大,图1—34展示了各公司工程数量比例。

图1—33 各公司在阿联酋的海水淡化能力总体情况

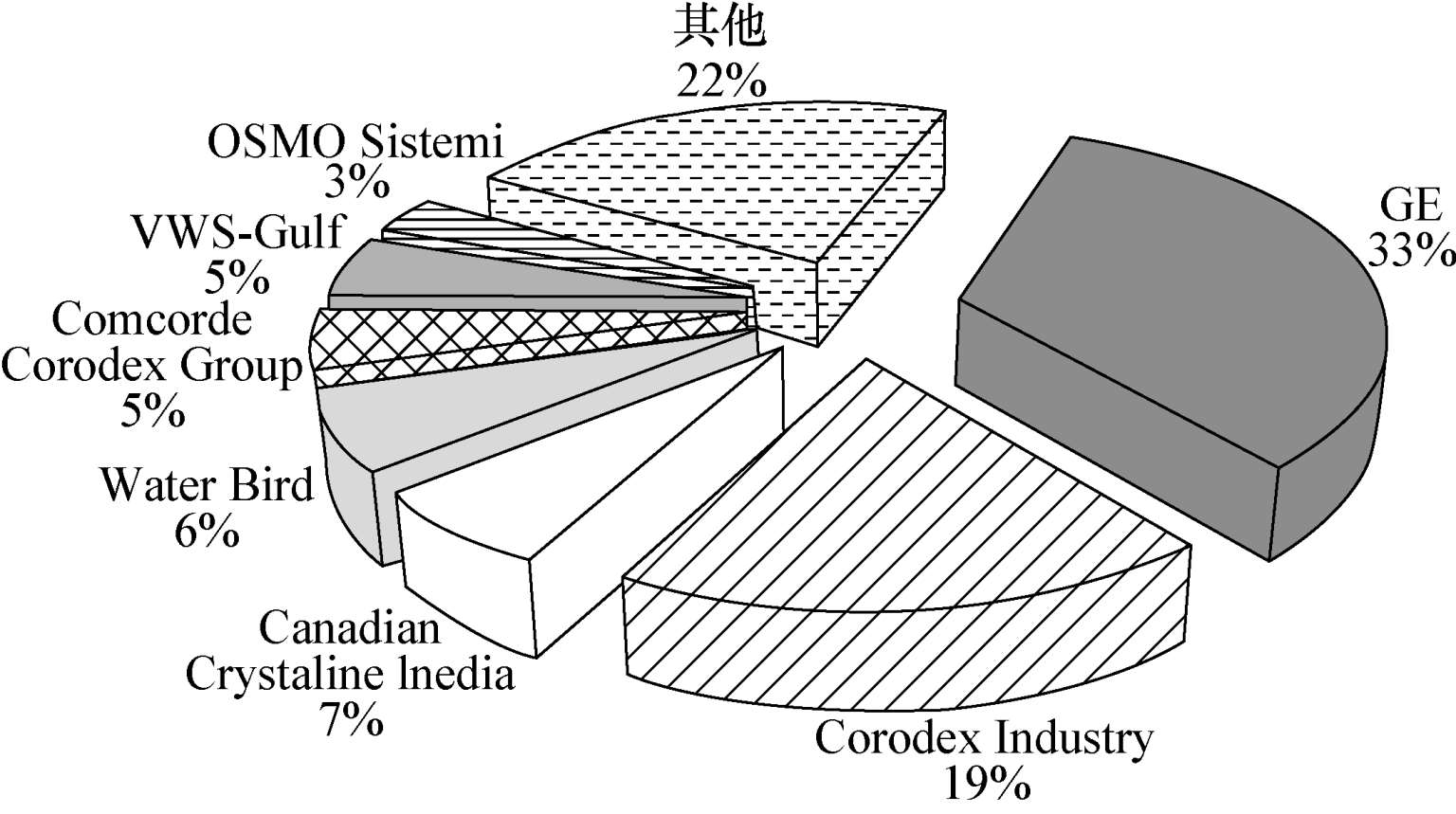

图1—34 主要公司在阿联酋的海水淡化工程数量比例

目前埃及越来越重视本国海水淡工程化的发展。2011年埃及饮用水控股公司主席赛义德表示,埃及将为在马特鲁、霍尔格达、南西奈和北西奈四省建设的四个海水淡化厂进行国际招标,招标将基于BOT模式进行,投资方将获得25年运营权。其中马特鲁省位于地中海沿岸,霍尔格达、南西奈和北西奈靠近红海,由于距尼罗河较远,上述地区居民用水长期紧张。上述四个海水淡化厂建成后,运营方将以政府补贴价向居民供水。2008—2011年间,海水淡化工程在埃及发展迅速,每年工程数量增长迅速,而且处理能力也增长稳定(见表1—8)。

表1—8埃及项目签约建设情况(2008—2011年)

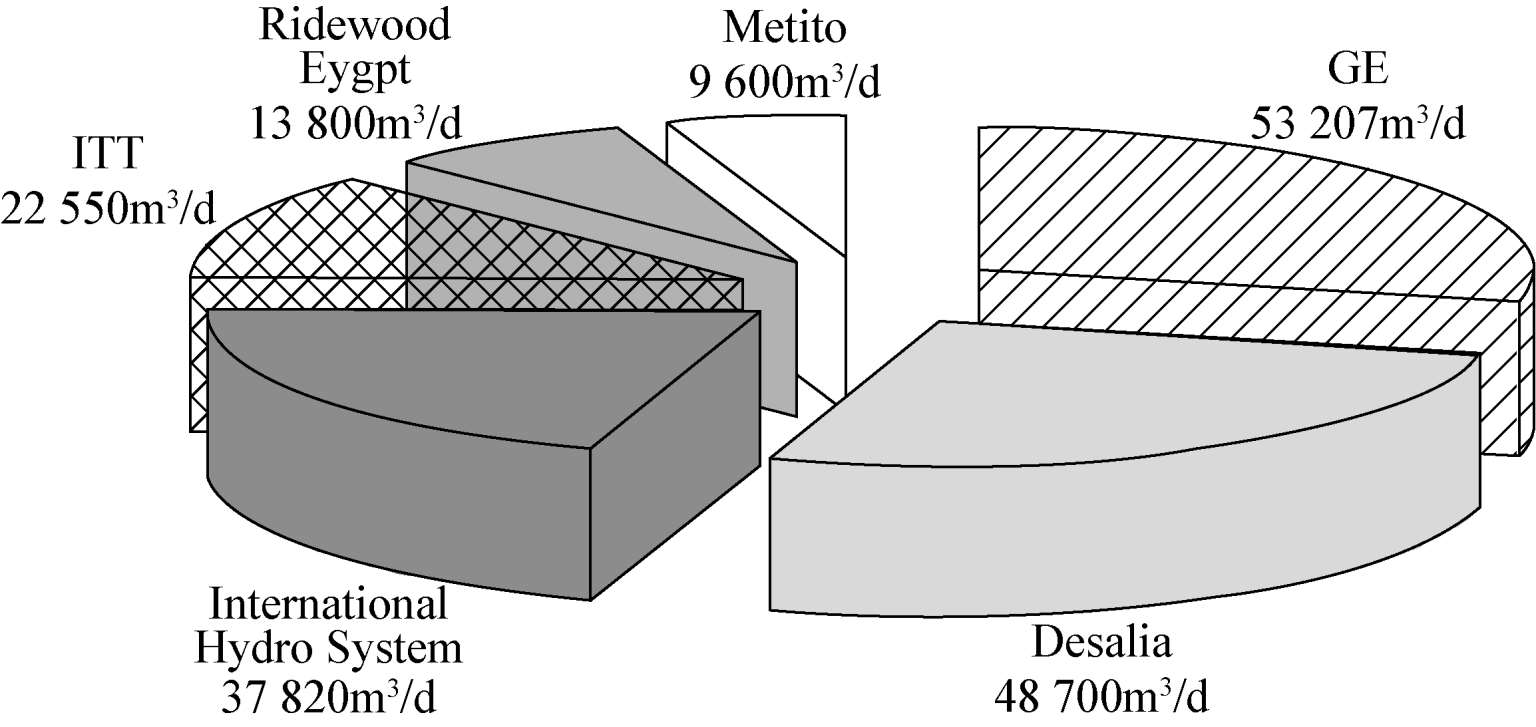

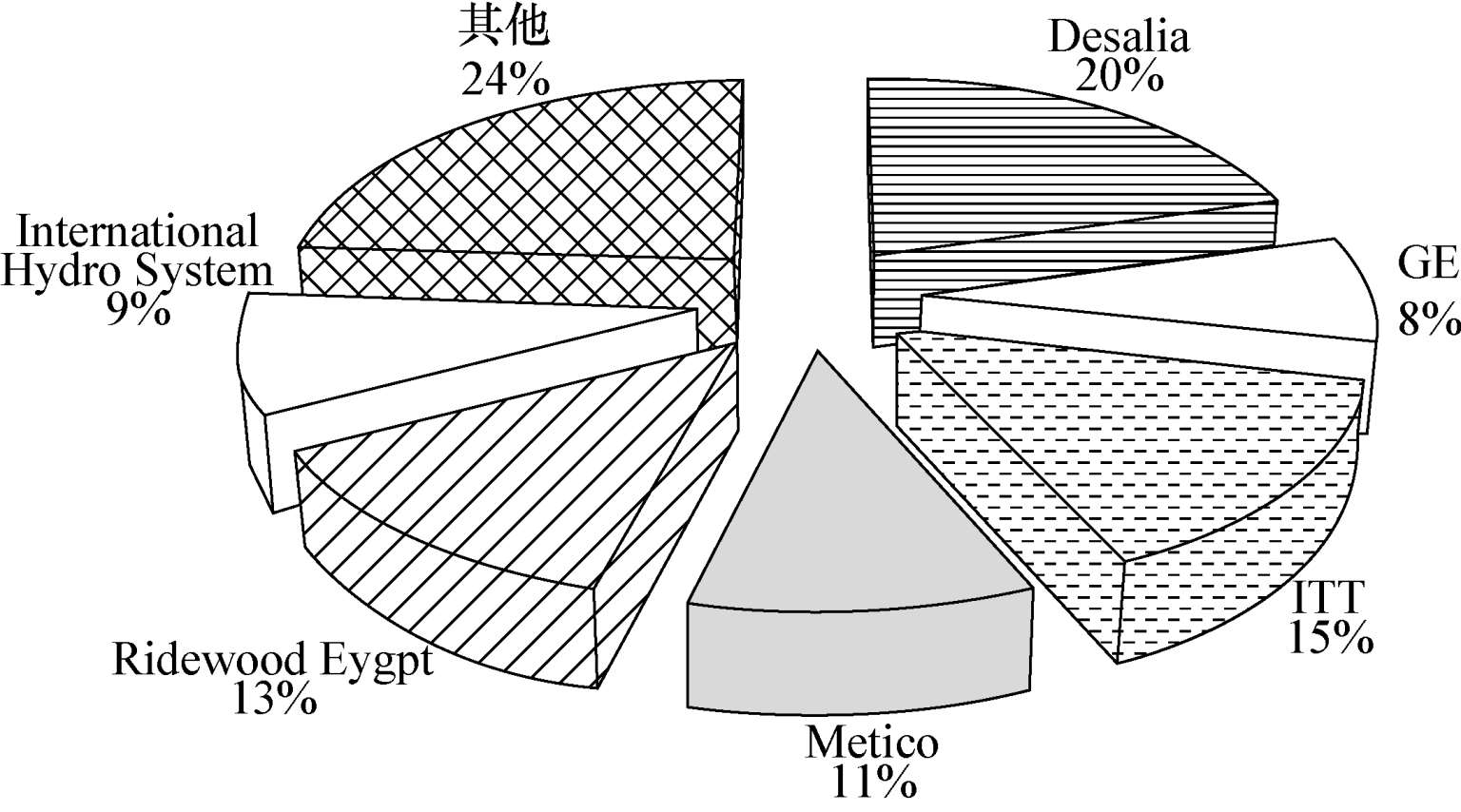

在埃及进行海水淡化建设的企业较多,多家企业的竞争也使得淡化处理能力及工程建设的数量均分散到不同企业。在海水淡化处理能力上,GE、Desalia、International Hydro System等公司较强,市场占有率有一定优势,相互之间的差距不大(见图1—35)。并且在工程建设数量上,各大公司的市场占有量也不是特别突出,工程数量的比例差别也不大(见图1—36)。

图1—35 各公司在埃及的海水淡化能力总体情况(2008—2011年)

图1—36 各公司在埃及的海水淡化工程数量比例

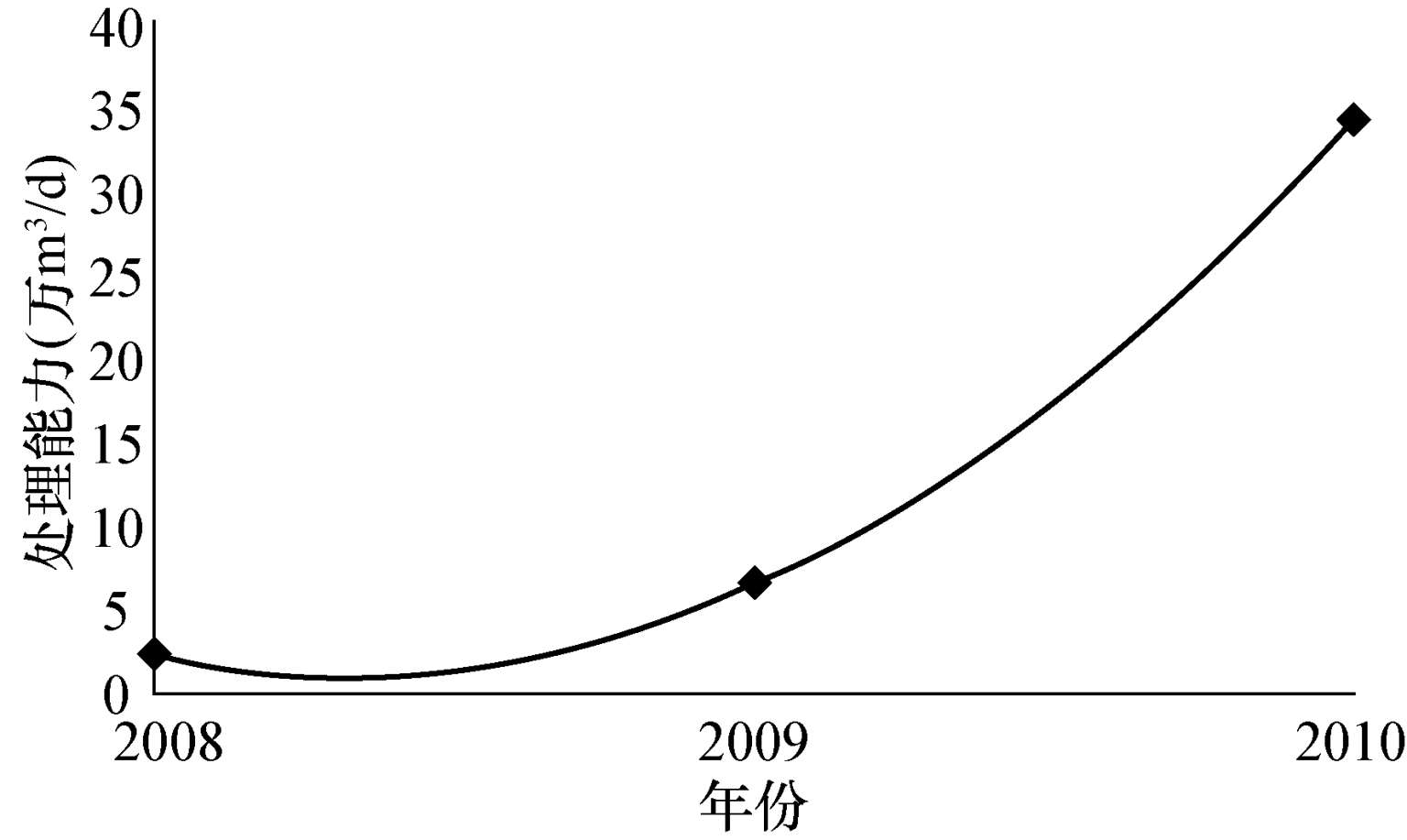

以色列是一个水资源十分匮乏的国家,而且其水资源尤其是地下水普遍存在盐度高的问题,其境内分布着不同浓度的咸水资源,这对于其海水淡化工程的发展是天然的优势。并且,海水淡化对于以色列而言也是解决水资源短缺势在必行的途径。近些年以色列海水淡化事业发展不断加速(见图1—37)。

图1—37 以色列海水淡化能力变化(2008—2010年)

以色列政府及水资源委员会对于海水淡化工程的建设给予很大的支持,以色列政府对于淡化工程的兴建多数采用BOOT模式(Build-Own-Operate-Transfer,建造—拥有—运营—转让)或BOO模式(Build-Own-Operate,建造—拥有—运营),承包商往往是私人企业家。政府对初期投资给予支持并在合同中确定工厂生产后由政府保证的最低购买量,以降低投资者的风险。与以色列合作的企业主要是通用公司,以色列的海水淡化项目基本上都是与通用公司签约建设。