古往今来,货币统一不仅是国家主权统一的象征,也是促进和维护国家统一的重要手段。自2004年香港银行业开始办理人民币业务以来,人民币在港流通规模和可接受程度逐步提升;2009年人民币跨境贸易结算试点的开展以及2013年上海自贸区的成立,使台湾和澳门地区对人民币贸易结算及投资理财需求规模也不断扩大。随着人民币成功加入SDR成为国际储备货币,未来人民币替代港币、“新台币”和澳门元的趋势将日益明显。

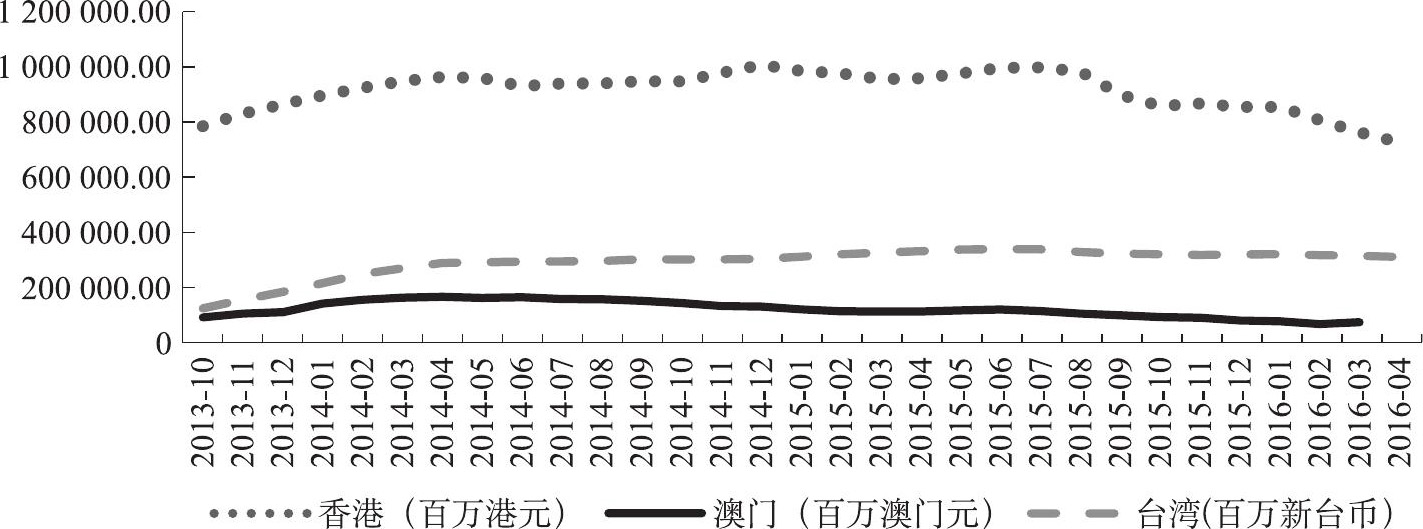

但不可否认的是,“811”汇改后人民币持续贬值引发港澳台地区的人民币存款规模不断下降(具体见图4.4),不由令人深思:人民币替代港澳台货币现象到底是基于交易需求还是基于投机需求产生的?受哪些因素影响,影响程度多大,影响是否具有长期效应?港澳台三地人民币货币替代成因是否有所差别?替代现象是否可持续?这些问题是本书研究的重难点,也是研究意义和价值所在。

图4.4 2013年10月至2016年4月港澳台地区人

由第一章货币替代概述可知,国外学者有关货币替代理论的研究为本书研究打下了坚实的理论基础;国内学者有关人民币被美元替代的趋势、影响因素及风险防范研究对人民币国际化的顺利推进大有裨益。但人民币国际化不仅要防范被替代的风险,更要“走出去”,拓展流通范围和规模,提升可接受能力,成为其他国家的“替代货币”。港澳台地区与我国主权统一,语言相通,经贸往来密切,投融资关联性强,构建“大中华货币区”具有极大的必要性与可行性。然而,现有有关人民币替代港澳台地区货币及其影响因素的研究并不多(已有研究多集中于港币,有关“澳门币”与“新台币”的研究较为缺乏),有关港澳台三地人民币货币替代成因差异的研究更为缺乏,因此,本书以前人研究为鉴,在量化考察人民币替代港澳台货币现状的基础上,深入考察研究三地货币替代影响因素的异同,并据此重点探讨构建“大中华货币区”的必然性与可行性路径,以期为推动人民币成为区域主导货币提供相应的理论与实证支撑,并为我国主权统一提供一个新的思路和视角。

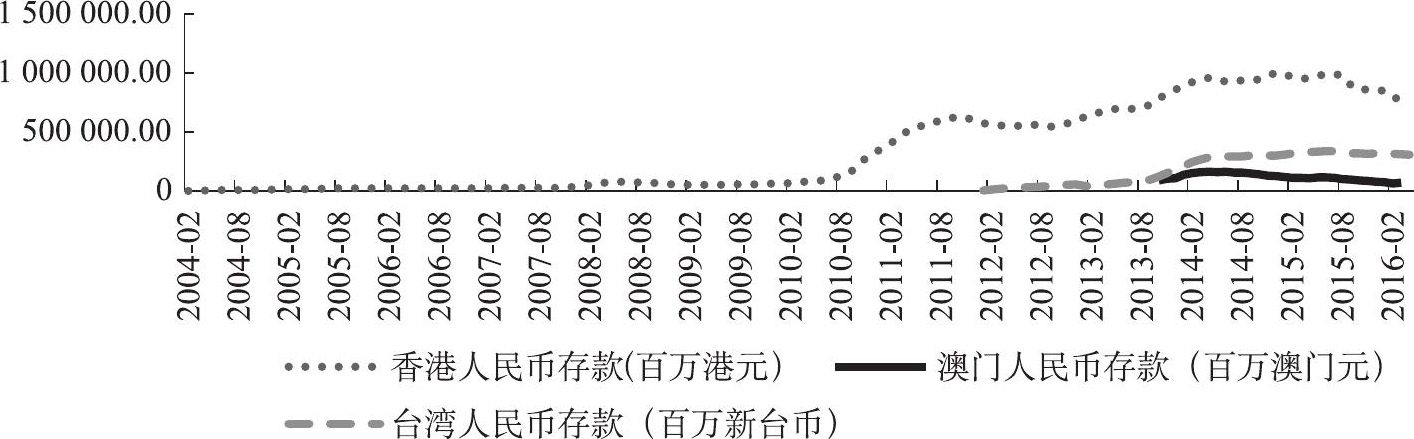

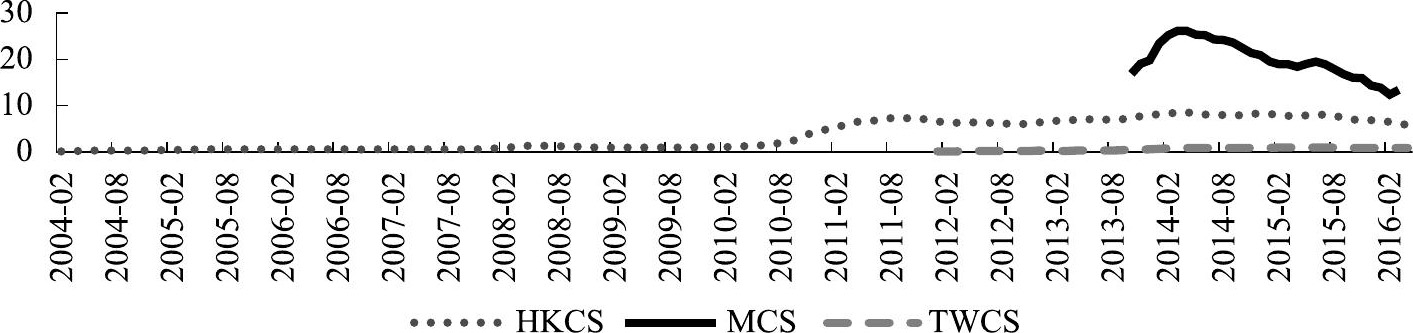

所谓货币替代是指外币流入国内替代本币行使货币职能,在本书研究中,外币指人民币,本币指港币、澳门元与“新台币”。目前比较通用的衡量货币替代程度的指标分为绝对量和相对量两类(详见第一章货币替代测算方法)。由于目前港澳台地区并未公布境外人民币存款数量,鉴于数据的可得性和准确性,本书分别选取Fd和Fd/(Fd+M2)衡量港澳台地区货币替代绝对量和相对量(具体见图4.5和图4.6)。香港自2004年2月开始办理人民币业务,因此,香港样本区间为2004年2月至2016年4月;澳门金管局自2013年10月才开始公布人民币存款数额,因此澳门样本区间为2013年10月至2016年3月;台湾样本区间为2012年1月至2016年4月;数据来源于各地区金融管理局网站和Wind金融数据库。

图4.5 港澳台地区人民币存款数额走势

图4.6 港澳台地区人民币货币替代比例

(HKCS代表香港、MCS代表澳门、TWCS代表台湾)

由图4.5可知,香港地区人民币存款自2010年8月(2010年8月中国央行发布《中国人民银行关于境外人民币清算行等三类机构运用人民币投资银行间债券市场试点有关事宜的通知》)后迅猛上升,但在2015年8月(2015年8月11日中国央行发布声明完善人民币汇率中间价报价机制)后逐步下跌,充分表明香港人民币存量受政策影响颇大。台湾地区人民币存款规模自2013年开始逐步上升,且在2013年10月上海自贸区成立后上升速度加快,但2015年8月之后也出现了小幅下滑。澳门金管局自2013年10月上海自贸区成立后才开始统计澳门人民币存款,由图4.5可知,澳门人民币存款规模一直比较小,且下降趋势明显。但由图4.6可知,人民币对澳门元的替代比例却高于港币和“新台币”,主要原因在于澳门自身经济体量较小,货币供应量远小于香港和台湾地区,因此货币替代比例相对较高;然而,自2014年2月(2014年2月18日上海自贸区启动跨境人民币支付业务试点)后,澳门人民币替代比例却逐步下降。由图4.6可知,与人民币存款绝对量走势类似,香港人民币货币替代比例自2010年8月开始快速增长,但2015年8月后却逐步下滑。虽然台湾地区人民币存款规模在不断扩大,但人民币在台湾地区的货币替代比例相当低,不足1%。

由第一章货币替代概述可知,货币替代产生的原因主要包括基于生产函数理论的支付结算便利性、基于货币效应理论的本外币收益率差异带来的货币效应差异、基于资产组合理论的不同收益率资产间的调整组合、基于需求理论的一般性货币需求等。然而,由于人民币非自由兑换货币,港澳台地区对人民币的需求动因多元化,除受上述因素影响外,还受制度、政策等影响。因此,结合货币替代理论和人民币国际化现状,构建港澳台地区人民币货币替代函数如下:

CS = F 1(DI,DP,ERMB,EUSD)+ F 2(TRADE)+ F 3(VS,VP,VT)+ U

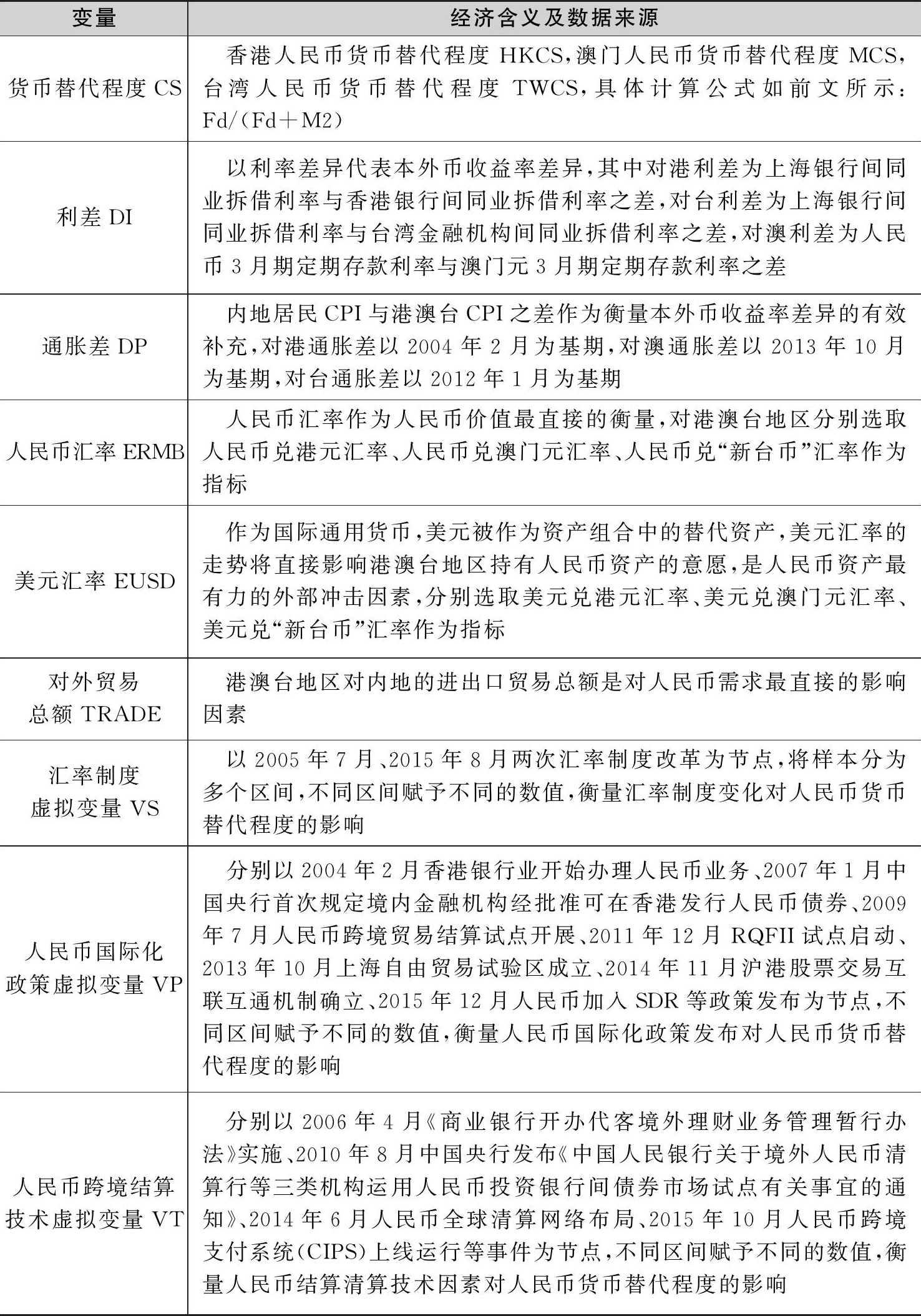

其中, F 1代表资产组合产生的货币替代, F 2代表需求动机产生的货币替代, F 3代表制度完善和政策引导产生的货币替代, U 代表其他因素和消除 F 1、 F 2、 F 3相关性的参数。具体各变量的经济含义和数据来源如表4.6所示。

表4.6 人民币替代港澳台货币影响因素

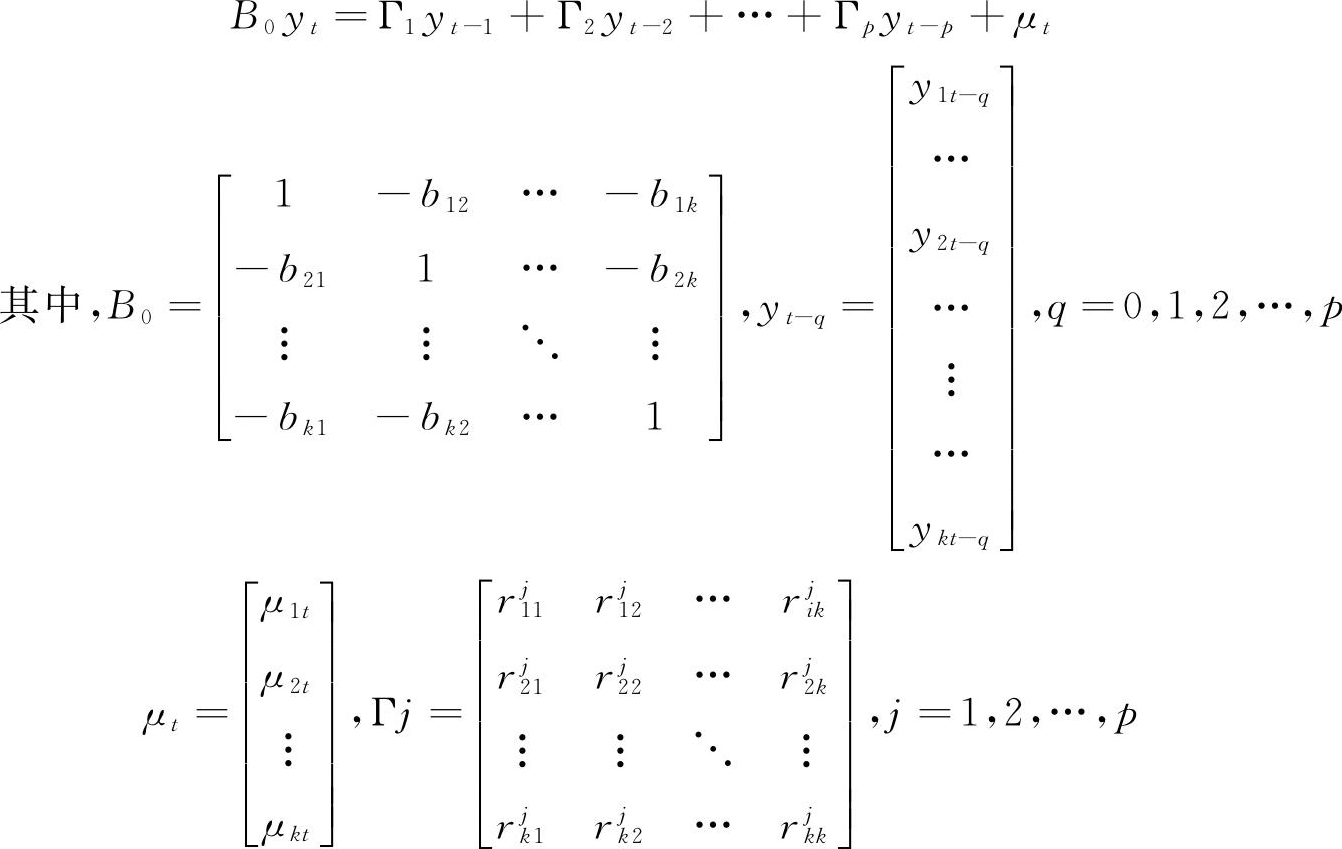

向量自回归(VAR)模型由Sims于1980年提出,其采用多方程联立的形式,将所有变量都看作内生变量,每个解释变量都对自身及其他被解释变量的若干滞后值进行回归,以此来估计所有变量间的动态关系,常用于影响因素分析的经济模型中。与VAR模型相比,结构向量SVAR模型能够体现变量之间的当期关系,使模型的经济意义更加明确;对于当期经济特征十分鲜明的人民币走势而言,当期变量的影响更具有经济意义。含有 k 个变量的结构向量自回归模型SVAR(P)一般矩阵形式可表示如下:

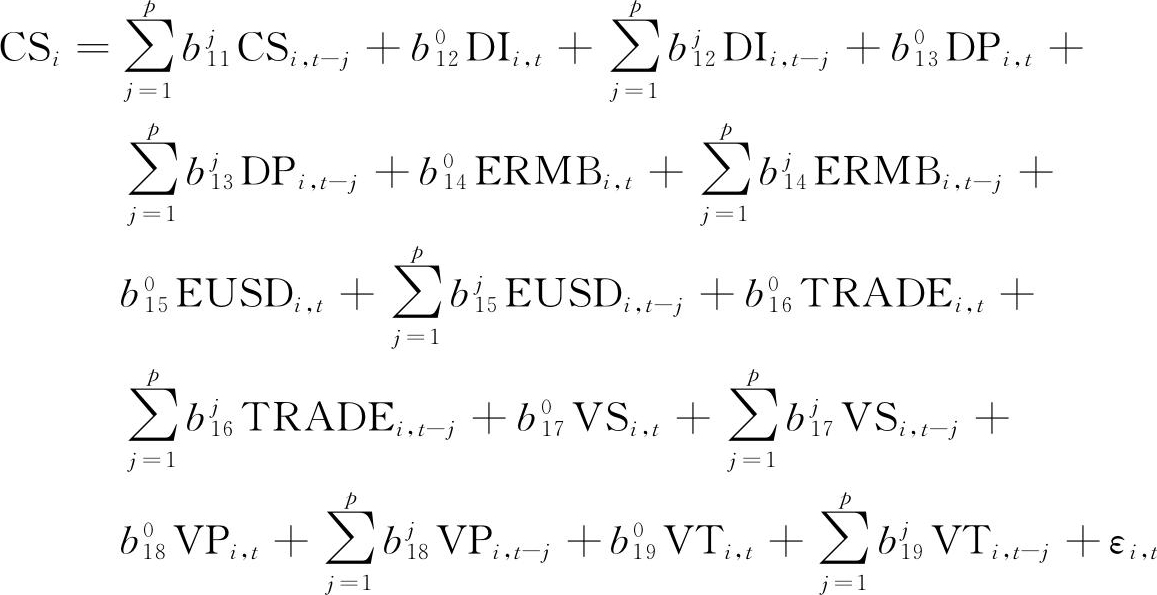

基于SVAR理论,构建人民币替代港澳台货币的SVAR方程如下:

其中, i =1,2,3, i =1为香港人民币货币替代方程; i =2为澳门人民币货币替代方程; i =3为台湾人民币货币替代方程。

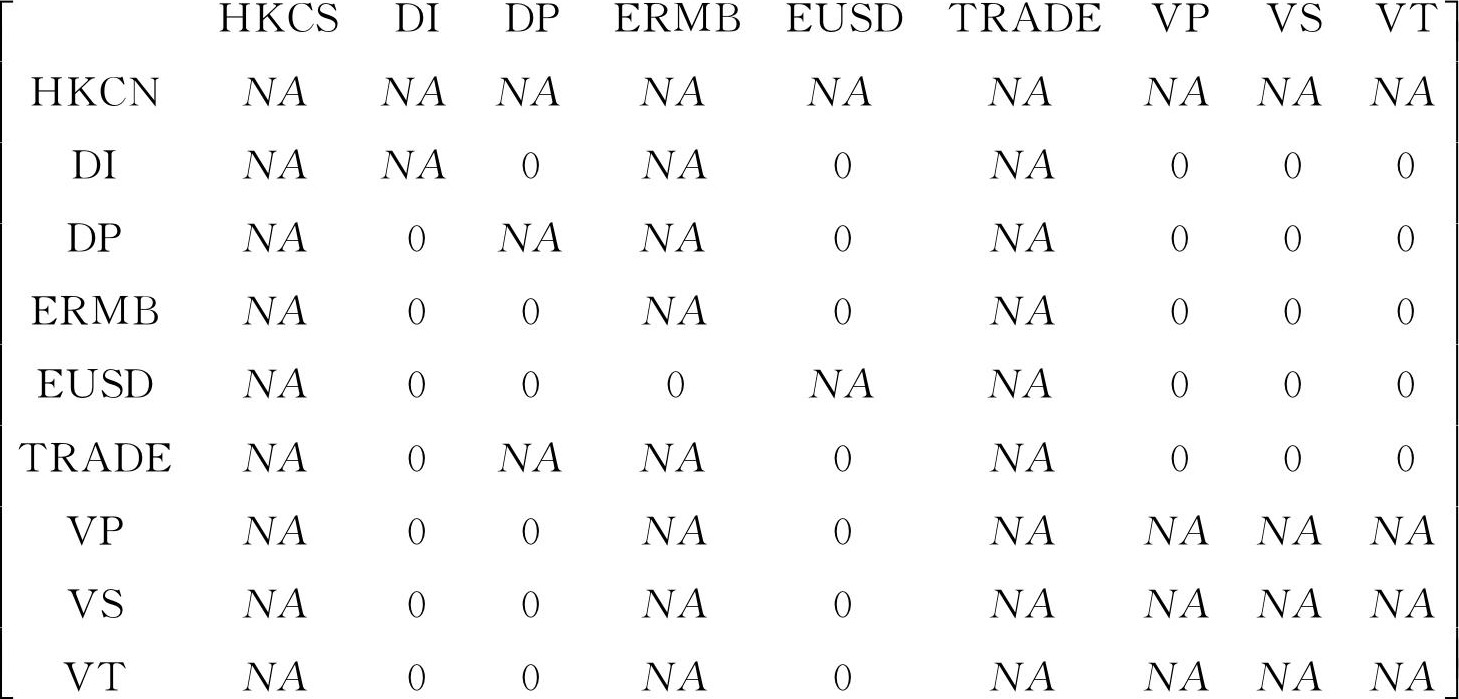

在SVAR模型估计中,需要对模型施加 n •( n -1)/2=36个约束条件,具体如下:

该约束矩阵的约束条件如下:①利差除了受货币替代率和自身影响外,不受其他因素直接影响;②通胀差除了受货币替代率、贸易总额和自身影响外,不受其他因素直接影响;③人民币兑港澳台货币汇率不受美元兑港澳台货币汇率的直接影响,美元兑港澳台货币汇率除受货币替代率和自身影响外,不受其他因素直接影响;④虚拟变量除货币替代率和自身外,不受其他因素直接影响。

1.单位根检验

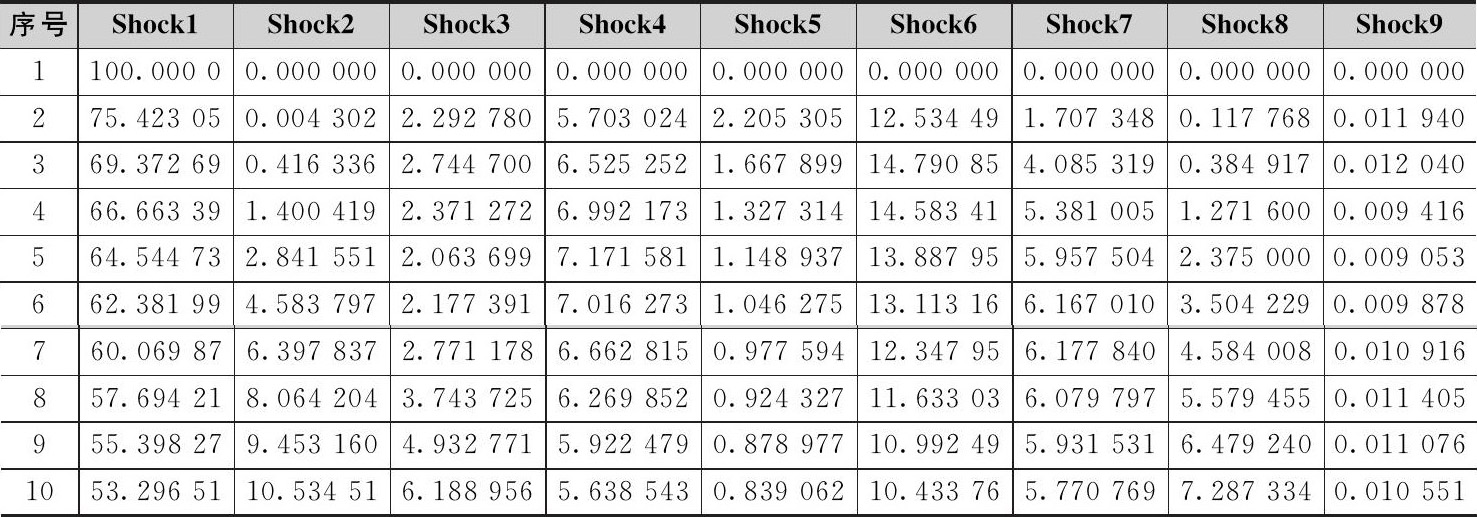

利用ADF方法对各变量进行平稳性检验,滞后阶数由SIC准则确定,具体结果如表4.7所示:

表4.7 香港地区人民币货币替代程度影响因素单位根检验结果

由表4.7可知,变量为一阶单整序列,利用Johansen方法对其进行协整检验,结果显示,存在不止一个协整向量,说明变量之间存在长期均衡关系,可对其进行下一步建模。

2.VAR模型及平稳性检验

按表4.7变量顺序构建VAR模型,滞后阶数依据SCI原则取3,检验后发现各变量可决系数分别为0.998 744、0.920 568、0.867 969、0.998 140、0.786 663、0.850 736、0.989 564、0.927 780、0.980 697,充分表明方程拟合效果较好;对VAR(3)进行单位根检验,发现其最大值为0.994 538,仍处在单位圆内,充分证明了该模型的稳定性,可在此基础上进行SVAR模型检验。

3.SVAR模型的脉冲响应函数和方差分解

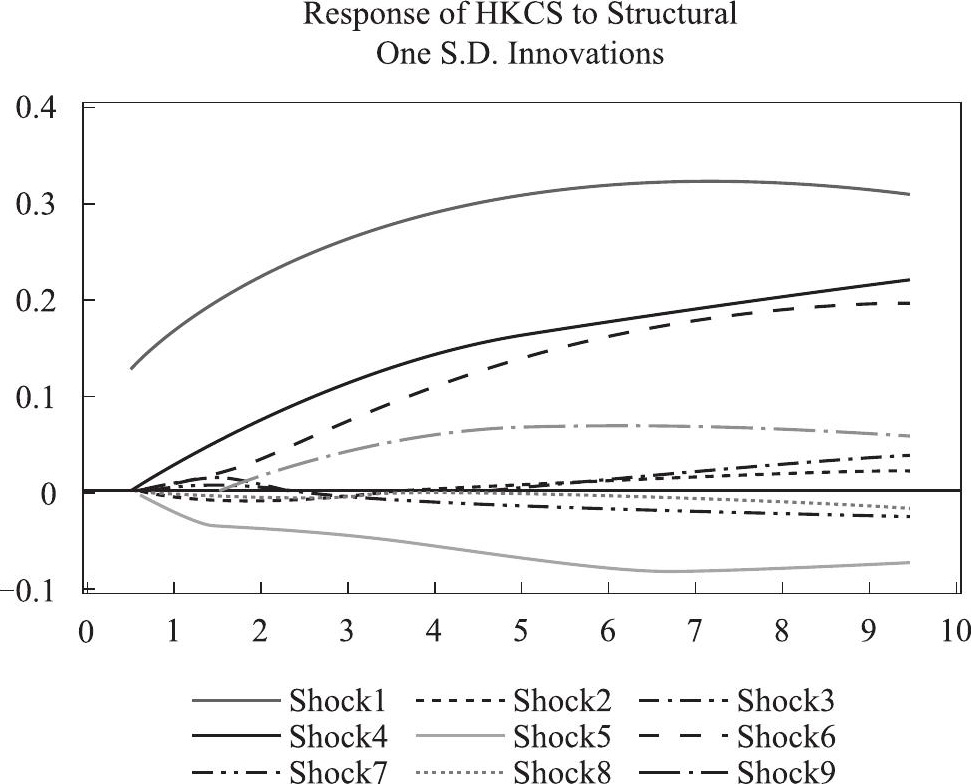

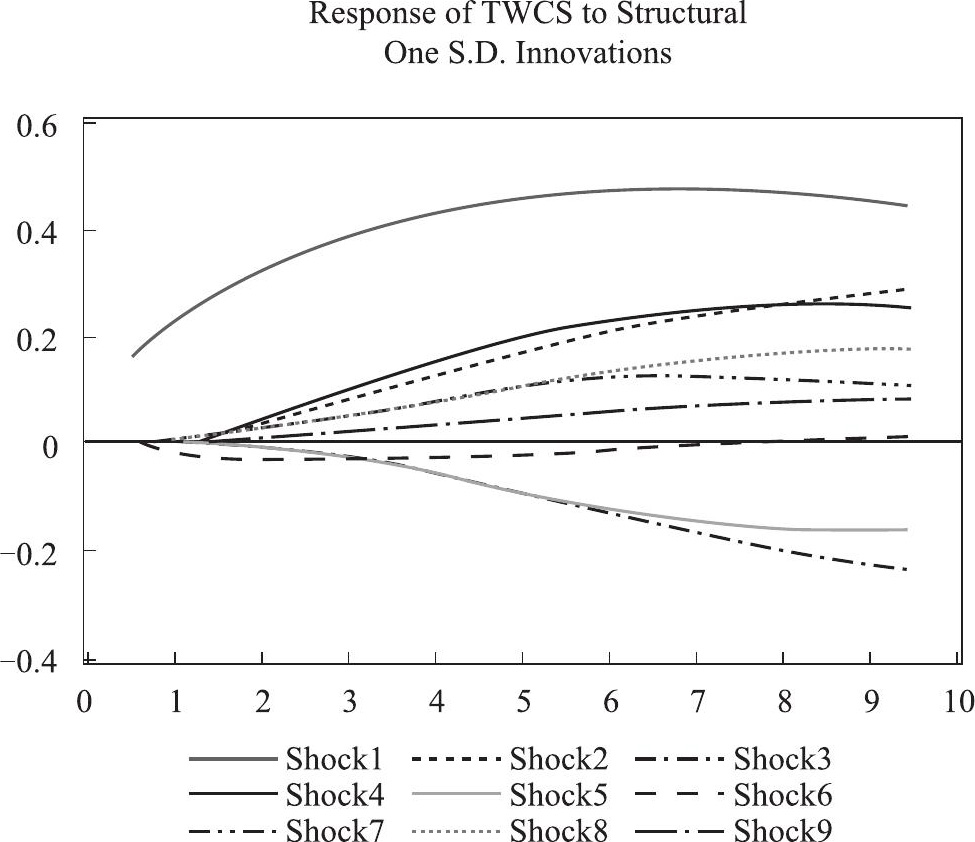

由图4.7可知,香港人民币货币替代率受自身前期值(Shock1)的影响比较大;利差(Shock2)、通胀差(Shock3)对货币替代率有正向影响,内地与香港利差越大、通胀差越大,人民币替代港币程度越大;人民币汇率(Shock4)对其有正向影响,而美元汇率(Shock5)对其有负向影响,充分表明人民币币值越坚挺,美元币值越疲软,人民币替代港币程度越大;内地与香港贸易总额(Shock6)对其有正向影响,贸易总额越大对人民币需求量越大,人民币替代港币程度越大;政策因素(Shock7)和汇率制度因素(Shock8)对其有负向冲击,充分反映了“811”汇改后人民币在港流通量持续下滑的事实,但技术因素(Shock9)对其有正向影响,表明人民币跨境结算体系的完善有利于人民币的货币替代。

由表4.8可知,香港人民币货币替代率受自身前期值影响最大,约占60%;其次为人民币汇率,约占20%;贸易总额影响次之,约占14%;美元汇率带来的外部冲击约占3.3%,人民币跨境结算技术因素约占2.2%;而通胀差、政策因素、利差、汇率制度因素影响程度都较小且依次减少。因此,提高香港地区人民币货币替代率的关键在于保持香港地区既定人民币存量、维持人民币汇率的坚挺、加强两地之间的经贸往来、完善人民币跨境支付结算体系。

图4.7 香港地区SVAR方程脉冲响应

表4.8 香港地区SVAR方程方差分解

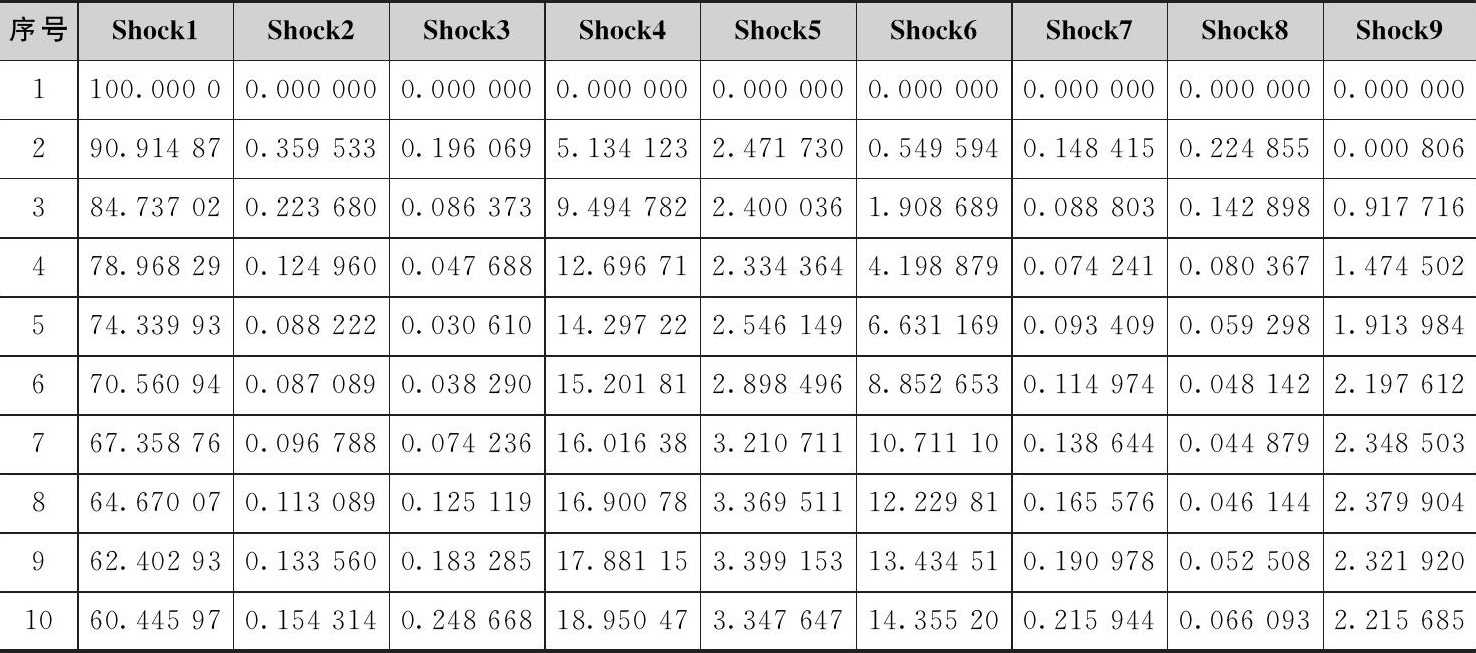

1.单位根检验

利用ADF方法对各变量进行平稳性检验,滞后阶数由SIC准则确定,具体结果如表4.9所示:

表4.9 澳门地区人民币货币替代程度影响因素单位根检验结果

由表4.9可知,变量为一阶单整序列,利用Johansen方法对其进行协整检验,结果显示,存在不止一个协整向量,说明变量之间存在长期均衡关系,可对其进行下一步建模。

2.VAR模型及平稳性检验

按表4.9变量顺序构建VAR模型,因澳门数据样本区间过短,只选取一阶滞后,检验后发现各变量可决系数分别为0.981 924、0.984 012、0.991 137、0.891 076、0.435 532、0.563 461、0.891 768、0.886 197、0.890 942,表明澳门人民币货币替代率受美元兑澳门元汇率的外部冲击较小,且对贸易总量的变化不敏感。对VAR(1)进行单位根检验,发现其最大值为0.956 663,仍处在单位圆内,充分证明该模型的稳定性,可在此基础上进行SVAR模型检验。

3.SVAR模型的脉冲响应函数和方差分解

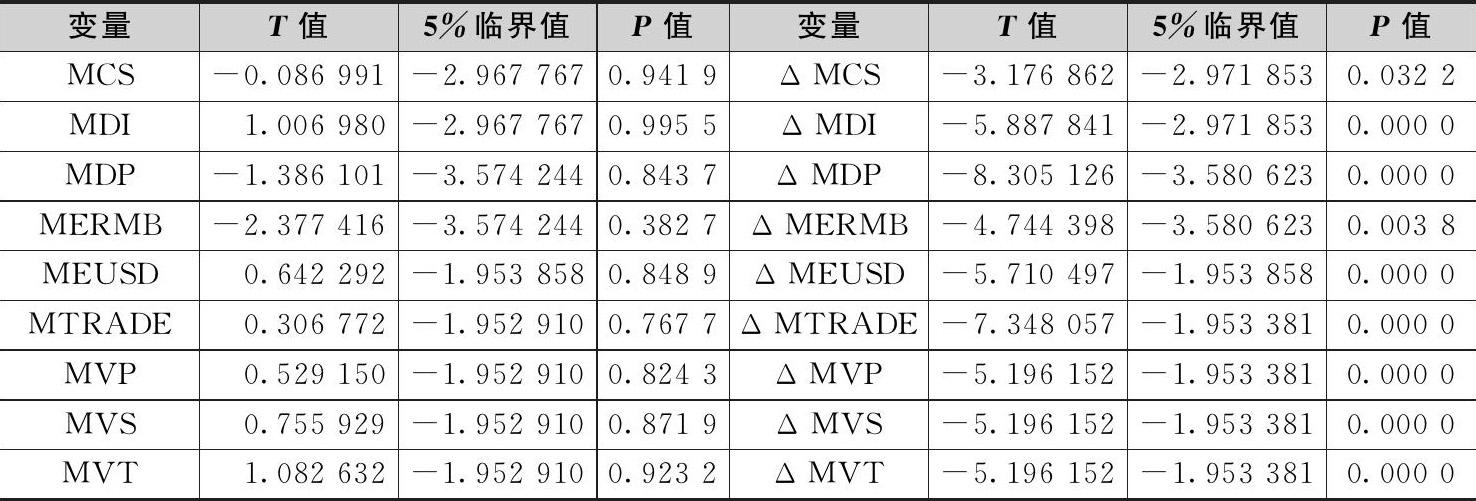

由图4.8可知,所有影响因素的变化都不是即刻反应的,有一定的时滞性。澳门人民币货币替代率受自身前期值(Shock1)的影响比较大,但影响力逐渐衰减;利差(Shock2)对货币替代率有正向影响、通胀差(Shock3)对货币替代率先有负向影响后有正向影响;人民币汇率(Shock4)对其有正向影响但逐渐衰减,而美元汇率(Shock5)对其有负向影响也逐渐衰减,充分表明人民币币值越坚挺,美元币值越疲软,人民币替代澳门元程度越大;内地与澳门贸易总额(Shock6)对其有正向影响,贸易总额越大对人民币需求量越大,人民币替代澳门元程度越大;政策因素(Shock7)和汇率制度因素(Shock8)对其有负向冲击,但制度因素影响的时滞性更长,而技术因素则对其几乎无影响。

图4.8 澳门地区SVAR方程脉冲响应

由表4.10可知,澳门货币替代率自身前期值影响最大,约占53%;其次为利差,约占10.5%;贸易总额影响次之,约占10.4%;汇率制度变化对其影响约占7.3%;通胀差的影响约占6.2%;人民币货币政策的影响约占5.77%;人民币汇率的影响约占5.63%,而美元汇率带来的外部冲击以及人民币跨境结算技术因素所占影响都较小且依次减少。因此,提高澳门地区人民币货币替代率的关键在于明确澳门地区持有人民币存款的盈利性,保持两地利率差异,加大两地之间的经贸往来;澳门地区人民币持有量受汇率制度和人民币政策的影响还比较明显,因此有必要直接针对澳门地区制定相应的人民币使用政策;而从人民币货币替代率来看,澳门地区的替代率也相对较高,有潜力成为率先突破的地区。

表4.10 澳门地区SVAR方程方差分解

1.单位根检验

利用ADF方法对各变量进行平稳性检验,滞后阶数由SIC准则确定,具体结果如表4.11所示:

表4.11 台湾地区人民币货币替代程度影响因素单位根检验结果

由表4.11可知,变量为一阶单整序列,利用Johansen方法对其进行协整检验,结果显示,存在不止一个协整向量,说明变量之间存在长期均衡关系,可对其进行下一步建模。

2.VAR模型及平稳性检验

按表4.11变量顺序构建VAR模型,因台湾数据样本区间过短,只选取1阶滞后,检验后发现各变量可决系数分别为0.998 359、0.477 439、0.906 833、0.929 042、0.981 210、0.364 281、0.949 669、0.961 668、0.963 306,表明台湾人民币货币替代率受利差冲击较小,且对贸易总量的变化也不敏感。对VAR(1)进行单位根检验,发现其最大值为0.961 617,仍处在单位圆内,充分证明了该模型的稳定性,可在此基础上进行SVAR模型检验。

3.SVAR模型的脉冲响应函数和方差分解

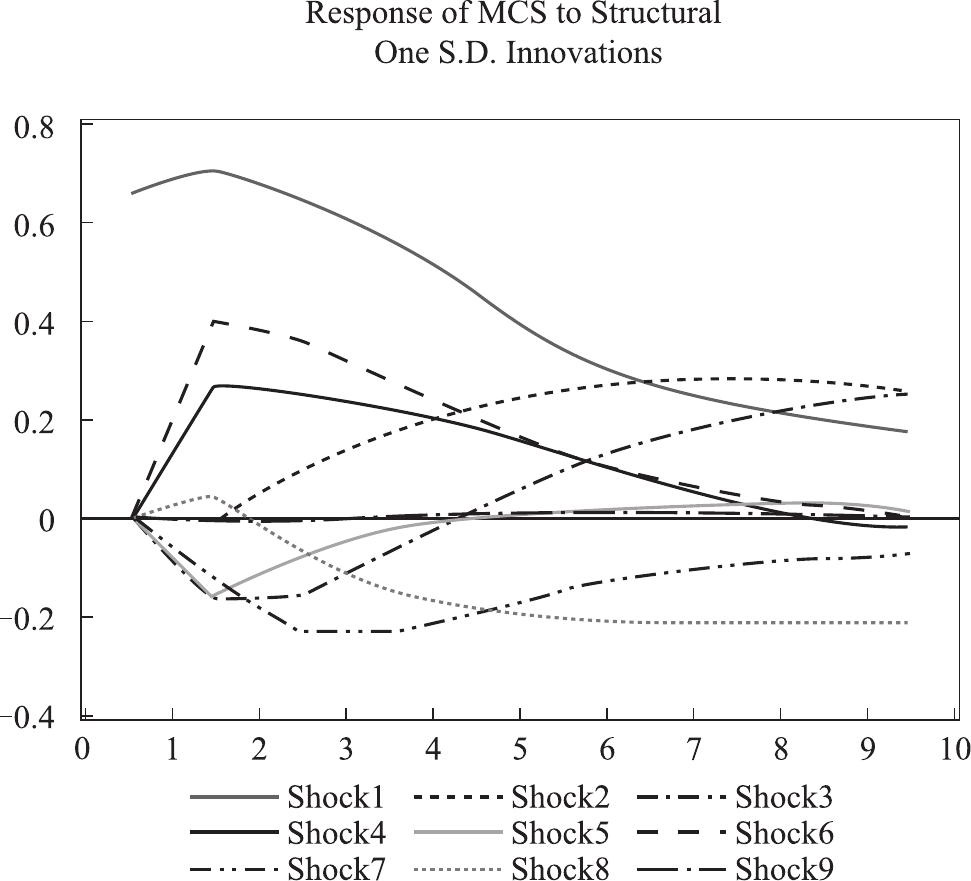

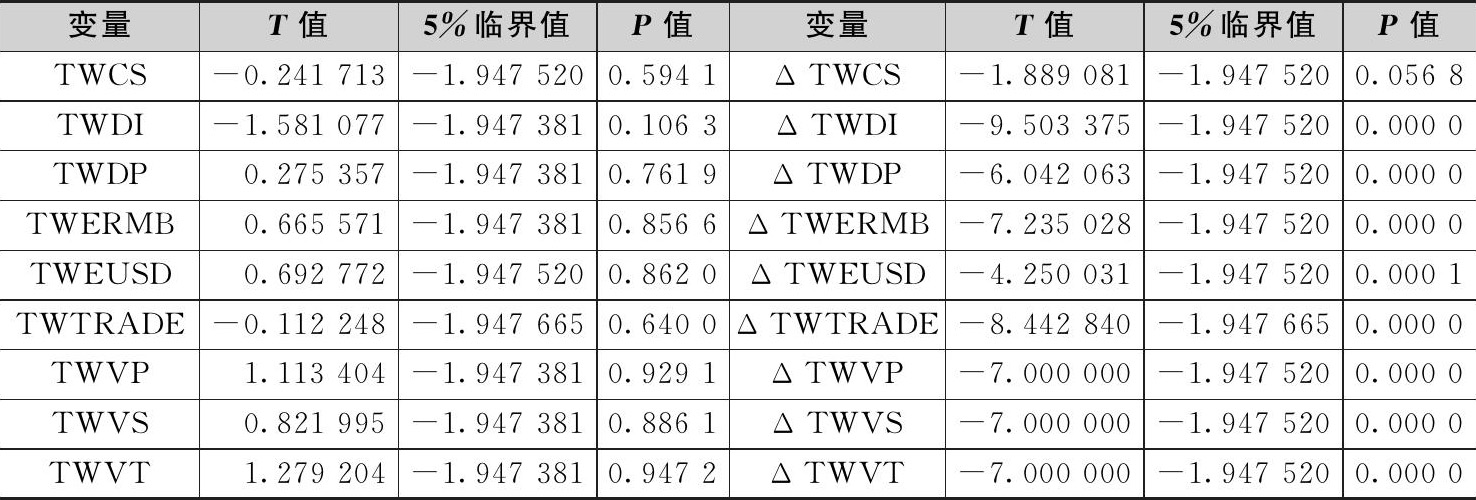

由图4.9可知,台湾人民币货币替代率受自身前期值(Shock1)的影响比较大;利差(Shock2)对货币替代率有正向影响、通胀差(Shock3)却对货币替代率有负向影响;人民币汇率(Shock4)对其有正向影响,而美元汇率(Shock5)对其有负向影响,充分表明人民币币值越坚挺,美元币值越疲软,人民币替代“新台币”程度越大;与香港、澳门情况有所区别,内地与台湾贸易总额(Shock6)对货币替代率几乎无影响;人民币货币政策、汇率制度、人民币跨境结算体系等均对其有正向影响,充分表明人民币汇率改革、人民币货币政策实施以及跨境交易结算技术的完善均有助于台湾地区人民币货币替代率的提升。

图4.9 台湾地区SVAR方程脉冲响应

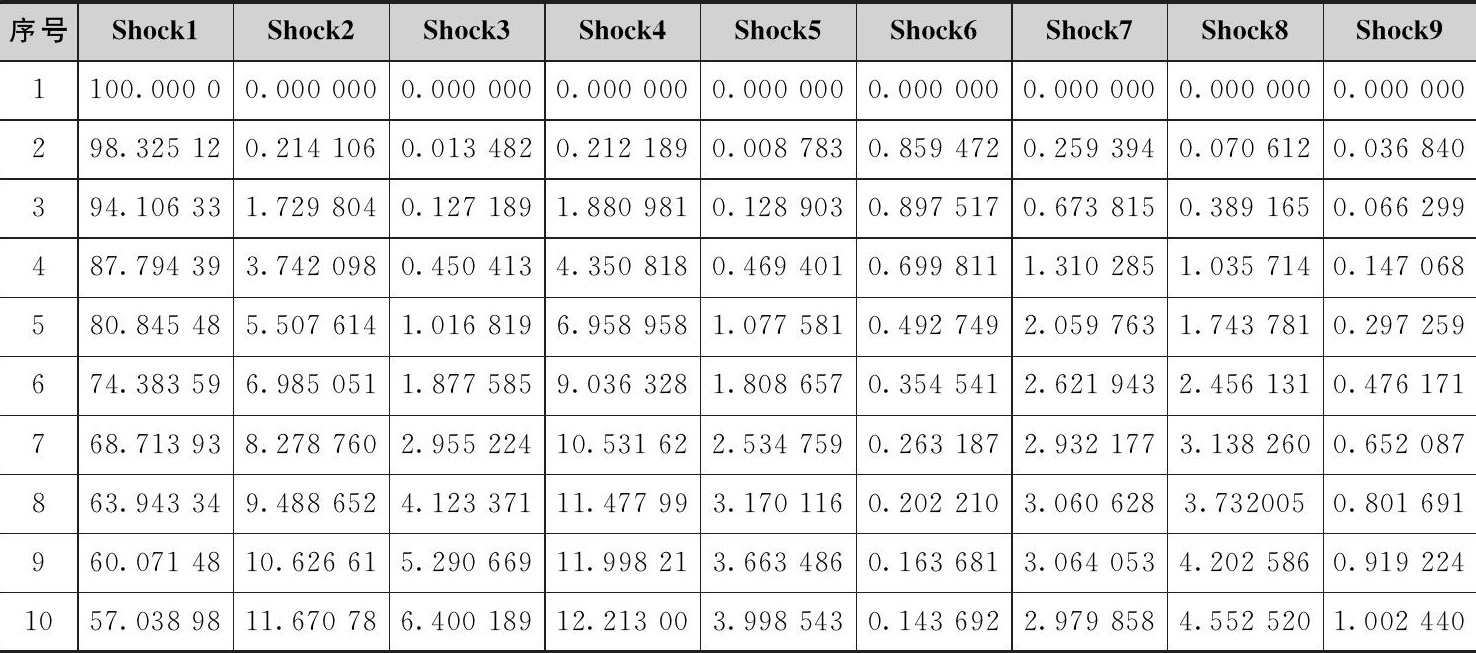

由表4.12可知,货币替代率自身前期值影响最大,约占57%;其次为人民币汇率,约占12.21%;利差的影响约占11.67%;通胀差的影响约占6.4%;人民币汇率制度的影响约占4.55%;来自美元汇率外部冲击的影响约占4%;人民币货币政策的影响约占3%;人民币跨境结算技术的影响约占1%;而对外贸易总额的影响占比却很小,几乎无影响。因此,提高台湾地区人民币货币替代率的关键在于维持人民币汇率的稳定与币值的坚挺;明确台湾地区持有人民币存款的盈利性,保持两地利率差异;台湾地区人民币持有量受汇率制度、人民币政策以及人民币跨境结算便利程度的影响还比较明显,因此有必要直接针对台湾地区制定相应的人民币使用政策,提升台湾人民币使用率。

表4.12 台湾地区SVAR方程方差分解

由表4.13可知,人民币对澳门元的货币替代程度最大,对港币替代程度次之,对“新台币”的替代程度最低,不足1%;这可能与澳门经济体量偏小,货币供应量本身基数不大有关,但也充分表明人民币在台湾地区确实没有得到普遍使用。从货币替代率影响因素来看,港澳台地区货币替代率受自身当期及前期影响都比较大,因此,维持现有的人民币使用比例相当重要,香港地区人民币货币替代受人民币汇率、美元汇率、贸易交易量、人民币跨境支付便利程度影响较大,充分表明香港地区的人民币需求以汇率为向导,在人民币与美元资产间进行配置,且交易性需求突出,有效解释了“811”汇改后人民币CNH贬值致使香港存款下跌现象;澳门地区人民币货币替代主要受利差、通胀差、贸易结算、人民币汇率制度和政策等影响,充分表明澳门地区人民币需求的多样化,一是基于利差套利原因,二是基于交易需要,三是缘于政策推动。台湾地区人民币货币替代主要受利差、通胀差、人民币汇率、美元汇率的影响,充分表明台湾地区人民币货币需求的逐利性。针对不同地区的不同货币需求,有必要采取针对性措施,才能有效实现“大中华货币区”的统一。

表4.13 港澳台地区人民币货币替代影响因素比较

随着人民币加入SDR,世界各国对人民币的信心愈加坚定,人民币目前已成为继美元、欧元、日元和英镑后的第五大世界货币,人民币国际化趋势愈加明朗。在推进人民币国际化战略中,中国人民大学国际货币研究所理事兼副所长向松祚认为最核心的步骤是构建“大中华货币区”,推动人民币在区域内成为国际货币。港澳台地区与内地主权统一、经济联系紧密,具有现实可行的基础。内地与港澳台地区的贸易、资金、劳动力整合程度已相当高,整体国民生产总值已占世界总量的8%,已成为世界上第三大经济体,拥有全球规模最大的外汇储备,并拥有香港和上海两大国际金融中心。因此,构建“大中华货币区”具有极大的必然性与可行性。然而,由前文研究可知,港澳台地区人民币存款规模差异大,对人民币货币需求的动因也不尽相同,因此,有必要针对港澳台地区制定符合其特性的政策,才能更好地维持人民币现有规模,增加其人民币需求量,进而更好地促进货币融合与统一。

香港地区人民币投融资需求量大,易受汇率波动和汇率政策的影响,因此应进一步丰富香港离岸市场的人民币产品,盘活离岸市场人民币存量,在推进股票市场“沪港通”的基础上,进一步推动债券市场的互联互通,广泛开展两地的基金互认,加强两地金融机构间有关人民币支付结算清算的合作,在条件成熟基础上,推动CIPS与香港人民币即时支付结算系统(RTGS)的有效对接与互联互通,加强香港国际金融中心与上海国际金融中心的合作,共同打造全球人民币定价、结算、清算中心。最重要的是,目前港元钉住美元的经济基础正在弱化,中国央行也正在谋求人民币汇率改革,且澳门币实行与港币挂钩的制度,因此改变港币钉住美元的汇率制度将成为“大中华货币区”成立的关键。人民币和港币可尝试建立起各自的汇率目标区,增大汇率制度弹性,而港币的货币篮子中人民币将占主要成分。至于未来出现的人民币对港币的单方面货币替代,内地可以铸币税共享激励机制推动香港在市场自发演进下实行人民币化,根据在香港流通的人民币数量计算在香港获得的铸币税收入,通过以向香港购买人民币标价的零息债券的形式分配铸币税和进行相关补偿。

澳门地区经济体量较小,但人民币结算业务发展迅猛,2015年澳门地区人民币清算业务量达1.57万亿元,同比增长22.8%,在全球排名第9。由前文研究可知,澳门地区人民币需求受利差、贸易结算额以及国家政策的影响比较大,因此提升澳门地区人民币货币需求量应从以下三方面着手:一是逐步发展澳门人民币离岸市场,培养澳门地区金融产品交易及衍生品交易,进一步扩大澳门地区对人民币的投融资需求;二是进一步加强内地与澳门地区的经贸往来,支持澳门建设世界旅游休闲中心,加强两地旅游观光合作,扩大对人民币的交易性需求以及现金流通;三是针对澳门地区制定专门的政策,如推动澳门建设中葡贸易人民币结算平台,助力“一带一路”倡议和人民币国际化战略,支持澳门建设中葡商贸合作服务平台,将CIPS系统对接澳门人民币即时支付结算系统,便利人民币跨境使用的拓展,促进澳门发展成为中国与葡语系国家贸易人民币结算平台。

由前面研究可知,人民币对“新台币”的货币替代比例一直较低,但提升空间巨大。因此,针对台湾地区的货币合作,应先考虑进一步加强两岸经济合作,当两岸经济融合达到一定阶段再考虑进行货币一体化合作。首先,应努力实现内地与台湾经贸往来的正常化,在商品贸易、投资上限、资金流通、开放观光等人员与服务自由往来等方面要逐步取消管制、消除障碍,通过充分的交流与合作来消除人为造成的隔阂;其次,构建内地与台湾的经济合作机制,在两岸经济合作架构协议(ECFA)的基础上,构建内地与台湾的自由贸易区,在自贸区内,构建人民币与台币之间的清算机制,促进货币间直接双向通兑,促进贸易便利化和投资自由化,进而加速两岸的经济一体化步伐;最后,在两岸金融监管备忘协议(MOU)的基础上,进一步深化金融业的交流与合作,推动人民币成为内地与台湾经贸往来、金融投资中的结算货币。这不仅有利于降低换汇成本,更有利于人民币进入台湾流通领域,增强台湾对内地的经济依赖与认同,提升人民币在台湾的影响力与辐射力,进而逐步实现人民币对“新台币”的货币替代,为实现货币统一与国家主权统一奠定基础。