当买入一笔债券时,我们究竟要依据什么来确定这笔买入是否划算呢?一个简单的方法就是:如果买入这笔债券,我能够获取多少年化收益?这就是债券的到期收益率(yield-to-maturity,YTM)。当你买入一笔债券时,这笔买入的到期收益率就是:当你持有这只债券至到期时,你在期间所能获得的年化收益率。

到期收益率是债券交易中最重要的一个指标。所有的债券交易,均以到期收益率作为讨价还价的依据,并根据到期收益率成交。具体交割时,再根据到期收益率计算债券净价及全价。

到期收益率,顾名思义,就是买方如果一直持有这只债券至到期,所获得的收益率(年化)。到期收益率与票面利率不同,因为债券的成交净价不一定是票面价值100元。

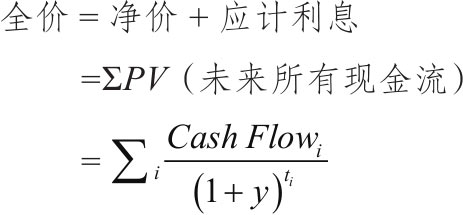

如上所述,债券的到期收益率指的是,以某个结算价格成交的债券,持有至到期的整个期间,投资人所获得的年化收益率。或者说,到期收益率是这样的一个内部收益率(IRR),使得这只债券所有的未来现金流根据到期收益率进行贴现,恰好等于债券当前的成交全价。

对于每年付息一次的固定利率债券而言,其全价与到期收益率之间的关系如下:

式中 PV——贴现值(present value);

Cash Flow i ——第i笔现金流;

y——到期收益率;

t i ——第i笔现金流的日期距离计算日的时间(在实际计算中,实际天数/实际天数)。

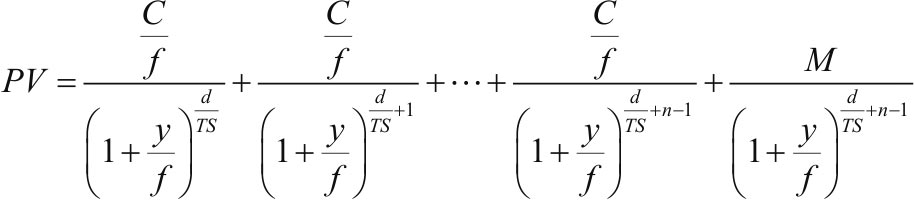

当然,实际上到期收益率的计算要稍微复杂一点,需要考虑付息频率的问题。

延伸阅读2-1

对于不处于最后付息周期的固定利率债券,到期收益率按复利计算。外汇交易中心公布的其前台交易系统的到期收益率计算公式为:

式中 PV——债券全价;

C——票面年利息;

f——年付息频率;

y——到期收益率;

d——债券结算日至下一最近付息日之间的实际天数;

TS——本期付息的实际天数;

n——结算日至到期兑付日的债券付息次数;

M——债券面值;

T——当前付息周期的实际天数。

如果是贴现债或者处于最后付息周期的固定利率债券,则使用单利去计算到期收益率:

式中 y——到期收益率;

FV——到期兑付日债券本息之和;

PV——债券全价;

D——债券结算日至到期兑付日的实际天数;

TY——当前计息年度的实际天数,算头不算尾。■

上述公式比较复杂,很难通过债券价格直接计算到期收益率。最常用的方法是通过试错法计算到期收益率:先给定一个初始到期收益率(如4%),计算债券全价,再比较计算结果与目标全价的大小,再逐步调整到期收益率,逐步缩小计算出的全价与目标全价之间的误差,从而得出足够精确的到期收益率y。这种方法就是数学上的牛顿迭代法。

我知道,你对上面的公式早已感到厌烦了。你只需要记住以下四点就行了:

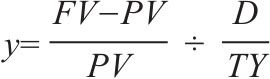

(1)债券价格(全价或者净价)与到期收益率是反向关系。价格越高,收益率越低,反之亦然。

(2)债券价格P是到期收益率y的多项式函数(负次方):p=f(y)。

(3)由债券全价计算到期收益率,是通过试错法。

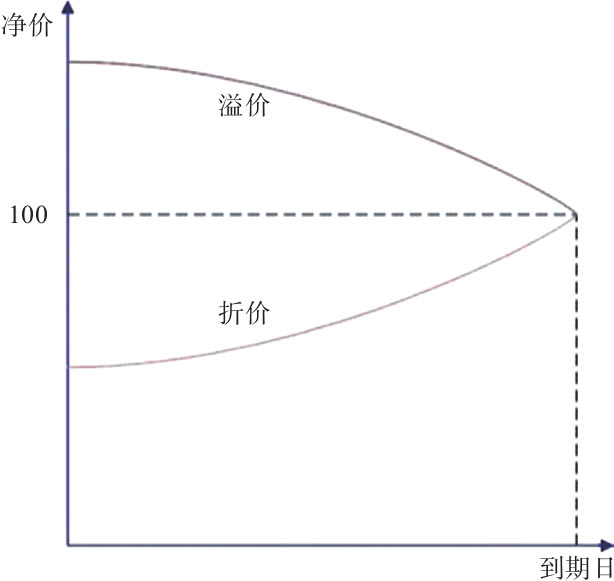

(4)债券价格P与到期收益率y的图像(见图2-4)。

图2-4 债券价格–收益率曲线图

当你在债券二级市场买入一只债券时,其实质的买入标的是到期收益率,而不是票面利率。如两只同样剩余期限的债券(不考虑其他因素),一只票面利率是4%,另外一只是5%,如果成交的到期收益率都是4.5%,对你而言,这两只大体是一样的,区别不大(不考虑税收因素)。只不过在具体的债券净价上,会略有不同。

一般来说,当你购入的债券净价大于面值100元时,你为此付出了额外的成本(超过面值100元的部分,即所谓的溢价)。因此买入的到期收益率低于票面利率。反之亦然(见表2-1)。

表2-1 到期收益率与净价之间的关系

假设在2018年1月30日,180402的成交收益率为4.85%,对应的成交净价99.9167元,则折价=100-99.9167=0.0833元。

如果成交收益率为4.80%,对应的成交净价100.0526元,则溢价=100.0526-100=0.0526元。■

实际上,在债券二级市场成交的债券,很难凑巧是按照净价100元成交的,绝大部分都有折价或者溢价,反映的是到期收益率随利率市场而波动。

在进行投资收益的测算时,票息的部分是确定的,很容易计算。但是对于折溢价该如何处理?如果置之不理,最大的问题是到这只债券还本付息时,会出现一笔较大的投资亏损或投资收益,对利润形成很大的干扰。

假设在2018年1月30日,你买入一笔5000万元面值的16上药01(代码:136198.SH),成交明细如下:

债券:16上药01(代码:136198.SH)

票面利率:2.98%

到期日:2019/1/26

交易日:2018/1/30

交割日:2018/1/31

成交净价:97.9530元

成交收益率:5.15%

成交面值:5000万元

则这只债券的折价=100-97.9530=2.047元

如果在持有期间按照票面利率2.98%计提利息,而不考虑折价的摊销,则在到期日(2019/1/26)时,发行人按照100元的面值兑付,投资人一次性获得2.047元的折价收入。这对2018年及2019年的利润影响较大(2018年利润较小,而2019年则利润较大)。■

按照权责发生制的会计准则,折价产生的收益,以及溢价产生的亏损,应在买入债券的开始日至到期日就逐步摊销(见图2-5),以免到期日一次性兑付对利润造成的大幅波动。折溢价的摊销方式,一般采用实际利率法。

图2-5 债券的折溢价摊销

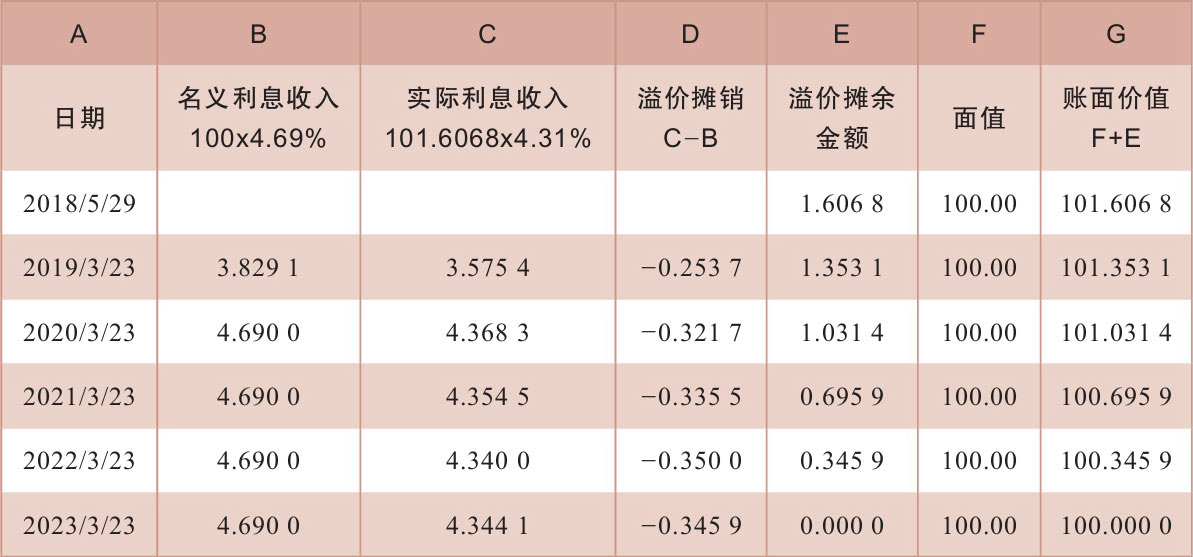

假设在2018年5月28日,你买入5年期国家开发银行债180204,T+1日交割,成交收益率为4.31%,成交净价为101.6068元,180204的票面利率为4.69%(见表2-2)。

表2-2 180204基本要素

可见180204为溢价买入,溢价金额为1.6068元。如果持有至到期,则需要在剩余的4.82年中,逐步将溢价金额摊销至0,且摊销金额计入当年的利润亏损。表2-3是摊销的现金流表。

表2-3 1802014摊销现金流 (单位:元)

在到期日,整个溢价金额摊销完毕,账面价值等于面值。■

到期收益率固然很好很强大,但是对含权债,到期收益率是一个非常不可靠的指标,可能让投资人误入歧途。而行权收益率对于含权债而言,是个更具参考意义的指标。

具有双向选择权的含权债

具有双向选择权的含权债的原始期限,一般是A+B型。在A年后附发行人的赎回权、调整票面利率选择权以及投资者的回售权。对于发行人的调整票面利率选择权,有的条款规定是既可以上调也可以下调也可以不调,有的条款规定是只可以上调或者不调。

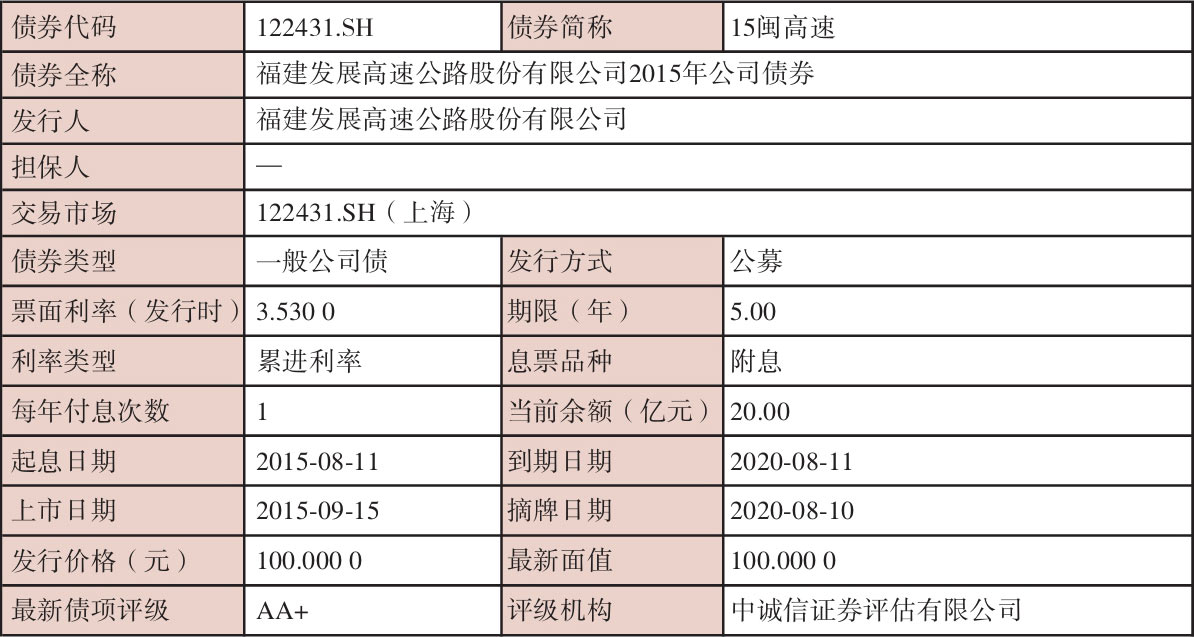

如图2-6所示,15闽高速(代码:122431.SH)的基本条款如下。

图2-6 15闽高速基本要素

资料来源:Wind.

这只债券的票面利率为3.53%,期限是3+2年,附第3年年末发行人调整票面利率选择权、发行人赎回选择权和投资者回售选择权。

如果按照到期收益率去评估这笔交易,则意味着你假设在3年后,发行人不选择赎回且保持利率不变,并且投资者不选择回售。这种假设是否合理?

假设在2016年10月21日,你以估值净价102.2489元买入15闽高速(代码:122431),到期收益率是2.8952%(2020年8月11日到期,剩余期限3.8年),而行权收益率只有2.2362%(行权日为2018年8月11日,剩余期限1.8年),如图2-7所示。

如果发行人福建发展高速公路股份有限公司在2018年8月11日前想行使赎回权,则投资人所获得的真实收益就是行权收益率,只有区区的2.2362%。

对于这只债券,行权收益率明显低于到期收益率是非常显然的:买入净价溢价2.2489元,需要从买入日开始到债券到期日(或者回售日)逐步摊销至0,逐步实现摊销亏损。因此,剩余到期日越短,年化亏损越多;也就是说,按照行权日,这2.2489元的溢价要在剩余1.8年内摊销完毕。

图2-7 15闽高速试算截图

反之,如果当前净价是折价成交,行权收益率就会大于到期收益率。■

永续债

永续债的原始期限是A+N型,永续债中包含的选择权都是发行人的权利,而投资人是没有选择的。因此,所谓的行权收益率,是指发行人行权情况下的到期收益率,这对投资人而言是非常不利的。投资永续债时,需要考虑发行人行权的可能性。

永续债条款中促使发行人赎回的条款主要是利率调升条款。但是,发行人是否如所设想的那样行使赎回权,主要取决于两点:

(1)利率调升幅度是否足够?

(2)发行人是否出现融资困难,以至于愿意以更高的调升利率去延续这只债券?

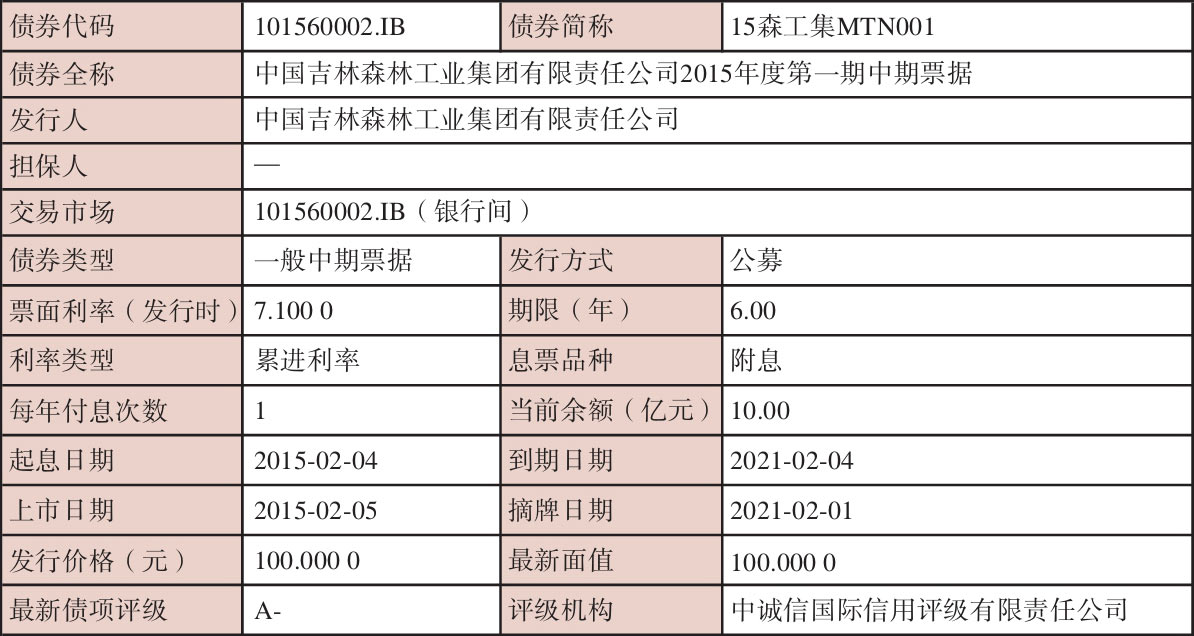

如15森工集MTN001(代码:101560002)这只永续债,其基本条款如下(见图2-8)。

在3年后,如果发行人选择不赎回,则利率跳升300个基点。

2018年1月29日,发行人中国吉林森林工业集团有限责任公司发布公告,决定不赎回这只债券。

图2-8 15森工集MTN001基本要素

资料来源:Wind.

因此,对于含权债,首先要看选择权(主动权)在发行人还是投资人,相比于到期收益率,行权收益率更有参考意义。