|

|

|

|

通货膨胀的威力有多大

通货膨胀的威力有多大

所有投资人都有一个可怕的敌人,而且太容易低估这个敌人,这个敌人就是通货膨胀。对散户来说,这个敌人特别危险。

通货膨胀才是个人投资者的大问题,日常或波动性的股价改变虽然惊心动魄,最让投资人担心,却不是个人投资者最大的忧患。通货膨胀的侵蚀力量才真的令人害怕,以5%的通货膨胀率来说,你的钞票的购买力在不到15年内,就会少掉一半,在随后的5年内,又会再少掉一半。通货膨胀率如果是7%,只要经过21年,也就是从61岁“提早”退休,到82岁为止,你的钞票购买力就会降到只有目前的1/4。

然而82岁却是日渐常见的寿命。这点显然是严重的问题,特别是个人已经退休,没有办法再增加资本,抵消通货膨胀对购买力可怕的侵蚀。

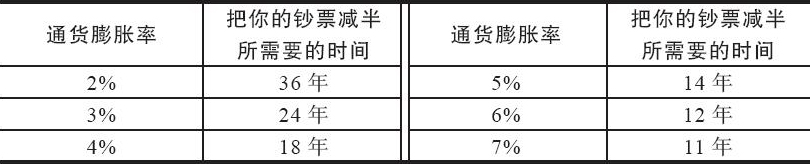

表2-1列出了通货膨胀率升高对购买力的损害。

表 2-1

守不住财富的储蓄

守不住财富的储蓄

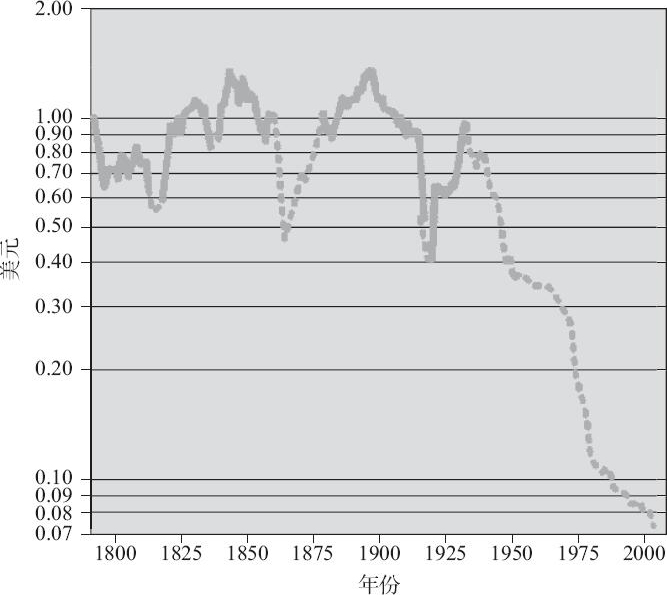

我们先来看图2-1,它显示的是1800~2000年这200年间美元的购买力变化。

图 2-1

大概1930年到2000年间,在美国由一个中等国家成为世界上最强大国家的过程中,其美元的实际购买力却在持续衰退,相当于1930年的1美元,70年后只有0.07美元的购买力。这意味着如果我们不善待财富,“长脚的钱”会随着时间悄然流逝。

我们再看看中国的情况。中国自1978年改革开放以来,依据近40年来的CPI(消费者物价指数)涨幅估算,涨幅6倍多,但实际上比这个幅度要高不少,也就是说原来的1元钱仅相当于现在0.15元左右。

从某个单一物品的价格对比上,更能说明问题。南方基金高级研究员万晓西做过一项统计,他从《北京志·物价志》《上海价格志》《广州市志·物价志》等资料上查询了1978年的单品价格,我们只要再从中国价格信息网等地方查询目前相应单品的价格,就可明显看出变化。

第一类:食品类。 1978年时,面粉价格为0.19~0.22元/斤,根据中国粮油信息网,如今上海面粉价格为1.19~1.92元/斤,价格涨幅为5.4~10.38倍。

1978年,猪肉价格为0.85~1元/斤,根据中国价格信息网,2009年11月底鲜猪肉(肋条肉、精瘦肉)价格为9.59~11.39元/斤,价格涨幅为9.59~13.4倍。

1978年,带鱼价格为0.305~0.38元/斤,根据中国价格信息网,2009年11月底带鱼价格为8.08元/斤,涨幅21.3~26.5倍。

第二类:高档烟酒类。 1978年,中华香烟0.55元/盒,茅台酒8元/瓶,当下价格分别为57元/盒、828元/瓶,价格涨幅为103.6倍和103.5倍。

第三类:衣服类。 1978年,每套衣服10~20元,目前每套100~500元,涨幅5~50倍。

第四类:交通类。 1978年,北京地铁票价0.1元,2012年为2元,涨幅20倍(北京地铁票价曾为3元,后为鼓励乘用公共交通,2007年调低票价)。

第五类:医疗类。 1978年,阑尾炎手术价格8元,目前90~500元,涨幅11.25~62.5倍。

第六类:居住类。 1978年,水费0.12元/吨,目前3.7元/吨,涨幅30.8倍。

如果我们不能很好地投资和理财,我们的财富大多时间是贬值的。不难发现,很多家庭一年的总收入赶不上房价涨幅,而近几年消费者物价指数(CPI)涨幅,大多超过银行存款利率。也就是说,把钱存在银行,我们的购买力是下降的。

另外,从美元和人民币的历史画卷中,也许可以感受到更多的东西:假设1978年前一个家族通过勤奋努力或者各种方式积累了大量的财富,但接下来的40年里,后代如果没有能力完成这个财富传承的游戏,家道中落似乎是一种必然,所以财富管理不仅仅是一代人的事,它需要几代人持续的努力。这也许就是我们投资的根本原因。

收益率为0的黄金

收益率为0的黄金

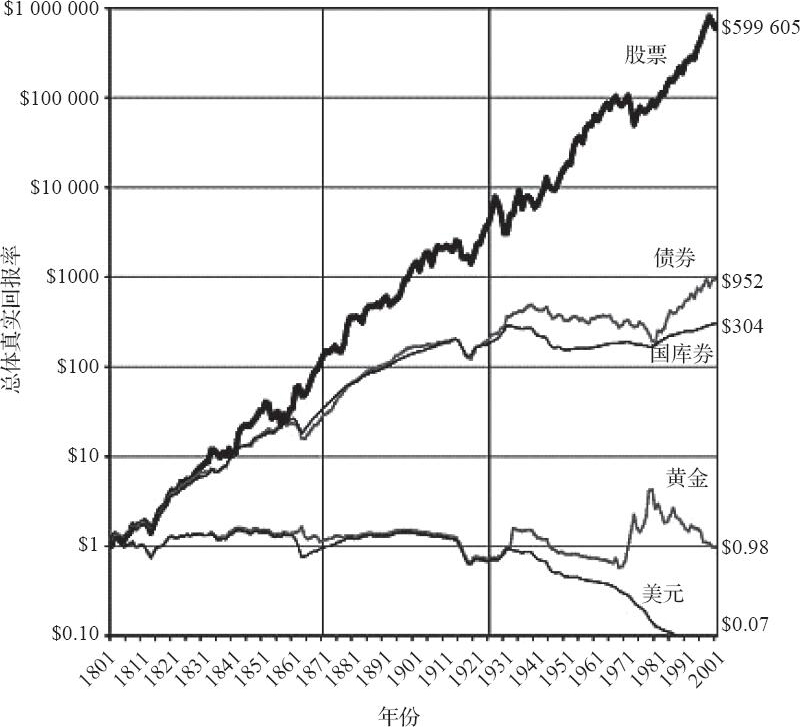

图2-2是美国资产配置数据,我们可以看到,1801~2001年,股票翻了60万倍,而债券只有1000倍。如果这200年你持有的是黄金资产,那么收益率近乎为0,根本跑不赢通货膨胀。

图 2-2

如果你预测未来战争发生的概率很大,那么你就加大比例投资黄金,因为如果真的发生战争,社会动荡,房产、企业股权都会大幅贬值,甚至流血甩卖也没有人买;相反,如果你没有这种判断,认为未来还会长期处于稳定发展的社会状态的话,黄金只能保值,可能连通货膨胀都跑不赢,而且你还要考虑它需要很高的维护成本。

我并不认为黄金是一个赚钱的东西,而且你要想用黄金赚钱,得用杠杆,一旦用上杠杆,这个风险你自己就控制不了。如果你想用黄金或者白银赚大钱,一定会加大你的风险,而且黄金其实一直只是个保值的工具。

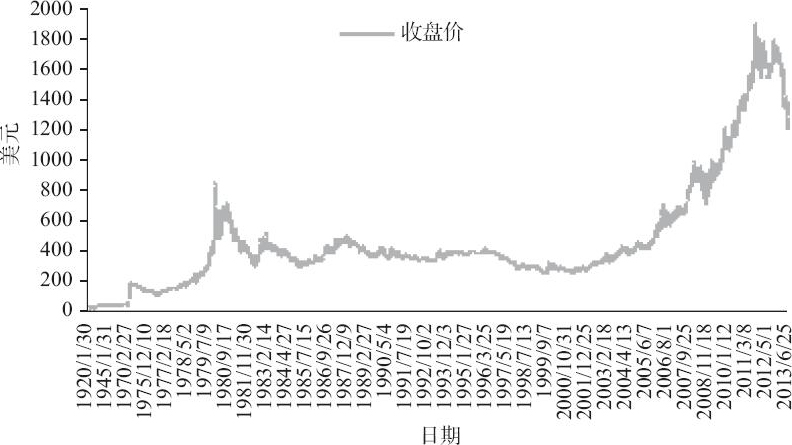

如果我们观察黄金的历史价格波动,可以看到1980~2002年,黄金跌了20多年。当然,你可以把握住中间的小波段,但是你得首先判断自己有没有这样的投资能力,我想绝大多数人不具备,也包括我自己。所以,我不会轻易地大比例投资黄金(参见图2-3和表2-2)。

图 2-3

表2-2 1864年以来黄金历次牛熊市概览表

美国著名投资者巴菲特在2009年接受CNBC电视台采访时被问道,你觉得五年之后黄金价格会是什么水平,黄金会是一种价值投资吗?巴菲特回答说:“我不知道那时黄金价值几何,但是我可以告诉你一件事,那就是在这期间,黄金没有什么实际用途,它只会静静地待在那儿。然而,你知道,可口可乐(Coca-Cola)会赚钱,富国银行(Wells Fargo)也将赚很多钱。养一只会下蛋的鹅要比养一只只会坐在那里消耗保险费和存储费等费用的鹅好太多。”他的意思是黄金只会傻傻地待在那儿,和一堆价格不菲的“石头”没什么差别,不会创造任何现金流和回报。

那么,黄金是不是就一点也不投了呢?当然也不是这样,只是黄金投资不要占用你很高比例的资产。比如,拿出你所有可投资资产的5%左右投资黄金,没什么问题。比例不要太高就好了,因为太高达不到资产增值的目的。

投资收益见底的房地产

投资收益见底的房地产

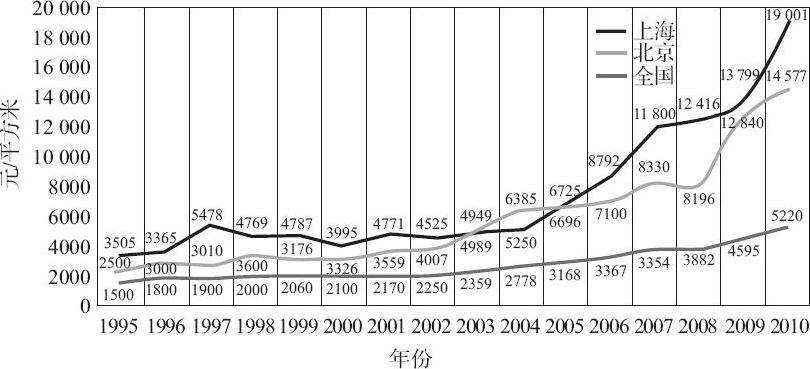

我们先看图2-4。

过去10年来,以北京、上海等一线城市为代表的房屋价格涨幅超过10倍(北上深目前实际平均价为5万元/平方米),很多二线或三线城市的房价涨幅也在5~10倍之间,那么未来会怎么样?是否还会复制过去的走势呢?

我的观点是不会,而且大多数城市的房价只能小幅上涨甚至不排除还有下跌的风险。只有那些大量提供就业导致人口净流入同时土地供应又很少的城市未来房价仍有上升空间,比如北京这样的一线城市未来5~10年房价仍有一倍左右的上升空间。

图 2-4

1975~2007年,房产的收益率是6%,股票的收益率是9.3%(股票是指数的增长,在美国来说算是不错的)。虽然9.3%比6%只多了3.3%,但是放在50年、30年的长周期来看,差距就是几千倍(见表2-3)。

表 2-3

注:1.数据来自美国市场(之所以取美国数据,是因为美国提供了比较完整的数据)。

2.这里的股票收益是不加任何选择地购买SP500指数基金,就像我们买入沪深300指数基金一样。

3.时间跨度是1975~2007年,经历数个经济周期,能充分全面地反映整个投资品种的特性。

从资产配置和投资的角度看,对于很多普通人来说买房的确是一个不错的投资选择,大多数在过去十年中投资房产的人都是赚的,所以大家对于房产的投资越来越热,越来越重,已经占到我们整个投资资产的2/3以上了。这足以反映大家对于房价上涨的一致预期,而国际上成熟国家的房地产的投资比例只有20%~30%,其余大部分是股票等金融资产。但是投资这件事一定不符合牛顿的惯性定律,而是符合物极必反理论。涨多了的资产反而会增加下跌的风险。

为什么未来房地产投资的预期回报率不会很高呢?我觉得有几点:第一,北、上、广、深等一线城市的房价未来上涨空间不大,很难复制过去10年的走势。第二,目前住宅房屋租金收益率只有2%~3%,这还是在很多业主不缴税的情况下实现的,实际上更低。如果房价在不大幅下跌的情况下,租金收益率很难大幅提高,所以影响房地产的投资回报率。第三,未来房屋持有成本随着房产税的推出一定会上升,所以间接影响房价上升预期和降低租金回报率。第四,目前很多地方政府比较依赖房地产发展经济,自然投资回报率不会很高。当然还有很多其他原因,总之对于投资来说不确定性很高。

对于我个人来说,只有符合如下条件的房地产我才会考虑投资,否则我会一直等待——当下的租金回报率(扣掉各种成本)达到10%以上,而且未来至少会保持稳定或者持续上升。

股票投资的确定性

股票投资的确定性

我们知道,银行存款、国债或是储蓄型保险等产品都会被认为是无风险的资产配置。因为它们有一个共同特点,就是在未来任何时段或某个约定的特定时段,我们收回的资金会大于我们的本金。只要我们能够确定现在的一项投资将来回收时不会发生本金减少,都可以认为是无风险的。这里银行存款无疑是确定性最高的,且无任何前提条件(不考虑银行倒闭且资不抵债等极特殊情况),而债券投资或购买保险的无风险是有一定前提条件的,比如上市交易的国债在持有过程中由于利率变化,债券的账面价值可能低于本金,但如果你持有至到期,依然是无风险的。储蓄型或养老型保险在合同的前几年退保,也可能发生本金亏损,但同样如果不在中途退保,按约定的方式完成保险合同,也是无风险的。这些投资的无风险都要满足一个特定条件,即一定的时间周期。在这个基础上,回收资本大于本金是十分确定的。

那么,从这个意义上讲,股票投资能做到无风险吗?像银行存款一样无任何条件的无风险是做不到的。在股市中,一笔投资下去,没有人能做到随时收回的投资一定大于本金,并且股票价格的剧烈波动性,可能会使变现资金与本金相差很远。这也是一般认为股票投资是高风险投资的重要原因。但我们认为像债券或保险投资一样,满足一定的条件时,股票投资一样是可以做到无风险的。股票投资的风险来自于短期的不确定性,我们要使股票投资做到无风险就要做到回收资金超过我们的本金,股票投资能有这个确定性吗?

从股票本质到股市的规律特点都是有很大的确定性的。股票投资中得到的回收资金主要由两部分组成,即卖出股票时的变现资金和持有股票过程中收到的股息分红。股息收入虽然长期来讲也是非常可观的,很多成长型企业在若干年后每年分配的股息甚至会超过当初的投入资金,但股息回收周期较长。从短期讲,股价变化受影响的因素非常多,毫无确定性可言,也就是说你今天买入股票,下一周或下一个月甚至下一年,股价会变成多少是没有人知道的。但把周期放长,股价的变化又是有规律可循的,且确定性很高。这就是价值投资大师格雷厄姆所说的,企业的价值最终决定股票的价格,短期内股价可能离企业价值很远,但最终会回归企业的价值。为了便于理解,我们可以简化格老的理论,把股价的变化理解为由估值变化和企业利润变化决定,且无论几百年的世界股票史还是19年的国内股票史,这两个因素都长期起着作用。即股价的上涨要么来自估值从低到高,要么来自企业价值(可简单理解为企业利润)成长。我们能否使股票投资变得无风险,就是能否把握估值变化的确定性和企业利润成长的确定性。

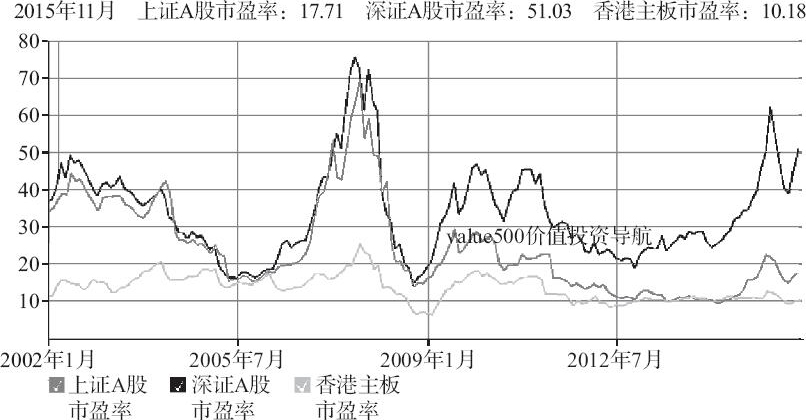

市场总是牛熊交替,股票估值就像钟摆一样,一次次从低估走向高估,又从高估走向低估。

如果你在低估区间买入股票(比如10倍PE),高估区间(比如30倍PE)卖出股票,即使企业的利润没有变化,收回的资金也将是你本金的三倍,即盈利两倍,而10~30倍市盈率的估值变化在一个牛熊周期中是普遍的。这里面的不确定因素就是牛熊周期的时间,一般要在两三年以上,也可能是三五年甚至更长。因此,我们一直强调投资股市的资产最好是三五年不用的资产,只要资金满足时间条件,在一个完整的牛熊周期内,要使回收资本大于本金确定性是相当强的。正如我们开始说过的除银行存款没有时间条件外,债券、保险等无风险投资都是有时间条件的。一份期缴保单,如果你在三年内退保,同样会面临本金损失的风险,而对于股票投资成倍收益的确定性,三五年的资金时间周期条件并不苛刻(可见图2-5)。

图 2-5

在上面估值变化收益中还隐含了一个前提条件,就是企业利润没有变化,因此我们还要把握股价上涨的另一个因素的确定性,就是企业利润的确定性。就像上面的例子假设一个牛熊周期中,一只股票估值提高了3倍,但企业利润率如果下降了3倍,依然颗粒无收。从这个意义上讲,把握企业成长的确定性显得更加重要,因为离开企业利润的确定性,估值的高低变化对回收资金的确定性意义就小多了,并且缺乏成长性的企业即使在牛市中估值也往往会低于成长型企业。

对于股票投资,我们能把握和需要把握的因素,总结起来无非三点:第一是我们的投资资金是否能跨越一个牛熊周期;第二,我们买入的股票是否低估;第三,在这个投资周期内,企业利润能否成长。只要我们把握这三点的确定性,我们的股票投资不仅没有任何风险,还会收益颇丰。因为估值变化和利润增长是乘积关系,在一个投资周期内,估值上升3倍,利润上升1倍,投资收益将是7倍(4×2-1=7)。如果你能确定上述两点,你就锁定了7倍收益。对于中国股票历史而言,A股市场整体估值变化大多在15~60倍PE之间,变化区间为4倍,中国的优秀上市企业三五年利润成长2倍以上的也不在少数。因此,我们的投资目标虽然不会是具体到每年百分之几十,但三五年5~10倍回报依然是可能实现的,即使未来市场不再给予企业过去那么高的估值,低估区间买入的股票回升到合理估值区间,再加上企业利润相对确定性的增长,依然能满足我们最低投资回报要求,并远远跑赢存款、债券和理财保险等投资品。

中国股市上证从100点起步至今上涨2730倍,深证1000点起步至今上涨10倍,而多年参与其中的普通股民反而大多数在亏钱。究其原因不是股市本身风险高,而是投资者在股市中没有做正确的事,没有充分把握股票投资中确定性的因素,就像买保险者非要一年就退保,焉有不亏之理。

股票投资的收益

股票投资的收益

股票其实是实现财富长期增长的最好途径,我们不用对比成为世界首富的巴菲特以及彼得·林奇、费雪等获得非凡业绩的投资大师,我们仔细研究一下股市的二八原则就可以,就是经历一个比较长的时间(包含一个完整的熊市和牛市,可以和上面大多数股民亏损的二八原则大致相若的周期),大多数股票(包含很多亏损的股民买过的股票)都是上涨的,并且很多优秀企业的股票的涨幅在10倍以上。为什么80%的股民亏损?大多数股民由于缺乏正确的投资理念和投资纪律,不能正确评估企业价值,因而不断地做出错误的投资和操作决策,结果在本该能为投资者带来财富增长的股票市场,多数股民反而在不断地亏损。我们还是先看看投资股票能够长期获利的事实吧!其实从世界包括我国的多年发展历史来看,股票是人们能参与的投资中战胜通货膨胀确定性最高的投资,与存款、债券、保险相比,股票的收益是最高的,如果以更长时间考察,比如30年,股票的收益会增长十倍、百倍,甚至千倍。读者可以回顾并仔细思考一下表2-3。

我们看看A股的上证指数从上市100点到现在(2015年11月11日,下同)3600点,24年上涨36倍;深证指数从上市1000点到现在12500点,23年上涨近13倍。有多少投资者从入市到现在赚到了超过指数的收益呢?其实你根本不需要做什么,就是买进、持有,就变得富有了!简单吗?

复利让股票收益奔腾

复利让股票收益奔腾

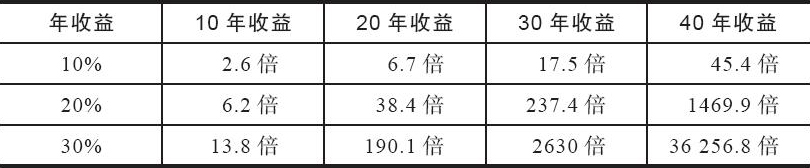

复利作为世界第8大奇迹,它的作用是惊人的,我们很多人对每年获取10%的收益并不满意,特别是在牛市中,一年不翻番都觉得投资很失败。事实上,股票投资的年收益如果能达到30%,那么我们大多数人都将成为亿万富翁。我们先看关于复利的几组数字(见表2-4)。

表 2-4

从上述数据中我们可以看出,如果你投资10万元,能赚取股市的一般收益10%,40年后你的资产为454万元;如果你能够坚持长期投资增长速度较高的优秀企业,赚取20%的年收益,40年后你的资产将变为1.47亿元;如果你能成为杰出的投资大师,做到30%的年收益,那么40年后你的资产将变成36.2亿元。

有了这些数据,我们就会发现现在的保险公司推的一些保险(养老、教育等)表面看起来有一定的诱惑(现在每年交一定的钱,到几十年后,每年或每月能得到一倍到几倍的回报),但真正算下来,保险公司把钱用来投资股市,只要赚取最一般的收益,40年就能获取45.4倍的回报,而需要付给投保人的只是零头而已。

还有一个就是股市里的所谓操盘手、荐股专家、炒股软件,大肆宣扬100%回报的几乎都是骗人的,敢承诺年30%以上收益的大多都是不可信的,因为如果有这种投资能力,自己拿出10万元来操作,都能成为亿万富翁,何必去收取可怜的荐股费。