有句话:“大河有水小河满,大河没水小河干。”讲的是大河与小河的从属关系。把这句话用在货币政策与股市的关系上显得尤为贴切。“大河”可泛指货币供应量;“小河”泛指股市。

若从经济学原理来讲,货币供应量的变化会通过一定的传导机制影响到股票市场价格。货币供应量的变化会影响到资本市场,会引起股票市场价格变化。

当货币供应量增加时(大河有水),人们持有更多的货币,流入股票市场的资金增加,购买股票的力量大幅增强,从而引起整个股票市场价格上升(小河满);当货币供应量减少时(大河没水),流入股票市场的资金减少,购买股票的力量减弱,从而引起整个股票市场价格下降(小河干)。

若从利率的角度来看,货币供应量增加,利率水平就会下降,投资支出就会增加,居民收入增加,因而引起消费支出的增加,上市公司利润增加,刺激股票购买力,促使股票价格提高;反之,股票价格将会下降。

A股市场历来有政策市、货币市(资金市)之说。货币政策的宽松与紧缩会直接影响行情的起与落、涨与跌。可以说,A股市场行情的启动往往都与货币政策宽松——“钱”规则有直接关系;A股市场的调整往往也都与货币政策紧缩相联系。

货币政策紧缩是产生行情顶部的重要因素;货币政策宽松是产生行情底部的重要因素。货币政策紧缩使得市场流动性大幅减少,资金总体流出市场,加快顶部的产生;而货币政策宽松使得流动性大幅增加,资金总体流入市场,加快底部的形成。

打个比方,货币政策宽松相当于央行开闸注水,流入股市资金水涨船高;货币政策紧缩相当于央行开闸放水,抽出股市大量资金,水位下降价格下跌。

货币政策最具有代表性的调控工具就是利率及存款准备金率。

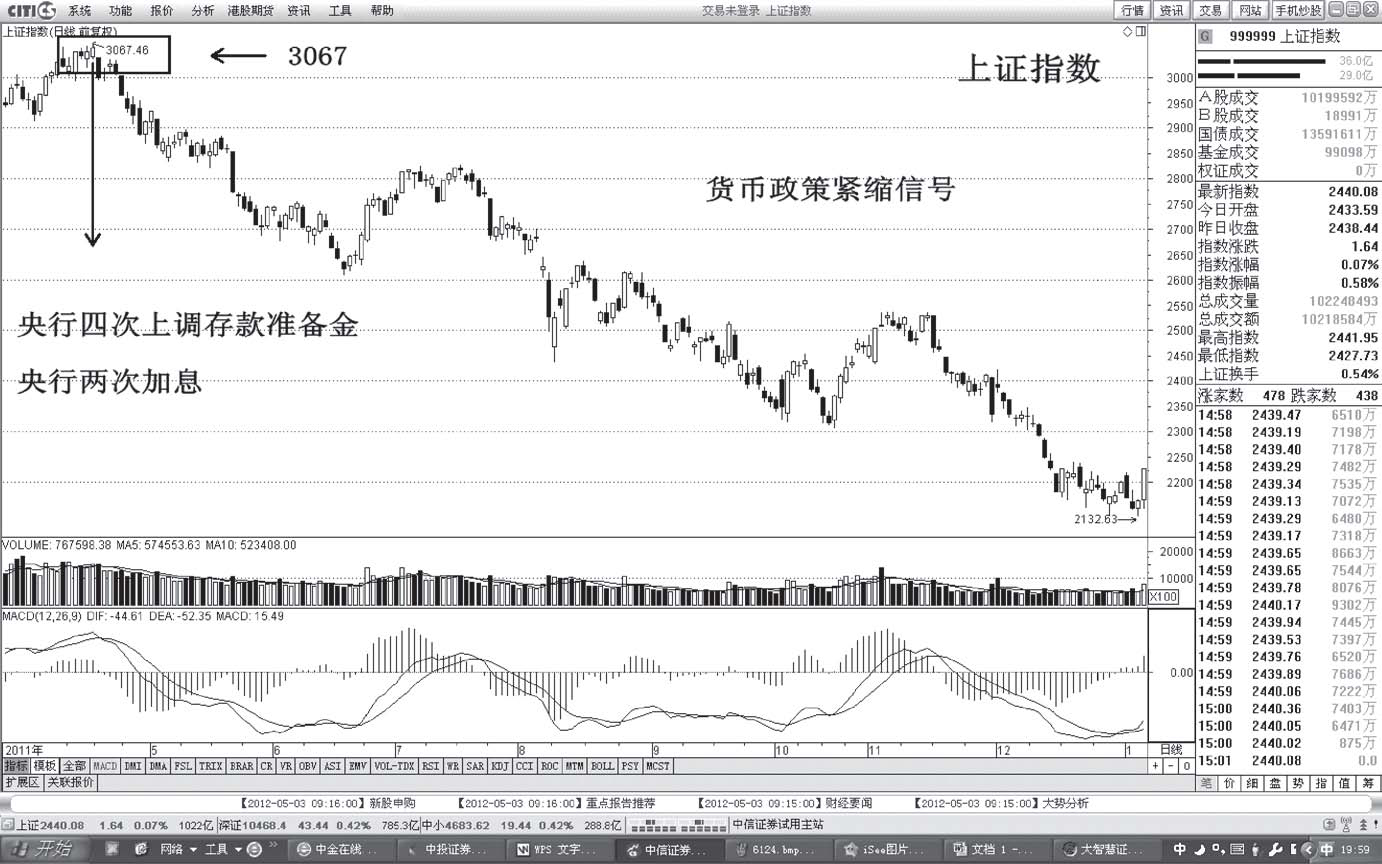

比如2007年大牛市就是在货币政策紧缩——累计5次加息、累计11次上调存款准备金的情况下产生6124顶部的;再比如2011年大调整是在货币政策紧缩——累计2次加息、累计4次上调存款准备金的情况下产生3067顶部的。

(一)典型的货币政策紧缩:6124顶部

详见图2-1。

图 2-1

(二)典型的货币政策紧缩:3067顶部

详见图2-2。

图 2-2

货币政策预期同样可以直接影响行情的顶部与底部。

(三)典型货币政策紧缩预期:3478顶部

详见图2-3。

图 2-3

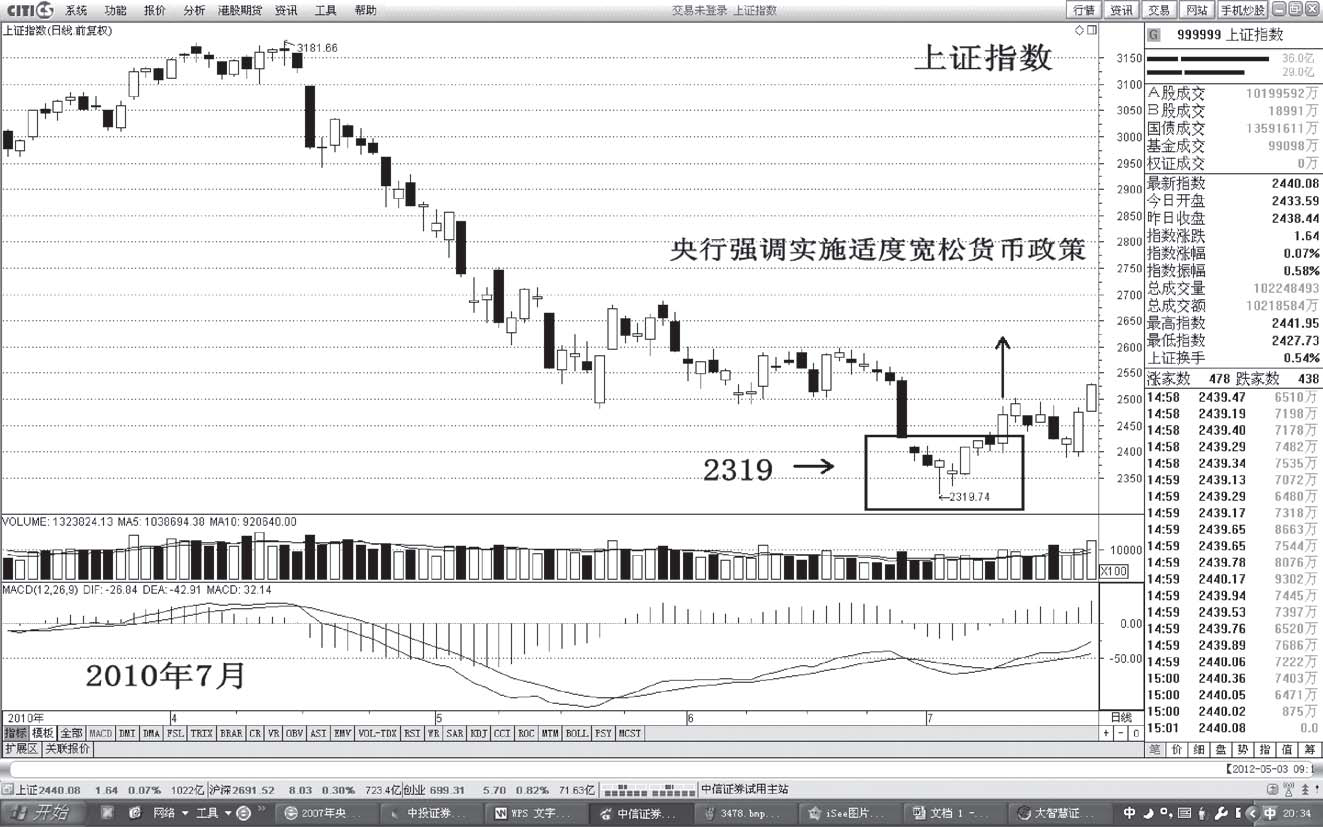

(四)典型货币政策宽松预期:2319底部

详见图2-4。

图 2-4

英国经济学家凯恩斯(1883—1946),被认为现代西方经济学最有影响的经济学家之一,他创立的宏观经济学与弗洛伊德所创的精神分析法和爱因斯坦发现的相对论一起并称为20世纪人类知识界的三大革命。

在《货币改革论》中,凯恩斯阐述了预期的基本思想,主要是对于汇率预期、通货膨胀预期和利润预期的阐述。在凯恩斯经济学中,预期占有重要的地位,其基本原因在于它强调未来的不确定性对人们经济行为的决定性影响。

凯恩斯将预期分为短期和长期两种,认为短期预期是价格预期,它决定厂商的现在产量和就业量;而长期预期是指资本的流动偏好及习惯,投资者往往会在持币或是投资之间进行选择,这种预期往往是不稳定的。可见,无论是短期预期还是长期预期都能够对市场产生深刻影响力,股票市场同样如此。

资本市场是一个讲求预期的场所,尤其是货币政策预期往往会对大盘走势产生趋势性影响,因此从这个意义来讲,预期是一种作用力。

有人把资金、技术等称为“硬实力”,把预期称为“软实力”。硬实力如钢;软实力如水。硬实力产生直接变化;而软实力产生隐性变化。因此,某种角度上预期更具有不可忽视的效应。

股票市场最为重要的预期是货币政策预期。因为货币政策宽松预期将会产生行情所需要的流动性;货币政策紧缩预期则将产生引发行情调整的资金回流预期。

在货币政策预期中,央行的表态及强调是重要表现形式,能够对于市场走势产生深刻影响。

(一)典型货币政策预期案例之一

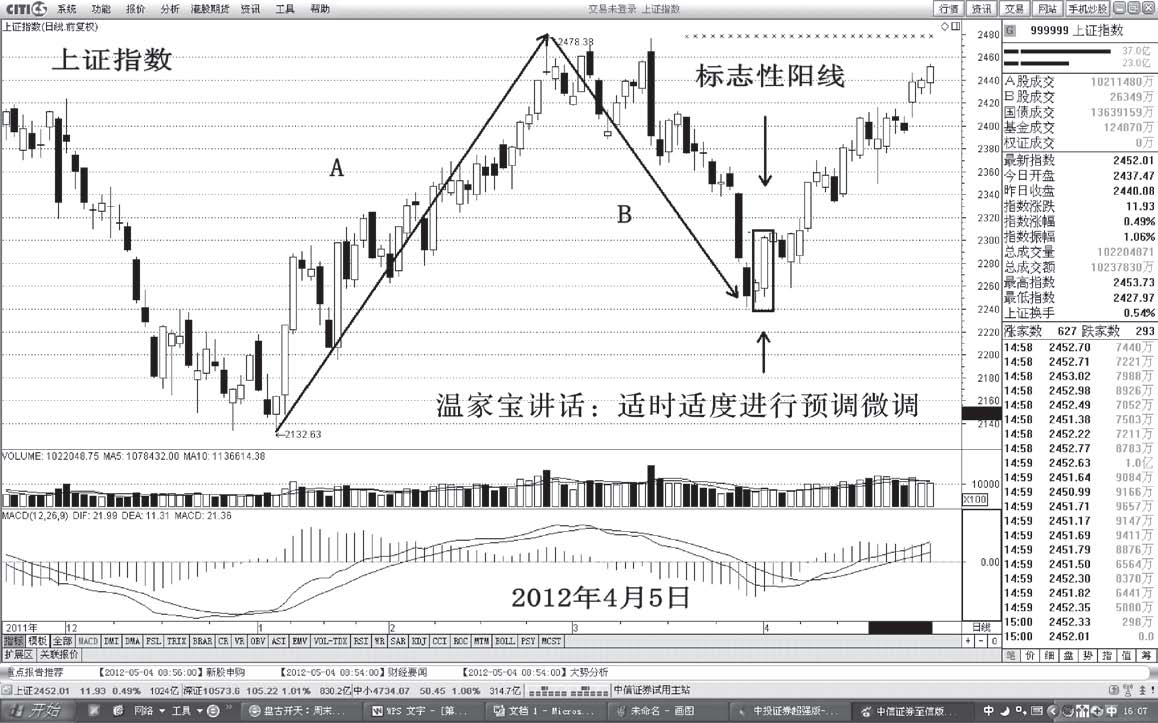

2012年3月14日大盘确认2478顶部后展开大幅调整,大有二次探底2132之势,市场再次面临弱势杀跌局面。

2012年4月1日~3日,中央政治局常委、国务院总理在广西、福建等地就经济运行情况进行调研。温家宝指出,当前我国经济运行情况总体是好的,一些主要经济指标虽然有所回落,但仍然处在合理水平,国民经济运行继续朝着宏观调控预期方向发展;同时,也要保持清醒头脑,增强忧患意识,密切关注经济运行中的新情况、新问题,实行灵活审慎的宏观政策,适时适度进行预调微调,保持经济平稳较快发展,确保实现今年经济社会发展目标。这与中央政治局4月20日会议的精神“根据形势变化适时适度预调微调”前后呼应。无疑“适时适度进行预调微调”具有强烈的货币政策预期暗示作用。

股票市场对此做出积极反应,2012年4月5日大盘当天随即收出一根大阳线,标志着针对2132点的二次探底终结,大二浪黄金坑形成,同时也标志着自2132点以来的大三浪开始启动!可见,货币政策预期起到了决定性作用(见图2-5)。

图 2-5

(二)典型货币政策预期案例之二

2009年9月30日央行发布货币政策第三季度例会内容,强调第四季度要继续落实适度宽松的货币政策。市场止跌企稳,10月9日大盘高开,产生+4.76%大阳线,标志着周期性黄金坑的形成,同时波段性上涨再次展开(见图2-6)。

图 2-6

(三)典型货币政策预期案例之三

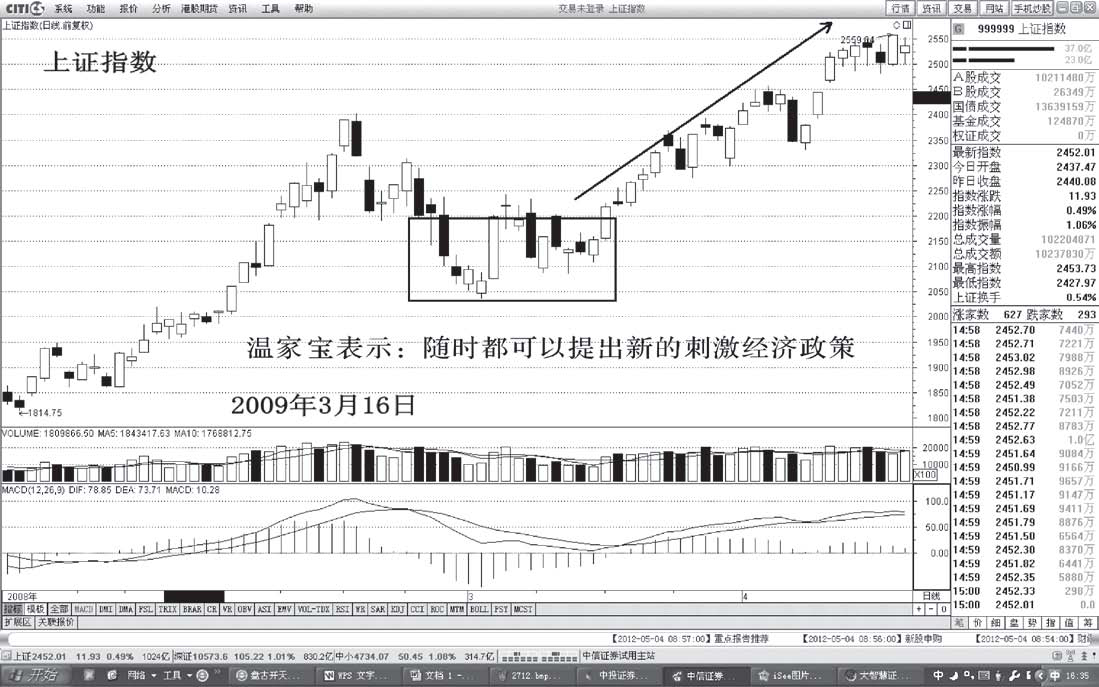

2009年3月16日温家宝表示,为了应对金融危机,中国政府做了长期应对困难的准备,预留了政策空间。中国政府已经准备了应对更大困难的方案,并且储备了充足的“弹药”,根据形势变化,随时都可以提出新的刺激经济政策。温家宝的讲话透露出强烈的货币政策宽松信号,并且形成了强烈的暗示作用。市场对此作出积极反映,2009年3月17日大盘涨幅+3.02%,2712底部黄金坑成立(见图2-7)。

图 2-7

金融学中,预期是人们对未来经济变量作出的一种估计,预期往往会根据过去的经验和对未来经济形势的判断,而得出结论。预期对经济行为有重要影响,预期会导致经济出现惯性。

股市实战中,货币政策预期具有强烈的暗示、强化、推动作用。尤其是央行货币政策的制定者、发布者或重要领导人的表态、讲话、发言,以及宏观经济数据等都可以对于市场产生强烈影响及作用力,改变大盘的运行方向,形成趋势性拐点。

根据历史经验,A股市场许多黄金坑的产生都和货币政策预期有直接或者间接关系,某种角度说明货币政策预期是一种“趋势生产力”,货币政策预期通过暗示、强化、推动作用打破多空平衡,影响资金的流入流出,影响主力博弈性策略,往往使得趋势出现剧烈的拐点。