本部分为美国证券分析家拉尔夫·纳尔逊·艾略特(R.N.Elliott)原著编译。艾略特以波浪法则解释市场的行为,并特别强调波动原理的预测价值,他的波浪理论帮助无数股民洞悉股市,是我们最常用的趋势分析工具之一。在本书中,我们精选了其理论中最具实操价值的内容,让读者能够掌握原汁原味的艾略特波浪理论。

世间万事皆有其运行法则,有生命的和没有生命的事物本身都存在着一定的运行规律,因为大自然本身就是在以自己的方式运行,亘古如此。既然规律最重要的特征就是秩序,那么如果我们明晰了规律,就能预见事物未来的发展趋势。

人类与太阳和月亮没什么两样,不过都是自然的产物,因此我们认为人类社会行为的发生也是可以测度和分析的。大量关于人类行为的研究表明,由社会经济的进步所带来的社会各方面的发展,事实上都在遵循着某种特定的法则,这就使得社会经济发展本身会按照某种稳定的模式发展,不断重复与以往相似的波浪式脉冲。随着时间的流逝,你会发现这些波浪或脉冲的强度其实是一致的。为了更好地说明和论述这一现象,在研究中引入人类的活动是十分必要的,股票市场为我们提供了众多可靠的数据,它显然是个不错的选择。

有两个原因使得人们对股票市场非常关注:

其一,除了股票市场,还没有哪个领域能有那么多预测未来的文章,但能够预测成功者却寥寥无几的。经济学家、统计学家、技术人员、商业领袖以及银行家都尝试预测纽约证券交易所市场中股票未来的价格,甚至还出现了一种以市场预测为目标的职业。然而就在1929年,美国有史以来最大的牛市突然之间变成了最大的熊市,套住了几乎所有对熊市缺少警觉的投资者。甚至连很多大的投资机构也损失惨重,尽管他们每年花费数十万美元用于研究市场,但因为股票套在手里的时间太长,所导致的价格缩水使其遭受了数以百万计的经济损失。

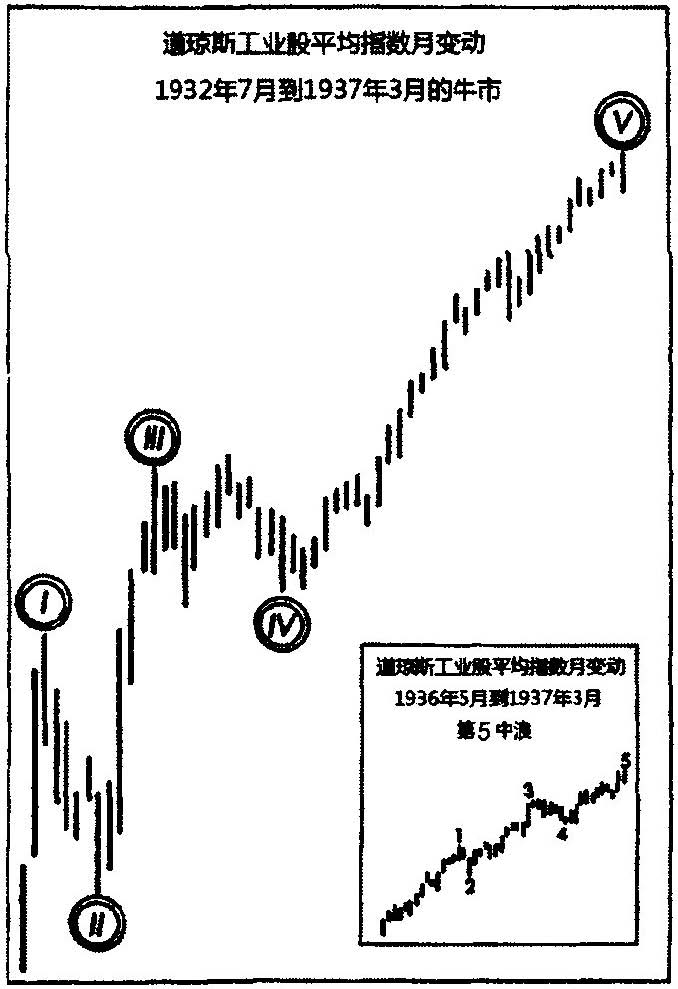

其二,之所以选择股市作为经济社会活动的代表来阐释我的波浪理论,是因为这样做有非凡的价值——只要能够成功预测股市的未来走势,它就必能带给你巨大的经济回报。即便只是碰巧对某个特定时间段的股市预测成功,都能在短期内赚取巨额财富。比如,在1932年7月至1937年3月的上涨行情中,30只主要的代表性股票的平均指数上涨了惊人的373%。而在这一轮持续时间长达5年的牛市中,个股所上涨的比例更是让人惊叹。当然这些上涨并非呈直线性的单边上涨,而是经过了一系列涨涨跌跌、震荡攀升的步骤,或者说是持续数月之久的“之”字形运动。这些小范围价格波动的存在实际上为我们提供了更多的获取利润的机会。

就像自然界的其他事物一样,股票市场自有其运行法则。虽然从表面上来看,每天的价格波动是杂乱无章毫无规律可言的,但是进一步对市场进行研究就会发现,事实其实并非如此。我们可以看到市场有节奏或者说是有规律、可测量的持续运动着。只有从正确的角度看待市场并进一步分析才能发现市场背后的规律。在接下来的章节里,我将说明通过以往的市场运动记录下来的揭示人类反应的规律或者韵律,这种规律或者韵律事实上是按照一种确定的波浪原则波动而形成的。

波浪原则是一种在每一个人类活动中都会发挥作用的规律。不管是否存在一种记录体系,不同级别的波浪都会暗自出现。如果符合下述情况,那就表明波浪模式是完全适用的,经验丰富的人可以从中看出其运行模式。这包括如下一些情况:

(1)以公司为代表进行的大规模商业活动,且公司的所有权高度分散;

(2)一般市场,在那里买卖双方可以经由代理人快速接洽;

(3)完整可信的记录及发行的交易记录;

(4)关于公司一切事务的充分的统计数据;

(5)能够揭示所有浪级的每日最高、最低价图表。

股票交易的每日价格记录从1928年开始,而小时价格记录从1932年开始,为了便于观察小浪和细浪,特别是快速变动的市场,这些记录是非常有必要的。

波浪理论不需要两种平均价格指数的相互印证,每—种平均指数、股票群、个股或是任何人类活动都通过其自己的波浪进行研判。

一次完整的波浪运动是由5浪组成的。为什么是5浪而不是其他数字呢?这是宇宙的秘密之一。我不会对其中的原因进行解释,但还是有必要说明一下,其实我们很容易看出数字5在其他基本的自然模式中的重要性。比如人的躯干有5个延伸——一个头,两条腿,两条手臂;头上有5个延伸——两只耳朵,一双眼睛,一只鼻子;每只手臂有5个延伸——五根手指;每只脚上也是各有5个脚趾;人具备5种感官——味觉,嗅觉,视觉,触觉,听觉。在其他很多地方还会看到同样的情况。

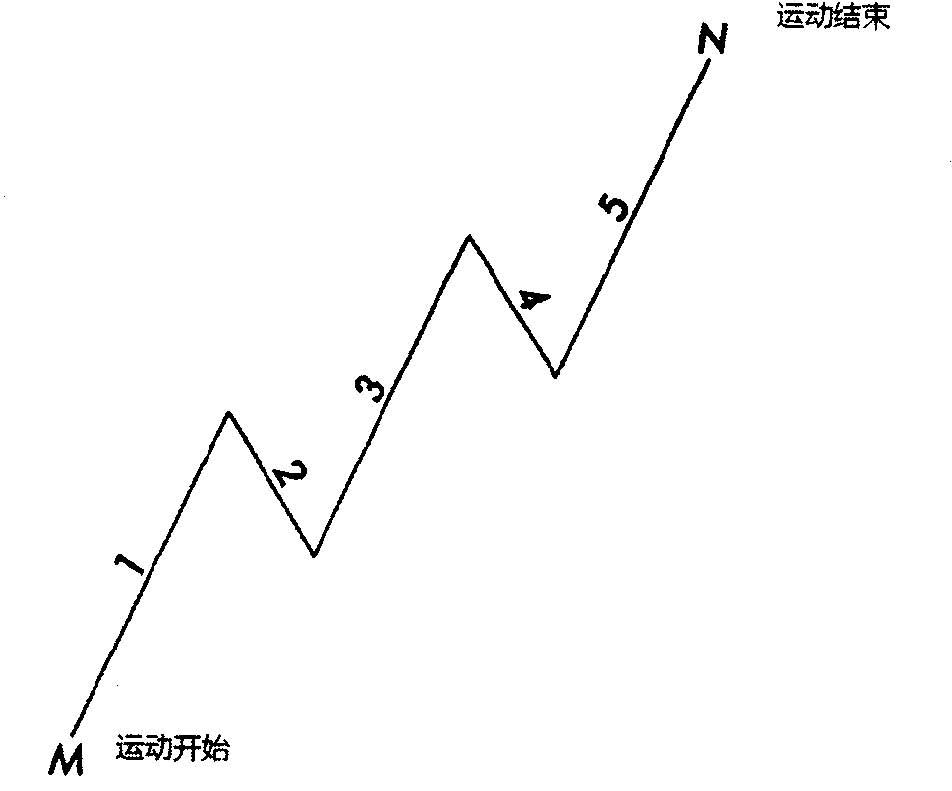

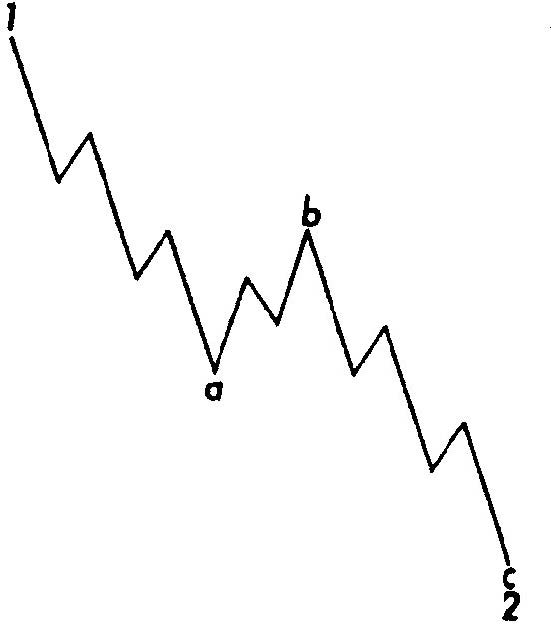

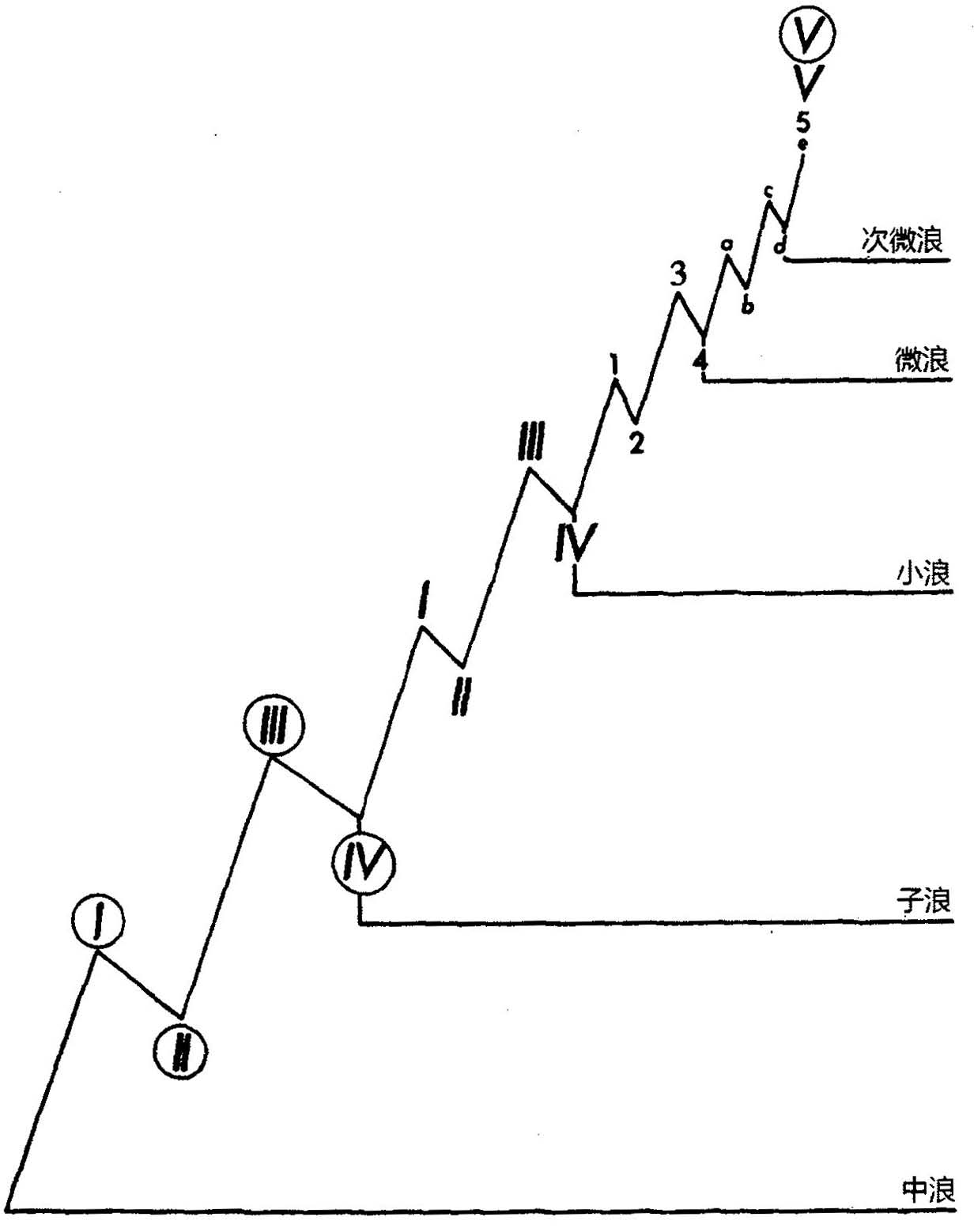

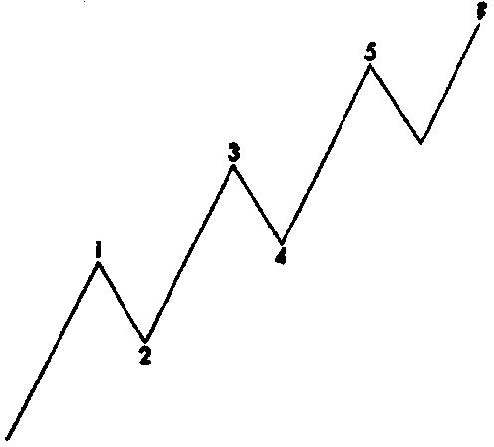

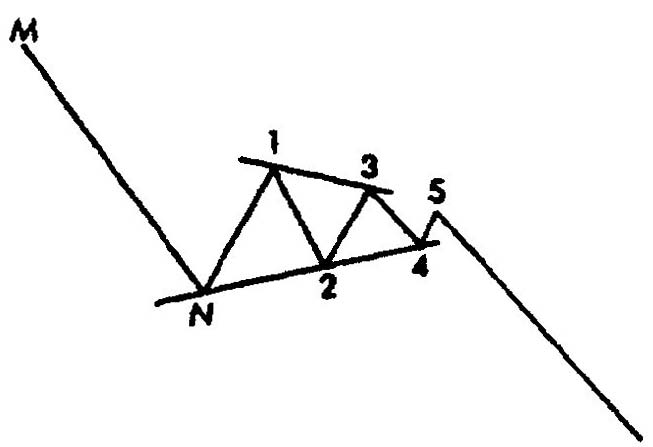

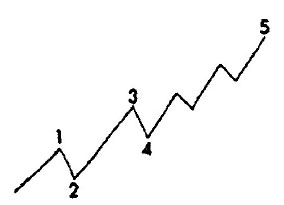

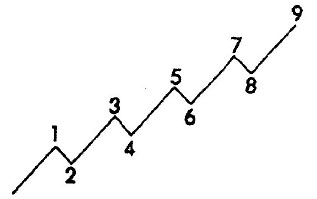

任何一次完整运动中的5浪中,有3浪会与整个浪型的运动方向相同,另外2浪的方向则会相反。浪1、浪2和浪5代表前进的动力;浪2和浪4则是反向浪,或者说是修正浪。这条规律也可以换句话说:奇数浪指示主要方向;偶数浪则与主方向相反(如图1所示)。

图1

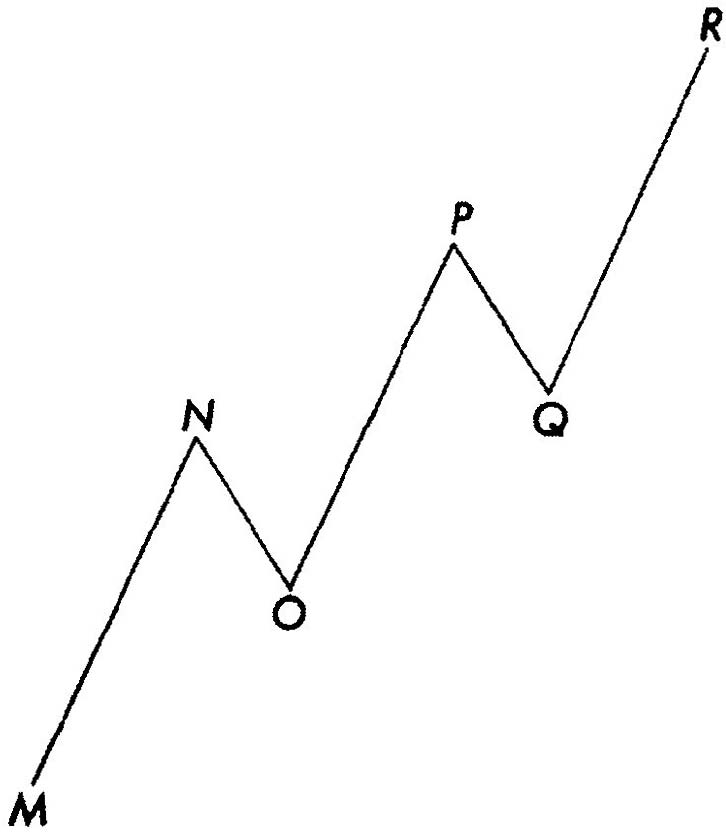

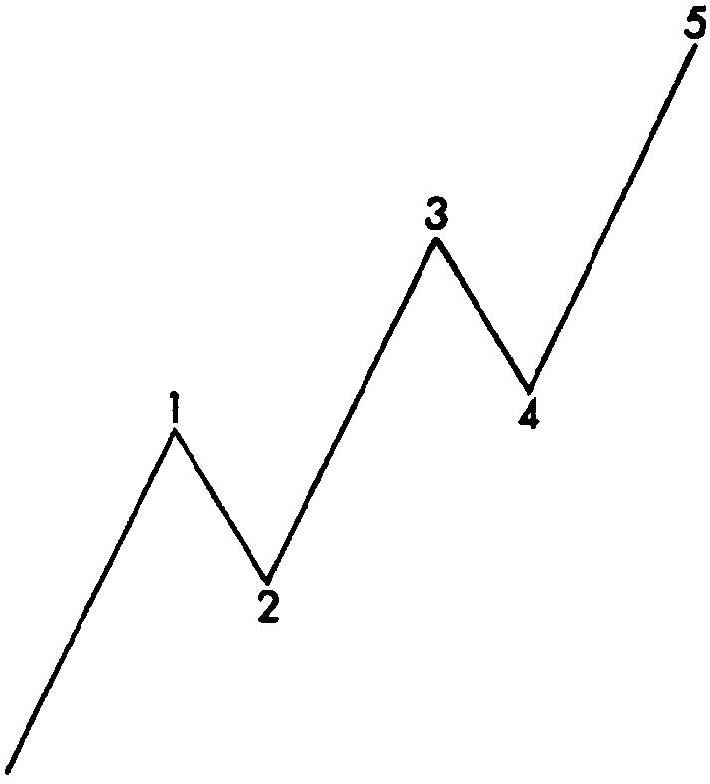

一个维度上的五个浪会成为下一个更大维度或浪级的第1浪。比如说,在图1中从点M行进到N的五个浪,图2表示的运动与图1的相比是更大级别的浪型运动。从图上可以看到,从M到N成为从M到R的5浪运动中的1浪。以此来推,从M到R的波浪运动也将会成为下一个更高级别浪级运动中的1浪。

图2

我在之前的讨论中只是对股票价格的波浪运动进行了一般处理,所要确定的要点是:一轮股价波动是由5浪组成,而这一轮波动的5浪实际上等同于下一个更高级别波动的第一浪。现在我要介绍波浪运动的第二个基本概念,它主要是探讨波浪运动中奇数浪和偶数浪的差别问题。

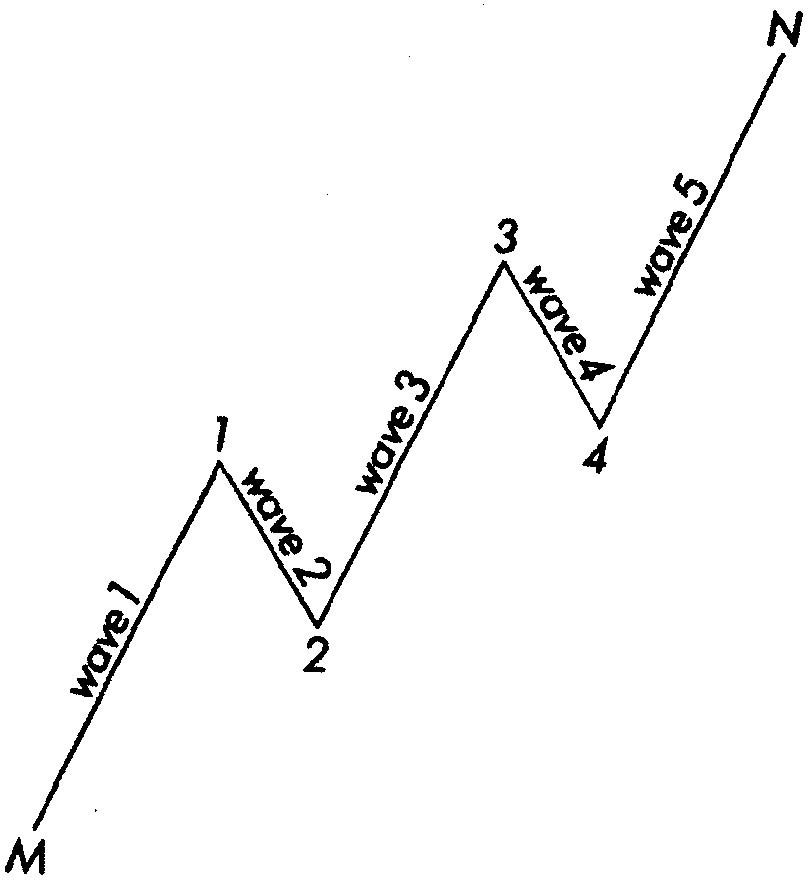

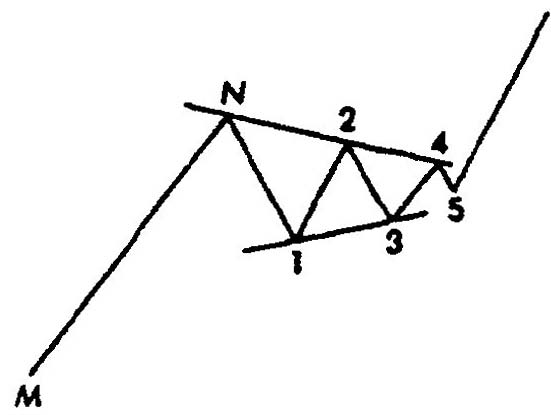

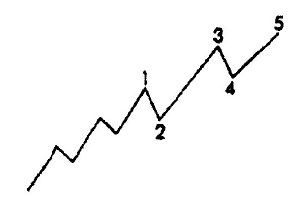

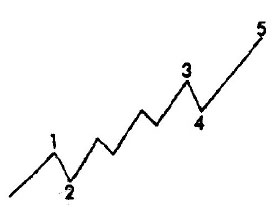

请回忆一下,第1浪、第3浪和第5浪是主要方向上的驱动力,而第2浪和第4浪则与运动方向相反。第2浪起到修正第1浪的作用,而第4浪起到修正第3浪的作用。主方向浪与反方向浪的差别在于,前者可以细分成5个次一级的浪,而后者只能细分成3个次一级的浪。在前面的讨论中,从M到N的运动如图3所示。

图3

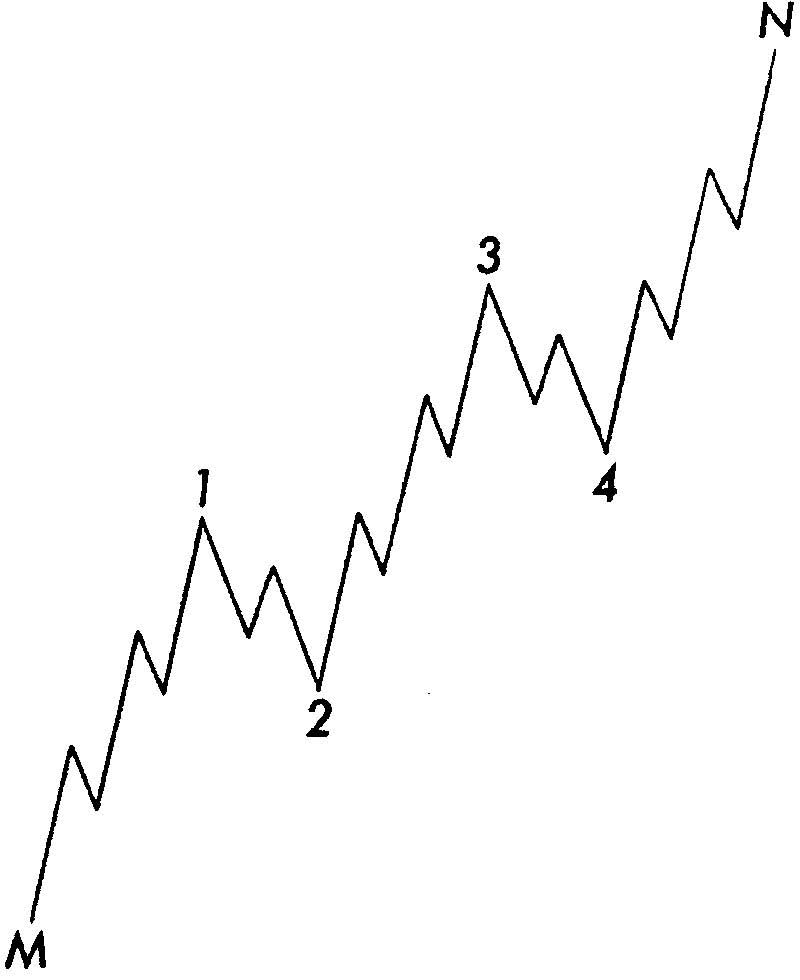

上述运动也可以分解成更低一级的浪,如图4所示。

图4

请注意,在图4中,第2浪(1到2之间的浪)和第4浪(3到4之间的浪)各由3个更小的浪组成,而第1浪、第3浪和第5浪则各由5个更小的浪组成。通过以上叙述可以得出的规则包含了以下两则,它们是整个波浪理论的基础:

(1)主方向上的浪,或者说是奇数浪,是由5个更次一级的浪组成的;

(2)调整浪,或者说是与主方向相反的浪(偶数浪)则是由3个次一级的浪组成的。

为了进一步说明上面的规则,让我们对图4中1到2的运动进行考察。这是从M到N的5浪运动中的第2浪,正如所有的调整浪所必需的那样,这个浪型也是由3个浪组成的。而从1到2这个浪型的3浪中,如果独立来看,是一次明显的调整运动。根据上述规则,奇数浪(或者称之为浪a和浪c)由于在整个1到2的调整运动方向上,应该各由5个更小的浪组成。而偶数浪(或称之为浪b),与1到2的运动方向相反,应该由3个更小的浪组成。如果我们将1到2的运动用更小的浪级来表示,将会如图5所示。

图5

为了方便起见,让我们把一轮运动的奇数浪称为基本浪(cardinal waves),偶数浪称为调整浪(corrective wave)。请记住,基本浪包含5个次级浪而调整浪包括3个次级浪。其他关于波浪的规则和要点则与前面所述别无二致。

波浪运动适用于股票平均指数,如道琼斯(DOW Jones)、标准统计(Standard Statistic)及《纽约时报》(New York Time)的平均指数,也适用于股票组合,如钢铁股、铜业股、纺织股,还适用于股票个股的判断。在对个股进行研究时,可能会发现有些股票上涨的时候其他股票在下跌或处于调整过程中。但是对于大多数个股来说,不论在什么时候,通常都会按照相同的方向模式进行波动,其结果就是平均指数或者说是总体市场将会表现为波浪现象。推而广之的结论就是,某个市场平均指数包含的股票数目越多,那么它所呈现出来的波浪模式就会越完美。

在波浪理论中,波浪一般是没有统一的长度和持续时间的。一轮由5浪组成的完整的波浪运动总是会受到一个或更多控制因素的影响,但是3个上升浪(第1、第3和第5浪),两个调整浪(第2和第4浪)肯定会组成一轮完整的运动,并使自己与当前的发展相适应。这一运动背后的基本因素通常在这个因素的影响全部发挥作用(表现为运动的结束)之前无法识别。每个人都了解当前的新闻,因此组成完整运动的5浪的范围和程度都有可能被修正(能够影响股市的消息看起来会影响小浪级(sub-minor)以下波浪的形状)。

就一般情况而言,可以假设第3浪将会到达比第1浪更高的水平,第5浪也将走到比第3浪更高的点位。同样,第4浪不应该到延伸第2浪的水平。第2浪很少会抵消掉第1浪所上涨的幅度,第4浪很少会抵消掉第3浪所上涨的幅度。换句话说,完整的5浪运动通常表现为一条对角线,如图6所示。

图6

如果想要正确地观察一轮股票市场的波动,并以此来区分这一轮波动中的各个波浪,那么这—波动就必须处于两条平行的直线之间。大多数文具店都有平行直尺出售,显然使用这种工具会有助于我们为股市的波动画出通道。

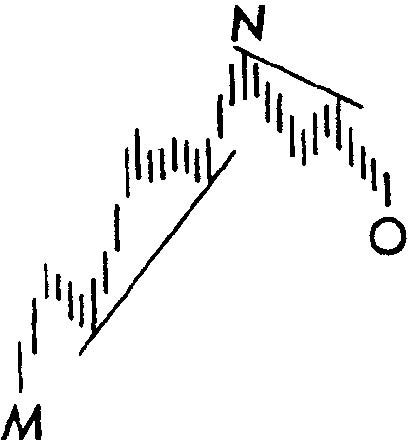

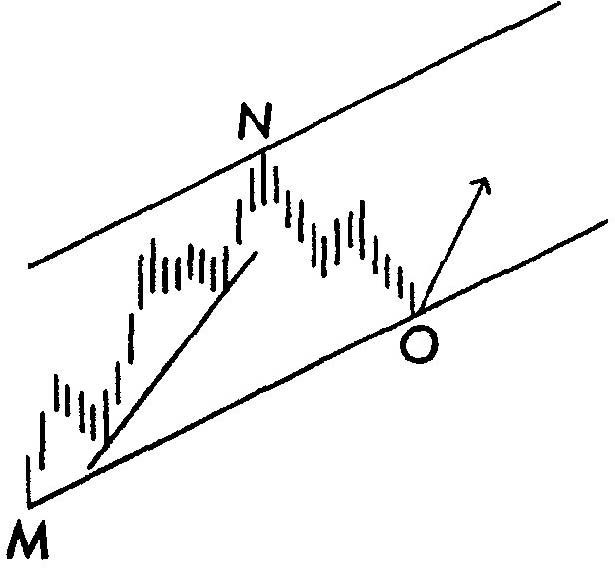

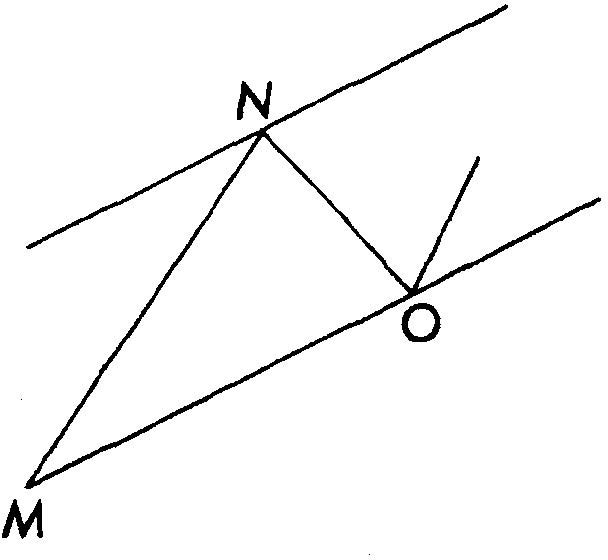

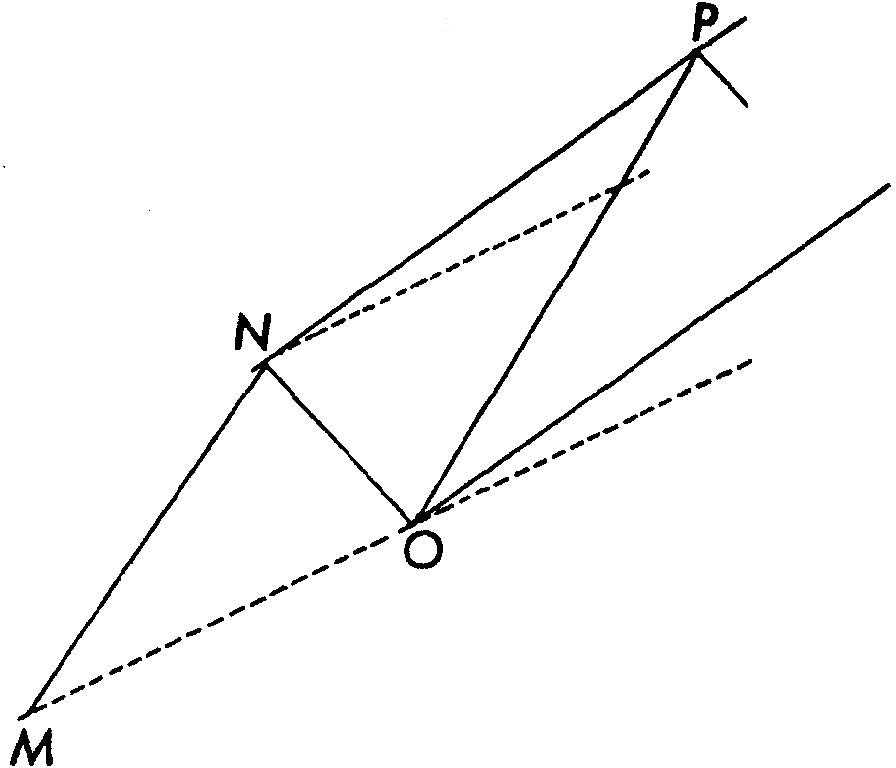

在第1浪和第2浪结束以前,是没有通道出现的。如图7所示,第1浪和第2浪已经结束,留下3个接触点,也就是图中的3个凸点。第一个接触点是第1浪的起点,第二个接触点既是第1浪的终点,也是第2浪的起点,而第三个接触点则是第2浪的终点。为了便于说明,这3个接触点分别被标记为M、N和O。在画通道时,首先,先连接点M和点O,以这两点为基准作一条基线。经过N点画一条线与基线平行,标记为“上通道线”。这一上通道线应延长到N点右侧。经过如上操作,通道就会如图8、图9所示。

图7

图8

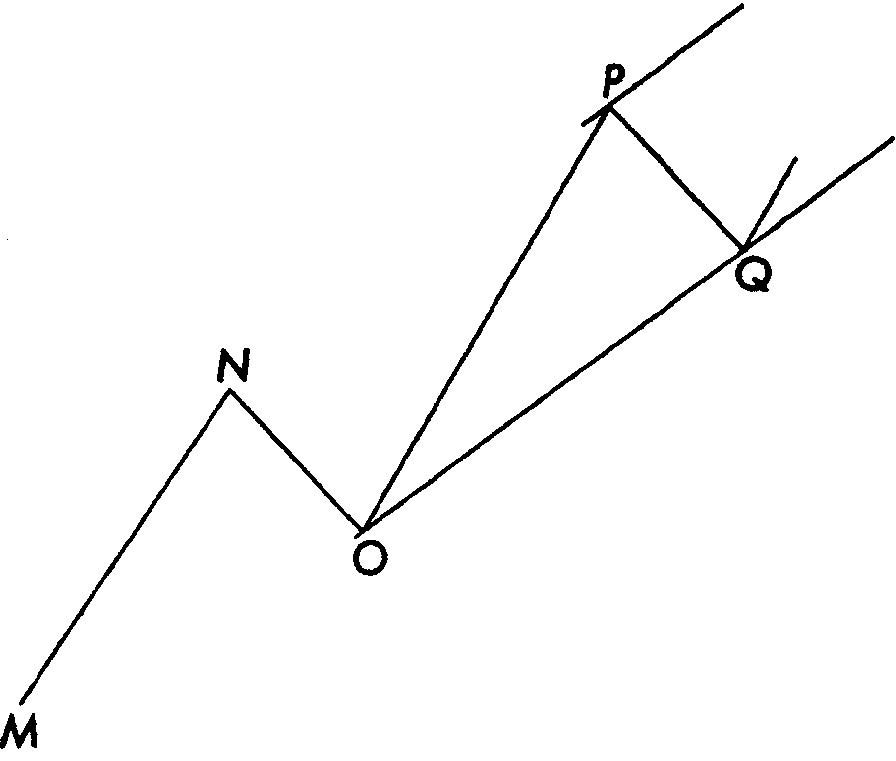

图9

第3浪通常会在上通道线附近结束,如果第3浪成功穿越了上通道线,那就说明上升行情暂时较为强劲,但是如果第3浪的终点位于上通道线以下,那就说明上升运动暂时较弱。无论如何,一旦第3浪结束,就可以抛弃旧的通道用一个新的通道来代替。这条新通道是通过连接N点和P点,或者说第1浪和第3浪的终点而建立起来的。穿过接触点O,与新上通道线做平行线,就可以得到另一条线。我们把这条线仍旧标记为基线,将其延长到P点右侧。第4浪的终点应该就在这条线上。图10显示了旧的或者说废弃掉的通道和新的通道。当然,如果第3浪的终点刚好在原来画的上通道线上,那么废弃掉的通道就会和新通道重合。

图10

只要整个浪型中的第4浪结束,不管其终点是落在基准线上还是线外,我们都可以为该波浪画出最终的通道。这个通道极其重要,因为我们可以依靠它定位第5浪或者说最终浪的位置。股票投资者和炒作者们最为关注的、能够决定他们的操作是否成功的长期波动的终点就位于第5浪上。最终通道可以通过连接极限终点或者说第2浪的暴露接触点(O)和第4浪终点或是暴露接触点(Q)来定位。过第3浪的终点(P)做一条与上述基准线平行的直线,我们就可以得到另一条上通道线。如图11所示。为了让读者看得更清晰,已作废的第一个和第二个通道线已经擦去。通常的规律是,第5浪会在上通道线附近结束。由于这种规律非常重要,这个主题将在后续波浪特征的讨论中还会加以详尽解释。

图11

当第5浪结束后,股市将会出现一轮下跌或者说调整运动,其幅度将比之前的在前面讨论的通道中进行的调整幅度大很多。这会成为下一轮更大级别波浪运动的第2浪和第4浪,此前通道中的前5个波浪现在将被重新编号,成为下一轮波浪运动的第1浪。更大范围的通道可以按照前面描述的原则,从第2浪的终点开始,重新予以绘制。

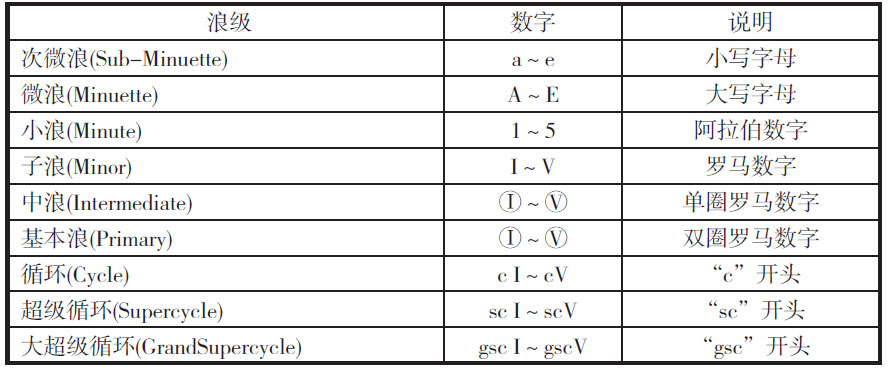

在将波浪理论应用于股市的过程中,我们需要对波浪运动进行区分,以分辨股市中的波浪运动与其他领域中的波浪运动的不同之处。因此,设计一些专有名词是非常必要的,这样就可以把任何一个浪级的波浪与其他更低或更高浪级的波浪区分开来。出于实践应用的需要,下列各个浪级的运动将涵盖股市研究。正如我们在这里所呈现的那样,作为市场趋势研究的学生,我们在对现象进行研究时,不可避免地需要这些分类。下表中的浪级就是按照从低到高所进行的排列,某一级中的5浪组成更高浪级中的第1浪。比如说,5个次微浪组成微浪运动的第1浪,5个微浪等于一轮子浪运动的第1浪,依次类推。顺序如下:

次微浪(Sub-Minuette)

微浪(Minuette)

小浪(Minute)

子浪(Minor)

中浪(Intermediate)

基本浪(Primary)

循环(Cycle)

超级循环(Supercycle)

大超级循环(GrandSupercycle)

为避免产生混淆,上述波浪的命名与图表中波浪对应关系如下表所示。在这个表1中,任何级别的运动我们都可以一眼就能分辨出来。

表1

大家现在还无需对上面表格中波浪的命名和标记方法太过关注,随着学习的深入,你自然会发现它们越来越有用。

1857年到1928年的大超级循环浪我们可以将其称作“第1浪”,但是也可能是第3浪或是第5浪。1854年到1857年发生了一次严重的衰退,其持续时间与幅度都与1929年到1932年的衰退非常相似。

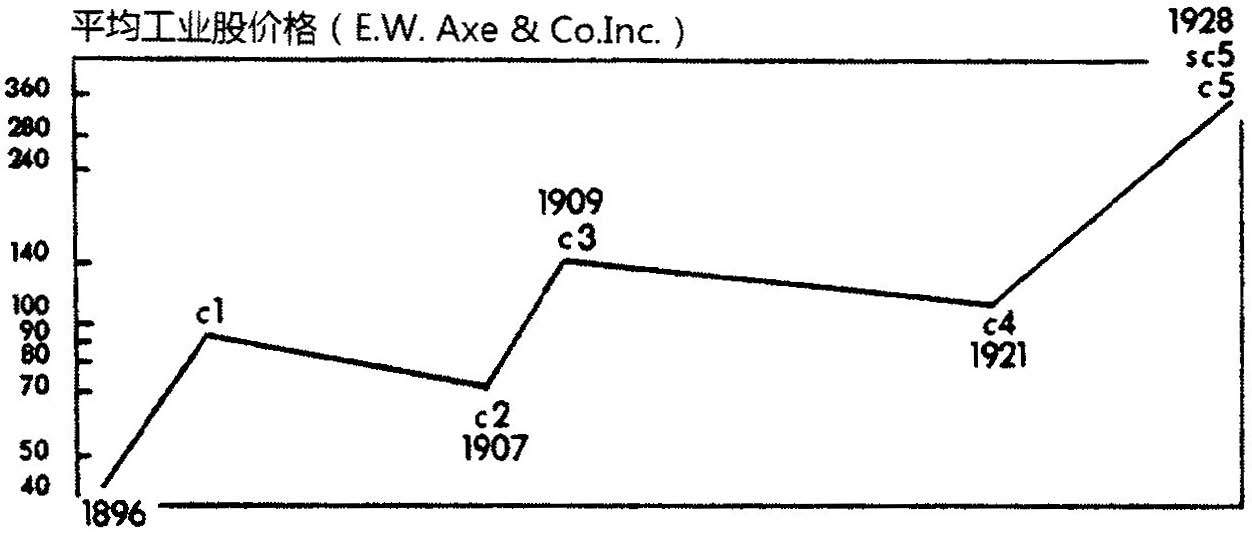

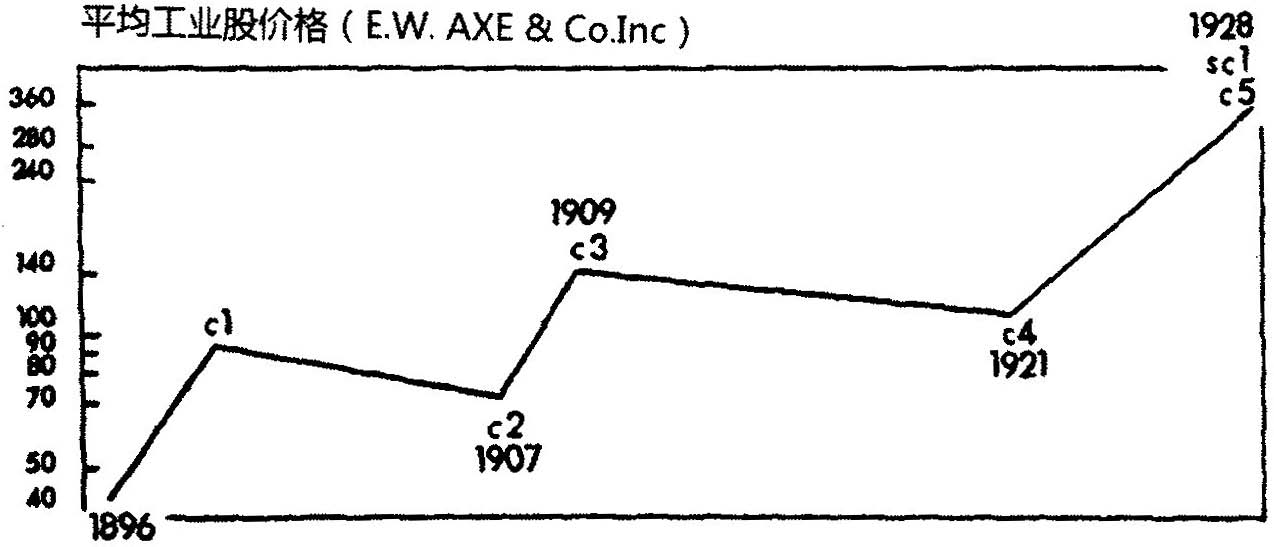

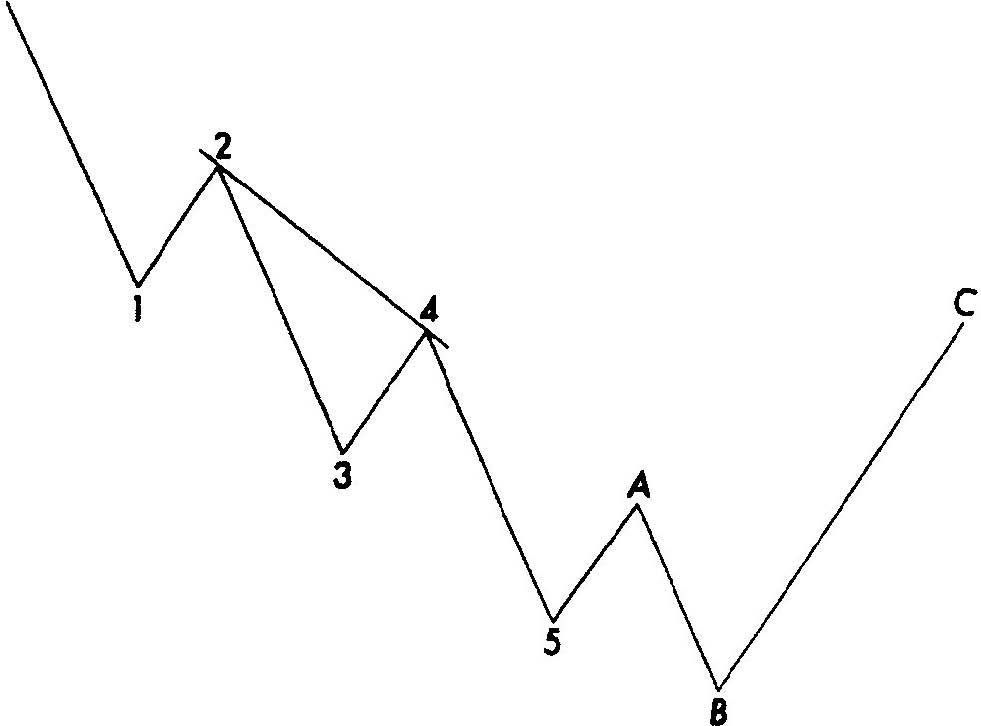

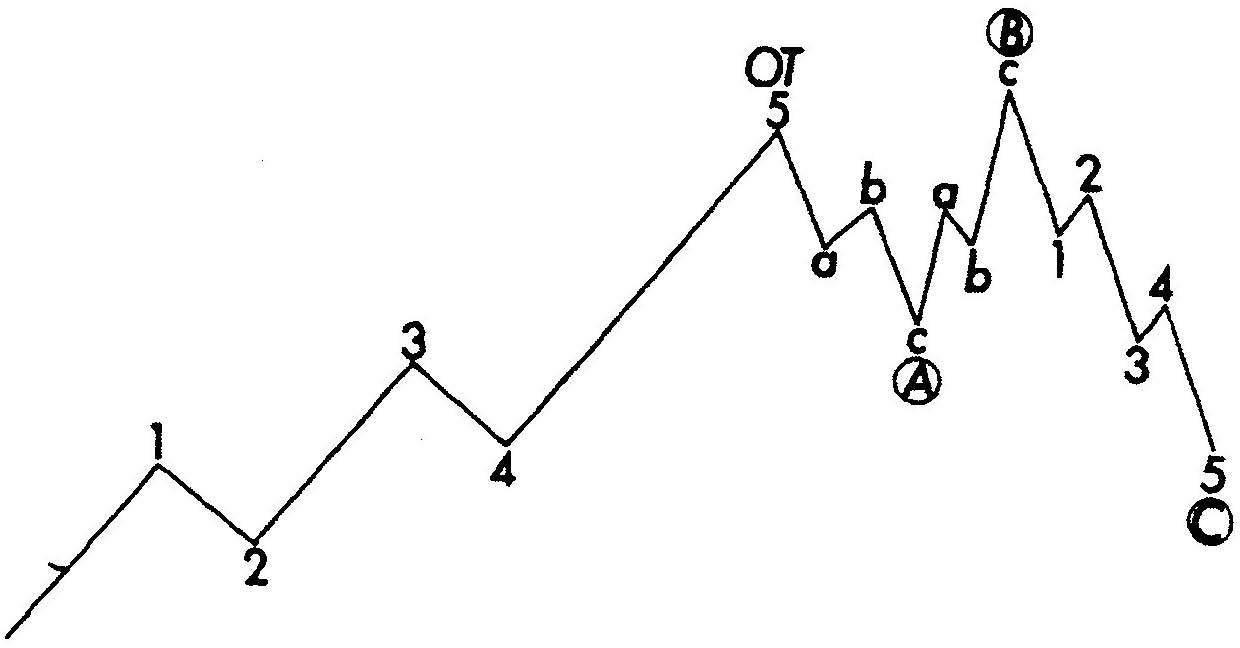

这次大超级循环的第3浪是整个波浪运动的上升浪,从1857年一直持续到1928年为止,它由5个级别低一级的浪组成。这5个浪合在一起就成为了一个完整的超级循环。这一超级循环可以细分如下(见图12):

图12

1857—1864年—超级循环第1浪

1864—1877年—超级循环调整(第2浪)

1877—1881年—超级循环第3浪

1881—1896年—超级循环调整(第4浪)

1896—1928年—超级循环第5浪

艾克斯—霍顿指数(Axe-Houghton lndex)记录了从1854年开始至今一些代表性股票的价格(这些股价都在纽约时报年鉴上公布过),这是现有的唯一可追溯到目前的大超级循环开始的资料。

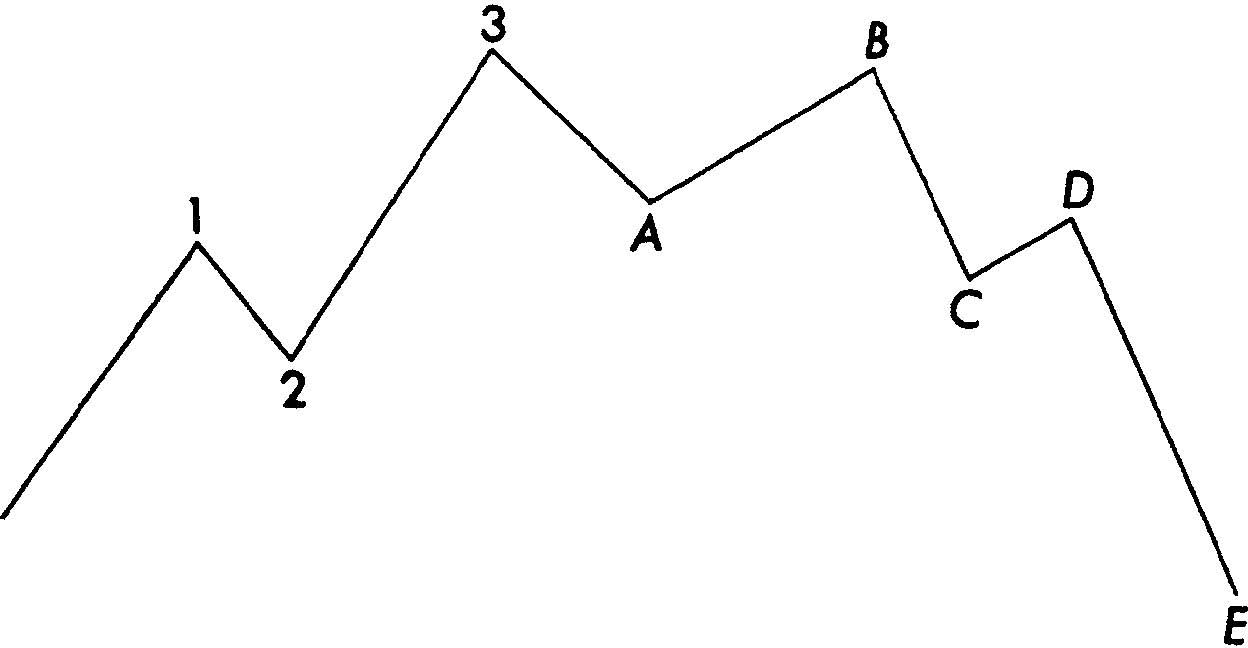

为了进一步的解释波浪循环理论,让我们从超级周期的第5浪入手,将其细分为更小的浪级。第5浪从1896年持续到1928年,根据前面所说的命名法,我们可以把这称为一个循环,这一循环由5个次级浪组成,如下图所示(见图13):

1896—1899年——循环第1浪

1899—1907年——循环调整(第2浪)

1907—1909年——循环第3浪

1909—1921年——循环调整(第4浪)

1921—1928年——循环第5浪

图13

图14

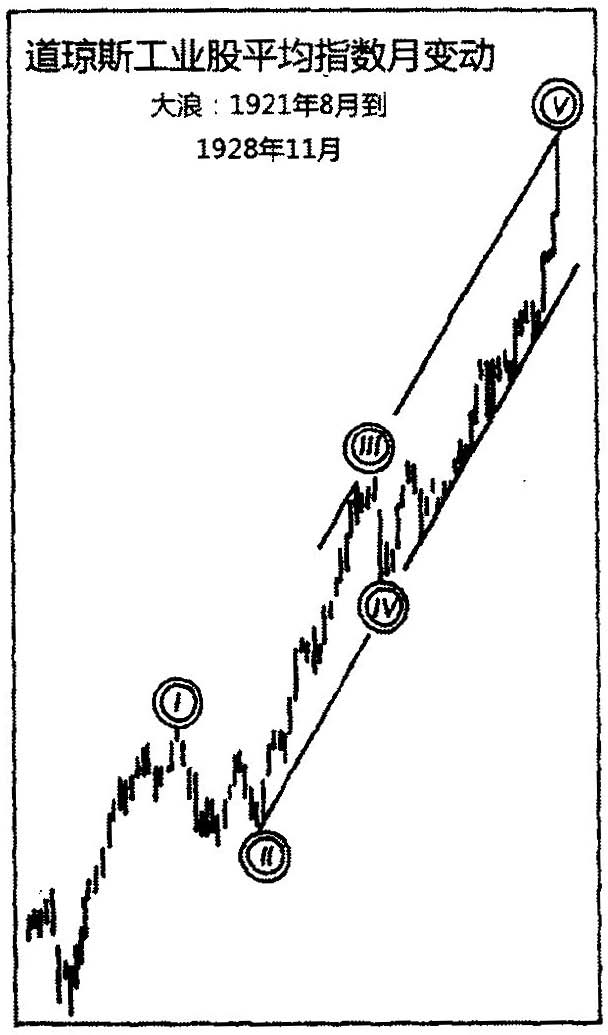

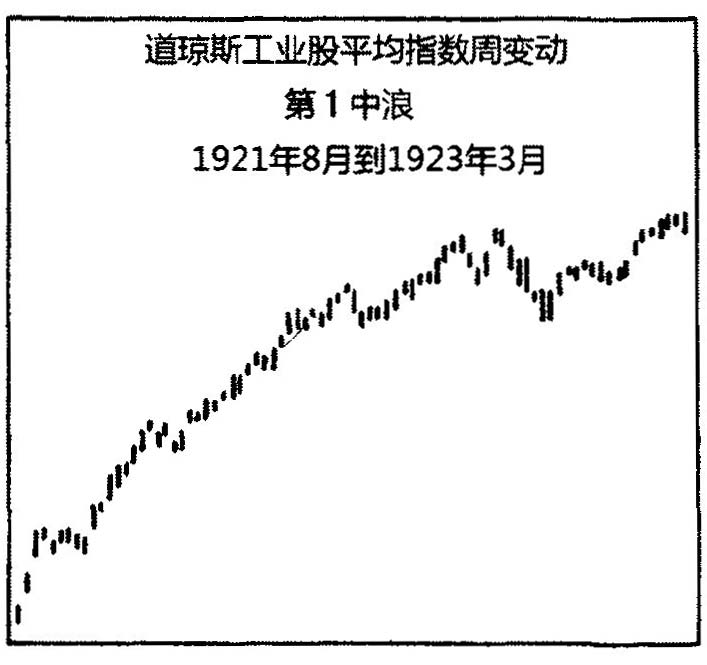

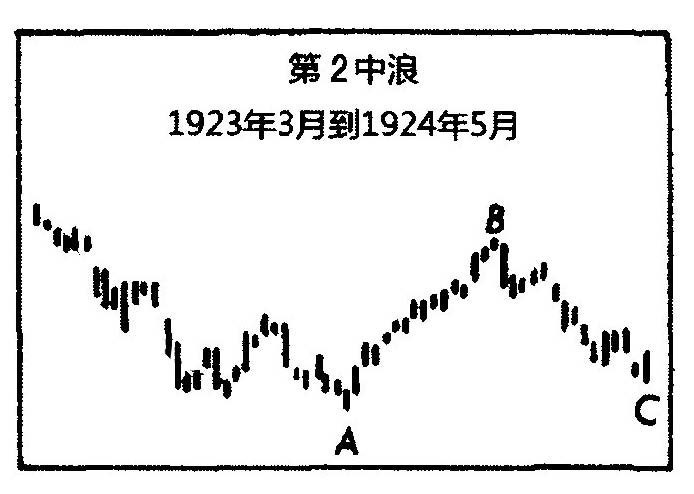

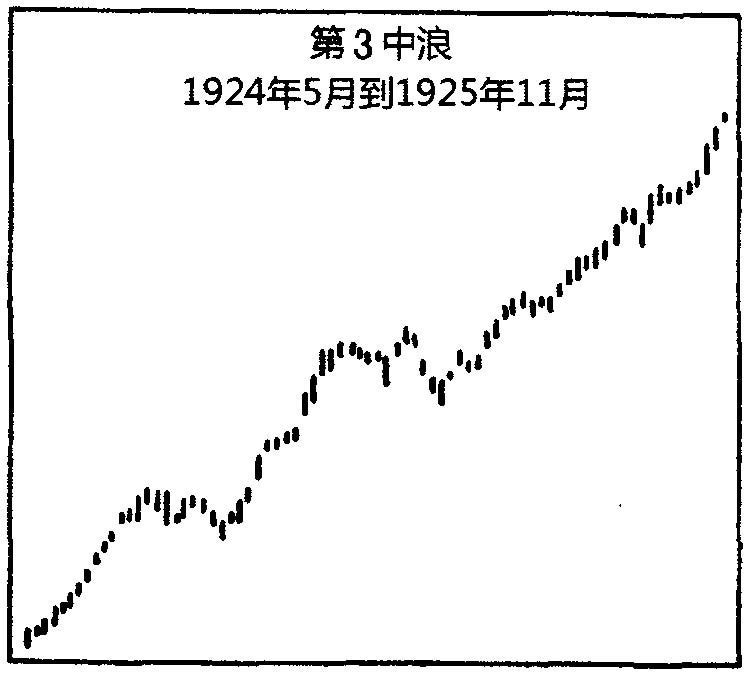

如果这个循环中的第5浪(1921—1928年)再分成更小的浪级,那么它将由如下5个标准浪组成(见图14):

1921年6月—1923年3月——基本第1浪

1923年3月—1924年5月——基本调整(第2浪)

1924年5月—1925年11月——基本第3浪

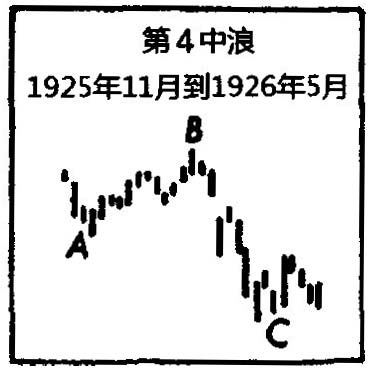

1925年11月—1926年3月——基本调整(第4浪)

1926年3月—1928年11月——基本第5浪

同理,在1921年6月到1928年11月的循环浪中,每个基本浪都可以被细分为中浪,这些中浪每个又都可以被分成子浪,就不断细分,直到所记录到的最小运动都能得到正确的分析和区分。

图15

1928年11月28日,道琼斯30只工业股票平均价格指数为295.62点,成为大超级循环第1浪中的第5超级循环浪中的第5循环浪中的第5基本浪中的第5中浪的第5子浪中的第5小浪中的第5微浪。换句话说,那些追踪着十年、年、月、周、日、时的波浪运动来研究股市运动模式的人不会被过去数十年以来任何一段时期的市场趋势所迷惑,他们不仅能够计算出大牛市的年和月,还能够精确到天和小时,甚至还可以预测到分钟。从大超级循环一路细分到最小的运动记录,市场在达到其最终顶点之前,每个更小的浪级都必须由5浪组成。

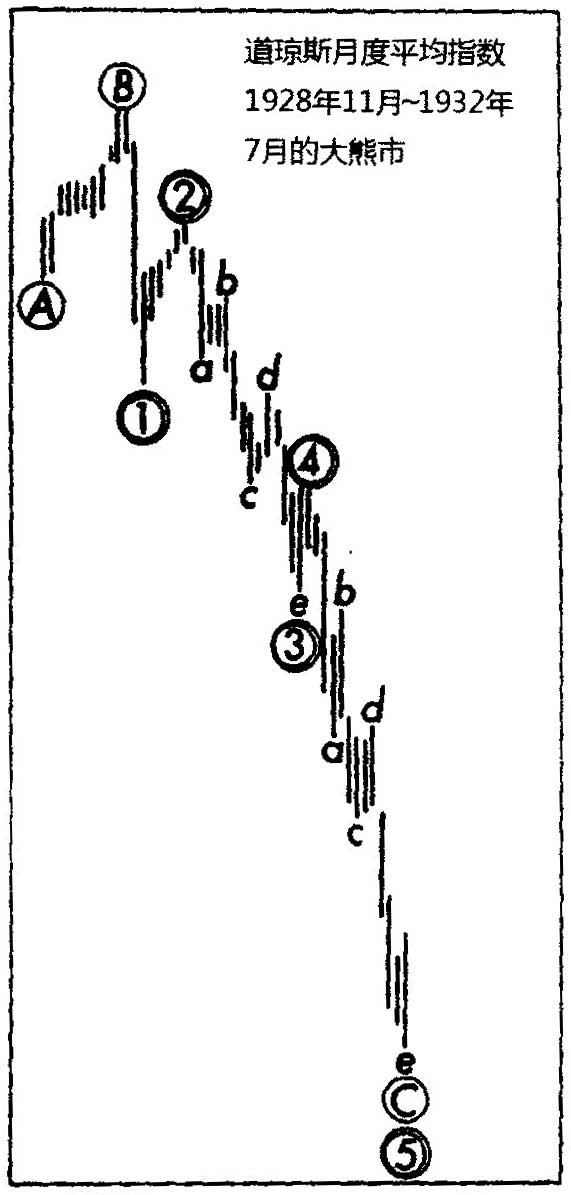

或许你已经注意到,超级循环第5浪的顶部在1928年11月结束(传统意义上的市场顶部)而非1929年的最高点。这之间的记录点如下图所示(见图15):

——1928年11月到12月的浪A(下降);

——1928年12月到1929年9月的浪B(途中由三个上升子浪构成的一段上涨),处于一种不规则的反转。

——1929年9月到1932年7月的浪C。浪C进一步分成5个下行浪,而不规则顶部预示了一波迅速的直线下跌运动。1928年11月的延伸第5浪(子浪)的上升预示了1928年12月的第一次快速的反转下降。

同样的不规则模式发生在1937年8月的头部。关于这种不规则模式我将会在“调整”这一章中做出具体说明阐释。

在之前的论述中,我尽可能简单地解释了波浪运动中的5浪现象。在本章中我将更加细致地说明,以使波浪运动的学习者能够完全掌握波浪运动的规律,从而可以为自己的价格研究以及其他人类活动的起源和影响的研究做足准备。

股市中的投资者和炒作者通常对第5浪的终点非常关注,因为这一点标志着此前的整个波浪运动将被一个具有同样级别的反转运动所修正。股市波动中的重要参数,如持续几个月的中浪级别波动,持续数年的基本浪级波动等,都将在终点遇到非常大的价格调整,而这样的终点则预示着我们要清空手中所持有的股票。同时,找出股市调整结束的点位也同样重要,因为这些点位是股票长线的建仓价格区间。下面我将全面介绍第5浪和调整浪,并会论述与波浪运动终点有关的其他一些因素。

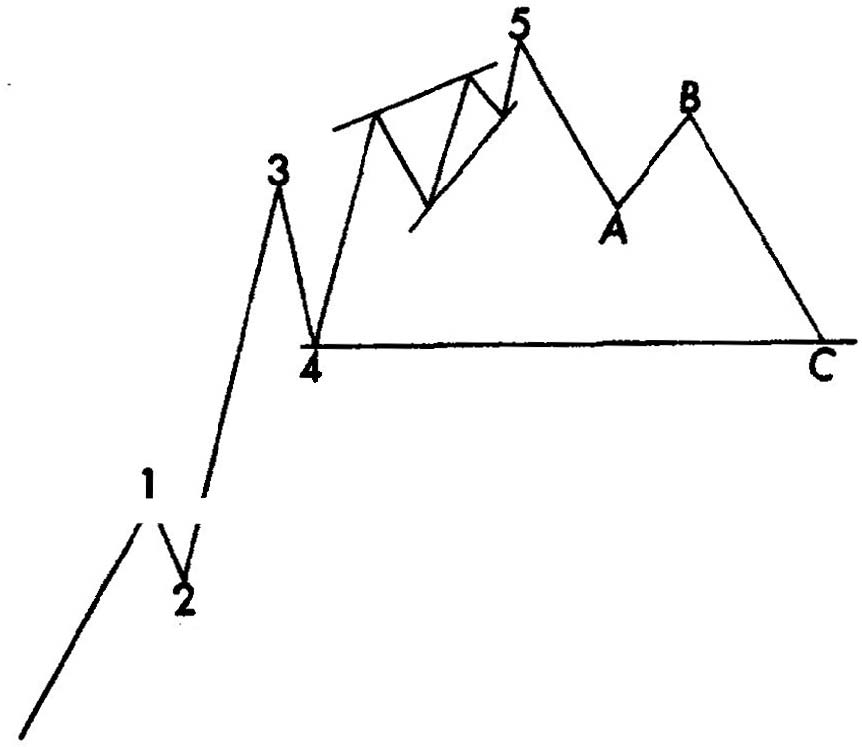

第5浪

图16

在确定股价的上升或者下跌行情是否已经到达尾声时,读者一定要记住在一轮波动走向终点之前必定会有5个属于次级运动的浪。不用说,这个次级运动中的第5浪必定也有5个更次一级的浪。举例来说,一轮中浪级别的波浪运动将会以第5子浪中的第5小浪中的第5微浪为终点。在图16中我们可以看到上述原理,第5子浪已经被分解为5个小浪,而其中的第5小浪又被分成5个次微浪。

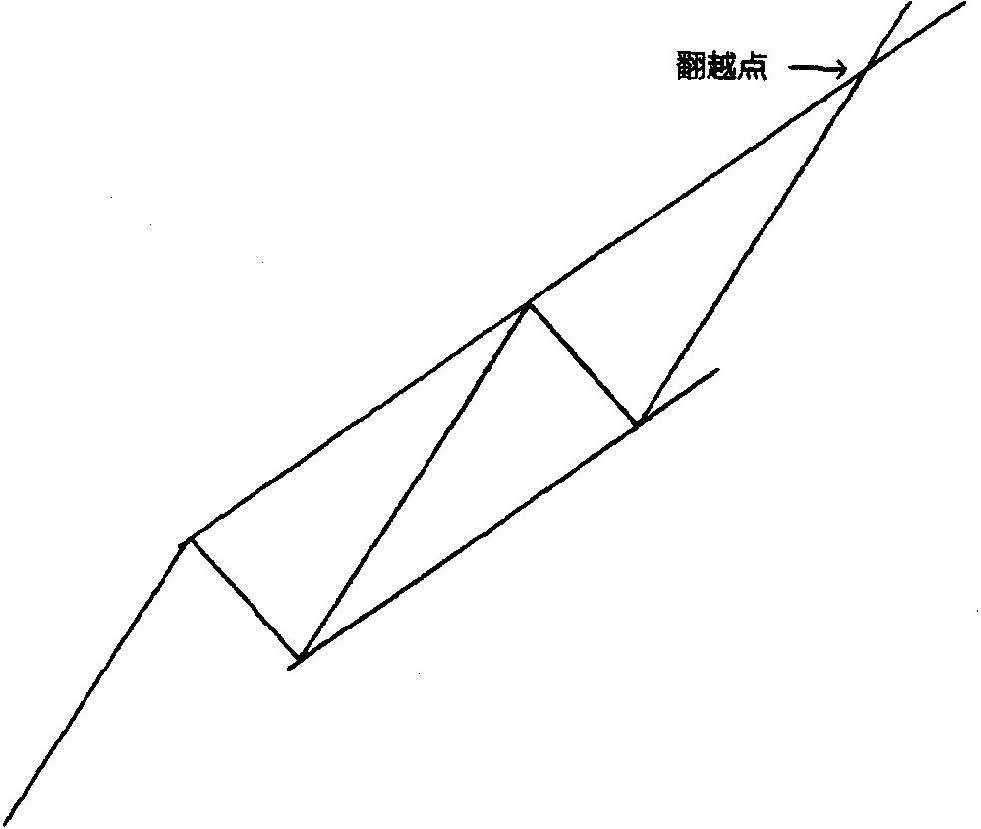

一轮波浪运动中的第5浪,比如说中浪或者以上级别波浪的第五浪,通常会穿透或者“穿越”(throwover)股价运行的上通道线,这条上通道线是根据先前的介绍,通过第2浪、第3浪和第4浪的终点绘制出的通道得到的,如图17所示。

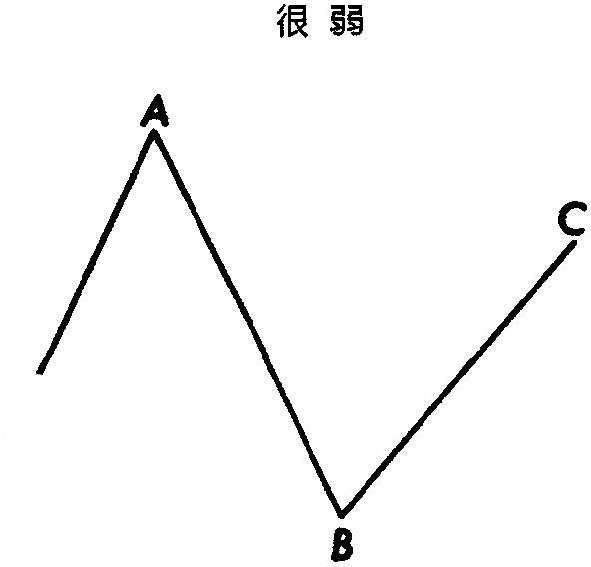

读者可能会注意到,在股价上穿波动通道的上轨时,成交量往往也会随之上升。如果股票一轮波浪运动的基本轨迹被第5中浪穿越,成交应该放出巨量情况才正常。如果任一级别的第5浪未能穿透或者说穿越其上通道线,并且很快出现下跌走势,那么这就是市场转弱的信号。而走弱的程度取决于所在的浪级。

图17

在穿越点附近,有时第5浪不能马上完成,此时第4浪会在第5浪走出之前,出现震荡走平形态(见图18)。

图18

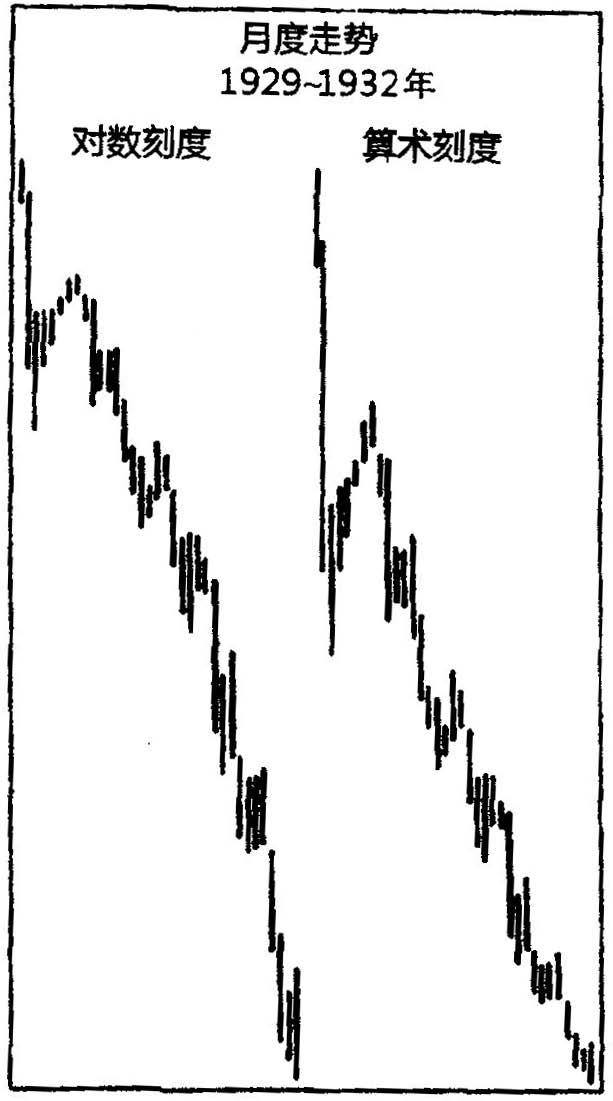

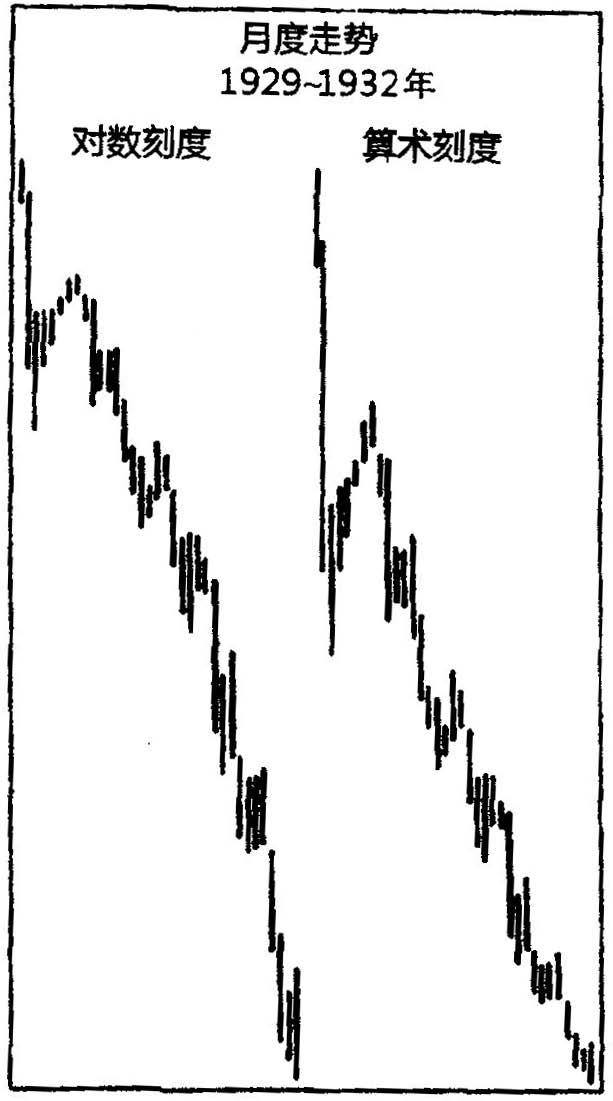

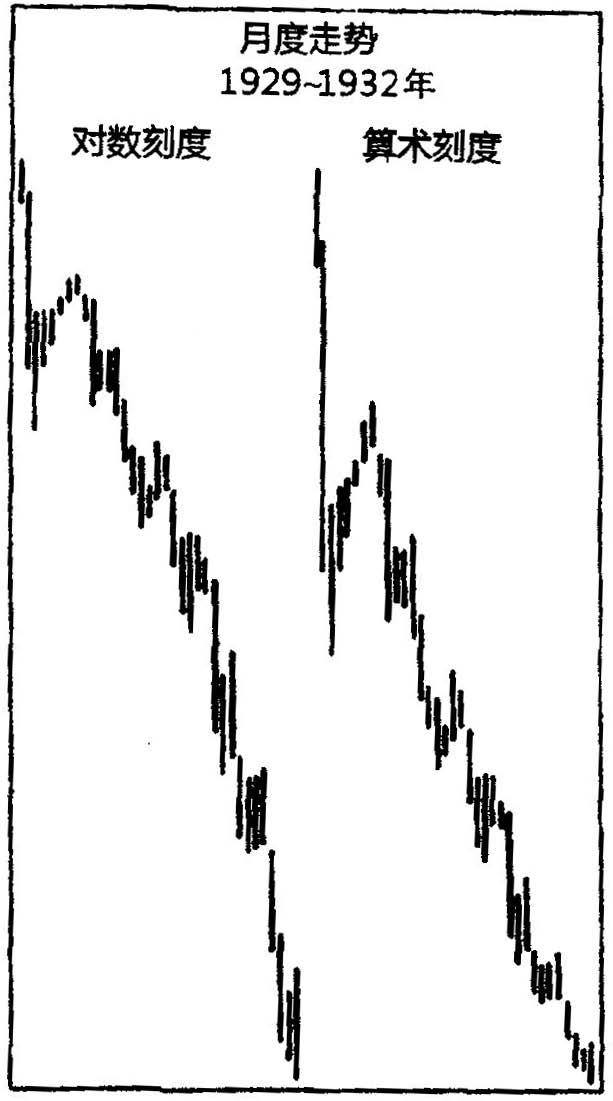

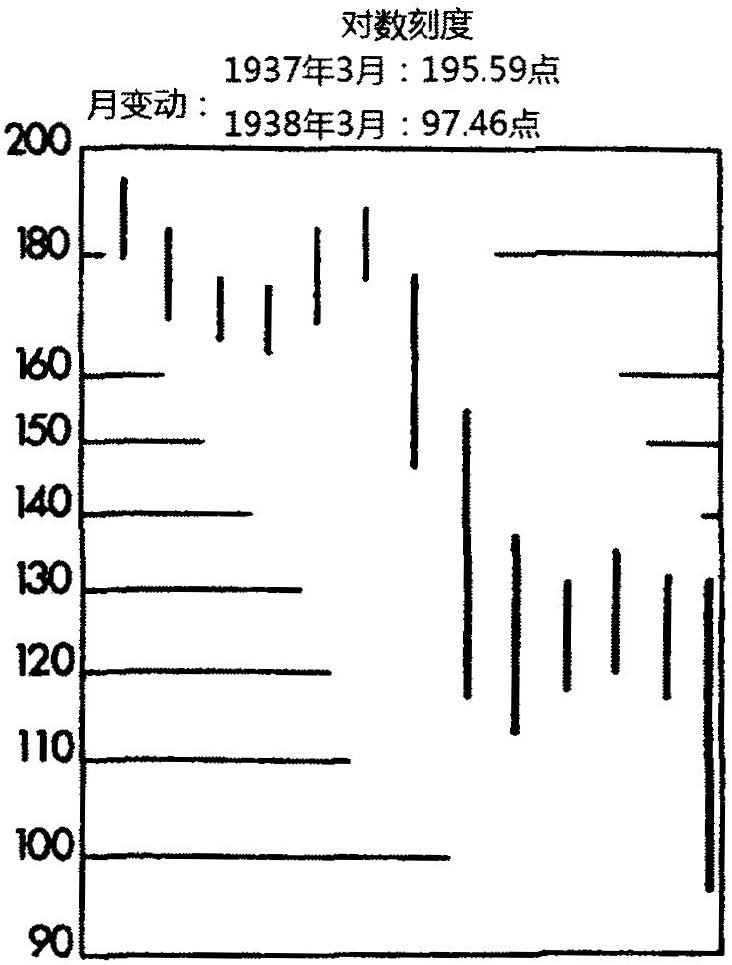

在确定浪型将要穿越上通道线时,我强烈建议在大盘或个股的周线价格走势上使用对数刻度(log scale);而对于日线价格或小时价格等短期股价走势图,则建议使用算术刻度。在基本浪或者更高浪级的运动顶部,算术刻度表更容易出现穿越的情况,而在上述运动的底部,应用对数刻度更容易出现穿越。在这两种情况下,运用算术刻度则会具有一定的欺骗性。比如说,在30点或更大的波浪中,我们就不能运用算数刻度来确定穿越。为了让读者更清楚地了解这个问题,我们可以看一下道琼斯工业股票平均价格指数,该指数在1929年到1932年这3年间的对数刻度及算术刻度月线价格走势如图19所示。

图19

在波浪运动中,第5浪有时会出现扩张或扩张的现象,这可以视为“波浪延长”(stretching)的类型之一。当这种情况出现时,第5浪将不会再走出它自身原本所属的波浪运动走势的终点,而是被四个更小浪级的波浪跟随。也就是说,第5浪已经被细分成五个波浪。延长通常是超强(或者超弱,此时伸长会出现在向下的运动中)市场的一个特性。上涨伸长的例子出现在1921—1928年的股市指数上涨中,这是市场72年以来的上涨行情的顶峰。

调整

尽管波浪理论非常简单明了,而且在对股价走势进行预测时极为有用,但这并不意味着其中不存在一些会难倒学习者的微妙细节,这些困难尤其体现在波浪运动刚刚形成的时候。解决这些难点的最佳途径就是通过绘制图表来观察细节。这些例子在理论上是完美无缺的标本,但是在实际的运用过程中,学习者将会发现股价的实际波动模式并不是如此简单。

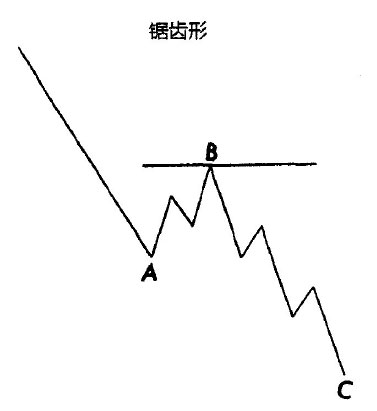

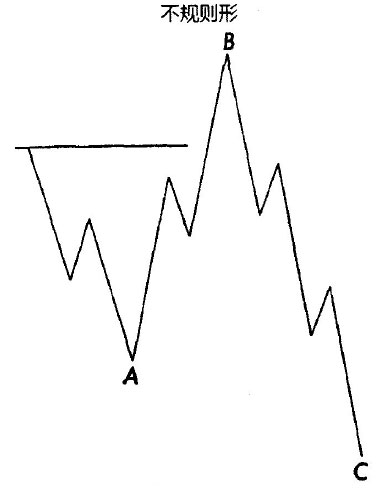

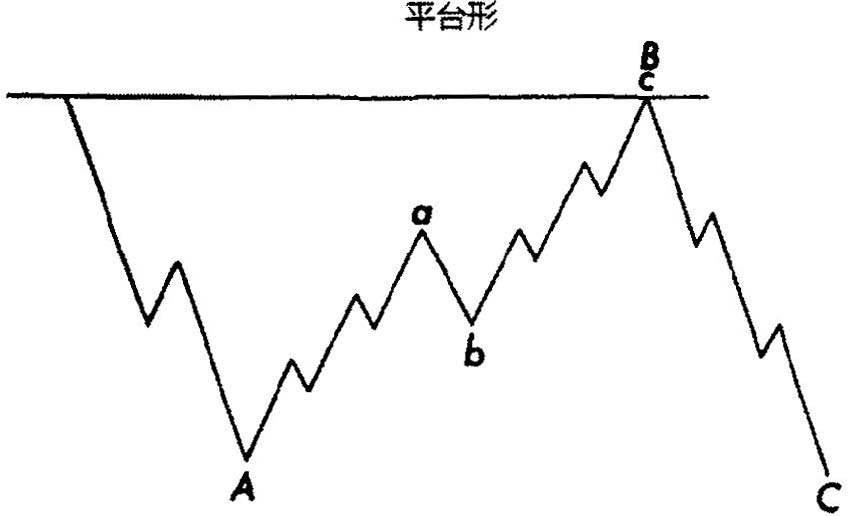

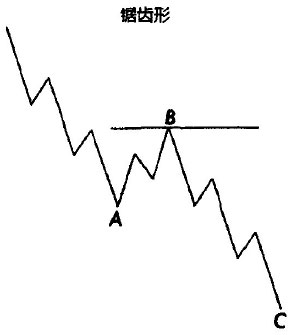

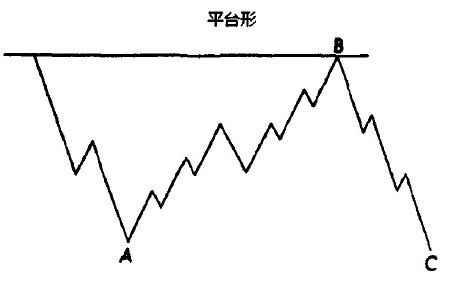

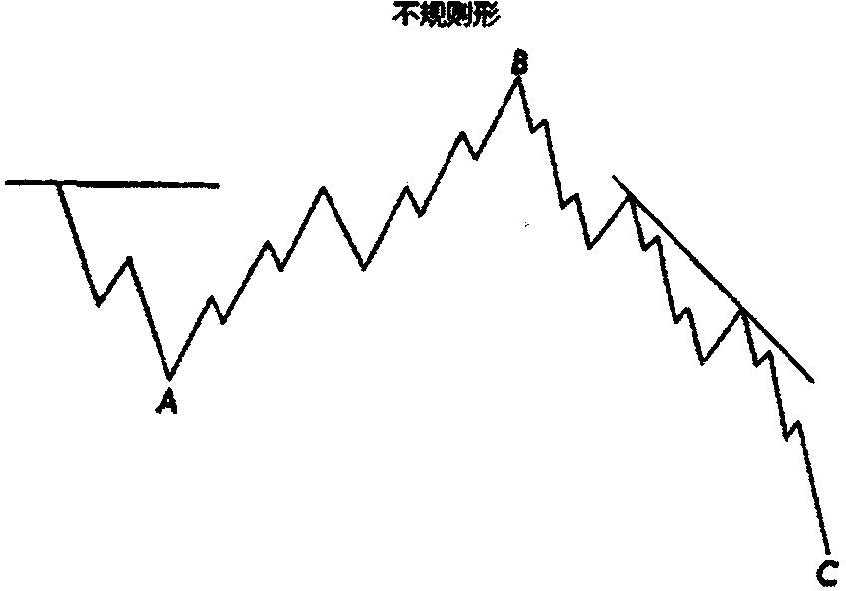

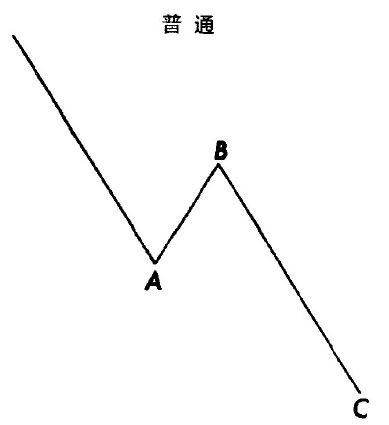

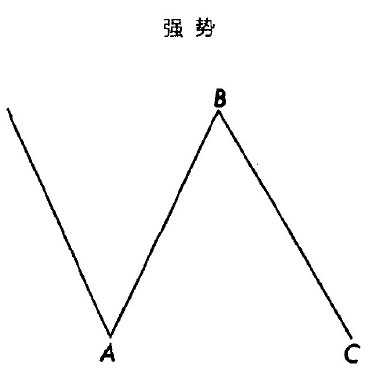

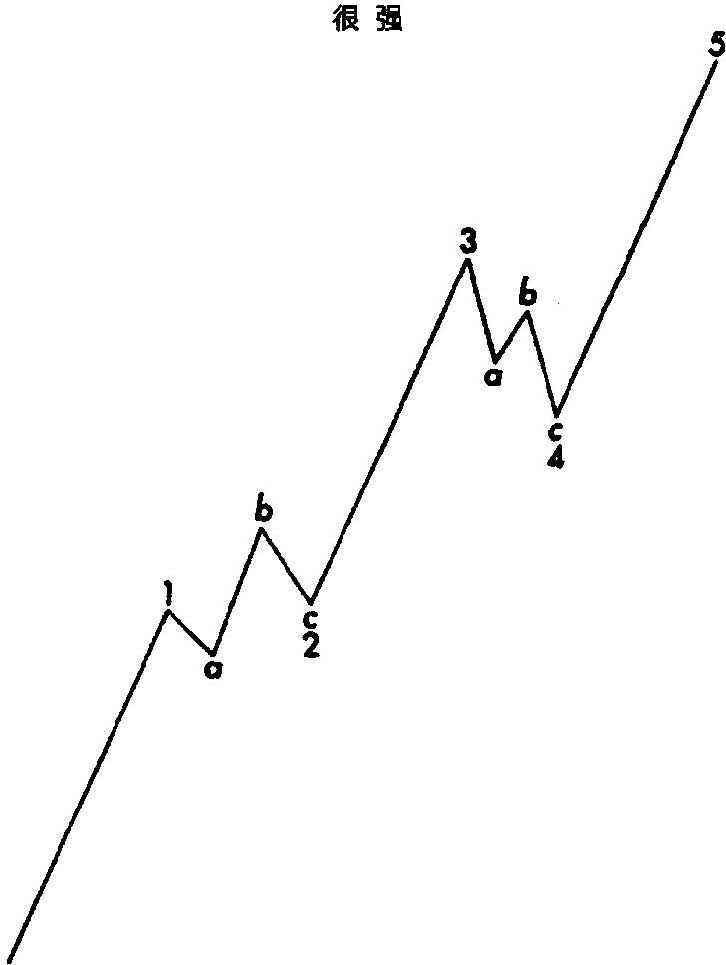

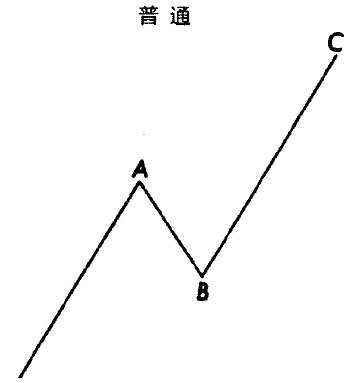

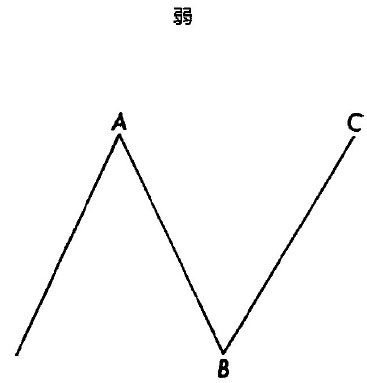

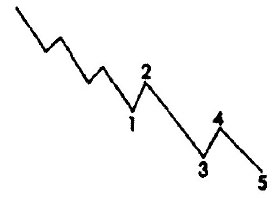

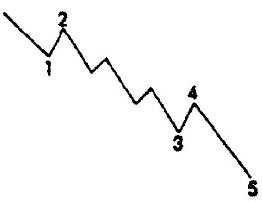

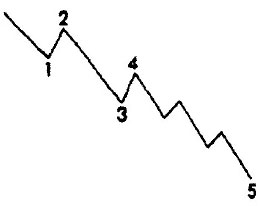

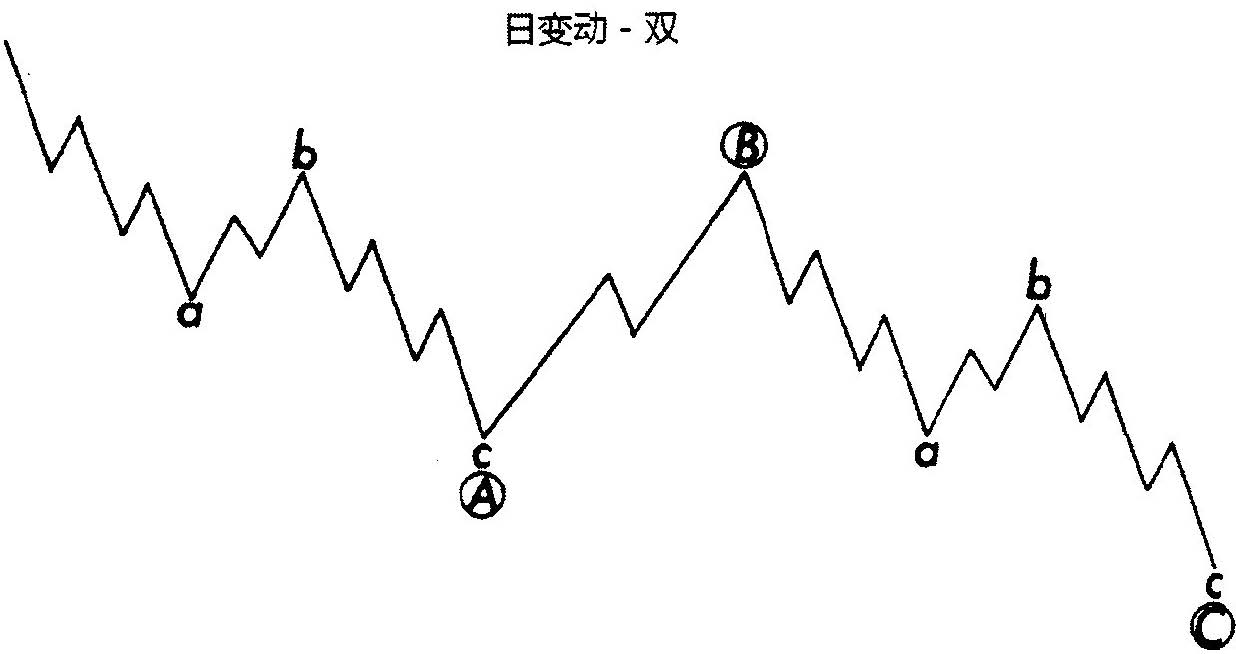

调整永远是由3个浪组成,它们的形态可以分为4种,但是在其形成的过程之中,我们很难看出其确切的形态和波动幅度。一旦波浪成型,我们就可以根据其形态预示了随之而来的股价波动的强度。图20到图23显示的是那些比较小的调整形态,各种形态的总体外形特征在所有浪级中都是相同的。图24到图26展示的形态与上面相同,但是对应的浪级相对来说要更大。

图20

图21

图22

图23

图24

图25

图26

下面介绍的是更大浪级的调整形态。尽管总体上来看与一般形态大体相同,但是在中浪级或基本浪级运动中可以见到调整浪型更多。如图27到图29所示。

图27

图28

图29

延伸浪

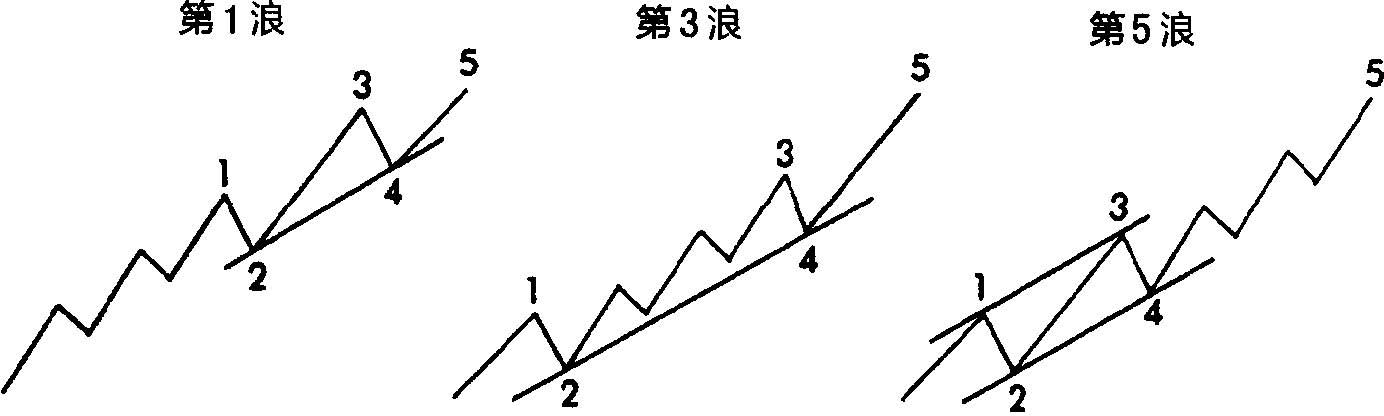

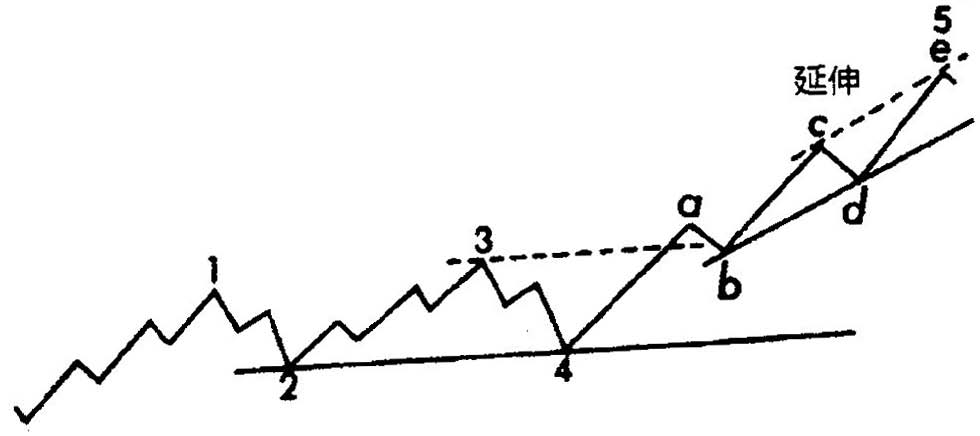

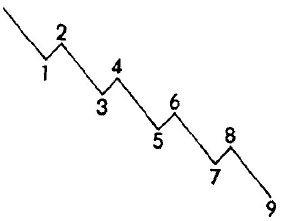

延伸浪(extensions)可能会在任何一个上升驱动浪中出现,如第1浪、第3浪和第5浪,但是很少会超过一个。它们通常最容易出现的地方是在第3浪和第5浪,具体例子如图30所示。

图30

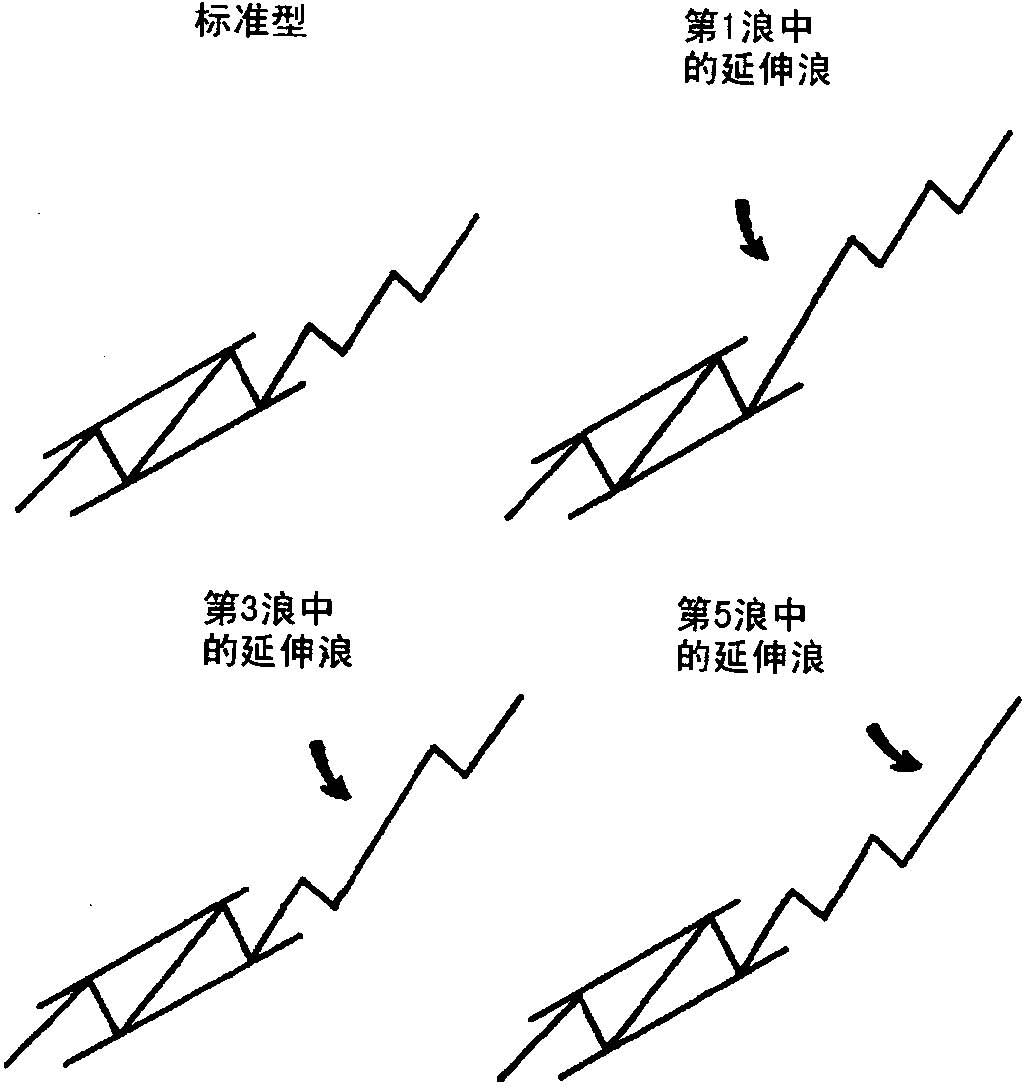

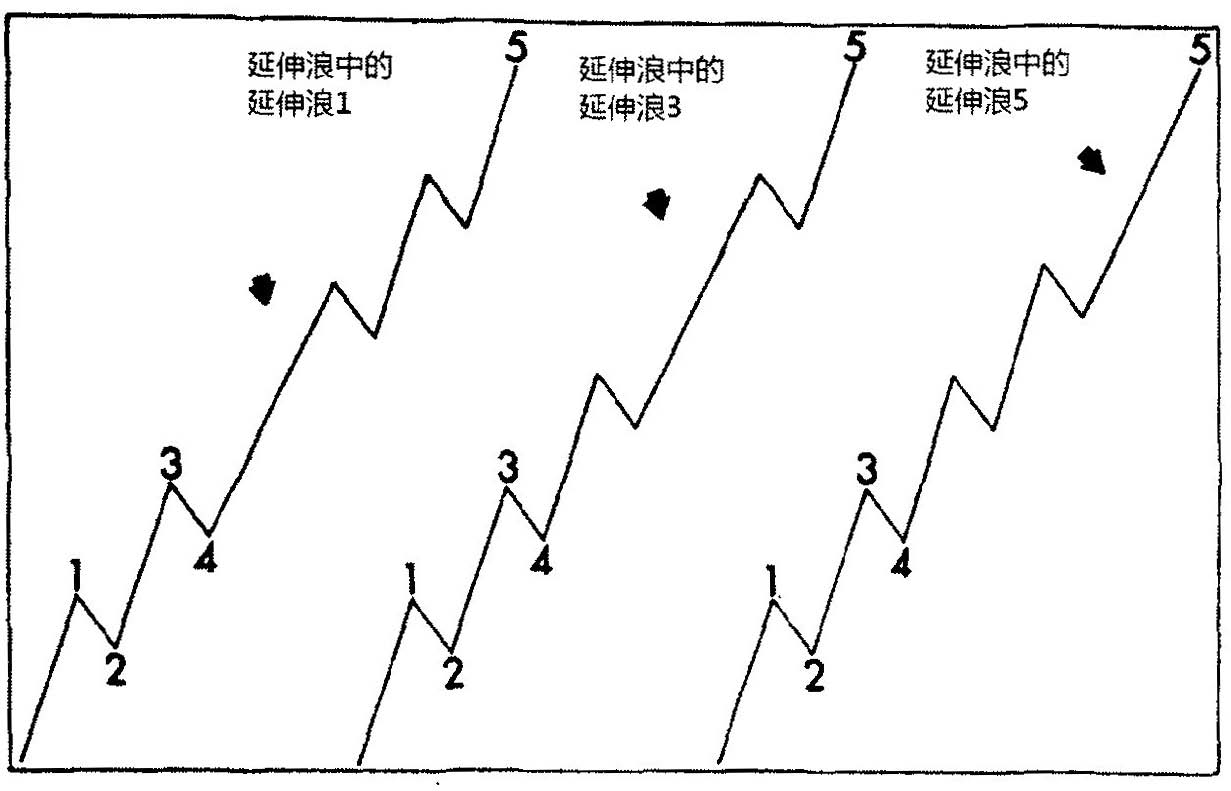

延伸浪中的延伸浪

上述原则不仅适用于延伸浪,同样还适用于延伸浪中的延伸浪(extensions of extensions)。图31中向我们展示了3种不同类型的延伸浪中的延伸浪,其中第一幅为标准的延伸浪。

图31

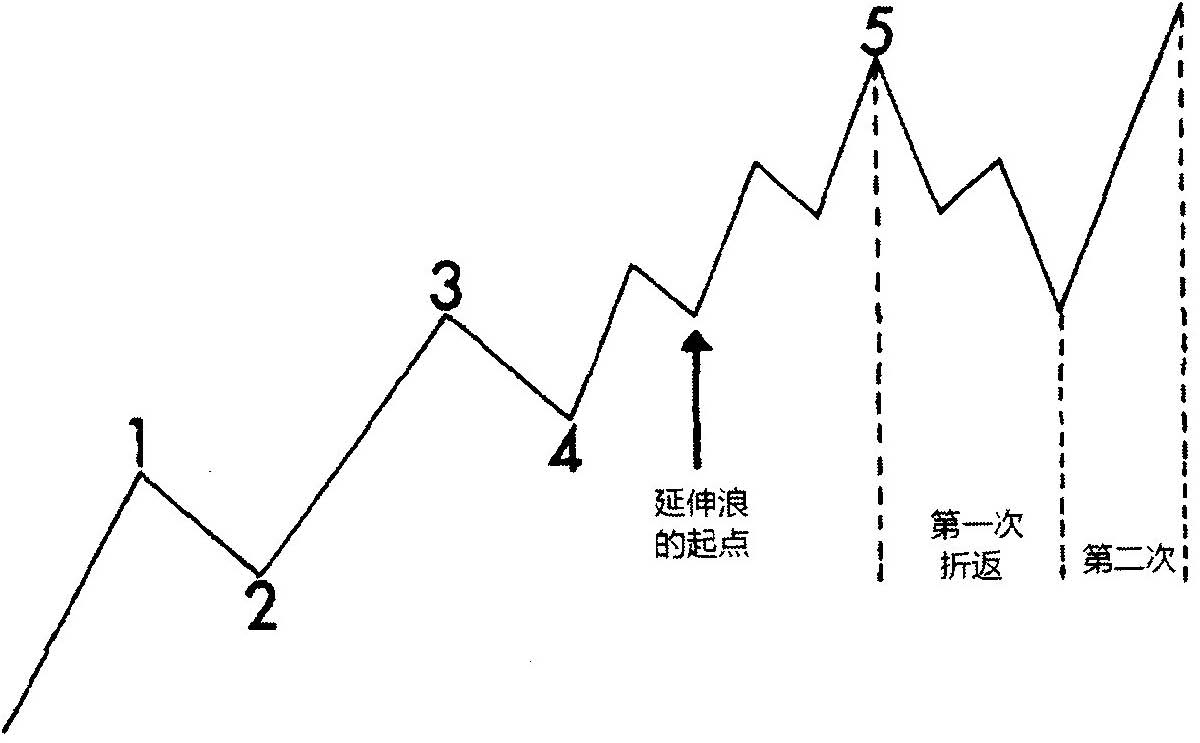

延伸浪后的市场行为

对延伸浪进行透彻的了解和掌握至关重要。如果想提前找到出现延伸浪现象的征兆,那么这只是徒劳,而且可能由于某种原因这些征兆根本就不曾存在。尽管如此,了解出现延伸浪后的市场操作,你就可以避免更多的损失,保住既得的利润。这些规则包括:

(1)延伸浪在当前循环中开辟了新区域,并且会有两次回撤(retracement)。

(2)第一次回撤将会很快在第3浪中发生,并运行至延伸浪的起点(它事实上成为了延伸浪的第2浪)附近。

(3)第二次回撤将会在通常的市场行进中发生,并超过延伸浪。

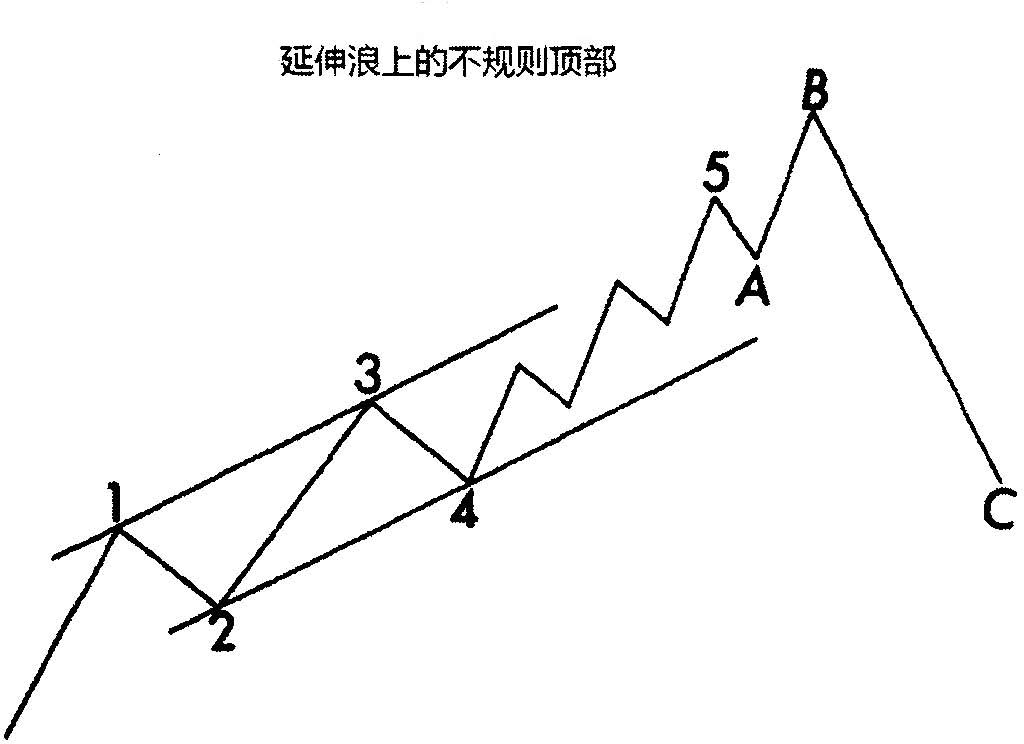

(4)如果延伸浪出现,比如说恰好出现在第5基本浪的终点(一次大的反转会从该点开始),那么第一次和第二次回撤就会成为不规则调整浪中的浪“A”和浪“B”。这也符合双回撤的原则。而浪“C”将会由5个下行浪组成,它会迅速下跌,并且很可能回到先前牛市中的第5基本浪的起点。

这种特殊调整的唯一例子,而1930年反弹为“B”(一个颠倒的锯齿形),可以更好地满足双重回撤的原则。这次波浪运动是从1928年11月开始下跌,再上涨至1929年9月,然后再下跌到1932年(参见图15)。

(5)延伸浪有的时候还会按照相同的规则发生在熊市中,比如说1937年10月期间出现的延伸浪。

(6)延伸浪不可能成为一轮运动的终点(即当延伸浪发生在上升第5浪中时,一个不规则的顶部将会推动市场进入更高的水平,从而把“运动”扩展到第5浪的正统顶部之上)。但这并非意味着,没有了延伸浪就看不到更高或者更低的价位水平。

(7)回撤的意思是,位于两个定点之间的运动轨迹会多次重复出现。比如说,趋势的调整和回复是双重回撤。

如果投资者在向下的延伸浪出现的时候正持有股票并较高仓位,那么他就不应该在此刻卖出,因为市场会立刻以三浪的形式回撤,然后再一次地在下行第5浪中出现。尽管第一次回撤会立即出现,而且以三浪方式运行,但第二次回撤可能不会持续很长时间,但它最终会在当前的循环中结束。延伸浪④以及双重回撤如图32所示的方式回撤延伸浪,然后下跌行情继续。

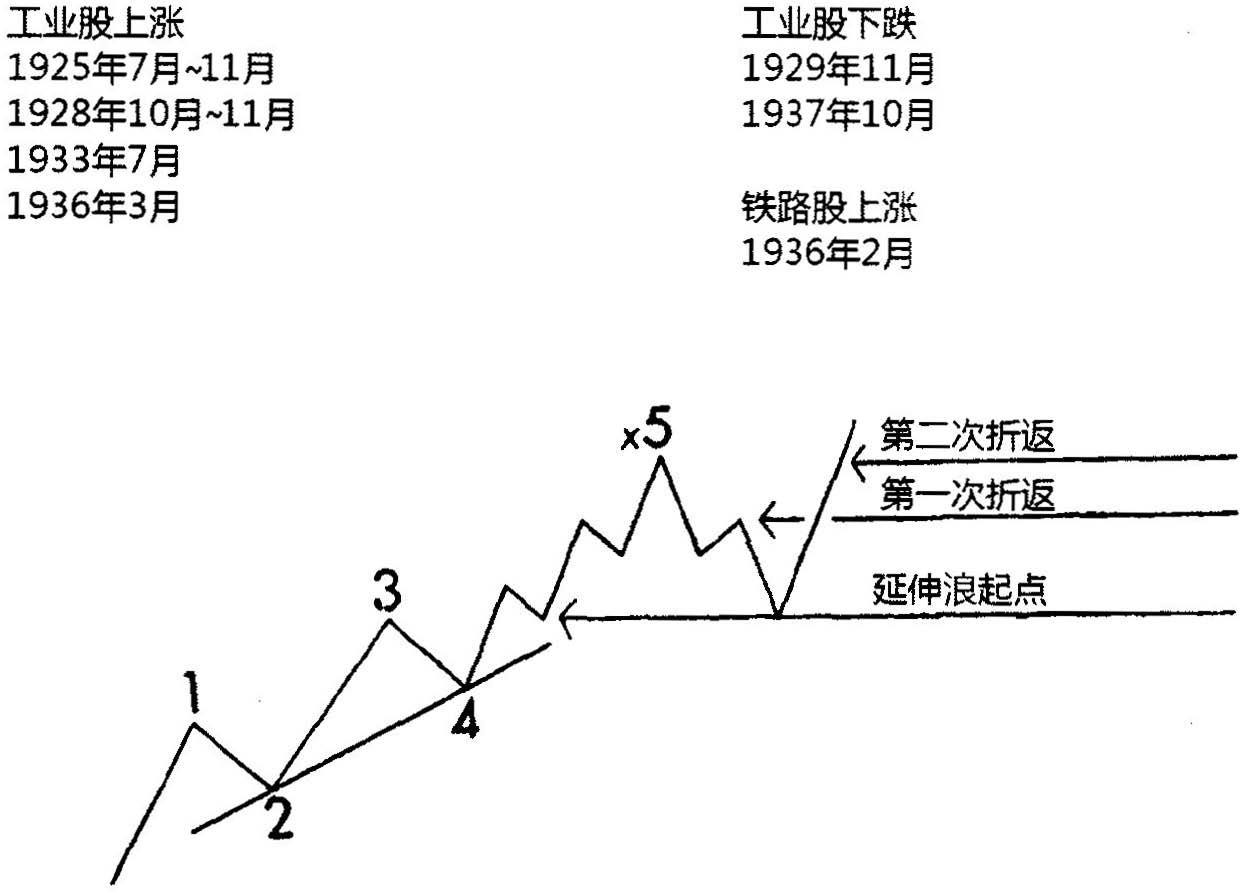

美国股市中已经出现过的重要延伸浪如下图所示:

尽管第一次回撤会立即出现,而且以三浪的方式运行,但是第二次回撤可能不会持续太长时间,不管如何,它最终都会在当前的本次循环中结束。延伸浪以及双重回撤的运行模式也如下图32所示。

图32

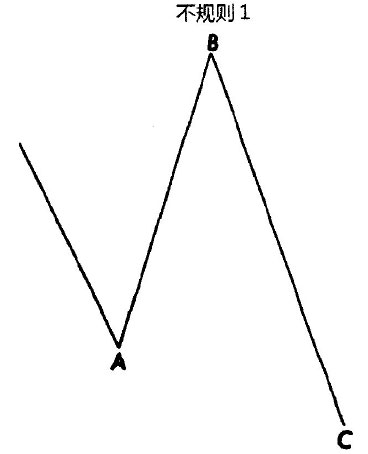

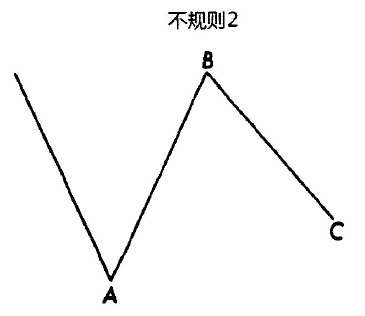

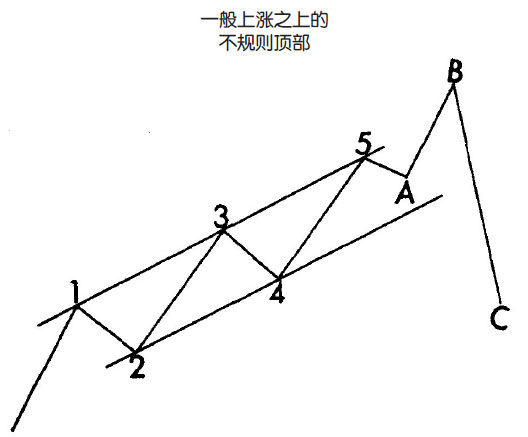

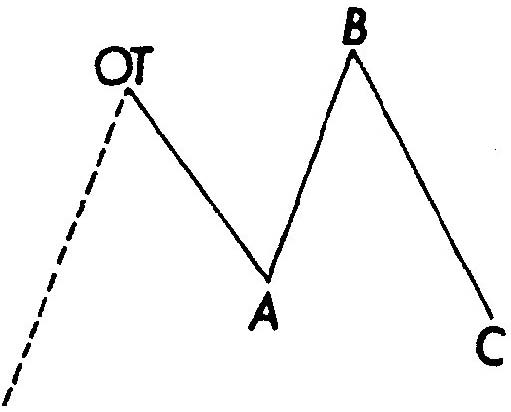

不规则调整

我们已经介绍了各种各样调整浪的例子,但还有一种类型没有说到,那就是作为前一轮运动一部分波浪的调整的情况。类似的例子如图33和图34所示。字母A、B和C代表调整运动中第1浪、第2浪和第3浪,这是不规则形态。请注意,第2浪“B”超过了先前运动的传统顶部(浪5),这是这种类型的调整浪的不同之处。

图33

图34

强势调整

实践证明,对于调整浪的研究在预警股价未来是否会强势波动方面很有效。图35是一个规则的锯齿形调整浪,它预示着后面出现的运动强度属于中等水平。而图36是一个平台形调整浪,这意味着后续的股价走势会很强势(见1933年7月到1934年的第4基本浪)。

图35

图36

图37显示了调整浪类型中的一种,这种调整浪的终点位于“2”并且比调整浪“A”的终点位置更高,这就表明后续股价走势的强度非同一般(图37中显示的第二次调整更弱些),能够走出较强的上升行情。

图37

熊市中的调整浪,也就是单边下跌行情后的调整浪,与上升运动后的调整浪的特征相似,但是方向完全相反(见图38到图40)。

图38

图39

图40

不规则的调整浪在熊市中也能看到,但是非常罕见。请注意,在出现一次5浪下跌后,可能会出现如图41所示的不规则调整浪。

图41

图42

波浪形态失败

在图42显示的波浪中,第5浪未能完成形态,这时我们应该在“B”点位卖出股票。请注意,从“3”处的顶部位置开始,股票的走势已经是5浪下跌,调整浪应当是由3个浪组成。“B”点是股价走势真正的顶部,从这个点位开始只有向下的3个浪。也就是说,下跌行情从上涨行情那里“偷走”了两个浪。换言之,常规的上升浪是5个,加上3个常规下跌浪,一共8个浪。但是在这种情况下,有3个上升浪和5个下跌浪,总数仍然是8个,但是波浪形态已经发生了很大改变。这种形态非常少见,但却是一种非同小可的预兆,因此应当立刻做出反应,将股票在高位清空。

学习波浪理论过程中的疑惑

图43

当股价走到图43显示的点位时,交易者往往可能不知道接下来的走势会呈现出什么样的形态,比如是延伸浪,还是不规则的调整浪呢?此时,成交量可能会给出明确的答案。我在其他地方曾说过,成交量会在各种调整浪(锯齿形,平台形,三角形)期间萎缩,因此如果最后一浪期间成交量很小,那么它就是一个不规则调整浪中的浪“B”。而如果成交量相对较大,那就说明股价走势正在形成延伸浪。

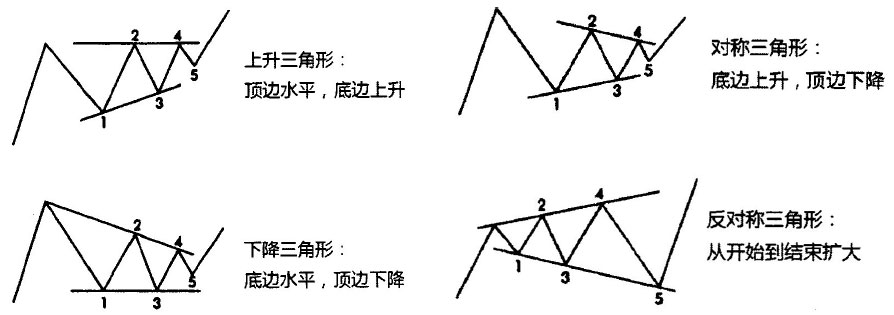

三角形

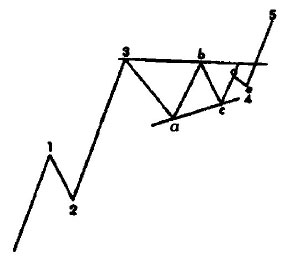

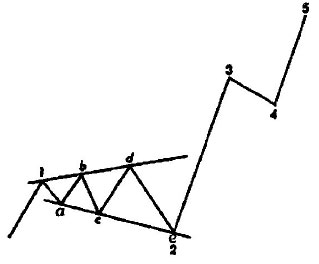

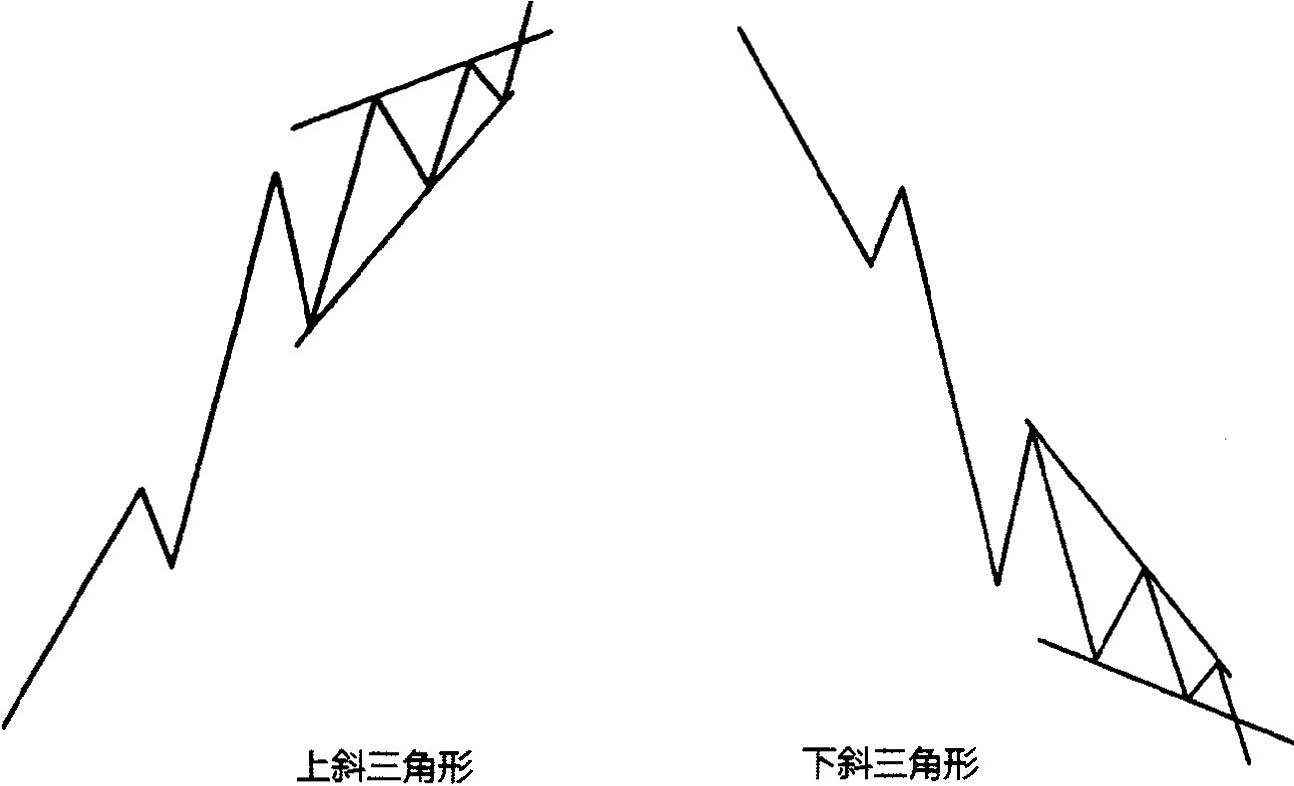

股价在进行波浪运动的过程中,常会出现逐渐向某一点进行收缩、或者从某一点开始向外扩展的情况,从而形成一种三角形形态。这些三角形非常重要,因为它们指明了在三角形的结束点或顶点附件市场将会何去何从。

三角形可以分为两类:水平三角形和斜三角形。水平三角形表示股票价格走势出现犹豫,在水平三角形的终点处,股价将会恢复先前的趋势——要么上升,要么下降——它将沿着三角形出现之前的趋势继续前进。水平三角形表示股价波动趋势的暂时停滞,其意义与平台形浪相同。在水平三角形形成过程中,如果在第2浪后面出现锯齿形浪,那么一个平台形或是三角形调整浪就会作为整个波浪运动的第4浪出现(见图44)。如果是在整个波浪运动形态的第2浪出现平台形或是三角形调整浪,那么锯齿形调整浪将作为第4浪出现,三角形调整浪总是在一个5浪中的最后一个驱动浪之前出现。因此,三角形调整浪永远不会作为一个5浪序列中的第2浪出现,而只会作为第4浪出现,或者是A—B—C调整浪中的“B”浪出现。(见图45)。

图44

图45

水平三角形有四种类型,如图46所示。

图46

斜三角形有两种类型,如图47所示。

图47

经过上面的图示,我们可以看出,无论是水平三角形还是斜三角形,三角形内的波浪运动都包含5个浪。在少于5个浪的情况下,这种三角形就不属于波浪理论所要讨论和研究的范围,应当予以忽略。

对于水平三角形而言,其中最重要的也是最应当引起我们注意的,是三角形刚刚开始的位置。这是因为三角形中的第2浪的位置必须是确定无疑的,而为了确定第2浪的位置,就必须先确定第1浪的位置。第2浪之所以非常重要,是因为当三角形形态结束的时候,股价仍然会沿着与第2浪相同的方向运动。例如,在图48中,水平三角形的第2浪是下降的。在三角形第5浪的终点,在股价走出M—N向下运动形态之后,又经过处于停滞状态的三角形波浪运动之后,市场最终重回跌势。

图48

在图49中,三角形5浪之前的记录是向上的。市场在M处筑底向上运动,经过M—N的攀升阶段后停滞了一段时间,股价进行三角形整理,最终再次恢复了上涨行情。

图49

在图50中,上斜三角形中的第2浪向下。市场将会在斜三角的终点反转(即当三角第5浪结束后)并且将如图所示回到三角形的底部位置附近。

图50

图51

除了反对称三角形之外,所有三角形第5浪常常不能达到它的通道线或者三角形边线。如上面的图中所显示的那样,第5浪常常会刺穿它的三角形边线。

如果一轮基本运动的最后浪(第5中浪)发展成一个斜三角形,那就表明行情将会快速反转,我们就需要做好相应的操作准备。

三角形中的所有浪必定是沿着同一个方向运动的一部分。否则就不会有三角形出现,而只有巧合,不能形成规律。

斜三角形只能作为第5浪出现,也就是说在它之前应当有四个浪,且与该三角形一样,处于同一浪级。

当三角形内股价的变动范围(周波动或者日波动都包括在内)占据了三角形的整个宽度时,就说明三角形的终点即将来临。此时应当对第5浪进行确认,穿越与否并不构成股票操作的必要条件。

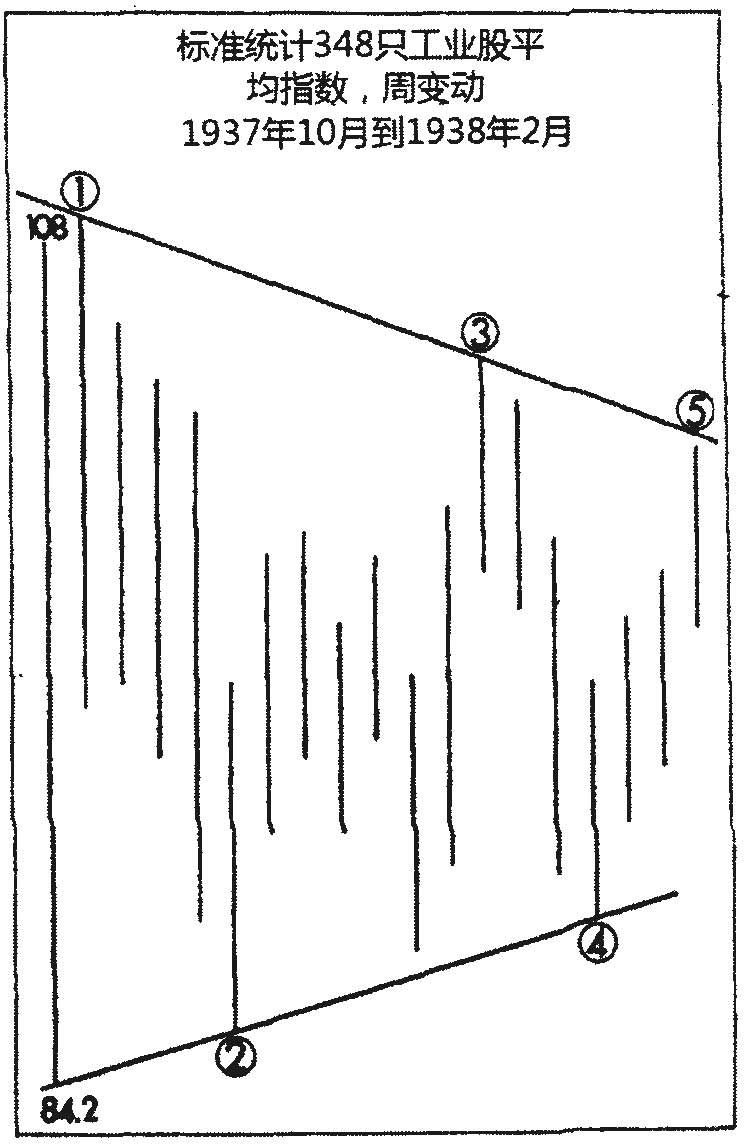

通常情况下,三角形都非常小,而且并不是所有的波浪都会完全展开。1937年10月到1938年2月,美国股市第一次出现了足够大的三角形,可以用于证明所有5浪都必须由3个子浪组成,而这5个浪形成的模式各不相同。

道琼斯工业股票平均价格指数在这期间并没有出现三角形,但由348个股票组成的标准统计指数的周变动却形成了一幅完美的三角形图案,如图51所示。该指数的价格走势不仅构成了一个完美的三角形,而且是有记录以来能够看到的最大的三角形。

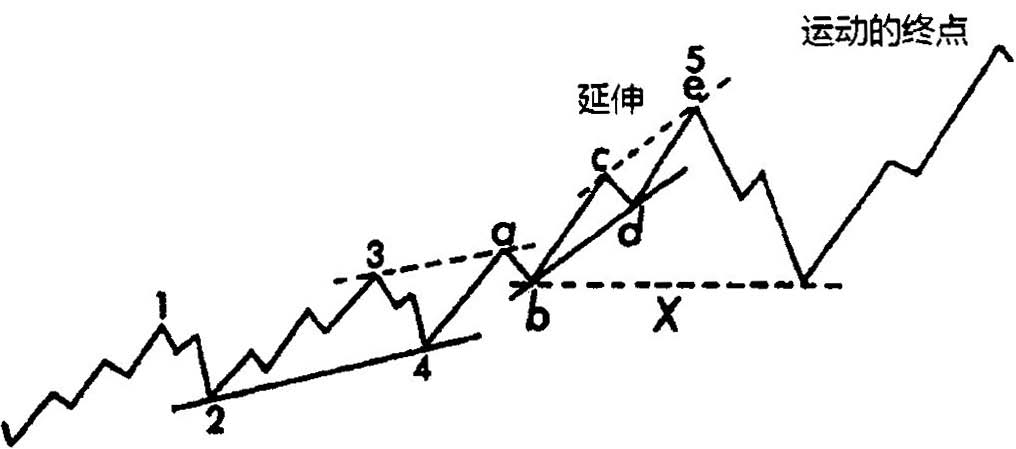

“延伸浪”尽管并不是经常出现,但它确实是波浪理论可以测量的一种重要的市场现象。延伸浪的范围和程度(及浪级)比正常的大多了,需要说明的是延伸浪的规模更大,但是其浪级(小浪、中浪或大浪)与两个未延伸的波浪相同。它可能作为浪1或浪3的一部分出现,但是通常都是作为主要运动的浪5的一部分出现。延伸运动通常由常规的5浪组成,之后是一轮三浪回撤调整浪,然后是由三个阶段组成的第二轮上升运动。常规5浪的第5浪通常是最大而且最为活跃的,结果成了延伸浪中的延伸浪。

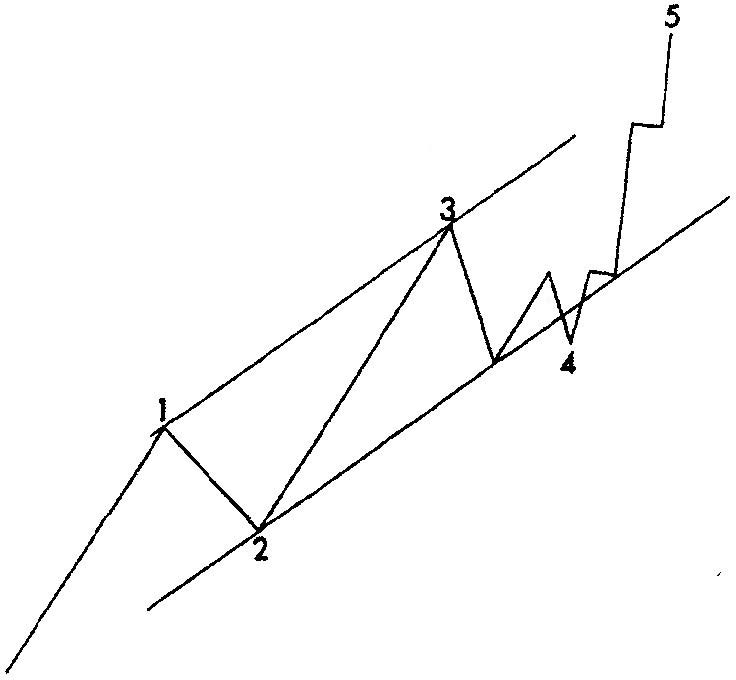

当浪1和浪3的长度较短,而且符合规则,且在我们所绘制的通道之内时(因为延伸浪通常在三个驱动浪之一出现,因此当第1浪和第3浪短而且结构简单(只要第3浪比第1浪长)时,第5浪就很有可能出现延伸。),就要注意浪5可能会出现延伸。延伸浪中的第1调整浪会在我们所绘制的通道上轨附近结束。重要延伸浪的长度会很长,可能是最初通道宽度的数倍。

通过绘制通道的方法对于我们在测量延伸浪的运行长度时非常有用。因此,在图52和图53中,直线“b~d”代表基线,上通道线“c~e”是对延伸浪“第一顶部”的理论预期。

图52

图53

延伸浪中的正常5浪或开始5浪的完成,不可能成为这一轮波浪循环运动的终点,但其中确实包含了牛市循环即将告罄的预兆——牛市还要依靠最后的力量攀升一段,而这最后一段升势只有剩下两大波浪(一个向上一个向下)来反映出来。

延伸浪的最初5浪结束后,剧烈的调整浪(通常以3浪方式,但也可能是三角形调整浪)就开始了。这一调整浪成为不规则循环调整浪中的浪“A”。浪“A”通常会带动市场下跌(跌破根据调整浪所绘制的下降通道)到延伸浪的起点水平,当然,其中会有一轮保护性的支撑或是装填(在这一在顶部位置行为的标准技术名称是“派发”。)来对这种剧烈调整进行中和与对冲。图20中标记为“x”的虚线表示对浪“A”终点的一般预期。

当浪“A”完成时,循环运动中的主要波段就会通过三个阶段的波动使股指再继续上行,这种上行可以看做使指数经过一段时间的调整后得到了恢复,而这种恢复会把市场带入新高。图52和图53中的“e”可能已经是大浪级牛市运动的“正统的顶部”。这个新的顶部,或者称其为“不规则的顶部”,正是牛市的最终高点。这轮三浪上升阶段就成为不规则循环调整浪中的浪“B”。

浪“B”的结束标志着不规则循环调整浪“C”的开始,这一阶段是一轮比较重要的熊市。浪“C”应该是通过5个波浪的形态,快速地将市场带到先前牛市运动中的大浪Ⅵ的底部。例如,在1928年有利的延伸浪之后,浪“A”从1928年11月一直跌到12月,浪“B”上升到1929年9月,浪“C”又再次下跌到1932年7月。

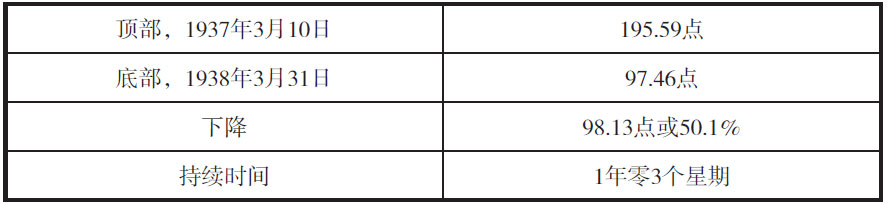

延伸浪也会在熊市中出现。因此,延伸浪中的5浪在1937年10月19日结束,市场到达115.83点。在本例中,随后是一轮明显的三角形调整浪(而非不规则A—B—C形态)持续了4个月时间,最终在1938年3月31日到达97.46点。这个三角形调整浪的第2浪的方向与下跌循环趋势的方向相同。

除了牛市和熊市之外,巨大的延伸浪还曾在商品的价格波动中出现,在1937年春电解铜的价格运动中尤其明显。

在个股中,国际收割机公司(Intemational Harvester)在1937年1月到达其“正统的顶部”,为111~112美元。浪“A”由于支撑和派发运动降低了调整的强度,将股价带到4月份的109美元,浪“B”在8月到达120美元这一新的顶部(总体市场是在3月见顶),浪“C”将股价又向下带到了11月份的53美元。

延伸浪可以出现在任何三个驱动浪之中。例如,浪1、浪3和浪5,但是从来不会超过1个,如图54、图55和图56所示(向上)以及图57、图58和图59倒置的、向下)所示。

图54

图55

图56

图57

图58

图59

我们可以注意到,在上面的每个例子中,无论是何种延伸浪形态,总共都是有9个浪,我们应该将延伸浪数成5个浪,而非当做一个浪来算。在极少数的情况下,一个延伸运动将由9个相同规模的浪组成,如图60和图61所示。

图60

图61

延伸浪只会出现在当前循环的新区域,也就是说,它们不会作为调整浪出现。

延伸浪中还会出现另外一种复杂形态:延伸浪中的延伸浪(见图62)。

图62

第5浪中的延伸浪以及双重回撤

很多时候,延伸浪会出现“双重回撤”现象,也就是说,一个调整浪会经过相同的点位两次,向上和向下的时候各一次。当延伸浪在第1浪和第3浪时,不必在意这种情况,但是如果延伸浪出现在第5浪,我们就需要格外小心。如果延伸浪出现在第1浪,双重回撤将会自动受到浪2和浪3的调整(当然,第1浪或第3浪的延伸部分将会出现回撤,但不会以第5浪中的那种方式进行。只有在第5浪之后,第一次回撤才会回到延伸浪第2浪的最低点。)。如果延伸浪出现在第3浪,那么双重回撤会受到第4浪和第5浪的调整。图63向我们展示了第5浪中的延伸浪以及后续的双重回撤现象。

图63

如果延伸浪属于较小的浪级,那么回撤会立即出现。但如果属于中浪或大浪级别,那么双重回撤将在整个上升运动结束后才出现。第5浪中的延伸浪的双重回撤一直要等到第一个A—B—C不规则调整浪发生之后才会结束。其中调整浪“c”是1929~1932年的“暴跌”,因此浪“A”非常的小,第一次回撤在浪“C”的尾部结束,此时正统顶部和不规则顶部都已经完成了,第二次回撤在随后的市场运动中完成。)当一轮运动以高速运行时,相同的点位在反转时会以几乎相同的速度回撤。

错误的数浪方法

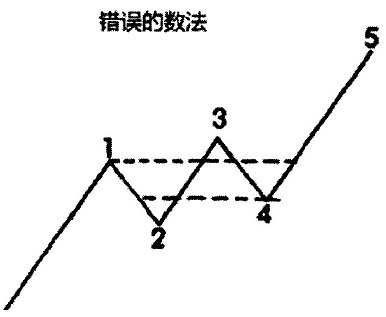

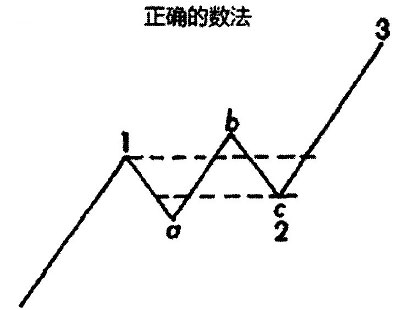

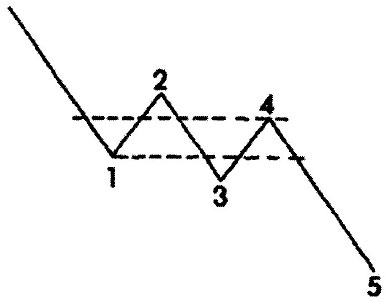

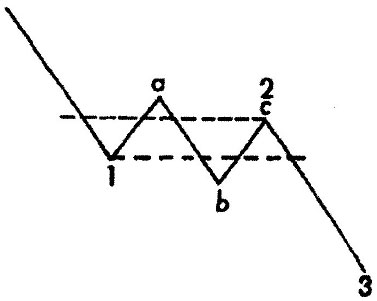

在波浪运动的三个驱动浪中,浪1、浪3和浪5的长度很少是相同的。这三个浪中的其中个浪通常要比其他两个浪长得多。非常重要的是,我们应该注意第3浪永远不会比第1浪和第5浪都短。例如,当浪3像图64所示那样比浪1和浪5都短时,就表明我们数浪的方法错了(如果数浪正确的话,第3浪不可能是最短的波浪),正确的数法应该如图65所示。

图64

图65

需要注意的是,当浪4与浪1发生重叠的时候,就不应该这么数。重叠意味着浪4终点的位置低于浪1的顶点。倒置的例子中的数浪方法如图66和图67所示。

图66

图67

在“复合”波动中,有一种现象非常值得我们认真研究,那就是“重叠”。有时,复合波浪会发展成“双重三浪”或是“三重三浪”,如第五章的图表所示。

调整浪的放大

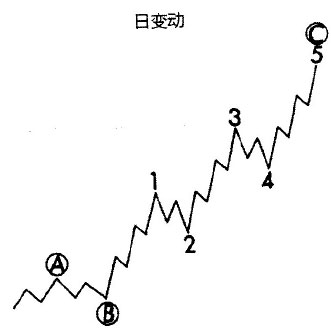

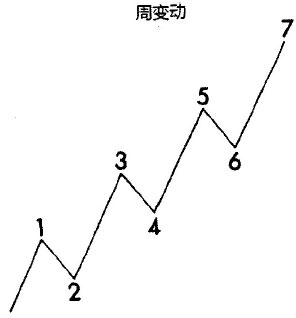

为了能够观察到股价的第一轮上升运动究竟是包含3个还是5个浪,动手绘制一轮股价波动的日线变动曲线非常重要,而利用周线变动曲线也许无法反映出真实的情况。例如,在图68和图69中,一个倒置的平台分别以日线变动和周线变动来显示。(尽管这些形态确实属于广义上的“平台形”,表现为3—3—5模式,但这一类型更准确地说应该属于在第一本专著中所说的“不规则形”。)请注意,在周线变动中,第一上升浪的构成子浪并没有准确地反映出来,学习者可能会错误地认为在日线变动中第1浪会由5个浪组成。根据周线变动曲线,一个倒置的平台形可能看上去由7个浪组成,但它是一个倒置的平台形,即A、B、(1、2、3、4、5)C,如图68所示。

图68

图69

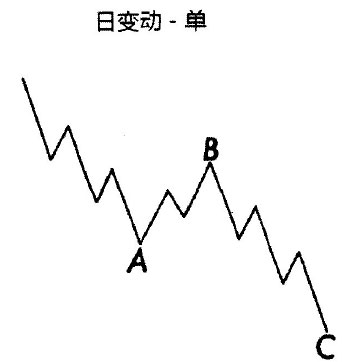

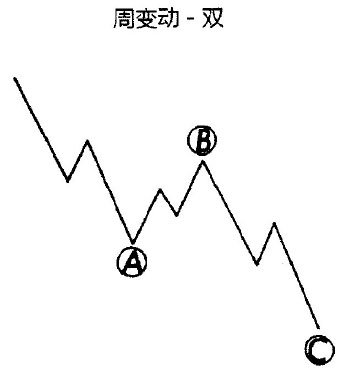

相同的情况还可能会在锯齿形调整浪中出现。锯齿形调整浪不会变长,但可以说它会变大或是出现对折,如图70和图71所示。无论锯齿形调整浪是单个的还是双重的,其调整特征都是一样的。

图70

图71

图72

横向运动

正如我们已经注意到的那样,所有的调整运动,不管它属于什么浪级,都必然是由3个浪组成。横向运动也遵循相同的行为规则,具有与此相同的特征。图73向我们展示了上升运动后的两种横向运动。而在图74中,股价的主要波动趋势是向下的。

图73

图74

在一轮波浪运动中,如果股价超出了第5浪的顶部(正统顶部),整个运动就会形成一个“不规则”顶部。假定图76中的5浪上升属于大浪级,第5浪的顶部就将是“正统”顶部。从第5浪的顶点位置开始的第一轮向下的运动由3个浪组成,我们把这第一次下跌记为浪“A”。第二轮运动将向上反弹,并且反弹点位会超过第5浪的顶部,我们将其记为浪“B”。和浪“A”一样,它也将由3个浪组成。再下一轮的运动则将由5个下跌浪组成,我们记之为浪“C”。

图75

尽管浪“B”的终点会比浪5的终点高,但是浪“A”、浪“B”和浪“C”仍然是一起组成了一个调整浪。这曾出现1928年11月到1932年7月的美国股市中。对波浪运动的这一特性进行彻底的理解和掌握非常重要。

图76

如果浪“A”是一个简单的锯齿形,那么浪“B”将是一个倒置的平台形。出现这种情况下,交替原则将会给我们发出警告。所谓“交替”(alternation)是指两件事情或一系列事情的依次出现或依次活动。

在股市中,牛市和熊市会交替出现。一轮牛市由5个浪组成,而一轮熊市由3个浪组成。因此5浪和3浪互相交替,所有的浪级都会受到这一规则的主导。一轮牛市运动由5个浪组成,第1浪、第3浪和第5浪向上,第2浪和第4浪向下或者横向运动,因此,奇数与偶数互相交替。

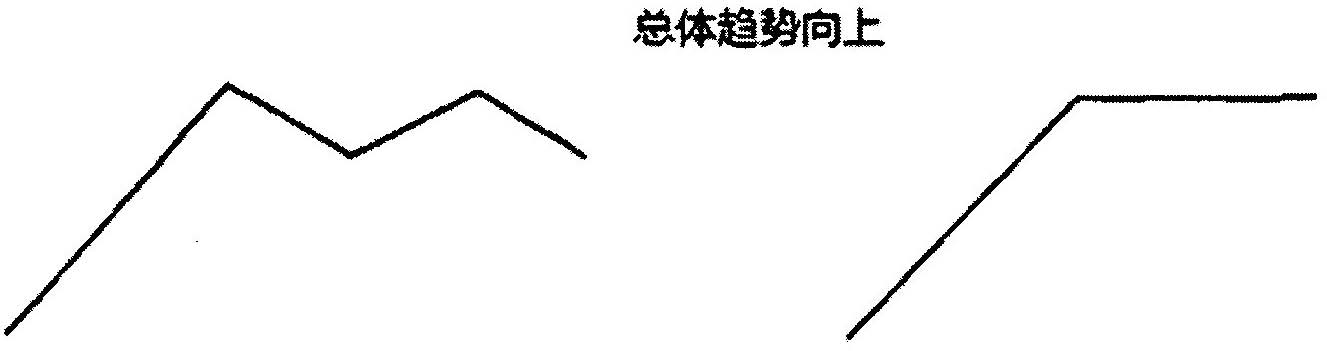

图77

当市场沿着某个方向高速运动一段时间后必然会出现趋势的反转,几乎总是不可避免地,在反转后市场也会沿着这个相反的方向进行相应的高速运动,例如,1932年仲夏的上升行情涨了40个点(道琼斯工业股票平均价格指数),也就是说9个星期内股指上涨了100%。这相当于每周上涨4.5个点。我们可以注意到,图77中1932年到1937年牛市行情中,随着时间的推移,股指的上涨速度呈现逐渐降低的趋势。

股指在1932年和1933年出现了一波快速上涨行情,在本轮市场中,同时观察股指的日线波动和周线波动是非常必要的,否则就发现不了股指变动的一些重要特点,比如说股指波动中出现的三角形和延伸浪。

在随后的“图表研究”这一节中,有一段内容会涉及“线”的概念。在一般的市场中,如果市场运动速度缓慢,此时仅仅使用日线变动,会隐藏很多重要的形态。以1904年1月的最后一个星期到6月的第一个星期这段时期为例,在这五个月里,日收盘价(道琼斯工业股票平均价格指数)的最大变动仅有4.09点(50.50~46.41点)。在日线走势图上可以看出,股指所走出来的是一条乏善可陈的线。但是如果将这段股价波动浓缩成周线走势图,就会发现一个完美的三角形,它的第2浪趋势向上,因此投资者就可以确信,在三角形形成之后,市场将会继续向上运动。

成交量

无论是波浪运动形成水平三角形、平台形还是其他类型的调整浪,从其起点到终点,成交量都会逐渐萎缩。了解成交量的变化通常有助于我们弄清一轮股价波动的性质。然而,当市场出现反常的“交易清淡”时,常规的成交量信号有时会具有欺骗性。

如果联系起5浪循环结合考虑股价的变动情况,那么成交量的特征是显而易见的。例如,在一些重要的上升或下降阶段,成交量会在第1浪期间增加,在第2浪期间减少,在第3浪期间增加,在第4浪期间减少,在第5浪期间增加。在第5浪期间,成交量应该能很好地维持住,而如果价格有所上升而成交量很小,就意味着股价趋势即将出现反转。

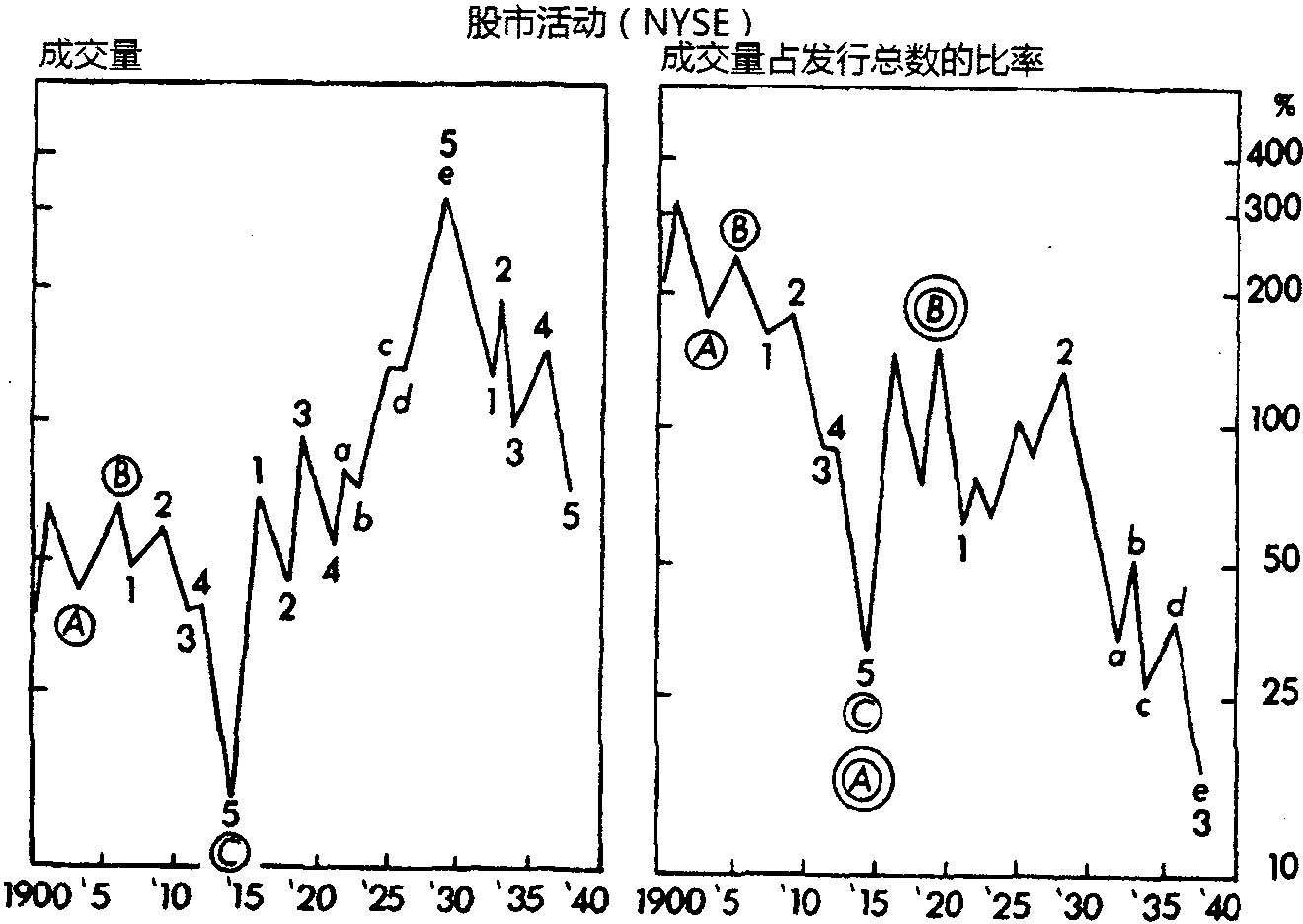

此处所涉及的重要概念包括成交量和比率,“成交量”是指所成交的股票的实际数量,而“比率”是指成交量相对于纽约股票交易所发行的股票总数的比例。

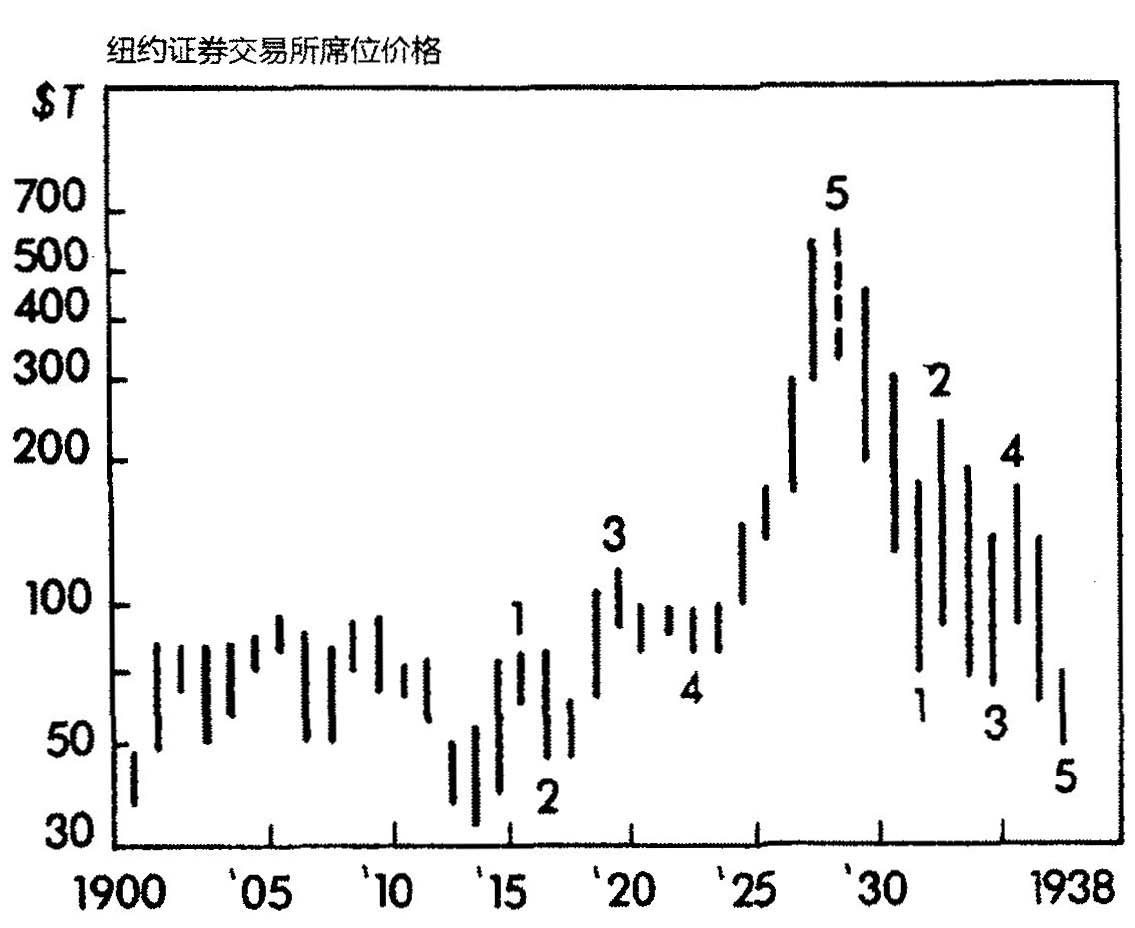

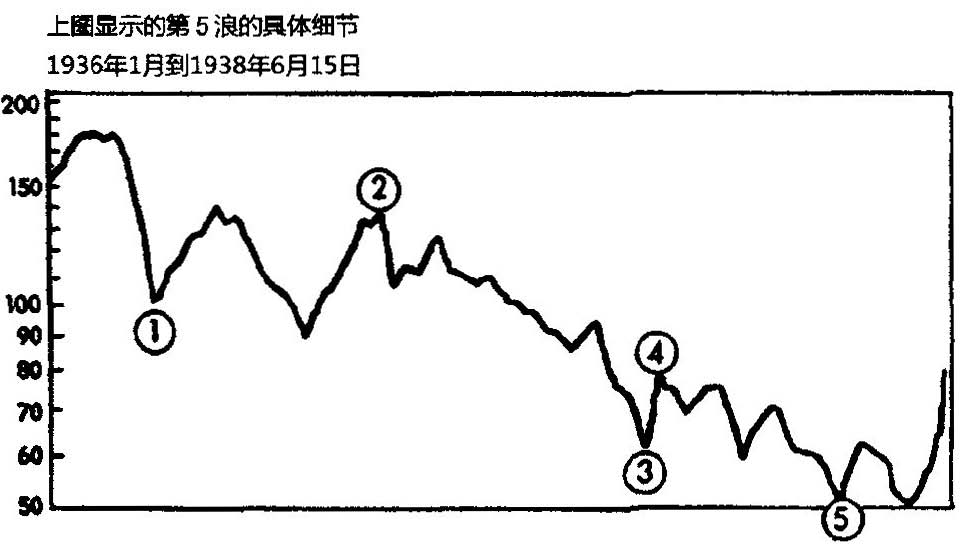

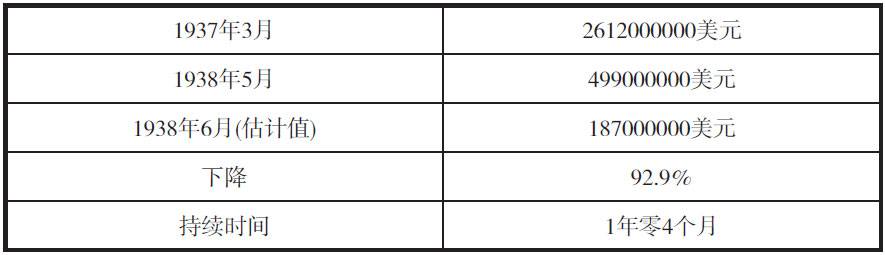

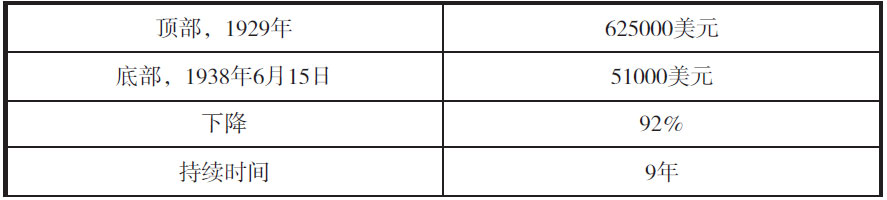

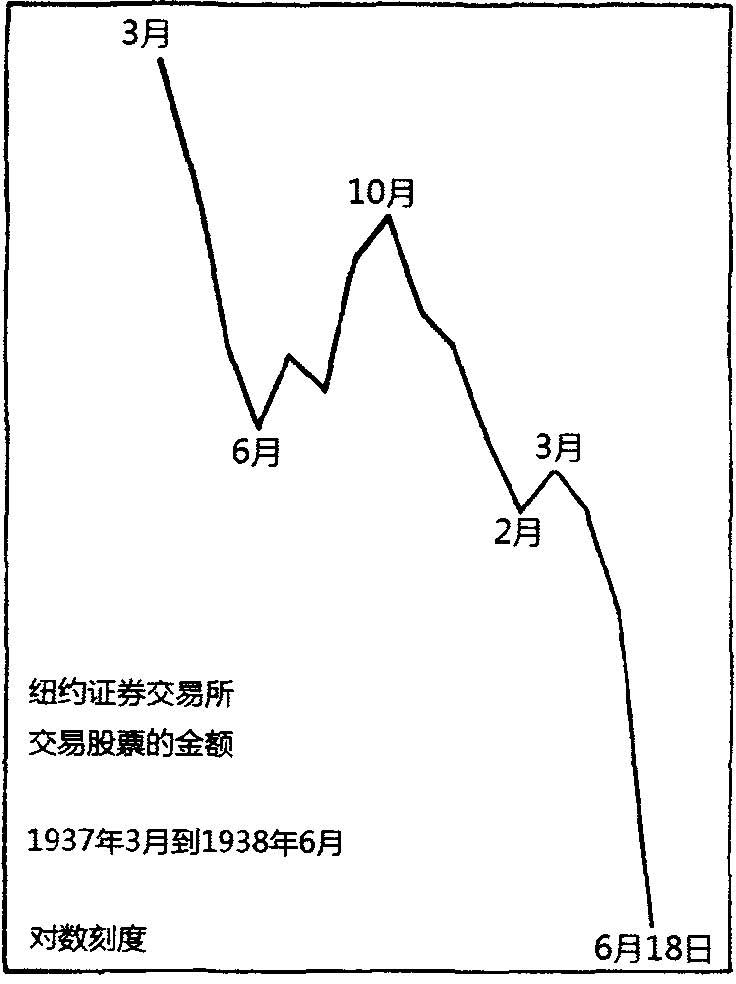

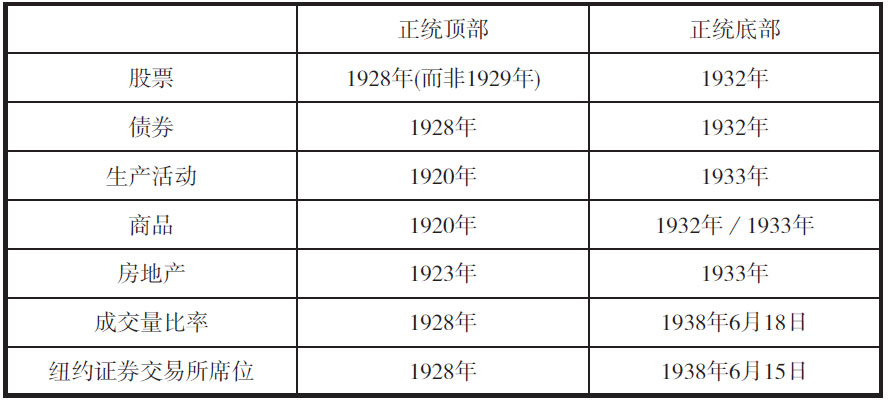

在纽约证券交易所1938年7月的简报中,有一个关于成交量走势和比率走势的比较。这个比较很有意思,从1914年开始的向上的比率循环浪——完整的5个大浪,在1929年结束后开始了向下的循环浪,并在1938年6月结束(见图78)。同样的现象出现在纽约股票交易所的席位价格上(见图79和图80)。

图78

图79

图80

对比率变动所形成的波浪的密切追踪并不是件容易的事,因为成交量会随着市场的瞬时走向的变化而变化。然而,由于股票交易所席位价格的波动并不那么容易受到市场瞬时走向的变化,因此价格波动就成为比率浪的有效反映。可以参见第十一章“其他领域中的波浪理论”。

根据纽约证券交易所简报第11页提供的信息,1928年5月的比率是12.48%,而1938年5月的比率为0.98%。我计算出的1938年6月头18天的比率是0.65%。1938年6月18日星期六,实际的成交量是104000股,相当于每5小时成交200 000股。在6月18日之前的几周里,股市交易量极低,因此平均价格指数中的重要股票的卖出间隔很长,结果次微浪经常不能在小时浪中出现,而总是在本不应该出现的时候出现。同样地,小时成交量也常常有欺骗性。幸运的是,如此低迷的成交量在20年内应该不会再次出现。

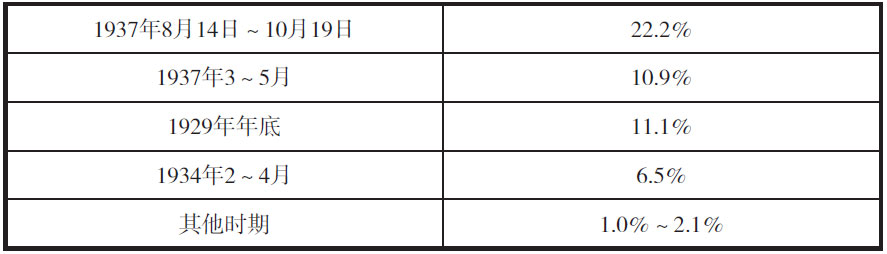

纽约证券交易所在1937年11月简报的第一页中记录了从1937年8月14日到1937年10月及其他7个等长时期的成交量比率与价格的变化。我将这些数据换算成了百分比的形式,发现1937年这个阶段极为特别。

这些比较很有意思:

最近的熊市数据

NYSE股票交易的资金量

价格一成交量比率,以64天为一个周期

(1937年8月14日到1937年10月19日的下跌与其他时期的比较如下):

纽约证券交易所席位的价格

从1937年3月到1938年6月,此期间股市成交量下降了87.5%。

从公共关系部(public relations department)获得的与交易资金有关的数据如图81所示。

图81

下述规则是为我对股价走势图的一些分析注解。

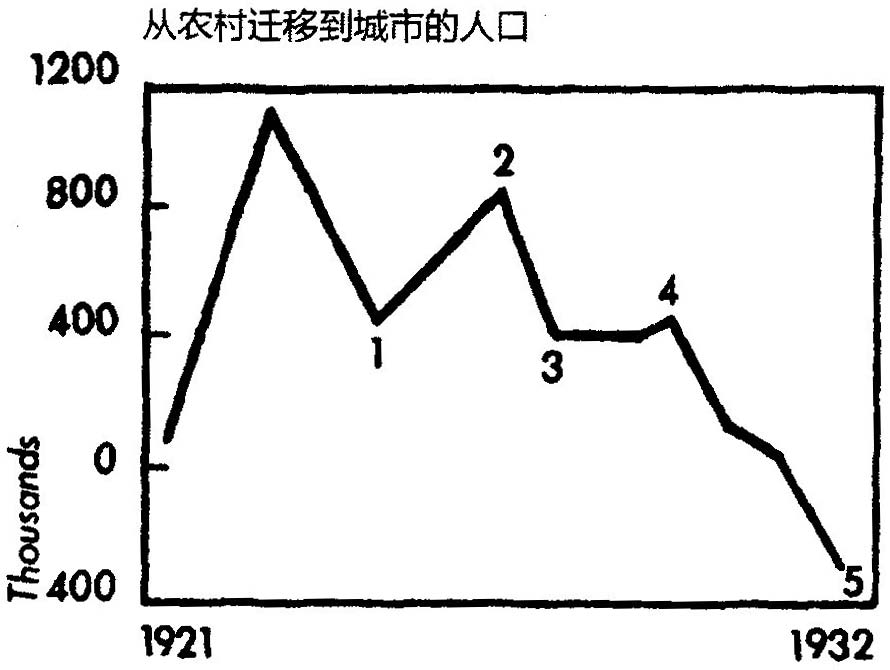

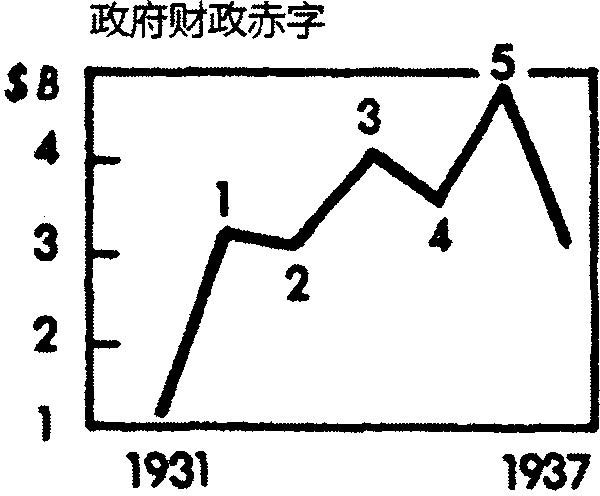

1)不同板块或个股到达顶部的时间,与大盘指数达到顶部的时间是不一致的,而处于底部的时间却是统一的。也就是说,不同板块或个股往往会在同一时间段内筑底。比如说,1932年7月,债券、股票、产量、保险销售以及其他人类经济活动的很多领域都同时见底。当然,那是大超级循环第2浪的底,这个现象自然应当得到特别的重视。

2)在一轮波浪运动中,当波浪数量变得混乱不清时,波浪的相对大小可能有助于区分一轮运动相对于另一轮运动的浪级。运用暴露接触点(the exposed contacts)(即根据这些接触点绘制通道)应当有助于区分这些波浪运动之间的差别。

3)永远记住要在两个暴露接触点之间进行连线,或者根据这些接触点来绘制通道,以确定波浪运动的趋势。

4)要等待第四个点的出现,并据此绘制最终通道,而后才能确定波浪运动顶点的位置(也就是第5浪应当终结的大致位置)。

5)同一类别波浪运动的通道,其宽度必须保持一致。也就是说,同一波浪运动的通道宽度必须得到保持,即使通道线保持平行。除非第5浪未能达到上通道线。

6)波浪运动的级别越大,出现穿越通道线的可能性越大。

7)在绘制通道的过程中,如果股市属于上升行情,那么作为支撑线的基线在下;如果属于下跌行情,那么作为压力线的基线就在上。

8)波浪运动中主要运动波浪的强度会在接近基线时得到指示,例如,图14中1927年1月至1928年6月的行情,最后一段波浪在接近通道上轨的基线时,出现了急速拉升,这就构成了应该卖出的暗示。

9)为了在更大的范围内让波浪运动准确地显示出来,掌握走势图的如下绘制方法是必需的:

在对数刻度上,每日最高与最低点的周线变动应当比通常的应用放大2到3倍。

将每一个完整的5个上升基本浪及其调整浪绘制到一张纸上。

10)这些建议适用于三个主要的平均指数(工业股,铁路股及公用事业股),小盘的股票板块及个股。投资者可能会感兴趣的三种平均指数、板块以及个股的日线变动走势图应该继续保持,而且使用普通的算术刻度就能满足需要。

11 )同时有必要留意股票的周线变动走势图,这主要是由于以下三点原因:

只有留意周线变动,才能够在足够长的时间段内观察股价的波动情况,以确定不同浪级的性质,尤其是较大级别的波浪。

将周线中所谓的“直线”转换成平台或是三角形形态,这些形态分别由3个浪和5个浪组成(这些形态在确定未来股价运动走势方面非常有用)。利用周线变动走势图可以排除任何短时间的日线变动的欺骗性。

12)始终在同一张图表中关注某一特定级别的波浪运动,不管它是小浪、子浪、中浪、基本浪还是更大的浪级。否则,波浪的标示、它们的相对大小以及运动将要达到的点位就可能变形,从而容易发生混淆。

13)要测定基本浪和更小浪级运动的时间周期,最佳方法就是综合考察周线、日线及小时线的变动走势图。绝不能仅仅根据其中的某一种时间周期来对波浪进行考察。在变动较快的市场中,小时线和日线变动走势是最佳的参考;对于股价变动较慢的市场,则需要采用日线变动和周线变动走势来测定。

14)自1928年以来,股票、债券和成交量比率第一次开始运用是在1938年6月18日,只有具备波浪理论的知识,这些现象才能得到观察与追踪。

15)某些指标看起来已经呈5浪下跌形态。在这种情况下,一个“不规则”顶部会出现,而且浪“C”将会由5浪组成,正如在“调整浪”章节所解释的那样。

16)在某些情况下,我们不可能获得用以绘制走势图的数据,例如房地产行业价格走势图,因为没有一个中心市场,没有一个可以标准化的指标,而交易商开出的价格往往是“名义上的”。对于这种情况,我们解决的方法是采用“丧失抵押物赎回权的住房抵押贷款数据”(foreclosed mortgage),这些数据可靠而且可以得到。当丧失抵押物赎回权的住房抵押贷款数据处于底部时,房地产就处于顶部位置,反之以此类推。

17)在其他情况下,尽管可以得到可靠的数据,但却很难定义子浪。例如成交量,它会随着市场的暂时方向以小浪级波动。这时可以用纽约证券交易所的席位价格作为指标进行考量(因为席位的交易不够活跃,因此其价格并不能以小浪级记录下来,所以很难通过其价格波动来表明成交量的短期趋势)。

18)在统计数据和绘制走势图时,季节性的波动因素会带给我们许多困难,对此,我们可以通过使用相同的基础比率绘制10年的平均周线、月线或是季度线变动走势图来克服。例如,我们可以得到周火车货运量的统计数字,因此当前这一周相对于10年平均数的比率图就能够绘制起来,并由此利用波浪理论揭示我们需要的数据事实。

19)当两个并不总是同时运动的指标时常合为一体时,反常的扰动就会出现,正如在“成交量”这一章节中所介绍的那样。

20)并非所有股票的表现都是同步的。尽管主要的平均价格指数在1937年10月触顶,但也有几个标准统计指数群在1936年11月就已经开始筑顶,并逐渐在1937年3月就达到最高点,随后逐步减少直到5月份。但是另一方面,个股往往会同时筑底。

如前面章节所述,股票投资者和炒作者最关心的是第5浪的终点会出现在哪里,因为这个点位标志着整个一轮波浪运动即将告罄,一场反转向下的波浪运动即将开幕。较高浪级的股票市场运动,尤其是持续时间长达几个月的中浪级和几年的基本浪级运动,在5浪终点位置将会遇到相当大幅度的股价调整,因此需要我们在终点位置清空多头仓位。确定向下调整的波浪运动的5浪位置也同样重要,因为在这个位置处建立多头仓位,将使我们获得最大的长期利润。

在炒股过程中,操作者首先需要确定的是,他希望在哪个级别的波浪运动中持有多头仓位。很多投资者喜欢在基本浪级运动中操作,而这也正是我们将要讨论的波浪运动类型。当然,同样的原理也适用于更大浪级或者更小浪级的波浪运动。

假设投资者已经在1921年6月正确地建立了多头仓位。通过对于大超级循环(见前文图12所示)的研究,他看到市场的大超级循环运动始于1857年,而且整个大超级循环运动中的第1浪、第2浪、第3浪以及第4浪都已经完成。大超级循环中第5个循环运动始于1896年,而且已经临近结束,前面4浪已经利用1896—1921年的时间成功完成。第5基本浪刚刚开始,它将由5个中级浪组成。第5中浪不单会终结整个基本浪运动,也会结束整个循环和大超级循环。换句话说,即将到来的这段时期必将相当吸引我们的注意。

根据他对基本运动第5浪之前的第1浪以及后4浪的研究,这位投资者对于本轮波浪运动的范围和长度有了某种判断。尽管如前所述,由于这仅仅是通过对另一个相同浪级的波浪进行修正而来,因此只能作为大致的判断。更进一步的判断可以通过绘制通道来获得。从1857年开始的大超级循环已经完成了4个次一级的波浪(循环级运动),因此通过连接大超级循环第2浪、第4浪终点这两个暴露连接点,并通过第3浪的终点做出一条平行线,那么就可以得到一条上平行线,而这正是第5循环浪或者说从1896年开始运行的第5循环浪应该到达的终点线位置。同样地,从1896年开始的循环运动已经完成了4个浪(基本浪运动),因此就大超级循环浪而言,就可以得到它的最终上通道线,这也是第5基本浪运动应该结束的地方。

此时,假如投资者持有1921年6月买入的股票,并且以直到基本浪运动结束为目标,那么,遵循交易规则,将有助于他在正确的时间点进行清仓操作。这些规则有些已经在前面给出,而另一些则在此处第一次介绍。这些规则包括以下几个方面:

1)基本浪运动将由5个中级浪组成。在没有看到第4中级浪结束、并且第5浪开始运行之前,不要考虑卖出。

2)当第4中浪结束,第5中浪正在运行,那么它将由5个更小浪级的波浪或者说5个子浪组成,在第5子浪开始运行之前不要考虑卖出。

3)当第4子浪结束,第5子浪正在运行,那么在见到第5小浪结束之前,第5子浪是不会结束的,在见到第5小浪之前不要考虑卖出。

4)根据小时线平均走势图,第5中浪的第5子浪的第5小浪很有可能会由5个微浪组成,其中的第5微浪同样会由5个次微浪组成。因此,要到达始于1921年6月的基本浪的极限顶部,那么在第5中浪中的第5细浪中的第5微浪中的第5次微浪结束之前,不要考虑清仓。

5)超级循环运动中的循环运动中的基本运动中的第5浪通常会突破或者说“穿越”为每一级别运动的终点极限位置建立的通道线上轨。通道线上轨(见之前的章节)为第5超级循环浪、第5循环浪的终点设置了上限。既然始于1921年6月的基本运动将会结束一轮循环运动和超级循环运动(见图13),因此可以预测这一基本浪运动在它将市场价格(在对数刻度上)带到超级循环浪的上通道线和循环浪的上通道线之前不会结束。同样地,当前基本浪中的第5中浪运动(一个尚在前方的中浪级运动)应当突破或者穿越相对应的通道线上轨。

6)超级循环、循环以及基本运动的第5浪的终点通常伴随着巨大的成交量,比先前每一个此级别波浪运动中的波浪的成交量都要大。因此在接近当前基本运动中第5中浪顶部附近,应当可以看到相当大的成交量。

脑中有了上述的一般性规则,投资者就可以打开股票市场走势图,绘制其周线以及月线股价波动走势图,以便随时跟踪每一个中浪级运动。月线运动如图82到86所示。第1中浪在1923年3月结束,它由5个子浪组成(如图82所示)。随后的第2中浪,正如偶数浪或者说调整浪运动所必须的那样,是由3个子浪组成。第3中浪持续到1925年11月。其后是正常的3浪调整。

图82

图83

图84

图85

图86

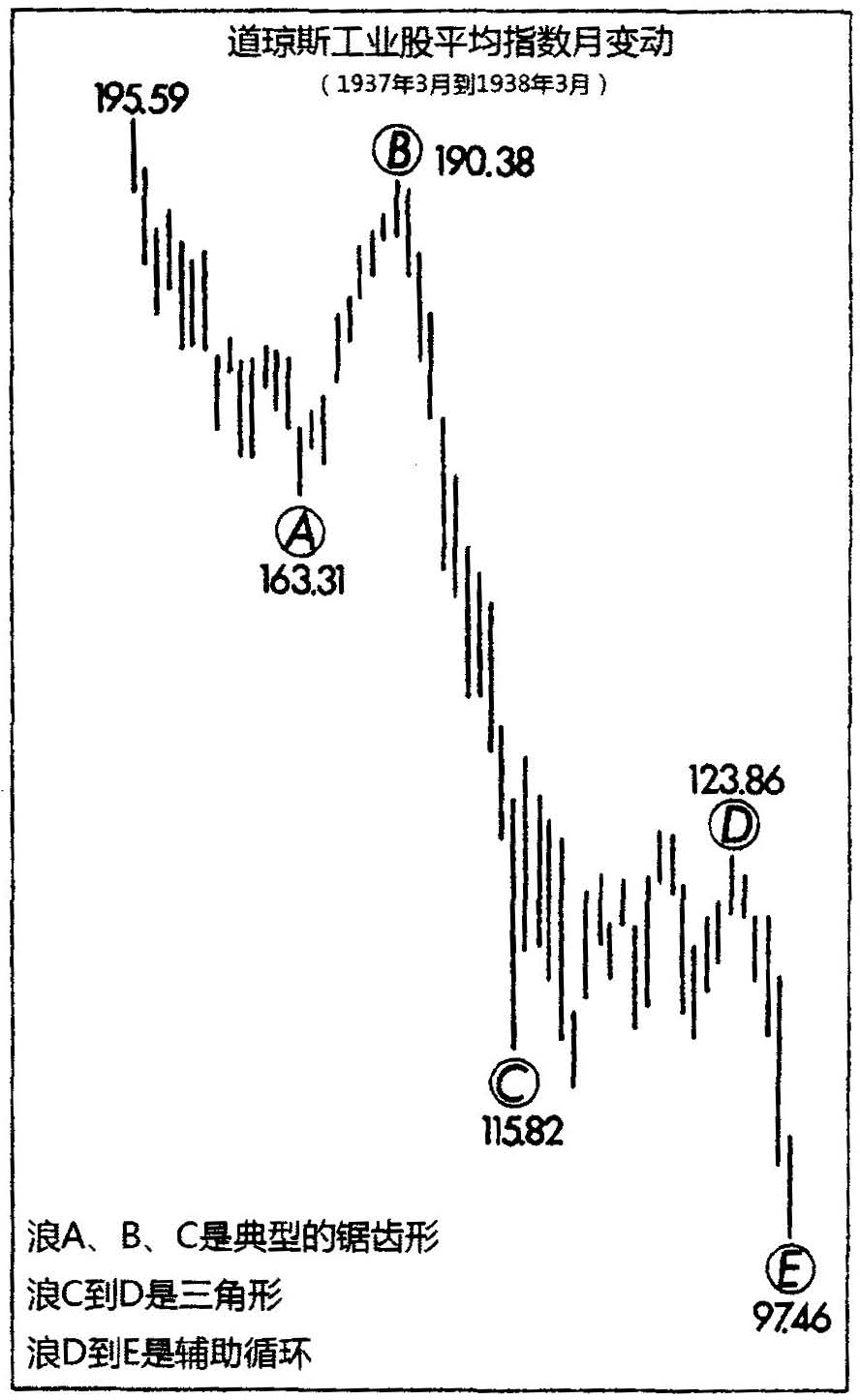

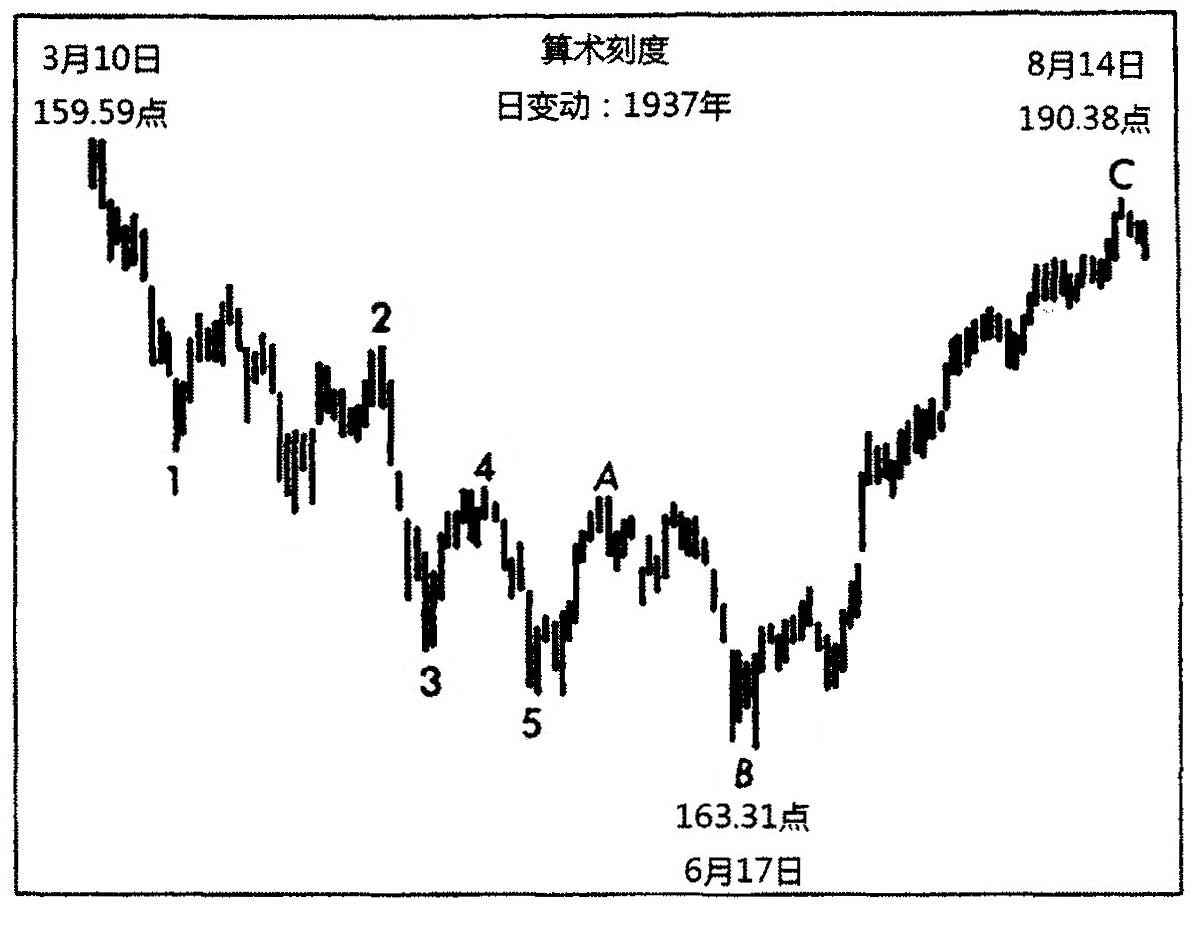

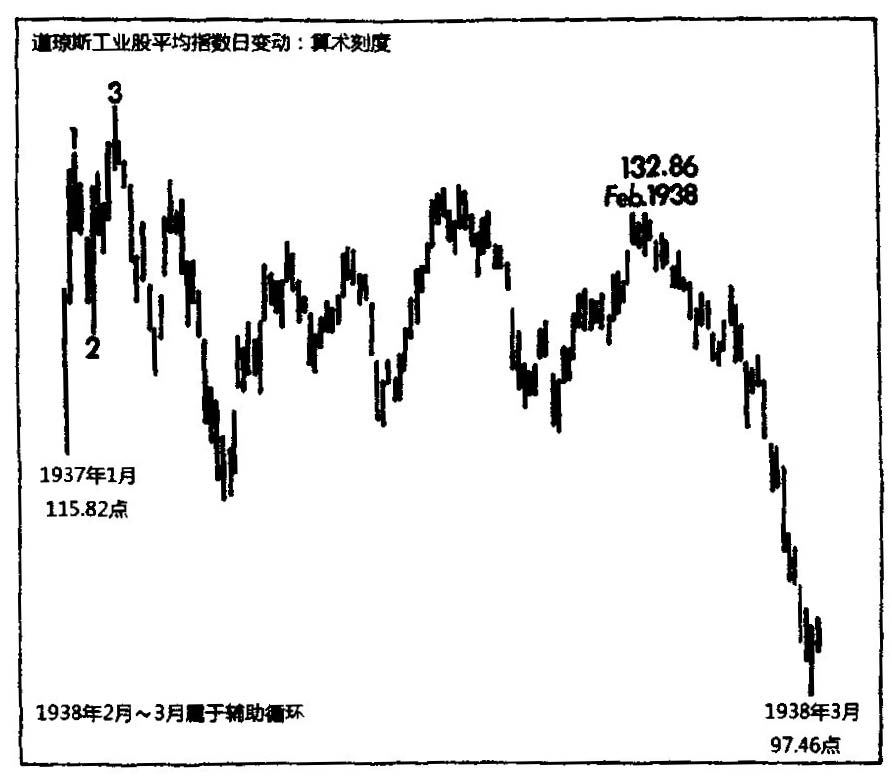

1937—1938年,美国股市走熊(见图87和图88),期间发生了不少新鲜的奇事怪事,列举如下:

图87

图88

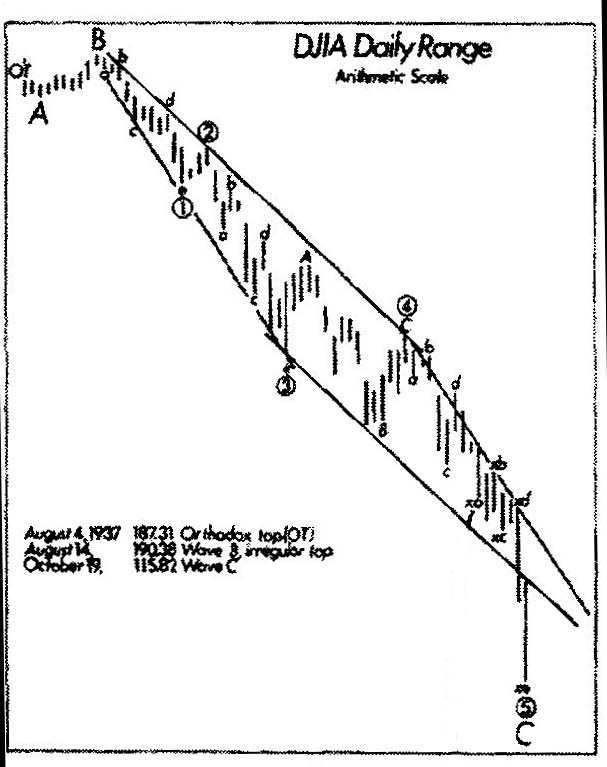

平行四边形

1937年8月4日,美股报收187.31点,这是一轮上升行情的“正统”顶部。接下来股指走出的是三浪调整和三浪上升,并最终在8月14日达到190.38点。在这两个日子之间一轮不规则调整的浪A和浪B形成了(见图89)。浪C又急又长,在10月18日下跌到115.82点,并形成了一个完美的平行四边形。因为这个原因,它没有特别的重要意义。“不规则”顶部预示了它惊人的速度和程度,正如1928~1929~1932年表现的刀口状那样(见图90)。

图89

图90

图90中的股价走势图包含了许多有趣特征,这些特征甚至是我所知的范围内数量最多的。请注意这个平行四边形模式。OT到B的“不规则”顶部预示着市场将会出现剧烈下跌。xa到xe的延伸浪表明此轮下跌会以三浪方式立刻出现,到达xb后出现回撤,最终股市会跌到xe以下。第一次回撤如图91所示,它由三浪组成,表明股指还会到达更低的点位。图89中的锯齿形A—B—C表明,浪C之后的调整浪将会是一个平台调整浪或是三角形调整浪(如图90)。三角形调整浪再次印证了更低的水平,如图91中1938年2月到3月的走势图所表明的那样。

图91

图92

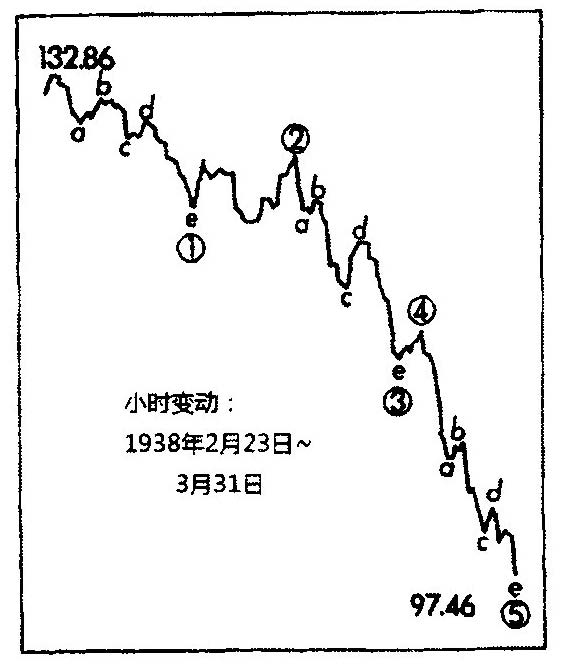

新月

我用这个美丽的名字来描述1938年2月23日股指所处的132点,到3月31日的98点之间所形成的走势形态,这段时间股指呈曲线下降,而且到达底部时几乎垂直下跌(见图91和图92)。

股指下跌至115.82点后出现了延伸浪(参考图90),这预示着它还将创出更低的水平。从115.82点开始的第一轮上涨由三浪组成,这印证了刚才所讲得这一点。我们当然还可以通过三角形调整浪使这个论点得到再次确认。

同样的形态还曾经出现在1936年4月,股指从163点下跌到141点。上述两个都属于延伸浪的回撤。由于这段时间股指波动速度很快,因此有必要参考小时线进行考察,尤其是波浪运动的后半部分。

1929年9月到11月,股指从381点跌到195点,本轮下跌的第1浪出现延伸浪,并随即在1930年出现回撤。本轮波浪运动的第3浪或第5浪并未出现延伸浪,因为在第1浪已经出现过了。如果1932年的延伸浪在第5浪而非第1浪中出现,那么1929年到1932年7月的下跌看上去将会与1938年2月到3月的“新月”是一样的形态。

辅助循环

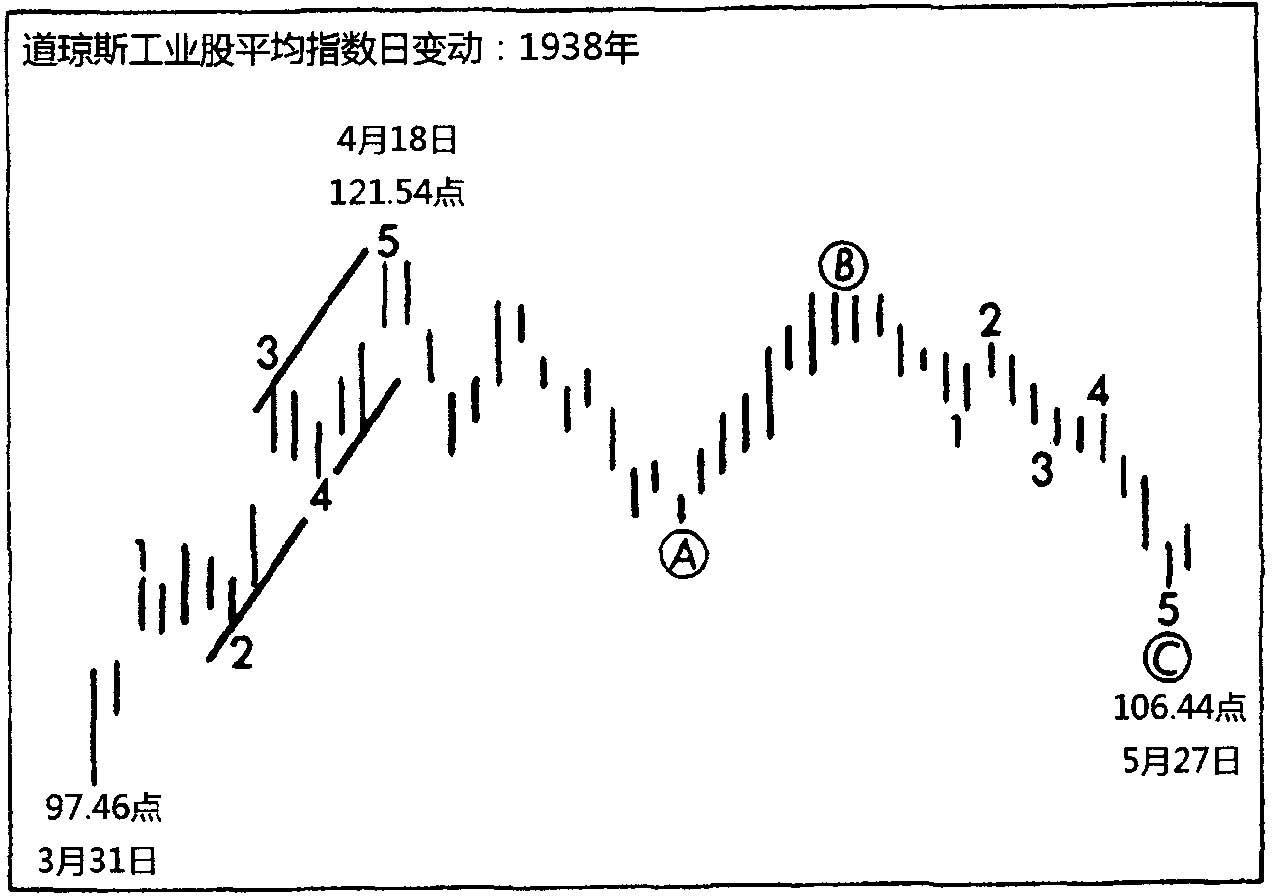

截止目前的数据显示,1938年见证了第一次工业股票平均价格指数的辅助循环(见图91和图92),即1938年2月23日的132点到3月31日的98点。在此之前由五浪组成浪“C”是一轮主要调整的终点,跟1932年的一样。1937—1938年的下跌行情形成了一个清晰地五浪形态(见图88),它仅完成了更大一级A—B—C熊市中的浪“A”。相同的现象曾出现在1934年12月的铁路股平均价格指数和1935年3月的公用事业股平均价格指数当中。

图93

从97.46点上涨到121.54点的运动(见图93)由五浪组成,也是自1937年以来这一浪级的波浪运动中的第一次五浪上升形态,这确认了3月31日的97.46点是熊市浪“A”的底部(1938年3月31日低点是A—B—C熊市中的浪“A”。这一解读是正确的,并且预测了1942年更低的底部位置)。

股指在5月27日收盘于106.44点,这是从121.54点开始的典型的平台形调整浪的终点。

“循环”这个词虽然多年以来被广泛运用,但总以一种相当随意的方式出现,它仅仅意味着一种大概的向上和向下的运动趋势。某些经济学家曾根据美国股市交易数据,将1921~1932年这一时期的股票市场称作一个完整的循环,这一时期包含三个强度或大或小的循环——1921年初到1924年中的运动,1924年到1927年底的运动以及1927年到1932年的运动。总体来说,人们对循环的认识还相当表面化、粗浅化,原因在于循环已经广泛存在于我们的计划和观念之中,但是极端点说,循环的内在法则依然并不为众人所了解。

我这篇论文使用股票市场数据作为循环理论的唯一例证,已经较为充分地解释了循环原理,并且在解释和论述的过程中展示了一个循环如何成为另一个循环的起点或者是更大级别的循环运动的一部分,并且说明了循环运动与较小级别循环运动一样,会受到相同法则的影响。这种方法跟其他自然研究方法是完全一致的,因为我们知道,波浪一旦向上展开,就总会处于一种有序的前进之中。然而,这一过程中,不论在哪个领域,都有一种固定的占据统治地位的法则或者说自然运转时遵循的支配性法则统领着整个运动形态。本书的目的就在于首先介绍这一法则,然后介绍这个法则在令人迷惑的分析研究领域之中的实际应用。

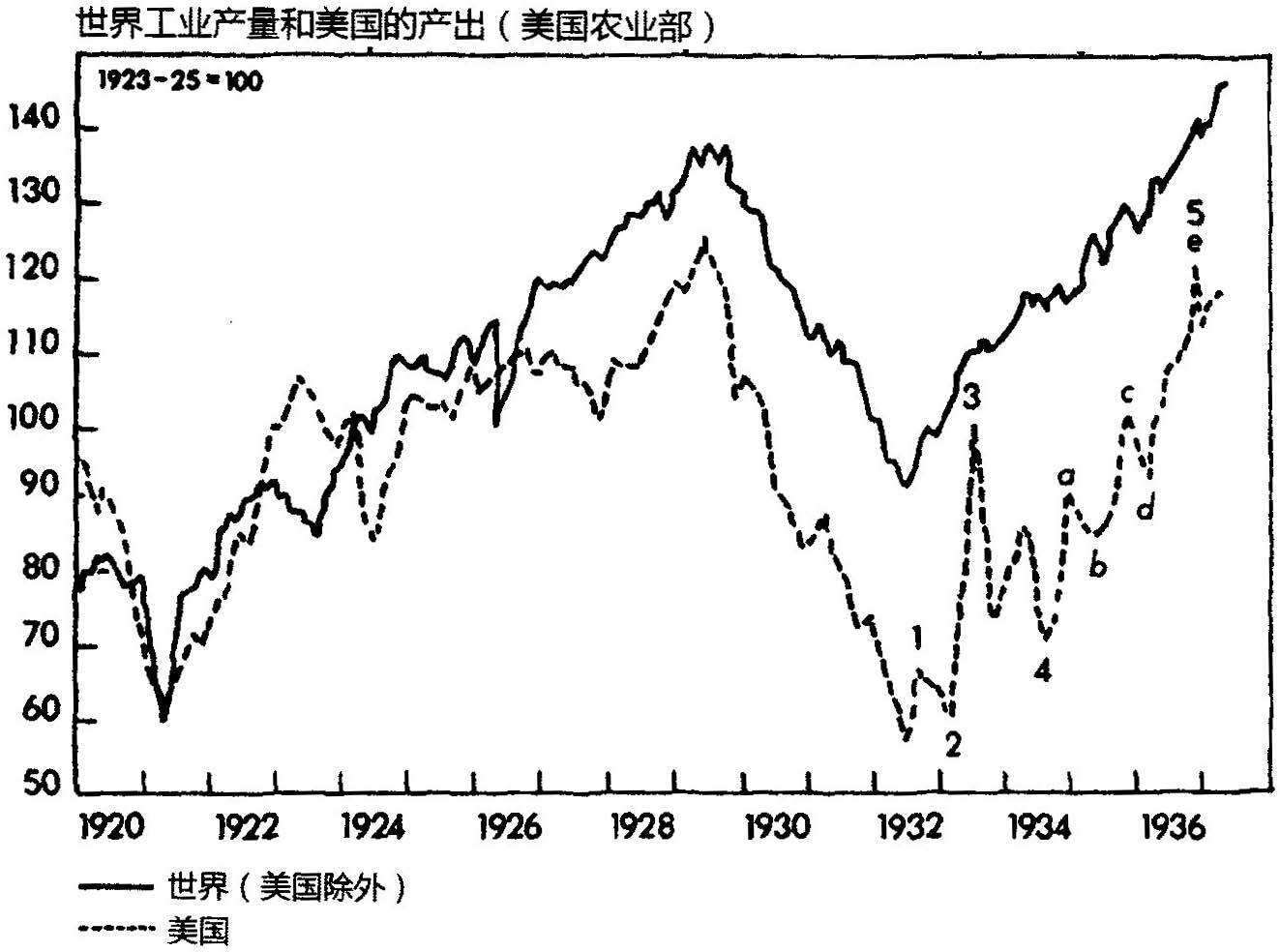

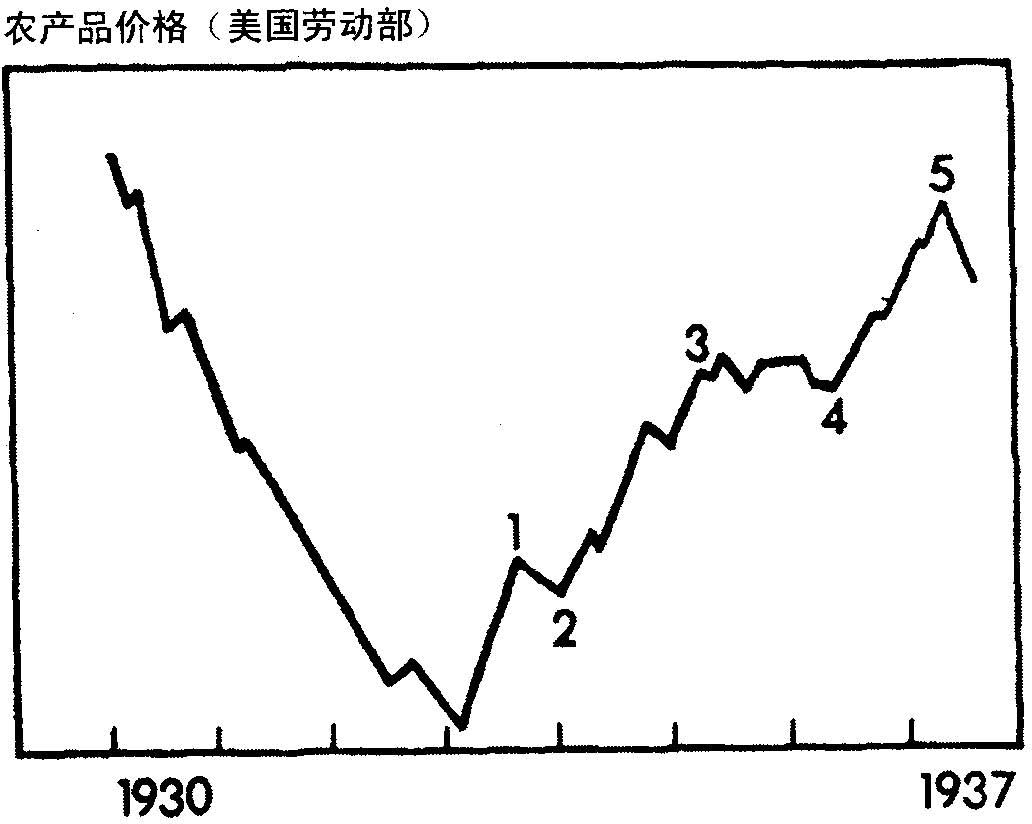

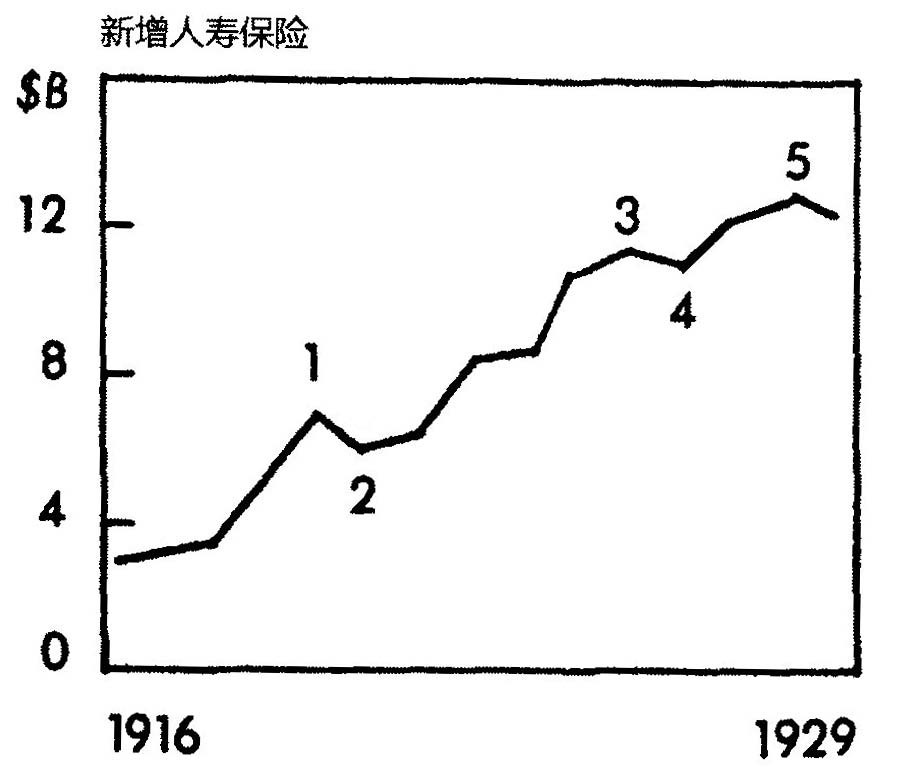

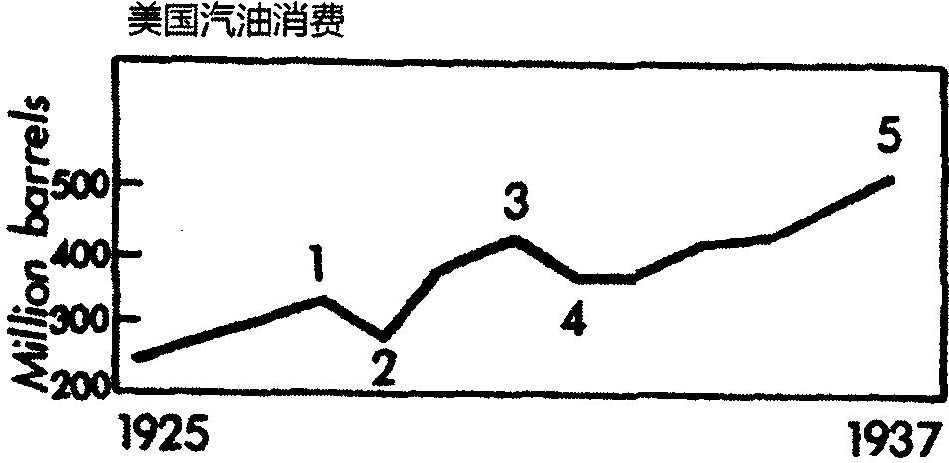

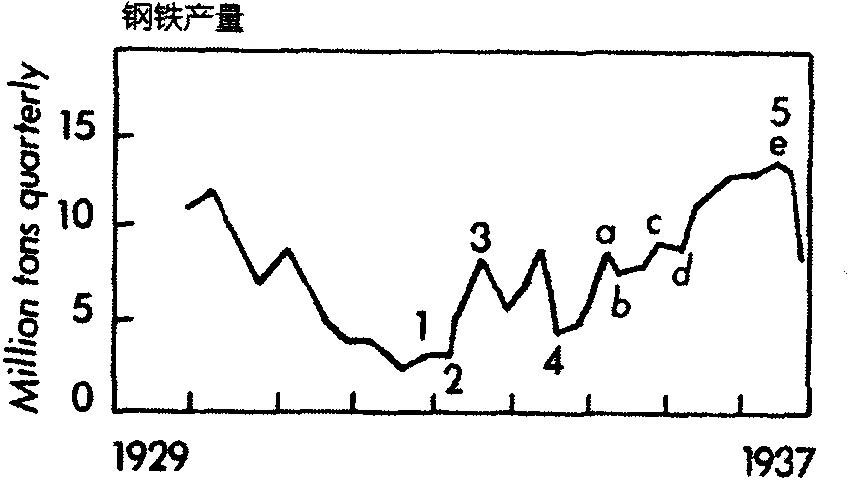

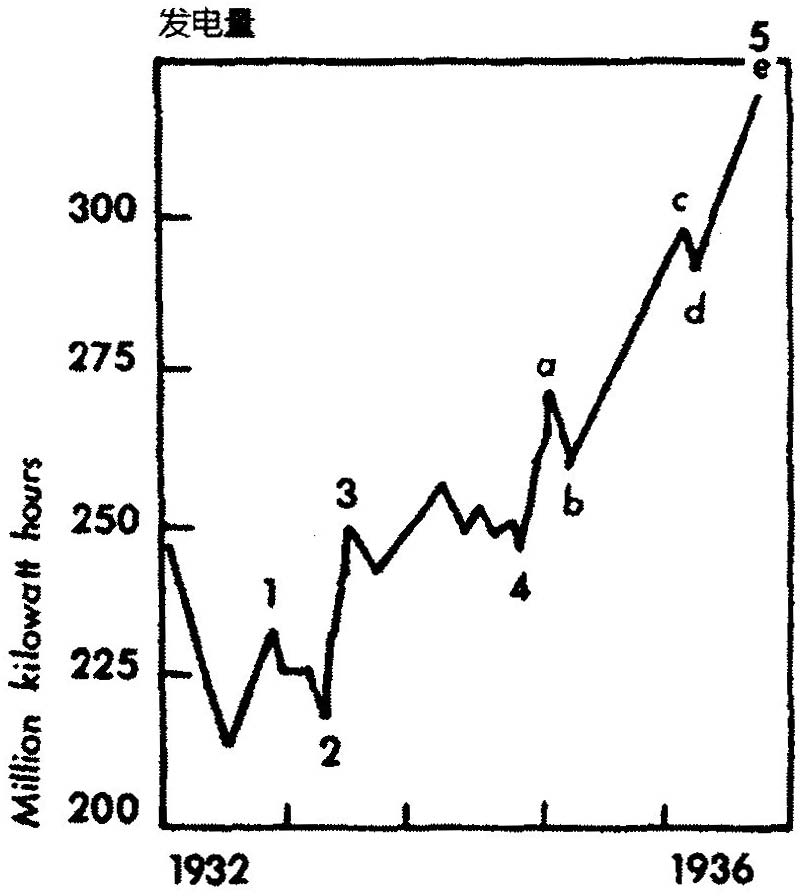

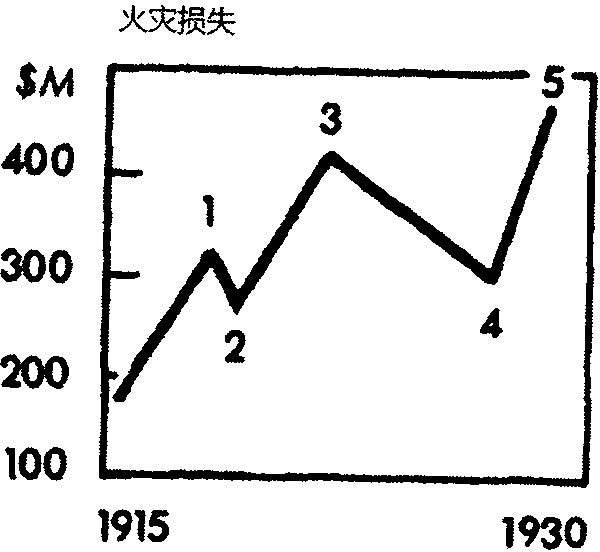

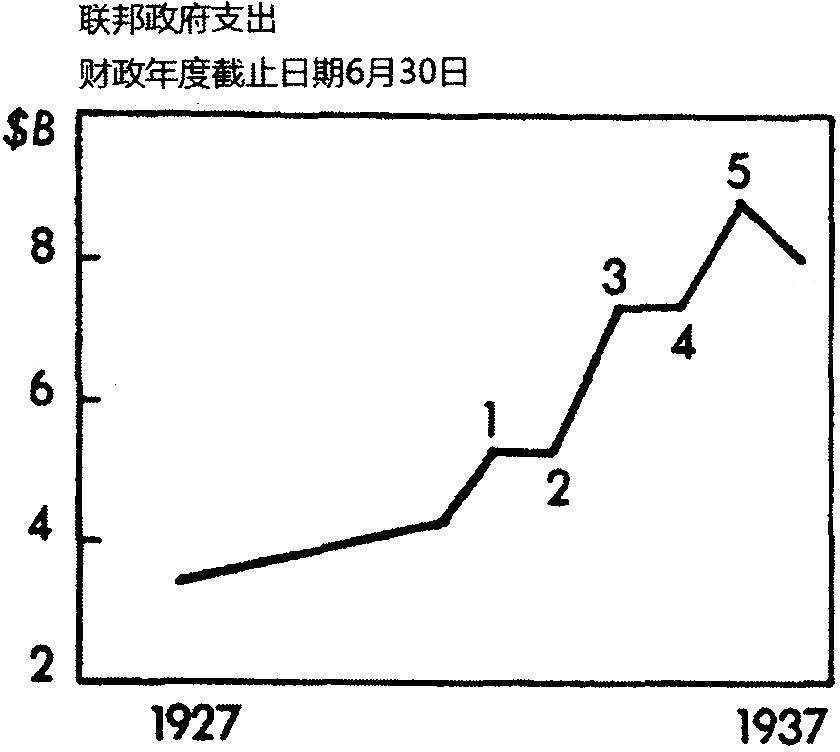

我们在这里列出一些随机挑选的图标,用它们作为波浪理论在其他领域中应用的例子,以此来说明,只要有运动存在,波浪运动法则就会发挥作用(见图94到图103)。在此建议学习者在股市以外的其他领域根据这一法则进行进一步地深入研究,它会使大家相应的工作变得简单明了。

图94

图95

图98

图96

图97

图99

图100

图101

图102

图103

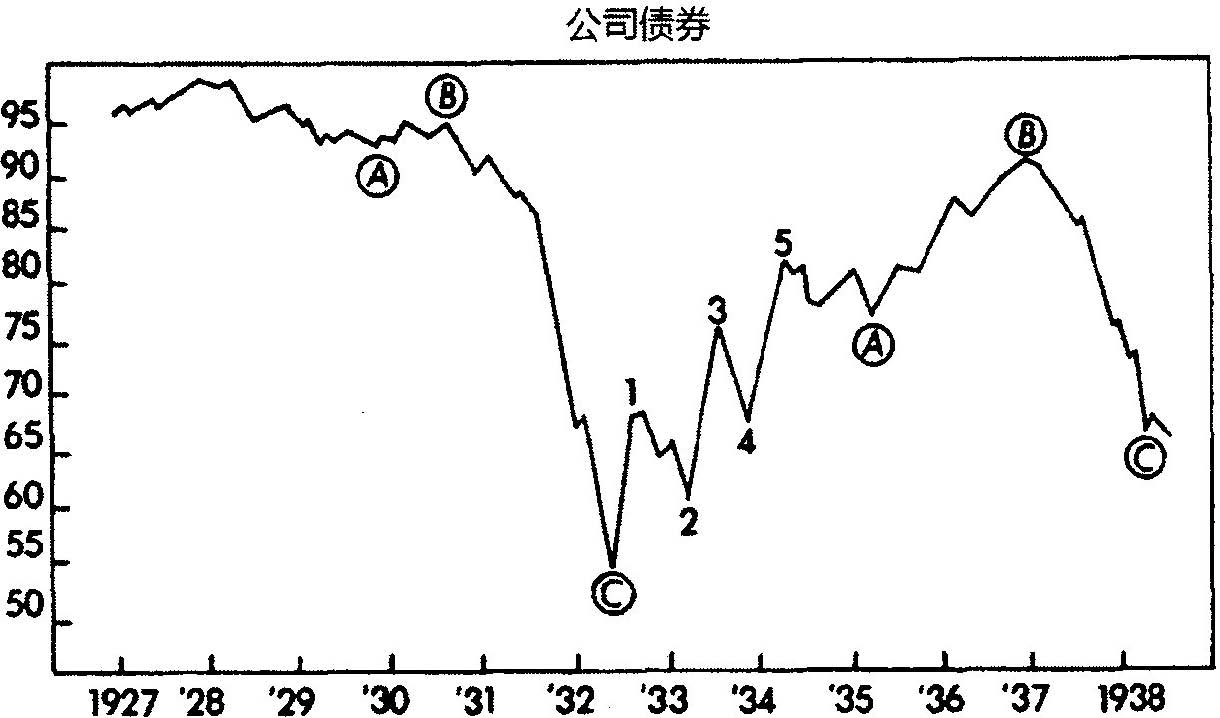

不同指标都在进行波浪循环,但这种循环绝不会一起见顶或见底。几个或更多的指标可能会同时见顶但却会在截然不同的日期里见底,反之亦然。其中一些指标的记录如下:

1932年见底后,债券市场曾在1934年4月形成了一个正统的顶部,如若不是N.R.A(国家复苏工业法案)的出台,股票市场很可能会与债券市场一起同步见顶。在1934年的正统顶部之后,债券市场出现了一个巨大的“不规则”调整浪,其浪“B”在1936年12月见顶,随后与股票市场一起步入浪“C”,并于1938年3月见底。

图104