在实践中我们常看到平价开盘但头笔成交量激增,这里所说的成交量激增,是相比于同期的成交量而言的,比如开盘第一笔的成交量就达到了昨日成交量的1/10等。这种开盘常常有以下几种可能性:

(1)两个大户之间的一次换手交易。比如两个熟悉的大户说好了在今日开盘时,于昨天收盘价附近做一次成交。但这种交易方式出现的概率比较小,且与主力没有任何关系。

(2)主力与大户之间的一次内幕交易。这位大户必然与主力相识,由于种种原因需要将筹码兑现,于是与主力协商后在此阶段进行交易。但主力承接此单后,并不意味着股价马上就会提升。

(3)主力利用自己的几个账户对倒开盘。为了吸引市场的注意,成交量往往是很好的诱饵。因此,大成交量的开盘经常被主力使用。对倒开盘说明主力有所动作,值得我们关注。但此时还无法确定主力是想把股价往上做还是往下做。

如果在开盘后的连续竞价中,交易次数和成交量均恢复正常,那么说明这种开盘属于前两者,没有特别的研究意义。一旦在连续竞价中出现不同于以往的非正常交易,那么就说明此时的开盘性质属于第三种。特别是当盘中出现几次大手笔的交易但并不影响股价的正常运作时,主力“做量”的可能性就更大,之后可能会出现放量上冲或放量下行的、有利于主力后期运作的K线图。

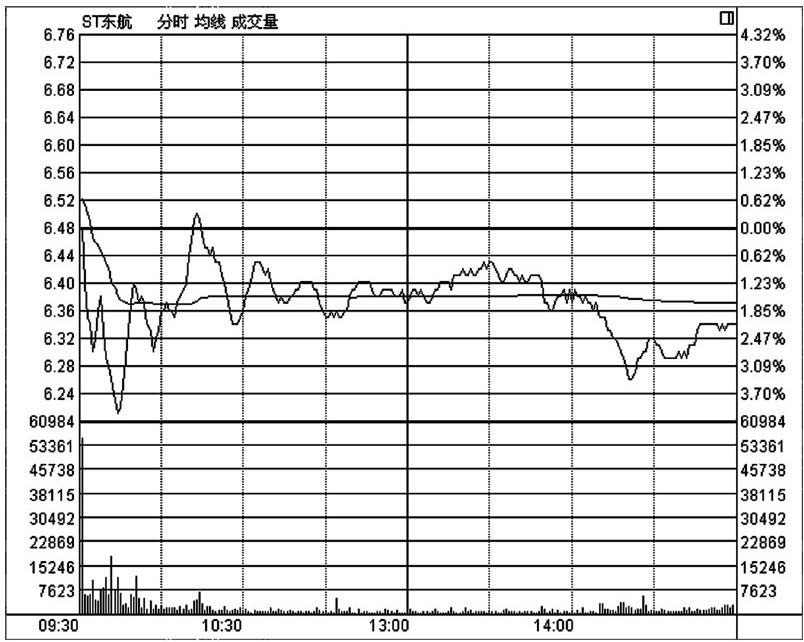

下图就是600115在2009年7月17日星期五的盘面走势图。在7月16日该股成交量达到51.2万股,换手率为12.93%的情况下,7月17日以平价开盘,单笔成交量为5.54万股,超过前一日成交量的10%,结合上述分析的三种情况和其前期走势,可知主力在此对倒做量的可能性较大。

通常而言,高开很多或低开很多的交易都要冲破数个价位的买卖单,因而成交量也会较同期有所放大。这种带量的异动行为,常常也会出现两种可能性:

(1)内幕交易。所谓内幕交易,是指主力与自己熟知的人员进行的一场有约定性的交易。比如主力的朋友或利益相关者的筹码需要套现,主力便会安排其在集合竞价的状态下进行交易,以完成某种特定意义的利益输送行为。

之所以要在集合竞价的状态下完成利益输送行为,是因为此时看不到股价当天的运行趋势,普通交易者是不会在昨日的收盘价附近挂出大量买卖盘的(除非昨日收盘价很高或很低)。此时,在某一高位进行大笔成交,不仅完成的时间非常短而不影响股价随后的正常运行,同时也避免了在连续竞价中要突破大量买卖盘障碍才能完成该笔成交的麻烦。当有利益相关者需要获利退出的时候,主力就会在集合竞价时以高价接手其股票,进而产生股价高开很多的现象。

如果开盘之后的股价波动不大,且成交量也恢复了正常,那么说明集合竞价中的上述行为只是一次性的利益输送。但这一细节同时也意味着:主力先让利益相关者撤离。此后,股价在短期内下跌的可能性比较大。

(2)对敲试盘并吸引买盘。很多时候,主力通过高开的行为一大早就进入了当日的“今日涨幅排名”中,进入了喜欢做超级短线的交易者的视线,而这些数以万计的超级短线交易者基本上都是职业交易者,也通常是大户或机构交易员。主力通过高开、量大的特征以吸引市场的注意,无非是想吸引跟风,刺激股价的提升和活跃性。但这种行为往往是以试盘为前提的,即卖盘不汹涌而买盘蜂拥,则一路高走;反之,则节节下滑。如果主力真的很看好该股和该交易时段,往往就会采取直接开盘涨停的行动,而不是采取高开后再诱导或测试的行为。

个股开盘有异常大量且高开的现象,往往是主力有预谋的对敲行为,因为普通交易者在看不清形势的情况下,是不会在9:25分就贸然大量交易的。既然是对敲而不是一路扫货,则说明主力并不缺少筹码。也就是说,此处已经脱离了主力的建仓区;如果在开盘后有5分钟甚至4个小时给普通交易者买入后上涨的机会,则往往意味着主力在刻意诱多、吸引跟风,希望市场交易者来一起抬庄。

但这里又分为几种情况:

第一种是股价处于阶段性的上涨位置时。这是主力在获利有一段空间之后,放给市场跟风者的一段利润空间,目的是在中部价位淘汰掉一部分意志不坚定的交易者,通过换手的方式来提高市场后期参与者的持有成本,达到后期继续拉高时股价还能保持稳定的作用(越是后期进入的越不会在高位卖出)。只要交易者能确定此时的股价处于阶段性的上涨位置,且大盘不会持续走低,那么该高开现象值得短线参与。

第二种是股价处于高位时。这往往是主力为了出货而制造的股价将持续上涨的假象,目的是想制造交易持续活跃、短线有利可图的环境,诱使市场参与者跟风,从而达到最终套牢他们的目的。对于这种高开的现象,交易者应该始终进行回避,因为主力此时所有的任务就是出货。

第三种是股价处于高价回落后的中部位置时。这往往是主力没有出完货时制造的反弹假象,也有可能是短庄制造的超低反弹现象。但无论是哪一种,只要是原来的股价确实已经持续降到很低了,且从有量一直跌到了无量,那么即使是现在有主力对敲在先,只要开盘后有大量的交易者积极参与(成交数量大但笔数多),这样的股票还是值得短线参与的。但要注意,如果开盘时下面的买一处仍然挂着昨日收盘价附近的价格,则说明买盘并不积极,纯粹是主力对敲的单方面行为,股价马上跌落的可能性比较大。

(3)做坏图。如果个股莫名其妙地高开,交易量不大,随后又无声无息地任股价自行滑落,这可能就是做开盘价的行为。主力通过制造高开低走的K线图,恐吓部分持股者在随后的震仓行为中出局。它的特征和内幕交易有些相似,只是成交量通常比较小。

(4)吸筹。高开行为也有可能是主力在采用打压策略而不易获得筹码的情况下,反手采取的高价收购的策略。运作思路是:当股价高开甚至涨停后,必然会引起死气沉沉的持股者的注意,而当涨停板被打开或股价冲高回落之时,汹涌的抛盘就会接连挂出,正好落入主力的口袋。

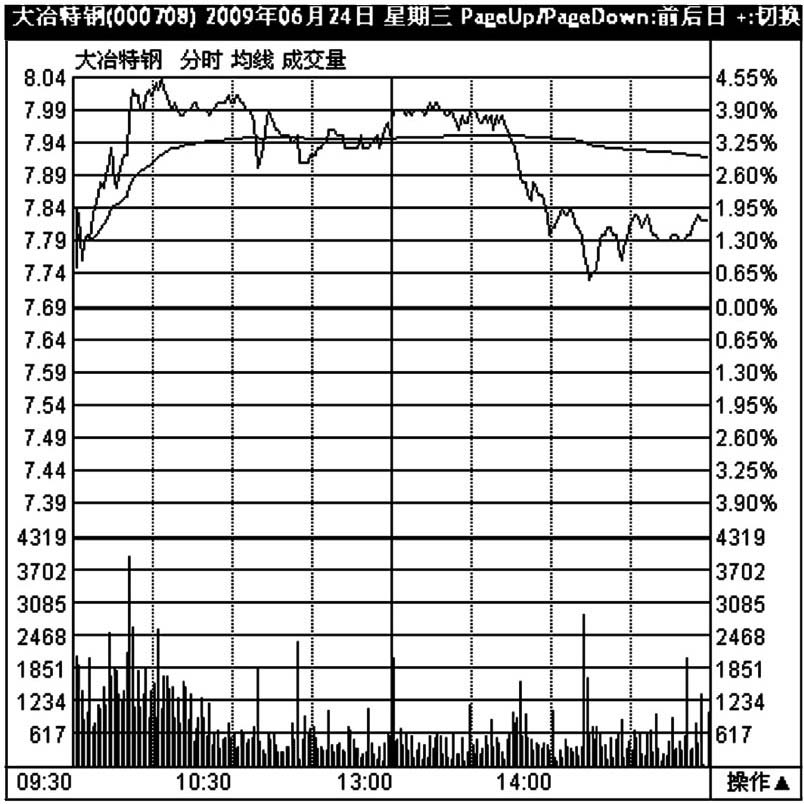

上图就是000708在2009年6月24日星期三的盘面走势图。该股当日跳空高开,随后上行,成交量较为活跃,在高位震荡后有所下跌,但在下跌到前一日收盘价附近时有资金进场吸货。结合上述分析的几种情况和其前期走势,可推断主力在此吸筹的可能性较大。

低开很多的开盘通常可能有以下几种情况:

(1)内幕交易。与前面的内幕交易相反,主力的朋友或利益相关者可能需要拿一些低价筹码,于是主力也会安排其在集合竞价的状态下进行交易,俗称“发红包”。

如果是低开盘送股行为,说明主力迟早会拉升股价,或者当天就会拉升股价。所以,低开很多的开盘现象值得交易者关注,这从每日的“今日振幅排名”中可以找到该行为的痕迹。它的特征是:低开后股价瞬间回位,可能继续昨天的走势,也可能马上就上涨。

(2)对敲试盘并引发卖盘。通过低开低走的方式,主力可以引导抛盘出来,以达到震仓的目的。有时候,震仓的过程可能只有几十分钟,有时候可能会持续几天,这要看主力的计划和策略。如果当时的吃货比较积极,可能股价当天就能还原;如果没有适当的成交量,则说明主力没有逼出抛盘而后会继续震仓。所以,对于低开很多的行为,最好持续观察5~10分钟,看清楚主力想要透露的信息。

(3)做好图。有时候,主力可以通过制造低开高走的大阳线,吸引交易者的注意或跟风,同时稳住持股人的信心。它的特征是:股价低开后就会缓慢回升到昨日收盘价附近。

(4)出货。低开出货是屡见不鲜的出货方式了。识别它的前提是个股前期涨幅过大,至于何谓大,何谓小,每个股票都不一而论,需要交易者的经验。当主力要出货时,有时会出现不顾一切的砸盘动作,低开甚至跌停开盘都很正常。

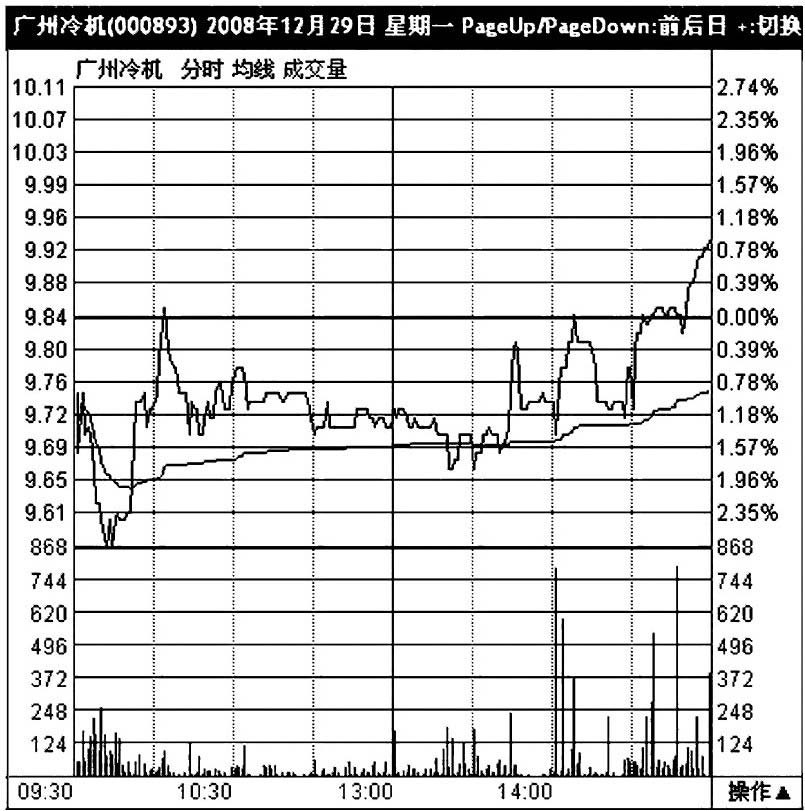

上图就是000893在2008年12月29日星期一的盘面走势图。该股当日跳空低开,随后下行,主力在此压盘是为了敦促散户投资者习惯持币过节的心理,希望散户抛出股票有利于自己建仓。股价在到前一日收盘价下方时时常有资金进场吸货,成交量表现为脉冲放量。结合上述分析的几种情况和其前期走势,可推断主力在此低开属于引发卖盘,布局吸筹。

上下平衡形态就是上、下买卖盘的单子大小差不多、价位差异也不大的情况。

收市时,如果在报价栏中挂出的总卖出量和总买进量差不多,且报价相差不大,也没有异常的大单挂在上面,这就是比较真实的交易状况,它说明股价在收盘时没有受到非市场性因素的干扰。

需要注意的是,上下平衡形态并不表示股价在收市前没有受到主力的影响。

下图就是600037在2009年7月17日星期五的收盘挂单图。该股收盘时买一到买五价格连续,卖一到卖五价格连续,且委比仅为5.84%,应该属于比较正常的市场上下平衡形态,表明主力并未在收盘时故意以高挂或低挂单、多挂或少挂单方式来干扰散户的盘后分析。

当收市出现上空形态时,往往上档的卖出价远离收盘价而买进价等于收盘价,通常表现为尾市打压或急遽下跌。

如果当时在盯盘,这个动作就可以看得很清楚,最后的卖单脱离原有的价格区域,快速向下打压成交或照买单成交,由此和后面的卖单拉开距离,形成了卖盘空虚的状态。在尾市被打压的时候,通过急遽下行的分时走势图也可以获得佐证。

如果该股平常成交量稀少,那么出现该形态是正常的,说明盘中可能没有主力或者主力不愿意在收盘价上做文章;如果当时大盘在收市时也在杀跌,那么这种个股同步杀跌的行为也是正常的;如果该股当天的成交量适中,则可能是有资金在吸纳筹码,不断将上档抛盘打掉并在下面挂接单,造成了买一和卖一之间的空心距离,这种现象在盘中看得最清楚;如果当日的成交比较活跃,那么有可能是大单在尾市偷袭出逃,由此拉开了买卖价格之间的差距。

上图就是600265在2009年7月17日星期五的收盘挂单图。该股收盘时买一到买五价格连续,卖一到卖五价格连续,但是委比为45.75%,表明主力想向市场透露的信息是后市买盘较多,下跌空间不大。

当收市出现下空形态时,往往下档的买入价远离收盘价而卖出价等于收盘价,通常表现为尾市拉升。

如果当时在盯盘,这个动作也可以看得很清楚,最后的买单脱离原有的价格区域,快速向上买入,和后面的买单拉开了不小的距离,形成了买盘空虚的状态。在尾市被拉升的时候,通过急遽上行的分时走势图也可以获得佐证。

如果该股平常成交量稀少,那么出现该形态是正常的,说明盘中可能没有主力或者主力不愿意在收盘价上做文章;如果大盘在尾市快速上涨,那么这种个股同步上涨的行为也是正常的;如果该股当日的成交比较活跃,那么有可能是大户在尾市扫货,也有可能是主力在制造收盘价格。在主力制造收盘价时,既可以像大户一样一路扫货,也可以预先在卖三左右挂上一笔大卖单,然后在最后一分钟内用一笔大买单照此价位买进,快速吃掉卖一、卖二、卖三等处的所有抛单,由于后续散户的买单跟不上,自然就造成了买盘的中空状态。股市的收盘价不是最后一笔的成交价,而是最后一分钟内所有交易的平均成交价(沪市如此规定,但深市最后三分钟则采取的是集合竞价制),所以用这两种方法都可以将当日收盘价和成交量做上去。

下图就是600387在2009年7月17日星期五的收盘挂单图。该股收盘时买一到买五价格连续,卖一到卖五价格连续,但是委比为79.17%,委差为-2121,表明主力想向市场透露的信息是后市抛盘较多,压力较大。

单笔成交分析属于精细分析,是盘口分析的重点观察对象。在前面介绍过,由于“成交明细”里个股在每个时刻上的成交数据都是由交易所延迟发过来的信息,是交易所两次快照期间累计的成交量和最后一笔的价格,所以这里成交数据的真实性是有问题的。如果交易者不注意单笔成交的细微变化,往往就会被假象迷惑,很难得出股价波动背后的主力意图。

在看每笔成交数值的时候,交易者不要过多地去关注成交时的价格颜色是红色的还是绿色的,或者当时的箭头是红是绿、是上是下,无论数据传输如何延迟,无论主力成交如何巧妙,我们要关注的是大单成交的时候,股价究竟是在涨还是跌,或者是根本就没有动。主力可以隐瞒几分钟,但隐瞒不了更长的时间,市场也不会给他更多的时间来掩藏行踪。

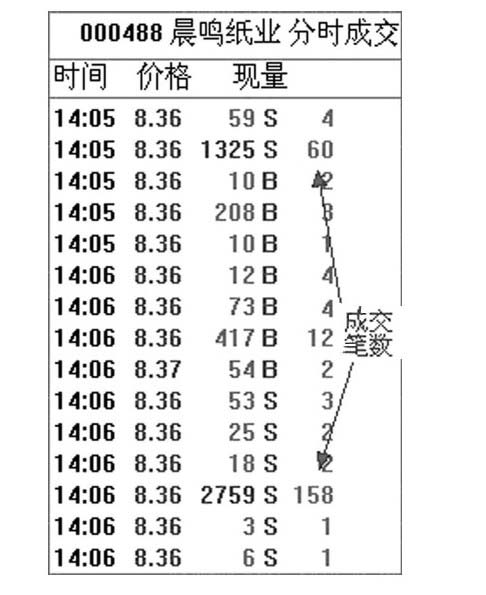

从深交所传过来的成交数据中,在成交数量后面带有灰色的数字,这代表每笔成交价格背后有几单在进行交易。如果当时的成交价格是20元,成交数量是500,后面的灰色数字是15,则意味着当时以20元价格成交了500手,这500手是由15单买卖申报一起完成的。假如事先有700手的卖单挂在20元的位置,则该成交可以是由15个客户以20元进行了买入申报而组成的;也可以是部分客户以更高的价格申报,但由于卖单在先,所以最后都以20元进行了成交;还可以是由一个客户用15个资金账号一次性批量买入而组成的。细心的交易者可以发现,凡是大单的成交,往往是数笔单子组成的,难以通过察看每笔手数来寻找主力的痕迹。即使是真的可以找到大手笔的单子,那也往往是大户的单子而非主力的单子,因为主力往往都很谨慎,不轻易露出马脚。

上图就是000488在2009年7月17日星期五的收盘挂单图。该股成交现量后灰色的数字就是表示成交笔数。14:05分的1325手卖盘就是由60单交易在这1分钟内形成的。

所谓隐性买卖盘是指有那些没有在买卖报价栏里出现却在成交栏里出现了的单子。正如前面所述,这些才是较为真实的买卖力量。如果手数不大,往往是普通交易者急于买卖的结果;如果手数过大,则往往是主力急于成交的结果。

通常而言,如果卖一至卖五栏中没有大卖单出现,却不断有大买单主动向上吃货,则往往是主力吸货的表现;如果先有大卖单挂在上面,后有大买单主动吃货,则有主力对敲之嫌疑。反之,如果买一至买五栏中没有大买单出现,却不断有大卖单主动向下砸盘,则往往是主力出货或减仓的表现;如果先有大买单挂在上面,后有大卖单主动砸盘,则有主力对敲之嫌疑。原因是真正的大买单和大卖单都不会挂在盘口,否则,想买的往往买不到,而想卖的也往往卖不出了。

下图就是002226在2009年7月17日星期五14:56分的盘口。该股买一到买五的价格分别为29.52~29.47元,卖一到卖五的价格分别为29.54~29.60元。但是14:56分出现了139手以29.46元成交的卖盘,这就是隐性卖盘。

有时候,个股即时成交的数量不大,但买一处或卖一处的数量却常常发生变动,有撤单的,有马上新增的,但总的手数没多大变化。这种现象的出现如果是发生在一个很短的时间内,往往是主力的行为而非市场的自发行为。

因为在一个价位上的交易量往往是几笔不同所有者的单子,根据同一价格谁先挂单谁先成交的原则,排在前面的单子自然就会先成交。如果前面的单子撤下来了,那么后面的单子就会排到前面去,也就是说,主力可以把自己先前的单子撤下来,使别人的单子排到前面去。

主力这样做的目的有两种情况:如果撤的是买单,说明他不想要筹码了,推别人前进,这可能是其即将出货的前兆;如果撤的是卖单,说明他其实并不想卖,而会在下面偷偷接货,就算有人向上吃货,先吃的也是别人的货。这样维持单量的另一个目的,就是继续保持这种状态,使市场朝有利于自己的方向发展。

对于撤单行为,有可能在股价下跌以后,前期挂在上面的卖单被撇下来按下面的价格卖掉了,或者随着股价的回升,卖单又不愿意卖出而撤单了,这都是正常的。但是,某个一直挂在上面的大单公然消失了,就不是很正常的现象,它的一直存在和突然消失,反映了主力不忌讳身份暴露的心态。它的目的很明确,就是告诉市场有主力存在,且希望市场看到它随后的动作进行跟风。

但对于收市前几分钟的大单撤销,则往往是因为主力担心尾市有交易者照大单成交。大卖单撤,可能是主力怕尾市看好者突然吃货,把自己的低价筹码吃掉了;大买单撤,可能是主力担心尾市有大户出逃,同时也可以测试一下市场对大单撤销后的反映,以为明天开盘奠定基础。

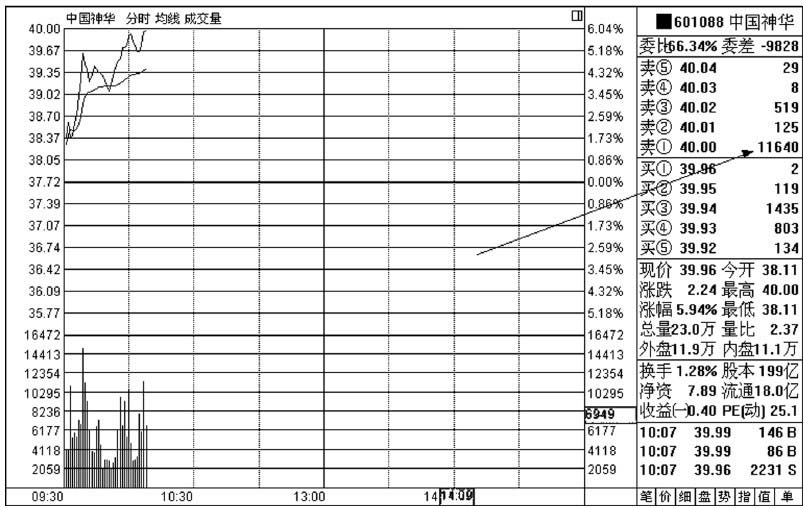

上图就是601088在2009年7月24日10:07分和10:09分的盘口。该股主力在10:07分以40元的价格在卖一挂单11640手,在10:09分时仅成交少量,而卖一挂单就只剩3.834手了,这就是当面撤单。

前面讲述的是某个大单的撤消行为,但也会出现几个大单集体撤消的情况。如果几个价位的大单陆续消失,这种明显的集体行动通常是主力操作的结果。但主力在集体撤单的时候,往往不会当着交易者的面进行,而是等到看盘者看不到那些价格的时候才开始撤单,当价格又回到原来的地方时,那些曾经显赫的大单常常就不翼而飞了。转身的集体撤单是个隐晦的动作,它常常说明主力不想让市场知道它的存在,也许是还没到明目张胆的时候。

主力在撤单的时候,往往会有反向的做法。即卖单撤消,往往持续的买单就会发起攻击;买单撤消,往往持续的卖单就会发动袭击。如果没有反向的动作,那么说明主力只是为了做做图形,控制一下走势,也或者只是为了试盘,看看盘口对于撤单后的反映。

在报价栏里出现大量的卖单而少量的买单现象,俗称“上压板”。如果空头真要出货,往往不会挂在报价栏里,即使其大卖单只成交了部分而剩余的挂在卖单上档处,也会马上撤单,重新照现有的买单申报。将大量的卖单挂在盘口,只会使其他交易者以更低的价格赶紧成交而轮不到挂单者。迫使散户交出筹码或阻止股价暂时上升,是上压板的真正用意。

当股价处于刚启动不久的中低价区时,如果出现了上压板而股价却不跌反涨,则主力压盘吸货的可能性较大,这种现象往往是股价上涨的先兆,当交易者发现上压板被撤掉或被大口吃掉时,则要考虑跟进了。当股价的上涨已经有一定的幅度时,而此时上压板较多且上涨无量,则意味着主力想迫使获利盘看到股价受压制而快速出局;同时想看这笔压单有没有人会买,如果有,是散户在买还是大户在买;顺便也看有没有人会跟着抛,如果有,是散户在抛还是大户在抛。通过这种试盘后,主力能摸清市场状况并会调整操作思路。

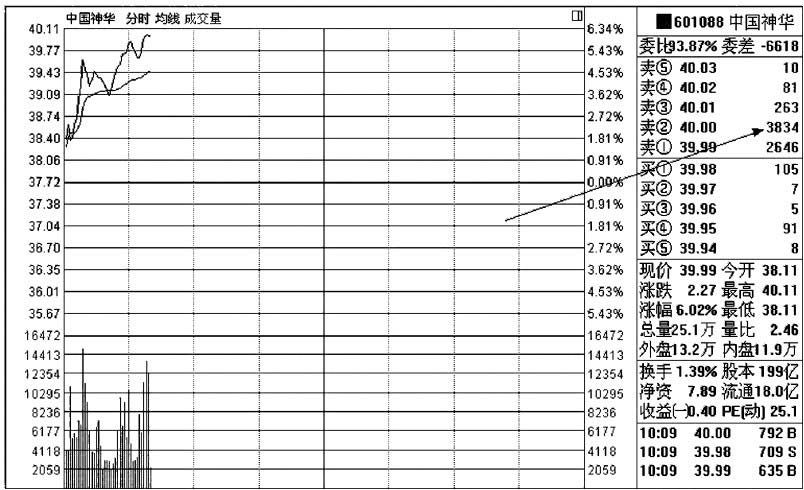

上图就是600232在2009年7月17日星期五收盘时的盘口。卖一到卖四均为千手大单,买一到买五均为百手小单,属于上压板的情况。

有时我们会看到这样的现象:某一时期个股的上档都是大卖单,下档全是小买单,但是第一买盘或第二买盘处却有大接单,而且在一段时间内这张大单一直存在,即使是该单不断被卖盘冲减少了,但马上又被后来的新买单替补上。这种现象就是“大压小托”的现象,也是一种反常的现象。如果卖压真的那么大,买一或买二处的买单应该早就被消灭了,但它们却一直存在。这说明其实没有什么大单子想要卖,反而是主力一手打压、一手吸筹的表现。

“大压小托”往往体现着主力打压吸筹的策略。比如在股价较低的时候,主力往往会在卖二、卖三挂有巨量抛单,使交易者认为抛压很大,因而抢在买一的价位或挂在卖一的价位卖出股票,而此时的主力则早已在买一处挂上买盘或直接向上吃进;待筹码吸纳充足或主力认为这样的行为已无法继续获得筹码时,就会突然撤掉巨量抛单,通过拉升股价来吃掉上面积累的卖单。

上图就是002254在2009年7月17日星期五收盘时的盘口。卖一压单1117手,买三仅288手,属于大压小托的情况。

在报价栏里出现大量的买单而少量的卖单现象,俗称“下托板”。交易者如果真看好该股,通常会朝现有的卖单直接申报,甚至直接照卖二、卖三的价位挂单,很难在盘面上出现有大量委买单的现象。委买单越多,只会迫使其他交易者以更好的价格买入,而挂在盘口的买单是无法很快成交的。所以,迫使散户抢单或阻止股价下跌,是下托板的真正用意。

当股价处于刚启动不久的中低价区时,如果主动性买盘较多而盘中出现了下托板,往往预示主力积极做多的意图,交易者可考虑逢低介入;当股价升幅已大且处于高价区时,如果盘中出现了下托盘,此时交易者要注意主力是否在诱多出货。通常是看下面的托单是否在频繁更换,如果是,那么说明主力在不断撤掉自己的单子而把其他交易者的单子推在了前面,然后用自己的卖单来成交。这往往是不祥之兆,一旦大托单被撤消或被吃掉,交易者就要考虑避避风头了。

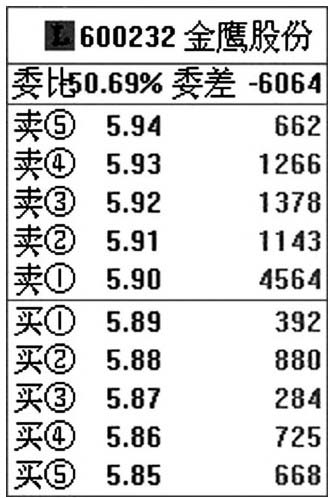

上图就是000037在2009年7月17日星期五收盘时的盘口。卖一压单1.117手,买二、买三、买五均为千手大单,而卖单稀少,属于下压板的情况。

有时我们又会看到这样的现象:某一时期个股的上档都是小卖盘,下档全是大买单,但是第一卖盘或第二卖盘处却是一档大卖单,而且即使是该卖单不断被买盘冲减少了,但马上又被后来的新卖单替补上。这种现象就是“大托小压”的现象,也是一种反常现象。因为如果买方真的很强劲,卖一或卖二处的卖单应该早就被吃掉了,但它们却一直存在。这说明主力以假托的现象来促使交易者吃进自己的卖单,是减仓的表现。

“大压小托”往往体现着主力托盘减仓的策略。在利用下托板来减仓的时候,通常是股价上升到较高位置的时候,主力此时往往会在买二、买三处挂有巨量买单,使交易者认为行情还要继续发展,从而以卖一价格买入股票或抢在买一处挂出买入单,而此时的主力则在悄悄出货;待手中的筹码出得差不多时,主力往往会突然撤掉巨量买单,并照着下面积累的买盘开始全线抛空,导致股价迅速下跌。

上图就是000768在2009年7月17日星期五收盘时的盘口。卖一压单5129手,买一到买五均为千手大单,属于大压小托的情况。

有时候,主力为了让股价按计划在一个狭小的波幅空间里进行震荡,就会买、卖盘处分别放上一笔大单,这种上、下都有大单相夹的现象叫做“夹板”。

夹单的用意是:上压单压抑着股价上涨,下托单防止股价下跌。这种挂单现象经常在主力进行洗盘的时候出现。主力通过上、下两个大单,牢牢地控制住股价在一个较小的区间内震荡,如果买入者没有耐心就会选择离场,而持股者则会抛出手中的股票,如此就达到了主力洗盘的目的。

但是,如果夹板的现象出现在股价的高位区间,则往往意味着主力以控制着股价波动的方式,为后续的出货操作奠定基础。当交易者都以为股价比较稳定,又有主力护盘的时候,实际上主力正在暗中小单出货,一旦主力失去耐心或见势不好,往往就会突然撤掉大买单,开始往下砸盘。所以,交易者要随时注意下托板消失的情况。

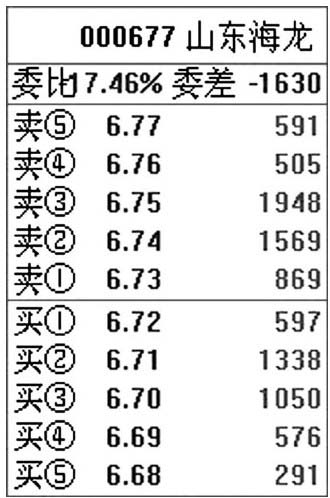

下图就是000677在2009年7月17日星期五收盘时的盘口。卖二压单1.569手,卖三压单1.948手,买二压单1.338手,买三压单1.030手,主力这样压单的目的是为了控制股价在6.70~6.75元的窄幅内波动,属于夹板的情况。

试盘有两种,一种向上试盘。主力先在卖盘处埋下大单,然后再通过连续性大买单一直将自己所埋的大卖单吃完,目的是测试上升的卖压和买盘的跟风状况。当然,有试盘的现象也是佯装上攻无力而吸引卖盘涌出的一种方式,其目的是继续吸收筹码。

还有一种是向下试盘。主力先在买盘处埋下大单,然后通过几笔大抛单的砸盘动作,将股价一直砸到自己的大卖单被消化完为止,目的是为了测试下方接盘的支撑力度和市场关注度。当然,有些试盘的现象也是佯装破位而吸引卖盘涌出的一种方式,其目的也是继续吸收筹码。

试盘往往发生在主力建仓和洗盘完毕之时,主力通过试盘测试出筹码的锁定程度之后,只要情况使其满意,往往就会随即拉升。所以届时的长上、下影线都是值得交易者备加关注的。但是也有少数试盘发生在底部区域,通常是主力在测试个股里有无早期主力的存在。如果通过连续打压后股价不跌反涨,则往往说明个股里存在着早期主力,那么想跟庄的主力就会介入,而想坐庄的主力则会另寻他股。总体来看,试盘的突出表现为:股价上窜下跳速度快,而且持续时间短,往往很快就会还原。

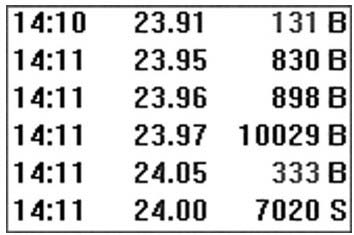

下图就是601166在2009年4月29日14:11时的盘口。主力在发动主升浪前,不断以大单对敲试盘,这样的目的是测试跟风盘的多少,属于对敲试盘的情况。

拉升对敲通常是在建仓完毕但又没有垄断流通筹码的情况下进行,其目的是制造交易的热烈气氛,吸引跟风,以替换过去的短线介入者,抬高市场平均持仓成本。比如主力可以在集合竞价时通过对敲制造一个较高的开盘价格,之后在高位挂出几笔大卖单,同时利用另外的账户不断吃掉这几笔大卖单,使股价立刻提升。这种方式往往配合着大盘的走势进行,直到主力要推升的目标价格实现为止。这是典型的对倒诱多行为,预示着主力在引诱跟风者介入,以减少拉升的压力。

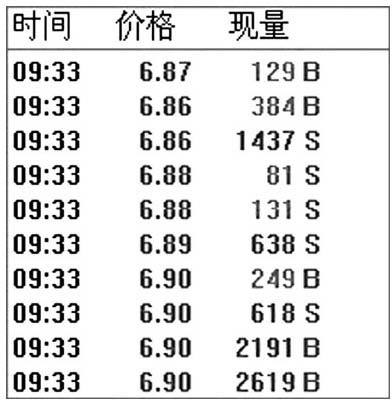

下图就是600981在2009年7月17日9:33时的盘口。主力不断提高几分的价格以大单对敲拉高股价,这样的目的是引诱跟风盘一起拉抬股价,节省主力成本,属于拉升对敲的情况。

当主力要出货时,为了吸引人气来买入,也会通过对敲制造交易活跃的情景。比如主力可以在高位挂上几笔大卖单,但同时也会在买盘处挂上几笔大买单,以显示买卖实力不至于过于悬殊而引发更多的抛盘。随后,主力将利用大盘的良好走势,开始用小单蚕食上面的大单(与拉升对敲不同,此举给人的感觉是市场真实的买盘正在介入,而拉升对敲的大笔买入显示的是主力开始拉升时的气魄),直到有凶悍的跟风盘开始吃掉上面的大卖单为止。之后,卖单会不断地以大单的方式出现并不断提高价位,诱惑急需筹码的交易者买入。

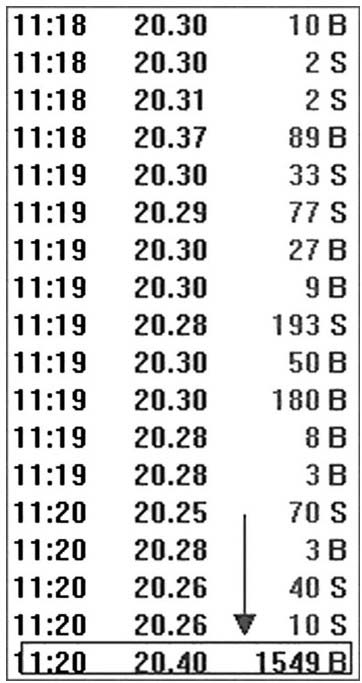

右图就是600112在2008年1月24日11:20时的盘口。主力突然以20.40元的高价大单对敲拉高股价,这样的目的是引诱散户买入,属于对敲出货的情况。

因为资深的交易者都知道主动出击的买卖盘才是真实的,所以主力也有可能制造隐性的对敲行为。当成交栏中连续出现较大成交量而买卖队列中没有此价位的挂单,或成交量远大于买卖队列的挂单量时,往往是主力刻意的对敲行为。由于很多操盘手在交易所进行场内交易,其挂单速度非常快,以至于其买卖挂单可以在零点几秒内成交,根本不会出现在买卖委托盘口。这种对敲方式既不会使主力失去筹码,也不会浪费多余的资金,但是却制造了成交量。需要注意的是,倒仓往往也是以这样的形式进行的,为的是杜绝其他交易者的介入。

一般而言,我们比较容易识别对敲行为,但不一定能及时了解对敲的用意。对于中线交易者而言,只要能识别对敲行为,并意识到对敲必然是将做于主力有利而于交易者不利的动作,就可以对风险进行规避了。对于超级短线交易者而言,对敲即使是陷阱,里面往往也有很多超级短线的利润空间,有时也是值得参与的。

当机构或基金看好时,往往会策略性地介入个股,通常的情况是一次性吃掉几个价位的抛盘,歇了一段时间之后,市场抛盘见股价回落又会涌出,于是机构再重复该动作。通常而言,这些买单都是主动性的,不会出现在买盘的报价区,属于突然出现的动作,它不会促使股价持续上升。这是机构真实买盘和虚假对敲的重要区别。机构买入的股票还有另外一个特征:由于它不是主力庄家,而是一次短暂的建仓过程,所以在这个过程结束后(0.5~5天),股价通常就会回落下来。

一般而言,基金或机构建仓的时候,交易员都会得到一张指令单,在指令单上有详细的建仓品种、建仓数量、建仓时间、买入价格区间等要求。交易员往往不会选择按最低的成交价来完成目标,因为市场价格不在其控制之中,若强求低价格则往往会完不成建仓任务,因而受到上司指责。所以,为了圆满完成任务,交易员往往选择的是快买的方式,尽管交易的成本可能偏高,但其仍在指定的价格区间和时间内完成了任务。

于是,我们经常就会在盘中看到有人买单扫货,没有很大的成交量,也没有明显的对敲行为,这也许就是某个机构或基金的交易员在按指令行事(通常而言,主力扫货要比这更凶猛,而且更具有持续性。)如果我们能判断出是机构或基金在买单,那么就应该知道一旦这张指令单完成,股价就会跟随着大盘起落,当天过大的涨幅就会得到修正。因此,当判断出是机构或基金在买入时,交易者最好不要急于跟进,因为他们还没有拉升的动作;当然,资金量大的交易者或中线交易者则可以同步跟进,以免后期进入成本偏高。如果短线交易者手中持有该股,那么此时可以先行抛出,等到股价回落后再买入也不迟。

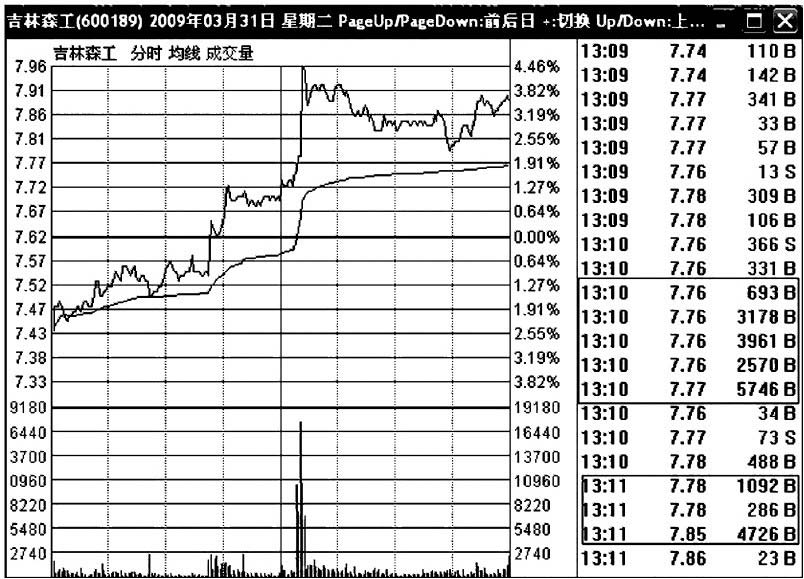

下图就是600189在2009年3月31日13:10左右时的盘口。机构突然连续以2.000~5.000手的大单强力扫货,这样的目的是为了收集筹码,属于大单扫货的情况。此后几个交易日股价加速上涨。

主力减仓都会有一个明确的操作计划。对于中、长线的主力而言,其操作股价的依据和截至目标往往是当个股预期业绩实现(报表出来为止)、朦胧重组成功(重组公告出来为止)、主题开始透支(主题性利好出尽)等情况出现为止,至少也会等一个大致的上涨幅度(如0~500%)达到为止。若不出现这样的结果,只要主力的资金链不断,只要大盘不是极度恶劣,主力往往是不会全部出货的,也没有全部出货的氛围和机会。主力有可能在波段交易中高抛低吸,或者因意外提前减仓,这并不是主力全身而退的出货表现。减仓是部分出货,后面往往还会有更高的出货空间,而出货则是数次减仓之后的疯狂抛售,两者有本质的区别。

主力在减仓时的盘面特征是:上方没有很大的卖盘挂单,一旦下方有买盘挂单就会有抛单砸盘;或者卖单盘口中出现层层中等卖单,而买单盘口只有零星小单,突然盘中出现小单持续吃掉上方卖单,但紧接着又出现大卖单快速砸掉下方累积的买单,这是典型的欲擒故纵策略。另外,如果尾市卖盘压力不大,那么主力往往会将收盘的价格拉起来,这也是一个重要的识别特征。如果出现主力连续“减仓”,则可能就是主力出逃的行为了。但这不是一两日可以看得出来的。

此外,大卖单的出现也有可能是非主力的大单出逃行为。一般来说,大单的出逃并不一定表明上市公司有问题,可能是基金为了对付赎回等原因不得不卖掉一些筹码,也可能是某个大户急需资金周转而不得不平仓。如果是这种情况,对于中长线的交易者就应该按照既定方针,持有的继续持有,要买进继续买进,当上市公司的基本面或大盘走势发生了根本性的变化时,再去考虑卖出的问题。当然,大卖单出逃后股价最终能否回归原处,还取决于盘中主力是否愿意护盘,如果盘中根本就没有主力或者即使有主力也已经力不从心,那么大卖单完成以后股价也难以回升,如果继续持有该股票就会出现巨大的亏损。

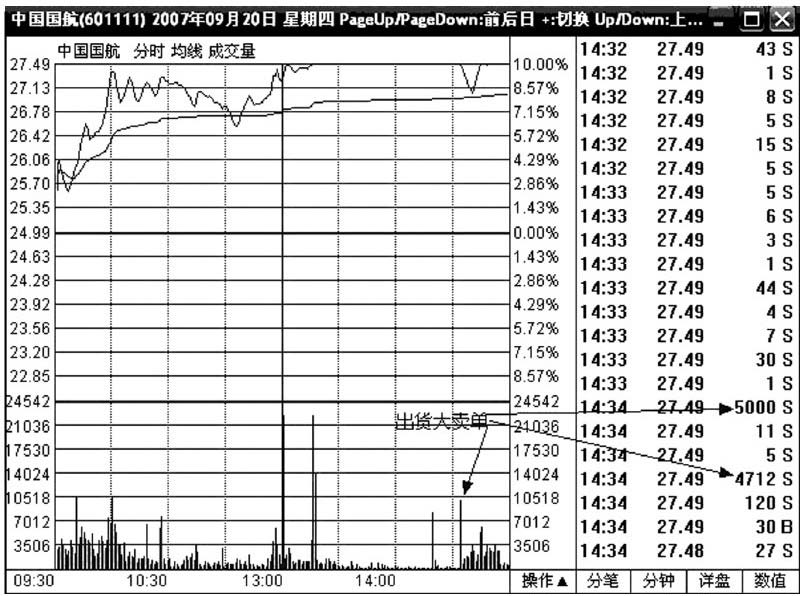

下图就是601111在2007年9月20日14:34左右时的盘口。机构突然连续以9.712手的大单打开涨停板,属于大单出货的情况。此后一日股价达到历史高位30元,随后几股价震荡上涨,最低跌破4元。

所谓脉冲式行情,是指股价在较短的时间内突然脱离大盘走势,上冲到一定阶段又很快回落到原来位置的状况。这是股市里很常见的现象,尤其对于喜欢追高的交易者而言,更需要了解其用意。

一般而言,脉冲式行情有可能是以下原因造成的:

1. 机构抢货

前面论述过,当基金或机构交易员按交易指令单工作的时候,往往就会出现股价冲高的现象,而当其工作完成时,股价又会出现回落的现象。它的特征是:不会在几分钟内出现促使股价上升几个点的现象,一般呈现出阶段性的“鱼吃食”行为,即向上吃一口就会停一下。如果交易者能判断出是机构在抢货,可以中、长线持股。

2. 散户抢货

散户抢货的原因,不一定是主力拉升股价所致,有时机构或基金的过急介入,或者是游资的抢盘行动,也会使散户以为是主力拉升的动作,进而导致集体跟风。这种状况通常发生在板块跟风的时候,一旦某板块有龙头股出现,其所属关联板块的个股往往就会出现跟风现象,而一旦龙头股显现弱势或大盘开始转弱,那么股价自然就会冲高回落而无人过问。所以,该情况的重要特征是行情跟随板块和大盘的走势。如果交易者能判断出脉冲式行情属于这种情况,又对板块连续上涨持怀疑态度时,应该考虑卖出该股。

3. 对倒诱多

当个股在中高价的时候,主力为了吸引跟风或减仓,也会制造脉冲式行情。前者是通过对倒做量吸引部分散户跟风,促使部分浮动筹码与新介入者进行交换;后者则是诱使散户在跟风的时候接纳主力的卖盘,以达到减仓的目的。当交易者判断出脉冲式行情属于这种情况时,应持警惕态度,因为主力自己已经不需要筹码了,从理论上来说,随时有减仓或出货的可能。

4. 试盘

主力在拉升股价前需要测试上方卖压有多大,以准备拉升的时机和资金,于是就会出现试盘。对倒后的试盘动作完毕,股价自然就会回落。需要注意的是,此时的主力往往不畏惧抛盘的大量出现,所以也有可能本身就是为了冲高吃货。该情况多半发生在个股的中低价位,一旦发现可继续持股或跟进,而窍门是多留意那些在底部或中部常常出现长上、下影线的个股,这些往往是试盘的表现。

5. 空头陷阱

当个股出现脉冲式行情时,往往成交量比较大,而且在其K线图上会留有长上影线,这样,普通交易者就认为该股出现了“十字星”或“流星线”,应该卖出股票,于是正好中了主力制造的空头陷阱,致使散户在股价被拉升前或拉升中就交出了筹码。当主力制造空头陷阱时,当日的上冲成交量往往是加大建立短期仓位的表现,随后打压吃货的行情也可能会继续展开。如果中长线交易者能判断出脉冲式行情属于空头陷阱,那么坚决持股或跟进就是明智的选择;而短线交易者则可能还要面临一段时间的整理和折磨。

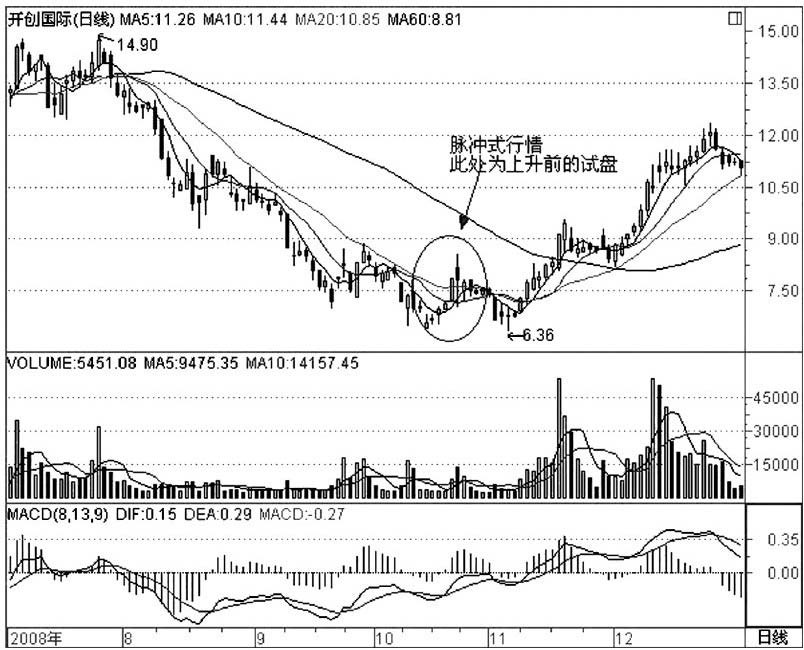

下图就是600097在2008年下半年的走势图。机构在10月下旬使股价在较短的时间内突然脱离大盘走势,上冲到20%左右又很快回落到原来位置,随后几日股价不断上涨。所以此处的脉冲式行情属于试盘动作。

急涨急跌是盘中突发性的行为,往往致使股价在几分钟内的涨跌幅达到了3%以上。很明显,散户往往是亦步亦趋的,不会率先发动涨跌的攻势,往往是主力的刻意行为才会导致这种现象的发生。急涨急跌常常伴随着大手笔的成交,且往往突破盘中的阻力点,是很好的交易时机。但其真实性也是需要交易者用心判断的,否则就会弄巧成拙,徒增亏损。

判断盘中的急涨急跌行为,仅从分时走势图上进行分析,大致有四个方面:

(1)急涨(急跌)后股价重新回到了原有的启动点之下(上),说明该急涨(急跌)虚假;

(2)之前盘中成交稀疏,突然出现急涨(急跌)现象,该现象往往也是虚假的;

(3)出现急涨(急跌)时,如果成交量跟不上,则该行为多半为外强中干,也不真实;

(4)如果股价处于明显的顶部(底部),急于创新高(低)的行为,也往往是虚假的突破。

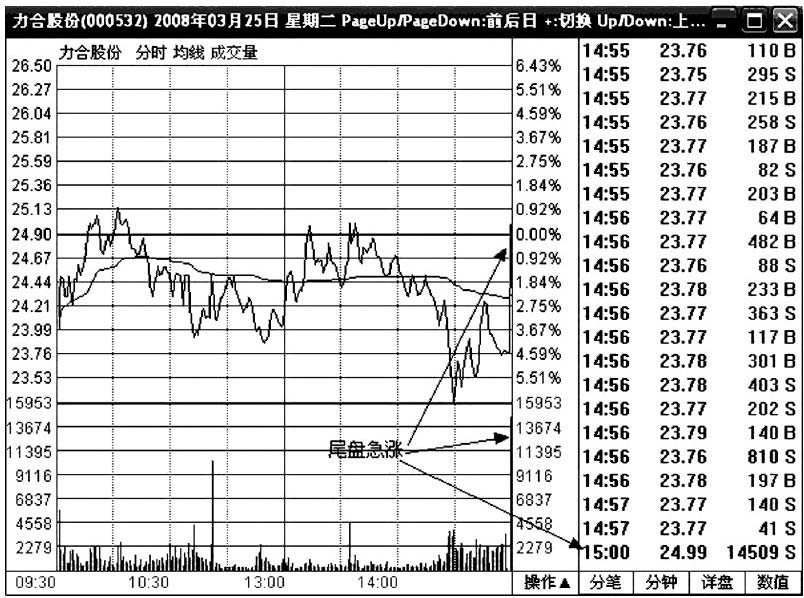

上图就是000532在2008年3月25日14:57左右时的盘口。机构突然连续以14.509手的大单向上拉升4%以上,使得收盘价定在24.99元。纵观股价历史,已经处于高位,此处急拉属于诱多的情况。此后几日股价快速下跌,股价最低跌破4元。