话说在古印度,有一位叫西萨的宰相发明了国际象棋,当时的国王甚为喜欢,于是龙颜大悦之下就要好好地赏赐一番,就问西萨有什么要求。西萨就说了:“陛下,臣别无所求,只想请您在这张棋盘的第1个小格里放1粒麦子,在第2个小格里放2粒,第3个小格里放4粒,以此类推,以后每一小格放置的小麦数量都是前一小格小麦数量的2倍。然后请您把这样摆满棋盘上的所有64格的麦粒都赏给您的仆人吧。”

国王在不察之下,认为这个要求真是一点也不过分,很痛快地就答应了他的要求。但是当属下搬来一袋袋的小麦开始计数后,国王才郁闷地发现:自己被这个宰相给“算计”了一把,因为就算把全印度甚至全世界的麦粒拿来,也满足不了宰相的要求,自己虽然贵为国王,富甲天下,同样是无可奈何。

那么,我们的问题是:这个宰相要求的麦粒的数额究竟有多大,竟至于全世界的麦粒也满足不了他的要求?究竟是什么力量那么神奇,竟使麦粒的数量如此巨大呢?

当今社会,货币无处不在,没有货币那是万万不行的,而利率作为资金的价格,就有如天女散花,对整个社会经济产生了广泛而深刻的影响,让人无所遁形。尽管如此,仍然有人不了解利率的巨大影响力,认为如果不借钱、不放贷、不炒股的话,利率就与己无关,这种理解是有偏差的。事实上,利率既影响我们的收入、支出,也影响我们的饭碗,更关乎我们的财富!

利率是如何影响我们的饭碗的

利率会影响到我们的饭碗,可能吗?当然可能,两者看似风马牛不相及,其实不然。实际上,利率影响到的不是一个人的饭碗,也不是某一群体的饭碗,它对全社会中的绝大部分人都有着剧烈的影响。

在市场经济时代,企业的发展离不开银行贷款的支持,银行贷款利率的高低对企业的利润率将产生重大的影响,因而企业也往往对利率极度敏感。利率的提高将使得企业借款成本上升,使得企业投资项目的预期利润率下降,那么企业就会暂停上马新项目,影响新就业机会的增加;同时,利率的提高也是政府紧缩性货币政策的表现,这就必然会影响总需求的增加,使得企业产品销售更加困难,企业就可能因此减产缩员,使得已经就业的人失业,必然有一部分人的饭碗被打破。

有朋友可能想到了:如果降低利率的话,是不是可以增加就业,刺激经济增长呢?这也未必。如果经济社会的总需求极度不振,人们对经济前景的展望也是极度黯淡,那么即使利率极低,人们同样不敢投资,也不敢扩大消费,就业仍然无法增加,资本主义大萧条时期的情况正是如此,彼时的西方各国尽管不断降低利率,扩大货币供给,但投资并没有增加,而是被人们储蓄起来,就业因此也不会增加。当然,如果经济只是暂时地陷入危机,人们依然对未来充满信心,那么此时降低利率是有效果的,投资和消费都会增加,就业也会扩大。

利率是如何让我们的股票财富潮涨潮落的

炒股的朋友们都知道,一旦有中国人民银行加息(提高)的消息传出,股市十有八九会作出相反的反应:下跌。但如果问为什么会下跌,能说出个一二三来的很少,大多是人云亦云。我们不仅要知其然,更要知其所以然。

具体而言,利率可通过以下几个途径影响股市:其一,利率提高,使得人们存款收益提高,谨慎的人们就会增加银行存款而减少股票持有量,即意味着股票需求减少,在股票供给只增不减的情况下,股价必然下降;其二,利率的提高导致企业成本增加,消费需求减少,进而企业的预期利润将减少,人们预期股票价格将下跌,便会抛售股票,从而导致股价下跌;其三,中央银行突然大幅提高利率,导致经济体系无法承受高额利率带来的影响,造成经济衰退,股市必然大跌。其实,如果在学习了本书第七章的公司金融中的“时间价值”概念后,判断就更加简单了,即利率的提高导致企业的现值减少,于是人们抛出股票,导致股价下跌。

尽管如此,我们需要注意:凡事没有绝对。股票价格变动成因非常复杂,利率只是其中比较关键的因素之一,因而加息对股价下跌的影响很可能被其他的利好因素所抵消,结果反而出现股市大涨。其实,就利率本身来说,其对股价的影响都不是一致的。例如,加息会使得企业经营日益困难,赢利能力下降,此时,企业就可能将本来用作投资的钱投入股市以获取短期的投资收益,从而使得股票需求大增,在股票数量不变的情况下,必然使得股市大涨。

所以,利率对股票的影响是复杂的,绝对不能人云亦云,听信他人的误传,使得自身蒙受沉重的损失,而需要自己综合考虑,得出结论。

利率是如何让你的房子贬值的:笑话,房子也会降价

高房价,让广大人民群众在痛苦中煎熬,“居者有其屋”也成为很多家庭的梦想,尽管国务院曾经数次出台严厉的政策对楼市进行调控,但房市就是不给力,反而逆势上涨,实在让人很无奈。久而久之,房价的上涨似乎已经成为一种必然趋势。因此,如果我说住房会降价,朋友们肯定会想我是不是在开玩笑,或是脑子不清楚说胡话。

其实,回顾世界各国的经济发展历程,我们可以发现,在很长的一段时间内“房价不会下跌”的论调同样很有市场,人们坚信房价只会上涨而不会下跌,因此房地产投机极为活跃,如20世纪80年代的日本和自2000年以来的美国。但随着日本经济泡沫的破灭和世界金融大海啸的爆发,房地产价格暴跌,无数从事房地产投机的人因此而倾家荡产,“房价不会下跌”的神话破灭。

这表明凡事无绝对,物极必反。随着房地产价格的连续暴涨,危机也在不断地孕育,当积聚到一定程度时必然要爆发出来,出现房地产危机。而最有可能引爆房地产危机的导火索就是利率。研究最近发生的金融大海啸,我们不难发现,美联储提高利率是导致次贷危机爆发的最直接原因,使得部分次级贷款者出现“断供”,打击了人们对房地产市场的信心,造成了市场的恐慌,并不断蔓延,从而使得危机不断地扩散、恶化,进一步演化为波及全球的金融大海啸。那么利率的提高为什么会使得房价下降呢?

利率对房价的影响同样比较复杂,一般来说,首先,如果利率提高,人们贷款购房需要偿还的利息增加,成本增加,从而导致购房需求减少、房价下跌,且利率的提高可能导致部分购房者无力按期偿还贷款的本息,发生“断供”现象,造成房地产市场的恐慌,使得房价下跌,美国的次贷危机就是这样爆发的。其次,房地产开发所需资金量巨大,开发商本身的资金很少,绝大部分是要依赖银行贷款的,所以利率可以说就是房地产企业的生命线。当利率大幅提高时,房地产企业的借款成本必然大幅上升,其还贷压力也将骤然加大,而且利率的上升也表明政府在紧缩信贷需求,获得银行贷款的难度也在增加,此时房地产商将被迫打折销售住房以尽快地回收现金流,使得房市整体下跌。

由此可见,房价未必就能坚挺如斯。

在经济学、财务管理学上,这都是一个极为重要的概念,那么复利是何方神圣呢?

复利是相对于单利来说的,单利的特点是对已过计息日而不提取的利息不计利息;复利是将上期利息并入本金一并计算利息的一种方法,俗称“息上加息”,是利息的利息。复利,其实古已有之,高利贷者就是运用复利进行压榨盘剥,因而以复利为本质的高利贷则被人们形象地称为“利滚利”、“驴打滚”。

那么,银行为什么愿意用复利来给存款计算利息呢?如果用单利不是对其更有利吗?这看似很有道理,其实不然。银行固然很精明,但消费者也不傻,如果银行使用单利来计息,那么在知道按照复利计息能获得更多利息的情况下,聪明的消费者肯定不会存多年期的定期存款,每次只会存不超过一年的定期存款,在每年结息后将获得的本金和利息再次存入银行以获取更多的利息,这实际上与复利是等效的。所以,银行并没有省钱,反而可能因为消费者将存款转存到其他银行而使得存款来源多变又不稳定,影响其长期贷款的发放。实际上,既然本金可以获取利息,那么同样作为货币的利息也应当可以获取利息,所以复利较之于单利,是更合理的计息方式。

下面介绍几个简单的复利计算公式,可以很方便地进行复利的计算。

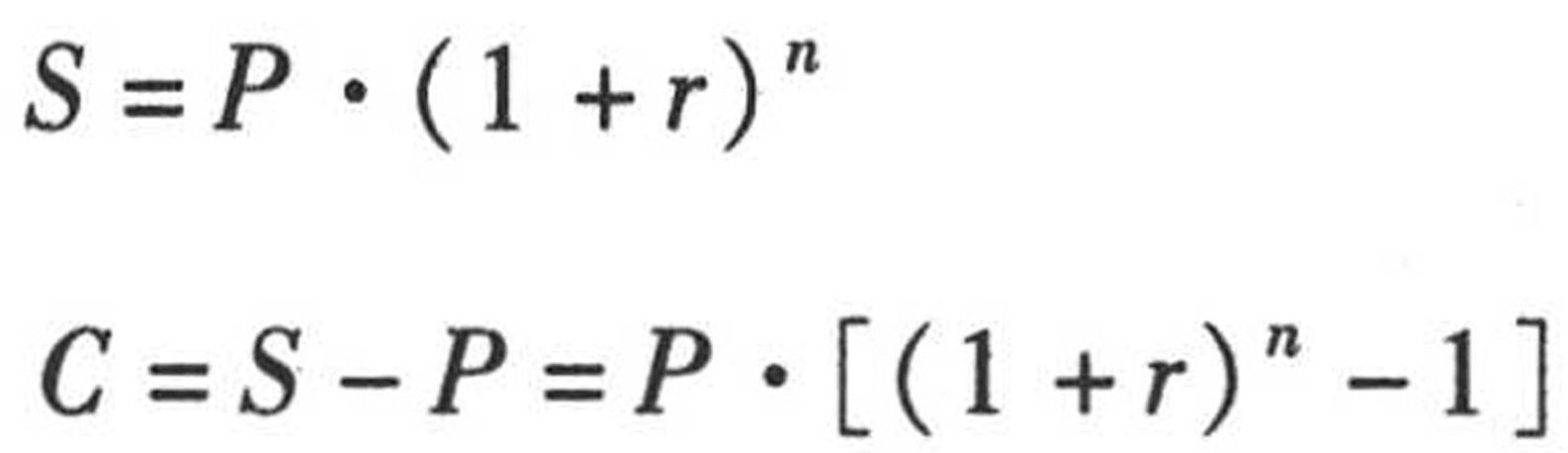

复利的计算公式可以表示为:

式中,C为利息额;P为本金;r为利息率;n为借贷期限;S为本金与利息之和,简称本利和。

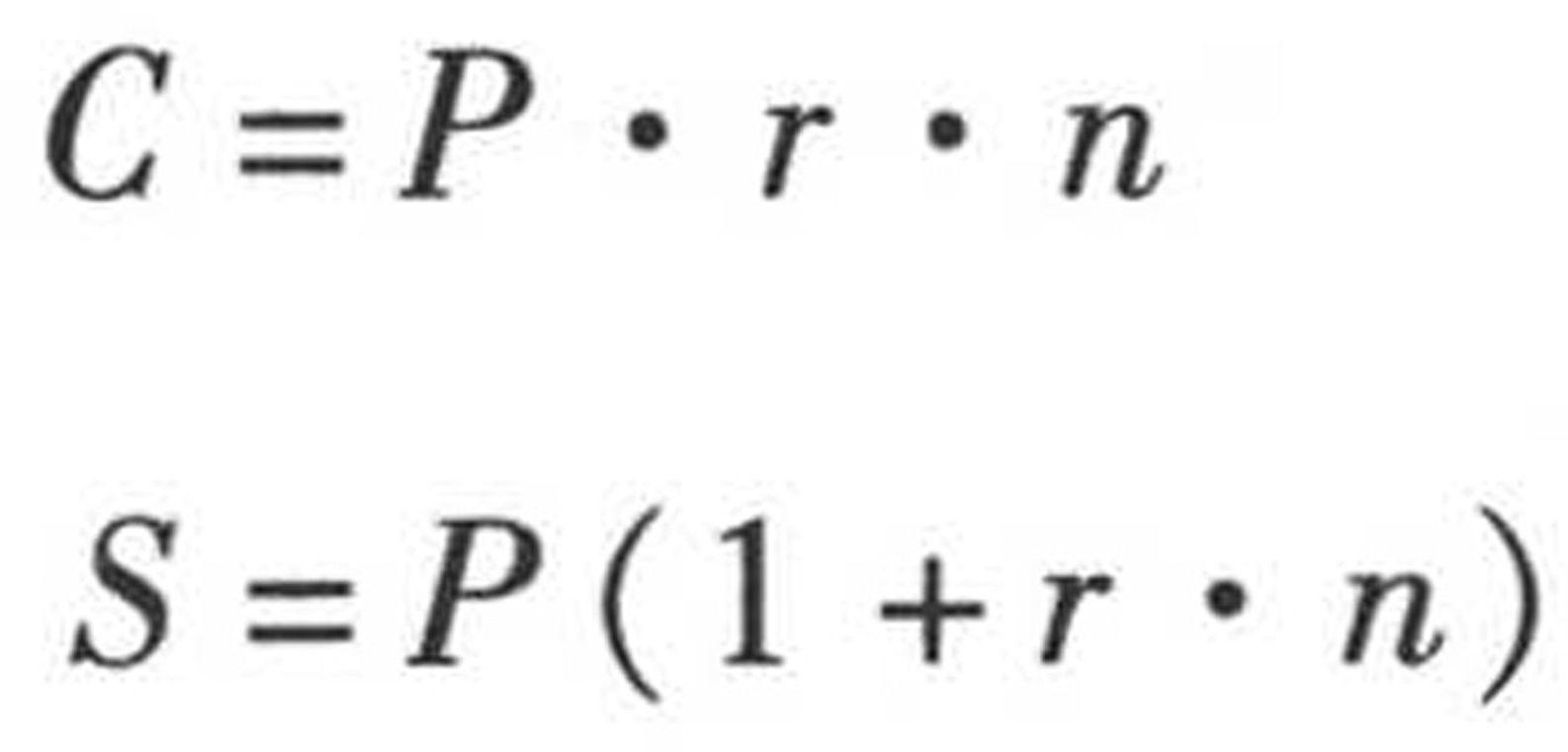

为了便于比较,同时列出单利的计算公式:

对于单利和复利的差别,上面银行存款的例子可能还不太形象,朋友们可能还没有体会到复利的巨大威力,那么我们再举一个例子以加深大家的理解。假设在纪元元年元月元日贷出1元钱,按年率3%计算,在经过2010年后值多少钱呢?

如果按单利计算,本利和为:1×(1+3%×2010)=61.3(元),也就是说经过2000多年,本息和也不过才增长约60倍而已。

如果按复利计算,本利和为:1×(1+3%) 2010 =6.3507×10 25 (元),这是个概念,是多少个亿呀!把现在全球的财富加起来都远远不够,这就是复利的威力。

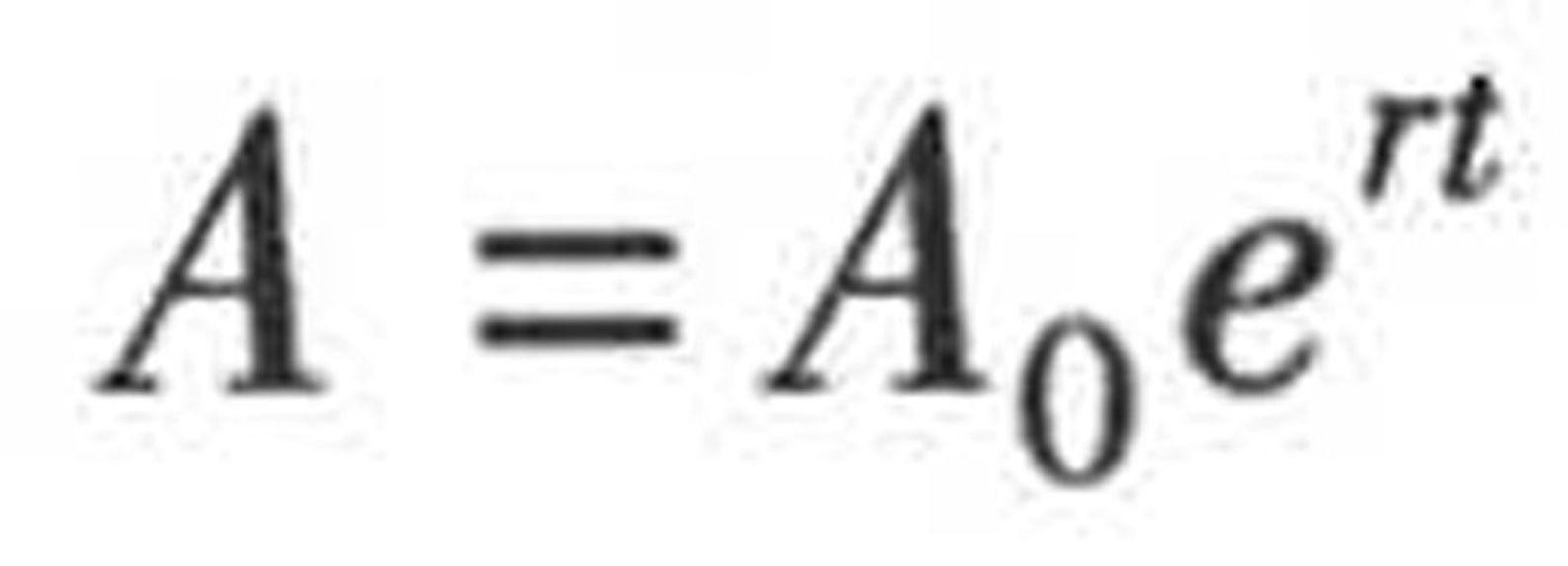

简而言之,在确定的借贷期内,按复利计息的次数越多,投资人的利息收入就越高。当然,筹资人的利息成本也就越大。在极端情况下,如果在每一秒、每一毫秒、每一微秒都可以用复利计息,连你睡觉的时间都不放过,此时的复利又称为连续复利,其杀伤力就更大了,其计算公式也很简单:

其中,A。为本金,r为利率,t为时间,A为本息和,在此我们不再展开了。

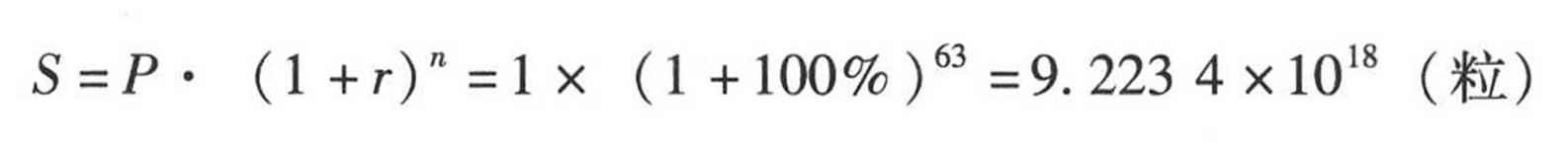

在学习了复利的有关知识后,我们可以解决本章开始提出的问题了。国王究竟需要多少麦粒才能满足棋手的要求呢?有了复利的概念和公式后,我们就可以解决这个问题了。棋盘第一个空格里的第一粒麦子相当于本金P;通过故事可以知道,以后每一小格都比前一小格加1倍,即相当于利息率为100%;棋盘空格一共有64格,第一格为本金(本金P=1),可知借贷期限n为63期。则可得本利和为:

有人计算过,按照这种方式填满整个棋盘大约需要820亿吨大麦,按照现在全球大麦产量来看,大概550年才能满足那个聪明的国际象棋发明家。这是一个何等巨大的数字啊,大到令人瞠目结舌!现在知道棋手的要求是多么过分了吧!

这其实是一个按照100%复利递增的故事,数据可能不是很准确,但它形象地说明了复利的神奇,伟大的科学家爱因斯坦也曾经赞叹过:“复利,堪称是世界第八大奇迹,其威力甚至超过原子弹。”

其实利率有一个简单但非常重要的应用:收益的资本化。

在开始之前,先考朋友们一个简单的问题。

假定有一笔贷款1年的利息收益是100万元,且该笔贷款的利率为10%时,那么你知道这笔贷款的本金是多少吗?朋友们肯定会对这个问题嗤之以鼻:“这么简单的问题还来问我,不就等于1000万元嘛。”答案也的确如此。

现在我们将这个问题稍微变一变,假定你有一个商业上的朋友来跟你说,希望你能给他1200万元以帮助他扩大经营。而作为回报,他将会在今后的每一年中都支付你100万元,并且我们假定这位朋友一直不死,你也能够永生,银行的年利率为10%。现在的问题是:你能答应这个要求吗?

很多朋友就心想了:借1200万元给他,他以后每年还我100万元,只要12年我就能把本钱捞回来了。而现在又说了,我们可以永生,那么我不是以后每年都可以收他100万元嘛,想想看啊,那是多少个100万元,那可是稳赚不赔的超级大买卖,这老兄莫非脑子进水了竟然主动跟我做这个赔钱的大买卖?真是个大傻帽,简直无可救药。不过既然如此,这送上门来的好生意自然不能放过了,答应他了……

事实真的如此吗?这商人真的是傻帽吗?天下有这样的免费午餐吗?

答案当然是否定的,那么,为什么呢?

这其实就是所谓的收益资本化,它是指任何有收益的事物,即使它并不是一笔贷放出去的货币,甚至也不是真正有一笔实实在在的资本存在,都可以通过收益与利率的对比而倒过来算出它相当于多大的资本金额。

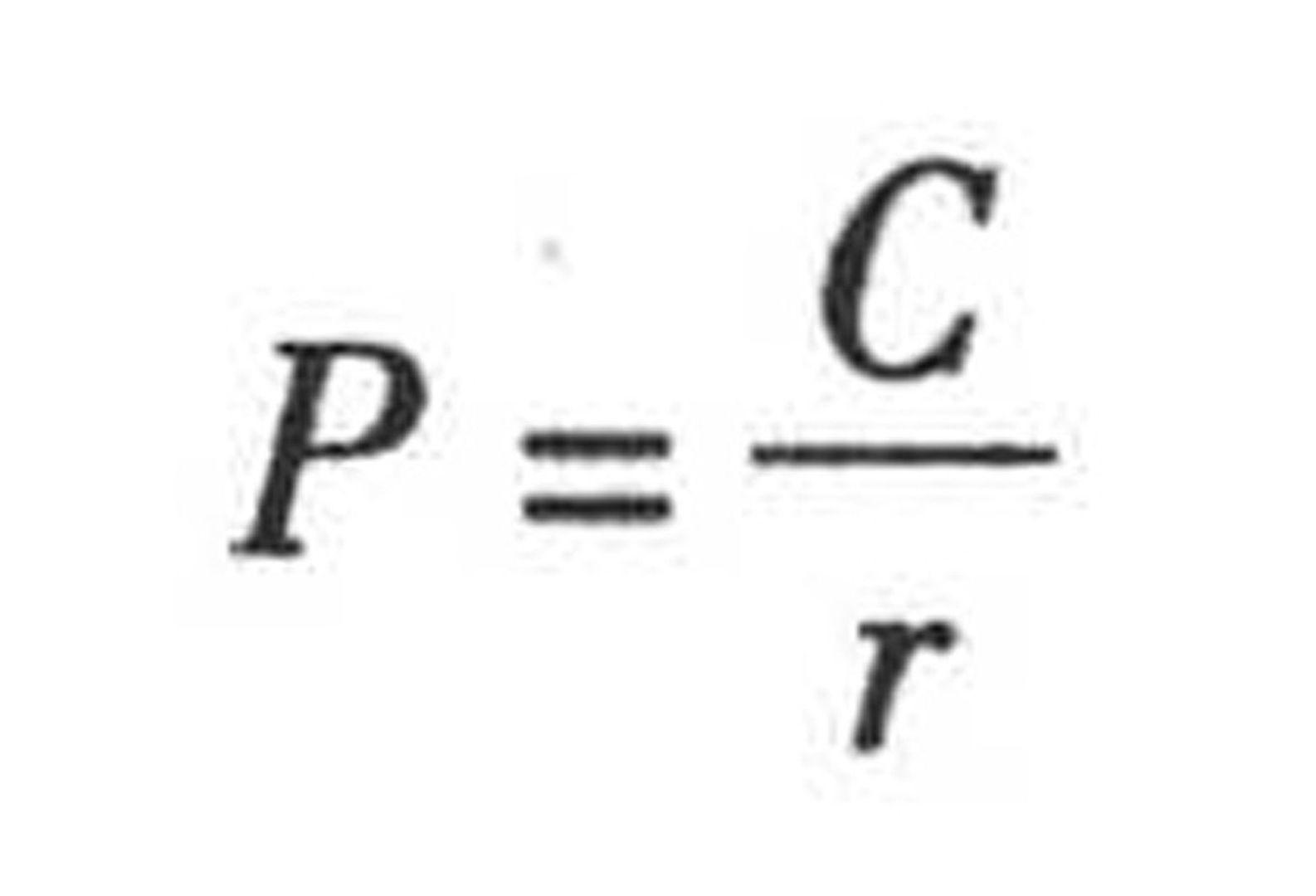

假定任一事物每年能够带来的平均收益设为C,年利率设为r,则该事物的价格可以表示为:

好了,现在公式有了,我们来解决上面的问题,你商业上的朋友每年愿意给你100万元,也就是说C为100万元,r为10%,将它们带入上述公式,得出这么多的100万元的实际价值为1000万元,实际上也就是永续年金(本书后面将会介绍)。而你的朋友要向你借1200万元,那么现在你还跟你朋友做这个交易吗?这个商人朋友傻吗?显然,你这商人朋友一点不傻,有着商人一以贯之的、特有的精明,一不小心你就上当了。

正是按照这样的带有规律性的关系,有些本身并不存在一种内在规律可以决定其相当于多大资本的事物,也可以取得具有一定金额的资本的资格,甚至有些本来不是资本的东西也因之可以视为资本。

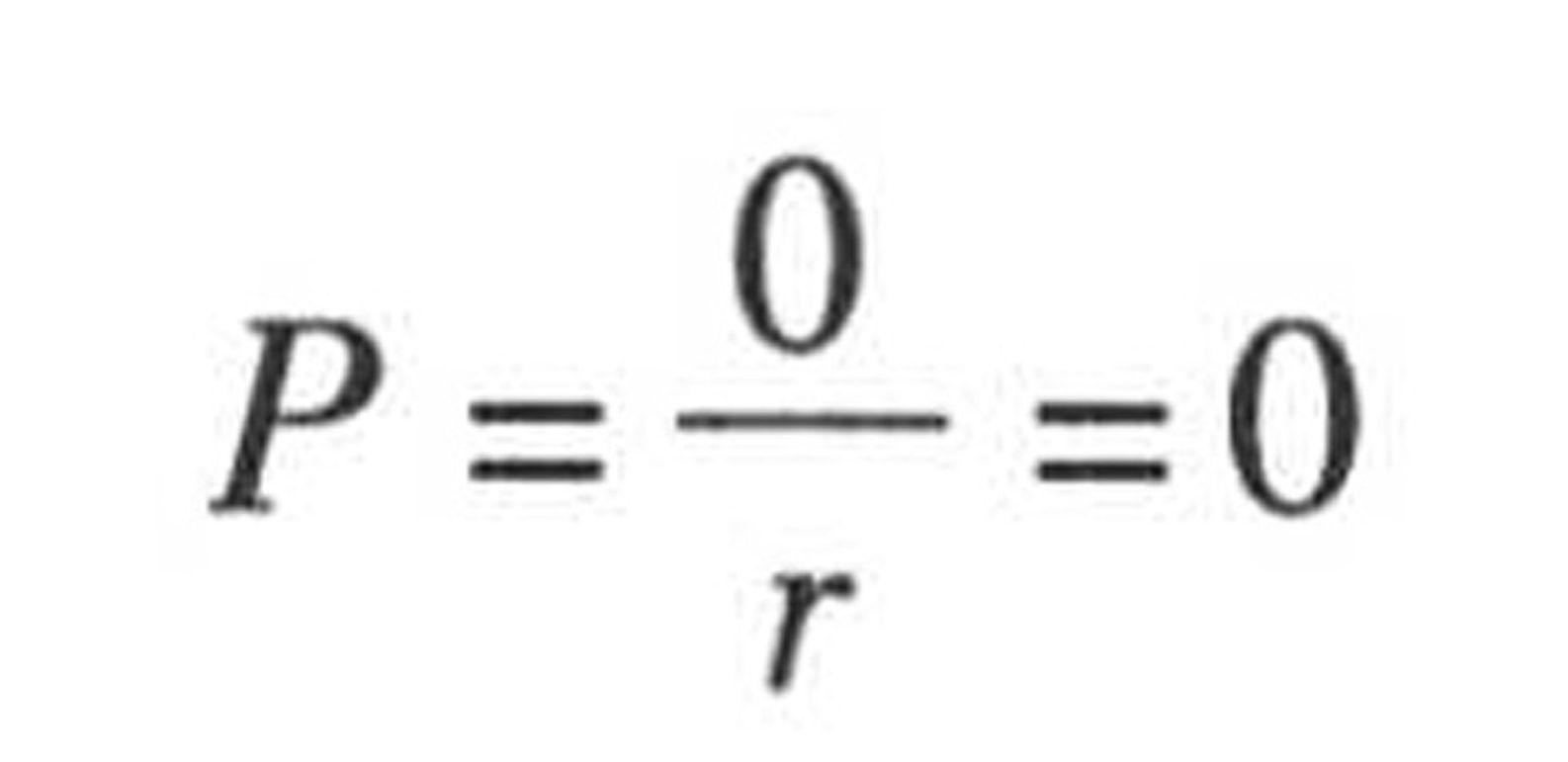

例如,土地。土地本身不是劳动产品,无价值,从而本身也无决定其价格大小的内在根据。但土地可以有收益,比如一块土地每亩的年平均收益为1000元,假设年利率为10%,则这块土地就会以每亩10000元(1000÷0.1)的价格买卖成交。由于土地收益的大小取决于多种因素,同时由于利率也会变化,这就使同一块土地的价格会有极其巨大的变化。假如,当一块土地根本无法利用时,它的收益等于0,其价格也只能是:

当城区要向这块土地的方向扩展时,地租会上涨,它的预期收益就会增加,比如为2000元,那么年利率为10%时,其价格就是20000元;如果它变成城区建设的中心点时,收益可能预期为10000元,那么在利率不变的情况下,每亩就会值100000元。如果土地收益的预期不变而市场平均利率变了,比如变成20%,那么很容易理解,地价将下跌一半;反之,平均市场利率下降,地价则会相应地上升。这就是在市场竞争过程中土地价格形成的规律。它表明资本化使本身并无价值——当我们认定只有劳动能够创造价值时——的事物有了价格。

既然土地可以资本化,可以有价值,那么更进一步:人是不是也可以资本化?也可以有价值呢?答案当然是肯定的。

但这里面有个麻烦,土地的价值可以用地租的多少来衡量,房屋的价值也可以用房租来计算,而人呢?总不能说用“人租”来计算吧,这既不合情也不合法。那怎么办呢?问题是死的,人是活的,有问题就有办法。我们可以这样来看,地租可以看成是土地的赚钱能力,地租越高,赚钱能力越高,土地的价值自然就越大了;房屋也是如此。那么人的经济价值也可以用人的赚钱能力来考量嘛,这也就是“人力资本”一词的本质含义。

人力资本一词我们经常可以看到、听到,但是大家未必了解这个词的真正含义,其实人力资本是人们通过教育、培训、保健、劳动力迁移、就业信息等获得的凝结在劳动者身上的技能、学识、健康状况的总和。人身上凝结的技能和学识越多、越健康,其赚钱能力就越强,创造的价值就越大。

那有朋友就说了,这健康程度还能通过体检进行确认,而学识、技能也能通过考试考核,但怎么明码标价呢?又怎么评估人的赚钱能力呢?

这个问题正面不好解决,那可以用迂回路线嘛。可以这样考虑,在市场经济中,通过自由竞争和价格规律,人们获得了工作岗位,并被市场定了价格:工资。当然,不满意的可以另谋高就,甚至回家睡大觉。因此,我们可以把一个人的平均工资看成是他的赚钱能力,在利率已知的情况下就可以得出这个人的人力资本价值几何,也就是说这个人的经济价值是多少。比如,一个人的月工资为5000元,并预期在中长期内不会有很大的变化,那么按照资本化的思路,这个人可视为取得年平均60000元收益的资本。以年平均利率为5%计,这个人的价值就可以说是120(60000/5%)万元。当然,这里的价值指的是经济价值,人的价值不仅包括经济价值,还包括社会价值。

由以上人力资本的定义我们知道:人力资本的多寡与人口的多少并没有直接的关联,所以人口大国并不一定是人力资本大国。尤其在科技日新月异的今天,知识已经成为最重要的生产力,知识创造财富的巨大能力已经显现出来,这就使得人口大国与人力资本大国之间的鸿沟进一步加深。所以为今之计,必须加强人力资本的投资,提高人口的综合素质,打造人力资本大国,以在国际竞争中立于不败之地,而我国在多年前就提出的人才强国战略,也正是基于此。

利息,是货币所有者因放贷货币而从借款者手中获得的报酬,也就是借款人支付给贷款人超过本金的那一部分金额。在古希腊语中,利息就是“子孙”的意思,因此利息也被称为“子金”、“利金”,相应地,本金也被称为“母金”。

西方经济学家则认为,利息是贷款人因借出货币而推迟消费在经济上得到的补偿或报酬。

利率又称利息率,是指借贷期满所形成的利息额与所贷出的本金额的比率。比如你在某银行存了10000元,一年后银行里的钱变成了10500元,那么这里面的500元就是银行发给你的利息了。利率就等于利息(500元)与本金额(10000元)的比率,也就是说一年期的银行存款利率为5%。而如果你从某银行贷款10000元,一年后银行要求你还11000元,这其中本金为10000元,利息为1000元,那么一年期的贷款利率很显然就是10%。贷款利率总是大于存款利率,否则银行就会经营不下去。

基准利率是在多种利率并存的条件下起决定作用的利率,就像一支军队的统帅一样,决定了整个军队的动向。而无风险利率就是没有风险的利率。在无风险利率下,你的投资会获得固定的利息。现实生活中并不存在绝对无风险的投资,准确地说,只有风险相对最小的投资。那现实生活中何种投资的风险最小呢?如果一国政府和某公司同时发行了债券,你认为两者谁能保证按时付给你利息?显然是国家政府。因为大家都明白,公司容易倒闭,而国家是不会轻易灭亡的。所以现实生活中一般以政府发行的债券利率作为无风险利率。

现在我们来看名义利率与实际利率。名义利率就是用名义货币表示的利率,也可以理解为同期的银行存贷款利率;实际利率则是名义利率剔除通货膨胀因素以后的利息率。比如说,现在国家统计局公布了年末的CPI数据,表明今年的物价比去年同期上涨了5%,如果此时银行的存款利率为3%(名义存款利率),那么存款的实际利率就是-2%(3%-5%)。实际的存款利率为负表明,存款的利息收入尚且无法弥补物价上涨带来的损失,存款的实际收益为负,所以在通货膨胀时期,银行存款并不是良好的选择。而如果同期的银行贷款利率为5%(名义贷款利率),那么实际的贷款利率为多少呢?以此类推,朋友们都会抢答了:0%。也就是说,借债的成本在降低,而此时适逢通货膨胀,赚钱相对要容易很多,无论是炒股还是炒房,基本上都能比较容易赚到钱,所以这时谁要能获取银行贷款,那么也就拥有了用低成本获取高收益的机会。

按照在借贷期内是否可调整,利率可分为固定利率和浮动利率,前者就是在借贷期内不会调整利率,发放的利息固定;后者则会在借贷期内根据实际情况适当调整利率,发放的利息不固定。例如,某人在银行有一笔两年期的存款,第一年发放了100元的利息,第二年发放了150元的利息,两年的利息不相等,此即为浮动利率。一般来说,短期借款(一年以下)都采用固定利率,而中长期借款(一年以上)的利率都是浮动的。