[译者题注]

资本市场从其诞生的第一天起就充满了争议。来到市场的人物形形色色,有普通的投资者,也有恶意操纵市场的庄家。和此后数百年中的无数政府精英一样,汉密尔顿绞尽脑汁,试图寻找到一条“区分好人与恶棍的界线”……

译者导读

·1789年美国联邦政府成立,新生的美国进入了欣欣向荣的历史时期,汉密尔顿大规模发行债券直接导致了纽约资本市场的活跃,而美国历史上第一只大盘蓝筹股的上市则启动了这个国家第一轮股市投机狂热。

·资本市场的繁荣催生了第一批专业的证券经纪人,他们需要一个专用的交易场所;为了防止在门口偷听价格“搭便车”的场外交易发生,也为了防止经纪人们无休止地杀低交易佣金,他们签订了著名的《梧桐树协议》——这一向被认为是纽约交易所的源头,而本质上是一个卡特尔——价格同盟。

·1791年开始的北美第一次投机狂热中,出现了资本市场的另一类典型参与者、资本市场阴暗面的代表人物之一——内幕交易者。当时联邦政府财政部部长助理——威廉·杜尔是这场投机狂热中的弄潮儿,也是此后300多年股市操纵者们的鼻祖。他公然利用公权力获取内幕信息进行交易,最后只得在监狱度过余生。

·从这个时候起,华尔街和美国政府的精英们就一直竭尽全力地试图寻找到一条分界线,来区分像杜尔这样的无赖赌徒和受人尊敬的投资者,3个多世纪以来,他们的努力得到的“充其量不过是一个喜忧参半的结果”。

·杜尔的疯狂投机和迅速溃败引发了美国历史上第一次金融恐慌,汉密尔顿下令财政部购进大量联邦证券对市场进行流动性支持,他的果断行动成功地阻止了金融恐慌的蔓延,使得这次金融危机没有对美国经济造成长期的负面影响。

·在这一时期,有限责任制度——现代企业制度的基石得以奠定,美国各州通过了《普通公司法》,带动了新一轮的经济增长,从1792年到1817年,联邦税收在25年内增长了9倍。

·这是一个良莠不齐、泥沙俱下的时代。后来成为美国副总统的伯尔,此时正在瞒天过海地打着为纽约市民提供生活用水的幌子,骗取建立一家银行的特许证。

·伯尔是杰斐逊的忠实同党,汉密尔顿的政治对手之一,同时也是汉密尔顿的决斗对手(汉密尔顿在1804年7月与伯尔的一场决斗中身亡)。他建立的这家银行后来叫做大通曼哈顿银行,曾是全美最大的银行之一;而汉密尔顿创办的纽约银行至今也仍然屹立在华尔街上,其“华尔街1号”的地址格外引人注目。汉密尔顿被葬在华尔街的三一教堂旁,与他钟爱的纽约银行隔街相望,见证着随后华尔街200年的风云变幻。

华尔街起初在全美闻名并不是因为金融,而是出于政治上的原因。1789年4月30日,乔治·华盛顿在位于华尔街和宽街交界处的纽约市政大厅的二层,依据新的《宪法》宣誓就任美国第一任总统。被征用为临时的国会大厦后,纽约市政大厅被重新命名为联邦大厅。此前对其进行的重新装修,花费了纽约人3.2万美元。檐口和中楣上都增加了很多标志美国的装饰,如橄榄枝包围的13颗小星和13个箭头。这栋建筑在19世纪30年代被拆除,以便建造新的海关大楼,这座海关大楼至今还在,而当时联邦大厅的所有遗迹只剩下了华盛顿宣誓时面前的一段铁栏杆,它被保留在纽约历史博物馆里。

在这个蒸蒸日上的时期,联邦大厅并不是华尔街上唯一的建设项目。从这里向西一个街区,第二座三一教堂即将竣工,此时它的200英尺(约61米)高的尖塔还被包裹在脚手架中,不到一年之后,它就将开始接受教徒们的顶礼膜拜,总统也将出席它的揭幕典礼。华尔街西端的很多大楼也都在这个时候耸立起来。被提名为财政部部长的亚历山大·汉密尔顿,其官邸就在华尔街和威廉大街交界处。

也是由于汉密尔顿的原因,这些漂亮而古典的大楼的风光日子很快就结束了。随着汉密尔顿的财政方案推动经济快速增长,华尔街的商业区很快就挤占了华尔街的官邸大楼。1791年,纽约银行迁址到华尔街和威廉大街街口的麦克伊文斯大楼,正对着汉密尔顿的官邸。(汉密尔顿曾帮助创建了纽约银行,但是当他就任财政部部长时,为了避免利益冲突,他卖掉了他在纽约银行所有的股份。)

而华尔街的东段一直延伸到东河,这里一向是以商业而不是金融业为主。由于风向的原因,出海航行的船长们都愿意在曼哈顿东边靠港,这些船只所需要的各种服务(从仓储到杂货买卖)带动这里成为了纽约商业区的中心。这里很多的建筑都是两层高的小楼房,一楼是理发店、裁缝店和蜡烛店之类的小商店,而二楼则住着这些小商店的店主。还有一些房子出租给各种经纪人(broker)。

18世纪末期,经纪人这个概念的含义要比今天宽泛得多。这个词早在14世纪就从法语引入到英语中,它的法语原意是:把一桶酒分装成一杯一杯或一瓶一瓶后再卖出的人。在17世纪之前,这个词一直特指零售商和批发商,此后,它就完全被用来特指自己不直接参与生产的中介人。到这个时期,“经纪人”的含义逐渐演变为:将买方和卖方撮合在一起,并对促成的交易收取佣金的人。

今天,经纪人通常是高度专业化的人士,只从事一种产品或一些相关产品的经纪服务,例如保险和房地产经纪人。只是到了近代,“经纪人”这个词才开始特指专门从事证券买卖的专业人士。而在美国刚成立的时候,纽约的“经纪人”是一个很宽泛的概念,经纪人们可以同时在很多不同的领域里撮合交易。在当时,一个经纪人在买卖证券的同时,还兼营私人彩票,并为海运货物提供保险,同时还卖唐提式养老保险 [37] (一种寿险和赌博的混合物,很久以前就被宣布为非法),并且是一家私营银行的合伙人,这种情况是相当普遍的。

此时的美国除了造船业和生铁生产以外,几乎不存在任何超过工匠水平的制造业,所以大部分的“生意人”其实都是经纪人,但他们仅仅是当时社会中的一小部分人,在18世纪的美国,大部分人是以农业为生。而住在城里的人,大部分是小店主、佣人,以及律师和牧师等专职人员。

汉密尔顿的计划导致大量可交易的证券突然涌现,包括国债、新发行的州政府债券、刚刚设立的银行发行的股票(在1790年只有3家州立银行,到1800年已经有29家)和保险公司的股票。这些新的可交易证券大大增加了那些“一般经纪人” [38] 的证券业务量,但此时离真正出现专门从事证券交易的经纪人还有一代人的时间。

尽管联邦债券和州政府债券还是这些新的证券经纪业务中的主流产品,但最热门的证券还是美国银行的股票,它的市值高达1000万美元,这在当时是一个天文数字。它的规模和它作为联邦财政独家代理的垄断地位,使它在一定程度上成为美国第一只“蓝筹股”(blue-chip stock,尽管这个词本身直到多灾多难的1929年才被发明出来)。联邦政府有义务购买该银行20%的股份[汉密尔顿通过阿姆斯特丹的霍普公司(Hope and Company)在欧洲发行债券筹集资金,购进了这些股票],其余80%的股份向公众出售,但是不允许任何个人持有超过1000股。认购者需要用黄金支付股票价格的25%,剩下的部分可以用汉密尔顿偿债方案中所发行的年利率为6%的政府债券支付。

美国银行股票(很快被简称为“BUS”)的交易在1791年春就已经开始了。这一年7月,该股票正式认购时,在一小时之内就全部卖光,随后股价一路攀升。这个新生国家的第一次大规模的股票公开发行(IPO)启动了它的第一轮牛市。

欧洲公司开始向美国输送大量的代理人和资金,漂洋过海来参与这个新生市场。卖空以及现在所谓的看涨期权和看跌期权(指在将来的时间以一个商定的价格买卖证券的权利)这两种交易技术在美国被首次应用(虽然在欧洲这两种技术早就为人所知了),这大大地增加了投机的可能性和市场的活跃度。随着交易量的日益增加,报纸也开始关注这个新生市场了。当然,与此同时,随着市场价位进一步攀升,各种关于股市灾难的预言也开始出现了。1791年8月31日,《纽约公报》(New York Gazette)甚至刊出了一首题为“投机”的打油诗:

什么魔力绕其间

能使花柱(may-pole)变塔尖

被投机的魔杖点燃

疯狂传遍了整个国家

或早或晚,真理告诫人们

事物有它们的标准

就像所有致命的旅途有死亡在等待

千百万人将为Scripts懊悔万分

Scripts是认购股票(subscription stock)的缩写,它相当于我们现在所谓的证券 [39] 。当时,股票和债券这两个术语也已经开始使用了,但常常可以互相替代。直到19世纪晚期,股票的含义才被特指为代表所有权的证券,而债券被特指为代表债权的证券。关于这一演变过程,那个时代的经纪人和他们的客户应该都很清楚,但是那个时代的一些作家和后来相当多的历史学家却经常搞不清楚。

当一些经纪人的金融业务开始增多时,他们需要一个场地进行交易。很多当地的咖啡屋,就像一个多世纪以前或更早些时期的阿姆斯特丹和伦敦的咖啡屋一样,为这些经纪人提供了交易的场所,当这些经纪人通过交易股票来谋利时,这些咖啡屋靠卖食物和饮料赚钱。但是,经纪人们往往没有足够的经纪业务来占据他们所有的精力,他们花很多的时间传播流言飞语,或用扑克和骰子赌博。在这个时期,两个无聊的纽约经纪人会打赌法国的某个政治家是否会在某一特定的日期之前被送上断头台 [40] 。

一些更为成功的经纪商,如麦克伊文斯和巴克莱(McEvens & Barclay)、伦纳德·布里克(Leonard Bleecker)以及约翰·平塔德(John Pintard),为了适应新的业务要求,开始在他们的办公室里举行定期的证券拍卖。随后,1792年初,约翰·萨顿(John Sutton)和他的合伙人本杰明·杰(Benjamin Jay)以及其他一些人决定在华尔街22号建立一个拍卖中心,并称之为证券交易所。意欲售出股票者将想卖的股票存放在交易所,拍卖人根据交易量收取佣金。经纪人或为自己,或为自己的客户,参加拍卖,购买股票。

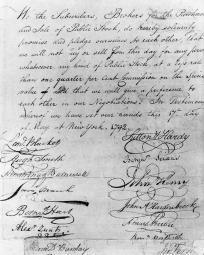

可是这个体系很快就崩溃了。许多外围的经纪人参加拍卖会只是为了获知最新的股票价格,他们随后在外面售出同样的股票,但收取更低的佣金。这迫使场内经纪人也经常不得不在场外进行交易,来保证自己不吃亏。为了解决这一问题,场内经纪人的巨头们于1792年3月21日在克利斯酒店聚会,试图签订一个协议来制止场外交易。他们同意建立一个新的拍卖中心,该中心于4月21日开业,并进一步达成协议:“我们,在此签字者——作为股票买卖的经纪人庄严宣誓,并向彼此承诺:从今天起,我们将以不低于0.25%的佣金费率为任何客户买卖任何股票,同时在任何交易的磋商中我们将给予会员以彼此的优先权。”

21个经纪商和3家经纪公司签订了这个协议,这就是众所周知的《梧桐树协议》(The Buttonwood Agreement),大家推想这个协议是在华尔街68号外的一棵梧桐树(这种梧桐树通常也被称做美国梧桐树)下签订的,天气好的时候经纪人们经常会在这里碰头交易。无论协议是否真的在这棵树下签订,这棵在1792年时便已有了几百年历史的巨大梧桐树,从此成为世人公认的华尔街标志,直到1865年6月14日它在一次暴风雨中被刮倒。

新交易所的首次会议是在商人咖啡屋举行的。当年冬天,会员们决定建立一个自己的聚会场所,但是他们并没有建立一个证券交易所,因为那时的股票和债券的交易量还没有大到需要建立交易所的程度。他们在华尔街和沃特街交界处开了一家唐提咖啡屋,之所以如此命名,是因为它是以唐提式基金进行筹资而开设的。当时共发行了203股,每股200美元,公司财产由公司持有,直到初始持有人只剩下7人,然后公司财产将会被变卖,由剩下的7个股东平均分配。虽然咖啡屋是对所有人开放的,但只有会员才能参加这里的证券拍卖。实力稍弱一些的经纪人只能继续在街上和他们自己的办公室交易股票。

而纽约证券交易所

[41]

还要再等25年才会正式成立,《梧桐树协议》一向被认为是纽约证券交易所的起源。事实上这是一个操纵市场价格的卡特尔

[42]

——它是一个封闭的俱乐部,只吸纳纽约最有钱的经纪人,以保证内部人受益,而外部人被排斥在外。这个卡特尔在一定程度上一直保持着这种封闭的运作方式,长达175年之久,其初衷是为了保护当时会员们的利益,但是,一直到纽约证券交易所成为了世界上最大、也是最重要的交易所之后的很长一段时间内,这种情况仍没有得到改变。

[37] 唐提式养老保险(Tontines),即联合养老金制,是一种集资办法,所有的参加者共同使用一笔基金,每当一个参股者死后,剩下的人得到一份增加的份额,最后一个活着的人或过了一定时间依然活着的人获得剩下的所有金额。—译者注

[38] 一般经纪人(generalist broker),指从事多种经纪业务的经纪人。—译者注

[39] 证券,通常指股票和债券。—译者注

[40] 当时的法国正处于大革命时期。—译者注

[41] 纽约证券交易所(New York Stock Exchange),因在该交易所交易的品种包括股票、债券和其他多种证券,通常它也被译为纽约证券交易所,简称纽约交易所。—译者注

[42] 卡特尔(cartel),为协调生产、价格和商品市场而组成的独立的商业组织联合体或同业联盟。—译者注

* * *

华尔街早期的牛市加快了纽约证券交易所的诞生。纽约交易所的创立者之一威廉·杜尔(William Duer),是牛市的一个大玩家,他在牛市的操作方式成为此后所有牛市操作者追随的“榜样”,直至今日。

杜尔1747年出生在英国,杜尔的父亲是西印度群岛 [43] 的一个成功的种植园主。杜尔受教于伊顿公学,曾随克莱夫 [44] 的军队在印度服役。他曾在西印度群岛经营过他父亲的房地产,然后定居在纽约,在这里,他获得了一笔利润丰厚的业务——为英国皇家海军供应船桅和船樯。他在纽约的萨拉托加附近买了一片开阔的林木茂盛的土地来进行生产,并盖了一座大庄园。

美国独立战争爆发时,他站在了反抗英国的一边,并入选了大陆会议。卸任后,他靠给大陆军供应物资发了横财,并娶了凯瑟琳·亚历山大,也就是美国人所熟知的凯蒂小姐(Lady Kitty),她是非常富有的美国将军威廉·亚历山大(William Alexander)的女儿。

独立战争后,杜尔和他的妻子住在纽约的豪宅里过着王室般的生活,有穿着制服的仆人服侍他们,每一顿饭要饮用多达15种以上的酒。他之所以能够维持这样一种奢华的生活方式,主要得益于18世纪80年代的一系列涉及土地和独立战争债券的金融事件。1785年,他被任命为依照《联邦条例》(Articles of Federation)设立的国家财政委员会(Treasury Board)的秘书,这个职位简直就像是为获得内幕信息而专设的。1789年,汉密尔顿(他的妻子是杜尔妻子的表亲)任命杜尔为财政部部长助理。

汉密尔顿本人很正直,从来没有想要通过他在政府的职位来谋取私利,也从来没有向他的朋友提供过内部信息。当他的朋友——弗吉尼亚的亨利·李(Henry Lee)向他打听有关财政偿债计划的消息时,他拒绝告诉亨利任何消息。相比之下,杜尔就没有那么洁身自好了,例如,威廉·宾厄姆(William Bingham),一个费城的有钱人,也是杜尔的密友,满怀信心地在阿姆斯特丹举债6万英镑(这在当时是一个不小的数目)投机于联邦债券。虽然没有确凿的证据证明他得到过杜尔的帮助,但人们无法想象,如果没有内部信息帮助他提高胜算,他怎敢冒如此大的风险。

联邦法律禁止财政部官员参与任何联邦证券的投机活动,但杜尔宁可辞职也不愿遵守这条法律。他对在财政部建立各种关系的兴趣远比对自己本职工作的兴趣要大,而且,事实上,他在财政部“有各种关系”也早已名声在外。他越来越多地参与到各种投机活动中去,直到汉密尔顿觉得有必要提醒他这位从前的部下。他在1790年初秋给杜尔的一封信中写道:“我很担心,唯恐你会走得更远,那样会对你自己造成伤害,也会损害公共利益,连你我之间的友谊和我对公众利益的义务都将受到威胁。”杜尔有没有回复我们无从得知,因为没有书面材料留下来,但是面对汉密尔顿的提醒,杜尔的行为显然没有丝毫改变。

为了他自己,也为了其他人,杜尔继续参与投机。为他提供投机本钱的债主中有亨利·诺克斯 [45] ,当时美国战争部的部长。杜尔和其他人的主要投机工具是美国银行的股票,该股票的发行价是每股100美元。在1791年9月下跌之前,它的价格曾高达每股185美元,但却从未跌破过130美元,并且很快就又回升到170美元左右。

1791年年底,杜尔开始与亚历山大·麦科姆(Alexander Macomb)合伙经营,麦科姆是纽约最富有和最出名的公民之一。他们计划合作一年,对股票,特别是对纽约银行的股票进行投机。股票放在麦科姆的账户上并以他的名义交易,但杜尔是真正的幕后指使人。实际上,这一协议将麦科姆的财富和杜尔的投机天赋,以及他与财政部的关系紧密结合起来了。在年终他们将平分利润。

当市场传说美国银行正在收购纽约银行,并要将纽约银行变成美国银行在纽约的分行时,杜尔开始买进纽约银行的股票。如果传言被证实的话,股价肯定会上涨,那么杜尔和麦科姆将获得可观的利润。但事实上,杜尔似乎有着更深的计谋。他用麦科姆的账户在市场上做多纽约银行股票的同时,又用他自己的账户在做空这只股票。在他的建议下,纽约最有权势的家族——利文斯顿家族也开始做空纽约银行。这样,杜尔公开在赌纽约银行将被收购,但私下里他也在赌这不会发生。即使收购没有发生,杜尔和麦科姆合营的股票账户损失惨重,杜尔自己的账户上也会大发其财。因为他与麦科姆的合营协议中约定使用麦科姆的钱,而没有他自己的,他这样两面同时“下注”的做法顶多只会牺牲掉他自己的信誉,对杜尔来说,他是非常乐意作这种“牺牲”的。

当投机狂热逐渐升温时,又有几家银行宣布合并。纽约州百万银行(The Million Bank of the State of New York)如其名字所喻,真的拥有100万美元的资本,它的公司章程允许它与纽约银行合并。不言而喻,这一合并将发生在广泛传言的纽约银行和美国银行的兼并之前。于是投资者蜂拥抢购,在百万银行的股票发行时,该股票的认购权证很快就卖到了92美元。当坦慕尼 [46] 银行宣布发行4000股股票以筹资20万美元的时候,银行收到的认购单超过了21740份。

在这股狂热的高潮中,人们所有的注意力都放在了杜尔身上,似乎他不会错。他的股票操作本来应该是很秘密的,但却很快为公众所知,并被其他的投机者模仿。同时,杜尔四处借钱购买股票也为股价的上涨火上浇油。他向银行借款,也向私人借款,包括在1792年3月初向沃尔特·利文斯顿(Walter Livingston)借了20.3万美元。此外他还跟很多著名人物签订了投机协议,这些人包括约翰·罗斯福(John Roosevelt)和尼古拉斯·罗斯福(Nicholas Roosevelt)。他开始买进银行股,为未来交割做准备,相信股价的上涨会使他有能力还钱。

汉密尔顿十分震惊,他在1792年3月2日写道:“这种时候,应该有一个区分好人和恶棍的界线,来区分受人尊敬的股票投资者和纯粹的毫无原则的赌徒。”在此后的岁月里,华尔街和政府的精英们竭尽全力就是为了寻找这样一条界线,而他们殚精竭虑所得到的充其量不过是一个让人喜忧参半的结果。

将股票卖给杜尔的人中,有好几个是利文斯顿家族的会员,因此他们希望看到股价下跌而不是继续上涨。为了达到这个目的,他们开始从银行中提取黄金和白银,以减少当地的货币供应,并迫使银行收回贷款。换句话说,他们启动了一轮信用收缩。于是利率飙升到日息1%。

这对杜尔和那些借款做多的人来说是毁灭性的打击。当审计员发现杜尔所负责的财政部的账户上少了23.8万美元时,终于东窗事发了。汉密尔顿此前曾给过杜尔时间让他收拾好他的烂摊子,现在别无选择,他下令财政部对杜尔提起诉讼来追回这笔款项。

绝望中,杜尔试图借钱来填补这个窟窿,但是仅仅在几周前还恨不得蜂拥把钱扔给他的人们,现在连一分钱都不愿意借给他。像所有其他华尔街的绝望者一样,杜尔孤注一掷。在3月22日他写给沃尔特·利文斯顿(他曾经借给杜尔巨额的款项)的信中写道:“我现在很安全,敌人无法伤害我,我的心中充满神圣,我在独自面对整个世界。”

事实上,不用说,他此刻绝对不是安全的,一天后,他就因欠债不还而入狱,并在那里了结余生。杜尔入狱后,市场恐慌随之而来,股价一路狂跌。第二天,在当时纽约这个小小的金融社区里,就有25起破产案发生。沃尔特·利文斯顿,这个曾经在纽约的上流社区挨家挨户向大家保证过他还有钱的人,现在也宣布自己已经破产。而亚历山大·麦科姆早在4月初就已经破产,并锒铛入狱。

当时的国务卿杰斐逊在给朋友的信中写道:“最终,我们的股票泡沫破碎了,杜尔的破产传染给了纽约的其他人,就这样,他们像多米诺骨牌那样一个个倒下了。”杰斐逊一向痛恨投机者,此时几乎掩饰不住自己的兴奋,他算了一下,投机者损失总值达到了500万美元,这相当于当时纽约的房地产总值。他的结论是,股市恐慌所带来的损失跟自然灾害摧毁纽约所带来的损失是一样的。

事实上,情况并不像他想的那么糟。虽然很多投资者的确在股灾中遭受了灭顶之灾,但是他们明白自己在玩什么游戏,也只会怪罪自己。他们中的很多人还很年轻,吃一堑,长一智,还会从失败中恢复过来。

同时,汉密尔顿迅速采取行动,保证恐慌不会摧毁基本完好的交易体制,以免无辜的投资者(而不是投机者)受到伤害。他下令财政部购买价值几十万美元的联邦证券,支持市场并且要求银行不要收回贷款。此外,为了缓解货币供给的短缺,他允许商人可以用期限为45天的短期票据来支付海关进口关税,而此前这些关税只能用黄金或合众国票据支付。汉密尔顿高度赞扬财政部和这些银行,他说:“只要这些金融机构保持完整,任何真正的公共性灾难都不会发生。”

汉密尔顿所做的正是一个社会的货币和财政当局在金融恐慌中应该做的。他这样一个严密的应急计划有效地阻止了恐慌,使之没有发展到不可控制的地步,确保了股市危机不会对美国经济造成长期的负面影响,尽管有个别的投机者无法避免地遭受到了毁灭性的打击。

不幸的是,汉密尔顿所采取的正确行动及其所包含的经验并没有被杰斐逊主义者看到,他们无法分辨投资者、投机者和赌徒,他们只看到汉密尔顿是在保释一群赌徒。当他们随后执掌政权时,他们摧毁了汉密尔顿构建的体系,使得这个国家一次又一次陷入金融灾难之中。直到1987年,也就是195年以后,联邦政府才再一次义不容辞地介入一场重大的投机恐慌,成功地阻止了一场金融危机进一步演变成全国性的灾难。

杰斐逊主义的另一个后果是:华尔街将在一个权力真空中发展,它仅有的领导机构和调节机制只会来自于它的内部。在此后的岁月里,华尔街将不得不自己建立规则,自己设计运作程序。这使得华尔街作为一个金融市场,比世界上其他的市场要自由得多。但是一个没有监管的自由市场在本质上是不稳定的,在压力面前它很容易崩溃。

[43] 西印度群岛(West Indies),位于北美洲东南部与南美洲北部的群岛。—译者注

[44] 罗伯特· 克莱夫(Robert Clive, 1725~1774),英国将军、政治家,在保卫大不列颠在印度利益的过程中起过重要作用。—译者注

[45] 亨利· 诺克斯(Henry Knox,1750~1806),美国独立战争中的将军,他曾把在纽约提康德罗加要塞缴获的55门大炮运到了波士顿,乔治·华盛顿用这些大炮迫使英国军队撤出该城(1776年)。—译者注

[46] 坦慕尼(Tammany),后来演变为美国民主党的一个政治集团,也称坦慕尼协会或坦慕尼集团,在19 世纪末,曾经一度控制了纽约的政治。—译者注

* * *

事实上,所有的银行,包括纽约州的百万银行,到此时还没有开张,尽管它们早已在投机狂热最高涨的时候就宣布成立。即使没有发生股灾,它们中能有几家会真正开张也是一个未知数。而要公开发行股票,一个公司需要得到许可证。在18世纪末期,这只能由州立法机构批准。

公司制是文艺复兴时期的一项发明,它对资本主义体系乃至现代社会的发展都是至关重要的。在公司出现前,一个人如果要投资,不管是个人投资还是合伙投资,他所有的个人财产都置于风险之下。在现代公司制度下,一个公司至少在法律意义上是一个“人”——也就是说,它是一个法人。公司可以被起诉,可以拥有它自己的财产,可以破产,甚至可以被指控刑事犯罪(尽管在现实中很难将一个公司关进监狱)。当然,公司也可以被征税。但是公司的股东并不是公司本身,他们要对自己的行为负责,但不必对他们持股的公司的行为负责。同样,股东们所面临的风险也不会超过他们在公司里所有的投资。

在这里,公司的“有限责任”的概念是问题的关键所在,它使得公司成为社会发展一个不可或缺的重要元素,投资者因此敢于将他们的资源放在一起来谋取利益,而不必冒个人破产的风险。

虽然任何人都可以成立一个合伙企业,但只有政府才能批设一个法人。在英国,这是王室的特权。但是在整个殖民时代,英国王室在美洲殖民地只批准设立了7家公司。独立战争之后,王室批设公司的权力移交给了它的继任者——各个州政府。就像所有的立法程序一样,相比于其他(包括经济)因素,政治因素在公司批设过程中起到了更为重要的作用。

今天的人们已经很难想象,在19世纪中叶之前美国的商业和政治是怎样紧密相连、互相渗透的。当时,大部分的公职人员都在公职之外兼职,而且,没有人觉得利用公职为私人谋求福利有什么道德问题。有一些人,如汉密尔顿和华盛顿,即使按照现在的标准来看也是洁白无瑕的,但大多数与他们同时代的人并不是这样。这种情况一直延续到19世纪30年代,如果律师丹尼尔·韦伯斯特 [47] 向他的客户寄去了一张500美元的账单——因为参议院议员丹尼尔·韦伯斯特(同一人)在一条立法中加入了有利于他这位客户的修正条款,没有任何人,包括韦伯斯特和那个客户,会认为这在法律上或是在道德上有什么不对。

与此同时,那个时代纽约的政治几乎和今天的一样复杂。约翰·亚当斯写道:“我已经认识这些纽约的政客们60年了,但对我来说,他们仍像魔鬼一般难以理解。”这两个因素合在一起可以解释为什么当亚伦·伯尔——一个公共利益和私人利益互相纠缠的纽约人——想开一家银行时,他不得不以开一家自来水公司的名义来迂回获得许可。

在杜尔破产案尘埃落定后,纽约城只剩下两家银行在继续营业——纽约银行(它并没有被美国银行收购,相反,它一直保持独立至今)以及美国银行在当地的分行。这两家银行都是由亚历山大·汉密尔顿建立的,汉密尔顿厌恶投机取巧的高手伯尔,但最终却死在了他的手里。虽然汉密尔顿在两家银行不再持有股份,但他依然深深地影响着这两家银行的运作,甚至在他1795年离开财政部部长的职位以后也是如此。作为纽约联邦主义党的领袖,他使得当地杰斐逊主义派的商人们很难得到贷款和其他的银行服务。

亚伦·伯尔,纽约州的民主共和党人(这是杰斐逊主义者的新称号),决定打破这种垄断。如果能够建立一家他能控制的银行,或至少深受他影响的银行,将大大加强他和他的政治同盟者的地位。这样一家银行还可以通过提供金融援助来诱使那些动摇的联邦主义者加入民主共和党人的阵营(当然,我们也可以有充分的理由相信,一向花天酒地的伯尔此时也正在考虑借此将自己从混乱的财务困境中解救出来)。问题的关键在于怎样从联邦主义者控制的州政府拿到这样一个银行的“准生证”。

伯尔当然知道,哪怕有一点点他要开办一家银行的风声,都会立刻引起在奥尔巴尼 [48] 的立法者们的深深怀疑。所以,伯尔,美国历史上最聪明的政治家之一(他最终聪明反被聪明误,没有得到好下场),炮制了一个方案,名义上是为纽约城居民提供急需的饮用水而开办一家自来水公司,但实际上他将允许这家公司开办银行的条款巧妙地隐藏在了公司章程的小字里。

在世界上所有的大城市当中,只有纽约和香港四面被海水包围。在最早的时候,纽约的居民从井里打水,这些井有些是私人挖的,有些是政府挖的。但是到了18世纪末期,这些井被废弃物和日益增多的城市废水所污染。富人能够买得起水贩们从城外运进来的饮用水,但是其他人只好听天由命了。伤寒和霍乱等流行病越来越肆虐,尽管这些疾病和脏水的关系直到19世纪中叶之后才被人们搞清楚。

纽约的市政官员意识到如果不能有效地解决水的问题,纽约的进一步发展将受到严重制约。1796年,约瑟夫·布朗(Joseph Browne)医生建议市政公共理事会向州立法机构申请建立一家私立的自来水公司。布朗恰好是伯尔的妹夫,而且他的提议很可能是在暗中帮助伯尔。理事会采纳了布朗医生的建议,但是在理事会向立法机构提出的申请中,理事会建议将建立并经营饮用水供给体系的工程交给纽约市政府,而不是一家私立公司,这当然不是伯尔所希望看到的。

但是,伯尔巧舌如簧,他很快说服两个党派的5个主要领导人和他一起组成一个委员会,负责向纽约市政府说明由私立公司而非政府来承揽这个项目的诸多好处。在这个委员会的名单里赫然可见汉密尔顿本人的名字,他甚至亲自为该委员会撰写正式的备忘录来说明私立公司的优势。

汉密尔顿当然清楚地知道纽约城急需干净的水,但他可能完全没有意识到伯尔背后真正的阴谋。汉密尔顿一如既往,自始至终没有谋求过一点私利,但是,这个过程中,很多联邦主义者却钻了进来,而且,另一位妹夫——这回是汉密尔顿的妹夫,将会成为这家新公司的一名董事。

在确保这样一家公司会得到纽约市政府的批准之后,伯尔立刻赶到奥尔巴尼参加讨论该公司章程的州议会会议。“为了向纽约城供应干净、卫生的水,”伯尔耐心地等到在休会前的最后一刻把他的议案提交上去,并在公司章程里悄悄地塞进了这样一个条款,“如果要使得这一目的得到有效的实现,该公司的以下做法将被认定为合法,即该公司可以动用任何盈余资金购买公共股票或其他股票,或从事任何其他资金交易或业务经营……只要是为了该公司本身的利益。”将它从晦涩的法律术语中翻译过来,这就意味着,这个新公司在建立一个供水体系的同时,实际上可以从事任何它想经营的业务,当然,也包括开办一家银行。

立法委员们此时正急不可耐地等着休会,似乎根本没有人注意到这个条款。只有一位法案修订委员会(按照最初的州宪法,这个委员会具有否决权)的委员表示反对。其他人可能是有很充分的理由保持沉默,例如,纽约的首席大法官罗伯特·R·利文斯顿 [49] 就是一位,他持有可以在这家新公司购买2000股股票的权证。甚至本人是联邦主义者的州长约翰·杰(John Jay)也对此毫无疑义,他于1799年4月7日在该议案上签字,使其正式生效。

仅仅在5个月以后——远在供水系统建立之前,甚至连一根水管还没有铺设,这家公司就开设了一家银行。汉密尔顿很快对自己在这样一家公司的成立过程中所起的作用感到后悔不迭,他把它形容为“法理上的一个彻头彻尾的怪兽,但同时是一个获得利益和影响力的方便工具”。

而伯尔发现它的确很方便。3年后,当他辞去公司董事,就任美国副总统之职时,他向这家银行借的钱总共超过了64903.63美元,以那时的标准来看,这是一笔巨大的财富。

最终,该公司经过百般折腾,确实建成了一个供水系统,通过大约25英里(约40公里,1英里约为1.6公里)的木制管道为城里近千户居民供水。这些里里外外被涂上厚厚焦油的管道,在今天纽约城里的施工过程中还常常被挖掘出来。但是这个系统提供的水从来就没有真正“纯净和卫生”过。当然,这个公司也从来没有把心思真正放在水务上,一旦有机会,它就马上抛弃了这项业务。在18世纪40年代,纽约上州 [50] 克罗顿河的淡水通过纽约市建立的水渠流到了纽约,纽约终于第一次有了一个可靠的供水系统。

而这家银行,从此一直是纽约金融界的主要参与者。实际上,它现在仍是一个主要参与者,如今它已更名为大通曼哈顿银行,是全美最大的银行。

批设公司的权力此时依然为州立法机构所控制,毫无疑问这将产生各种不利的影响。开办公司的申请数目在18世纪末期迅速增加,在18世纪90年代的最后4年中,美国共成立了335家公司,主要从事国内的民用工程建设,如修建运河和高速公路。进入到19世纪,批设公司的步伐进一步加快了。在1800年至1860年之间,仅费城就有2000多家新公司成立。

在这种情况下,各个州不得不通过了《普通公司法》(General Incorporation Laws),该法案明确了在某些特定的情形和规则下,一些公司不需要特别的法令批准就可以成立。纽约州在1811年首先开始施行该法案,其他州则纷纷仿效。但是立法机构总是很不情愿放弃权力,在此后的岁月里,公司法总是滞后于迅猛发展的工业革命所推动的经济大潮。

最初,各州只允许那些特许批设的公司以有限责任公司的形式成立,而根据《普通公司法》设立的公司,其股东还必须像合伙制中的合伙人那样承担个人责任。直到19世纪中叶,“有限责任制”这一对现代公司发展至关重要的制度才被推广到所有的公司。在19世纪下半叶,尽管美国经济已经在全美范围内日益一体化,许多工业公司的运营依然经常受到狭隘的地方性公司法的制约,例如,许多州的公司法禁止一个公司在其他州拥有财产。

[47] 丹尼尔· 韦伯斯特(Daniel Webster,1782~1852),美国政治家。曾任美国新罕布什尔州的众议员(1813~1817),后任马萨诸塞州的众议员(1823~1827)和参议员(1827~1841 和1845~1850)。他曾两度出任国务卿(1841~1843 和1850~1852)。—译者注

[48] 奥尔巴尼(Albany),纽约州政府和立法机构所在地,在纽约州的北部。—译者注

[49] 罗伯特·R· 利文斯顿(Robert R.Livingston,1746~1813),美国独立革命领导人及外交家,曾任职于大陆会议(1775~1781年)并任驻法外交使节(1801~1804年)。他帮助起草了《独立宣言》,主持了乔治·华盛顿的总统就职宣誓,并与詹姆斯·麦迪逊共同购买了路易斯安那州(1803 年)。—译者注

[50] 纽约上州(Upstate New York),通常指纽约州北部,也泛指纽约州中纽约市以北的地区。—译者注

* * *

随着美国经济的增长,在纽约、波士顿、费城以及巴尔的摩 [51] 等地,资本市场也开始发展起来。经济历史学家们用追溯的方法只能计算出19世纪60年代以后的国内生产总值,当然年代越早,误差也就越大,但美国的税收也可以作为估算此前国民经济增长的粗略手段。1792年是有据可查的第一年,当时的联邦税收收入是367万美元;到1808年,收入是1706.1万美元;到1817年,是3309.9万美元,在短短25年的时间内增长了9倍。

由于拥有大银行,费城依然是国家的金融中心,但美国银行在1811年被关闭了。因为当时杰斐逊主义者在国会中占据绝对优势,尽管詹姆斯·麦迪逊总统坚持要求续签该银行的许可证,国会依然拒绝批准。斯蒂芬·吉拉德(Stephen Girard)——费城的大船主,也是美国最富有的人,接管了该银行的资产,并开办了他自己的银行。

继国会拒绝续签美国银行这一政府的主要财政代理机构和融资机构的许可证之后,美国又向当时唯一有能力与之进行军事抗衡的大英帝国宣战,这一愚蠢行为引发了财政灾难,使得财政部部长不得不向斯蒂芬·吉拉德低声下气地借钱,乞求他认购国债以维持战争。1816年,学乖了的国会终于批准建立了第二美国银行,它拥有注册资本3500万美元,是当时美国最大的银行,也是唯一能够跨州经营的银行。当然,它的总部也设在了费城。

为1812年战争 [52] 而发行的巨额联邦债券推动了经纪业务在美国的发展,美国的国债由1811年的450万美元增加到1815年的1270万美元。大部分业务仍然集中在费城,因为这里有很多大银行和结构完善的证券交易所。纽约的主要经纪人当时仍然按照粗糙的《梧桐树协议》运营,他们越来越觉得需要建立一个更正式的组织框架。1817年,他们派出一个叫威廉·拉姆(William Lamb)的经纪人到费城去考察费城证券交易所是如何运作的。当他回来后,纽约主要的经纪人于2月25号在塞缪尔·毕比(Samuel Beebe)的办公室聚会,起草了一个跟费城证券交易所的章程几乎一模一样的章程。分属7家公司的28名经纪人成为经纪人董事会的首任会员,很快他们将原先的经纪人委员会(Board of Brokers)更名为纽约证券交易委员会(New York Stock and Exchange Board)。

章程要求由交易所总裁和助理来主持每天的拍卖;至少具有一年经纪业务经验的经纪人才有资格成为新的会员,并且要由现有的经纪人投票来决定是否批准其加入;三张反对票就可以将一位候选人拒之门外;除特殊情形以外,委员会要求次日交割证券以防止过度投机;它也禁止“对敲”(matched sales),也就是两个或更多的经纪人在他们自己之间进行交易,以给人造成价格波动的假象。这项条款最终被证明是难以执行的,“对敲”将成为华尔街一个普遍的现象,长达100多年。

新的证券交易委员会租下了华尔街40号大楼的第二层,包括供暖系统,年租金为200美元,这样纽约终于第一次有了真正的证券交易所。

纽约在1790年成为美国最大的城市以后发展迅猛。当时纽约拥有123700人口,而费城为112000人。1817年的另一个事件使得纽约不仅成为美国最大的城市,也成为美国唯一的大都市:这就是伊利运河(Erie Canal)的修建,迄今为止它仍是美国历史上最有影响力的公共工程。

在这个时代……

1790年 费城交易所成立,早于纽约交易所20余年。

1791年 杜尔操纵了北美第一次股市投机案,并以溃败告终。

1792年 《梧桐树协议》签订,这通常被认为是华尔街起步的标志,但本质上是个经纪人佣金价格的卡特尔。

1792年 美国国会通过《造币法》,在费城建造一家造币厂。在当时,费城政治、经济与社会的重要性超过纽约与波士顿。

1799年 拿破仑发动“雾月十八日政变”,成为法国第一执政。

1803年 美国从法国拿破仑手中廉价购买路易斯安那,美国领土面积增加一倍。

也在这个年代……

1793年 英国使者向乾隆皇帝进献天文仪器,中国最早的天文馆建成。

1795~1803年 中国清朝发生白莲教叛乱。

1789年 中国青海爆发回民起义。

1799年 乾隆帝驾崩,嘉庆开始亲政,诛杀权臣和珅。面对乾隆末年危机四伏的政局,嘉庆帝打出“咸与维新”的旗号,但成效甚微。

1805年 嘉庆朝川、楚、陕农民起义被镇压,清统治力量也受到严重削弱。

[51] 巴尔的摩(Baltimore),马里兰州北部一城市,位于华盛顿特区东北面切萨皮克湾的一个分支处,自18 世纪以来一直是繁忙的港口。—译者注

[52] 这里指美国第二次独立战争(1812~1815),也称英美战争。美国独立后,英国一直试图夺回殖民地,同时,美国也想夺取英国在北美控制的领土。1812 年6 月18 日,美国对英国宣战。1815 年1 月,战争结束。—译者注