2013年4月,坐拥1440亿美元现金的苹果公司,宣布了史上最大的股票回购计划,金额高达600亿美元!同时,苹果公司宣布举债170亿美元来帮助完成股票回购。这就奇怪了,苹果公司的现金多到没处花,何须举债进行回购呢?原来苹果公司70%的现金(1023亿美元)都在海外,在美国国内的现金不过424亿美元,不足以完成回购计划。那为什么苹果不将海外现金调回国内呢?这是因为美国有35%的联邦收入所得税正张着血盆大口等着这些应税收入的回流。让苹果上缴350亿美元的所得税给政府,除非苹果公司的脑子进水了。

有人说,只要美国搞一个“海外收入回流免税假期”,将美国公司在海外滞留的收入吸引回来,美国的经济复苏就指日可待,但这种想法过于天真了。2004年美国的确搞过这样的“免税假期”,吸引了3120亿美元回流,但研究表明,这些钱没有用来创造就业,而是主要投入到股票回购和分红。

苹果公司在海外市场的销售收入增长迅猛,但在美国国内的销售最近两年都处于停滞状态,2013年第一季度甚至开始萎缩。S&P 500公司的整体销售从2011年9月起就开始逐季减速,如果扣除通胀,2013年6月已跌至负数。资金永远是逐利的,美国国内的实体经济状况相当不妙,海外资金凭什么回流?即便回流,也是用于炒资产赚快钱,而不会投入前景黯淡的实业。

公司举债的妙处,不仅在于用于回购能够快速推高股票价格,还在于借债分红派息,可以享受股息和债息之间的“套利”好处。中国的上市公司很少现金分红,但80%的美国S&P 500公司都会派发现金股息,股息也是投资人热捧某家公司的主要动力之一。

英特公司2011年账面趴着250亿美元的现金,几乎没有债务。在QE带来的超低利率的诱惑下,英特公司在2012年举债60亿进行股票回购和发放股息,如果没有更好的投资机会,未来回购金额还可能大幅提高。英特公司的逻辑很简单,发放股息的成本大约为4%,而举债的成本仅1.55%。换句话说,借债发放股息还能“套利”2.45%,在这种情况下,谁不借债,谁就是傻瓜。

于是,股息和回购形成了上市公司向股东输送利益的两大通道;而且,在QE政策所形成的超低利率环境中,借钱分红和举债回购已经成为上市公司的一股潮流。在股息和回购两种选择中,股息的财务成本更高,回购则明显偏低。

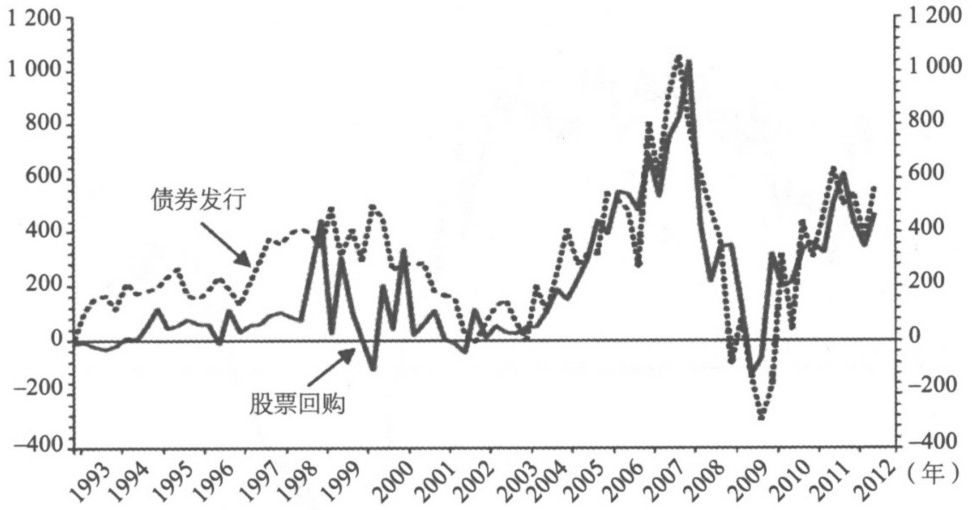

美国公司举债回购股票(10亿美元)

公司债务融资与股票回购高度相关

资料来源:数据流

美国的税法具有明显的债务偏好,债务利息可以抵扣应税收入,而对股息则双重征税。如果一家公司的收入是100元,联邦税先拿走35元,企业剩下65元进行分红,这笔钱还要交20%的利得税,股东拿到手中仅剩52元。相比之下,举债就美妙多了。公司负债的利息可以抵扣未来的应税收入,联邦税后的65元则通过债券利息的方式输送给债权人,债权人最后落袋65元。

在QE人为制造的低利率环境中,上市公司无论是进行回购还是发放股息,都会刺激负债规模的增加。美国公司的举债规模和股票回购的活动高度正相关,简单地说,公司以高度举债的方式来进行回购和股息发放。

从美国银行体系的资产负债表变化中,同样可以看出实体经济近年来的恶化趋势,2012年以来,美国银行系统的信用创造速度开始下降,这是经济降温的明确标志。需要注意的是,在经济降温的曲线中,股票回购所刺激的巨额信用创造已经包括在内,如果扣除这些投机性债务膨胀,真正的实体经济信用萎缩的速度将更为糟糕。

美国银行体系资产负债表中贷款与租赁同比变化图

美国银行信贷增长从2012年开始萎缩,实体经济降温信号明确

无论是通过银行贷款,还是借助债券融资,普遍的股票回购行为已经大幅提高了S&P公司整体的负债水平。股票价格是浮动的,而负债则是刚性的。在QE营造的低利率温床上,投机与贪婪的病毒正在快速滋生,股市价格与真实经济已分道扬镳。